Р_Н_Эллиотт,_1946_Закон_природы_секрет_Вселенной_. Закон природы секрет Вселенной Р. Н. Эллиотт, 1946 г. Титульный лист прижизненного издания книги Оглавление Введение Ритм в природе i великая пирамида в Гизе ii закон природы iii человеческая деятельность

Скачать 1.47 Mb. Скачать 1.47 Mb.

|

|

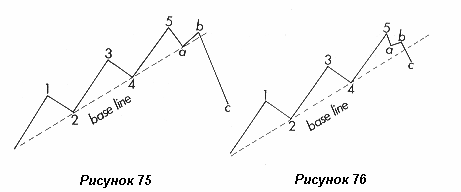

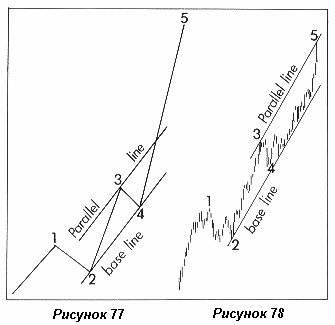

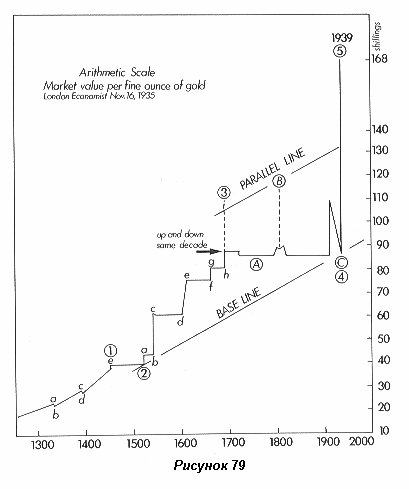

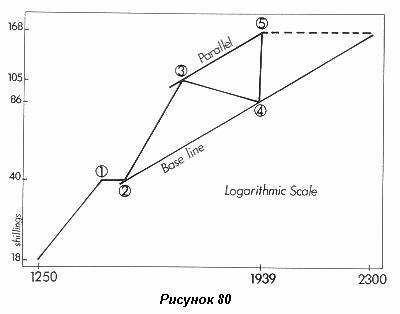

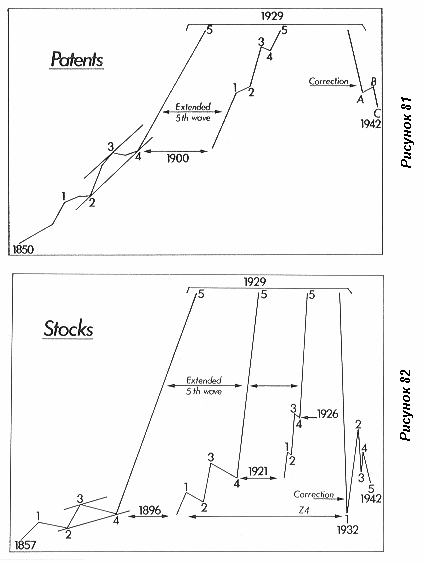

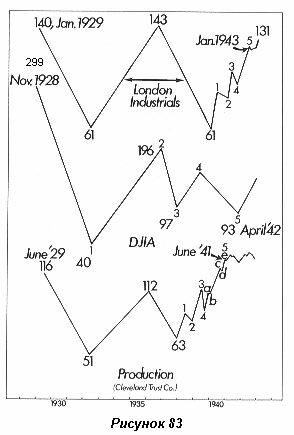

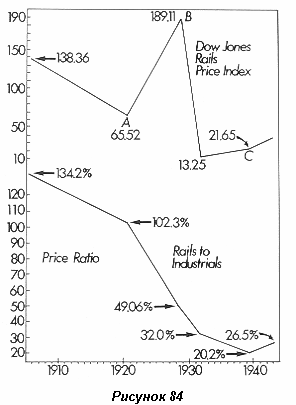

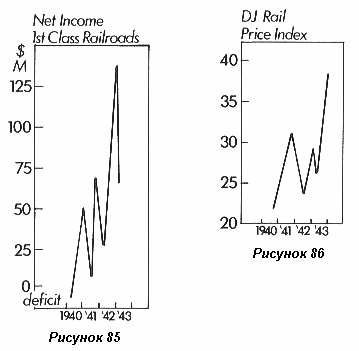

Глава XII. Прорыв Термин “прорыв” ("inflation") определяется в словаре как “распространение за пределы естественных границ”. Отдельно взятый участок бычьего рынка не нарушит “естественных границ”. Последовательность таких участков один над другим, может выйти “за естественные границы“. Отдельный бычий участок рынка, как правило, не бывает “над другим” если только они не чередуются с необычными медвежьими рынками (неглубокие откаты*). В двадцатые годы из-за необычных медвежьих рынков был сформирован прорыв (1). Во время этого периода было три обычных бычьих рынка и два необычных медвежьих, всего пять. Предупреждения о прорыве происходило в следующем порядке: обычная волна 1, необычная волна 2, обычная волна 3, необычная волна 4 и прокол волной 5 параллельной линии на арифметической шкале (см. рисунок 65, Глава 9). Рисунок 75 демонстрирует обычный бычий рынок и обычную медвежью коррекцию (волны a, b и c), которая глубоко откатилась вниз после пробития базовой линии. На рисунке 76 представлена необычная медвежья коррекция, которая едва пробила базовую линию.  На рисунке 77 представлен график индекса Доу (DJIA) с 1921 года по ноябрь 1928 года на арифметической шкале. Волна 5 пробивает параллельную линию. Факт пробития параллельной линии требует перевода всего графика с 1921 года на логарифмическую шкалу. Рисунок 78 демонстрирует тот же индекс (месячный тайм-фрейм) на логарифмической шкале. Волна 5 касается, но не пробивает параллельную линию.  Существует три способа заблаговременного определения, в какой точке завершится прорыв: тот, который описан выше (с помощью логарифмической шкалы*), соотношение волн (показан на рисунке 71) и временной фактор (показан на рисунке 71). ++++++++++++++++++++ СНОСКИ (1) Эллиотт использует буквальное определение инфляции, а не кредитно-денежное (к которому мы привыкли*). По его определению “прорыв” (“inflation”) формируется на рынках, которые испытывают ускорение по отношению взлета цены к единице времени. Смотрите сноску (1) к главе IX. [Я позволил перевести данный термин, как “прорыв”, что наиболее точно передает его смысл в данном контексте.*] Глава XIII. Цена золота Цена на золото – еще один пример, как важно различать достоинства арифметической и логарифмической шкал. График данного инструмента охватывает один участок бычьего рынка с 1250 по 1939 год, почти семь столетий. На рисунке 79 волна [2] является простой моделью, а волна [4] – сложной. Обратите внимание на буквы [А], [В] и [С] волны [4].  На рисунке 79, выполненным с использованием арифметической шкалы, ценовое движение превышает параллельную линию. Следовательно, требуется полулогарифмическая шкала, как показано на рисунке 80. Параллельная линия на логарифмической шкале указывает на конечную точку прорыва (на графике*) любой человеческой деятельности. (1) Когда пяти-волновой подъем завершается в пределах канала на линейной шкале, то прорыва нет.  Постепенный рост волны [1] на рисунке 79 говорит о том, что рыночная цена золота в этот период была «свободной», то есть, не фиксированной какой-либо властью. Впоследствии, продвижение было скачкообразным, а коррекции - боковыми, что указывает на то, что цена устанавливалась неким регулирующим органом, предположительно, политическим. Коррекции могли двигаться вбок, вниз или вниз и вбок, как видно по волне [4] на рисунке 79. В рамках правила, описанного здесь, когда модель завершена посредством касания волны [5] параллельной линии, как показано на рисунке 80 с логарифмической шкалой, дальнейшего подъема цены не будет до тех пор, пока цена не пробьет базовую линию в некой точке. Следовательно, существует вероятность того, что текущая цена золота в 168 шиллингов, останется стабильной, по крайней мере, до тех пор, пока она не коснется базовой линии где-то в 2300 году, в точке пересечения пунктирной линии в правой части графика. (2) ++++++++++++++++++++ СНОСКИ (1) Верно, если она проводится с использованием правильно выбранных вершин волн. (2) Некоторые люди сделали карьеру, высмеивая Эллиотта за этот вывод. Вероятно, ему следовало бы избежать комментариев на основе таких схематичных исходных данных. Несомненно, ему следовало бы быть менее категоричным и описать альтернативные варианты. Несмотря на это, не существует проблем для Закона волн или его применения на практике, поскольку пробитие верхней параллельной линии немедленно предполагает продолжение развития удлиненной третьей волны. Глава XIV. Патенты Выражение «человеческая деятельность» включает в себя любую деятельность, не только фондовый рынок, но и промышленное производство, страхование жизни, миграцию населения из городов в сельскую местность и обратно, и так далее. Разнообразные примеры представлены в Главе 3. Порой обнаруживаются достаточно необычные примеры, например, регистрация патентов, которые являются человеческой деятельностью, но без эмоциональной окраски. (1) Рисунок 81 – это регистрация заявок на патенты с 1850 по 1942 года. Обратите внимание на пять волн. Пятая волна удлинялась с 1900 по 1929 года. Индекс Доу (DJIA) следовал этой же форме в течение практически того же периода времени (см. рисунок 82). Заметьте, что “коррекция” в регистрации патентов с 1929 по 1942 год состоит из трех волн А, В и С. Акции следовали той же модели в течение аналогичного периода, за исключением того, что с 1928 по 1942 год “коррекция” представляла собой треугольник вместо волн А, В и С. Давным-давно фермерство было основным занятием. То там, то здесь у фермера мог быть магазин или производство неких товаров дополнительно к основному роду деятельности. Производство представляло собой штучное изготовление товаров в домашних условиях. Естественные ресурсы, климат, дух времени и демократия в Соединенных Штатах требовали создания корпораций для индивидуальной финансовой инициативы. Изобретения и внедрение машинного оборудования постепенно изменили все. Покупка Луизианы, завоевание Калифорнии, присоединение Техаса и Орегоны, совместно с установлением границ с Мексикой и Канадой, добавили весьма значительную территорию. Дух времени был (и все еще остается) главным активом. Это демонстрируется графиком заявок на патенты с 1850 по 1942 года. Обратите внимание, что форма данного графика совпадает с формой графика фондового рынка. Соединенные Штаты весьма отличаются от любой другой страны в жизненно важном аспекте: наши предки – выходцы из всех частей света. Их не устраивала тирания и политический режим их отечества, и они приехали сюда для того, чтобы насладиться свободой и развивать свою личность.  ++++++++++++++++++++ СНОСКИ (1) Закон волн отражает больше, чем просто эмоциональные явления, потому как он еще является историческим документом развития Человека, доказательно размеченного в виде отдельных волновых моделей на основе его (Человека*) коллективного эмоционального ритма. Не требует даже доказательств то, что настроение, выраженное таким индексом, является причиной прогресса; по видимому, Человек может производить больше и изобретать больше, когда такое преобладающее настроение смотрит “вверх”, а не “вниз”. Глава XV. Технические особенности Движение [на графике*] только в одной области человеческой деятельности редко является надежным путеводителем для других, если является вообще. Рисунок 83 представляет графики трех индексов – Лондонский промышленный индекс (London Industrials), промышленный индекс Доу-Джонс (Dow-Jones Industrials) и производство товаров в Соединенных Штатах. Все графики отражают период с 1928 по январь 1943 года. График производства товаров предоставлен компанией Cleveland Trust Company.  График индекса Доу-Джонса (средний) демонстрирует пяти-волновый треугольник с ноября 1928 (ортодоксальная вершина) по апрель 1942 года. Отношение амплитуды каждой волны треугольника к предыдущей, начиная со второй, составляет приблизительно 61.8%. Наличие треугольника подтверждается его образующими линиями, времеными соотношениями, структурой каждой волны, единым коэффициентом соотношения волн к предшествующей волне. Высокоскоростной прорыв с 1921 по 1929 годы (8 лет) вызвал быстрое падение до 1932 года (34 месяца). Все это в свою очередь привело к образованию симметричного треугольника, который воспроизвел затухающие колебания. Треугольник проигнорировал следующие события, которые произошли в 13-тилетний период его формирования: разворот от республиканского управления к Новому курсу (New Deal - буквально "новый подход", система экономических реформ президента Ф.Рузвельта, направленная на преодоление Великой Депрессии*), девальвацию доллара, отказ от золотой оговорки в Государственных облигациях (о пересчете в соответствии с ценой золота*), ликвидацию ограничения двух сроков (до 1933 года Президент США мог избираться не более, чем на 2 срока подряд по 4 года. В 1933 году к власти пришел Ф.Рузвельт, который был Президентом США до своей смерти в 1945 году. Затем ограничение двух сроков в США было восстановлено.*), вторую мировую войну, которая началась в 1939 году, и подъем промышленного производства, индекс которого начал восходящее движение в 1938 году и завершил свое пяти-волновое движение в июне 1941 года.. График Лондонского промышленного индекса (верхний график) не последовал за акциями Нью-Йорка в 1929 году. Он обозначил вершины в январе 1929 года на отметке 140 и в декабре 1936 года на отметке 143. Нижняя отметка в 1932 и 1940 годах равнялась значению 61. С 1940 года по январь 1943 года этот индекс поднялся к отметке 131. С 26 января по 28 июля 1939 года Лондонский промышленный индекс сформировал треугольник. Цены на Лондонские акции взлетали ввысь в 1720, 1815 и 1899 годах, приблизительно через 89 лет (число Фибо). Когда цены на Лондонские акции могут взлетать, это не означает, что наши (США*) поступят таким же образом. График индекса производства, подготовленный Cleveland Trust Co (нижний график) сформировал вершины в июне 1929 года на отметке 116 и в 1936 году на отметке 112, а дно – в 1938 году на отметке 63. Со значения 63, завершенное восходящее движение в виде пяти волн окончило формирование своей модели в июне 1941 года, перед тем, как индекс Доу начал восхождение от окончания треугольника в апреле 1942 года. В период с 1857 по 1928 год мы участвовали в трех войнах – Гражданской, Испанской и первой мировой. Тем не менее, модель движения на Суперуровене (Supercycle) была более идеальной, чем где бы то ни было. Акции и биржевые товары никогда не формируют прорыв цен в унисон. Поэтому, если товары “исследуют стратосферу”, совсем не обязательно, что акции поступят также в то же самое время. Цены на товары взлетали в 1864 и 1919 годах, с разницей в 55 лет. (1) Бесполезность новостей демонстрируется в следующей главе. (2) Один финансовый наблюдатель написал: “Тот факт, что цены на акции поднимаются на хороших новостях из Салерно и что они откатились назад в августе на аналогичных хороших новостях из Сицилии, вынуждает исследователей сделать вывод, что снижение цен в августе связано главным образом с техническим откатом, а не с военными событиями.” Однажды в Лондоне произошел резкий взлет цен – “блиц”. Цены на Лондонские акции поднялись, а на Нью-Йоркские акции – упали. Финансовые наблюдатели на обеих биржах оценили данный блиц как случайный. В одно и то же время Лондон был в восходящем тренде, а Нью-Йорк – в нисходящем. Каждый развивался в соответствии со своей волновой моделью не зависимо от блица. Подобное же поведение волн последовало после ухода Муссолини 25 июля. (В этот день 1943 года, после высадки войск союзников (США и Великобритании) на Сицилии, Муссолини арестовали и он был вынужден уйти в отставку.*) Вышеприведенный анализ доказывает, что технические факторы правят рынком во все времена. ++++++++++++++++++++ СНОСКИ (1) И вновь в 1974 году! Если рассматривать число Фибоначчи 55 с точки зрения 55-летнего цикла, то оно является длиной так называемой Волны Кондратьева, длиной цикла экономической активности. (2) В действительности, в Главе XVII. Глава XVI. Железнодорожный индекс Доу Изучение железнодорожного индекса Доу интересно, информативно и прибыльно. Перевозка грузов является наиболее важным человеческим фактором в нашей экономике из-за огромных расстояний между границами с момента покупки Луизианы, определения границ с Мексикой и Канадой, и присоединения Техаса и Калифорнии.  Нижний график на рисунке 84 представляет собой отношение железнодорожного индекса к промышленному индексу с 1906 по январь 1944 года. Это служит доказательством того, что по отношению к промышленному сектору железнодорожный упорно становился слабее с 1906 по 1940 год (34 года). Причинами такого процесса были завышенные пропорции между облигациями и обычными акциями, Панамский канал, который был открыт для судоходства в 1914 году (1906 + 8 = 1914), а также автомобили и самолеты. Эти три фактора привели к такому ослаблению и железнодорожных облигаций, и железнодорожных акций, что в 1940 году одна треть компаний по железнодорожным перевозкам были банкротами, а еще одна треть – на грани этого. Вторая мировая война исключила Панамский канал из конкуренции, то есть увеличила доход железнодорожного сектора и в плане пассажиропоездок, и в плане грузоперевозок. Исключительный доход, который получали железнодорожные компании с 1940 года, особенно после Пирл-Харбора, позволил им уменьшить свою задолженность по облигациям, и, в конечном счете, уладить вопрос с долгами. Такое преимущество было постоянным. См. рисунок 85.  Относительный железнодорожный индекс обозначил дно в 1940 году, и с того момента до июля 1943 года поднимался, как показано на рисунке 86. Промышленный индекс сформировал дно двумя годами позже, в апреле 1942 года, в конце тринадцатилетнего треугольника. За 34 летний период между 1906 и 1940 годами, железнодорожный индекс разворачивался вниз раньше промышленного индекса и разворачивался вверх после него. С 1940 года эта практика изменилась на противоположную; т.е., железнодорожный индекс первым разворачивается вверх и последним – вниз. Возможно, такая практика будет продолжаться в течение нескольких лет. Глава XVII. Значение новостей На Уолл-стрит есть афоризм “новости соответствуют рынку”. Это значит, что вместо новостей, “создающих рынок”, рынок предвидит и учитывает значимость своих основополагающих сил, которые впоследствии могут стать новостями. В лучшем случае, новости являются запоздалым признанием сил, которые в течение некоторого времени уже участвуют в процессе движения рынка, и являются потрясающими только для тех, кто не подозревал о данном движении. Источник сил, которые вызывают движения рынка, кроется в природе и человеческом поведении, и данные силы могут быть измерены различными способами. Силы распространяются в виде волн, как доказано Галилеем, Ньютоном и другими учеными. Эти силы могут быть рассчитаны и спрогнозированы с изрядной точностью через сравнение структуры и протяженности данных волн. Опытные и успешные трейдеры давным-давно поняли, что бесполезно полагаться на чью-либо способность понимать значимость отдельно взятой новости для фондового рынка. Ни отдельная новость, ни серия событий не могут рассматриваться в качестве основополагающей причины любого продолжительного тренда. Действительно, на протяжении длительного периода времени те же самые события оказывали совершенно разное влияние, поскольку параметры тренда были различными. Это утверждение может быть проверено выборочным изучением ценового курса индекса DJIA за сорок пять лет. За тот период низвергались короли, происходили войны, распространялись слухи о войнах, резко возрастала деловая активность, сеялась паника, происходили банкротства, политика Новой Эры, Нового курса и все разновидности исторических и эмоциональных событий. Кроме того, все бычьи рынки развивались в одинаковом стиле, аналогично и медвежьи рынки проявляли сходные свойства, которые управляли ответной реакцией рынка и отмеряли ее на любой тип новостей так же, как величину и пропорции составных частей всего тренда в целом. Эти свойства можно оценить и использовать для прогнозирования дальнейших движений рынка, независимо от новостей. Иногда происходит что-то совершенно неожиданное, например, землетрясение. Тем не менее, независимо от степени неожиданности, можно уверенно заявить, что любое подобное событие теряет значимость очень быстро, не меняя направления тренда, который был до него. Одной из мер предосторожности в таких случаях является готовность опытных трейдеров “продавать при хороших новостях и покупать при плохих”, особенно, когда данные новости идут вразрез с текущим трендом. Эта особенность приводит к разочарованию в ожиданиях публики, которая ждет прямолинейной и однотипной реакции рынка на схожие новости в разное время. Те, кто рассматривает новости в качестве причины рыночных трендов, вероятно, больше преуспеют в ставках на ипподроме, чем если они будут полагаться на свои способности правильно угадать значимость выходящих новостей. Мистер Луффлер (X.W. Loeffler) из Вествуда, Нью-Джерси, публикует график индекса DJIA, с указанием важных новостных событий в хронологическом порядке. Изучение этого графика ясно показывает, что рынок рос и падал при однотипных новостях. Следовательно, единственный способ “четко увидеть лес” – это занять позицию над окружающими деревьями. Война инициирует мировые силы такой мощности, что, по-видимому, они должны преобладать над остальными доводами и двигать рынок дальше и дальше в том же направлении. В различное время военные конфликты всегда занимали первые страницы газет. Резкие падения рынка в августе и сентябре 1937 года, вновь в марте, августе и сентябре 1938 года, и в марте-апреле 1939 года – все они совпадают с началом войн. Хотя, когда война была официально объявлена 01 сентября 1939 года, рынок неистово взлетел при огромном объеме. Единственное удовлетворительное объяснение этому любопытному поведению можно получить из технического положения рыночного цикла (волновой картины*) в те моменты времени. В 1937, 1938 годах и начале 1939 года рынок завершил значительные ралли, и в момент начала военных конфликтов возобновлял нисходящее движение. Следовательно, “военную панику” в эти моменты можно истолковать в качестве медвежьей, которая послужила просто ускорению нисходящего тренда. С другой стороны, рынок был совершенно в другом положении в сентябре 1939 года, когда началась война. Графики показывают, что нисходящая фаза началась в конце июля 1939 года в виде коррекции восходящего движения с середины апреля того же года. Эта нисходящая фаза была полностью завершена за неделю до 01 сентября, и, в действительности, рынок оживленно начал подъем в этот короткий промежуток всего в десяти пунктах от нижней отметки августа. В момент объявления войны рынок резко падал в течение того дня до отметки чуть ниже наименьшего значения августа, а затем цена отскочила вверх с ошеломляющей скоростью. Те, кто прикупил выбранные акции на самом дне в августе и на дне, образованному паникой объявления войны, получили огромную прибыль в сравнении с теми, кто пытался купить акции в последующей неистовой драке. Запоздалые участники в большинстве случаев сожалели о покупках, так как заплатили максимальную цену, а распродавали (акции*) со значительными убытками. В действительности, пик рынка для сталелитейных и других важных военных отраслей промышленности был достигнут менее, чем за две недели с момента объявления войны. С этого момента рынок приобрел в перспективе медвежьи черты для военных акций и военной прибыли из-за обширного медвежьего цикла, который начался осенью 1939 года. В противоположность этому, влияние (на рынок*) первой мировой войны (1914-1918) было в основном бычьим именно благодаря типу ценового цикла с середины 1913 года. Когда в начале 1940 года пала Франция, большинство людей полагали, что война может быть очень короткой и Гитлер неминуемо опустошит Англию. Тем не менее, в мае, когда DJIA достиг отметки 110.61, волны подсказали, что самая худшая фаза уже позади, и следует покупать акции из-за значительного среднесрочного подъема. Даже в середине потока чрезвычайно эмоциональных новостей из Европы в первой половине июня, индекс среагировал всего до отметки 110.41. Во время ноябрьских выборов 1940 года были опубликованы сенсационные заявления, касающиеся огромных расходов, которые должны быть сделаны в целях защиты и помощи Англии. Большая часть экономистов и экспертов полагали, что это может привести в действие инфляционные силы, и покупали акции. Тем не менее, в то же время волны показывали, что инфляция не принесет пользы акциям в текущем положении, а восходящее движение с июня месяца уже завершается и следует ожидать формирования более низких цен. Впоследствии рынок упал почти на пятьдесят пунктов. Общее мнение о том, что новости влияют на рынок, широко распространено и даже используется (в торговле*). Но, если текущие новости и влияют на колебания цен, то (завершенные волновые*) циклы они не формируют. Когда же кого-то убеждают придавать большое значение “новостям”, я рекомендую внимательно изучить формацию и волновые пропорции на рис.71, а затем вспомнить события и заключения специалистов, в большом количестве высказанные в тот двадцати-одно-летний период. |