Р_Н_Эллиотт,_1946_Закон_природы_секрет_Вселенной_. Закон природы секрет Вселенной Р. Н. Эллиотт, 1946 г. Титульный лист прижизненного издания книги Оглавление Введение Ритм в природе i великая пирамида в Гизе ii закон природы iii человеческая деятельность

Скачать 1.47 Mb. Скачать 1.47 Mb.

|

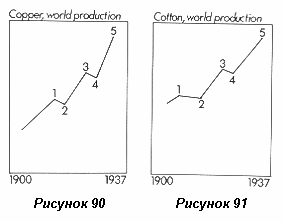

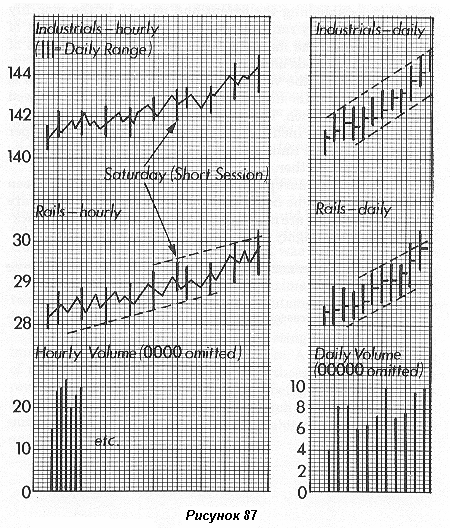

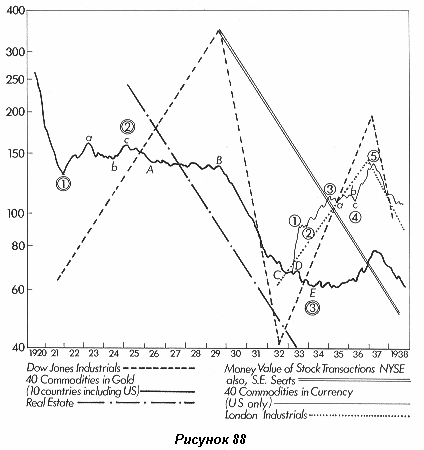

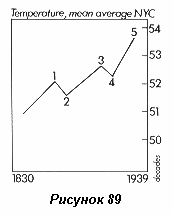

16C *)Изучающие (волновой анализ*) могут извлечь пользу из подробных предложений, которые я счел существенными. Образцы графиков представлены на рисунке 87. (Часовой график представлен сплошной линией по цене закрытия часа*)  Точное наблюдение за волнами младших уровней требует данные о дневном диапазоне изменения цен. Публикация максимальных и минимальных значений за день (high-low range) было введено Доу и Джонсом (Dow-Jones) в 1928 году. Размеры графиков, рекомендуемых для выделения ценовых колебаний, составляют четверть дюйма по вертикали для одного пункта промышленного индекса (Industrial Average), полдюйма по вертикали для одного пункта железнодорожного индекса (Rail Average) и полдюйма по вертикали для одного пункта индекса коммунальных компаний (Utility Average). Такое распределение места на графике облегчает точное его толкование. Четвертьдюймовая шкала разбивается на пять частей, исключая таким образом всякие догадки о точном нанесении на график дневных и часовых баров. Так же важно выдерживать расстояние между дневными барами, как показано в примерах. Если рисовать дневные бары на каждой линии (миллиметровки*), а не через одну, то ценовые бары будут излишне сжаты для удобного восприятия. Не оставляйте дополнительного места под выходные и праздники. Точно такая же шкала и формы рекомендуются для часовых графиков – четверть дюйма горизонтальной оси для пятичасовой сессии или по одному минимальному делению на каждый час. Не оставляйте пустые промежутки после двухчасовой сессии в субботу. Не показывайте цену открытия. Дневной бар следует наносить на график в конце последнего часа каждой сессии. Все эти рекомендации представлены на рисунке 87. Никогда не экономьте на бумаге для графиков за счет наглядности. Когда движение начинается на одном листе и заканчивается на другом, наглядность ухудшается. То же относится и для случая, когда движение прерывается в верхней части одного листа и продолжается с нижней части на другом листе. Предполагается, что используется стандартный размер листа 10" x 15", и на одном листе не наносится более двух индексов. Например, на одном листе 10" x 15" следует наносить дневные бары и объем промышленного индекса, а на другом листе 10" x 15" – железнодорожный и промышленный индексы. Еще два листа 10" x 15" используйте для часовых значений промышленного индекса и часового объема всего рынка, а также для часовых значений железнодорожного индекса и индекса коммунальных предприятий, всего четыре листа на всю программу. Для отдельных акций применяются те же основные рекомендации, за исключением того, что ценовые деления делятся на четыре части, а не на пять. (1) Недельные бары следует наносить на листах самого большого размера для того, чтобы охватить продолжительный период целого (волнового*) цикла. Месячные графики, особенно индексов и секторов промышленности, весьма важны для обзора завершенных (волновых*) циклов. <;br> Рисунки 53 и 54 в Главе 6 демонстрируют значение дневных графиков для заблаговременного определения границ и формы модели недельного тайм-фрейма. Аналогично недельные графики помогают определить границы и форму модели месячного тайм-фрейма. Месячный график помогает в определении границ циклов. Более того, месячный график облегчает наблюдение (за ценой*) на месячном тайм-фрейме и за соотношением волн. На рисунке 87 вертикальный масштаб для промышленного индекса составляет четверть дюйма на один пункт. Железнодорожному индексу и индексу коммунальных компаний предоставлено полдюйма на один пункт. Недельный диапазон может быть уменьшен до двух пунктов на четверть дюйма для промышленного индекса и до одного пункта на четверть дюйма для железнодорожного и коммунального индексов. Месячный масштаб может быть еще более мелким. На используемой бумаге для графиков (миллиметровке*) направляющие линии нанесены бледно зеленым цветом и, следует заметить, что модели графика, нанесенные черными чернилами, заметно выделяются на бледно зеленом фоне, что значительно благоприятствует восприятию волновой картины. ++++++++++++++++++++ СНОСКИ Поскольку цены выражаются в 1/8 и 1/4 вместо десятичных значений. Глава XIX. Выбор времени инвестирования Определение времени является одним из главных моментов во вселенной. Годовой промежуток мы разделяем на времена года: весну, лето, осень и зиму. Мы признаем дневное время в качестве периода для деловой активности, а ночное – для релаксации и отдыха. В отношении инвестирования, выбор времени является самым важным моментом. Что покупать – важно, но когда покупать – еще важнее. Сами рынки инвестиций постепенно предсказывают свое собственное будущее. Волны показывают следующее движение рынка на основе своих моделей, чьи начало и окончание чувствительны к точному и доказательному анализу. Закон природы включает в себя наиболее важный из всех элементов – определение времени. Закон природы не является системой или методом игры на рынке, но явлением, которое выступает в качестве разметки хода развития всей человеческой деятельности. Его применение для прогнозирования - революционно. Если бы некто инвестировал $1000 в долгосрочные правительственные облигации (Government bonds) в январе 1932 года и продал бы их в июне 1939 года, то общая прибыль за 89-ти месячный период составила бы $5000 (включая проценты и повышение облигаций в цене). В январе 1932 года доход по правительственным облигациям составлял 4%. В июне 1939 года он был лишь 2%. Что касается фондового рынка, то инвестирование в размере $1000 в июле 1932 года, увеличилось бы к марту 1937 года приблизительно до $5000 без учета дивидендов. Это утверждение основано на процентном изменении популярных индексов. Важность точного прогнозирования повлекло за собой обширное применение статистических данных. Сравнение подшивок газет пятидесятилетней давности с современной прессой было бы откровением в этом отношении. На поиск приемлемого метода прогнозирования тратятся миллионы, но такие поиски будут безрезультатными без понимания того факта, что характер поведения рынка - упреждать, а не следовать. Глава XX. Выбор инструмента для инвестирования В главе 19 показано, что первостепенным фактором в торговле акциями является определение времени, т.е., когда покупать и продавать. Следующим по важности фактором является выбор акций для торговли. Чтобы разобраться в отобранных для торговли ценных бумагах (акциях или облигациях), прежде всего следует помнить о следующих основных положениях. Колебания цен и дивиденды Колебания рыночных цен любой ценной бумаги гораздо выше ее годового дохода в виде дивидендов. Следовательно, первостепенным фактором является определение суммы инвестиций и ее защита в зависимости от ценовых колебаний. Вершины бычьих рынков В период бычьих рынков каждая группа из списка 55 стандартных статистических индексов демонстрирует формирование вершин в различное время, наподобие лопастей вентилятора. Бычьими рынками являются те, которые формируют пять волн Первичного уровня за период около двух лет. (1) В такой период несколько групп стараются двигаться весьма однородно, подталкиваемые вперед мощной циклической силой. Медвежьи рынки Как правило, длительность медвежьего рынка больше, чем длительность предыдущего бычьего. (2) Во время резкого и относительно короткого по продолжительности падения с 1929 по 1932 год, от самых лучших акций и облигаций, так же, как и от низкосортных, вынуждены были избавляться независимо от их истинной стоимости. У многих трейдеров сложилось неправильное представление о том, что падения всех медвежьих рынков могут повторяться с такими же параметрами. (3) Исследования показывают, что много лет пролетит прежде, чем можно будет ожидать столь глубокое падение. Бросается в глаза, что окончательное дно медвежьих рынков формируется одновременно с низшими отметками почти у всех групп индексов. Это прямо противоположно вершинам бычьих рынков. Во время бычьих рынков убедительное превосходство менее выражено, что особенно справедливо для продолжительных ралли. Во время медвежьих периодов, и рынок целиком, и несколько групп становятся более чувствительными к текущим событиям и внешним факторам. Прежний опыт в торговле Многие трейдеры приобретают предубеждение против отдельных акций из-за предшествующего печального опыта. Следуя такой традиции, трейдер в конце концов не сможет найти группу акций, свободную от недостатков. Вяло торгуемые акции Следует избегать торговлю акциями, которые иногда или часто вяло торгуются на рынке. Причина заключается в том, что не формируется волновая картина. Вялая торговля ясно показывает, что такая акция не пользуется широкой популярностью или она достигла конечной стадии развития. Конфиденциальная информация Как правило, конфиденциальная информация от доброжелателей относится к вяло торгуемым или дешевим акциям. Желательно придерживаться торговли только теми акциями, которые торгуются широко. Возраст акций Жизненный цикл акции делится на три стадии. Первая – юношеская или опытная стадия, во время которой такие акции следует избегать, так как они недостаточно проверены рынком. Вторая – созидательная стадия. Акции, которые попадают в эту категорию, достигли значительного расцвета, что делает их превосходным средством для торговли, предполагая, что они основательно проверены рынком. Третья или взрослая стадия, представляет период полного расцвета. Дивиденды могут быть постоянно надежными, а ценовые колебания – минимальными. По этим причинам такие ценные бумаги занимают места в инвестиционных портфелях и менее привлекательны для торговых целей. Краткий итог. Когда благоприятствует волновая модель индекса, заслуживающего доверие, следуйте данным рекомендациям: 1) Выберете группу акций, которая движется в унисон с индексом. 2) Затем выберете акции (в пределах этой группы*), которые в основном повторяют движения данной группы. 3) Всегда выбирайте акции, которые постоянно хорошо торгуются, имеют среднюю цену и являются проверенными лидерами. 4) Диверсифицируйте свои средства, т.е., вложите примерно одинаковые средства в пять-десять акций, но не более, чем в одну из группы (например, General Motors, United Aircraft, U.S. Rubber, U.S. Steel, New York Central и Consolidated Edison). ++++++++++++++++++++ СНОСКИ (1) Бычий рынок - это любой подъем цен, который состоит из необходимых пяти волн. Определение “бычьего рынка” или “медвежьего рынка” по продолжительности или процентному изменению цен является достаточно произвольным. (2) Я думаю, что это непреднамеренная опечатка. Медвежьи рынки почти всегда короче бычьих рынков и, в случае большой их продолжительности, стремятся к 61.8% длительности бычьего рынка (см. главу 4 в книге Закон волн Эллиотта. Ключ к поведению рынка). (3) Такие же ожидания преобладают в наше время. С прошедшими финансовыми крахами 1969-1970 и 1973-1974 годов, большинство в настоящее время ожидают “безотлагательного повторения” [краха*] на низшей отметке очередного четырех летнего цикла. Мало кто может представить возможность менее “перепроданного” дна, несмотря на тот факт, что волновая картина предполагает именно это так, как определил Эллиотт: “много лет пролетит прежде, чем можно будет ожидать столь глубокое падение”. Глава XXI. Символические цифры пирамиды и как их открыли С разрешения фирмы Landone Foundation я процитирую три абзаца со страниц 134-135 книги г-на Лэндана (Landone) //Prophecies of Melchi-Zedik (Пророчества Мелчи-Зэдика): “Длина окружности, проведенной вокруг основания Пирамиды, составляет 36524.22 дюйма. Это в точности в 100 раз больше 365.2422 – количества дней в солнечном году. Проектная высота Пирамиды равна 5813.02 дюйма. Эти загадочные мудрецы сформулировали систему измерений численности, времени, веса и длины, квадратов и кубов длины. Поскольку все эти формулировки основаны на длине стороны квадрата, поскольку эта длина была получена из круга, длина окружности которого соответствовала дням солнечного года, и поскольку время обращения Земли вокруг солнца неизменно, эти мистики создали единственную систему измерений навсегда точную и вечно неизменную.” (1) Определяя длину окружности вокруг основания Великой пирамиды в Гизе, исследователи разыскивали некий известный связанный (с ней*) факт. В данном примере это было количество дней в году с точностью до последнего знака. Другими словами, эти два факта связаны и, таким образом, определяют цель этой символической цифры, на основании которой можно делать прогнозы. Я открыл ритм в человеческой деятельности, а позже узнал, что он символически отображен в Великой пирамиде. Египтологи не смогли распознать это символическое число, потому что не знали ритма в природе и человеческой деятельности. Оно описано в главах 1 и 2 и наглядно показано в главах 8-14. Мой вклад в символические цифры пирамиды: Открытие моделей, уровней и количества волн. Объединение числовой последовательности Фибоначчи, открытий Хэмбиджа (Hambidge) в применении этой последовательности в искусстве и ботанике, а также таинственной диаграммы Пифагора. Диаграммы Великой пирамиды с разных углов зрения. Связь отношения Фибоначчи и высоты пирамиды – 5813 дюймов (которое состоит из трех основных чисел арифметической прогрессии Фибоначчи: 5, 8 и 13) – к основанию пирамиды. Проявление данной арифметической последовательности во многих областях человеческой деятельности. Измеритель соотношения Чертежники используют инструмент, называемый пропорциональный циркуль-делитель. Точка рычага сделана подвижной, чтобы можно было получить любое соотношение. Такие инструменты достаточно дороги и в настоящее время практически недоступны. Тем не менее, я разработал удобный его заменитель для определения (без математических расчетов) соответствует ли соотношение амплитуды или времени 61.8%. Готов выслать его при условии оплаты почтовых расходов. R. Elliott No. 63 Wall Street New York (5) N.Y. ++++++++++++++++++++ СНОСКИ Дополнительный материал по данной теме читайте в книге Питера Томпкинса (Peter Thompkins) Secrets of the Great Pyramid (Секреты Великой пирамиды) (Harper & Row, 1971). Глава XXII. Закон движения Словарные определения слова “цикл” различны: “промежуток времени”, “полный оборот или круг”, “спиральная листовая структура”, “повторяющаяся последовательность”. Внимание было направлено главным образом на циклические ритмы фондового рынка, где они очень четко выражены. Любое движение от колес до планет является цикличным. Все циклы подразделяются на более мелкие части или уровни, которые облегчают измерение их развития. Планеты двигаются по орбитам и со скоростями, присущими только им. Земля вращается вокруг собственной оси и один раз в течение каждых 24 часов отделяет ночь ото дня. Она облетает Солнце один раз в год, тем самым предоставляя нам четыре времени года. Для того чтобы показать относительное положение и движение планет и их спутников в любое время в прошлом, настоящем или будущем, можно прокрутить модель Солнечной системы назад или вперед. Некоторые примеры циклических процессов никогда не меняют свои модели. Например, вода твердо придерживается замкнутых циклов. Солнечные лучи нагревают поверхность океана, вызывая испарение воды. Воздушные течения несут испарения до встречи с холодными слоями воздуха над холмами и горами, которые в свою очередь конденсируют пар. Сила притяжения притягивает капли воды к земле, по которой те вновь достигают океана. Нации подвержены воздействию политических, культурных и экономических циклов как крупных, так и мелких. Модели человеческой жизни наблюдаются в массовых процессах, таких как миграция в города и из городов, средний возраст, процент рождаемости и т.д. Рисунок 88 показывает, что один вид человеческой деятельности не может быть использован для прогнозирования другого. Следовательно, модель каждой движущей силы должна анализироваться на основании своих собственных волн, а не с помощью посторонних факторов. В период с 1939 по апрель 1942 года отставание фондового рынка по сравнению с производством порождало массу дискуссий, но никаких объяснений. Ответ заключается в том, что восьмилетний взлет в двадцатые годы вызвал тринадцатилетний треугольник вплоть до 1942 года.  Очень ценным является график температуры, представленный на рисунке 89. Температура не связана с человеческой деятельностью (точнее, не является специально вырабатываемым продуктом человеческой деятельности*); тем не менее, за сто десять лет цикличные волны сформировали безупречную модель из пяти восходящих волн.  (На рисунке 89 представлен график среднегодовой температуры по Фаренгейту в г.Нью-Йорк. 50F = |