Практическая работа история. Практические занятияия — копия. Занятие 1 Задание Перечислить элементы структуры, составляющих понятие государственные финансы

Скачать 27.48 Kb. Скачать 27.48 Kb.

|

|

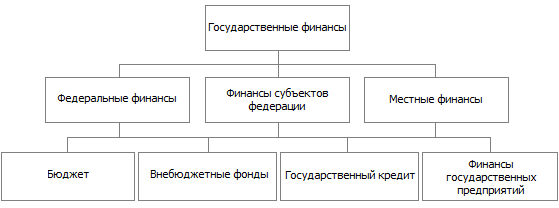

ПРАКТИЧЕСКОЕ ЗАНЯТИЕ 1 Задание 5. Перечислить элементы структуры, составляющих понятие «государственные финансы». Ответ: Государственные финансы составляют часть финансовой системы страны. По экономической сущности государственные финансы — это денежные отношения по поводу распределения и перераспределения стоимости общественного продукта и части национального богатства, связанные с формированием финансовых ресурсов в распоряжении государства, необходимых ему для выполнения экономических, социальных и политических функций. Государственные финансы составляют часть финансовой системы страны. По экономической сущности государственные финансы — это денежные отношения по поводу распределения и перераспределения стоимости общественного продукта и части национального богатства, связанные с формированием финансовых ресурсов в распоряжении государства, необходимых ему для выполнения экономических, социальных и политических функций. Структура гос. финансов:  На схеме выделены уровни государственных финансов, соответствующие административному делению РФ (федеральный, субъектов федерации и местный) и функциональные элементы, которые создаются или могут быть созданы на любом из уровней (бюджет, внебюджетные фонды, государственный кредит и финансы государственных предприятий). Государственный бюджет – это основной финансовый план государства, имеющий законодательную силу. – федеральный бюджет, средства которого расходуются на реализацию мероприятий, имеющих одинаковое значение для всего населения РФ или таких, которые не могут быть реализованы за счет бюджетов более низкого уровня. Эти мероприятия, как правило, носят целостный характер и объединяются в виде государственных программ. Примерами таких программ являются программа реформирования армии, программа финансового оздоровления экономики и др.; – бюджеты субъектов федерации, средства которых предназначены для регулирования социально-экономического развития отдельных государственных административных образований (областей, республик, округов и т.п.), имеющих соответствующий статус. Задачи, решаемые за счет средств бюджетов субъектов федерации, носят относительно локальный характер и требуют точного учета особенностей развития отдельных регионов. Эти задачи (по крайней мере, частично) могут быть решены за счет той части национального дохода, которая остается в распоряжении субъектов федерации, например, здравоохранение, среднее образование, социальное обеспечение и др.; – местные бюджеты, за счет средств которых обеспечивается жизнедеятельность отдельных территорий (городов, районов, сел и т.п.). Задачи местных бюджетов носят в большей степени оперативный характер и касаются проблем повседневной жизни (часть коммунального хозяйства, содержание территорий и определенных объектов и др.). Роль местных бюджетов резко возрастет (за счет уменьшения значения бюджетов более высокого уровня) при создании муниципальных органов власти. Внебюджетные фонды – это денежные фонды, которые образуются за счет целевых источников и предназначенные строго для финансирования целевых мероприятий. Примерами таких мероприятий являются пенсионное обслуживание, социальное страхование, медицинское обслуживание и другие. Мероприятия, входящие в сферу ведения внебюджетных фондов имеют, как правило, важное социальное значение, что требует отдельной от бюджета концентрации ресурсов для их выполнения. Государственный кредит – это денежный фонд, который создается путем привлечения государством временно свободных средств предприятий, организаций и населения на принципах возвратности, срочности и платности. Финансы государственных предприятий – это денежные фонды и денежные отношения тех предприятий, имущество которых является государственной собственностью. ПРАКТИЧЕСКОЕ ЗАНЯТИЕ 2 Задание 3. Дать перечень неналоговых доходов государственного бюджета и бюджета субъекта РФ. Ответ: У неналоговых доходов бюджетов может быть добровольный или принудительный характер. Отличие неналоговых доходов от налоговых заключается в субъектном составе, содержании права и обязанностях тех, кто принимает участие в финансовых правоотношениях, которые складываются на основании уплаты и перечисления в бюджеты неналогового дохода. То, что в бюджет поступают неналоговые доходы довольно сложно спланировать, в отличие от налоговых. Перечень неналоговых доходов – открытый, в отличие от налоговых и безвозмездных выплат. Неналоговые доходы, на основании 3 пункта 41 статьи «Виды доходов бюджетов» представлены ниже: доходы от использования имущества, которым владеет государство, исключая имущество бюджетного или автономного учреждения, государственного и муниципального унитарного предприятия, включая казенные; доходы от продажи имущества (исключая акции и иные формы участия в капитале, государственных запасах драгоценных металлов и камней), которым владеет государство или муниципалитет, исключая имущество бюджетного или автономного учреждения, имущество государственного или муниципального унитарного предприятия, включая казенные; доходы, полученные от предоставления платных услуг, которые были оказаны в лице казенных учреждения; средства, которые удалось получить в результате применения меры ответственности в гражданско-правовом, административном и уголовном уровне, включая штраф, конфискацию, компенсацию, а также средства, полученные в качестве возмещения вреда, который был причинен РФ, субъектам РФ, муниципальным образованиям и другие суммы принудительного изъятия, в соответствии с 46 статьей Бюджетного кодекса Российской Федерации; средства самообложения от граждан. На основании 56 статьи Федерального закона «Об общих принципах организации местного самоуправления в Российской Федерации» средствами самообложения граждан являются единоразовые платежи, которые осуществляются для того, чтобы решить конкретные вопросы местного характера. Размер платежа для самообложения вычисляется на основании абсолютной величины, равной для всех граждан, число которых не превышает 30% от общего количества жителей муниципальных образований, для которых сумма платежа может быть уменьшена; другие виды неналоговых доходов. Основываясь на приказе Министерства финансов Российской Федерации от 21.12.2011 года под номером 180н «Об утверждении Указаний о порядке применения бюджетной классификации РФ» прочими неналоговыми доходами также являются поступления, источник которых не идентифицирован, возмещения потерь сельскохозяйственного производства, которые связаны с тем, что были изъяты сельскохозяйственные угодья. В статье 42 Бюджетного кодекса Российской Федерации закреплены доходы от пользования имуществом, которым владеет государство или муниципалитет. ПРАКТИЧЕСКОЕ ЗАНЯТИЕ 3 Задание 3. Перечислить федеральные налоги и сборы, определить их роль в формировании бюджетов. Ответ: В основу налогового законодательства Российской Федерации заложен принцип единства финансовой политики страны, который проявляется, в том числе в определении закрытого списка налогов, действующих во всем государстве. Налоговым кодексом установлено 3 уровня налоговой системы: 1. федеральный 2. субъектов России 3. местный. Каждый вид налогов относится к тому либо другому уровню в соответствии с объемом функций и полномочий, осуществление которых возложено на государство в целом, субъекты России либо административно-территориальные образования. Примечательно, что вне зависимости от закрепления налогов за конкретным уровнем бюджетной системы, принимать решение по определенным вопросам в сфере налогообложения соответствующие законодательные/представительные органы вправе лишь в пределах собственной компетенции. Федеральные налоги устанавливаются федеральным законодательством и взимаются по всей территории российского государства. Льготы по федеральным налогам предоставляются исключительно согласно федеральным законам, однако представительные/законодательные органы госвласти субъектов России и органы местного управления имеют право вводить дополнительные льготы в пределах сумм, поступающих в бюджет. В соответствии с общим правилом ставки федеральных налогов устанавливает парламент Российской Федерации – Федеральное Собрание России. Но ставки налогов на отдельные разновидности природных ресурсов, акцизов на конкретные виды минерального сырья и таможенных пошлин устанавливает Правительство Российской Федерации. В соответствии со статьей 13 Налогового Кодекса федеральными налогами и сборами является: Налог на Добавленную Стоимость (НДС); акцизы; налог на доходы физ. лиц; налог на прибыль юр. лиц; налог на добычу полезных ископаемых; водный налог; сборы за использование объектов животного мира, а также за использование объектов водных биологических ресурсов; госпошлина. Из данного перечня налогов видно, что обязательными платежами федерального уровня являются все разновидности императивных денежных изъятий, которые известны российской налоговой системе. Помимо основной массы налогов, к федеральному уровню относят: сборы (например, сбор за право использования объектов животного мира и водных биологических ресурсов) пошлины (госпошлина). ПРАКТИЧЕСКОЕ ЗАНЯТИЕ 4 Задание 1. Определить уровень сбалансированности государственного бюджета, рассчитать ожидаемый дефицит (профицит) бюджета при следующих условиях: * - государственные расходы на ВНП равны 500 у. е. - налоги составляют 0,4 - трансферты – 0,2 - государственный долг страны 1000 у. е. - ставка процента по государственному долгу 10 % годовых. - в стране создан ВНП в размере 2000 у. е. Решение: высчитываются налоги: 0,4 * 2000 = 800 у. е. расходы бюджета: 500+0,2*2000+0,1*1000=1000 у.е. Расходы превышают доходы: 800–1000 = 200 у. е. Ответ: бюджетный дефицит в размере 200 у. е. |