03 Бизнес-курс МВА. Слияния и поглощения. 1. актуальность слияний и поглощений как форм развития российского бизнеса классификация видов и форм интеграции, их экономическое обоснование, принцип выбора той или иной формы интеграции. Основные причины, подталкивающие компа

Скачать 3.63 Mb. Скачать 3.63 Mb.

|

|

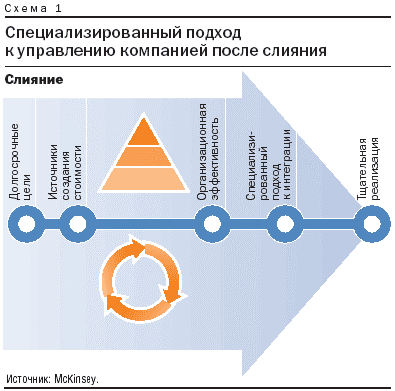

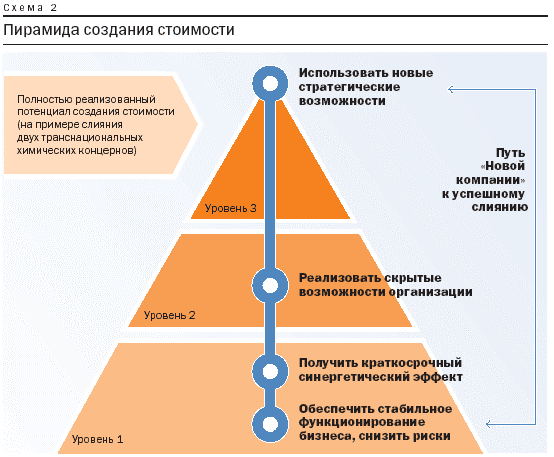

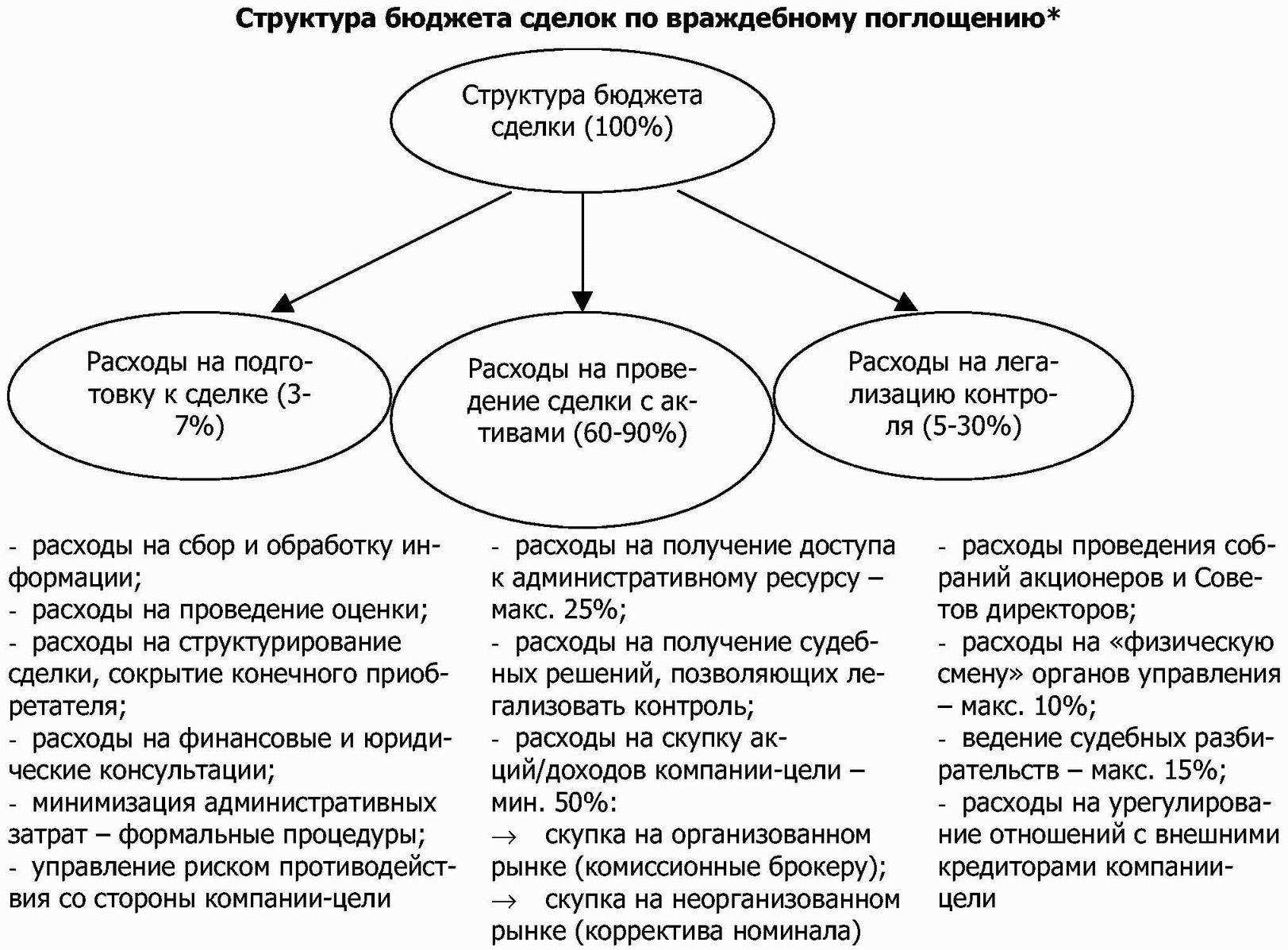

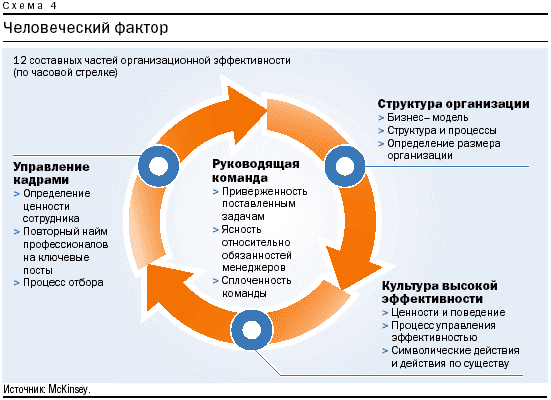

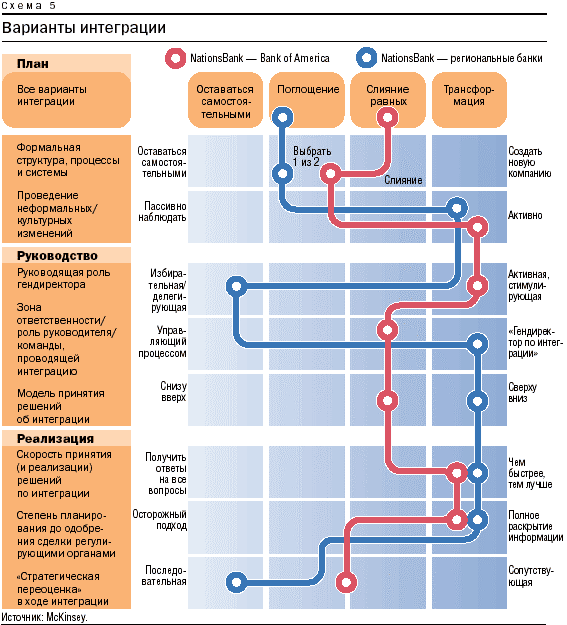

Тема 2. ТЕХНОЛОГИИ ПРОВЕДЕНИЯ СДЕЛОК ПО СЛИЯНИЮ И ПОГЛОЩЕНИЮ С ПОЗИЦИИ ИНТЕГРАЦИОННОГО МЕНЕДЖМЕНТА a Негативные последствия, ошибки и причины неудач большинства слияний и поглощений Тезис: При слияниях и поглощениях продуманное проведение интеграционного процесса – залог достижения поставленных целей. Компании, стремящиеся к быстрому росту, укрупняются именно за счет слияний, ожидая грядущей экономии на издержках и увеличения оборотов. Синергетический эффект, означающий чаще всего, что стоимость объединенной компании будет выше, чем сумма стоимостей компаний до объединения, декларируется в качестве основной цели в сделках слияния/поглощении в подавляющем большинстве случаев [8]. Синергетический эффект может возникать по различным причинам: экономия, обусловленная масштабами деятельности; комбинирование взаимодополняющих ресурсов; увеличение рыночной доли; экономия на издержках и т.д. [35]. Однако в большинстве случаев планируемый синергетический эффект не достигается или является отрицательным. Зачастую вместо этого получают одни проблемы. И тогда приходится спасать бизнес от катастрофических последствий объединения. Исследования результатов деятельности вновь образованных организаций показывают, что: 61% слияний не окупает вложенных в них средств (Mergers & Acquisitions Journal, 2000); 57% объединившихся компаний отстают в своем развитии от других субъектов данного рынка и вновь разделяются на самостоятельные корпоративные единицы (PriceWaterhouse, исследование 300 слияний за 1993–2003); менее 20% объединившихся компаний достигают желаемых финансовых или стратегических целей (Marks, Mirvis, исследование 50 интеграционных процессов, 1995–2003); 53% крупнейших слияний и поглощений приводят к снижению акционерной стоимости компании, 30% – практически на нее не влияют и только 17% – ее создают (Zweig, 2003). Часть причин неудач кроется в ошибочных финансовых расчетах и рыночных оценках или в неверном стратегическом выборе партнера для слияния или поглощения. Другая же часть неудач объясняется недочетами самого процесса проведения интеграции и недостаточным вниманием к проблемам, возникающим с человеческими ресурсами объединяющихся организаций [49]. То есть объединение потенциально все же приносит некую выгоду, однако административные проблемы, сопровождающие интеграционный процесс, сводят эту прибыль на нет. Ежегодно в России заключаются тысячи сделок по слияниям или поглощениям компаний. Однако, как показывает статистика гораздо большее количество сделок так и не доходит до своего завершения. Одни разваливаются на начальном этапе, другие – в процессе переговоров, а третьи – тогда, когда, казалось бы, новый собственник уже стал полноправным хозяином. Попытаемся разобраться в том, почему это происходит. Самый главный вопрос – с какого момента сделка начинает оказывать влияние на деятельность компаний, вступивших на путь интеграции. Теоретически, если две компании выражают намерения о слиянии или о поглощении, это совсем не означает, что сделка будет продвигаться. Если стороны подписали соглашение о намерении, то в этом случае мы считаем, что сделка началась. Однако на практике порядка 50–70% сделок срываются после того, как соглашения о намерениях подписаны. После соглашения сделка переходит в следующую стадию – due diligence (юридические и финансовые, комплексные проверки предприятия) [Процедура юридической проверки предприятия на этапе подготовки сделки]. Именно этот этап принято считать самой критической точкой, несмотря на то, что реально сделка может сорваться на любом этапе, даже тогда, когда уже пройдено три четверти пути и достигнута стадия структурирования и согласования условий. Что касается отраслей с наибольшим количеством срывающихся сделок, то здесь показатели распределяются пропорционально общей ситуации на рынке слияний и поглощений. Традиционно, большинство сделок проводится в нефтяной отрасли, машиностроении и телекоммуникациях; соответственно, именно там наиболее велик и процент незавершенных по разным причинам сделок [48]. Если попытаться оценить объем сорвавшихся сделок на рынке слияний и поглощений, то, без учета ЮКОС-"Сибнефти", в России он составляет приблизительно $3,5–4 млрд. в год. Однако следует иметь в виду, что если сделка между двумя сторонами сорвалась из-за вмешательства извне, впоследствии она может быть реализована третьей стороной [Adlanta Consulting Group Александра Лугачева, консультант группы в интервью журналу "Секрет фирмы" №1 2005 г.]. Причины, ведущие к срыву сделок М&А, могут быть самые разнообразные – например, внезапные изменения в действующем законодательстве, ставящие под сомнение расчетные показатели проекта. Чаще всего это касается вопросов налогообложения и лицензирования. Срыв сделки может произойти под влиянием местных органов власти, изменивших свою позицию по отношению к предполагаемой сделке, если проект затрагивает интересы региона. Кроме того, может иметь место переоценка покупателем своих финансовых возможностей – не удалось в нужный срок аккумулировать необходимое количество средств [33]. Когда стороны уже прошли многомесячный путь, реализации проекта до составления договора купли-продажи, бывает, что по каким-то причинам одна из сторон отказывается от продолжения проекта. Почти всегда это односторонний отказ, влекущий крайнее неудовольствие другой стороны. Значительно страдает при этом и репутация брокеров и консультантов, ведь именно с ними зачастую ассоциируется у предпринимателя образ несостоявшегося партнера по сделке. Формальные поводы для срыва сделок бывают совершенно разные, но основная причина – это закрытость российских компаний. Либо потенциальный покупатель не имеет достаточно информации, либо продавец не готов делиться нужными данными в процессе сделки. За рубежом установлены четкие требования к аудиторской отчетности и ее опубликованию (если компания публичная), ко всем корпоративным действиям и т.д. [11]. Это дает возможность более-менее разобраться в том, что из себя представляет компания и каково ее финансовое положение. У стороннего инвестора есть возможность сделать приблизительную оценку стоимости компании, ее деятельности и на этом базировать свои предложения по цене [53]. Что касается России, то здесь, предприятия очень редко публикуют достоверную отчетность, за исключением только лишь публичных компаний. Это приводит к тому, что потенциальный покупатель вынужден довольствоваться лишь минимумом проверенной информации. В условиях такого неведения стороны договариваются об условиях сделки, покупатель переходит к процессу due diligence, после чего очень часто либо сделка расстраивается окончательно, либо покупатель выступает против установленной ранее цены. В то же время и продавец не всегда может обосновать свои позиции, потому что он оценивает компанию с учетом одному ему известных сведений. В процессе переговоров может выясниться, что стратегии развития и цели компаний (если, в частности, речь идет о слияниях) совершенно различны. Причем на уровне декларации это может быть не так очевидно. Одна компания планирует расти через завоевание доли рынка за счет низкой цены на свою продукцию, другая, наоборот, планирует иметь стабильную долю на рынке, но при этом повышать свою доходность. Все это требует разных стратегий развития бизнеса, и если они изначально не определены или не совпадают после слияния, то это приводит к проблемам в процессе интеграции. Различия компаний в корпоративной культуре по отношению к сотрудникам, по системе управления, по структуре – это тоже ключевой фактор. Как правило, проводится due diligence двух вариантов: финансовый, который проверяет, насколько декларированная финансовая деятельность соответствует действительности, и юридический, проверяющий правомерность принадлежности активов компании, законность ранее осуществленных корпоративных действий и т. д. Вопрос совместимости корпоративных культур на сегодняшний день практически отсутствует в российском due diligence. При этом на вопрос: "Почему компании, которые прошли через слияния, признаны неудачными?" – около 70% менеджеров из 230 опрошенных журналом "Секрет фирмы", ответили, что причина заключалась именно в несовпадении корпоративных культур, а не в финансовых и не в юридических проблемах. [Журнал "Слияния и поглощения" № 9 (19) 2004] В России это особенно актуально, потому что многие владельцы компаний создавали бизнес с нуля, и не все из них готовы мириться с тем, что у них появляется партнер. Систематизировав основные причины неэффективности сделок М&А на современном этапе развития отечественного бизнеса, можно сказать, что они заключаются в следующем: 1) установление приоритета самого процесса М&А над получением результата в виде синергетического эффекта (финансового, технологического, маркетингового и т.п.) – желание топ-менеджеров и крупнейших акционеров участвовать в публичной, общественно значимой, крупной сделке, получить положительный РR и удовлетворение личных амбиций; 2) отсутствие четкий целевых ориентиров М&А; 3) ошибка в определении потенциальных интеграционных эффектов на всех горизонтах планирования (чаще в стратегическом аспекте); 4) неверный выбор конкретных объектов в сделке (несоответствие фактических характеристик компаний-участников планируемым); 5) изменение целевых ориентиров и ресурсной обеспеченности участников сделки в процессе ее реализации; 6) изменение макроэкономической ситуации; 7) недостаточная компетенция специалистов, организующих и исполняющих сделку, в том числе на этапе интеграции объектов. На этапе интеграции причинами снижения эффективности сделки являются: а) отсутствие необходимой динамики в формировании новой структуры управления и команды объединенного бизнеса; б) приоритет сокращения издержек над использованием совместных ресурсов в области НИОКР, маркетинга; в) несовместимость корпоративных культур и коммуникационных каналов. Среди причин срыва сделок М&А также можно выделить: 1) рассогласованность подходов к анализу и оценке объектов, определению параметров сделки различными ее участниками на этапе переговоров; 2) отсутствие поддержки предлагаемой инициативы со стороны топ-менеджмента и/или необходимого количества акционеров участников сделки; 3) нарушение порядка и условий осуществления сделки со стороны одного или нескольких участников сделки. Говоря о воздействии третьей стороны, можно отметить, что непосредственно государственные регулирующие органы редко становятся причиной срыва сделок М&А. Единственная причина, по которой судебные или государственные органы, кроме Федеральной антимонопольной службы (ФАС), могут признать сделку ничтожной, – это нелегитимность принятия решений о слиянии или поглощении. Однако в последнее время таких прецедентов не было. Если компании пришли к какому-либо соглашению, то все делается в соответствии с требованиями закона. На сегодняшний день по законодательству требуется получение предварительного одобрения ФАС на каждую сделку, если суммарная стоимость активов по последнему балансу лиц, участвующих в сделке, превышают 30 млн. МРОТ, или одно из них имеет долю на рынке определенного товара более 35%, а приобретается более 20% от уставного капитала. Самым оптимальным для всех сторон является постепенное вхождение в сделку [36]. На определенных условиях приобретается блокирующий пакет с правом обратной продажи по определенным причинам. Компания-покупатель или партнер начинают смотреть на совместный бизнес, участвовать в принятии решений, входят в совет директоров, получают более четкое представление о бизнесе, о менеджменте, системе управления и через какое-то время (например, через год) докупают пакет до контрольного или выкупают полностью. Если компания не достигает заданных изначально показателей, покупатель реализует опцион по продаже своего пакета за цену приобретения или чуть большую, с учетом минимального процентного дохода. Здесь может быть примером сделка по приобретению Внешторгбанком питерского ПСБ. Акционеры ОАО "Промышленно-строительный банки (ПСБ) и ОАО "Внешторгбанк" подписали меморандум о приобретении акций ОАО "ПСБ". Подписанный Документ в качестве первого этапа предусматривает приобретение Внешторгбанком пакета акций ОАО "ПСБ" в размере 25%+1 акция, которое состоится после получения соответствующих разрешений российский надзорных и регулирующих органов. После завершения первого этапа стороны совместно рассмотрели возможность и условия покупки второго пакета акций ОАО "ПСБ" в размере 51%-1 акция. Данная сделка будет реализована не позднее чем через два года с даты приобретения Внешторгбанком первого пакета акций ОАО "ПСБ" в размере 25% + 1 акция. В соответствии с условиями меморандума в этот период будет действовать соглашение акционеров ОАО "ПСБ", защищающее интересы Внешторгбанка как миноритарного акционера и, в частности, определяющее порядок назначения и деятельности органов управления ОАО "ПСБ", включая вопросы, по которым у Внешторгбанка будет право вето. Сделка разбита на два этапа, в том числе для дополнительного изучения финансового состояния банка. Банки подпишут соглашение, которое определит права ВТБ на переходный период. В частности, ВТБ получил право вето по вопросам о ключевых кадровых назначениях и крупных сделках ПСБ Внешторгбанк планирует ввести своих представителей в руководство питерского банка. Проблемы дружественных слияний Создание совместных предприятий, как и слияние, при котором собственники объединяющихся предприятий становятся совладельцами единого бизнеса, по мнению специалистов, сопряжено с большими проблемами для обеих сторон, чем в случае, когда компания полностью продается, и ее владельцы выходят из бизнеса. Ситуация невыполнения топ-менеджментом объединяющих бизнесы компаний принятых на себя обязательств, судя по данным исследования The Boston Consulting Group (BCG) – одна из типичных причин неудачи подобных сделок. Примером служит несостоявшаяся сделка на рынке производства шин. Год назад российский шинный холдинг "Амтел" и финский производитель шин Nokian объявили о договоренности начать совместный бизнес, изготовлять в России шины под финской маркой Nordman с использованием новейших технологий. В совместных пресс-релизах они сообщали о планах ежегодного увеличения объемов совместно выпускаемой продукции. Предполагалось, что это сотрудничество – первый этап на пути возможного объединения обоих бизнесов в единую компанию. В конце прошлого года ситуация изменилась кардинально. "Амтел" заявил, что так и не дождался от финнов выполнения прописанных в договоре обязательств – инвестиции в производство в виде поставок оборудования, предоставления технологий и права на выпуск шин под брэндом Nordman (северный партнер позволил СП выпускать шипы лишь под менее известной маркой Nokian). Финская сторона, сначала игнорировавшая замечания партнера, через несколько месяцев объявила, что выходит из СП и сама будет строить завод по производству шин под брэндом Nordman в России. В "Амтеле" сделали однозначный вывод: заниматься бизнесом совместно с потенциальной конкурентной компания больше не станет. Только покупка или продажа бизнесов. И теперь "Амтел", как и Nokian, будет строить в России завод по производству шин премиум-класса самостоятельно. Нередко, заключая сделку, компании осознают наличие трудностей, однако вcе равно впоследствии обжигаются на них. В ВСG обнаружили, что большинство ошибок происходит в процессе выработки стратегии слияний (неверный выбор цели и объекта слияния), при обсуждении и реализации финансовых аспектов (слишком высокая стоимость приобретаемой компании или, наоборот, недостаточное финансирование объединения) и в период интеграции компаний после слияния. Допустив подобные ошибки, компании практически никогда не достигают результатов, ради которых шли на сделки. На примере можно проанализировать причины неудач дружественных слияний: недостаточная приверженность выполнению своих обязательств со стороны топ-менеджмента; неспособность принимать жесткие решения; неспособность понять культурные различия; неспособность устанавливать приоритеты и одновременно решать большое число одинаково важных вопросов; кампания направлена "внутрь себя", при этом забывает о потребителях; процесс интеграции спланирован плохо или слишком медленно реализуется; основной акцент делается на снижение издержек в ущерб изменениям управления; упущение стратегических возможностей, которые могли бы быть получены в результате слияния; концентрация только на формальных коммуникациях, недооценка неформальных; раннее объявление победы, неотслеживание экономического эффекта, получаемого в результате изменений. Недостаточное внимание, уделяемое коммуникациям, и отсутствие справедливого подхода к информированию всех вовлеченных в сделку сторон – также достаточно распространенные ошибки. [Штефан Дертниг, вице-президент и директор московского офиса ВСG.] Заключать сделки по слиянию настолько сложно, что даже, казалось бы, продумав до мелочей все детали дальнейшей работы в рамках объединенной компании, найдя общий язык с владельцем присоединяемой фирмы, просчитав эффект синергии и убедившись, что сделка необходима, можно все равно натолкнуться на неожиданные препятствия. Следовательно, самый первый и важный вывод: руководство должно быть готово к неожиданным проблемам, и должно быть готово позитивно, конструктивно и быстро на них реагировать. Итак, существует ряд факторов на которые следует обратить внимание при подготовке к слиянию и поглощению. Однако в подавляющем большинстве случаев (по некоторым оценкам, до 80%) причиной неудавшегося слияния/объединения являются недооценка важности фактора постинтеграционных процессов и/или принципиальные различия в корпоративных культурах объединяющихся компаний. Анализ обширной российской практики в области M&A позволяет сделать вывод, что в России хватает (по крайней мере для осуществления поглощений и ведения корпоративных войн) юристов, аналитиков, финансовых консультантов, антикризисных управляющих и специалистов по банкротству, но при этом ощущается серьезный дефицит менеджеров-интеграторов, способных разработать и осуществить программу интеграции объединившихся бизнесов после завершения юридических и финансовых процедур сделки М&А. В связи с этим рассмотрение ключевых позиций интеграционного менеджмента является полезным как с теоретической, так и с практической точки зрения. Рассмотрим, каким образом руководители компаний могут выявить уникальные источники создания стоимости в каждой конкретной сделке и выгодно использовать все новые возможности, которые появятся благодаря слиянию. Мы рассмотрим общие принципы проведения интеграции, самые распространенные ошибки и расскажем, как избежать проблем. a Алгоритмы управления интегрированным предприятием на начальном этапе реализации сделки Успех сделки во многом зависит от действий руководства в первые сто дней после объявления сделки. Именно за это короткое время нужно сделать все самое важное для интеграции двух компаний. К сожалению, часто руководство так увлечено самой сделкой, что уже не в состоянии планировать свои действия после ее объявления. Но как раз в этот период от топ-менеджеров требуется максимальное напряжение, ведь они должны оформить сделку, убедить акционеров в правильности выбранной стратегии, провести переговоры с регулирующими органами. Кроме того, им впервые приходится иметь дело с коллективом поглощаемой компании, сотрудники которой с настороженностью воспринимают грядущие перемены. В этот период принимаются важнейшие решения, многие из которых потом невозможно пересмотреть. Среди них – решения по структуре объединенного бизнеса, основным назначениям, набору брэндов и продуктовому ряду, о продаже непрофильных активов [6]. Конечной целью интеграции должно стать быстрое становление новой сильной компании-лидера, более эффективной, чем каждая из объединившихся компаний до слияния. Достичь эту цель можно только в том случае, если интеграционный процесс будет максимально учитывать особенности объединяющихся компаний. Для того чтобы понять, каким он должен быть, необходимо поставить и проанализировать следующие вопросы (см. схему 2): Каковы долгосрочные цели объединенной компании (назовем ее "Новая компания")? Каковы потенциальные источники создания стоимости в краткосрочном и долгосрочном периодах, как реализовать их потенциал? Какие проблемы, связанные с организационной эффективностью, необходимо решить, чтобы "Новая компания" стала высокоэффективной? Что общего у объединяющихся компаний? В чем их сильные и слабые стороны? Насколько различаются их корпоративные ценности, корпоративные культуры, масштабы необходимых преобразований? Схема 2. Специализированный подход к управлению компанией после слияния  Источник: Методика международной консалтинговой компании McKinsey Необходимо четко сформулировать долгосрочные и краткосрочные цели объединенной компании и способы их достижения. Это поможет разработать план интеграции, учитывающий краткосрочные и долгосрочные приоритеты. Далее руководство должно определить систему ценностей. Поскольку ценности отражают общее направление развития "Новой компании", то именно они определяют последовательность дальнейших действий. Не менее важно, чтобы руководство объяснило сотрудникам, клиентам, поставщикам и акционерам цели и задачи интеграции и ценности "Новой компании". Каждое слияние неповторимо, и в каждом случае успех достигается по-разному. Но, тем не менее, есть ряд черт, объединяющих все удачные слияния: 1. Главная цель – создание стоимости, а не интеграция сама по себе [49]. Создание стоимости лежит в основе стратегического планирования, в результате которого компания сосредоточивает свои усилия на наиболее важных направлениях деятельности. Стратегия слияний и поглощений поддерживает и дополняет важную цель, связанную с увеличением стоимости для акционеров, поэтому они покупают и продают компании только в том случае, если сделка создает для них стоимость. 2. Компании не довольствуются непосредственными эффектами от слияния, они стремятся реализовать скрытые возможности компаний и используют слияние как катализатор для более масштабных преобразований. 3. Все принимаемые решения никогда не выполняются полностью, поэтому лучше сразу определить 70% решений, которые можно выполнить от начала до конца. Часто крупные слияния терпят неудачу из-за нереалистичных планов преобразования основных систем или использования непроверенных технологий. 4. Во многих случаях стоимость денежных потоков поглощаемой компании (сегодняшние и ожидаемые денежные потоки) превышает 70% ее полной стоимости (с учетом всех активов). Поэтому необходимо сделать все, чтобы поглощаемая компания продолжала нормально функционировать, т.е. обеспечить стабильность бизнеса. 5. Необходимо учесть различия в корпоративных культурах. Анализ 150 слияний, проведенный The Economist Intelligence Unit, показал, что культурная ассимиляция – самая сложная проблема при объединении компаний. Поэтому формирование новой корпоративной культуры становится залогом успешной интеграции. 6. Команда, проводящая интеграцию, формируется из самых опытных руководителей подразделений, которые лучше всех справляются со своими задачами, и самых профессиональных рядовых сотрудников. 7. В период интеграции сотрудников беспокоит их будущее. Чтобы снять напряжение, нужно как можно быстрее завершить все перестановки и постоянно информировать сотрудников о происходящем в компании. Необходимо наладить работу с человеческими ресурсами, активизировать службу управления персоналом. В компаниях, имеющих удачный опыт слияния, руководители доводили информацию до нижестоящих сотрудников и вели диалог с ними. В некоторых компаниях даже оценивают эффективность взаимодействия руководителей с персоналом, проводя регулярные опросы сотрудников [12]. Теперь рассмотрим некоторые из этих ключевых моментов подробнее. Создание стоимости и интеграция – не одно и то же. Все слияния и поглощения направлены на то, чтобы создавать стоимость. Интеграция – способ достижения этой цели. Прежде чем решиться на слияние или поглощение, компании обычно выявляют возможности для создания стоимости или синергетических эффектов, которые они получат, объединив две организации. Как правило, эти возможности оцениваются с того, того насколько они оправдывают премию, которую платит компания-покупатель, и риски, связанные с интеграцией. Слишком часто на этом процесс интеграции завершается, и компании не стараются выявить все возможности, которые дает им слияние. Один из способов ретроспективного анализа эффективности прошедших слияний и поглощений основан на анализе движения курсов акций компаний – участников М&А сделки. Реакция фондового рынка на объявление о предстоящем объединении является одним из наиболее объективных опережающих индикаторов эффективности этого процесса. Падение курса акций поглощающей компании после объявления сделки может быть сигналом к тому, что выгоды поглощения сомнительны [10]. Примеры положительной корреляционной зависимости между слиянием, имевшим синергетический эффект, и ростом капитализации бизнеса является крупнейшая в российской истории сделка по слиянию ТНК и ВР, которая уже принесла хорошие дивиденды обеим компаниям. После заявления о слиянии в феврале 2003 года акции ТНК практически мгновенно выросли более чем на 24%. После оформления всех юридических документов в середине июня 2003 года цена акций ТНК начала стремительно расти, и за год увеличилась в два раза. За первые три месяца с момента завершения всех юридических процедур по слиянию она возросла на 35%. Очевидно, что значительный рост цены акций в течение года был связан с ожидаемым синергетическим эффектом от слияния двух компаний. Обмен опытом в производственной и управленческой сфере позволил ТНК существенно нарастить объемы добычи нефти и улучшить финансовое положение компании. Кроме того, ВР ввела хорошую практику корпоративного управления в ТНК, что также не замедлило сказаться на росте стоимости акций новой компании В теории, основное изменение стоимости акций должно произойти сразу после объявления о сделке, еще до ее фактического осуществления. Тем не менее, можно предположить, что рост курсовой стоимости акций будет происходить поэтапно, как в нашем примере, поскольку реализация синергетического эффект, которая отразится на финансово-экономических показателях предприятия, потребует времени. Курс акций вырастет, когда рынок оценит для себя коммерческие и финансовые возможности объединенной компании. В том случае, когда эффект от слияния неочевиден, на рынке не сложится единого мнения, резкого изменения курсовой стоимости в ту или иную сторону не произойдет. Мнения разделятся, и котировки будут колебаться вокруг своих ценовых уровней. Лишь когда синергия от слияния очевидна не только для менеджеров, но и для рынка, происходит однозначный рост стоимости акций предприятия. Большое значение будет иметь информация, поступающая со стороны самой компании и консультантов сделки. Для публичной компании важно донести до рынка смысл ожидаемых изменений. Оценка рынка из-за подобной рекламы может оказаться даже завышенной. Для непубличной, закрытой компании, наоборот, важно максимально скрыть ожидаемый синергетический эффект, чтобы не показывать его конкурентам и потенциальным компаниям-целям. Для успешных слияний характерно создание стоимости на трех уровнях (см. схему 3). Схема 3. Пирамида создания стоимости  Источник: Методика международной консалтинговой компании McKinsey Как видно на схеме, каждый уровень в процессе интеграции призван осуществлять следующие действия для создания стоимости. Уровень 1 Обеспечить сохранность ключевых клиентов, проинформировав их о грядущих изменениях в компании; внедрить систему мотивации для менеджеров по продажам; увеличить бюджет и повысить ответственность за запуск новых продуктов; на переходный период сохранить существующие планы продаж; определить приоритетные направления в расходах на НИОКР; консолидировать производство и снабженческую деятельность; рационализировать маркетинг; выровнять цены; объединить региональные операции. Уровень 2 Перезаключить контракты с производственным персоналом на новых условиях; прививать в компании культуру высокой эффективности труда; разработать новую модель управления, взяв за основу лучшие наработки обеих компаний; использовать положение компании в уникальных сегментах рынка для реализации продукции обеих компаний; оптимизировать налогообложение. Уровень 3. Наладить выпуск новых продуктов; создать возможности для дальнейшей интеграции. Все эти шаги позволят получить следующие результаты: 1. Достигается краткосрочный синергетический эффект: прежде всего, устраняются дублирующие функции, активы и процессы, стимулируется рост доходов и обеспечивается стабильное функционирование бизнеса. 2. Реализуются скрытые возможности "Новой компании", которые появляются только в результате слияния, поскольку теперь под одной крышей объединено все самое эффективное – активы, брэнды, лучшие сотрудники. Иногда именно благодаря преобразованиям, проведенным при слиянии, компании выходят на новый уровень эффективности. 3. Реализуются новые стратегические возможности, которые появляются в результате объединения конкурентных преимуществ двух компаний. Это может выражаться в выходе на новые рынки, разработке новых технологий и т.п. Иначе говоря, приоритеты в целях и способах проведения интеграции определяются специфическими возможностями создания стоимости. Поэтому важно понимать природу трех разных источников создания стоимости. Итак, в процессе интеграции бывает сложно обеспечить стабильную работу компании на переходный период и принять верные решения по инвестициям и стимулированию бизнеса. При этом вопрос обеспечения стабильности функционирования компании часто выпадает из поля зрения топ-менеджеров. По некоторым данным, в период интеграции производительность труда часто падает на 5–10%, а доходы компании – на 8% [Анализ стратегического управления в компаниях-клиентах консалтинговой группой McKinsey за 2004]. Чтобы предотвратить дестабилизацию работы бизнеса, необходимо отслеживать состояние дел по следующим направлениям: Работа с ключевыми клиентами. При слиянии клиенты – одна из главных зон риска, поскольку они ощущают на себе негативные изменения. Многие компании, чтобы повысить лояльность клиентов, проводят специальные программы, разрабатывают схему постоянного взаимодействия с ними. Положение ключевых сотрудников. Не обязательно охватывать весь персонал, но для ключевых сотрудников создать определенные стимулы просто необходимо. Иногда программы работы с ключевыми клиентами и ключевыми сотрудниками могут быть взаимоувязаны. Например, во время слияния двух розничных банков сотрудники закрывающихся отделений получали бонус, если им удавалось перевести более 95% самых "доходных" клиентов в новое отделение. Изменение позиций конкурентов. Для этого необходимо тщательно анализировать их деятельность, а также изучать слабые места своей конкурентной позиции, которые появляются в результате слияния, (для этой работы можно сформировать специальную команду или поручить ее команде, оценивающей риски при слиянии); Состояние интеграционного бюджета. Необходимо оценивать риски потери финансового контроля. Часто во время интеграции средства расходуются бесконтрольно, существенно падают доходы. Можно сократить многие традиционные статьи расходов, потому что, как правило, во время слияния на обучение, разработку технологических систем и ряд других статей средства не расходуются. Чтобы контролировать расходы, нужно следовать параметрам, заложенным в бюджете, и контролировать это соответствие; включать доклады о показателях операционной и финансовой деятельности в отчетность о ходе интеграции; четко определить ответственность за расходы и ресурсы, используемые на нужды интеграции. Приведем пример распределения интеграционного бюджета в сделках по враждебному поглощению компаний (схема 4). Этот пример наиболее актуален, так как в сделках по дружественному слиянию, консолидированный бюджет разрабатывается за столом переговоров, и вопрос нехватки финансовых ресурсов не стоит так остро. Схема 4. Структура бюджета сделок по враждебному поглощению.  *Указанная доля отдельных видов расходов с определенной степенью условности разделяет сделки по "враждебному поглощению" и "захвату". Источник: Проект поглощения компании отрасли торговли осуществленный в 2004 году. Компании должны активно реализовывать новые возможности, открывающиеся в процессе интеграции. Не секрет, что в период интеграции на рынке возникает пристальное внимание к предполагаемым синергетическим эффектам, в результате чего возникают высокие ожидания и своеобразное давление на менеджмент компании со стороны финансового сообщества. Быстрые успехи дают импульс развитию компании, котировки акций растут, в результате 15% краткосрочного синергетического эффекта можно получить в первые сто дней после слияния. Ведь быстро сокращая издержки, проще наладить стабильное функционирование компании; это позволяет сконцентрироваться на долгосрочных перспективах "Новой компании". В своей книге "Западня синергии: как проигрывают компании в игре поглощения" Марк Л. Сироуер дает синергетическому эффекту следующее определение и описание: "Синергия представляет собой увеличение эффективности деятельности объединенной фирмы сверх того, что две фирмы уже могут или должны выполнять как независимые". Когда покупатели могут достичь результатов деятельности, которые уже ожидаются от цели, чистая текущая стоимость (net present value, NPV) стратегии поглощения отчетливо представляется следующей формулой: NPV = синергия – премия. [Mark L. Sirower, The Synergy Trap: How Companies Lose the Acquisition Came (New York: The Free Press, 2000).] Таким образом, в ценах акций фирм-покупателей и фирм-целей уже отражены ожидания инвесторов относительно роста стоимости, которого может достигнуть компания, функционируя как отдельный бизнес. Синергия есть увеличение сверх этого ожидаемого роста, что делает успех в процессе слияния и поглощения гораздо более труднодостижимой целью. И шансы успешного достижения поставленной цели, как правило, уменьшаются на размер уплаченной при поглощении премии. Этот факт поднимает связанную с этим проблему идентификации: какая из сторон – покупатель или продавец – создает синергетический эффект. Как правило, конкурентные преимущества объединенного предприятия, превосходя в результате производительность отдельных бизнесов, высвобождает покупатель; в том числе такие факторы, как увеличение доходов, сокращение расходов или усовершенствование технологии. Поэтому синергетическая стоимость обычно создается покупателем. Но есть исключения. Когда компания-цель обладает технологией или находящимся у нее в собственности процессом, который покупатель может приспособить и использовать в своем более широком деловом процессе, эта синергия создается главным образом продавцом. Хотя покупатель приносит более широкую клиентскую базу, на которую может быть распространена выгода, ее создает именно компания-цель, как и стоимость, которая значительно превосходит ее стоимость как отдельного бизнеса. Часто компании упускают из вида скрытые возможности, которые не имеют прямого отношения к самому слиянию, но могут существенно повысить эффективность новой компании. Возможно выявление этих нюансов легче дается среднему звену менеджеров, так как они в меньшей степени заняты проблемами самой сделки. Например, можно провести реинжиниринг традиционных бизнес-процессов. Выгоды от реализации потенциалов компании обычно менее очевидны, чем краткосрочные синергетические эффекты, которые дает слияние, но от этого они не становятся менее ценными. Однако чтобы получить их, необходим творческий подход. Самые успешные компании для реализации скрытых возможностей создают специальные многофункциональные группы т.к. это единственный способ полностью выявить и реализовать потенциал, скрытый в интеграционном процессе. В самом начале стратегические возможности выявить сложнее всего. Однако именно они иногда определяют контуры будущего бизнеса и направление основных усилий в ходе интеграции, которые обеспечат успех компании на долгое время вперед. Иногда новые стратегические возможности появляются, когда на основе двух не связанных друг с другом технологий разрабатывается новая, или когда масштаб объединившихся компаний открывает им путь к дальнейшим слияниям. Выявление вышеперечисленных факторов – одна из важнейших задач первых ста дней, от этого зависит успех – или провал – слияния. a Особенности интеграции корпоративных культур в свете управления человеческим фактором Решение проблем корпоративных культур, как впрочем, и организационных проблем приобретает определяющее значение для любой интеграции. Опрос, проведенный в компаниях, успешно завершивших слияния, выявил, что они уделяли много внимания формированию руководящей команды, структуре новой организации, культуре высокой эффективности и управлению профессиональными сотрудниками. Каждый из этих вопросов напрямую влияет на подход компаний к слиянию. Во многих компаниях у топ-менеджеров нет единого взгляда на императивы бизнеса. Следовательно, появляются такие проблемы, как: нескоординированность действий, низкая производительность, долгое принятие решений. Важность выработки единого мнения по основным вопросам бизнеса у образующейся во время слияния команды руководителей трудно переоценить, поскольку у ее членов нет опыта совместной работы и общих взглядов. Диалог с менеджерами должен быть непрерывным, чтобы наладить взаимопонимание и взаимодействие с ними. Для выявления скрытых противоречий можно использовать приглашенных специалистов, провести углубленные интервью [14]. На начальном этапе формирования руководящей команды может хватить нескольких встреч, но этот процесс иногда растягивается. Все зависит от того, какой степени единства во взглядах у руководства хочет достичь "Новая компания". Сформировав сплоченную руководящую команду, члены этой команды смогут стать примером для остальных сотрудников. Формирование в компании корпоративной культуры, ориентирующей сотрудников на повышение производительности труда, – одно из условий, от которых зависит успех слияния. Даже в том случае, когда разработан детальный план интеграции, тщательно проведены все процедуры, если не решить вопрос противоречия корпоративных культур, то новая компания не добьется положительных результатов от объединения. Чтобы избежать этого, необходимо: В краткосрочном периоде выявить проблемы корпоративной культуры, связанные с сотрудниками, общением, структурными преобразованиями и т.д., и заняться их решением. Не поняв природу противоречий, вы не сможете устранить их. Подобные исследования можно проводить по-разному: опрашивая только руководителей, или сотрудников всех уровней, или фокус-группы, применяя другие способы сбора информации [58]. В долгосрочном периоде сформировать корпоративную культуру, при которой человеческий фактор был бы максимально направлен на повышение организационной эффективности новой компании. Схема 5. Человеческий фактор  Источник: Методика международной консалтинговой компании McKinsey На схеме представлены 12 составных частей организационной эффективности. Учитывая эти факторы, нужно составить "культурную базу данных". Разные люди вкладывают разный смысл в понятие "корпоративная культура". Для одних – это, прежде всего, поведение и действия сотрудников компании. Для других – набор личных убеждений служащих. Можно определить термин "корпоративная культура" более узко – связь между поведением и организационной эффективностью [Материалы консалтинговой компании McKinsey]. Таким образом, корпоративная культура в нашей интерпретации существует в трех проявлениях. Первой важной составляющей корпоративной культуры является управленческий подход и методы управления. В процессе интеграции эти процедуры должны быть пересмотрены таким образом, чтобы соответствовать стандарту объединенной организации. Совершенно очевидно, что необходимо развивать методы управления, которые сплачивают руководителей и формируют эффективные системы управленческой информации. Обычно при слиянии приходится пересматривать процесс принятия решений и стратегического планирования и методы контроля. Кадровая политика также требует пристального внимания. Не стоит забывать, что в разных компаниях по-разному принимаются решения о найме и увольнении, существуют разные процедуры оценки сотрудников, по-разному происходит их продвижение. Игнорирование этих различий может создать в компании конфликтную ситуацию [61]. Прямым выражением корпоративной культуры становятся правила корпоративного поведения. Очень важно как можно скорее сформулировать правила и принципы работы в компании, так как конфликт культур оказывается важнейшей причиной неудач при слиянии компаний во всем мире. Для скорейшего распространения "новой корпоративной культуры" можно использовать нехитрые, но достаточно действенные приемы, например, размещать сотрудников из разных компаний в одном офисе; распространяйте принципы новой культуры в организации через фокус-группы, проводить опросы (например, через веб-сайт), чтобы контролировать процесс культурных преобразований; выделить место и время для общения сотрудников. Например, можно выделить время для сотрудников, чтобы они встречались и обсуждали совместную работу. В процессе интеграции управление персоналом становится не менее важным, чем финансовый или операционный менеджмент. При любом слиянии сотрудники волнуются, не зная, что их ждет впереди, а конкуренты, пользуясь моментом, стараются переманить к себе лучших работников. По статистике, до 75% топ-менеджеров уходят из поглощенной организации в первые три года. Люди, как правило, уходят двумя "волнами": одни увольняются сразу, другие ждут, пока ситуация стабилизируется, оценивают свое положение и уже тогда принимают решение. Однако проблему персонала можно урегулировать. Для этого руководству нужно предпринять некоторые шаги: 1. Еще на стадии проведения сделки, выявить самых талантливых сотрудников. Важно понимать, что талантливый сотрудник – это не обязательно топ-менеджер. Часто – особенно в таких областях, как информационные технологии, дилерские операции, связи с инвесторами – сотрудники, от которых зависит успех компании, работают не на самом высоком уровне. 2. Реализовать программу сохранения сотрудников. Такие программы обычно подразумевают выплату денежного вознаграждения ключевым сотрудникам, которые остаются в компании в период слияния. Если этого оказывается недостаточно, то можно ввести в компании практику индивидуального наставничества или обязать руководителей удержать ключевых сотрудников из своих подразделений. 3. Быстро провести назначения. Во многом, благодаря этому, удаётся удержать ключевых сотрудников, потому что больше всего при слияниях людей тяготит неопределенность. Атмосфера неопределенности опасна еще и тем, что она благоприятствует играм "за власть" между руководящими командами из объединяющихся компаний. В итоге организации теряют эффективность, снижается мотивация. Также перед руководителем может встать вопрос поиска новых сотрудников. Образующиеся в результате слияния компании нередко существенно отличаются и размерами, и задачами от тех, что были до объединения, и тут не обойтись без новых профессионалов. Чтобы завершить разработку программы интеграции, нужно назначить ответственных за реализацию сделки, сформировать комитет по интеграции – он будет координировать и направлять процесс объединения двух компаний – и команды, проводящие интеграцию. Эти задачи можно решать по-разному. Ключевые решения должны приниматься на трех уровнях (см. схему 6): 1. Общий подход к слиянию: каков его план? 2. Руководство: кто должен руководить интеграцией? 3. Процедура: как должна проводиться интеграция? Прежде всего, следует создать постоянно действующий комитет и команды, проводящих интеграцию, а также ввести оперативный мониторинг за ходом реализации разработанного плана интеграции. Приведем пример распределения ответственности в процессе интеграции: Схема 6. Варианты интеграции  Источник: Методика международной консалтинговой компании McKinsey Источник: Методика международной консалтинговой компании McKinseyГенеральный директор: определяет общие контуры организации и общую стратегию интеграции, распределяет ответственность за выполнение интеграции. Управляющий комитет: осуществляет общее руководство интеграцией координирует действия команд, развивает и продвигает видение "Новой компании", принимает и пересматривает ключевые решения по интеграции, решает основные проблемы и улаживает конфликтные ситуации. Руководитель проекта по интеграции: следит за соблюдением сроков, за выполнением основного плана и решением межфункциональных вопросов, осуществляет взаимодействие между группами, оперативно управляет и координирует другие вопросы (финансовый, кадровые и т д), ставит вопросы, требующие обсуждения; он подотчетен управляющему комитету. Команды, проводящие интеграцию: разрабатывают подробные рекомендации по реализации стоимости, внедряют разработки и реализовывают создание стоимости. При этом степень делегирования полномочий в команды и отдельным менеджерам может варьироваться. При трансформационных слияниях от топ-менеджеров зависит очень многое, и они должны брать на себя большой груз ответственности, в частности определять, практика какой компании подходит лучше целям интеграции. Если же поглощается компания из той же отрасли, с аналогичным брэндом и набором потребителей, роль топ-менеджеров может быть менее заметной. a |