Макроэкономика ЭКЗАМЕН. 1. Четыре агрегированных сектора макроэкономики и их взаимодействие. Цели и виды макроэкономического регулирования

Скачать 0.76 Mb. Скачать 0.76 Mb.

|

|

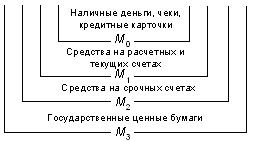

Рис. 16 Структура денежной массы, представленная системой агрегатов (от  Соотношение между агрегатами меняется в зависимости от экономического роста. Изменение объема денежной массы — результат влияния двух факторов:

Изменение скорости оборота Скорость обращения денег определяется с помощью косвенных методов: Скрость обращения денег в кругообороте доходов = ВВП / Денежная масса (М1 и М2). Данный показатель раскрывает взаимосвязь между ростом экономики и денежным обращением. Скорость оборота наличных денег = Приход по прогнозу баланса кассовых оборотов / среднегодовая величина денежной массы в обращении. Оборачиваемость денег в платежном обороте (показывает скорость безналичных расчетов) = Сумма средств на расчетных, текущих и прогнозных счетах (банковских счетах) / среднегодовую величину денежной массы в обращении. Изменение скорости оборота денег зависит от:

Влияние инфляции на рост скорости обращения денег объясняется тем, что покупатели увеличивают покупки для того, чтобы оградить себя от экономических потерь вследствие понижения покупательной способности денег. Важным показателем состояния денежной массы выступает коэффициент монетизации, равный Коэффициент монетизации позволяет ответить на вопрос: достаточно ли денег в обороте? Он показывает, насколько валовый продукт обеспечен деньгами (или сколько денег приходится на рубль ВВП). В развитых странах коэффициент монетизации достигает 0,6, а иногда близок к единице. В России этот показатель едва достигает 0,1. 29.Процесс банковской мультипликации. Денежный, депозитный и кредитный мультипликаторы. Факторы, на них влияющие.(см 22, 23) Банковский мультипликатор – это процесс увеличения (мультип ликации) денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому. Механизм банковской мультипликации действует постоянно и определяется с помощью коэффициентов: 1. коэффициента банковской мультипликации: 2. коэффициента изменения денежной массы:

Механизм банковской мультипликации может работать только в рамках двухуровневой банковской системы: центральный банк (первый уровень) управляет этим механизмом, коммерческие банки (второй уровень) заставляют его действовать автоматически, независимо от желания руководителей отдельных банков. Один банк не может мультиплицировать деньги, их мультиплицирует система коммерческих банков. В случае уменьшения нормы обязательных минимальных резервов центрального банка у коммерческих банков увеличится свободный резерв, что приведет к росту объема кредитования и включению механизма банковской мультипликации. Из всех вложений коммерческих банков в активные операции только кредитные вложения создают новые депозиты, т.е. позволяют выполнять эмиссионную функцию банковской системы страны. Чем больше доля кредитов в ее активах, тем больше объем ее эмиссионной деятельности. Таблица 5.1. Эмиссионная деятельность банковской системы, млн руб.

Поскольку банковский мультипликатор основан на депозитно- кредитных операциях коммерческих банков, то нередко в экономической литературе его называют дспозитно-кредитным. Необходимо уточнить данные понятия. Банковский мультипликатор характеризует процесс мультипликации с позиции субъекта, т.е. дается ответ на вопрос, кто мультиплицирует деньги; кредитный мультипликатор показывает двигатель мультипликации, а именно то, что мультипликация может производиться при кредитовании хозяйства. Кредитный мультипликатор — это отношение динамики объема кредитования, осуществляемого группой однородных кредитных организаций, к динамике резервных активов, вызвавшей изменение объема кредитов. Иными словами, кредитный мультипликатор представляет собой отношение изменения банковских депозитных обязательств, вызванного расширением кредитов, к первоначальному приросту резервных активов. Кредитный мультипликатор можно выразить следующим образом:

30.Строение банковской системы. Функции центрального банка.(см 21) В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные банки (инвестиционные банки, сберегательные банки, ипотечные банки, банки потребительского кредита, отраслевые банки, внутрипроизводственные банки), и небанковские кредитно-финансовые институты (инвестиционные компании, инвестиционные фонды,страховые компании, пенсионные фонды, ломбарды, трастовые компании). Центральный банк — главный регулирующий орган кредитной системы страны или группы стран. Центральные банки выполняют следующие базовые функции:

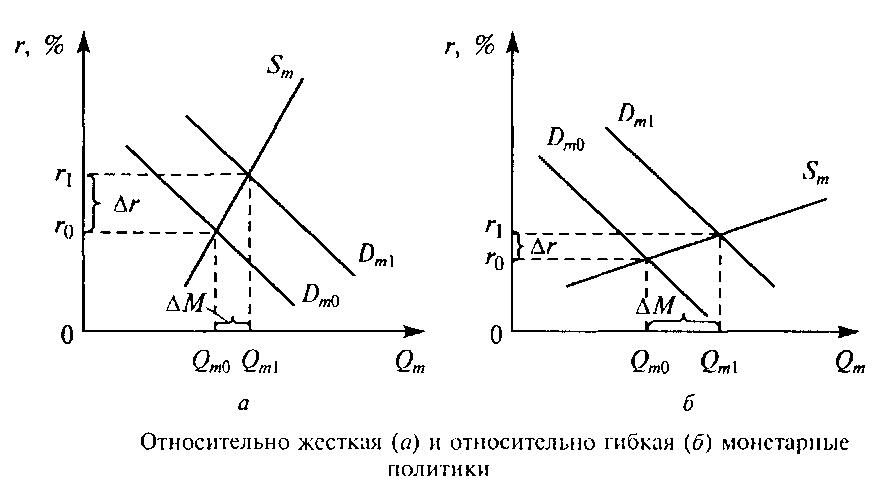

31.Кредитно-денежная политика, её виды и инструменты.(см 28) Жесткая моне тарная политика — политика, направленная на поддержание на определенном уровне денежной массы; графически как крайний случай представляется вертикальной кривой предложения денег на уровне заданного показателя денежной массы. Гибкая моне тарная политика — политика направленная на поддержание на определенном уровне ставки процента; как крайний случай гра фически может быть продемонстрирована горизонтальной кри вой предложения денег на уровне заданного значения процент ной ставки. Выбор варианта монетарной политики определяется причи ной изменения спроса на деньги. Если такой причиной является изменение скорости обращения денег, то реализуется гибкая мо нетарная политика, соответствующая горизонтальной или поло гой кривой предложения денег (рисунок а). Если же такой при чиной является инфляция, то реализуется жесткая монетарная политика, соответствующая относительно вертикальной или кру той предложения денег (рисунок б).  Вид денежно-кредитной политики зависит от ситуации в стране. Если экономика переживает спад и в ней высокая безра ботица, то проводится денежно-кредитная политика, получив шая название политики дешевых денег. Эта политика направлена на снижение ставки ссудного процента, что приводит к увеличе нию инвестиций в экономику, росту потребительского кредита. В результате создаются условия для экономического роста и уве личения занятости. Снижение ставки ссудного процента проис ходит из-за увеличения предложения денег. При этом централь ный банк должен проводить следующие мероприятия: покупать государственные ценные бумаги; снижать норму обязательных резервов; снижать учетную ставку. В период усиления инфляции проводится политика дорогих денег, направленная в конечном счете на сокращение совокупных расходов и совокупного спроса. Суть этой политики состоит в со кращении избыточных резервов коммерческих банков. В этом случае центральный банк: продает государственные ценные бума ги; увеличивает норму обязательных резервов; повышает учетную ставку. Основные инструменты центрального банка в реализации кредитно-денежной политики:

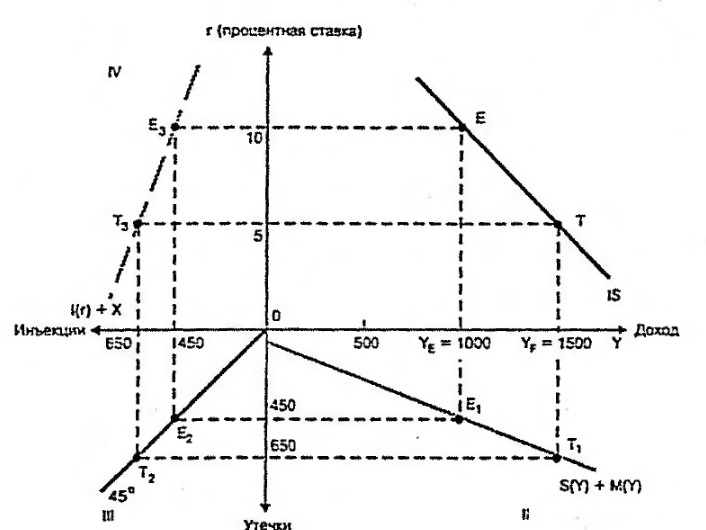

32.Выведение и экономический смысл кривой равенства инвестиций и сбережений IS. Факторы, влияющие на положение кривой IS.(см 33)  Часть II показывает положительную взаимозависимость между утечками сбережений плюс импорт и национальный доходам. Линия под 45 градусов в части III показывает условие равновесия, когда утечки (S+М) равны инъекциям (1+Х). Часть IV показывает график функции общих инъекций инвестиций (которые находятся в обратной зависимости от процентной ставки) и экзогенного экспорта. Кривая IS в части 1 показывает различные сочетания r и Y, при которых товарный рынок находится в равновесии (устанавливаемом, когда утечки равны инъекциями). Стимулирующая бюджетно-налоговая политика смещает функцию общих инъекций влево на величину государственных расходов (G) и смещает кривую IS вправо на величину увеличения G, умноженную на мультипликатор открытой экономики (k'). Обесценивание или девальвация смещает функцию общих утечек вверх на ветчину снижения М при каждом уровне К смещает функцию общих инъекций слева на величину увеличениям Х и смещает кривую IS вправо на ветчину увеличения (Х-М), умноженную на мультипликатор k'. Рисунок состоит из четырех частей, обозначенных от I до IV при движении по часовой стрелке, которые используются для выведения кривой IS в части I. Кривая IS показывает различные сочетания процентных ставок (r) и уровней национального дохода (Y). которые приводят к установлению равновесия на товарном рынке в том смысле, что утечки из потока доходов в форме национальных сбережений (S) плюс импорт (М) равны инъекциям в поток доходов в форме инвестиций (I) плюс экспорт (X) при допущении в данном случае, что государственный сектор отсутствует. В части II изображена кривая функции сбережений плюс импорт [S(Y) + M(Y)], заимствованная из верхней части, которая показывает положительную взаимозависимость между общими утечками и уровнем национального дохода. Линия под 45° в части III показывает условие равновесия, когда утечки (S + М) равны инъекциям (I + X). В части IV изображены графически общие инъекции в форме функции инвестиций (где инвестиции находятся в обратной зависимости от процентной ставки) плюс экзогенная функция экспорта [I(r) + Х]. Под функцией инвестиций обычно понимается график предельной эффективности инвестиций. Например, при YE=1000, S+М=450=I+X при r=10% и, таким образом выводится точка Е в части I. Аналогично этому, при YF=1500, S+М=650=I+X при r=5% и выводится точка Т в части I. Допуская, что кривая IS представляет собой прямую линию, можно вывести кривую IS, проведя прямую линию через точки Е и Т в части I. С учетом государственных расходов (G) функция общих инъекций трансформируется в I(r) + X + G,- которая расположится слева от функции общих инъекций, изображенной в части IV, сместившись на величину G, а функция IS передвинется вправо по отношению к той, которая изображена в части I на величину G, умноженную на мультипликатор открытой экономики. Условие равновесия, при котором общие инъекции равны общим утечкам, тогда записывается, как: I+X+G=S+M Включение государственных расходов (G) позволить нам использовать диаграмму для анализа влияния бюджетно-налоговой политики на кривую IS. При этом предполагается, что бюджетно-налоговая политика осуществляется с помощью государственных расходов G и налоги не учитываются, как утечки. Сдвиг кривой IS может быть вызван действием пяти факторов (изменение автономных потребительских расходов; изме нение плановых инвестиционных расходов, не связанное с изменением процент ной ставки; изменение государственных расходов; изменение налогов и изменение чистого экспорта, не связанное с изменением ставки процента). 33.Выведение и экономический смысл кривой равенства спроса и предложения на рынке денег LM. Факторы, влияющие на положение кривой LM. Кривая LМ Равновесие на денежном рынке определяет кривая LM (liquidity preference - money supply), которая показывает все возможные соотношения Y и R, при которых спрос на деньги равен предложению денег. Под деньгами при этом, как правило, понимают денежный агрегат М1, включающий наличные деньги и средства на текущих счетах (demand deposits - чековых счетах или счетах до востребования), которые в любой момент можно легко превратить в наличность.

В основе построения кривой LM лежит кейнсианская теория предпочтения ликвидности, объясняющая, как соотношение спроса и предложения реальных запасов денежных средств (real money balances) определяют ставку процента. Реальные запасы денежных средств представляют собой номинальные запасы, скорректированные на изменение уровня цен и равны М/Р. В соответствии с теорией предпочтения ликвидности, предложение реальных денежных средств (М/Р)S фиксировано и определяется центральным банком, контролирующим величину наличности С и резервов R, т.е. денежную базу (Н - high powered money; Н = С + R). Поскольку предложение денег является экзогенной величиной и не зависит от ставки процента, графически оно может быть представлено вертикальной кривой. Спрос на реальные денежные запасы (М/Р)D включает в себя все виды спроса на деньги, а именно: 1) трансакционный спрос на деньги, представляющий собой спрос на деньги для покупки товаров и услуг (спрос на деньги для совершения сделок, т.е. для трансакций), вытекающий из функции денег как средства обращения и их свойства абсолютной ликвидности и положительно зависящий от уровня дохода (М/Р)DТ = (М/Р)D(Y); 2) спрос на деньги из мотива предосторожности, также положительно зависящий от уровня дохода; 3) спекулятивный спрос на деньги, проистекающий из функции денег как запаса ценности, т.е. как финансового актива и отрицательно зависящий от ставки процента, которая в кейнсианской модели представляет собой альтернативные издержки хранения наличных денег, показывая потерю человеком дохода в случае, если все свои финансовые активы он хранит в виде наличных денег, отказываясь от покупки доходных (приносящих процентный доход) ценных бумаг (облигаций): (М/Р)DA = (М/Р)D(R). Чем выше ставка процента, тем меньше денег целесообразно иметь в виде наличности. Чем ставка процента ниже, тем более притягательным становится свойство ликвидности, и люди начинают продавать облигации, увеличивая сумму наличных денег. (Не случайно теория денег Кейнса носит название «теории предпочтения ликвидности»). Таким образом, человек предпочитает иметь так называемый «портфель» финансовых средств, в который входят и наличные деньги, и ценные бумаги. Структура портфеля, т.е. соотношение в нем денежных и неденежных финансовых активов, меняется в зависимости от динамики ставки процента. Она будет оптимальной в том случае, если дает максимальный доход при минимальном риске. В результате, если функции спроса на деньги линейны, общий спрос на деньги можно записать как функцию: (М/Р)D = (М/Р)DТ + (М/Р)DA = kY - hR, где (М/Р)DТ – реальный трансакционный спрос на деньги, (М/Р)DA – реальный спекулятивный спрос на деньги, Y- реальный доход, k - чувствительность спроса на деньги по доходу или коэффициент ликвидности, т.е. положительный коэффициент, показывающий, насколько изменяется реальный спрос на деньги при изменении уровня дохода на единицу; R - ставка процента, h - чувствительность спроса на деньги к ставке процента или положительный коэффициент, показывающий, как изменится реальный спрос на деньги при изменении ставки процента на один процентный пункт; знак «минус» перед h означает обратную зависимость (увеличение ставки процента сокращает спрос на деньги и наоборот). В результате кривая общего спроса на деньги имеет отрицательный наклон, обусловленный его обратной зависимостью от ставки процента. Поскольку предложение денег (М) определяет центральный банк, то это величина экзогенная и фиксированная и графически представляет собой вертикальную кривую. Равновесие на денежном рынке устанавливается в точке пересечения кривой спроса на деньги с кривой предложения денег. Экономический механизм установления этого равновесия также объясняет кейнсианская теория предпочтения ликвидности, которая основана на положении об отрицательной зависимости между ставкой процента и ценой облигации. Движение ставки процента к равновесию происходит потому, что люди начинают менять структуру портфеля своих активов. (При равновесной ставке процента соотношение денежных и неденежных активов в портфеле является оптимальным). К изменению ставки процента ведет как изменение спроса на деньги, так и изменение предложения денег. Если спрос на деньги увеличивается, а предложение остается без изменения, ставка процента повышается, так как люди будут продавать облигации. На рынке облигаций предложение начинает превышать спрос, и цена облигаций падает. А поскольку цена облигации находится в обратной зависимости со ставкой процента, то ставка растет. Ставка процента увеличивается и в том случае, когда центральный банк снижает предложение денег. Уменьшение денежной массы заставляет людей продавать облигации, что будет иметь результат, аналогичный представленному выше. И наоборот. Если спрос на деньги уменьшается, либо Центральный банк увеличивает предложение денег, ставка процента падает. Однако не только величина процентной ставки R оказывает влияние на величину спроса на реальные денежные запасы, воздействуя на равновесие денежного рынка. Уровень дохода Y также влияет на спрос на деньги. Когда доход высок, расходы велики, люди вступают в большее количество сделок, покупая большее количество товаров и услуг и увеличивая трансакционный спрос на деньги. Используя эти зависимости, можно построить кривую равновесия денежного рынка - кривую LM, показывающую связь между ставкой процента (R) и уровнем дохода (Y). |