Система налогового администрирования. Система налогового администрирования в Российской Федерации. 1. Контроль в системе налогового администрирования 7 Сущность, цели и задачи налогового администрирования 7

Скачать 488.31 Kb. Скачать 488.31 Kb.

|

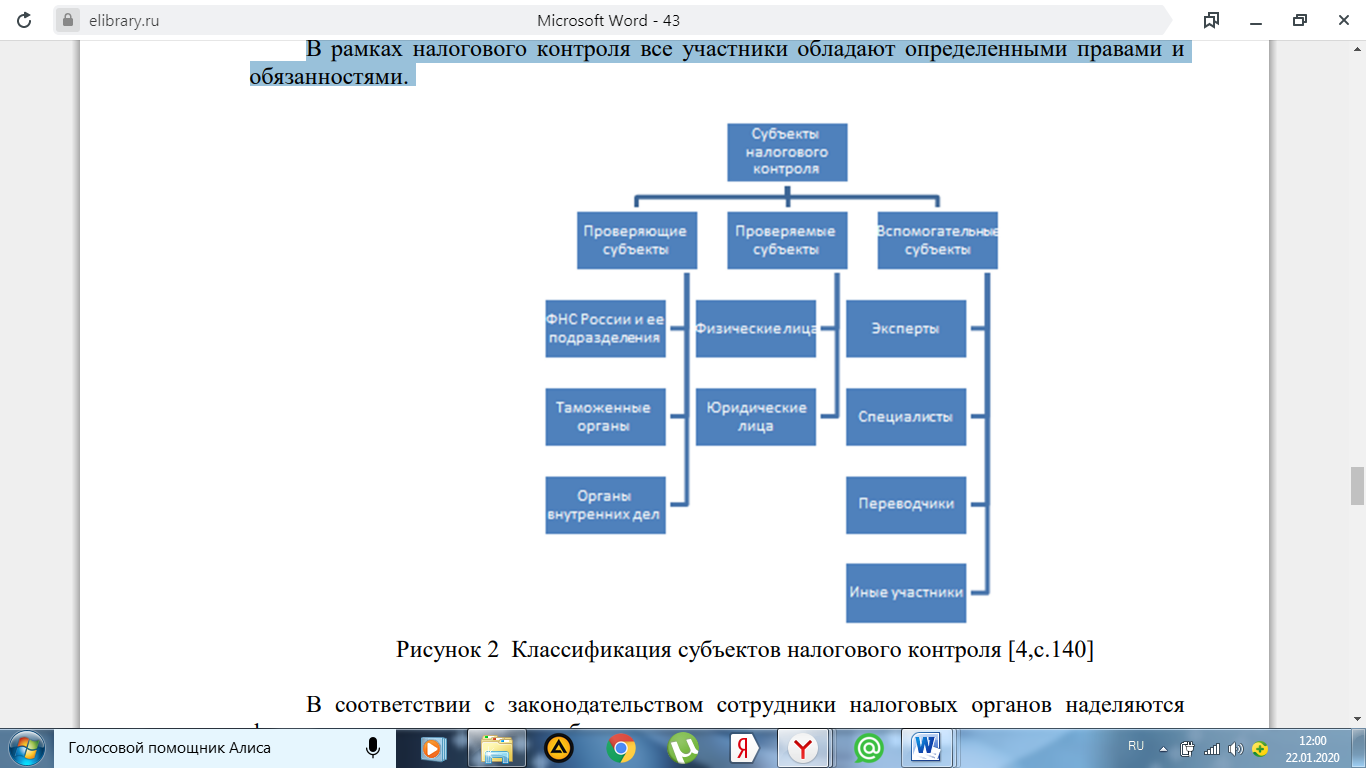

1.2. Полномочия органов налогового контроляНалоговый орган наделен правом проведения налоговой проверки. Это закреплено п. 2 ст. 31 Налогового кодекса РФ (далее - НК РФ), а регуляция данного процесса осуществляется 14 главой НК РФ «Налоговый контроль». Исходя из норм п. 1 ст. 82 НК РФ можно сформировать определение понятия «налоговая проверка» - форма налогового контроля, которая осуществляется должностными лицами уполномоченных органов строго в рамках определенной компетенции, в отношении налогоплательщиков, налоговых агентов и плательщиков сборов, осуществляющих деятельность с применением норм законодательства о налогах и сборах[1]. Любая налоговая проверка осуществляется с целью контроля за правильностью исчисления, полноты и своевременности уплаты налогов. Процесс проверки представляет собой сравнение фактических данных предпринимательской деятельности, которые получаются во время осуществления налогового контроля, с данными которые были поданы в виде налоговых деклараций во время сдачи отчетности. В соответствии со ст. 9 Налогового кодекса Российской Федерации могут быть выделены следующие виды участников налоговых проверок: - проверяющие субъекты, к которым относится ФНС России и ее подразделения, таможенные органы; - проверяемые субъекты, в качестве которых могут рассматриваться как физические, так и юридические лица; - вспомогательные субъекты, которыми могут являться эксперты, переводчики, специалисты, свидетели и иные лица и организации, взаимодействующие с налоговым органами в ходе проведения мероприятий налогового контроля. Возможна дальнейшая детализация физических лиц как проверяемых субъектов их подразделение как физических лиц, осуществляющих предпринимательскую деятельность и не осуществляющих предпринимательскую деятельность. В целом классификация участников налоговых проверок может быть отражена на (рис.1). В рамках налогового контроля все участники обладают определенными правами и обязанностями.  Рис. 1. Классификация субъектов налогового контроля В соответствии с законодательством сотрудники налоговых органов наделяются функциями проверяющих субъектов в рамках исполнения которых они наделены следующими правами: 1) требовать от налогоплательщика, налогового агента или плательщика сбора документы, которые послужили основаниями либо подтверждают правильность исчисления налогов и сборов, а также удостоверяют и своевременность и полноту их уплаты в бюджет; 2) производить в порядке установленном Налоговым кодексом Российской Федерации налоговые проверки; 3) производить изъятие документов у налогоплательщика тогда, когда возникают обстоятельства, позволяющие предполагать, что данные документы могут быть либо уничтожены, либо заменены или изменены; 4) вызывать в налоговые органы налогоплательщиков для дачи пояснений по вопросам, связанным с исчислением либо уплатой налогов, либо разъяснения вопросов, возникших в ходе проведения налоговой проверки; 5) приостанавливать операции по счетам в банках либо налагать арест на его имущества в случаях, определенных Налоговым кодексом Российской Федерации; 6) осматривать помещения и территории, которые используются налогоплательщиком для получения дохода либо на территории, которых находятся объекты налогообложения, а также проводить инвентаризацию его имущества; 7) определять подлежащие уплате в бюджет суммы налогов; 8) требовать устранения выявленных нарушений налогового законодательства от налогоплательщиков, а также осуществлять контроля за исполнением данных требований; 9) осуществлять взыскание недоимок, пени, штрафов; 10) привлекать в целях осуществления налогового контроля специалистов, экспертов и переводчиков; 11) вызывать для дачи показаний лиц, которые могут знать обстоятельства, связанные с проведением налогового контроля или деятельностью проверяемого налогоплательщика; 12) заявлять различного ходатайства о приостановлении либо аннулировании лицензий при наличии фактов, определенных федеральным законодательством; 13) предъявлять в иски и заявления в суды, касающиеся взыскание недоимок, пени, штрафов, возмещения причиненного ущерба, досрочного расторжения договоров о предоставлении инвестиционного налогового кредита. На проверяющие субъекты налогового контроля помимо прав налагаются и ряд обязанностей, в качестве основных обязанностей могут рассматриваться следующие: 1) соблюдать налоговое законодательство и осуществлять контроль за их соблюдением другими государственными органами, налогоплательщиками, налоговыми агентами и другими участниками налоговых правоотношений; 2) организовывать учет налогоплательщиков; 3) бесплатно предоставлять информацию налогоплательщикам в случаях предусмотренных Налоговым кодексом Российской Федерации; 4) использовать в своей деятельности письменные разъяснения Министерства финансов Российской Федерации по вопросам применения налогового законодательства; 5) принимать решения о возврате или зачете излишне уплаченных сумм или излишне взысканных налогов, направлять соответствующие поручения органам и Федерального казначейства на исполнение; 6) соблюдать и сохранность сведений, составляющих налоговую тайну; 7) направлять налогоплательщику копии акта налоговой и проверки, принятого решения налогового органа, налоговое уведомление либо требование об уплате налога, сбор; 8) предоставлять по запросу налогоплательщикам справки о состоянии его расчетов с бюджетом, органы; 9) производить на основании запроса налогоплательщика сверку расчетов по налогам с бюджетом. Налоговые органы в рамках налогового контроля обладают следующими правами, определенными в ст. 21 НК РФ: 1) получать письменные разъяснения по отдельным вопросам применения налогового законодательства от Министерства финансов Российской Федерации; 2) на проведение сверок расчетов с налоговыми органами и получение акта сверки; 3) представлять свои интересы в отношениях по вопросам налогообложения; 4) присутствовать во время проведения выездной проверки; 5) получать копии акта проведенных проверок и принятых налоговым органом решений; 6) обжаловать принятые акты налоговых проверок; 7) участвовать в рассмотрении материалов проведенных проверок; 8) иные права, предусмотренные Налоговым кодексом Российской Федерации. В состав обязанностей проверяемых лиц относятся следующие: 1) уплачивать налоги; 2) представлять налоговые декларации в налоговые органы и документы, на основании которых производится исчисление налогов; 3) вести учет своих доходов; 4) выполнять требования налоговых органов по устранению выявленных нарушений; 5) нести иные обязанности. Права и обязанности вспомогательных субъектов отдельной статьей Налогового кодекса не предусматриваются исходя из общего контекста данная категория лиц должна быть независима и исполнять определенные действия качественно и своевременно в соответствии с заключенным договором (в случае привлечения экспертов, переводчиков, специалистов). В зависимости от вида налоговой проверки, изменяется объем полномочий должностных лиц налоговых органов во время ее проведения, а также объем ограничений на некоторые процессуальные действия, например: доступ на объекты предприятия, выемка документов, инвентаризация, истребование документов и так далее. В соответствии со ст. 87 НК РФ, существует 2 вида налоговых проверок: Камеральные налоговые проверки; Выездные налоговые проверки. Статья 88 НК РФ регламентирует проведение камеральной налоговой проверки. Исходя из ее норм, можно дать определение понятию «камеральная налоговая проверка» - проверка, осуществляемая по месту нахождения соответствующего органа ФНС, используя данные налоговых деклараций и документов, которые были предоставлены налогоплательщиком, а также иных данных о налогоплательщике, имеющихся у налогового органа. Для проведения проверки такого вида, специальное решение руководителя налогового органа не требуется. Камеральная проверка проводится в течение 3 месяцев с момента предоставления налоговой декларации налогоплательщиком. Если декларация предоставлена не была, то налоговые органы вправе провести камеральную проверку используя имеющиеся у них данные о налогоплательщике, а также данные о других налогоплательщиках имеющих аналогичные показатели. В этом случае, проверка проводится в течение 3 месяцев с момента истечения срока предоставления декларации. Если камеральная проверка уже началась, но в ее процессе была предоставлена налоговая декларация, то данная проверка прекращается и начинается новая, которая основана на данных предоставленной декларации. Все данные, которые были получены в ходе первичной камеральной проверки, могут быть использованы в новой камеральной проверке[6.c.36]. Обо всех ошибках и противоречиях в данных, которые были выявлены в ходе проверки, сообщается налогоплательщику. В течении 5 дней с момента получения налогоплательщиком сообщения от налоговых органов, он должен предоставить пояснения или сделать соответствующие исправления. Ст. 89 НК РФ регламентирует проведение выездной налоговой проверки. Для проведения такой проверки необходимо специальное решение руководителя (его заместителя) налогового органа. Выездная проверка происходит на территории налогоплательщика. Если налогоплательщик не может предоставить место для проведения проверки, то она осуществляется по месту нахождения налогового органа. В решении о проведении выездной проверки содержатся следующие сведения: Наименование налогоплательщика (полное и сокращенное, либо ФИО); Налоги, в отношении которых осуществляется проверка правильности исчисления и уплаты (по одному налогоплательщику могут проверяться сразу несколько налогов) – предмет проверки; Периоды деятельности налогоплательщика, за которые будет осуществлена проверка; ФИО и должности сотрудников налогового органа, ответственных за проведение проверки. Выездная налоговая проверка, может затронуть период не более трех календарных лет, предшествующих году, в котором было издано решение о ее проведении. По одному и тому же предмету проверки, за один и тот же период, налоговые органы не могут провести более 1 проверки (кроме случаев вынесения решения о проведении повторной выездной проверке). Один налогоплательщик, за один календарный год не может быть проверен более 2 раз посредством выездной проверки [9.c.200]. Исключением является вынесение специально уполномоченным органом, решения о проведении дополнительных проверок. Для этого нужны веские основания. Такой вид проверки не может длиться более 2-х месяцев, но может быть продлен в определенных случаях от 4 до 6 месяцев. Срок проверки исчисляется с момента вынесения соответствующего решения и заканчивается днем составления справки о проверке. 13 июля 2016 года был принят закон, который направлен на значительное упрощение деятельности некоторых предпринимателей и юридических лиц, путем освобождения их от проведения плановых проверок на период с 2016 до 2019 года. Судя по заявлениям официальных лиц государства, решение о введении данного моратория было принято для снижения давления на определенные предпринимательские сферы и их стимуляцию в условиях геополитического и экономического кризиса. Федеральным законом №246-ФЗ от 13.07.2015 года были внесены изменения в Федеральный закон «О защите прав юридических лиц и индивидуальных предпринимателей при осуществлении государственного контроля (надзора) и муниципального контроля» от 26.12.2008 года №294-ФЗ (далее – закон 294 ФЗ). В частности, в закон 294 ФЗ была добавлена статья 26.1, которая определяет, что на протяжении 3-х лет (2017, 2018 и 2019 годы) от плановых проверок освобождаются ИП и юридические лица, относящиеся к субъектам малого предпринимательства. Кроме ИП и юридических лиц, занимающихся видами деятельности, которые указаны в ч. 9 ст. 9 закона 294 ФЗ (деятельность в сферах: образования, здравоохранения, теплоснабжения, социальной, энергетики, энергосбережения и повышения энергетической эффективности), а также лиц указанных в ч. 6 ст. 26.1 закона 294 ФЗ. ИП и юридические лица, попадающие под действие моратория, могут быть включены в план проверок в следующих случаях: Если, ранее, для них было вынесено постановление, предусматривающее административное наказание за грубое нарушение законодательства РФ, и оно вступило в силу, либо административное наказание предусматривающее дисквалификацию или приостановление деятельности; Если в их отношении было принято решение об аннулировании или приостановлении лицензии на основании результатов проверки, с окончания которой прошло менее 3-х лет. К «арсеналу» методов оценки налоговыми органами налогоплательщиков был добавлен риск-ориентированный подход, который начнет применяться с 1 января 2018 года. Однако Правительство РФ может устанавливать отдельные виды контроля, в которых уже заложен нововведенный подход и до 1 января 2018 года. Риск-ориентированный подход предполагает определение зависимости между частотой проведения мероприятий контроля (проверок и т.д.) и законодательных нарушений в деятельности ИП и юридических лиц, а также потенциальной возможности совершения нарушений и несоблюдение обязательных требований. Чем выше будет установленный уровень риска для того или иного налогоплательщика – тем чаще он будет подвергаться проверкам. Соответственно, чем ниже уровень риска – тем реже будут проверки и контрольные мероприятия. Отсюда следует вывод – любой налогоплательщик должен стремиться к минимизации уровней риска. Несмотря на явный положительный акцент внесенных изменений, некоторые эксперты опасаются, что органы осуществляющие определение уровня риска, могут использовать это право в собственных интересах, таким образом, ущемляя права «избранных» налогоплательщиков. Что будет на самом деле, покажет время, и результаты интеграции системы рискориентированного подхода [14.c.310]. |