Система налогового администрирования. Система налогового администрирования в Российской Федерации. 1. Контроль в системе налогового администрирования 7 Сущность, цели и задачи налогового администрирования 7

Скачать 488.31 Kb. Скачать 488.31 Kb.

|

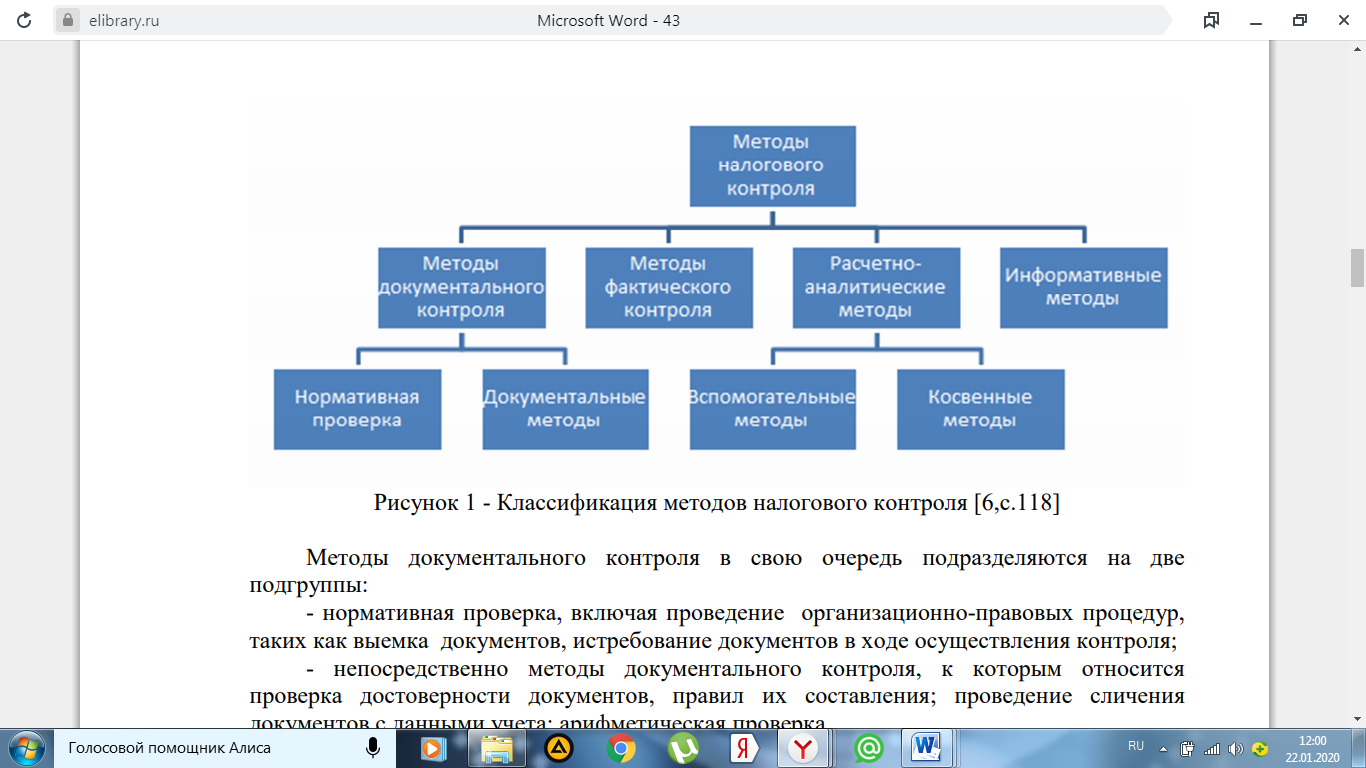

1.3. Формы и методы налогового администрированияНалоговое администрирование является частью налогового регулирования экономики, выполняя специфические функции, связанные с обеспечением фискальных интересов государства. И соответственно, налоговая система требует и построение хорошо структурированной системы налогового администрирования. Полномочия в области налогового администрирования закреплены за федеральным уровнем власти. В определении видов, форм и методов налогового администрирования среди ученых-экономистов и юристов не сложилось единого мнения [1.c.150]. Некоторые ученые не проводят подразделение форм и методов налогового администрирования считая, что установленные в ст. 82 НК РФ предварительный, текущий и последующий контроль и как формы контроля, и как его виды. Так, например, в работе Крохиной Ю.А. отмечается, что традиционными формами налогового администрирования выступают предварительный, текущий и последующий контроль, однако, когда она приводит классификацию финансового контроля по времени проведения, то данные формы контроля рассматриваются как виды контроля. По мнению Е.А. Ровинского данные формы контроля выступают стадиями налогового администрирования. Следовательно можно сделать вывод о том, что в налоговом законодательстве отсутствует четкое разделение понятий форм и методов налогового администрирования. В качестве форм налогового администрирования в соответствии со ст. 82 НК РФ понимаются методы его осуществления. Так в НК РФ определено, что налоговое администрирования осуществляется сотрудниками налоговой службы в рамках своих полномочий путем организации и проведения налоговых проверок, получения объяснений от налогоплательщиков, осмотра помещений и территорий налогоплательщика [1]. В этом случае предлагается рассматривать в качестве форм налогового администрирования - налоговые проверки, а остальные действия, установленные данной статьей НК РФ как методы, применяемые в ходе налогового администрирования. Таким образом, в числе форм налогового администрирования, кроме проверки рассматривает и ведение оперативно-бухгалтерского учета, получение информации от других лиц и др., применение мер ответственности за нарушение налогового законодательства. Так С.Г. Пепеляевым выделяются лишь две формы налогового администрирования - осуществление учета и проведение проверок. С нашей точки зрения позиция С.Г. Пепеляева о формах налогового администрирования выступает наиболее приемлемой. Следовательно в качестве форм налогового контроля будут рассматриваться учет налогоплательщиков и налоговые проверки. При этом все сходятся в том, что налоговые проверки являются одной из основных форм налогового контроля. Контрольная деятельность налоговых органов реализуется через использование методов налогового администрирования. Под методом, как правило, понимается способ (либо совокупность способов) практического осуществления или познания изучаемых явлений. Отсутствует единство среди ученых и к подходы о методах налогового контроля. Если рассматривать методы применительно к системе налогового администрирования, то более понятным выступает определение методов как совокупности приемов, используемых уполномоченными контрольными органами для определения объективности данных о полноте и своевременности уплаты налогов в бюджет и исполнении иных налоговых обязанностей. Методы налогового администрирования могут быть подразделены на две основные группы [2.c.353]: общенаучные методы – в качестве таких методов выделяются сравнительные и статистические методы; специальные методы – в состав этих методов относят методы проведения экономического анализа, осуществление проверки документов; поведение осмотра территории субъекта хозяйствований и помещений; инвентаризация; экспертиза. Данная группа методов применяется только в отношении определенных мероприятий налогового контроля. Следует отметить, что методы и формы налогового контроля существуют неразрывно. Метод налогового администрирования является конкретным способом проверки законности осуществления хозяйственных операций, правильности отражения их в бухгалтерской и налоговой отчетности, обнаружения правонарушений в области налогообложения. В соответствии с классификацией методов налогового администрирования, используемых Нестеровым Г.Г., все методы могут подразделяться на четыре основные группы, представленные на (рис. 2)  Рис. 2. Классификация методов налогового контроля Методы документального контроля в свою очередь подразделяются на две подгруппы: нормативная проверка, включая проведение организационно-правовых процедур, таких как выемка документов, истребование документов в ходе осуществления контроля; непосредственно методы документального контроля, к которым относится проверка достоверности документов, правил их составления; проведение сличения документов с данными учета; арифметическая проверка. Данные методы несмотря на существенную трудоемкость играют существенную роль при проведении налогового контроля, они требуют знания налогового законодательства и законодательства в области бухгалтерского учета и слабо поддаются автоматизации. Методы фактического контроля представлены методами, на основании которые проводится оценка финансовых результатов деятельности организации и обеспечивающих правильное исчисление налогов. В числе данных методов выделяют: проведение инвентаризации имущества, денежных средств, привлечение экспертов, специалистов в рамках проведения налогового контроля, исследование подлогов, экспертиза достоверности документов, проверка фактического выполнения работ, услуг, сверка документов, контрольные закупы, проведение лабораторных исследований качества сырья, продукции, контрольные запуски сырья и материалов в производство. Использование этих методов, также как и методов предыдущей группы требую наличие у проверяющего специальных знаний, при этом они трудоемки и слабо поддаются процессам автоматизации. В составе расчетно-аналитических методов выделяют две основные подгруппы: вспомогательные и косвенные методы. Вспомогательные методы используются для исследования финансово-хозяйственной деятельности организаций и индивидуальных предпринимателей с целью выявления признаков возможных правонарушений в сфере налогообложения. В составе данных методов рассматриваются такие как группировка, обобщение, осуществление экономических расчетов, экономического анализа, сравнительный анализ плановых и фактических данных [5.c.52]. Среди косвенных методов выделяют метод расчета по аналогии, анализ собственного капитала, методы сравнительного анализа деятельности субъекта хозяйствований с деятельностью других субъектов в данной отрасли. Данная группа методов также достаточно трудоемка и требует наличия специальных знаний у налогового инспектора, однако, необходимо отметить, что они поддаются автоматизации. В группу информативных методов включаются такие методы, как получение объяснений налогоплательщиков, сведений в соответствии с запросами налоговой службы, осуществление разъяснительной работы. Использование этих методов требует как знание нормативно-правовой базы, так и умений работы с людьми. Данная группа методов также легко автоматизируется. Многие экономисты считают понятие методов и форм налогового контроля взаимозаменяемыми категориями: они трактуют формы контроля часть метода либо в основу классификации форм контроля ставят методы контроля. Выбор форм налогового контроля обусловлен структурой налогового системы, практической ситуацией и целями контрольной деятельности. В качестве форм налогового администрирования рассматриваются оперативный и периодический контроль. В ходе оперативного контроля осуществляется проверка в пределах налогового периода завершенной контролируемой операции, источниками информации для оперативного контроля являются статистическая и бухгалтерская документация. В рамках периодического контроля проводятся проверки за определенный период первичных документов и их соответствие составленной налоговой отчетности. По источникам получения информации налоговое администрирование бывает документальное и фактическое. При документальном контроле осуществляется проверка на основании данных, отраженных в установленных документах. При осуществлении фактического контроля проверяется количественное и качественное состояние объекта налогообложения путем осмотра, пересчета и т.д. В качестве форм налогового администрирования в ст. 82 НК РФ рассматриваются налоговые проверки, предоставление объяснений, осмотр помещений и другие формы, определенные налоговым законодательством. При классификации налогового администрирования по времени проведения выделяют на предварительный, текущий и последующий налоговый контроль. В рамках предварительного контроля мероприятия предшествуют совершению операций, и следовательно, данная форма контроля носит превентивный характер [10.c.200]. Текущий контроль представляет собой оценку правильности отражения отдельных операций в бухгалтерском и налоговом учете и соответствие их данным, представленным с налоговый орган. Последующий контроль проводится по окончанию налогового или отчетного периода путем проведения документальной проверки, к таким формам контроля относятся камеральные и выездные налоговые проверки. По характеру основания для проведения выделяется плановый и внеплановый контроль. Плановый налоговый контроль проводится по заранее утвержденным планам налогового органа, внеплановый – проводится в результате необходимости, который, как правило, бывает более результативным и эффективным. По степени охвата налоговый контроль может подразделяться на сплошной и выборочный. При сплошном налоговом контроле исследуются все документы бухгалтерского и налогового учета, а при выборочном осуществляется проверка только части первичных документов. |