Билеты ФДК. 1. Необходимость и предпосылки возникновения и применения денег

Скачать 1.44 Mb. Скачать 1.44 Mb.

|

|

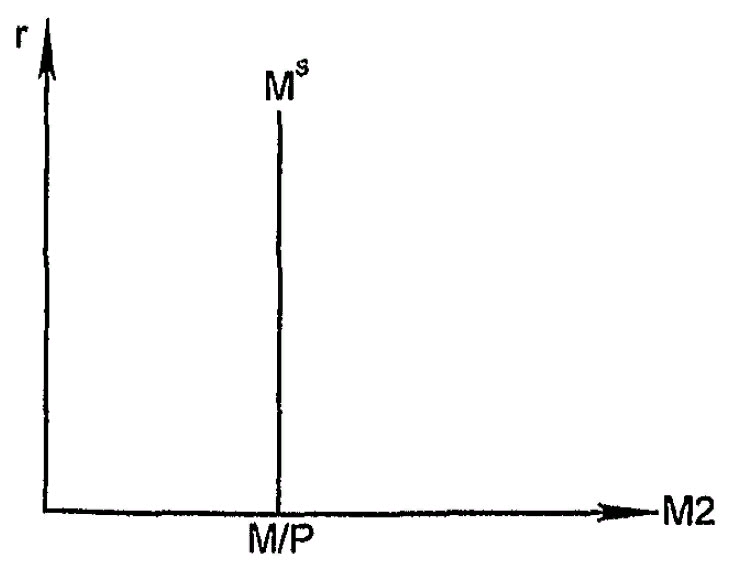

Предложение денег - совокупность платежных средств, обращающихся в стране в данный момент. Это общее количество денег, которые находятся в обращении в экономике страны. Для характеристики денежного предложения применяются различные обобщающие показатели, или так называемые денежные агрегаты. К ним обычно относят следующие:

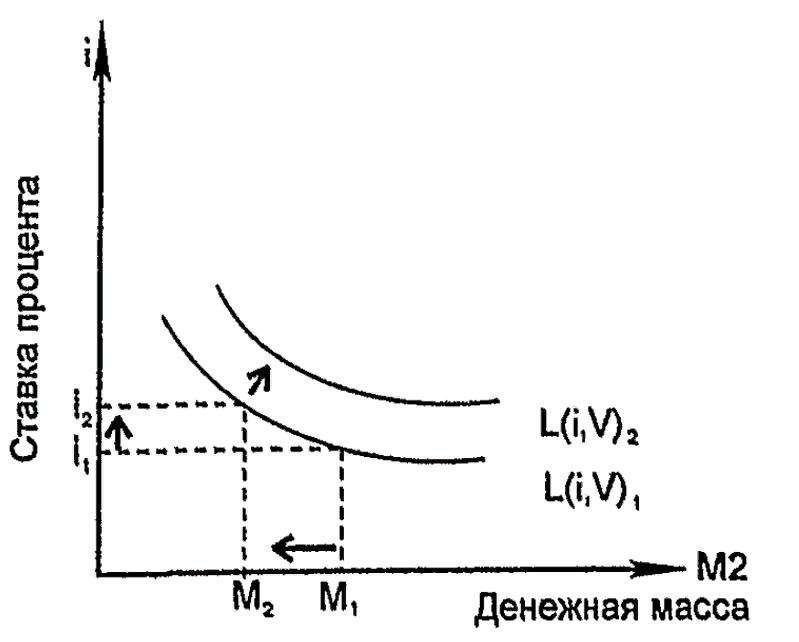

Спрос на деньги— это спрос на ликвидные активы (обычно агрегат М2), которые люди желают иметь в определенный момент времени, при данном уровне дохода. В национальной экономике спрос на деньги растет вместе с увеличением дохода, вместе со снижением процентной ставки, с уменьшением скорости оборота денег. Спрос на деньги определяется двумя основными мотивами: спросом на деньги для сделок (трансакционный спрос) и спросом на деньги со стороны активов. Трансакционный спрос тем выше, чем больше объем национального продукта в стране, так как при этом больше совершается сделок. Спрос на деньги зависит и от уровня цен: чем они выше, тем больше требуется денег. Трансакционный спрос на деньги зависит от скорости оборота денег. Спрос на деньги со стороны активов определяется тем, что свои финансовые активы (накопления в нематериальной форме) рыночные агенты стремятся распределить так, чтобы уменьшить риск и увеличить доходность, сохраняя определенный уровень ликвидности. Спрос на деньги со стороны активов тем выше, чем ниже ставка процента, так как при высокой ставке процента предпочтение будет отдано менее ликвидным (более доходным) активам, чем наличным деньгам. В своем анализе классики делают упор на трансакционный спрос, а кейнсианцы — на портфельный подход1. Объединяя эти два подхода, можно выделить три фактора спроса на деньги: Уровень дохода (объем ВВП), Скорость обращения денег, Номинальная ставка процента.  12. Денежный оборот, его содержание и структура. Содержание Денежный оборот – процесс непрерывного движения денег в наличной и безналичной формах. Он является вторичным относительно товарного обращения, т.е. движение денег основано на обращении товаров, которое обусловлено состоянием общественного воспроизводства. Обращаться могут только наличные деньги. Безналичные знаки в виде записей по депозитным банковским счетам не обращаются. Понятие «денежное обращение» относится только к налично-денежному обороту. Деньги, находящиеся в обороте, выполняют три функции: платежа, обращения, накопления. Структура денежного оборота определяется по различным классификационным признакам. 1. В зависимости от формы функционирования денег в обращении денежный оборот подразделяется на: налично-денежное обращение, т.е. движение наличных денег, выполнение ими функции средства обращения и средства платежа. НДО обслуживает реализацию товаров, обслуживание платежей и расчетов. В НДО находятся наличные деньги следующих видов: банкнота, разменные монеты, казначейские билеты. безналичный оборот связан с безналичными расчетами через банк, т.е. с расчетами путем списания средств со счета в одном банке на счет в другом банке. В результате исполнения банком распоряжений владельца счетов (в виде чеков, платежных поручений, аккредитивов) происходит изменение остатков денежных средств на банковских счетах). 2. В зависимости от характера отношений, обслуживаемых деньгами: денежно-расчетный оборот, обслуживающий расчеты по товарным и нетоварным операциям; денежно-кредитный оборот, обслуживающий кредитные отношения в хозяйстве; денежно-финансовый оборот, обслуживающий расчеты по финансовым операциям 3. В зависимости от субъектов денежного обращения: межбанковский (движение денег между банками) банковский (между банками и его клиентами) оборот между юридическими лицами оборот между юридическими и физическими лицами оборот между физическими лицами Денежный оборот входит в состав платежного оборота. 13. Формы перевода денежных средств (формы безналичных расчетов) в России. Безналичные расчеты — расчеты, осуществляемые между физическим лицом и юридическим лицом без использования наличных денег, путём перевода средств через банк с расчётного (текущего) счёта плательщика на счёт их получателя. Такой формат платежей доступен всем – юридическим лицам, предпринимателям и обычным гражданам. Формы безналичных расчетов Существует несколько форм, в которых осуществляются безналичные расчеты: расчеты с помощью платежных поручений; расчеты посредством аккредитива; расчеты посредством инкассовых поручений или инкассо; расчеты через чековые книжки; расчеты с использованием пластиковых карточек; расчеты в виде перевода электронных денег. Расчеты с помощью платежных поручений- оформляется - платежное поручение, в котором содержится поручение банку произвести перевод указанной в платежном документе суммы за счет средств плательщика. Сторонами выступают плательщик и получатель платежа, участником является банк, который осуществляет операцию перевода. Перевод осуществляется в сроки и тому лицу, которое указано в поручении. Срок действия платежного поручения составляет десять дней, в которые не входит день составления документа. Расчеты посредством аккредитива- Аккредитив представляет собой специальный счет, который используется для расчетов по операциям, требующим посредничества банка. Расчеты с использованием аккредитива проводятся следующим образом:Покупатель открывает в своем банке аккредитив и переводит туда стоимость производимой им покупки. Поставщик сможет получить эти средства при условии осуществления поставки товара и передачи сопроводительных документов банку, где открыт аккредитив. И только после этого банк осуществляет перевод средств. Удобство такой формы расчетов заключается в защищенности сделки. Расчеты посредством инкассовых поручений или инкассо. Такие расчеты возможны только при наличии у взыскателя (получателя) средств прав на предъявление требований к счету должника (плательщика). Эти права могут быть предусмотрены законом либо договором, который заключен между держателем счета (должником) и банком.Инкассо по своей сути носит взыскательный характер. Расчеты с использованием чековых книжек. Расчеты чеками из чековых книжек совершают:— чекодержатели, являющиеся получателями платежа по чеку из чековой книжки; физические лица — чекодатели. Расчет по чекам производится только при условии, что у чекодателя есть на счету достаточная сумма денег и после подтверждения личности предъявителя чека и проверки подлинности самого чека. Расчеты с использованием пластиковых карточек Пластиковая карточка — это платежный инструмент, посредством которого ее держатели могут осуществлять безналичные расчеты и получать наличные денежные средства. Расчеты пластиковыми карточками предполагают наличие определенной системы, в состав которой входят банки и иные участники, которые совместно осуществляют выпуск в обращение и операции с использованием пластиковых карточек.Безналичные расчеты с использованием пластиковых карточек совершаются согласно договору, заключаемому банком с владельцем системы расчетов по установленным им стандартам и правилам. Расчеты в виде перевода электронных денег В рамках этого вида безналичных расчетов гражданин (физическое лицо) предоставляет оператору для ведения операций денежные средства с его личного банковского счета. Принципы построения безналичных расчетов

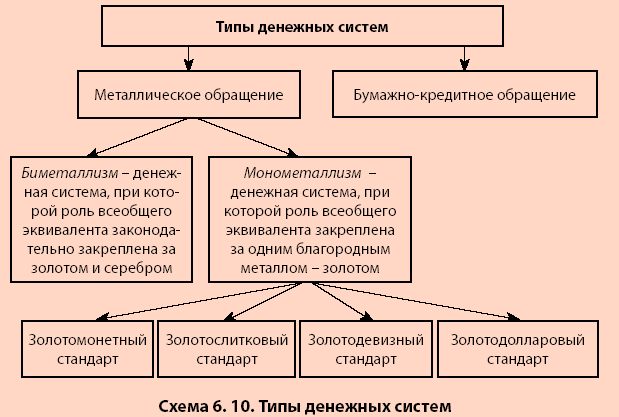

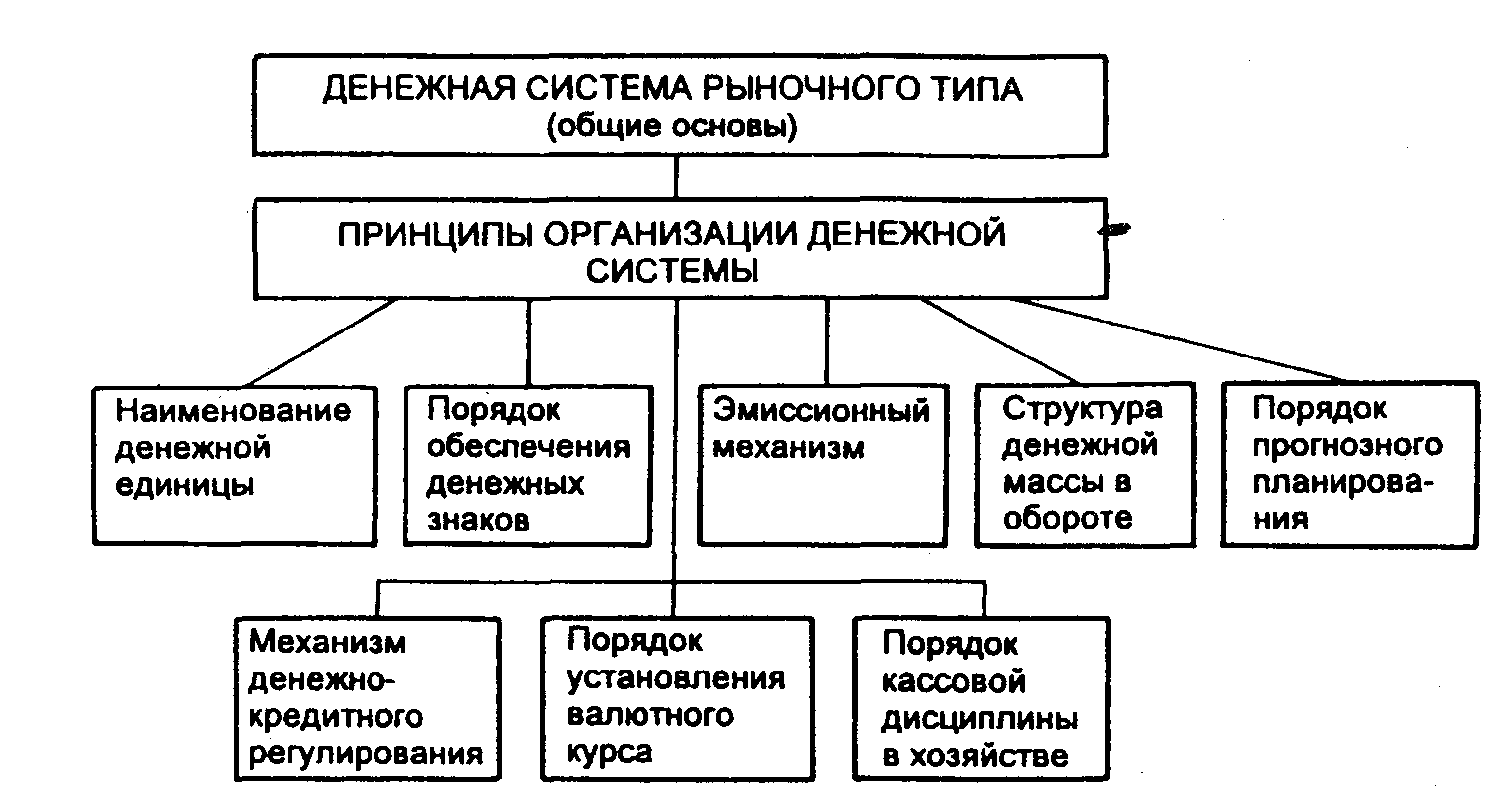

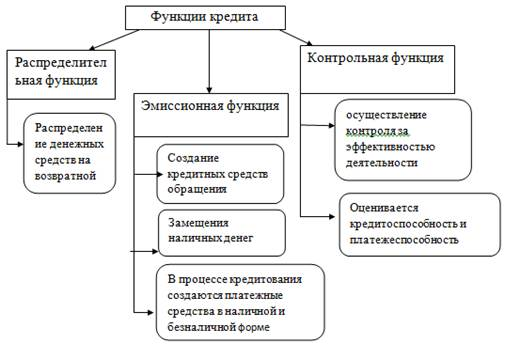

14. Межбанковские расчеты, особенности их проведения. Расчеты, проводимые между хозяйствующими субъектами (пред приятиями, организациями), обусловливают взаимные расчеты между банками. Межбанковские расчеты возникают тогда, когда плательщик и получатель средств обслуживаются разными банками, а также при взаимном кредитовании банков. Межбанковские расчеты — это расчеты между кредитными орга низациями и их филиалами. Уровни расчетных взаимоотношений между банками имеют общие черты и различия. Данные виды взаимоотноше ний различаются по форме организации и экономическому содержанию. Организационные отличия состоят в том, что при расчетах меж ду кредитными организациями они реализуются как взаимоотношения между экономически обособленными субъектами, а при межфилиаль ных расчетах — в границах одного банка. При проведении межбанковских расчетов используются три ос новных метода: 1) списание и зачисление средств по счетам, открытым банками в центральном банке; 2) проведение платежей по счетам НОСТРО и ЛОРО, которые открываются банками друг у друга на двусторонней основе; 3) расчеты осуществляются через счета, открытые либо в банке-корреспонденте, либо в специализированной расчетной или клиринго вой организации. Многообразие методов проведения расчетов между кредитными организациями тем не менее предполагает, что они основаны на еди ных принципах. Эти принципы соответствуют принципам системы без наличных расчетов, но имеют определенную специфику. К таким спе цифическим принципам можно отнести: - поддержание ликвидности участников межбанковских расче тов; - контроль за правильностью совершения межбанковских рас четов; - безусловный платеж по межбанковским обязательствам и тд. Важным элементом межбанковских расчетов, осуществляемых кредитными организациями напрямую, являются корреспондентские счета. Корреспондентский счет — это, по сути, расчетный счет банка, да котором хранятся свободные денежные средства, предназначенные для проведения расчетов с контрагентами. Круг осуществляемых опе раций по корреспондентским счетам достаточно широк. 15. Принципы организации налично-денежного оборота. Налично-денежный оборот – движение наличных денег в сфере обращения и выполнение ими функций средства платежа и средства обращения. Это часть денежного оборота, равная сумме всех платежей, совершенных в наличной форме за определенный промежуток времени, это процесс непрерывного обращения наличных денежных знаков (банкнот, казначейских билетов, разменной монеты). Этот оборот обслуживает получение и расходование большей части денежных доходов населения. В российской действительности наличные деньги обслуживают также и большую часть хозяйственных связей юридических лиц, особенно частных предпринимателей. Наличные деньги используются: – для осуществления кругооборота товаров и услуг; – для расчетов по выплате заработной платы и приравненных к ней платежей; – для оплаты ценных бумаг и выплат дохода по ним; Прием и выдачу наличных денег осуществляют расчетно-кассовые центры при территориальных главных управлениях Банка России, которые формируют для этой цели оборотную кассу, а также резервные фонды. Резервные фонды банкнот и монет представляют собой запас не выпущенных в обращение денежных знаков для регулирования кассовых ресурсов. Важную роль в стабилизации денежного обращения в России сыграло утвержденное Банком России Положение «О правилах организации наличного денежного оборота на территории Российской Федерации», которое обязательно для выполнения территориальными учреждениями Банка России, расчетно-кассовыми центрами, кредитными организациями и их филиалами, включая учреждения Сберегательного банка РФ, а также организациями, предприятиями и учреждениями на территории Российской Федерации. Основные принципы организации налично-денежного оборота в РФ заключаются в следующем: – все предприятия и организации должны хранить наличные деньги в коммерческих банках (за исключением суммы лимита, установленного обслуживающим банком); – банки устанавливают лимиты остатка наличных денег для предприятий всех форм собственности; – сверх лимита денежная наличность может храниться на предприятиях для выдачи средств на оплату труда, выплат социального характера не более трех дней; – обращение наличных денег служит объектом прогнозного планирования; – управление денежным обращением осуществляется в централизованном порядке; 16. Понятие денежной системы, ее типы и виды. Денежная система – это исторически сложившаяся и законодательно закрепленная совокупность средств, обеспечивающих денежное обращение, то есть движение денег, опосредующих оборот товаров и услуг. В нее входят такие составные части: национальная денежная единица (рубль, доллар, марка, йена) и коллективные деньги: евро; формы платежных средств (бумажные деньги, разменные, кредитные: векселя, кредитные карты, наличные: банкноты, безналичные: чеки, аккредитивы, сберегательные счета); система эмиссии денег, то есть порядок выпуска новых денег в обращение – определяется законом, разрешение на дополнительную эмиссию дает парламент; государственные органы, ведающие денежным обращением: президент, парламент, минфин, руководство Центрального банка; финансовые институты: коммерческие банки, кредитные союзы, ссудно-сберегательные ассоциации, взаимные фонды фирм, кассы взаимопомощи. В зависимости от вида обращаемых денег можно выделить два основных типа систем денежного обращения: а) системы обращения металлических денег, когда в обращении находятся полноценные золотые и (или) серебряные монеты, которые выполняют все функции денег, а кредитные деньги могут свободно обмениваться на денежный металл (в монетах или слитках); б) системы обращения кредитных и бумажных денег, которые не могут быть обменены на золото, а само золото вытеснено из обращения.  17. Характеристика современных денежных систем. В современных условиях определение денежной системы отличается от традиционного, так как оно не учитывает роль безналичного денежного оборота. Поэтому понятия системы безналичных расчетов и денежной сис темы ранее разграничивали. На современном этапе денежная система должна включать эти понятия как две подсистемы и должна содержать следующие основные элементы (рис. 5.2).  Принципы организации денежной системы: – принцип централизованного управления ден. системой. В условиях рынка централизованное управление денежной системой базируется в основном на экономич. методах, основанных на мотивации деятельности хозяйствующих субъектов; – принцип планирования денежного оборота в условиях рынка на основе составления соответствующих прогнозов; – принцип устойчивости и эластичности денежного оборота: денежная система должна удовлетворять потребности экономики в денежных средствах, но не допускать развития инфляционных процессов; – принцип кредитного характера денежной эмиссии означает, что эмиссия наличных и безналичных денег осуществляется на основе кредитных операций; – принцип обеспеченности эмитируемых денег; – принцип независимости ЦБ от государства в области проведения эмиссионных операций и денежно-кредитного регулирования; - принцип надзора и контроля за денежным оборотом. 18. Методы оздоровления денежных систем. Среди комплекса методов по оздоровлению денежного оборота в государстве особое место занимают денежные реформы. Денежная реформа – полное или частичное преобразование денежной системы, проводимое государством с целью упорядочения и укрепления денежного обращения. Денежная реформа осуществляется с помощью различных методов (нуллификация, ревальвация (реставрация), девальвация, деноминация) в зависимости от экономического положения и политики государства, степени обесценения денег. Нулификация – аннулирование сильно обесцененной единицы и введение новой валюты. Ревальвация – официальное увеличение государством валютного курса национальной денежной единицы. Девальвация – официальное снижение государством золотого содержания или валютного курса (или только валютного курса) национальной денежной единицы по отношению к иностранным валютам или международным расчетным единицам. Деноминация – укрупнение денежной единицы без изменения ее наименования, которое проводится с целью обеспечения денежного оборота и предоставления большей полноценности деньгам. Денежные реформы являются радикальной мерой оздоровления денежной системы, когда происходит ее полное или частичное преобразование с целью упорядочения и укрепления денежного обращения. по глубине реформационных мер можно выделить структурные или полные денежные реформы, реформы частичного типа. Структурные (полные) денежные реформы проводились при переходе от биметаллизма к золотому монометаллизму. В данном случае необходимо не только заменить один вид денег на другой, но и осуществить важные структурные изменения в экономике, в государственных финансах, банковской и валютной системах и т.д. Такие структурные изменения, диктуемые особенностями новых денег, вводимых в обращение, должны обеспечить предпосылки для их успешного функционирования. Реформы частичного типа касаются только самой организации денежного оборота и сводятся к изменению отдельных элементов денежной системы. Сама база денежной системы и структура экономики и денежно-кредитных отношений остаются неизменными. При таких реформах зачастую изменяется масштаб цен, вид и номинал денежных знаков, механизм эмиссии денег и т.д. В современных условиях, когда во всех странах введены неполноценные деньги, которые имеют способность к быстрому обесцениванию, реформы частичного типа проводятся достаточно часто, являются наиболее типичными в мировой практике. 19.Определение уровня монетизации экономики, его влияние на макро- экономические показатели. Монетизация экономики – это степень насыщенности национальной экономики деньгами и прочими ликвидными активами. Уровень монетизации определяет свободу и направление движения капитала в стране, а следовательно, и уровень развития финансового рынка. Для вычисления уровня монетизации экономики используется коэффициент монетизации. Он определяется как отношение денежной массы (агрегата М2 или отдельно агрегатов М0, М1) к ВВП страны. Таким образом, с его помощью можно оценить не только общую обеспеченность экономики деньгами, но и за счет каких агрегатов происходит ее рост либо падение. Нормативное значение коэффициента монетизации – 50% и более. При его фактическом значении от 0 до 50% в стране отмечается недостаток денежной наличности, и велика вероятность появления денежных суррогатов. Противоположный монетизации процесс – демонетизация – определяется как процесс повышения доли бартера в экономике и вытеснения денег как средства платежа. Это характерно для слаборазвитых племенных и островных государств. 20. Сущность и функции кредита. Кредит — это система экономических отношений в связи с передачей от одного собственника другому во временное пользование ценностей в любой форме (товарной, денежной, нематериальной) на условиях возвратности, срочности, платности. Кредит — это товар продаваемый за специфическую цену, — ссудный процент и на специфических условиях — на срок, с возвратом.

Основными принципами кредитования являются возвратность, срочность и платность. Возвратность предполагает, что переданные в долг ценности в оговоренной заранее форме (кредитном соглашении), чаще всего денежной, будут возвращены продавцу кредита (кредитору). Нарушение принципа возвратности может нанести непоправимый ущерб кредитору, поэтому в современных условиях в кредитных соглашениях принято оговаривать способы страхования кредитного риска. Целевая направленность кредитования обеспечивает возвратность и платность ссуды.  21. Роль кредита в современной рыночной экономике. Одним из проявлений значения кредита выступает его воздействие на бесперебойность процессов производства и реализации продукции. При систематических несовпадениях текущих денежных поступлений и расходов предприятий возможна временная недостаточность средств для приобретения необходимых товарно-материальных ценностей, оплаты услуг. Предоставленные заемные средства способствуют преодолению задержки воспроизводственного процесса и тем самым его бесперебойности и ускорению. Также кредит играет большую роль в удовлетворении временной потребности в средствах, обусловленную сезонностью производства и реализации определенных видов продукции. Использование заемных средств позволяет образовать сезонные запасы и производить сезонные затраты предприятиями и организациями сезонных отраслей хозяйства. Здесь важно, что при применении кредита создаются благоприятные условия не только для успешной работы предприятий сезонных отраслей хозяйства, но и для экономического использования ресурсов, поскольку эти предприятия могут осуществлять свою деятельность при минимальном объеме собственных средств, а также уменьшении резервов, в том числе денежной их части. Применение кредита в качестве источника средств для капиталовложений позволяет более последовательно контролировать эффективность таких затрат благодаря определению возможности погашения ссуд за счет прибыли от проводимых мероприятий и установлению сроков погашения ссуд в пределах сроков окупаемости кредитуемых мероприятий. Значима роль кредита в сфере денежного оборота – наличного и безналичного. Это относится к денежно-кредитным системам всех стран. В России Центральный Банк РФ монопольно осуществляет эмиссию наличных денег и организует их обращение. Важно также то, что поступление наличных денег в обращение и изъятие их из обращения происходят на кредитной основе, через банки. Последнее проявляется с одной стороны, в том, что выпуск наличных денег в обращение из касс банков при выдаче наличных денег предприятиям, организациям, а также отдельным гражданам возможен, если у них имеются остатки на счетах в банках. Наличие таких остатков означает, что между клиентами и банками существуют кредитные отношения, в которых кредиторами являются предприятия, организации и отдельные граждане. Выдача наличных денег со счетов в банках свидетельствует о погашении банком своей задолженности клиентам. С другой стороны, взнос в банки наличных денег, свидетельствующий об изъятии денег из обращения, сопровождается увеличением задолженности банка своим клиентам. Роль кредита, а также сфера его применения не являются неизменными, стабильными. Напротив, с изменениями экономических условий в стране происходят и изменения роли кредита и сферы его применения. Еще более важна роль кредита в условиях инфляции, когда регулирование массы денег в обращении приобретает возрастающее значение для поддержания стабильности покупательной способности денежной единицы. В условиях инфляции возможность долгосрочного кредитования затрат на увеличение основных фондов существенно ограничивается по разным причинам и в том числе потому, что трудно определить, как добиться реального погашения ссудной задолженности с учетом обесценивания денег в течение сравнительно длительного предстоящего периода. Поэтому роль кредита уменьшается. 22. Сущность и функции ссудного процента. Ссудный процент- это цена, которую необходимо заплатить за использование чужих денег, а также это цена назначенная за разрешение использовать ваши денежные средства. Основой возникновения процента являются кредитные отношения, вне их процент не функционирует. Процент как экономическая категория имеет свою сферу функционирования и выполняет следующие функции: 1.перераспределительная функция, т.е. процент по средствам уплаты перераспределяют доходы между отдельными субъектами хозяйствования. 2.Регулирующая- процент через свой уровень оказывает воздействие на принятие решений вобласти финансировании проектов, а также является инструментом денежно-кредитной политики. 3.Сохранение ссудного фонда- по средствам уплаты процента сохраняется не только первоначальный размер кредитных ресурсов, но и обеспечивается его рост за счёт разности между процентами, который получает кредитор и процентами, который он уплачивает при заимствовании средств, таким образом сохраняется качество ссужаемой стоимости, а именно её покупательская способность. Основой формирования уровня ссудного процента является функционирование единой финансовой системы в которой тесно взаимосвязаны: спрос и предложение денежных средств, объем сбережений и инвестиций, ссудный процент и доход на инвестиции. 23. Понятие и элементы кредитной системы. Креди́тная систе́ма — совокупность кредитных отношений, существующих в стране, форм и методов кредитования, банков или других кредитных учреждений, организующих и осуществляющих такого рода отношения. Элементами банковской системы являются банки, некоторые спе циальные финансовые институты, выполняющие банковские операции. но не имеющие статуса банка, а также некоторые дополнительные уч реждения. образующие банковскую инфраструктуру и обеспечивающие жизнедеятельность кредитных институтов. На практике функционирует многообразие банков. В зависимости от того или иного критерия их можно классифицировать следующим образом. По форме собственности выделяют - государственные, акционерные, кооперативные, частные и смешанные банки. По правовой форме организации банки можно разделить на обще ства открытого и закрытого типов ограниченной ответственности. По функциональному назначению банки можно подразделить на эмиссионные, депозитные и коммерческие. По характеру выполняемых операций банки делятся на универсаль ные и специализированные. В России чаще всего декларируется необходимость развития уни версальных банков. Считается, что универсальность деятельности спо собствует диверсификации и уменьшению риска, более удобна клиен ту, поскольку он может удовлетворять потребности в более многооб разных видах банковского продукта. Универсальным банкам уделяют значительное внимание в большинстве Европейских стран. В кредитной системе в институциональном плане выделяют также холдинги, группы и иные объединения банков. Холдинги создаются путем получения основной кредитной организацией возможности принимать управленческие решения определяющего характера. Эта возможность может быть обусловлена преобладающим участием кредитной организации в уставном капитале одной или нескольких кредитных организаций или в соответствии с заключенным договором. Группы кредитных организаций создаются для совместного осуществления банковских операций на основе заключения соответствующего договора. Современная кредитная система состоит из следующих основных элементов: - Центральный банк; - Кредитные организации Центральный банк это институт, который осуществляет макрорегулирование экономики в целом и кредитной системы. Он располагает соответствующими инструментами макрорегулирования, такими как ставка рефинансирования, нормы обязательного резервирования, валютные интервенции и другими, изменяя их он воздействует на процесс формирования денежной массы и процентных ставок. Центральный банк разрабатывает и проводит денежно-кредитную политику, направленную на решение основных экономических проблем в обществе. Кредитная организация - юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные законодательством. Банк (коммерческий) - кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц. Небанковская кредитная организация: кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные законом. Допустимые сочетания банковских операций для такой небанковской кредитной организации устанавливаются Банком России. Кредитные организации (банки) являются основными посредниками в кредитной системе. Они объединяют временно свободные денежные средства предприятий и населения и перераспределяют их. Критерием перераспределения является прибыльность использования ресурсов заемщиками. Кредитные ресурсы перераспределяются на основе платности и возвратности. Посредническая деятельность банков обеспечивает снижение риска потерь денежных средств для сберегателей и кредиторов; Эти учреждения имеют как правили специфическую клиентуру, которой предлагают специальные услуги сберегательного, инвестиционного страхового, доверительного и т.п. характера. Банки стимулируют накопления в экономике, которые составляют важное условие развития хозяйства. 24. Понятие и элементы банковской системы Банковскаясистема — совокупность различных видов национальных банков и кредитных организаций, действующих в рамках общего денежно-кредитного механизма. Банковская система включает (элементы) центральный банк, сеть коммерческих банков и других кредитно-расчётных центров. Центральный банк проводит государственную эмиссионную и валютную политику, является ядром резервной системы. Коммерческие банки осуществляют все виды банковских операций. Структура (элементы) банковской системы В странах с развитой рыночной экономикой сложились двухуровневые банковские системы. Верхний уровень системы представлен центральным (эмиссионным) банком. На нижнем уровне действуют коммерческие банки, подразделяющиеся на универсальные и специализированные банки (инвестиционные банки, сберегательные банки, ипотечные банки, банки потребительского кредита, отраслевые банки, внутрипроизводственные банки), и небанковские кредитно-финансовые институты (инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды, трастовые компании). Типы банковских систем Существует 3 вида банковских систем:

Распределительная (централизованная) банковская система: государство — единственный собственник, монополия государства на формирование банков, одноуровневая банковская система, политика единого банка, государство отвечает по обязательствам банков, банки подчиняются правительству и зависят от его оперативной деятельности, кредитные и эмиссионные операции сосредоточены в одном банке, руководитель банка назначается центральной или местной властью вышестоящими органами управления. Банковская деятельность регулируется нормативно-правовыми документами. В противоположность распределительной (планово-административной) системе банковская система рыночного типахарактеризуется отсутствием монополии государства на банковскую деятельность. Для банковской системы в условиях рынка характерна банковская конкуренция. Эмиссионные и кредитные функции разделены между собой. Эмиссия денег сосредоточена в центральном банке, кредитование предприятий и населения осуществляют различные деловые банки — коммерческие, инвестиционные, инновационные, ипотечные, сберегательные и др. Коммерческие банки не отвечают по обязательствам государства, так же как государство не отвечает по обязательствам коммерческих банков. 25. Структура банковской системы современной России Современная банковская система России имеет двухуровневую структуру. Она включает в себя Банк России, который представляет собой верхний уровень банковской системы, и кредитные организации, филиалы и представительства иностранных банков -- второй уровень. В соответствии с Законом «О банках и банковской деятельности» в редакции от 3 февраля 1996 г. к кредитным организациям относятся юридические лица, которые для извлечения прибыли как основной цели своей деятельности на основании разрешения (лицензии) ЦБ РФ имеют право осуществлять банковские операции, предусмотренные законом. В РФ выделяют два типа кредитных организаций: банки и небанковские кредитные организации. Банк -- кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции:

Небанковская кредитная организация -- это кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные законом. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются Банком России. В состав банковской системы России включаются также филиалы и представительства иностранных банков. Иностранным банком считается банк, признанный таковым по законодательству иностранного государства, на территории которого он зарегистрирован. Запрет на открытие и операции иностранных банков в РФ был снят с 1 января 1996 года. На деятельность филиалов и представительств иностранных банков распространяется правовое регулирование банковской деятельности в России. Кредитные организации могут создавать союзы и ассоциации, которым запрещено осуществлять банковские операции. Цель их деятельности -- не получение прибыли, а защита интересов организаций- членов и координация их усилий по различным направлениям. В РФ крупнейшей является Ассоциация российских банков (АРБ). Таблица 3. Структура банковской системы Российской Федерации.  В действующем законодательстве закреплены основные принципы организации банковской системы России, к числу которых относятся:

Принцип двухуровневой структуры банковской системы реализуется путем четкого законодательного разделения функций центрального банка и всех остальных банков. Центральный банк Российской Федерации (Банк России) как верхний уровень банковской системы выполняет функции денежно-кредитного регулирования, банковского надзора и управления системой расчетов в стране. Он может проводить банковские операции, необходимые для выполнения данных функций, только с российскими и иностранными кредитными организациями, а также с Правительством Российской Федерации, представительными и исполнительными органами государственной власти, органами местного самоуправления, государственными внебюджетными фондами, воинскими частями. Коммерческие банки и другие кредитные организации образуют второй, нижний, уровень банковской системы. Они осуществляют посредничество в расчетах, кредитовании и инвестировании, но не принимают участия в разработке и реализации денежно-кредитной политики, а ориентируются в своей работе на установленные Банком России параметры денежной массы, процентных ставок, темпов инфляции и т.п. В процессе функционирования они должны выполнять нормативы и требования Банка России по уровню капитала, созданию резервов и др. Универсальный статус банков позволяет снижать риски за счет диверсификации услуг, обеспечивает комплексное обслуживание клиентов, максимальный учет специфики каждой группы клиентов при разработке новых банковских продуктов. Вместе с тем универсальный статус банков таит в себе опасность консервации неэффективной структуры банковских услуг, компенсируя низкую рентабельность одной группы услуг высокой доходностью других групп. Сочетание в рамках одного банка коммерческих и инвестиционных услуг обостряет так называемый «конфликт интересов» между банком и его клиентами и повышает значение систем внутреннего контроля в банках. В целом в настоящее время универсальный характер банков отвечает базовым потребностям российской экономики и обеспечивает благоприятные условия для развития банковской системы, адекватной потребностям экономического роста. 26. Современные проблемы банковской системы России. 1. Низкий уровень банковского капитала. Показатель достаточности капитала является ключевым индикатором финансового состояния коммерческого банка. Именно достаточность капитала во многом определяет степень финансовой устойчивости банка, так как является тем элементом ресурсной базы банка, который призван покрыть возникающие в деятельности кредитной организации риски. Следуя данной логике можно заключить, что чем более широкий круг операций проводит банк, чем больше у него объем вложений, тем большие потери он может понести и тем выше у него должен быть уровень достаточности капитала, для обеспечения стабильности при реализации соответствующих рисков.

значительная часть банковских активов оказывается обесцененной и иммобилизованной. Общий объем невозвращенных кредитов в секторе потребительского кредитования России оценивается, по данным Центрального банка РФ, примерно в 3,5−4% всей суммы кредитов, выданных банками населению. Еще в самом начале этого года объем потребительских кредитов в России уверенно перевалил за 1 трлн рублей. Поэтому получается, что порядка 40 млрд рублей население буквально растащило из банковской системы нашей страны.27

местных бюджетов. Некоторые банки привлекают и используют значительные государственные и местные бюджетные средства в качестве ресурсной базы для ускоренного наращивания размеров своего баланса и операций, что приводит к чрезмерной зависимости таких банков от состояния бюджета (федерального и местных), а также к нерациональному использованию государственных средств.

Важным инструментом достижения системной стабильности банковского сектора является повышение прозрачности деятельности российских кредитных организаций и укрепление рыночной дисциплины. Это является одним из существенных условий роста доверия к банковскому сектору и повышения его инвестиционной привлекательности.31 27. Роль банковской системы в развитии реальной экономики На роль банковской системы в социально-экономическом развитии страны влияет совокупность факторов:

А) Экономические факторы. Их совокупность отражает состояние экономики, выраженное в интенсивности и способах установления экономических отношений с участием банков. К ним относятся принципы исполнения федерального бюджета, характер реализуемой денежно-кредитной политики, сложившаяся система налогообложения, результаты проведения экономических реформ, формирующие общие условия функционирования банковской системы. Б) Политические факторы. К ним относятся те решения органов власти и управления на федеральном, региональном и местном уровнях, которые влияют на характер решений, принимаемых субъектами банковской системы: Центральным банком, банками, кредитными организациями, банковскими ассоциациями. Это: принципы денежно-кредитной политики; заявленные принципы формирования бюджета и его пропорций; основные направления совершенствования налогообложения; В) Формы и методы правового регулирования хозяйственной деятельности в целом и банковской в частности оказывают существенное влияние на функционирование банковской системы. Устойчивость законодательства, его относительная консервативность создает предпосылки правового регулирования возникающих проблем. При этом законодательство оказывает влияние на развитие банковской системы особыми правилами регулирования тех или иных банковских операций или сделок, разрешая их или запрещая. Так, например, в некоторых странах банкам запрещается выполнять определенные операции с ценными бумагами, вкладывать свои средства в капиталы других предприятий. В ряде стран банкам не разрешено заниматься страхованием и торгово-посреднической деятельностью. В ряде стран центральные банки могут заниматься обслуживанием хозяйства, в других их основная функция - эмиссионная. Г) Социально-психологические факторы. К ним относятся: уверенность большинства населения в правильности проводимых экономических преобразований, в стабильности налогового, таможенного, валютного законодательства, в хороших перспективах для экономики в целом и ее отдельных отраслей. Все вышеперечисленное в совокупности формирует уровень доверия к банковской системе, готовность осуществлять банковские операции и пользоваться банковскими услугами. В этом случае доверие к банковской системе определяет и более эффективное выполнение ею функций обеспечения финансирования потребностей экономического развития за счет привлечения финансовых ресурсов населения и иностранных инвесторов. Д) Форс-мажорные обстоятельства, являющиеся следствием стихийных бедствий и непредсказуемых событий, которые приводят к сбоям в платежных системах, могут быть разделены на:

При этом как бы долго ни готовились реформы: налоговая, бюджетная, расчетов и т. п., форс-мажорный характер их влияния на банковскую систему не меняется, поскольку предугадать или зарегламентировать все нюансы экономических отношений не представляется возможным.

формируются субъектами банковской системы: Центральным банком, коммерческими банками, банковскими ассоциациями. Внутренние факторы поддаются влиянию со стороны субъектов банковской системы и определяются следующими основными моментами:

|