Система кредитования предпринимательской деятельности на примере Банка «ВТБ» (ПАО). диплом ВТБ. 1 Понятие и роль банков в кредитовании субъектов предпринимательской деятельности

Скачать 1.53 Mb. Скачать 1.53 Mb.

|

|

1.3 Процесс кредитования предпринимательской деятельности Процесс кредитования бизнеса подразумевая под собой предоставление денег или товаров в долг, как правило, с уплатой процентов, позволяет значительно сократить время для расширения масштабов производства, дает возможность обновить продукцию и увеличить эффективность производства. В силу отсутствия собственного оборотного капитала кредит просто необходим для поддержания активности кругооборота фондов, которые учувствуют в обслуживании процесса реализации товаров. Иногда без кредитной поддержки неосуществимо обеспечение быстрого становления хозяйственной жизни и осуществление бесперебойного оборота безналичных платежей предприятий малого и среднего бизнеса. С помощью привлечения кредитных средств ситуацию с небольшим капиталом можно улучшить. К главным условиями необходимости кредита можно отнести следующие ситуации: - Ненадлежащий по времени индивидуальный кругооборот и оборот производственных фондов товаропроизводителей, то есть наличие проблем в достатке денежных средств для обеспечения непрерывного организационного процесса. - Кредитором и заемщиком могут быть только юридически самостоятельные организации, обеспечивающие экономическую ответственность сторон в кредитных отношениях. - Кредитор и заемщик должны обладать интересом к кредитным отношениям. Такую функцию осуществляет банковская процентная ставка. Она обязана обеспечивать максимальную прибыль кредитору и возможность уплаты процентов без убытка для заемщика. Данный размер процента должен зависеть от соотношения спроса и предложения, определяющийся масштабом производства, величиной денежных накоплении всей сферы, темпами инфляции, циклическими колебаниями производства, сезонными обстоятельствами и различными международными факторами. Кредитный процесс является способом реализации кредитных отношений, которые стоят в определенной последовательности. С помощью процесса краткосрочного и долгосрочного кредитования совершается операция перераспределения денежных средств в финансовой системе страны. Процесс кредитования предусматривает установленный порядок выдачи и погашения кредита, контроля за целевым его использованием и своевременным возвратом. Организация кредитования заключается в нескольких этапах и каждый этап содержит ряд функциональных особенностей (таблица 1.1). Таблица 1.1 – Этапы процесса кредитования

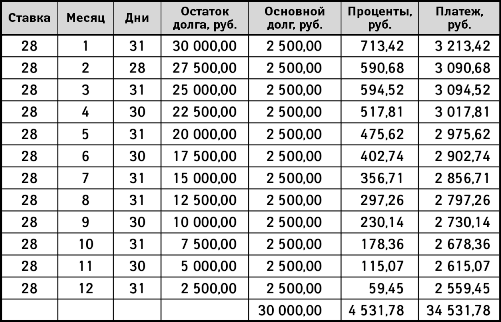

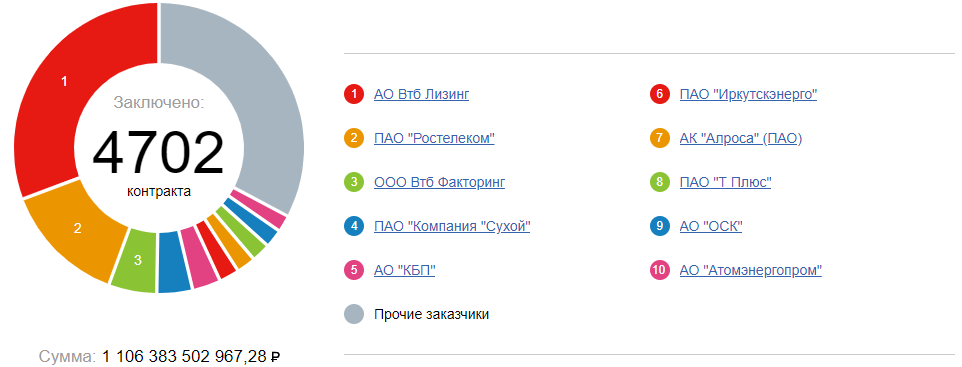

На первом этапе происходят следующие операции: - подача кредитной заявки; - осуществляется рассмотрение заявки по кредиту; - изучается кредитоспособность потенциального заемщика. Первоначально, предприятие, нуждающееся в заемных средствах должно быть официально зарегистрировано на территории РФ, вести коммерческую деятельность не менее полугода, иметь положительную кредитную историю, должен быть положительный финансовый результат от деятельности организации, обладать расчетным счетом с постоянным оборотом и не вести такие виды коммерческой деятельности как: - Изготовление и экспорт изделий из табака и алкогольных напитков. - Деятельность казино или игровых заведений. - Работа в сфере шоу-бизнеса. - Осуществление операций с ценными бумагами и прочими инструментами финансового рынка. - Производство, приносящее вред окружающей среде. - Осуществление операций спекулятивного характера. - Деятельность банковских кооперативов. - Деятельность страховых компаний. - Деятельность ломбардов. - Деятельность лизинговых организаций. Каждый банк предъявляет свои требования к пакету первоначальных документов и способу подачи заявки на кредитование. В кредитной заявке должны содержаться следующие сведения о требуемой ссуде: - цель и размер кредитной операции, - вид и срок ссуды, - предполагаемое обеспечение. Общепринятый пакет документов, который прилагаются к кредитной заявке должен содержать: Документы по регистрации предприятия (ИНН, ОГРН, выписка с государственного реестра, устав и т.п.); Финансовые отчеты за последние года; Бизнес-планы; Прогноз дальнейшего финансирования; Иные налоговые декларации и др. Смотря какая суммы займа запрашивается, банком определяется дополнительный пакет документов, а иногда назначается глубокая проверка предприятия. При большой необходимости заемщик должен заручиться поручителем (иногда их может быть несколько) или предоставить залог банковскому учреждению. По результатам положительной предварительной проверки документов банк продолжает работу с клиентом и осуществляет анализ кредитоспособности заемщика. Кредитоспособность клиента обличается одной из главных оценок при определении целесообразности и конфигурации кредитных взаимоотношений. Процесс оценки является нелегкой системой показателей, где используются следующие финансовые показатели: - коэффициент ликвидности, - коэффициент эффективности, - коэффициент финансового левериджа, - операционный коэффициент и др. После получения всех запрашиваемых данных о заемщике и его проекте наступает второй этап кредитования. На этой стадии составляется заключение о целесообразности предоставления кредита, где в полном объеме содержится информация о клиенте и отражается решение о предоставлении кредита. Решение банка может быть неоднозначным, после анализа финансовых показателей заемщика кредитная сумма может быть одобрена полностью или частично. Тут же заемщику предоставляется примерный график платежей по кредиту с подробным расчетом процентов, страховых премий и комиссионных взиманий. Если заемщика все устраивает процесс кредитования продолжается и стороны переходят к третьему этапу выдачи заемных средств. На данном периоде происходит оформление документов, регулирующих взаимоотношения сторон. Документальное оформление кредита опирается на кредитное заключение, далее договор займа согласовывается с заемщиком. Главной особенностью кредитного договора заключается в отражении всех характеристик выдаваемого кредита, таких как: - вид кредита, - срок кредита, - процентная ставка по кредиту, - обеспечение или поручительство, - права и обязанности сторон, - штрафные санкции при нарушении обязательств и условий договора, - возможность пролонгации кредита и другие конвенции, которые могут включаться в договор по требованию договаривающихся сторон. В обязательном порядке кредитный договор согласовывается с юристом банка, подписывается сторонами и заверяется печатями банка и заемщика. Когда кредит выдается под обеспечение, оформляется соответствующий документ, заключается договор о передаче в залог имущества, тут же описывается подробная процедура перехода прав собственности на заложенное имущество и реализации имущества в ситуации невозврата заемщиком займа. Так же, при подписании договора займа утверждается окончательный график погашения платежей по кредитному соглашению, где отражаются следующие нюансы: - срок кредита; - дата платежа по кредиту; - минимальная сумма платежа; - разбивка на основной долг и проценты; - расчет досрочного погашения; - остаток задолженности на конец периода (рисунок 1.7).  Рисунок 1.7 – Образец графика платежей по кредиту Преимуществом графика платежей служит отражение фиксированной суммы по кредиту, экономия времени заемщика на уточнение остатка задолженности и суммы очередного платежа, а также гибкая система погашения при возможности досрочного погашения. Далее Банком формируется кредитное досье заемщика, которое содержит в себе все юридические документы, используемые при оформлении выдачи кредита и опечатывается при полном погашении суммы займа с отражением истории платежей. По завершению действия кредита данное досье направляется в архив и хранится там бессрочно. После подписания кредитного договора банком осуществляется бухгалтерское оформление операции по выдачи кредита. Происходит открытие ссудного счета и в зависимости от способа выдачи кредита заемщик получает денежные средства с корреспондентского счета через кассу или на свой расчетный счет. На этом этапе процесс кредитования не заканчивается. В период всего кредитного срока банк осуществляет мониторинг осуществления платежей. Данный этап является весьма важным процессом, так как он способствует уменьшению риска невозврата кредитных средств. На этом этапе сотрудниками банка отслеживается текущее финансовое состояние заемщика, состояние предоставленного обеспечения и своевременность и полнота фиксированной суммы погашения кредита. На базе текущего финансового состояния банком может быть принято решение о требовании от заемщики дополнительного обеспечения или изменения условии кредитного соглашения. Закрытие кредитного договора может осуществляться двумя способами: Завершение кредитного договора при своевременно погашенной сумме долга. Признание кредита безнадежным, тогда сумма кредита и проценты по нему могут быть перенесены на счета по учету просроченной ссудной задолженности. Таким образом процесс выдачи банком кредита заемщику небыстр, сложен и подразумевает многочисленные этапы оценки уровня положительного погашения предприятием заемной суммы. При кредитовании важное значение придается объективной оценки кредитоспособности клиента. Кредитное учреждение обладает правом выбора любого способа оценки кредитоспособности. Чаще преобладает методика использования коэффициентов независимости, ликвидности, оборачиваемости, а также анализ делового риска и денежных потоков. Конечно надо учитывать, что каждый банк использует свои правила поведения с заемщиками, подвергая их в качестве коммерческой тайны, но в общем их действия опираются на основную базу общих закономерностей. Необходимо отметить, что часто банковские учреждения несут убытки из-за непогашения кредитов, где влияют факторы, которые не находятся под контролем банка или заемщика - ухудшение экономической конъюнктур, изменение законодательства и иные технологические факторы. Система кредитования предпринимательской деятельности на примере Банка «ВТБ» (ПАО) Анализ экономической деятельности ПАО «ВТБ» В современном время банковская система нашего государства насчитывает тысячи коммерческих банков, которые направляют свою деятельность на осуществление универсальных банковских операций. Банк «ВТБ» является одним из наиболее прочно развивающихся банков России и занимает одно из первых мест в числе крупнейших по размеру собственного капитала, объему активов, по величине кредитного портфеля и объему привлеченных вкладов. Публичное акционерное общество «ВТБ» (Внешторгбанк) имеет сокращенное фирменное наименование на английском языке VTB Bank (PJSC) и действует с 17 октября 1990 года. Юридический адрес: Россия, 190000, г. Санкт-Петербург, ул. Большая Морская, д. 29, фактический адрес: Россия, 109147, г. Москва ул. Воронцовская, д.43, стр.1 (приложение А). Банк «ВТБ» является поставщиком в 4702 государственных контрактах на сумму 1 106 383 502 967,28 рублей (рисунок 2.1) и выступает заказчиком в 4316 государственных контрактах на сумму 175 332 686 047,64 рублей.  Рисунок 2.1 – Самые крупные заказчики ПАО «ВТБ» на 2017г. Только с АО «ВТБ Лизинг» банк заключил контрактов на сумму 348 489 118 000,52 рублей, а также с ПАО «Ростелеком» на сумму 153 259 000 000,00 рублей. Банк имеет 43 филиала и 4 представительства в 22 регионах России и 4 странах зарубежья. Основным акционером ПАО «ВТБ» выступает российское государство (60,9% акций) в лице Федерального агентства по управлению федеральным имуществом. Главной особенностью ПАО «ВТБ», отличающей данный банк от других финансовых организаций является международное сотрудничество и устойчивое расширение географического спектра, так, филиалы и дочерние компании «ВТБ» открыты в Великобритании, Сербии, Анголе, Германии, Китае и Индии. Свое дело ПАО «ВТБ» осуществляет согласно 10 лицензиям по различным видам деятельности (таблица 2.1). Таблица 2.1 – Основные лицензии по деятельности ПАО «ВТБ»

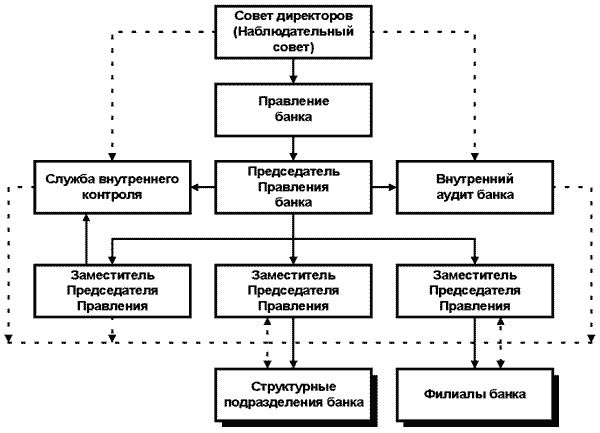

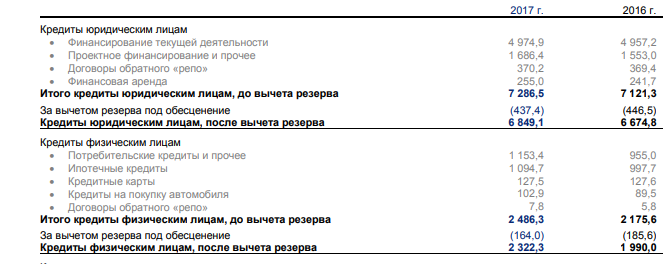

Основным видом деятельности ПАО «ВТБ» является денежное посредничество, а дополнительными видами хозяйственной деятельности являются деятельность по предоставлению прочих финансовых услуг, кроме услуг по страхованию и пенсионному и брокерская деятельность по сделкам с ценными бумагами и товарами. Приоритетным направлением деятельности банка «ВТБ» является широкий спектр банковских розничных продуктов физическим и юридическим лицам. Основные виды услуг, оказывающие банком, представляют следующий список: - Экспресс-кредитование; - Оборотное кредитование; - Инвестиционное кредитование; - Рефинансирование; - Лизинг; - Кредитные и дебетовые карты; - Ипотека; - Расчетное обслуживание; - Интернет-банкинг; - Валютный контроль и ВЭД; - Эквайринг; - Конверсионные операции. В основе управления банком лежит организационная структура, которая представлена на рисунке 2.2.  Рисунок 2.2 – Организационная структура ПАО «ВТБ» Наивысшим органом управления «ВТБ» является общее собрание акционеров в виде совета директоров. В функции совета входит принятие решений по поводу деятельности всей системы ВТБ. Открытие филиалов и дочерних организаций на территории РФ и других стран утверждается правлением банка. Предприятие действует согласно Устава, где указывается, то что руководство банком осуществляется президентом, который является председателем правления. Под пристальным контролем председателя правления банка осуществляют свою работу служба внутреннего контроля, служба внутреннего аудита и другие специальные службы. Работу структурных подразделений и филиалов контролируют заместители председателя правления банком. Все структурные подразделения банка реализовывают свою деятельность на базе соответствующих внутрибанковских положений, содержащих основные функции, стоящие перед отделами, службами и внутренними подразделениями банка, и советом директоров. Все сотрудники ПАО «ВТБ» осуществляют свою деятельность в соответствии с должностной инструкцией. Количество сотрудников, работающих в банке и его филиалах превышает 50 тыс. человек. Действующая в ПАО «ВТБ» система мотивации и оплаты труда направлена на стимулирование персонала к высокой эффективности труда и большие результаты. В 2017 году в масштабах развития системы мотивации и оплаты труда банка была осуществлена работа по линии приоритетных направлений, где важную роль занимало совершенствование системы оплаты труда с учетом изменений трудового законодательства и требований согласно систем оплаты труда кредитных организаций характеру и масштабу совершаемых операций, результатам деятельности, уровню и сочетанию принимаемых рисков. Банк «ВТБ» активно придерживает общественно значимые проекты в виде спонсорства и оказания благотворительной помощи. В 2017 году предприятие направило около 13,6 млрд рублей на благотворительные и спонсорские проекты (в 2016 году – 11,5 млрд рублей). Наиболее приоритетными направлениями работы банка являются: Кредитование физических лиц; Кредитование юридических лиц. За прошлый год банком было выдано кредитов на развитие предпринимательства на сумму 7286,5 миллиардов рублей, из них доля в 70 % относится к финансированию текущей деятельности предприятий, 22% к проектному финансированию предпринимательства и 8% иные обязательства (рисунок 2.3).  Рисунок 2.3 – Показатели кредитования ПАО «ВТБ» за 2016-2017гг. В своей деятельности банк пользуется собственными средствами и обязательствами в сумме 13009,3 миллиарда рублей, что на 3,3 выше предыдущего года, из них уставной капитал составляет 659,5 млрд. рублей (таблица 2.2). Таблица 2.2 - Финансовое положении на 31 декабря 2017 ПАО «ВТБ» (в миллиардах российских рублей)

Согласно годовой финансовой отчетности ПАО «ВТБ» процентные доходы за 2017г. составили 1056,2 миллиарда рублей, что на 4,7% ниже чем за 2016г (Приложение Б). Однако процентные расходы компанией тоже были снижены аж на 14,6%, и данный показатель отразил эффективность чистых процентных доходов на 10,9% (с 415,0млрд. рублей до 460,2). По результатам прошлого года отразился непроцентный доход (64,1млрд. рублей), когда в 2016г. данный показатель был в виде расхода (46,7млрд. рублей). Прибыль до налогообложения за прошлый год выросла на 143,8%, налог на прибыль составил 39,7млрд. рублей, а в 2016г. он был равен 21,6млрд. рублей. В итоге чистая прибыль ПАО «ВТБ» за 2017г. составила более 120 миллиардов рублей, что на 130% выше позапрошлого года. Стратегической целью «ВТБ» является будущее развитие в качестве универсальной кредитной организации, а также поддержание финансовых показателей деятельности на значительном уровне. Что позволяет банку в будущем привлекать дополнительные инвестиции и не потерять имидж перед партнерами и клиентами. В области финансовой политики кредитное учреждение специальное внимание уделяет состоянию активов. С 2016г. денежные средства в том числе и краткосрочные активы увеличились на 70,9%, что говорит о стабильном развитии организации. Незначительно выросли за год обязательные резервы на счетах – с 95,1млрд. рублей до 97,1млрд. рублей. Производные финансовые активы были снижены за предыдущий год на 2,7%, что говорит о незначительном расходе средств в банках. Активы в виде кредитов и авансов клиентам выросли на 3,6% и в 2017г. они показали годовую сумму в 9 171,4млрд. рублей. Итоговый показатель всех активов к концу 2017г. составил 13009,3млрд. рублей, что на 3,3% выше предыдущего года. По рассмотренным данным можно сделать вывод о том, что общая величина активов банка по итогам 2016-2017 гг. увеличилась. Наибольший удельный вес в структуре активов банка занимает чистая ссудная задолженность, которая в 2016 г. составляла 1208,9млрд. руб., а в 2017 темп роста снизился на 33%. Таким образом, большая часть активов ПАО «ВТБ» приходится на работающие активы. Банк преимущественно размещает свои ресурсы в кредитные операции и увеличивает вложения в финансовые активы и ценные бумаги. В 2017 году Банком «ВТБ» была получена чистую прибыль в размере 120,1 млрд. рублей, чем предприятие выполнило поставленные ключевые цели, добившись важнейшего прогресса в выполнении трехлетнего стратегического плана. С каждым годом банк улучшает свои позиции на растущем рынке розничных банковских услуг, укрепляет структуру фондирования и добивается внушительного роста комиссионных доходов. Эффективность деятельности кредитного учреждения оценивается благодаря показателям рентабельности, представляющиеся собой относительные показатели экономической эффективности осуществления банковских операций. Так соотношение чистого процентного дохода банка и средней величины чистых активов увеличилось за последние три года на 1,5% (таблица 2.3). Таблица 2.3 – Показатели эффективности и рентабельности деятельности ПАО «ВТБ»

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||