БСРФ. 1. Содержание государственного бюджета РФ государственный бюджет

Скачать 266.3 Kb. Скачать 266.3 Kb.

|

|

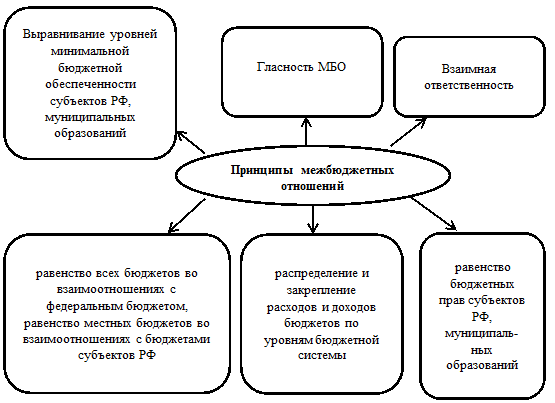

Межбюджетные отношения — это отношения между органами государственной власти РФ, органами государственной власти субъектов РФ и органами местного самоуправления по поводу: 1) разграничения расходов и доходов на постоянной основе между уровнями бюджетной системы; 2) распределения между бюджетами разных уровней регулирующих налогов по временным нормативам; 3) перераспределения средств из бюджетов одного уровня в другой, а также между бюджетами того же уровня в разных формах. Целью межбюджетных отношений является создание равных финансовых возможностей органов государственной власти и органов местного самоуправления для реализации, возложенных на них полномочий. Межбюджетные отношения основываются на определенных принципах: • транспарентность (ясность, прозрачность, гласность) межбюджетных отношений; • взаимная ответственность сторон за исполнение межбюджетных обязательств; • четкая нормативная регламентация, исключающая возможность торга и субъективизма в распределении бюджетных средств; • обеспечение гарантий единого доступа граждан, вне зависимости от места своего проживания, к основным социальным благам и услугам. Межбюджетные отношения включают в себя следующие основные элементы: • разграничение расходных обязательств между публично правовыми образованиями (РФ, субъекты РФ и муниципальные образования); • разграничение и распределение доходов между бюджетами бюджетной системы государства; • межбюджетное перераспределение средств. Разграничение расходных обязательств является основой для формирования расходов бюджетов бюджетной системы РФ. Базовым условием разграничения расходных обязательств публично-правовых образований является разграничение предметов ведения между органами власти разных уровней и органами местного самоуправления, на основе которого определяются полномочия органов государственной власти и органов местного самоуправления. 14.Методы бюджетного регулирования В целях достижения сбалансированности бюджетов всех уровней используются различные методы бюджетного регулирования: 1. закрепленные доходы - доходы, которые полностью или в твердо фиксированной доле на постоянной или долговременной основе в установленном порядке поступают в соответствующий бюджет; 2. регулирующие доходы - доходы, которые в целях сбалансирования доходов и расходов поступают в соответствующий бюджет в виде процентных отчислений от налогов или других платежей; 3. дотации - бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ на безвозмездной и безвозвратной основе для покрытия текущих расходов; 4. субвенция - бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы или юридическому лицу на безвозмездной и безвозвратной основе на осуществление определенных, строго целевых расходов; 5. субсидия – бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ, физическому или юридическому лицу на условиях долевого финансирования целевых расходов; 6. трансферт - перевод средств из фонда финансовой поддержки регионов в бюджеты нижестоящего территориального уровня; 7. секвестр - специальный механизм бюджетного регулирования, заключающийся в пропорциональном снижении государственных расходов ежемесячно по всем незащищенным статьям бюджета; 8. бюджетный кредит - форма финансирования бюджетных расходов, которая предусматривает предоставление средств юридическим лицам на возвратной и возмездной основах; 9. бюджетная ссуда - бюджетные средства, предоставляемые другому бюджету на возвратной, безвозмездной или возмездной основах на срок не более шести месяцев в пределах финансового года. 15.Разграничение доходов и расходов между бюджетами Разграничение доходов может осуществляться на основании двух методов: 1. Закрепление доходов за каждым бюджетом в полной сумме или по твердо установленным нормативам в условиях автономности бюджетов. 2. Установление системы бюджетного регулирования в условиях единства бюджета, т.е. в проведении отчислений в бюджеты нижестоящих уровней. При этом все доходы подразделяются на: закрепленные и регулирующие. Разграничение расходов основывается на предназначении того или иного бюджета: из центрального бюджета финансируются расходы общегосударственного характера, а из соответствующих местных бюджетов – расходы регионального значения. При этом может применяться два подхода: распределение по территориальному признаку (по местонахождению объекта финансирования) и распределение исходя из ведомственного подчинения (финансирование ведется из бюджета того уровня, к которому относится орган управления, которому подчинен данный объект финансирования). Через разграничение доходов каждого из звеньев бюджетной системы осуществляется бюджетное регулирование. 16.Консолидированный бюджет РФ, его роль и назначение в структуре бюджетной системы РФ Консолидированный бюджет представляет собой свод бюджетов всех уровней бюджетной системы РФ на соответствующей территории. Консолидированный бюджет РФ — федеральный бюджет и консолидированные бюджеты субъектов Федерации. Консолидированный бюджет субъекта РФ составляют бюджет самого субъекта и свод бюджетов находящихся на его территории муниципальных образований. Консолидированный бюджет используют для расчетов минимальных социальных финансовых норм и нормативов необходимых при бюджетном планировании и при анализе эффективности распределения и использования бюджетных средств. Показатели консолидированный бюджет являются основанием для предоставления текущих субвенций из федерального бюджета. Консолидированный бюджет не утверждается каким-либо законодательным органом власти, поэтому не является юридическим документом. Выполняет функцию объединения бюджетных показателей, и его величина в каждом отдельном случае определяется расчетным путем. Имеет широкое применение в процессе планирования и анализа основных показателей и пропорций бюджетной системы. 17.Федеральный бюджет РФ: состав, доходов и расходом бюджета 18Региональные бюджеты РФ: состав, доходов и расходом бюджета 19. Местные бюджеты РФ: состав, доходов и расходом бюджета 20. Назначение и состав бюджетной классификации По составу, источникам, направлениям использования и другим признакам бюджетные доходы и расходы разнообразны. В целях обеспечения планирования и учета доходов и расходов в рамках единой бюджетной системы страны они классифицируются. Бюджетная классификация представляет собой группировку бюджетных доходов и расходов по однородным признакам, расположенным и зашифрованным в установленном порядке. Характер группировок и принципы их построения определяются социально-экономическим содержанием бюджетных доходов и расходов, структурой народного хозяйства и системой управления. Регламентация источников доходов и определение целей бюджетных затрат - обязательное условие функционирования и эффективности всего бюджетного процесса. В основе бюджетной классификации лежит такая группировка показателей, которая дает представление о социально-экономическом, ведомственном и территориальном разрезе формирования доходов и направлении средств, их составе и структуре. Бюджетная классификация РФ включает: -классификацию доходов бюджетов; -классификацию расходов бюджетов; -классификацию источников финансирования дефицитов бюджетов; -классификацию операций публично-правовых образований 21. Классификация видов государственных долгов РФ Виды: - Капитальный государственный долг - вся сумма выпущенных и непогашенных долговых обязательств государства, включая начисленные проценты, которые должны быть, выплачены по этим обязательствам. - Текущий долг, включает расходы государства по выплате доходов кредиторам и погашению обязательств, срок которых наступил. Согласно действующему законодательству, следует выделять государственный и общегосударственный долг. Последнее понятие более широкое и включает задолженность не только Правительства РФ, но и органов управления республиками, входящими в состав РФ, местных органов власти. В зависимости от валюты обязательств государственный долг подразделяется на:

В объем государственного внутреннего долга включаются: -основная номинальная сумма долга по государственным ценным бумагам РФ; -объем основного долга по кредитам, полученным Российской Федерацией; -объем основного долга по бюджетным ссудам и бюджетным кредитам, полученным РФ от бюджетов других уровней; -объем обязательств по государственным гарантиям, предоставленным РФ;

В объем государственного внешнего долга включаются -объем обязательств по государственным гарантиям, предоставленным РФ, а также -объем основного долга по полученным РФ кредитам правительств иностранных государств, кредитных организаций, фирм и международных финансовых организаций. 22. Сущность и роль государственных внебюджетных фондов социального назначения 23. Источники, порядок формирования и использования средств внебюджетных фондов социального назначения. Социальное страхование может осуществляться государством открыто, гласно, прозрачно в рамках государственного бюджета под особым контролем представительных органов власти и руководства высших исполнительных органов. Но страхование может проводиться и вне государственного бюджета, через специальные внебюджетные фонды, подконтрольные, как правило, узкому кругу должностных лиц исполнительных органов власти. Право на социальное обеспечение закреплено в Конституции нашей страны от 12 декабря 1993 г., которая провозгласила, что РФ является социальным государством, политика которого направлена на создание условий, обеспечивающих достойную жизнь и свободное развитие человека (ст.7). В настоящее время в состав государственных социальных ВБФ РФ входят: 1)Пенсионный фонд РФ (ПФР) создан в целях государственного управления финансами пенсионного страхования и является самостоятельным финансово-кредитным учреждением, осуществляющим свою деятельность. Основные задачи ПФР: 1. аккумуляция страховых платежей; 2. финансирование расходов в соответствии с назначением фонда. 2)Фонд социального страхования РФ в целях обеспечения государственных гарантий в системе социального страхования и повышения контроля за правильным и эффективным расходованием средств социального страхования. Основные задачи ФСС: 1. обеспечение гарантированных государством пособий по временной нетрудоспособности, по беременности и родам, при рождении ребенка, на санаторно-курортное лечение, а так же на другие цели; 2. участие в разработке и реализации государственных программ по охране здоровья работников, мер по совершенствованию социального страхования; 3. организация работы по подготовке и повышению квалификации специалистов для государственного социального страхования, разъяснительной работы среди страхователей и населения по вопросам социального страхования. 3)Фонды ОМС образованы для реализации государственной политики в области обязательного медицинского страхования, которая является формой социальной защиты интересов населения в охране здоровья. Функции: 1. аккумулирует финансовые средства на обязательное медицинское страхование; 2. осуществляет финансирование обязательного медицинского страхования по дифференцированным подушевым нормативам; 3. выравнивает финансовые ресурсы городов, районов, направляемые на обязательное медицинское страхование; 4. накапливает финансовые резервы для обеспечения устойчивости системы; 5.разрабатывает правила обязательного медицинского страхования граждан на территории РФ; 24. Содержание и принципы формирования доходов бюджета В соответствии с БК РФ доходы бюджета – это поступающие в бюджет денежные средства, за исключением средств, являющихся источниками финансирования дефицита бюджета. К доходам бюджетов относятся налоговые доходы, неналоговые доходы и безвозмездные поступления. 1. К налоговым доходам бюджетов относятся: доходы от предусмотренных законодательством РФ о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных и местных налогов, а также пеней и штрафов по ним. 2. К неналоговым доходам бюджетов относятся: доходы от использования имущества, доходы от продажи имущества, доходы от платных услуг, средства самообложения граждан; иные неналоговые доходы. 3. К безвозмездным поступлениям относятся: дотации из других бюджетов бюджетной системы РФ; субсидии из других бюджетов бюджетной системы РФ; субвенции из федерального бюджета и из бюджетов субъектов РФ; иные межбюджетные трансферты из других бюджетов бюджетной системы РФ; К собственным доходам бюджетов относятся: - налоговые доходы, зачисляемые в бюджеты в соответствии с бюджетным законодательством РФ и законодательством о налогах и сборах; - неналоговые доходы, зачисляемые в бюджеты в соответствии с законодательством РФ, законами субъектов РФ и муниципальными правовыми актами представительных органов муниципальных образований; - доходы, полученные бюджетами в виде безвозмездных поступлений, за исключением субвенций. Организация системы доходов бюджета базируется на следующих принципах: 1.Принцип достаточности. 2.Принцип стабильности доходов бюджета. 3.Принцип относительной автономности доходов бюджета каждого уровня. 4.Принцип оптимального сочетания поступлений налоговых и неналоговых доходов на разных фазах экономического цикла. 25. Формы и виды доходов бюджета Доходы бюджета - поступающие в бюджет денежные средства, за исключением средств, являющихся в соответствии с БК РФ источниками финансирования дефицита бюджета. Виды доходов бюджетов: - налоговые; - неналоговые; - безвозмездные поступления; К налоговым доходам относятся предусмотренные налоговым законодательством РФ федеральные, региональные и местные налоги и сборы, а также пени и штрафы. 1. Федеральные (налог на добавленную стоимость, акцизы, налог на физ.лиц, налог на прибыль организации, налог на добычу полезных ископаемых, водный налог, гос.пошлина); 2. Региональные (налог на имущество организаций, налог на игорный бизнес, транспортный налог); 3. Местные (земельный налог, налог на имущество физических лиц); К неналоговым доходам относятся: - доходы от платных услуг, оказываемых казенными учреждениями; - штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного РФ, субъектам РФ, муниципальным образованиям, и иные суммы принудительного изъятия; - часть прибыли унитарных предприятий, созданных РФ, остающейся после уплаты налогов и иных обязательных платежей, - в размерах, устанавливаемых Правительством РФ; - лицензионные сборы; - таможенные пошлины и таможенные сборы; - платы за использование лесов, расположенных на землях лесного фонда, в части минимального размера арендной платы и минимального размера платы по договору купли-продажи лесных насаждений; - прибыль Центрального банка Российской Федерации, остающаяся после уплаты налогов и иных обязательных платежей - по нормативам, установленным федеральными законами; - доходы от внешнеэкономической деятельности; К безвозмездным поступлениям относятся: - дотации из других бюджетов бюджетной системы РФ; - субсидии из других бюджетов бюджетной системы РФ (межбюджетные субсидии); - субвенции из федерального бюджета и (или) из бюджетов субъектов РФ; - иные межбюджетные трансферты из других бюджетов бюджетной системы РФ; - безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования. 26. Налоговые доходы бюджета К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством РФ о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных и местных налогов, а также пеней и штрафов по ним. В соответствии с Налоговым кодексом РФ: налог — это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц. При этом налоги являются бюджетообразующими доходами консолидированного бюджета РФ и федерального бюджета, их доля в доходной части бюджетов данного уровня стабильно превышает 90%. Статья 50. Налоговые доходы федерального бюджета. К налоговым доходам относятся: • предусмотренные налоговым законодат-ом РФ федеральные, региональные и местные налоги и сборы; • пени и штрафы. Состав налоговых доходов: 1. Налоги на прибыль: • налог на доходы физических лиц; • налог на прибыль организаций; • налог на игорный бизнес; • страховые взносы. 2. Налоги на товары и услуги (НДС, акцизы); лицензионные и регистрационные сборы. 3. Налоги на совокупный доход: единый налог, взимаемый в связи с применением упрощенной системы налогообложения. 4. Налоги на имущество: • налог на имущество физических лиц; • налог на имущество организаций; • налог на операции с ценными бумагами. 5. Платежи за пользование природными ресурсами: • платежи за пользование континентальным шельфом РФ; • платежи за пользование недрами; • налог на добычу полезных ископаемых; • платежи за пользование лесным фондом; • плата за пользование водными объектами; • земельный налог и др. 6. Налоги на внешнюю торговлю и внешнеэкономические операции: таможенные пошлины и др. Налоги не только являются основой доходной части консолидированного бюджета РФ и федерального бюджета, но и выступают как один из приоритетных инструментов регулирования экономики и социальной сферы, поскольку с их помощью государство (МО) оказывает влияние на распределение национального дохода и ВВП. В российской налоговой системе существуют три вида налогов и сборов: 1. федеральные налоги и сборы; 2. налоги и сборы субъектов РФ; 3. местные налоги и сборы (НК РФ). Большая часть налоговых поступлений перераспределяется по уровням бюджетной системы. Кроме того, федеральными законами распределяются доходы от некоторых региональных и местных налогов и сборов между бюджетами различных уровней. 27. Неналоговые доходы бюджета Статья 51. Неналоговые доходы федерального бюджета. К неналоговым доходам бюджетов относятся: - доходы от использования имущества, находящегося в государственной или муниципальной собственности; - доходы от продажи, находящегося в государственной или муниципальной собственности, за исключением движимого имущества бюджетных и автономных учреждений; - доходы от платных услуг, оказываемых казенными учреждениями; - средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации; - средства самообложения граждан; - иные неналоговые доходы. К безвозмездным поступлениям относятся: - дотации из других бюджетов бюджетной системы РФ; - субсидии из других бюджетов бюджетной системы РФ (межбюджетные субсидии); - субвенции из федерального бюджета и из бюджетов субъектов РФ; - иные межбюджетные трансферты из других бюджетов бюджетной системы РФ; - безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования. Доходы от использования имущества, находящегося в государственной или муниципальной собственности, и платных услуг, оказываемых казенными учреждениями, средства безвозмездных поступлений и иной приносящей доход деятельности при составлении, утверждении, исполнении бюджета и составлении отчетности о его исполнении включаются в состав доходов бюджета. 28. Методы планирования доходов по звеньям бюджетной системы и видам налогов и неналоговых доходов 29. Экономическое содержание и функциональное назначение бюджетных расходов 30. Классификация расходов бюджета 31. Расходы на обеспечение государственных функций и социально-ориентированные расходы 32. Повышение эффективности бюджетных расходов 33. Исполнение бюджета по расходам Исполнение бюджета по расходам осуществляется в порядке, установленном соответствующим финансовым органом Этапы исполнению бюджета по расходам: - принятие бюджетных обязательств; - подтверждение денежных обязательств; - санкционирование оплаты денежных обязательств; - подтверждение исполнения денежных обязательств. Получатель бюджетных средств принимает бюджетные обязательства в пределах доведенных до него в текущем году лимитов бюджетных обязательств путем заключения государственных контрактов, иных договоров, или в соответствии с законом, иным правовым актом, соглашением. Подтверждение исполнения денежных обязательств осуществляется на основании платежных документов, подтверждающих списание денежных средств с единого счета бюджета. В рамках исполнения бюджета по расходам главный распорядитель бюджетных средств ведет бюджетную роспись. Бюджетная роспись – документ, который составляется и ведется главным распорядителем бюджетных средств в целях исполнения бюджета по расходам (источникам финансирования дефицита бюджета). Бюджетные росписи главных распорядителей составляются в соответствии с бюджетными ассигнованиями, утвержденными сводной бюджетной росписью, и утвержденными финансовым органом лимитами бюджетных обязательств. Сводная бюджетная роспись – документ, который составляется и ведется финансовым органом в целях организации исполнения бюджета по расходам бюджета и источникам финансирования дефицита бюджета. Показатели бюджетной росписи по расходам доводятся до подведомственных распорядителей и получателей бюджетных средств до начала финансового года. 34. Исполнение бюджета по доходам Статья 218. Исполнение бюджетов по доходам. Исполнение бюджетов по доходам предусматривает: - зачисление на единый счет бюджета доходов от распределения налогов, сборов и иных поступлений в бюджетную систему РФ; - перечисление излишне распределенных сумм, возврат излишне уплаченных или излишне взысканных сумм; - зачет излишне уплаченных или излишне взысканных сумм в соответствии с законодательством РФ; Участниками этого процесса являются: - налогоплательщики и плательщики сборов (юридические и физические лица), которые перечисляют в бюджет установленные налоги и другие обязательные платежи; - учреждения ЦБ и коммерческие банки, производящие безналичные расчеты между плательщиками и получателем средств; - органы Федерального казначейства, которые получают перечисленные в бюджет средства и ведут их учет; - налоговые органы (Министерство РФ по налогам и сборам), ведущие учет налогоплательщиков, контролирующие правильность исполнения ими своих налоговых обязательств, а также регулирующие отношения по возврату и зачету уплаченных налогов. Получателями налогов являются территориальные органы Федерального казначейства, имеющие лицевые счета в банках. Исполнение бюджетов по доходам предусматривает выполнение следующих операций: - перечисление и зачисление доходов на единый бюджетный счет; - учет доходов в соответствии с бюджетной классификацией и составление отчетности о доходах бюджета; - распределение регулирующих доходов между бюджетами различных уровней в порядке, предусмотренном законом о бюджете; - возврат сумм налогов, излишне уплаченных в бюджет. На лицевые счета органов казначейства доходы поступают ежедневно. Их зачисление подтверждается выпиской банка с копиями платежных документов. По каждому платежному документу казначейство учитывает вид доходов, поступивших в бюджет, и их сумму. Все виды поступлений систематизированы на основе бюджетной классификации, им присвоены соответствующие коды. 35. Основы разграничения доходов и расходов межу бюджетами В качестве исходного положения при разграничении доходов выступает определение собственных доходов бюджета соответствующего уровня. Бюджетным кодексом РФ определено, что собственными доходами бюджетов являются виды доходов, закрепленные на постоянной основе полностью или частично за соответствующими бюджетами законодательством РФ или, в соответствии с ним, — законодательством субъектов РФ. - налоговые доходы (федеральные налоги и сборы; таможенные пошлины, таможенные сборы иные таможенные платежи; государственная пошлина); - собственные неналоговые доходы (доходы от использования имущества, доходы от платных услуг, часть прибыли унитарных предприятий; прибыль Банка России) Межбюджетные отношения – взаимоотношения между публично-правовыми образованиями по вопросам регулирования бюджетных правоотношений, организации и осуществления бюджетного процесса.  Разграничение бюд. доходов и расходов между федеральными и региональными бюджетами относится к ведению федеральных органов. В основе процесса распред. дох. и расход. между звеньями бюд. системы заложен принцип равенства бюджетов субъектов Р.Ф. во взаимоотношениях с фед. бюд. и местных бюд. с региональными бюд., который предполагает использование а) единой методики расчета финансовых затрат на предоставление гос. и мун. услуг, б) нормативов расчета фин. помощи террит. бюджетам, в) а также единый порядок уплаты фед. и регион. налогов. 36. Финансирование государственной инвестиционной политики Инвестиции представляют собой вложения каких-либо средств в формирование определенных видов имущества для получения в будущем прибыли или других результатов. При этом полученный вследствие инвестирования средств результат должен обязательно превышать сумму инвестиций, т.е. вложения средств. Инструментами и формамиинвестиционной деятельности государства являются: 1. Приоритетные национальные проекты («Развитие агропромышленного комплекса», «Здравоохранение», «Образование», «Жилье»); 2. Общегосударственные проекты; 3. Проекты инвестиционного фонда Российской Федерации; 4. Особые экономические зоны; 5. Проекты международных финансовых организаций; 6. Федеральные и региональные целевые программы; 7. Федеральная адресная инвестиционная программа. |