НП. 19. Основные виды налогов, взимаемых в зарубежных странах общая характеристика

Скачать 323.86 Kb. Скачать 323.86 Kb.

|

|

ПОРЯДОК РАСЧЕТА НАЛОГА (СТАВКИ НАЛОГА, НАЛОГОВАЯ БАЗА) ^К началу страницы Размер налога = Ставка налога * Налоговая база Ставка налога: Налоговым кодексом Российской Федерации по налогу на доходы физических лиц предусмотрено пять налоговых ставок. Различные налоговые ставки установлены как в отношении видов доходов, так и в отношении категорий налогоплательщиков.

Налоговая ставка по налогу на доходы физических лиц в размере 9% производится в случаях: • получения дивидендов до 2015 года; • получения процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г.; • получения доходов учредителями доверительного управления ипотечным покрытием. Такие доходы должны быть получены на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 г. Скрыть подробности

Если физическое лицо является налоговым резидентом Российской Федерации, большинство его доходов будет облагаться по налоговой ставке в размере 13%. К таким доходам, например, относится заработная плата, вознаграждения по гражданско-правовым договорам, доходы от продажи имущества, а также некоторые иные доходы. Обратите внимание: с 01.01.2015 дивиденды облагаются по ставке 13%, а не 9%, как было ранее. При этом в отношении доходов (дивидендов) от долевого участия в организации налоговые вычеты, предусмотренные статьями 218 - 221 НК РФ, не применяются (пункт 3 статьи 210 НК РФ). Кроме того, по ставке 13% облагаются доходы физических лиц, не являющихся налоговыми резидентами Российской Федерации, в следующих случаях: • от осуществления трудовой деятельности; • от осуществления трудовой деятельности в качестве высококвалифицированного специалиста в соответствии с законом "О правовом положении иностранных граждан в Российской Федерации"; • от осуществления трудовой деятельности участниками Государственной программы по оказанию содействия добровольному переселению в Российской Федерации соотечественников, проживающих за рубежом, а также членами их семей, совместно переселившимися на постоянное место жительства в Российской Федерации; • от исполнения трудовых обязанностей членами экипажей судов, плавающих под Государственным флагом Российской Федерации; • от осуществления трудовой деятельности иностранными гражданами или лицами без гражданства, признанными беженцами или получившими временное убежище на территории Российской Федерации в соответствии с законом «О беженцах». Скрыть подробности

По ставке 15% облагаются дивиденды, полученные от российских организаций физическими лицами, которые не являются налоговыми резидентами РФ. Скрыть подробности

Все прочие доходы физических лиц, не являющихся налоговыми резидентами Российской Федерации, облагаются по ставке 30%. Скрыть подробности

Является максимальной и применяется к следующим доходам: • стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения установленных размеров; • ппроцентных доходов по вкладам в банках, находящихся на территории Российской Федерации, доходов в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях, в части превышения установленных размеров; • суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения установленных размеров; • в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), а также процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива, в части превышения установленных размеров. НАЛОГОВЫЕ ВЫЧЕТЫ ^К началу страницы Вы имеете право воспользоваться налоговым вычетом, тем самым уменьшив сумму налогооблагаемого дохода. Вместе с тем, налоговым кодексом предусмотрены налоговые вычеты, позволяющие вернуть часть налога, ранее уплаченного в бюджет, в связи с осуществлением гражданином определенных видов расходов (например: имущественный вычет в связи с приобретением недвижимого имущества, социальные налоговые вычеты). Подробнее ПОРЯДОК ПОЛУЧЕНИЯ НАЛОГОВОГО ВЫЧЕТА ^К началу страницы Основанием для получения имущественного налогового вычета у налогового органа является декларация по НДФЛ. В большинстве случаев помимо декларации в налоговый орган необходимо представить подтверждающие право на вычет документы. При этом, некоторые налоговые вычеты можно получить как у работодателя, так и через налоговую инспекцию. ОПЛАТА НАЛОГА И ПРЕДСТАВЛЕНИЕ ОТЧЁТНОСТИ ^К началу страницы ПерейтиОплатить налог на доходы физических лиц можно с помощью сервиса «Уплата налогов физических лиц» В БУМАЖНОМ ВИДЕ Бланк предоставляется бесплатно в налоговых инспекциях ПерейтиУзнать адрес инспекции можно с помощью сервиса «Адрес и платежные реквизиты Вашей инспекции» В ЭЛЕКТРОННОЙ ФОРМЕ ПерейтиИспользовать программу по заполнению декларации «Декларация 2017» 29. Порядок исчисления налога на доходы физических лиц. 13. Налог на прибыль организаций: основные элементы налога. ПОНЯТИЕ НАЛОГА НА ПРИБЫЛЬ ^К началу страницы – это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации. Налог начисляется на прибыль, которую получила организация, то есть на разницу между доходами и расходами. Прибыль – результат вычитания суммы расходов из суммы доходов организации – является объектом налогообложения. Правила налогообложения налогом на прибыль определены в главе 25 Налогового кодекса РФ. ПЛАТЕЛЬЩИКИ НАЛОГА ^К началу страницы Кто платит налоги (ст. 246, ст. 246.2, 247 НК РФ)

Кто не платит налоги (ст. 246.1, 346.1, 346.11, 346.26 НК РФ)

Обязанность заплатить налог возникает только тогда, когда есть объект налогообложения. Если объекта нет, нет и оснований для уплаты налога. Для разных категорий налогоплательщиков прибылью для целей налогообложения могут являться разные категории доходов. Скрыть подробности

Скрыть подробности ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ ^К началу страницы ДОХОДЫ. КЛАССИФИКАЦИЯ ДОХОДОВ. Доходы - это выручка по основному виду деятельности (доходы от реализации), а также суммы, полученные от прочих видов деятельности. Например, от сдачи имущества в аренду, проценты по банковским вкладам и пр. (внереализационные доходы). При налогообложении прибыли все доходы учитываются без НДС и акцизов. Скрыть подробности ДОХОДЫ ОТ РЕАЛИЗАЦИИ ТОВАРОВ (РАБОТ, УСЛУГ)ВНЕРЕАЛИЗАЦИОННЫЕ ДОХОДЫ Доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах. Скрыть подробности Доходы определяются на основании первичных документов и других документов, подтверждающих полученные налогоплательщиком доходы, и документов налогового учета. Некоторые доходы освобождены от налогообложения. Их перечень предусмотрен ст. 251 НК РФ. Для большинства видов хозяйственной деятельности определен перечень наиболее часто встречаемых доходов, не учитываемых при налогообложении. Показать подробности РАСХОДЫ. ГРУППИРОВКА РАСХОДОВ Расходы - это обоснованные и документально подтвержденные затраты предприятия. Они делятся на расходы, связанные с производством и реализацией (зарплата сотрудников, покупная стоимость сырья и материалов, амортизация основные средств и пр.), и на внереализационные расходы (отрицательная курсовая разница, судебные и арбитражные сборы и пр.). Кроме того, существует закрытый перечень расходов, который нельзя учитывать по налогообложению прибыли. Это, в частности, начисленные дивиденды, взносы в уставный капитал, погашение кредитов и пр. Расходами признаются обоснованные и документально подтвержденные, осуществленные (понесенные) налогоплательщиком затраты. Показать подробности Прямые расходы ежемесячно распределяются на остатки незавершенного производства и стоимость изготовленной продукции (работ, услуг). Это значит, что прямые расходы учитываются в уменьшение налоговой базы по налогу на прибыль организаций только по мере реализации продукции (работ, услуг), в стоимости которых они учтены в соответствии со статьей 319 НК РФ. Налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг) Сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода. Расходы, установленные в ст. 270 НК РФ, не уменьшают полученные организацией доходы. Этот перечень закрытый и расширительному толкованию не подлежит. Все поименованные в нем расходы, ни при каких обстоятельствах не могут уменьшать доходы организации. РАСЧЕТ НАЛОГА ^К началу страницы При расчете налога на прибыль организаций, налогоплательщик должен четко знать, какие доходы и расходы он может признать в этом периоде, а какие нет. Даты, на которые признаются расходы и доходы для целей налогообложения, определяются двумя различными методами. (ст. 271-273 НК РФ) Метод начисления. При ведении налогоплательщиком налогового учета методом начисления дата признания дохода/расхода не зависит от даты фактического поступления средств (получения имущества, имущественных прав и др.)/фактической оплаты расходов. Доходы (расходы) при методе начисления признаются в том отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Скрыть подробности ПОРЯДОК ПРИЗНАНИЯ ДОХОДОВПОРЯДОК ПРИЗНАНИЯ РАСХОДОВ

Для внереализационных доходов датой получения дохода признается:

Скрыть подробности Кассовый метод. При применении налогоплательщиком кассового метода ведения налогового учета доходы/расходы признаются по дате фактического поступления средств (получения имущества, имущественных прав и др.)/фактической оплаты расходов. Скрыть подробности Порядок определения доходов и расходов

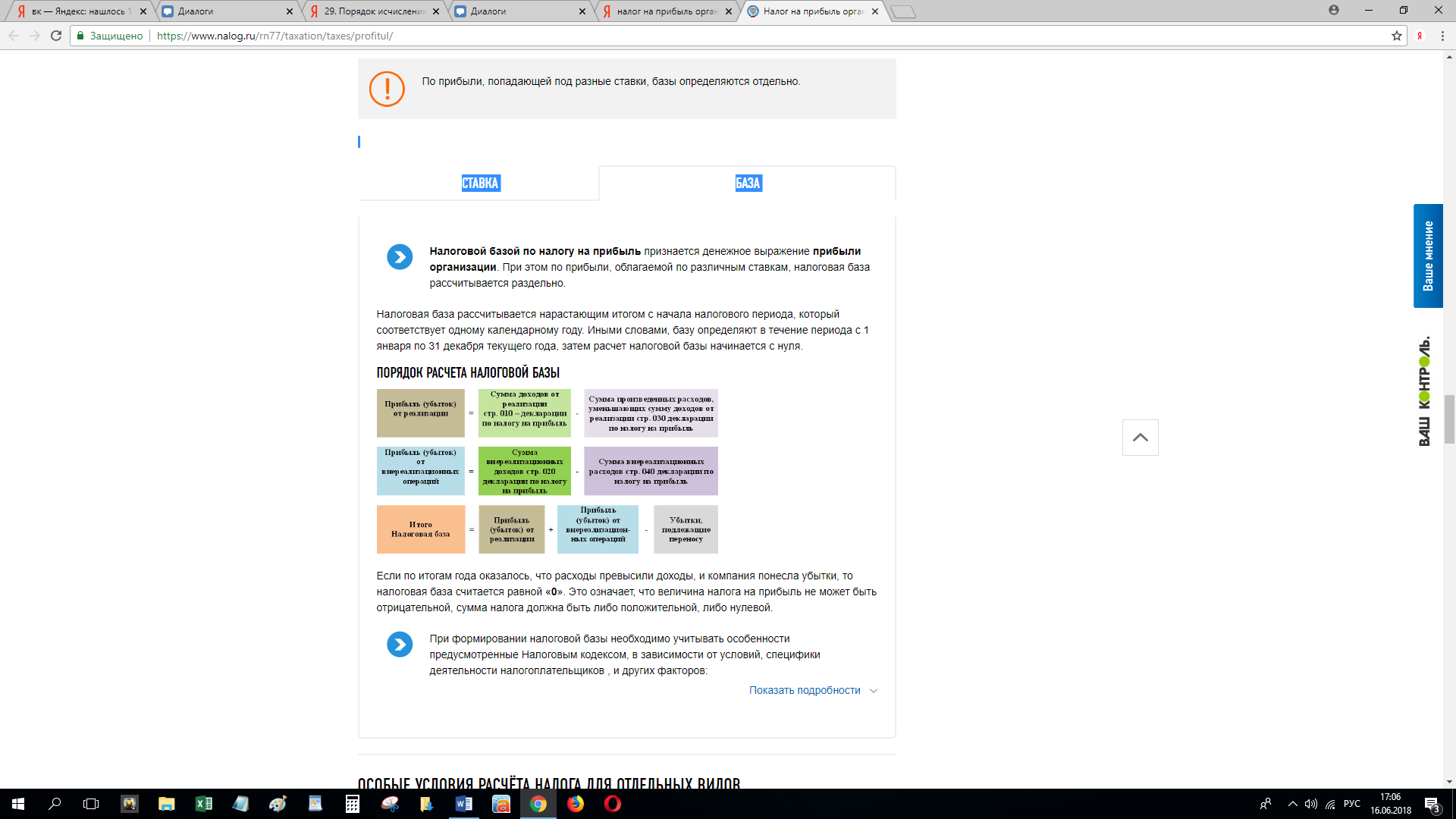

Необходимо выбрать единый метод, как для доходов, так и для расходов. Нельзя применять один метод для расходов, а другой для доходов. Организации (за исключением банков) имеют право на определение даты получения дохода (осуществления расхода) по кассовому методу, если в среднем за предыдущие 4 квартала сумма выручки от реализации товаров (работ, услуг) этих организаций без учета налога на добавленную стоимость не превысила 1 млн. рублей за каждый квартал. Скрыть подробности ПОРЯДОК РАСЧЕТА НАЛОГА Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку. Размер налога=Ставка налога* Налоговая база Расчет налоговой базы должен содержать (cт. 315 НК РФ):

По прибыли, попадающей под разные ставки, базы определяются отдельно. СТАВКАБАЗА Основная ставка 20% 2% в федеральный бюджет (3% в 2017 - 2020 годах); 0% для отдельных категорий налогоплательщиков, перечень которых приведен ниже. 18% в бюджет субъекта РФ (17 % в 2017 - 2020 годах). Законодательные органы субъектов РФ могут понижать ставку налога для отдельных категорий налогоплательщиков, но не более чем до 13,5%(12,5 % в 2017 - 2020 годах). Ставка может быть еще ниже:

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль: Скрыть подробности 30% Прибыль по ценным бумагам (за исключением доходов в виде дивидендов), выпущенным российскими организациями, права на которые учитываются на счетах депо, информация о которых не была предоставлена налоговому агенту (п.4.2 ст.284 НК РФ). 20% - в федеральный бюджет

15%

13%

10% Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, от использования, содержания или сдачи в аренду подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок (пп.2 п.2 ст.284 НК РФ) 9% Доходы в виде процентов по некоторым муниципальным ценным бумагам (пп.2 п.4 ст.284 НК РФ). 0% в федеральный бюджет и бюджеты субъектов Российской Федерации

0% в федеральный бюджет

|