|

|

ПРИМЕР_АНАЛИЗА. Анализ финансового положения и эффективности деятельности за период с 01. 01. 2016 по 31. 12. 2019

2.1. Обзор результатов деятельности организации

В приведенной ниже таблице обобщены основные финансовые результаты деятельности ПАО "Заря" за 4 последних года.

Показатель

|

Значение показателя, тыс. руб.

|

Изменение показателя

|

Средне-

годовая

величина, тыс. руб.

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

|

тыс. руб.

(гр.5 - гр.2)

|

± %

((5-2) : 2)

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

1. Выручка

|

82 214 521

|

108 110 823

|

117 722 498

|

145 103 322

|

+62 888 801

|

+76,5

|

113 287 791

|

2. Расходы по обычным видам деятельности

|

79 737 866

|

104 224 390

|

113 366 124

|

142 591 810

|

+62 853 944

|

+78,8

|

109 980 048

|

3. Прибыль (убыток) от продаж (1-2)

|

2 476 655

|

3 886 433

|

4 356 374

|

2 511 512

|

+34 857

|

+1,4

|

3 307 744

|

4. Прочие доходы и расходы, кроме процентов к уплате

|

-367 313

|

1 180 663

|

2 715 965

|

5 893 207

|

+6 260 520

|

↑

|

2 355 631

|

5. EBIT (прибыль до уплаты процентов и налогов) (3+4)

|

2 109 342

|

5 067 096

|

7 072 339

|

8 404 719

|

+6 295 377

|

+4 раза

|

5 663 374

|

6. Проценты к уплате

|

776 175

|

598 864

|

894 442

|

1 770 864

|

+994 689

|

+128,2

|

1 010 086

|

7. Изменение налоговых активов и обязательств, налог на прибыль и прочее

|

-410 271

|

-1 572 251

|

-1 746 036

|

-1 178 563

|

-768 292

|

↓

|

-1 226 780

|

8. Чистая прибыль (убыток) (5-6+7)

|

922 896

|

2 895 981

|

4 431 861

|

5 455 292

|

+4 532 396

|

+5,9 раза

|

3 426 508

|

Справочно:

Совокупный финансовый результат периода

|

922 896

|

2 895 981

|

4 431 861

|

5 455 292

|

+4 532 396

|

+5,9 раза

|

3 426 508

|

Изменение за период нераспределенной прибыли (непокрытого убытка) по данным бухгалтерского баланса (измен. стр. 1370)

|

504 148

|

1 467 020

|

2 880 564

|

4 319 069

|

х

|

х

|

х

|

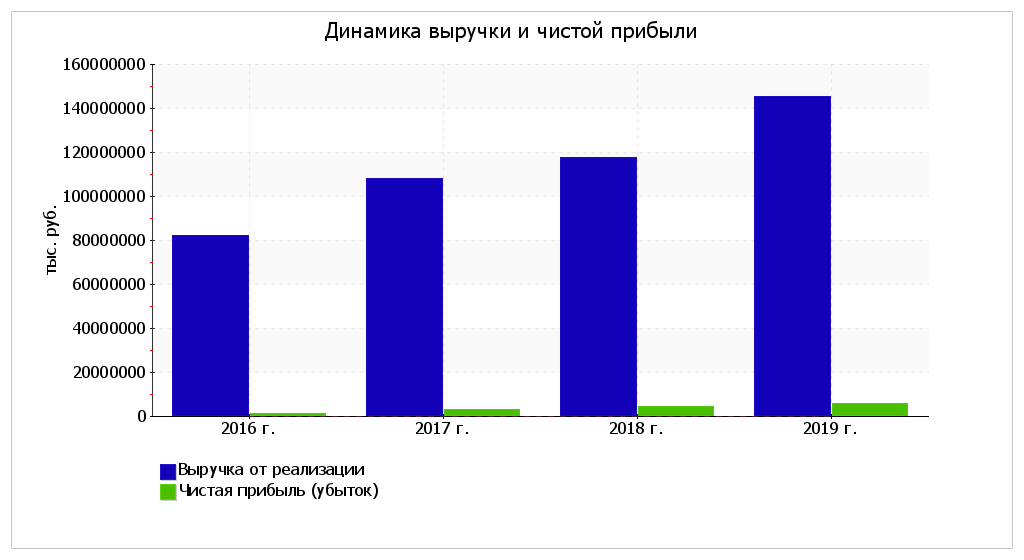

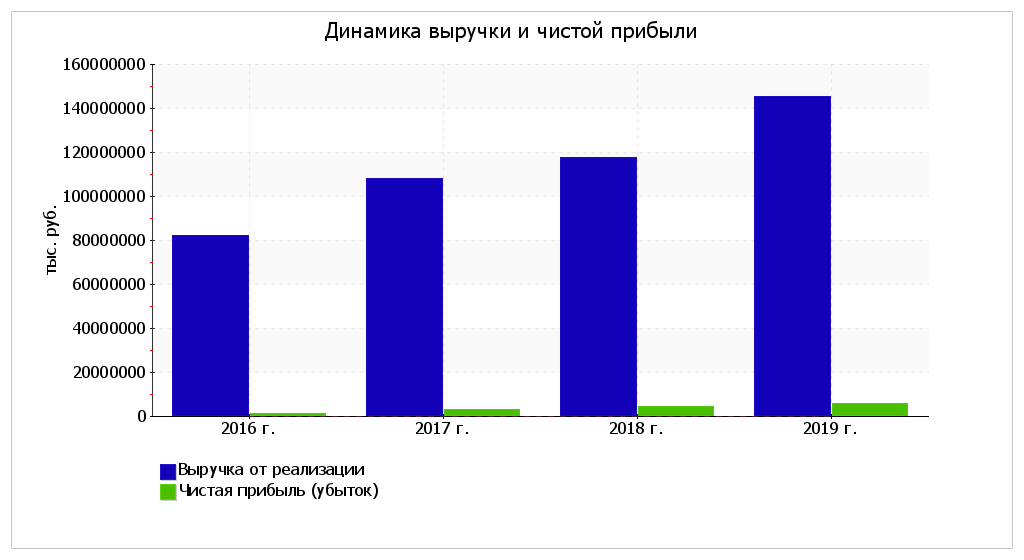

За период с 01.01.2019 по 31.12.2019 годовая выручка равнялась 145 103 322 тыс. руб.; это на 62 888 801 тыс. руб., или на 76% выше значения за 2016 год. Рост выручки наблюдался в течение всего проанализированного периода.

За последний год значение прибыли от продаж составило 2 511 512 тыс. руб. За весь анализируемый период финансовый результат от продаж несущественно вырос.

Изучая расходы по обычным видам деятельности, следует отметить, что организация учитывала общехозяйственные (управленческие) расходы в качестве условно-постоянных, относя их по итогам отчетного периода на реализованные товары (работы, услуги).

Судя по отсутствию в бухгалтерской отчетности за последний отчетный период данных об отложенных налоговых активах и обязательствах, организация не применяет ПБУ 18/02 "Учет расчетов по налогу на прибыль". Это допустимо в случае, если организация является субъектом малого предпринимательства и вправе применять упрощенные способы ведения бухгалтерского учета.

Ниже на графике наглядно представлено изменение выручки и прибыли ПАО "Заря" в течение всего анализируемого периода.

2.2. Анализ рентабельности

Показатели рентабельности

|

Значения показателя (в %, или в копейках с рубля)

|

Изменение показателя

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

|

коп.,

(гр.5 - гр.2)

|

± %

((5-2) : 2)

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

1. Рентабельность продаж (величина прибыли от продаж в каждом рубле выручки). Нормальное значение для данной отрасли: 4% и более.

|

3

|

3,6

|

3,7

|

1,7

|

-1,3

|

-42,5

|

2. Рентабельность продаж по EBIT (величина прибыли от продаж до уплаты процентов и налогов в каждом рубле выручки).

|

2,6

|

4,7

|

6

|

5,8

|

+3,2

|

+125,8

|

3. Рентабельность продаж по чистой прибыли (величина чистой прибыли в каждом рубле выручки). Нормальное значение для данной отрасли: 1% и более.

|

1,1

|

2,7

|

3,8

|

3,8

|

+2,7

|

+3,3 раза

|

Cправочно:

Прибыль от продаж на рубль, вложенный в производство и реализацию продукции (работ, услуг)

|

3,1

|

3,7

|

3,8

|

1,8

|

-1,3

|

-43,3

|

Коэффициент покрытия процентов к уплате (ICR), коэфф. Нормальное значение: 1,5 и более.

|

2,7

|

8,5

|

7,9

|

4,7

|

+2

|

+74,6

|

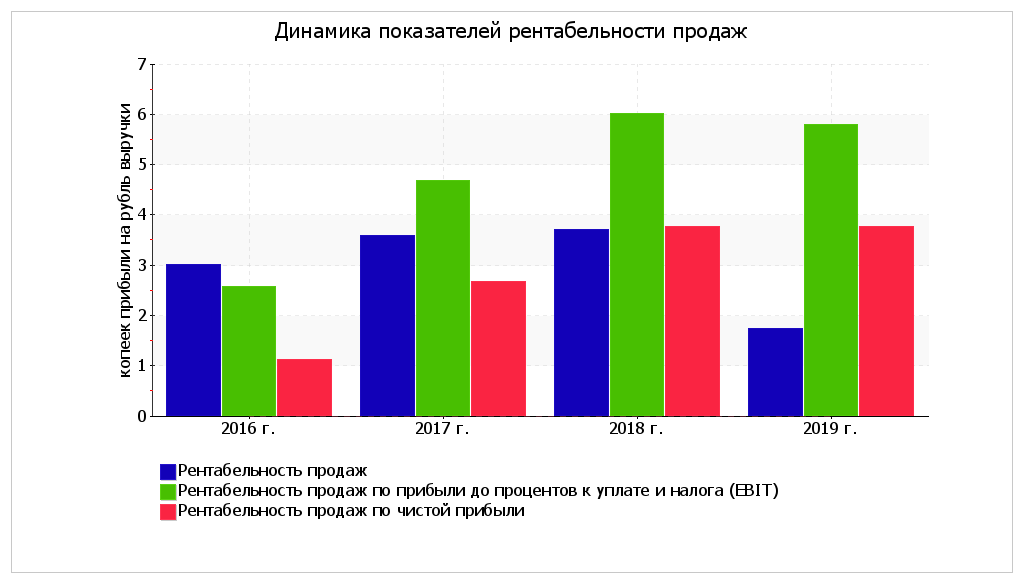

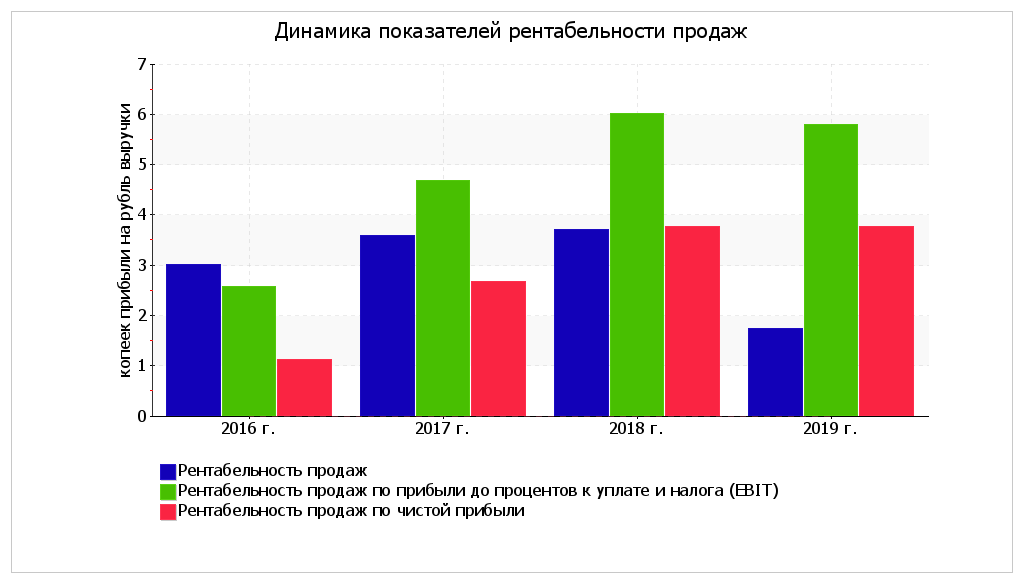

Представленные в таблице показатели рентабельности за 2019 год имеют положительные значения как следствие прибыльной деятельности ПАО "Заря".

Прибыль от продаж в анализируемом периоде составляет 1,7% от полученной выручки. Тем не менее, имеет место падение рентабельности обычных видов деятельности по сравнению с данным показателем за 2016 год (-1,3%).

Рентабельность, рассчитанная как отношение прибыли до налогообложения и процентных расходов (EBIT) к выручке организации, за последний год составила 5,8%. Это значит, что в каждом рубле выручки организации содержалось 5,8 коп. прибыли до налогообложения и процентов к уплате.

Рентабельность использования вложенного в предпринимательскую деятельность капитала представлена в следующей таблице.

Показатель рентабельности

|

Значение показателя, %

|

Изменение показателя

(гр.5 - гр.2)

|

Расчет показателя

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

Рентабельность собственного капитала (ROE)

|

23,6

|

59,2

|

62,7

|

51,1

|

+27,5

|

Отношение чистой прибыли к средней величине собственного капитала. Нормальное значение для данной отрасли: 13% и более.

|

Рентабельность активов (ROA)

|

3,3

|

9,4

|

10

|

9

|

+5,7

|

Отношение чистой прибыли к средней стоимости активов. Нормальное значение для данной отрасли: не менее 4%.

|

Прибыль на задействованный капитал (ROCE)

|

19,2

|

49,8

|

37,3

|

27

|

+7,8

|

Отношение прибыли до уплаты процентов и налогов (EBIT) к собственному капиталу и долгосрочным обязательствам.

|

Рентабельность производственных фондов

|

162,1

|

338,4

|

310,4

|

44,6

|

-117,5

|

Отношение прибыли от продаж к средней стоимости основных средств и материально-производственных запасов.

|

Справочно:

Фондоотдача, коэфф.

|

113,3

|

392,4

|

480,4

|

36,2

|

-77,1

|

Отношение выручки к средней стоимости основных средств.

|

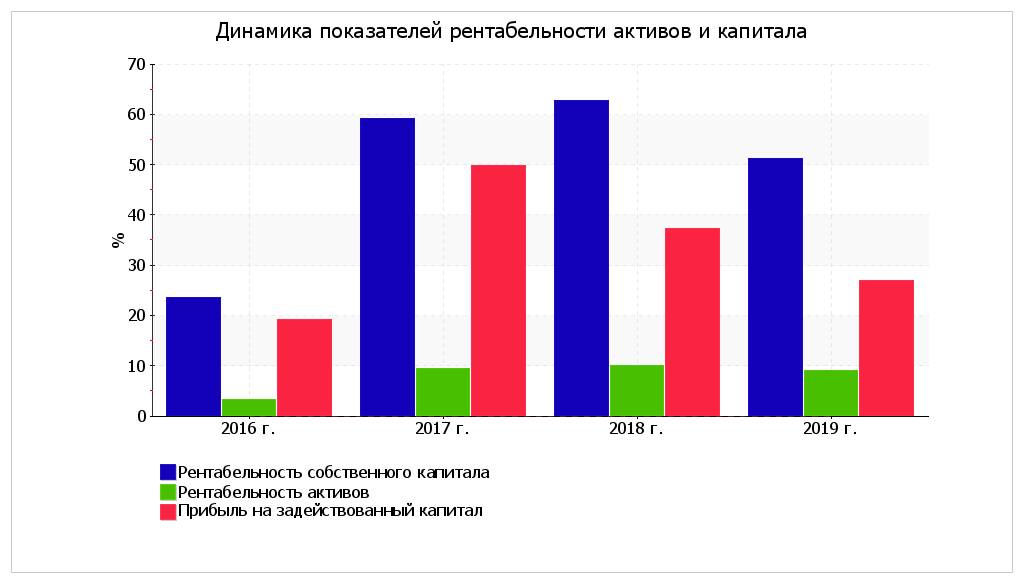

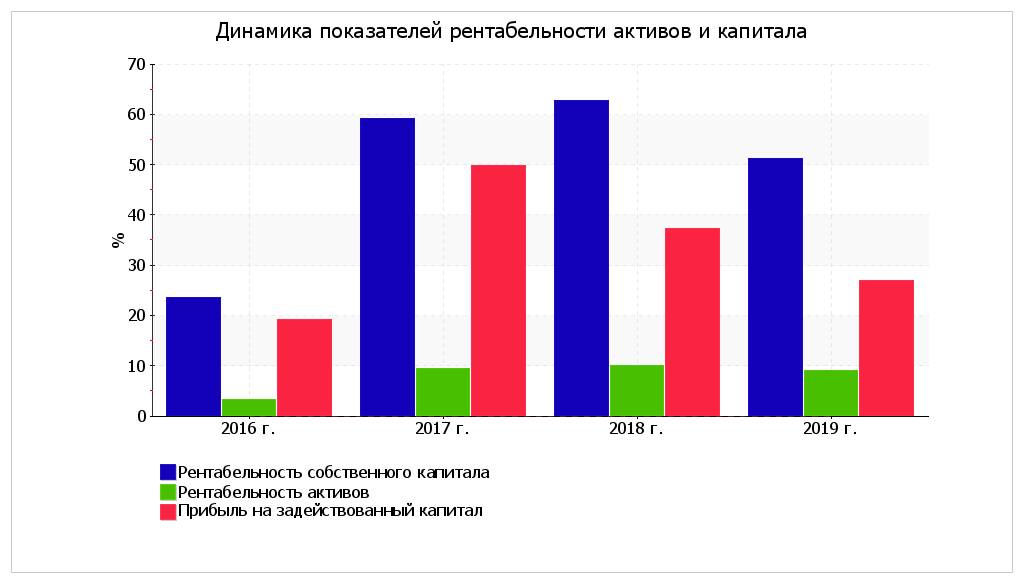

За 2019 год каждый рубль собственного капитала ПАО "Заря" обеспечил 0,511 руб. чистой прибыли. В течение анализируемого периода рентабельность собственного капитала выросла на 27,5%. При этом тенденцию на повышение подтверждает и линейный тренд. За последний год значение рентабельности собственного капитала можно характеризовать как очень хорошее.

За последний год значение рентабельности активов составило 9%. За последний год в сравнении с данными за 2016 год отмечено весьма значительное, на 5,7%, повышение рентабельности активов. Кроме того, на рост показателя также указывает и усредненный (линейный) тренд. В течение рассматриваемого периода имело место как увеличение, так и падение рентабельности активов. Несмотря на то, что в начале анализируемого периода значение рентабельности активов не соответствовало норме, в конце периода оно приняло нормальное значение.

Наглядное изменение основных показателей рентабельности активов и капитала организации представлено на следующем графике.

2.3. Расчет показателей деловой активности (оборачиваемости)

Далее в таблице рассчитаны показатели оборачиваемости ряда активов, характеризующие скорость возврата авансированных на осуществление предпринимательской деятельности денежных средств, а также показатель оборачиваемости кредиторской задолженности при расчетах с поставщиками и подрядчиками.

Показатель оборачиваемости

|

Значение в днях

|

Коэфф.

2016 г.

|

Коэфф.

2019 г.

|

Изменение, дн.

(гр.5 - гр.2)

|

2016 г.

|

2017 г.

|

2018 г.

|

2019 г.

|

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

Оборачиваемость оборотных средств

(отношение средней величины оборотных активов к среднедневной выручке*; нормальное значение для данной отрасли: 115 и менее дн.)

|

117

|

90

|

112

|

117

|

3,1

|

3,1

|

–

|

Оборачиваемость запасов

(отношение средней стоимости запасов к среднедневной себестоимости проданных товаров; нормальное значение для данной отрасли: не более 12 дн.)

|

4

|

3

|

4

|

4

|

99,3

|

87,8

|

–

|

Оборачиваемость дебиторской задолженности

(отношение средней величины дебиторской задолженности к среднедневной выручке; нормальное значение для данной отрасли: 54 и менее дн.)

|

67

|

46

|

36

|

27

|

5,5

|

13,5

|

-40

|

Оборачиваемость кредиторской задолженности

(отношение средней величины кредиторской задолженности к среднедневной выручке)

|

32

|

35

|

45

|

42

|

11,5

|

8,8

|

+10

|

Оборачиваемость активов

(отношение средней стоимости активов к среднедневной выручке; нормальное значение для данной отрасли: 139 и менее дн.)

|

125

|

104

|

137

|

153

|

2,9

|

2,4

|

+28

|

Оборачиваемость собственного капитала

(отношение средней величины собственного капитала к среднедневной выручке)

|

17

|

17

|

22

|

27

|

21

|

13,6

|

+10

|

* Приведен расчет показателя в днях. Значение коэффициента равно отношению 365 к значению показателя в днях.

Оборачиваемость активов в среднем за весь рассматриваемый период показывает, что организация получает выручку, равную сумме всех имеющихся активов за 130 календарных дней. О размере материально-производственных запасов можно судить по следующему соотношению: в среднем требуется 4 дня, чтобы расходы по обычным видам деятельности составили величину среднегодового остатка запасов.

2.4. Факторный анализ рентабельности собственного капитала

Рентабельность собственного капитала за период 01.01–31.12.2019 составила 51,1%. Рентабельность собственного капитала за весь анализируемый период возросла на 27,5%. Чтобы установить, какие факторы повлияли на это изменение, воспользуемся формулой Дюпона:

Рентабельность собственного капитала

|

=

|

Чистая прибыль (ЧП)

|

=

|

ЧП

|

x

|

Выручка

|

x

|

Активы

|

Собственный капитал (СК)

|

Выручка

|

Активы

|

СК

|

В данной формуле рентабельность собственного капитала представлена в виде произведения трех факторов: рентабельности продаж по чистой прибыли, оборачиваемости активов и показателя, характеризующего долю собственного капитала. В следующей таблице методом цепных подстановок рассчитано влияние каждого из указанных факторов.

Фактор

|

Изменение рентабельности собственного капитала,

сравнение двух периодов: 2019 г. и 2016 г.

|

Рост рентабельности деятельности продаж (по чистой прибыли)

|

+55,4

|

Уменьшение оборачиваемости активов

|

-14,18

|

Увеличение доли собственного капитала

|

-13,66

|

Итого изменение рентабельности собственного капитала, выраженной в %

|

+27,56

|

Значение рентабельности собственного капитала за период 01.01–31.12.2018 составило 62,7%. Сравним ее с рентабельностью собственного капитала за последний анализируемый период (51,1%).

Фактор

|

Изменение рентабельности собственного капитала,

сравнение двух периодов: 2019 г. и 2018 г.

|

Уменьшение рентабельности продаж (по чистой прибыли)

|

-0,08

|

Уменьшение оборачиваемости активов

|

-6,48

|

Рост доли собственного капитала

|

-5,01

|

Итого изменение рентабельности собственного капитала, выраженной в %

|

-11,57

| |

|

|

Скачать 360.08 Kb.

Скачать 360.08 Kb.