Анализ и оценка финансового состояния банка на примере банка ВТБ ПАО. Анализ и оценка финансового состояния банка на примере банка ВТБ. Анализ и оценка финансового состояния банка на примере банка втб пао

Скачать 264.16 Kb. Скачать 264.16 Kb.

|

2.2 Анализ активов, пассивов, ликвидности и платежеспособности банка ВТБ.Анализ доходов и расходов банка необходим для изучения результатов деятельности коммерческого банка, следовательно, и изучение оценки эффективности его как коммерческого предприятия. Полученный банком финансовый результат является обобщающим показателем эффективности банковской деятельности, т.е. прибыль или убыток и коэффициенты рентабельности. Анализ этих показателей проводится путем выявления факторов, оказавших на них влияние. В ходе анализа финансовых результатов банковской деятельности применяются различные приемы и методы: экономически обоснованные группировки доходных и расходных аналитических счетов баланса банка; структурный анализ; Оценка динамики показателей финансовых результатов деятельности банка по квартальным и годовым данным; выявление степени зависимости показателей финансовых результатов деятельности банка от влияния различных факторов; экономическая оценка количественного влияния отдельных факторов и их содержание. На основе данных годового «Отчета о финансовых результатах» за 2015-2017гг проанализируем состав и структуру доходов ВТБ (ПАО) (таблица 2.3). Таблица 2.3 – Состав и динамика доходов ВТБ (ПАО) за 2016-2017 гг.

По данным представленной таблицы 2.3 можно сделать вывод, что совокупные доходы ВТБ (ПАО) за 2017 год по сравнению с 2015 годом увеличились на 51,94 млн.руб Наибольшую долю в совокупных доходах занимают процентные доходы, причем за все три года. В 2016 году по сравнению с 2015г. увеличились на 113,5%, а В 2017году по сравнению с 2016 снизились на 93,1%. Высокая доля процентных доходов и их прирост говорит о высокой конкурентоспособности банка и его активности на рынке. Комиссионные доходы составляют незначительную часть совокупных доходов банка (в 2016 г. они выросли на 137,1%, в 2017 г. – 111,1%). За 2017 год они выросли в 1,5 раза. Положительную тенденцию имеют и прочие операционные доходы, за рассматриваемый период они увеличились на 4625550 тыс. руб. В целом можно сказать, что на увеличение совокупных доходов ВТБ (ПАО) наиболее значимо повлияло увеличение операционных доходов банка. Наиболее значимыми для банка являются процентные доходы, являющиеся составной частью доходов от операционной деятельности. На рисунке 2.1 представлена структура процентных доходов, которая показывает, что основную часть приходится на доходы от ссуд, предоставленных клиентам, не являющимся кредитными организациями.

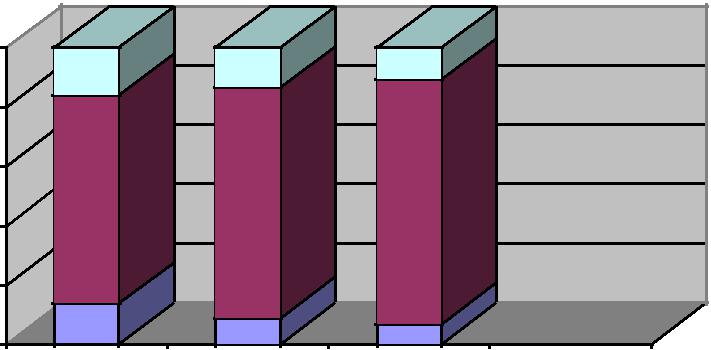

кредитными организациями Рисунок 2.1- Структура процентных доходов банка ВТБ (ПАО) Рассмотрим состав и структуру процентных доходов с помощью таблицы 2.4. Таблица 2.4 – Состав и структура процентных доходов ВТБ (ПАО) за 2015 – 2017 гг.

По данным таблицы 2.4 можно сделать следующий вывод: наибольший удельный вес в структуре процентных доходов занимают доходы от ссуд, предоставленных клиентам (некредитным организациям). Эти доходы имеют тенденцию к увеличению: за 2015 – 2017 гг. они возросли в 1,2 раза. Наименьшая доля в структуре процентных доходов приходится на доходы от размещения средств в кредитных организациях (за 2015 – 2017 гг. они снизились в 2 раза) и на доходы от вложений в ценные бумаги (за 2015 – 2017 гг. они снизились почти в 1,5 раза). В целом на увеличение процентных доходов банка на 36133905 тыс. руб. повлияло увеличение доходов от ссуд, предоставленных клиентам (некредитным организациям). На основе данных годового «Отчета о финансовых результатах» за 2015-2017гг. проанализируем состав и динамику расходов ВТБ (ПАО) (таблица 2.5). Таблица 2.5 – Состав и динамика расходов ВТБ (ПАО) за 2015-2017 гг.

По данным таблицы 2.5, видно, что наибольшую долю в совокупных расходах банка занимают процентные расходы. К концу 2017 года они снизились на 0,86 %. Операционные расходы составляют небольшую долю совокупных доходов банка. И за анализируемый период они увеличились на 57170164 тыс. руб. (в 1,8 раза). Это отражает неблагоприятное состояние конъектуры рынка, на котором банк привлекает ресурсы, либо может свидетельствовать об ухудшении менеджмента в банке. Наименьшую долю в расходах банка занимают комиссионные расходы (около 1%). За 2015 – 2017 гг. они увеличились на 647266 тыс. руб (в 1,2 раза). В целом можно сказать, что на уменьшение расходов ВТБ (ПАО) за рассматриваемый период повлияло уменьшение процентных расходов. Это является благоприятным фактором в деятельности банка. Проанализируем состав и структуру процентных расходов ВТБ (ПАО) за 2015 - 2017 гг. с помощью таблицы 2.6. На основе проведенного анализа таблицы 2.6 можно сделать вывод, что наибольший удельный вес занимают расходы по привлеченным средствам клиентов, не являющимся кредитными организациями (50 - 75%). Эти расходы за анализируемый период увеличились на 47278421 тыс. руб (в 1,2 раза). Таблица 2.6- Состав и структура процентных расходов ВТБ (ПАО) за 2015 – 2017 гг.

Доля расходов по привлеченным средствам кредитных организаций составляет (20-40%). За 2015 – 2017 гг. наблюдается снижение расходов на 105484270 (в 2 раза). Наименьший удельный вес в расходах банка приходится на расходы по выпущенным долговым обязательствам (2 - 3%). За анализируемый период они тоже уменьшились на 7857701 тыс. руб. (в 1,8 раза). В целом можно сказать, что на уменьшение процентных расходов ВТБ (ПАО) за 2015 – 2017 гг. повлияло уменьшение расходов по привлеченным средствам кредитных организаций и расходов по выпущенным долговым обязательствам. Далее рассмотрим абсолютные показатели доходности деятельности банка. Таблица 2.7- Динамика абсолютных показателей доходности деятельности банка за 2015-2017гг.

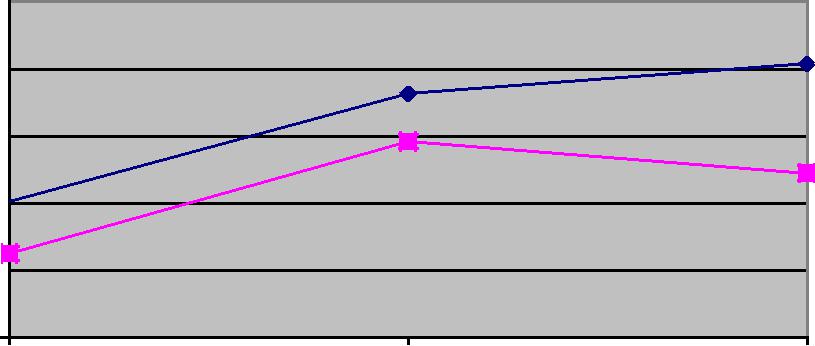

По таблице 2.7 наблюдается снижение доходов от операций с ценными бумагами в 2016 по сравнению 2015 гг., это свидетельствует о том, что банк в своей стратегии не ориентирован на фондовые спекулятивные операции, что признается как положительный факт в силу высокого риска. Доходы от операций с иностранной валютой в совокупных доходах в в 2016 году по сравнению с 2015 снизились на – (- 536,8) , а в 2017 на – (- 35,8%). Сокращение этих доходов, прежде всего, связано с кризисной ситуацией в экономике страны. Н  а рисунке 2.2 представлен график динамики чистой процентной маржи и операционной маржи. а рисунке 2.2 представлен график динамики чистой процентной маржи и операционной маржи.250 200 150 100 50

Рисунок 2.2- Динамика чистой процентной маржи и операционной маржи ВТБ (ПАО) за 2015-2017гг., млн.руб. Чистая процентная маржа, рассчитанная как разница между процентными доходами и расходами, за анализируемый период возросла на 101,440 млн. руб. (почти в 2 раза). Также наблюдается рост операционной маржи за анализируемый период увеличилась на 60,18 млн. руб. Таким образом, по проведенному анализу доходов и расходов банка ВТБ (ПАО) можно заключить, что на сегодняшний день банк ВТБ(ПАО) занимает лидирующие позиции в банковской системе, но в каждом банке есть свои недочеты. К примеру, в ВТБ банке низкая доля доходов от операции с ценными бумагами. В структуре процентных доходов наименьшая доля приходится на доходы от размещения средств в кредитных организациях и на доходы от вложении в ценные бумаги. За анализируемый период увеличились и операционные расходы Теперь для наглядной оценки прибыльности проанализируем эффективность формирования финансовых результатов банка ВТБ (ПАО). | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

00%

00%