ИТОГ КУРСОВАЯ +++. Бухгалтерский учет и отчетность как информационная база финансовоэкономического анализа

Скачать 1.22 Mb. Скачать 1.22 Mb.

|

|

4. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ ООО «МОСПИК» ПО ДАННЫМ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ ЗА за 2016 -2020 4.1 Сравнительный аналитический баланс Анализ финансового состояния организации начинается со сравнительного аналитического баланса. При этом выявляются важнейшие характеристики: - общая стоимость имущества организации; - стоимость иммобилизованных и мобильных средств; - величина собственных и заемных средств организации и др. Оценка данных сравнительного аналитического баланса – это, по сути, предварительный анализ финансового состояния, позволяющий судить о платежеспособности, кредитоспособности и финансовой устойчивости организации, характере использования финансовых ресурсов. В таблице 1 представлен сравнительный аналитический баланс компании за 2016-2020 годы. Таблица 3 – Сравнительный аналитический баланс ООО «МОСПИК»

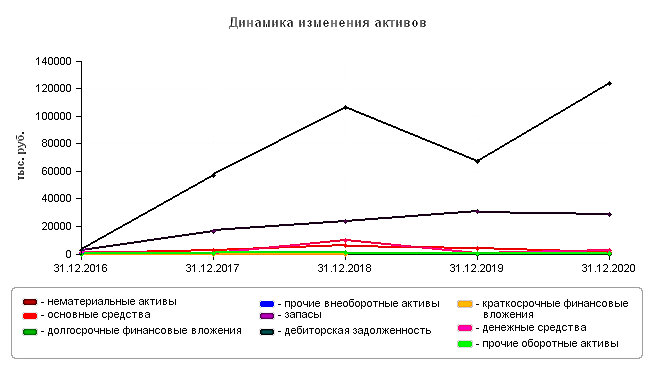

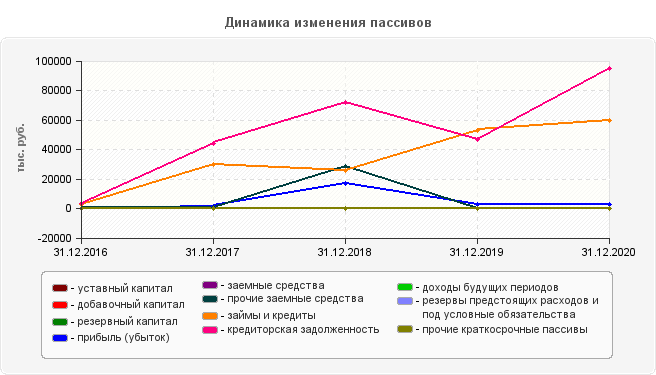

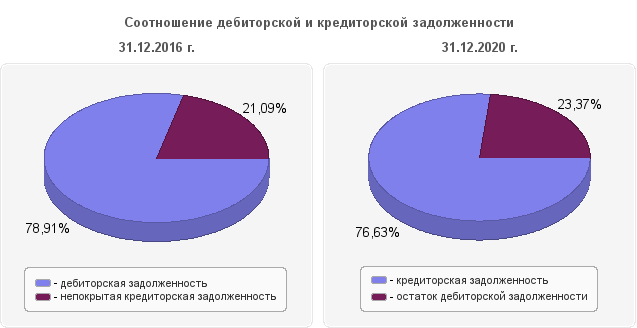

Стоимость основных средств за исследуемый период возросла на 1108 тыс. руб. и составила 1153 тыс. руб. Значительное увеличение стоимости основных средств произошло в период с 2017 по 2019 год, когда стоимость имущества увеличилась на 3656 тыс. руб. и составила 6062 тыс. руб. Максимального значения 6062 тыс. руб. стоимость основных средств достигла в конце 2018 года. Стоимость прочих внеоборотных активов за период с 2017 по 2021 год увеличилась на 376 тыс. руб. и составила 376 тыс. руб. Стоимость запасов за исследуемый период 2016-2020 годы увеличилась на 24743 тыс. руб. и составила 27050 тыс. руб. Значительный рост стоимости запасов произошел в 2017 году, когда их стоимость возросла на 13900 тыс. рублей. Дебиторская задолженность в анализируемом периоде возросла. Заметное увеличение в сумме 56994 тыс. руб. произошло в 2020 году. Так, уровень дебиторской задолженности в составе оборотных активов составил по состоянию на начало 2017 года - 46,34%, а на конец 2020 года - 79,61%. На всем промежутке исследования дебиторская задолженность имеет критическое значение (превышает 25-27% оборотных активов). Таким образом, за анализируемый период с 2016 по 2020 год оборотные активы предприятия увеличились на 120866 тыс. рублей за счет роста дебиторской задолженности. Сумма свободных денежных средств на предприятии возросла на 1570 тыс. рублей и составила на конец 2020 года 2617 тыс. рублей. Далее на рисунке 2 представлена динамика изменения показателей активов компании за 5 лет.  Рисунок 2 – Динамика показателей состава активов компании за 2016-2020 годы Анализ пассивов проводится в целях выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, выявления обязательств, которые могут быть оспорены или прекращены, выявления возможности проведения реструктуризации сроков выполнения обязательств. На рисунке 3 представлена динамика  Рисунок 3 – Динамика источников формирования имущества компании за 2016-2020 годы Как видно из приведенной диаграммы, пассив баланса по состоянию на конец 2020 года состоит из капитала и резервов, долгосрочных обязательств, краткосрочных обязательств. При этом собственный капитал составляет 1,88% от общей стоимости источников имущества организации, долгосрочные обязательства находятся на уровне 0,03% от стоимости имущества, удельный вес краткосрочных обязательств равен 98,08%. В конце анализируемого периода в составе собственного капитала предприятия выделяется нераспределенная прибыль. Уровень добавочного капитала составлял в 2016 году 128 тыс. руб., однако в последующие годы, начиная с 2017 года данный показатель в балансе отсутствует, что говорит о выбытии части СК. За исследуемый период предприятием была получена прибыль, уровень которой позволил компании покрыть убыток полученный в 2016 году в сумме 80 тыс. руб. и сформировать в 2020 году нераспределенную прибыль – 2957 тыс. руб. Долгосрочные обязательства достигли своего максимума в сумме 31223 тыс. руб. в 2018 году. По состоянию на конец анализируемого периода их величина снизилась до уровня 52 тыс. рублей. Рост долгосрочных обязательств с 2016 по 2020 год составил 51 тыс. рублей или 1,92% от первоначального уровня. Сумма заемных средств в конце 2020 года возросла по сравнению с аналогичным показателем 2016 года на 57123 тыс. руб. и составила 59691 тыс. рублей соответственно. Сумма кредиторской задолженности на конец анализируемого периода возросла по сравнению с показателем 2016 года на 91166 тыс. руб. и составила 94836 тыс. руб. Значительное увеличение кредиторской задолженности на 48387 тыс. руб. произошло за 2020 год. Также наблюдается высокий удельный вес кредиторской задолженности. В конце 2016 года значение данного показателя составляет 58,28% общей стоимости имущества предприятия, к концу 2020 года удельный вес кредиторской задолженности вырос незначительно и достиг уровня 60,2%. На рисунке 4 представлено соотношение размеров дебиторской и кредиторской задолженности компании в 2016 и в 2020 годах.  Рисунок 4 – соотношение размеров дебиторской и кредиторской задолженности Таким образом, можно сделать вывод, что за исследуемый период произошло незначительное изменение в соотношении дебиторской и кредиторской задолженности. Так, в конце 2016 года уровень дебиторской задолженности составлял 78,91%, а кредиторской задолженности, а на 31.12.2020 г. кредиторская задолженности составляла 76,63% дебиторской задолженности. При этом по состоянию на 31.12.2016 г. кредиторская задолженность была выше дебиторской на 26,7%, а по состоянию на 31.12.2020 г. дебиторская задолженность превышала кредиторскую на 30,5%. Таким образом, за исследуемый период увеличилось отвлечение средств из оборота предприятия, возросло косвенное кредитование средствами данной организации других предприятий. Организация несет убытки от обесценения дебиторской задолженности. Необходимо принять всевозможные меры по взысканию дебиторской задолженности в целях покрытия задолженности предприятия перед кредиторами. Увеличение активов на 151249 тыс. руб. сопровождается одновременным увеличением обязательств предприятия на 148340 тыс. руб. Учитывая, что платежеспособность предприятия зависит от способности предприятия покрывать обязательства своими активами, то можно утверждать, что вследствие того, что рост активов сопровождается аналогичным увеличением обязательств, отношение текущих пассивов к текущим активам не изменилось и не повлекло за собой улучшения платежеспособности. 4.2 Анализ платежеспособности Платежеспособность организации является внешним признаком его финансовой устойчивости и обусловлена степенью обеспеченности оборотных активов долгосрочными источниками. Она определяется возможностью организации наличными денежными ресурсами своевременно погасить свои платежные обязательства. Анализ платежеспособности необходим не только для самих организаций с целью оценки и прогнозирования их дальнейшей финансовой деятельности, но и для их внешних партнеров и потенциальных инвесторов. Оценка платежеспособности осуществляется на основе анализа ликвидности текущих активов организации, т.е. их способности превращаться в денежную наличность, так как зависит от нее напрямую.

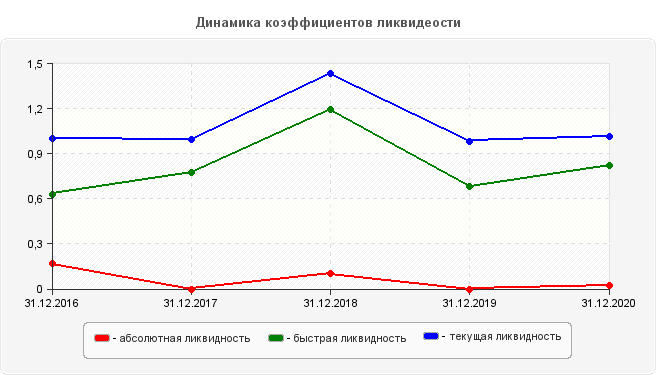

Коэффициент общей ликвидности (Л1) показывает, какая часть общей величины обязательств организации может быть погашена за счет всей суммы его оборотных активов и определяется отношением суммы всех текущих активов предприятия к сумме его долгосрочных и краткосрочных обязательств. Согласно общепринятым стандартам, считается, что этот коэффициент должен находиться в пределах от единицы до двух. Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства. Превышение краткосрочных средств над обязательствами более чем в два (три) раза считается также нежелательным, поскольку может свидетельствовать о нарушении структуры капитала, а также о нерациональном вложении средств и неэффективном их вложении. В период с 2016 по 2020 год уровень общей ликвидности возрос на 0,01 и составил 1,01. Это свидетельствует о снижении финансового риска, связанного с тем, что после погашения долгов у организации может не остаться активов для продолжения деятельности. Коэффициент абсолютной (Л2) ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника. Чем выше его величина, тем больше гарантия погашения долгов. Нормальное значение должно быть не менее 0,2. В течении всего анализируемого периода значение коэффициента абсолютной ликвидности находилось ниже рекомендуемого нормального уровня, что свидетельствует о низкой платежеспособности организации. Значение коэффициента за период c 2016 по 2020 год снизилось на 0.15 и составило 0.02, т.е. платежеспособность организации снизилась до уровня ниже рекомендуемого. Однако она была в состоянии немедленно выполнить свои текущие обязательства за счет денежных средств в конце 2016 года на 17%, а в 2020 году 2%. Среднее значение коэффициента абсолютной ликвидности по отрасли к которой относится ООО «Межотраслевая Строительно-Промышленная Инженерная Компания» составляет на начало 2021 года 0,258. Таким образом, абсолютная ликвидность меньше средней по отрасли. Коэффициент текущей ликвидности (покрытия долгов) Л4 характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам. Нормальным считается значение коэффициента 2 и более, но в зависимости от форм расчетов, скорости оборачиваемости оборотных средств значение может быть и существенно ниже, но не меньше 1. Значение ниже 1 говорит о высоком финансовом риске, организация не в состоянии стабильно оплачивать текущие счета. Чем больше величина этого показателя, тем больше уверенность кредиторов, что долги будут погашены. Значение коэффициента текущей ликвидности за период с 2016 по 2020 год увеличилось на 0,01 и составило 1,01, т.е. платежеспособность компании конец анализируемого периода организация, реализуя свои ликвидные активы по балансовой стоимости могла погасить текущие обязательства на 101% , в то время как в 2016 году этот показатель составил 100%. Максимальная текущая ликвидность в 143% достигала в 2018 году, а минимальная 98% в 2019 году соответственно. Среднее значение показателя по отраcли в 2020 году составляет 1.38. Таким образом, текущая ликвидность меньше средней по отрасли. На рисунке 5 представлена динамика относительных показателей ликвидности предприятия за 2016-2020 годы  Рисунок 5 – динамика относительных показателей ликвидности Коэффициент маневренности функционирующего капитала (Л5) показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности. Уменьшение показателя в динамике является положительным фактом. Уменьшение показателя в динамике является положительным фактом. К концу периода на 31.12.2020 года анализируемый показатель снизился, что говорит об улучшении структуры баланса организации. Сравнение величины коэффициента маневренности функционирующего капитала на конец анализируемого периода (31.12.2020) со средней по отрасли (0.921) показало, что она больше среднеотраслевой на 29,53. Доля оборотных средств в активах (Л6) определяется с целью анализа работы предприятий одной отраслевой принадлежности. Нормативное значение устанавливается в оптимальной величине исходя из отраслевой специфики бизнес-процессов. В общем случае приветствуется доля оборотных средств в активах в величине от 50% и выше. Также положительно оценивается увеличение данной доли в динамике — при ее измерении в разные периоды. На протяжении всего анализируемого периода в ООО «МОСАИК» уменьшилась доля оборотных средств в активах на 0% и составила 99%. За анализируемый период уровень данного показателя достиг оптимального значения для организации. Среднее значение доли оборотных средств в отрасли в 2020 году составляет 59,8%, что меньше на 39,2% чем в компании. Оценка прогнозной платежеспособности компании основана на значениях коэффициентов утраты или восстановления платежеспособности. Показатель утраты платежеспособности рассчитывается в случае, если оба коэффициента Л4 или Л7 принимают значение в пределах нормы (соответственно, если Л4≥2 и Л7≥0.1). Коэффициент восстановления платежеспособности предприятия рассчитывается в случае, если один из коэффициентов Л4 или Л7 принимает значение меньше рекомендуемого (соответственно, если Л4<2 или Л7<0.1). Расчетное значение коэффициента восстановления платежеспособности на конец 2020 года свидетельствует, что в течение ближайших шести месяцев, с учетом сложившихся тенденций, у ООО «МОСПИК» не возникнет реальной возможности восстановить платежеспособность. 4.3 Анализ рыночной устойчивости Рыночная устойчивость предприятия – это его способность функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска. Для обеспечения рыночной устойчивости предприятие должно обладать гибкой структурой капитала, уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для самовоспроизводства. Анализ показателей, определяющих состояние оборотных средств компании

Коэффициент обеспеченности собственными оборотными средствами (У1) отражает долю собственных оборотных средств во всех оборотных активах организации. С помощью него можно определить, способно ли данное предприятие осуществлять финансирование текущей деятельности только собственными оборотными средствами. Коэффициент обеспеченности собственными оборотными средствами определяется как отношение разности собственного капитала и внеоборотных активов организации к ее оборотным активам. Рекомендуемое нормативное значение показателя должно быть не менее 0.1. Оценка значения коэффициента обеспеченности собственными оборотными средствами за анализируемый период говорит о том, что организация не имеет возможности осуществления бесперебойной производственной деятельности, она полностью зависит от заемных источников средств при формировании своих оборотных активов. Наибольшего значения 0,08 показатель достигал на 31.12.2018 г. Коэффициент маневренности собственных средств (У3) показывает, способность организации поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников. Данный показатель определяется как отношение собственных оборотных средств организации к общей величине собственных средств. Рекомендуемое значение коэффициента находится в диапазоне от 0,2 до 0,5. Значение коэффициента маневренности на 31.12.2020 г. составило 0,3, что в пределах допустимого уровня, т.е. собственные средства организации мобильны, достаточная часть их вложена не в основные средства и иные внеоборотные активы, а в оборотные средства. Коэффициент мобильности всех средств (У5) отражает долю мобильной части имущества (текущих активов) во всех активах и определяется как отношение оборотных средств к валюте баланса. За анализируемый период с 31.12.2016 г. по 31.12.2020 г. доля средств, предназначенная для погашения долгов, не изменилась и составила 99%. Это говорит о наличии у ООО "Межотраслевая Строительно-Промышленная Инженерная Компания" возможностей обеспечивать бесперебойную работу, рассчитываясь с кредиторами. Коэффициент мобильности оборотных средств (У6) показывает долю готовых к платежу средств в общей сумме средств, направляемых на погашение краткосрочных долгов и определяется делением наиболее мобильной части оборотных средств (денежных средств и финансовых вложений) к стоимости оборотных активов. К концу анализируемого периода доля абсолютно готовых к платежу средств в общей сумме средств, направляемых на погашение краткосрочных долгов, уменьшилась на 15 пунктов и составила 2% от общей суммы оборотных активов организации. Коэффициент обеспеченности материальных запасов собственными источниками их формирования (У7) показывает, какая часть запасов и затрат финансируется за счет собственных источников. Рекомендуемый норматив находится в диапазоне 0,6 - 0,8, т.е. 60 - 80% запасов организации должно финансироваться посредством собственного капитала. Значение данного показателя как на начало, так и на конец периода, ниже его нормального уровня. Это свидетельствует о том, что организация не в состоянии покрывать за счет собственных источников необходимые размеры запасов и затрат (обоснованная потребность в запасах и затратах в те периоды, когда скорость их оборота выше). При этом по состоянию на 31.12.2020 г. за счет собственных оборотных и долгосрочных заемных средств покрывается на 2% больше запасов и затрат, чем в начале периода, что не влияет на его финансовую устойчивость. Показатели, определяющие состояние основных средств

Коэффициент имущества производственного назначения (У10) характеризует долю активов основной производственно-хозяйственной деятельности в общей стоимости активов предприятия. Нормативным считается значение коэффициента большее либо равное 0,5. Уровень коэффициента имущества производственного назначения в течение всего периода был ниже нормы, что свидетельствует о необходимости привлечения дополнительных долгосрочных кредитов для пополнения имущества, участвующего в производственной сфере. При этом наблюдается снижение данного показателя, что является отрицательной характеристикой для предприятия. Максимального значения в 0,37 уровень коэффициента достигал 31.12.2016 года, а минимального 0,18 – 31.12.2020 года. Коэффициент структуры долгосрочных вложений (У11) показывает долю, которую составляют долгосрочные обязательства в объеме внеоборотных активов организации. Уровень данного показателя организации свидетельствует о невозможности привлечения долгосрочных кредитов и займов. В последнем анализируемом периоде наблюдается снижение доли постоянных активов, финансируемых за счет долгосрочных заемных источников с 13% до 2%. Таким образом, стоимость использования внеоборотных активов уменьшилась. При этом максимального значения 515% данный показатель достигал по состоянию на 31.12.2018 года, а минимального значения 2% на 31.12.2016 года Показатели, характеризующие структуру капитала

Коэффициент автономии (финансовой независимости) У12 показывает долю активов, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к сумме капитала (активов) организации. Рекомендуемое значение коэффициента финансовой независимости должно быть более 0,5. Максимального значения коэффициент автономии 0,12 достигал на 31.12.2018 г., а наименьшего значения 0,01 на 31.12.2018 г. В течение всего анализируемого периода уровень коэффициента автономии ниже его порогового значение, что дает основание предполагать, что обязательства организации не могут быть покрыты ее собственными средствами. Уровень коэффициента автономии за анализируемый период возрос на 0,01 и составил 0,02. Такое значение показателя дает основание предполагать, что обязательства организации не могут быть покрыты его собственными средствами. Рост показателя свидетельствует о незначительном увеличении финансовой независимости, повышает гарантии погашения организацией своих обязательств, а также шансы организации справиться с непредвиденными обстоятельствами, возникающими в рыночной экономике. Оценка значения коэффициента концентрации заемного капитала подтверждает этот вывод. Показатели, характеризующие долю задолженности в источниках средств предприятия

|