Дипломная работа №2. Экономические основы применения пластиковых карт 3 История создания банковских карт в России и за рубежом 3

Скачать 1.09 Mb. Скачать 1.09 Mb.

|

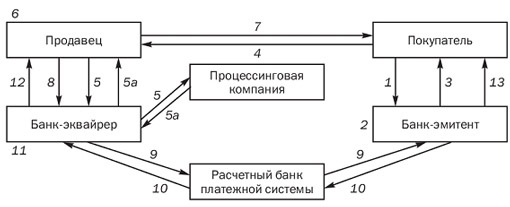

Механизм расчетов и особенности регулирования операций с банковскими картамиПластиковая карта ценна и достойна не тем, что она удобна в использовании, как пластиковая пластина, а как платежный инструмент, который существует в рамках платежной системы. При этом, чем лучше развита система, тем большее значение приобретает карта. На сегодняшний день платежные системы стали неотъемлемой частью рыночных отношений. Они значительно упростили передачу и хранение финансов, избавив человека от различных рисков при использовании наличности. На основании механизма расчетов выделяются два вида систем: 1) двусторонние системы, возникшие на базе двусторонних соглашений между участниками расчетов, в этом случае держатели карт могут использовать их для покупки товаров в замкнутых торговых сетях, который контролируются эмитентом карт; 2) многосторонние системы - они дают владельцам карт возможность покупать товары в кредит у организаций сервиса, признающих эти карты в качестве платежного средства. Многосторонние системы возглавляют национальные ассоциации банковских карт [5]. Сейчас существует достаточное множество платежных систем, однако человеку вполне нужно не более одного или двух подобных сервисов для регулярного использования. Все дело в том, что каждая система имеет, как достоинства, так и недостатки, а также определенную степень надежности. Итак, платежная система - это сервис для перевода денег или иных средств, их заменяющих в электронной или физической форме. Платежная система устанавливает определенный набор правил, программных, аппаратных и технических средств для передачи денежных средств от одной стороны другой. Схема расчетов с использованием банковской карточки представлена на рис. 1.  Рисунок 1 - Схема расчетов с использованием банковской карты

Как и любой системы, у платежной системы есть участники: 1) организация — эмитент карточек; 2) держатели карточек; 3) торговые организации, обслуживающие карты, т.е. принимающие по ним платежи или предоставляющие другие услуги; 4) кредитная организация — эквайер; 5) процессинговый центр; 6) расчетный агент. Рассмотрим более подробно функции каждого участника совершения операций с использованием банковских карт [7]. Организация - эмитент банковских карт выпускает их, открывает карточные счета и контролирует расчетно-кассовое обслуживание клиентов-держателей банковских карт. Наименование и логотип эмитента обязательно присутствуют на банковской карте. Эмитентом карт для физических и юридических лиц обычно выступает кредитная организация, которая имеет лицензию на проведение операций по счетам указанных лиц и в соответствующей валюте. Выпуск кредитной организацией собственных карт обязательно осуществляется на основе регистрационного свидетельства на осуществление эмиссии предоплаченного финансового продукта, выдаваемого Банком России. На основе заключенного договора кредитная организация выдает банковские карты своим клиентам, к одному счету клиента в банке возможно открытие и привязка нескольких карт. В качестве организаций, которые обслуживают карты, обычно, выступают торговые предприятия или сферы услуг. Они на основе договора, заключаемого с организацией- эквайером, возлагают на себя обязательства по приему банковских, как платежный инструмент по оплате продукции или услуг. Торговые точки и предприятия, обслуживающие банковские карты, обязаны иметь терминалы, т.е. специальные электронные устройства, которые осуществляют авторизацию банковских карт. После авторизация предоставляется эмитентом, и тот дает свое разрешение на совершение операции с использованием данной карты. Банк-эквайер представляет собой кредитную организацию, осуществляющую расчеты с предприятиями торговли и сферы услуг по операциям, совершаемым с помощью банковских карт. Эквайер формирует точки приема банковских карт (терминалы в торговых сетях, банкоматы), а также осуществляет все необходимые финансовые операции, связанные с карточными расчетами в этих точках. К тому банк-эквайер выполняет четыре функции: 1) Обрабатывает запросы на авторизацию карт (в случае проведения банковской карты через терминал); 2) Осуществляет перечисление на расчетный счет торговой точки денежных средств за товары и услуги, оплаченные с использованием карты, а также банк-эквайер производит возмещение средства за товары и услуги, проданные по карте; 3) Принимает и обрабатывает электронные и бумажные документы, которые подтверждают совершение операции по карте; 4) Занимается распространением «черных списков», т.е. стоп-листов, содержащим перечень карт, по которым операции приостановлены по тем или иным причинам. Важно заметить, что кредитная организация может совмещать в себе функции, как эквайера, так и эмитента. На территории Российской Федерации эквайринг осуществляют более 610 кредитных организаций. Процессинговый центр является компанией, которая обеспечивает информационное и технологическое взаимодействие между участниками платежной системы. Этот центр имеет информацию о состоянии карточных счетов участников системы и, следовательно, осуществляет авторизацию всех операций по банковским картам. Процессинговый центр может принадлежать банку-эмитенту, а также выступать самостоятельной организацией. В случае последнего Процессинговый центр представляет собой технологическую платформу для обработки платежей с платежных карт в сети интернет. Интернет-эквайринг с банковских карт – это процесс обработки онлайн-платежей на вебсайтах [8]. Расчетный агент — это кредитная организация, которая осуществляет взаиморасчеты между участниками платежной системы на основе данных, переданных из процессингового центра [9]. Итак, использование банковских платежных карт – современный удобный способ осуществления безналичных расчетов. Банковские карты позволяют держателям, т.е. физическим лицам и уполномоченным юридическим лицам, совершать операции с денежными средствами, находящимися на карточном банковском счете, в любое время суток, служат средством платежа по всему миру, используются в сфере онлайн-коммерции. Этим и определена их привлекательность. Для самих банков важность ведения карточного бизнеса связана с привлечением ресурсов, сокращением объема наличности, а самое главное, с получением гораздо большей прибыли. Правовое регулирование операций с банковскими картами носит комплексный характер и осуществляется способами публично-правового и гражданско-правового регулирования. Этот межотраслевой характер правового регулирования вытекает из самой сути рассматриваемых правоотношений, где органично сочетаются гражданско-правовые и публично-правовые начала. При этом нормы гражданского права регулируют непосредственно отношения между кредитной организацией и клиентом, а нормы административного права охватывают сферу государственных интересов, устанавливая административные правила поведения. Согласно ст. 2 Федерального закона от 2 декабря 1990 г. N 395-1 "О банках и банковской деятельности" [1], правовое регулирование банковской деятельности осуществляется Конституцией РФ, указанным Законом, Федеральным законом от 10 июля 2002 г. N 86-ФЗ "О Центральном банке Российской Федерации (Банке России)" [2], другими федеральными законами и нормативными актами Банка России. До вступления в силу Федерального Закона «О национальной платежной системе» [3] (далее по тексту Закона о НПС) система публично-правового регулирования операций с банковскими картами строилась преимущественно на подзаконных, ведомственных нормативных актах Банка России, в первую очередь Положении Банка России N 266-П [4]. Гражданско-правовое регулирование операций с банковскими картами опирается в первую очередь на нормы ГК РФ, а также на договоры между участниками соответствующих правоотношений, вопросы которых неоднократно рассмотрены в большом количестве публикаций во многих специализированных изданиях. Следует также отметить, что ч. 1 ст. 9 Закона о НПС прямо определено, что использование электронных средств платежа, к которым относятся и банковские карты (подробнее об этом - дальше), осуществляется на основании договора об использовании электронного средства платежа, заключенного оператором по переводу денежных средств с клиентом. Однако, принимая во внимание структуру договора о выдаче и использовании банковской карты, необходимо уточнить, что в составе этого договора содержатся элементы иных договоров. В зависимости от типов карт - расчетные (дебетовые), кредитные или предоплаченные карты - такой договор может иметь несколько разновидностей. Например, в составе договора о выдаче и использовании расчетной (дебетовой) карты содержатся элементы договора банковского счета. Действительно, на основании заключенного договора о выдаче и использовании расчетной карты банк открывает клиенту счет для осуществления им расчетов по операциям оплаты товаров и услуг, пополнения счета с использованием карты или ее реквизитов, получения наличных денежных средств со счета с использованием карты. Одновременно клиент предоставляет банку право без дополнительного распоряжения клиента (право предоставляется на условиях заранее данного акцепта) списывать с карточного счета клиента (и иных его счетов) суммы операций, совершенных с использованием карты. Другой пример - в соответствии с новым определением расчетной (дебетовой) карты, включенным в п. 1.5 Положения Банка России N 266-П, расчетная (дебетовая) карта как электронное средство платежа используется для совершения операций ее держателем в пределах расходного лимита - суммы денежных средств клиента, находящихся на его банковском счете, и (или) кредита, предоставляемого кредитной организацией - эмитентом клиенту при недостаточности или отсутствии на банковском счете денежных средств (овердрафт). При этом согласно ст. 850 ГК РФ в случаях, когда в соответствии с договором банковского счета банк осуществляет платежи со счета, несмотря на отсутствие денежных средств (кредитование счета), банк считается предоставившим клиенту кредит на соответствующую сумму со дня осуществления такого платежа. Как известно, права и обязанности сторон, связанные с кредитованием клиентского счета, определяются правилами о займе и кредите. Таким образом, в случае использования расходного лимита по карте и появления овердрафта стороны руководствуются в том числе условиями кредитного договора. В новой дефиниции, закрепленной Указанием N 2862-У [5], содержится принципиальное уточнение о том, что предоплаченная карта используется для осуществления перевода электронных денежных средств: "Предоплаченная карта как электронное средство платежа используется для осуществления перевода электронных денежных средств, возврата остатка электронных денежных средств в пределах суммы предварительно предоставленных держателем денежных средств кредитной организации - эмитенту в соответствии с требованиями Федерального закона N 161-ФЗ". Очевидно, что, таким образом, в значительной степени меняется сфера применения предоплаченной карты. В текущей редакции Положения N 266-П карта является средством доступа к денежным средствам, в редакции же, предусмотренной Указанием N 2862-У, - к электронным денежным средствам, т.е. к электронному кошельку. Это изменение безусловно является законодательной новацией. Правовая природа электронных денежных средств в настоящее время остается предметом обсуждений. Вместе с тем очевидно, что она существенно отличается от правовой природы безналичных денежных средств, используемых, например, при совершении переводов посредством дебетовых (расчетных) карт. Специфика правовой природы электронных денежных средств обусловлена следующими ограничениями. В Законе о НПС электронные денежные средства рассматриваются как "денежные средства, которые предварительно предоставлены одним лицом (лицом, предоставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу), для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа" (п. 18 ст. 3). Определяющей в данном случае является совокупность двух признаков: электронные денежные средства могут учитываться обязанным лицом только без открытия банковского счета, распоряжения в отношении указанных средств передаются исключительно с использованием электронных средств платежа. Рассматривая правовые новеллы, связанные с Указанием N 2862-У, следует обратить внимание также на изменения в п. 1.3 данного Положения. В текущей редакции Положения N 266-П реестр платежей определен как "документ или совокупность документов, содержащих информацию об операциях, совершаемых с использованием платежных карт за определенный период времени, составленных юридическим лицом или его структурным подразделением, осуществляющим сбор, обработку и рассылку участникам расчетов - кредитным организациям информации по операциям с платежными картами (процессинговый центр), и предоставляемых в электронной форме и (или) на бумажном носителе". В соответствии с Указанием Банка России N 2862-У реестр платежей переименован в реестр операций, а в новой редакции Положения закреплена следующая дефиниция реестра - это "документ или совокупность документов, содержащих информацию о переводах денежных средств и других предусмотренных настоящим Положением операциях с использованием платежных карт за определенный период времени, составленных юридическим лицом или его структурным подразделением, осуществляющим сбор, обработку и рассылку кредитным организациям информации по операциям с платежными картами, и предоставляемых в электронной форме и (или) на бумажном носителе". Следует обратить внимание на то, что в определение добавлено уточнение, прямо указывающее на операции, информация о которых содержится в реестре, - это переводы денежных средств (в действующей редакции определение наименования операций, подлежащих отражению в реестре, отсутствует). При этом необходимо учитывать, что порядок осуществления переводов денежных средств является предметом регулирования Закона о НПС. Таким образом, нельзя не отметить, что все перечисленные выше изменения в Положение Банка России N 266-П, внесенные Указанием N 2862-У, нацелены на приведение рассматриваемого Положения в соответствие с нормами Закона о НПС, т.е. на создание единых и непротиворечивых правовых основ как национальной платежной системы в целом, так и отдельных элементов ее функционирования, в качестве которых возможно рассматривать операции с банковскими картами. В заключение данного раздела исследования могут быть сделаны такие выводы. Пластиковой карточкой является обобщающая терминология, которая свидетельствует о всех видах карт, которые отличаются по предназначению, по видам услуг, которые предоставляются при их помощи, на основании собственных технических возможностей и организациям, занимающимся их выпуском. Наиболее значимой особенностью всех видов пластиковых карточек, вне зависимости от степени их совершенства, заключается в том, что они обладают определенным набором данных, которые могут применяться в различных прикладных системах. |