экономическая теория для заочников 3 курс. I. Введение в экономическую теорию Предмет, метод и основные этапы развития экономической теории Предмет и функции экономической теории

Скачать 1.02 Mb. Скачать 1.02 Mb.

|

|

Цена равновесия — это равновесная ставка процента или «цена денег». Подвижная ставка процента удерживает в равновесии денежный рынок. Корректировка ситуации с целью достижения равновесия возможна потому, что экономические агенты меняют структуру своих активов в зависимости oт движения процентной ставки. Уменьшение предложения денег (MS1), создает их временную нехватку на денежном рынке. В этом случае экономические агенты, стремясь увеличить количество денег, выбрасывают на рынок облигации, тем самым, увеличивая их предложение. Это ведет к снижению цены облигации и увеличению процентной станки. Чем выше процентная ставка (rE ), тем меньше денег люди хотят иметь на руках. Следовательно, количество предложенных и количество требуемых денег будут снова равными (точка Е) при более высокой процентной ставке. Рост предложения денег (MS2 ) создает временный их избыток, в результате которого увеличивается спрос на облигации и цена на них становится выше. Процентная ставка падает ( 21. Банковская система и кредитно-денежная политика 21.1. Сущность, принципы и функции кредита В рыночной экономике бесспорным является то, что деньги должны находиться в постоянном обороте. Временно свободные денежные средства поступают на рынок ссудных капиталов, аккумулируются в кредитно-финансовых учреждениях, а затем размещаются в тех отраслях экономики, где есть потребность в дополнительных капиталовложениях. Кредит (лат. credit — он верит) — это система экономических отношений, выражающаяся в движении имущества или денежного капитала, предоставляемых в ссуду на условиях возвратности, срочности, материальной обеспеченности и, как правило, за плату в виде процента. Экономические функции кредита в рыночной экономике заключаются в следующем. Кредит выполняет перераспределительную функцию, функцию экономии издержек обращения. Кредит способствует ускорению концентрации и централизации капитала. К числу основных принципов кредита относится возвратность, платность, срочность, гарантированность. Виды кредита В зависимости от срока погашения кредита:

По сфере приложения:

21.2. Кредитно-банковская система Кредитная система — это совокупность кредитно-расчетных отношений, форм и методов кредитования, совокупность кредитных организаций (финансово-кредитных институтов). Банковская система в странах с современной экономикой состоит из трех групп кредитно-финансовых институтов: Центральный банк; коммерческие банки; специализированные кредитно-финансовые учреждения. В центре кредитной системы находится Центральный банк, который, как правило, принадлежит государству и является важнейшим орудием макроэкономического регулирования экономики. Центральный банк осуществляет: эмиссию денег; хранение золотовалютных резервов страны; хранение резервов других банков и кредитных учреждений; финансирование правительства и проведение его денежно-кредитной политики; операции на открытом рынке (обеспечение инкассации чеков и других ценных бумаг, кредитование коммерческих банков, проведение расчетов и переводных операций, клиринговые расчеты и операции и др.); регулирование учетной ставки; контроль за деятельностью других банков и определение резервной нормы; и как итог всему сказанному — осуществляет финансово-кредитное регулирование экономики. Вторым элементом современной банковской системы являются коммерческие банки — кредитные учреждения, которые производят кредитные, фондовые, посреднические операции, осуществляют расчеты и организуют платежный оборот в масштабе всего национального хозяйства. Обычно выделяют четыре группы банковских операций:

Пассив банка — это совокупность долгов и обязательств банка, которые образуются путем соответствующих операций по привлечению средств. Пассивные операции служат для мобилизации средств. Банковские операции базируются на заемных средствах. В экономически развитых странах соотношение между собственным и заемным капиталом находится на уровне от 1:10 до 1:100. Важнейшей задачей банка является размещение аккумулированных денежных средств, т. е. для привлеченных средств банку необходимо найти производительное применение. Это —активные операции банка, которые в балансе сгруппированы в разделе «актив» (лат. Activus — деятельный). Самыми значительными активными операциями являются:

В последнее время банковские услуги в деятельности кредитных учреждений приобретают все большее значение. К важнейшим банковским операциям относят следующие посреднические операции — инкассовые, аккредитивные, переводные и торгово-комиссионные. Особое место занимают доверительные (трастовые) операции. Инкассовые операции представляют собой операции, при посредстве которых банк по поручению своего клиента получает деньги по денежным и товарно-расчетным документам. На инкассо принимаются чеки, векселя, ценные бумаги, иностранная валюта и т.д. Совершая инкассовую операцию, банк взимает комиссию, размер которой зависит от вида операции. Аккредитив — это поручение о выплате определенной суммы лицу или компании при выполнении указанных в аккредитивном письме условий. Переводные операции заключаются в перечислении внесенных в банк денег получателю, находящемуся в другом месте. Они осуществляются путем посылки банковского чека или перевода банку-корреспонденту. Банки выполняют следующие доверительные (трастовые) операции для частных лиц: временное управление имуществом лиц, лишенных права осуществлять эту функцию (вдовы, несовершеннолетние); управление имуществом умершего в интересах наследников; управление капиталом с целью получения наивысшей прибыли (вложение денег в акции, недвижимость); хранение ценностей в сейфах и т.п. Доверительные операции для компаний отличаются от перечисленных выше: банк может выступать гарантом по облигационному займу; агентом по регистрации выпускаемых на рынок акций, по трансферту (передаче права собственности по именным акциям); управляющим средствами пенсионных фондов корпораций и т.д. Специализированные кредитно-финансовые институты дополняют банковские структуры и заполняют те экономические ниши, которые не находятся в сфере действия банковского капитала. Они составляют третий элемент банковской системы. В их деятельности можно выделить одну или две основных операции, они доминируют в относительно узких секторах рынка ссудных капиталов и имеют специфическую клиентуру. К их числу относятся инвестиционные банки, сберегательные учреждения, страховые компании, пенсионные фонды и инвестиционные компании. В современных условиях специализированные кредитно-финансовые институты заняли важнейшее место на рынке ссудных капиталов. 21.3. Кредитно-денежная политика В зависимости от экономической ситуации, которая складывается в тот или иной период в стране, центральный банк проводит политику дешевых или дорогих денег. Политика дешевых денег характерна, как правило, для ситуации экономического спада и высокого уровня безработицы. Ее цель — сделать кредит более дешевым и легкодоступным с тем, чтобы увеличить совокупные расходы, инвестиции, производство и занятость. Какие меры могут обеспечить достижение этой цели?

Политика дорогих денег имеет своей целью ограничение денежного предложения с тем, чтобы сократить совокупные расходы и снизить темпы инфляции. Она включает следующие мероприятия.

Помимо общих методов денежно-кредитного регулирования, влияющих на весь денежный рынок в целом, центральные банки используют и селективные методы, предназначенные для регулирования конкретных видов кредита (например, прямое ограничение размеров банковских кредитов на потребительские нужды, под биржевые ценные бумаги, установление пределов ссуд для одного заемщика и т.п.). 22. Финансовая система 22.1. Сущность и структура финансовых отношений Финансовая система — неотъемлемая часть всей экономической системы государства: она связывает и обслуживает отдельные части экономики, используя при этом различные финансовые и денежно-кредитные инструменты. От характера, устройства финансовой системы и способов управления ею в решающей мере зависит эффективность функционирования экономики страны. Бюджет, в свою очередь, является главным звеном финансовой системы и наиболее важным орудием государственного регулирования экономики и экономической политики. При этом главной статьей бюджетных доходов являются налоги. Эти две категории тесно связаны друг с другом, поэтому часто говорят о бюджетно-налоговой политике, подразумевая под этим финансовую политику государства. Категория «финансы» имеет два значения: в широком смысле —обобщающий экономический термин, означающий как денежные средства, финансовые ресурсы, рассматриваемые в их создании и движении, распределении и перераспределении, так и экономические отношения, обусловленные взаимными расчетами между хозяйственными субъектами, денежным обращением; в узком смысле —средства, имеющиеся в наличии у частного лица или организации. Финансовая система — это совокупность финансовых отношений, связанных с использованием фондов денежных средств через соответствующие финансовые учреждения. Финансовые системы различных государств в настоящее время имеют много различий, но можно выделить четыре основных звена:

Особое звено образуют специальные правительственные фонды, которые имеют определенную самостоятельность. Они отделены от госбюджета и управляются непосредственно центральными властями. К ним относятся фонды социального страхования, различные целевые фонды, государственные и полугосударственные финансово-кредитные учреждения. Например, в России это — Пенсионный фонд, Фонд социального страхования, Фонд медицинского страхования, Государственный фонд занятости населения, Фонд социальной поддержки населения. Внебюджетные фонды создаются, в основном, в социальных целях и финансируются за счет социальных налогов и субсидий из бюджета. Финансовая политика — это совокупность мероприятий государства по мобилизации финансовых ресурсов, их распределению и использованию на основе финансового законодательства. Субъектами или носителями финансовых отношений являются государства, предприятия, фирмы, организации, отрасли экономики, районы страны и отдельные граждане. Связи, возникающие между ними при формировании и использовании фондов денежных средств через соответствующие институты, называются финансовыми отношениями:

Финансовые отношения охватывают систему платежей в госбюджет и различные фонды государственных организаций; взаимные платежные обязательства, осуществляемые на основе договоров между фирмами; отношения между предприятиями и банками по поводу получения и использования кредитов; отношения между государством и населением, связанные с получением различного рода трансфертных выплат, с реализацией займов и т.д. 22.2. Государственный бюджет и его структура Центральным звеном всей финансовой системы является государственный бюджет. Государственный бюджет — это смета (баланс) доходов и расходов государства. По определению Бюджетного кодекса Российской Федерации государственный бюджет (госбюджет) — это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения, задач и функций государства и местного самоуправления. Бюджетные доходы государства формируются за счет бюджетных поступлений, которые подразделяются на налоговые и неналоговые. Налоговые поступления бюджета — прямые и косвенные налоги с доходов населения, предпринимателей и государственных предприятий. Неналоговые поступления — различного рода платежи и сборы, например, от реализации государственных запасов, приватизации; доходы от внешнеэкономической деятельности и поступления от государственной и предпринимательской деятельности, а также поступления от государственных займов, доходы от реализации билетов денежно-вещевой лотереи и др. Это также и обязательные платежи фирм, организаций, предприятий и граждан во внебюджетные фонды, например, на социальное страхование, в фонд занятости. Бюджетные расходы — финансовые ресурсы, направляемые на развитие национального хозяйства и социальные нужды общества. За счет средств государственного бюджета финансируется содержание государственного аппарата, армии, судебных органов, учреждений науки, культуры, образования, здравоохранения. При превышении расходов бюджета над его доходами возникает бюджетный дефицит. Возникновение излишков расходов над доходами называется активным бюджетным дефицитом. Дефициты, вызванные сокращением государственных доходов в результате сокращения экономической активности, получили название пассивных дефицитов. Решение проблемы бюджетного дефицита и потребности в нужных средствах имеет несколько направлений. Это более эффективное и рациональное использование имеющихся бюджетных средств, реструктурирование доходной и расходной частей бюджета и жесткий контроль над эмиссией — выпуском новых денежных средств, не обеспеченных товарами. Бюджетный дефицит покрывается государственными займами (внутренними и внешними) в виде продажи государственных ценных бумаг, займов у внебюджетных фондов (например, у фонда страхования по безработице или пенсионного фонда) и получения кредитов у банков (эта форма финансирования бюджетного дефицита часто практикуется местными властями). Превышение доходов над расходами называется бюджетным профицитом, или излишком. 22.3. Сущность, функции и классификация налогов Центральное место в системе государственных доходов занимают налоги. Налоги — обязательные платежи физических и юридических лиц, взимаемые государством. В современных условиях налоги выполняют следующие основные функции: фискальная — изъятие части доходов в бюджет для использования на определенные цели. Это основная функция, она характерна для всех государств. С ее помощью создаются государственные денежные фонды и материальные условия для функционирования государства; стимулирующая — при помощи налоговых льгот, санкций решаются вопросы технического прогресса, капитальных вложений, расширение производства первичных товаров и ограничение вторичных; регулирующая — регулирование отношений между бюджетами и внутрибюджетной системой; распределительная и перераспределительная — при помощи налога распределяет и перераспределяет национальный доход. Перераспределяет первичные доходы и формирует вторичные; социальная — с помощью налогов регулируются доходы разных социальных групп населения, освобождаются от налогообложения лица, находящиеся за чертой бедности, устанавливаются налоговые льготы, исходя из требований демографической политики, осуществляется поддержка объектов социальной инфраструктуры и т. д.; контрольная — при помощи налогов осуществляется контроль за деятельностью предприятия, формирование затрат и прибыли. Эффективность зависит от деятельности органов налоговых служб. Виды налогов можно рассматривать по следующим классификационным признакам. 1. Формы взимания:

- реальные — устанавливаются с отдельных видов имущества и включают поземельный, подомовой, на ценные бумаги; - личные — с юридических и физических лиц с учетом дохода по декларации и включают подоходный с населения, на прибыль корпораций, на прирост капитала, с наследства и дарений, поимущественный налог;

В современных условиях в связи с расширением социальных функций государства широкое распространение получили взносы в фонд социального страхования. Они по своей сущности являются целевыми налогами и делятся на: - фискальные монопольные, включающие индивидуальные, универсальные (налог с оборота), НДС; - акцизы (на отдельные виды товаров); - таможенные пошлины; 2. Получатели дохода:

3. Величина налоговой ставки: прогрессивные. Прогрессивное налогообложение — система налогообложения, построенная на принципе увеличения налоговых ставок в зависимости от роста уровня облагаемого налогом дохода налогоплательщика. Ставка налога повышается при достижении определенных уровней дохода и достигает затем максимальной величины; регрессивные. Регрессивное налогообложение — обложение налогами, при котором с увеличением дохода его процент уменьшается; пропорциональные. Пропорциональное налогообложение — система налогообложения, при которой налоговая ставка не зависит от величины налогооблагаемого дохода, постоянна при любых значениях дохода. 23. Рынок ценных бумаг 23.1. Ценные бумаги и их классификация Рыночная экономика представляет собой совокупность различных рынков. Одним из них является финансовый рынок. Финансовый рынок — это рынок, который опосредует распределение денежных средств между участниками экономических отношений. С его помощью мобилизуются свободные финансовые ресурсы и направляются тем лицам, которые могут ими наиболее эффективно распорядиться. Как правило, именно на финансовом рынке изыскиваются средства для развития реального сектора экономики. Одним из сегментов финансового рынка выступает рынок ценных бумаг, или фондовый рынок. Ценные бумаги играют огромную роль в процессе инвестирования денежных средств. С помощью ценных бумаг денежные средства граждан и юридических лиц превращаются в определенные материальные объекты, научно-технические достижения. Главное назначение рынка ценных бумаг — обеспечение более полного и быстрого перелива сбережений в инвестиции. Ценные бумаги — это специальным образом оформленные финансовые документы, в которых зафиксированы определенные права владельца или предъявителя ценной бумаги. Согласно ст. 142 Гражданского кодекса Российской Федерации «ценной бумагой называется документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении». Основными видами ценных бумаг являются: акция, облигация, вексель, чек, депозитный сертификат, опцион, фьючерс и др. Акция — эмиссионная ценная бумага, выпускаемая акционерными обществами (корпорациями), удостоверяющая внесение средств на цели развития предприятия и дающие их владельцу (акционеру) право на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. В процессе эмиссии первоначально акция выпускается в обращение по номинальной стоимости, то есть по цене, которая указывается на акции при учреждении АО. В последующем устанавливается курсовая или рыночная цена акции. Курс акции определяется по формуле: Курс акции = (Дивиденд/норма процента)× 100. Облигация — единичное долговое обязательство на возврат отданной в долг денежной суммы через установленный срок с уплатой или без уплаты определенного дохода. Облигации могут выпускаться государством и частными компаниями с целью привлечения заемного капитала. Государственные ценные бумаги — это бумаги, которые выпускаются и обеспечиваются государством и используются для пополнения государственного бюджета. Они различаются по датам выпуска, срокам погашения, размерам процентной ставки Вексель — это ценная бумага, удостоверяющая безусловное обязательство векселедателя уплатить по наступлению срока определенную сумму владельцу векселя. Вексель бывает простым и переводным (содержит письменный приказ владельца векселя плательщику об уплате указанной в векселе суммы третьему лицу). Чек — денежный документ установленной формы, содержащий безусловный приказ чекодателя кредитному учреждению о выплате его держателю указанной в чеке суммы. Банковский сертификат — это ценная бумага, которая свидетельствует о размещении денег в банке, и удостоверяет право инвестора (бенефициара) на получение суммы номинала бумаги и начисленных по ней процентов. Различают сберегательный и депозитный сертификаты. Депозитный сертификат — это ценная бумага, предназначенная для юридических лиц. Сберегательный сертификат — это ценная бумага, предназначенная для физических лиц. Опцион — договор, в соответствии с которым одна из сторон имеет право, но не обязательство, в течение определенного срока продать (купить) у другой стороны определенное количество ценных бумаг по цене, установленной при заключении договора, с уплатой за это право определенной суммы денег, называемой премией. Фьючерсный контракт — стандартный биржевой договор купли-продажи ценных бумаг через определенный срок в будущем по цене, установленной в момент заключения сделки. Если владелец опциона может отказаться от реализации своего права, потеряв при этом денежную премию, которую он выплатил контрагенту, то фьючерсная сделка является обязательной для последующего исполнения. Фьючерсные контракты, как правило, заключаются с целью хеджирования, то есть страхования ценовых рисков и спекуляции. 23.2. Структура и функции рынка ценных бумаг Рынок ценных бумаг — это рынок, где производятся операции с ценными бумагами. Помимо эмитентов (организация, выпускающая в обращение ценные бумаги) и инвесторов (юридическое или физическое лицо, осуществляющее инвестиции, вкладывающее средства в инвестиционные проекты) на рынке ценных бумаг действуют разного рода посредники (брокеры, дилеры, маклеры). Брокер — это профессиональный участник рынка ценных бумаг, совершающий сделки с ценными бумагами от имени и по поручению клиента, на условиях получения комиссионного вознаграждения в процентах от суммы заключения сделки. Дилер — профессиональный участник рынка, который осуществляет сделки от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг. Его доход состоит из разницы цены продажи и цены покупки. Управляющий — это участник рынка ценных бумаг, осуществляющий деятельность по управлению ценными бумагами. Он от своего имени в течение определенного срока осуществляет доверительное управление ценными бумагами или денежными средствами, переданными ему во владение третьим лицом и предназначенными для инвестирования в ценные бумаги. За свою деятельность управляющий получает определенное вознаграждение. Маклеры играют на бирже (спекулятивные сделки). По характеру эмиссии ценных бумаг рынок делится на первичный и вторичный. Первичный рынок ценных бумаг — это место, где происходит первичная эмиссия и первичное размещение ценных бумаг. В результате продажи акций и облигаций на первичном рынке эмитент получает необходимые ему финансовые средства, а бумаги оседают в руках первоначальных покупателей. Последующие перепродажи бумаг образуют вторичный рынок — это наиболее активная часть фондового рынка, где осуществляется большинство операций с ценными бумагами, на котором происходит только перераспределение ресурсов среди последующих инвесторов. Составную часть вторичного рынка ценных бумаг занимает фондовая биржа. Фондовая биржа — это определенным образом организованный рынок, на котором производятся сделки купли-продажи ценных бумаг. Функции фондовой биржи:

Основными видами сделок на фондовой бирже являются кассовые, срочные, арбитражные, пакетные:

23.3. Фондовые индексы Обобщающие показатели состояния рынка ценных бумаг (индексы Доу-Джонса и «Стандарт энд Пур» в США, индекс «Рейтер» в Великобритании и др.) являются индикаторами развития экономики страны. Фондовые индексы — это индикаторы, отражающие текущее состояние и основные тенденции развития рынка акций. Наиболее известным фондовым индексом, ежедневно публикуемым в известных финансовых газетах, является индекс Доу-Джонса (разработан в 1897 г. в США). Этот индекс рассчитывается для промышленных и транспортных акций, обращающихся на Нью-Йоркской фондовой бирже. В настоящее время индекс Доу-Джонса включает четыре автономных показателя: индекс по 30 промышленным компаниям, индекс по 20 транспортным компаниям, индекс по 15 коммунальным предприятиям и сводный индекс по всем 65 компаниям. 24. Инфляция. Система антиинфляционных мер 24.1. Сущность инфляции и ее виды Как экономическое явление инфляция существует уже длительное время. Однако в XX в. после Первой Мировой войны инфляция получила широкое распространение и стала общей проблемой для большинства стран мира. Изучение данной темы представляет большое практическое значение и позволит лучше ориентироваться в сложных явлениях экономической жизни общества. Инфляция — это обесценение бумажных денег вследствие выпуска их в обращение в размерах, превышающих потребности товарооборота. Инфляция находит свое выражение, прежде всего, в росте товарных цен. Ситуация, когда возрастание общего уровня цен происходит с одновременным сокращением производства, называется стагфляция. В экономике может происходить и снижение общего уровня цен. Снижение общего уровня цен, которое не носит сезонного характера, называется дефляцией. Виды инфляции многообразны. В зависимости от критерия инфляции, их можно выделить следующим образом: Виды инфляции в зависимости от ее критериев

24.2. Причины и механизм инфляции В мировой экономической литературе выделяют три основные силы, приводящие к дисбалансу национального хозяйства и инфляции: государственная монополия на эмиссию бумажных денег, на внешнюю торговлю, на производственные, военные и прочие расходы, связанные с функциями современного государства; профсоюзная монополия, задающая размер и продолжительность того или иного уровня заработной платы; монопольные права крупнейших фирм на определение цен и собственных издержек. Все эти три причины взаимосвязаны и каждая по-своему может влиять на процесс инфляции. Для того, чтобы рассмотреть механизм инфляции, необходимо обратиться к ее двум типам: Инфляция спроса, т.е. равновесие спроса и предложения нарушается со стороны спроса (резко возрастает совокупный спрос, а совокупное предложение не меняется; совокупное предложение снижается при постоянном совокупном спросе; расширение совокупного спроса превышает рост совокупного предложения). Основными источниками инфляции спроса являются:

Вследствие этого, в обращении возникает избыток денег по отношению к количеству товаров, повышаются цены. Инфляция предложения (издержек производства) означает, что рост цен происходит вследствие увеличения издержек производства. Основными источниками инфляции предложения являются:

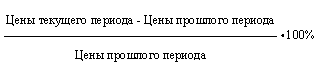

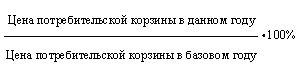

На практике нелегко отличить один тип инфляции от другого, они тесно взаимодействуют. Но для реализации антиинфляционных мер очень важно разобраться, какой тип инфляции является генератором роста цен. Показатели измерения инфляции. Уровень инфляции:  Индекс цен:  Потребительская корзина — набор чаще всего употребляемых, типичных товаров и услуг. Дефлятор ВВП: Дефлятор ВВП используется для измерения общего уровня цен валового внутреннего продукта. Корзина дефлятора включает в себя все товары и услуги, производимые в обществе. «Правило величины 70»: Дает возможность подсчитать количество лет, необходимое для удвоения уровня цен: для этого величина 70 делится на ежегодный уровень инфляции, в результате получается количество лет, необходимое для удвоения уровня цен. 24.3. Социально-экономические последствия инфляции Инфляция оказывает значительное влияние на экономику и последствия этого воздействия сложны и многообразны. Небольшие темпы инфляции («ползучая инфляция») современная экономическая теория рассматривает как благо для экономического развития, т.к. это содействует росту цен и нормы прибыли, являясь, таким образом, фактором временного оживления конъюнктуры. Галопирующая и гиперинфляция приводят к серьезным социально-экономическим последствиям. Такой вид инфляции: дезорганизует хозяйство и затрудняет проведение экономической политики; усиливает дисбаланс между отраслями экономики; нарушает структуру потребительского спроса и обостряет проблему реализации на внутреннем рынке; активизирует материализацию денежных средств; обостряет товарный голод; подрывает стимулы к денежному накоплению, нарушает функционирование денежно-кредитной системы; обесценивает сбережения населения; ведет к перераспределению доходов и богатства (является как бы сверхналогом для населения и ведет к резкому отставанию темпов роста номинальной и реальной заработной платы от темпов роста цен); оказывает серьезное воздействие на занятость. 24.4. Антиинфляционная политика государства Борьба с инфляцией и разработка специальной антиинфляционной программы является необходимым элементом стабилизации экономики. В основе такой программы должен лежать анализ причин и факторов, определяющих инфляцию, набор мер экономической политики, способствующей устранению или снижению уровня инфляции до разумных пределов. Возможны два подхода к управлению хозяйством в условиях инфляции: первый заключается в поиске адаптационной политики, т.е. приспособлении к инфляции. Адаптационная политика построена на том, что все субъекты рыночной экономики (домохозяйства, фирмы, государство) в своих действиях учитывают инфляцию — прежде всего через учет потерь от снижения покупательной способности денег. В этом случае предполагается минимальное вмешательство государства в экономику. Второй вариант заключается в попытке ликвидировать инфляцию антиинфляционными мерами. Эти меры связаны с вмешательством государства в экономику и предполагают: контроль за соотношением цен и доходов, рекомендации по уровню заработной платы и уровню цен и т.д. Задача полностью ликвидировать инфляцию нереальна. Поэтому многие государства ставят перед собой цель сделать ее умеренной, контролируемой, не дать ей достичь разрушительных масштабов. 25. Занятость и безработица 25.1. Понятие занятости и безработицы. Причины и виды безработицы В условиях рыночной экономики, ее цикличного развития и нестабильности, возникают проблемы занятости населения, появления и роста безработицы. З адача данной темы состоит в том, чтобы не только ознакомить студентов теоретически с основными экономическими категориями и понятиями этой темы, но и помочь практически ориентироваться в вопросах, связанных с проблемами занятости и безработицы. Обеспечение высокого уровня занятости населения является центральной задачей и проблемой макроэкономической политики любого государства. Категория занятости связана с понятием «население». Понятие «население» охватывает всех граждан страны. Часть населения, занятая в народном хозяйстве, а также люди, способные работать, но не работающие по тем или иным причинам, составляют «трудовые ресурсы» страны. Лица трудоспособного возраста, участвующие в общественном производстве составляют «экономически активное население». К этой категории граждан относятся: наемные работники; работники, занятые на собственном предприятии (самозанятые); помогающие члены семьи на семейных предприятиях, сезонные работники, временно не работающие по объективным причинам, ученики, проходящие профессиональную подготовку на производстве, военнослужащие. Павленков В.А. Рынок труда. Занятость. Безработица. - М.: Издательство МГУ, 2004. Степень вовлечения экономически активного населения в народное хозяйство выражает понятие «занятость». Опыт стран с развитой рыночной экономикой показал, что полная занятость, понимаемая как поголовная занятость, недостижима. В некотором смысле наличие свободной рабочей силы на рынке труда является необходимым условием расширения и развития производства, предъявляющего дополнительный спрос на рабочую силу. Поэтому под полной занятостью понимают занятость при наличии так называемого «естественного» уровня безработицы, не нарушающего стабильность экономики. Чтобы повысить уровень занятости, государство осуществляет регулирование занятости и рынка труда экономическими, законодательными и организационными методами. Однако проблема занятости остается острой для большинства стран мира. Безработица стала, по выражению П. Самуэльсона, «самой зловещей чертой нашего времени». Безработица — это такое состояние рынка труда, когда часть экономически активного населения не занята в общественном производстве и не имеет соответствующего заработка (дохода). Различают добровольную безработицу, связанную с поиском более благоприятных условий труда, и вынужденную безработицу, возникшую в результате сокращения спроса на рабочую силу. Безработица формируется за счет:

Формы безработицы: Фрикционная — временная безработица, связанная с региональными, профессиональными и возрастными перемещениями рабочей силы. Структурная — высвобождение рабочей силы под воздействием структурных сдвигов в экономике, изменяющих спрос на отдельные профессии. Технологическая — высвобождение рабочей силы, особенно работников с низкой квалификацией, под влиянием научно-технической революции. Циклическая — определяется изменениями деловой конъюнктуры. Снижается во время циклических подъемов и увеличивается в периоды кризисов. Считается, что фрикционная и структурная безработицы неизбежны в современной экономике, они определяют «естественную безработицу». Уровень безработицы определяется отношением количества безработных к экономически активному населению, выраженному в процентах. 25.2. Взаимосвязь инфляции и безработицы. Кривая Филлипса Оптимальная безработица определяется специалистами как безработица, уровень которой ниже естественной, нормальной безработицы. Но, даже при достижении оптимального уровня безработицы благосостояние населения на максимально возможном уровне не обеспечивается, поскольку существует тесная взаимосвязь заработной платы и цены на потребительские товары от размеров безработицы — чем меньше безработица, тем больше общая сумма денежных доходов населения, тем выше его платежеспособный спрос на потребительском рынке. И по законам рынка цены на потребительские товары растут еще быстрее, обесценивая денежные доходы населения, т.е. имеет место инфляция. Наглядной иллюстрацией этого процесса служит кривая Филлипса, показывающая соотношение между годовыми темпами роста безработицы, инфляции и заработной платы. При уровне безработицы в 5,5% заработная плата поддерживается на одном уровне, если же безработица сокращается, то заработная плата повышается и наоборот. Такая же взаимосвязь имеется между движением безработицы и уровнем потребительских цен (инфляцией). 25.3. Экономические последствия безработицы. Закон Оукена Чрезмерная безработица влечет большие экономические и социальные последствия. Повышение ее уровня ведет к недоиспользованию ресурсов труда, снижает доходы населения, повышает социальную напряженность в обществе. «Цена» безработицы — невыпущенная продукция. Когда экономика не в состоянии создать достаточное количество рабочих мест для всех, кто хочет и может работать, потенциальное производство товаров и услуг теряется безвозвратно. Экономисты определяют эту потерянную продукцию как отставание объема ВВП. Отношение между уровнем безработицы и отставанием объема ВВП выражает закон Оукена, который гласит: если фактический уровень безработицы превышает естественный уровень на один процент, то отставание объема ВВП составляет 2,5%. Это отношение 1:2,5 или 2:5 есть отношение уровня безработицы к отставанию объемов ВВП и позволяет вычислить абсолютные потери продукции, связанные с любым уровнем безработицы. В формализованном виде: где Y* — потенциальный объем ВВП; Y — фактический объем ВВП; u- фактическая норма безработицы; u* — естественная норма безработицы; у — коэффициент Оукена, (у = 2,5). 25.4. Биржи труда. Государственная политика занятости Рынок труда имеет свои учреждения купли-продажи труда — биржи труда. Биржи труда играют важную роль в регулировании рынка труда и решении проблем занятости. Биржа труда — учреждение, осуществляющее посредничество между работниками и предпринимателями при осуществлении сделки купли-продажи труда и регистрации безработных. Современные биржи труда могут быть государственными, частными и общественными. Особую роль в решении проблем, связанных с безработицей, играют именно государственные биржи труда (центры занятости), являющиеся центральным звеном государственной службы занятости. Государственное регулирование рынка труда ведется по следующим направлениям:

26. Доходы. Социальная защищенность в условиях рынка 26.1. Понятие «доход»: сущность и источники В экономике любой страны вопрос о доходах занимает одно из главных мест. Очевидно, что люди работают ради получения некоего дохода, который позволяет им существовать, удовлетворять свои потребности, сберегать, накоплять и т.д. Под доходом понимается общая сумма денег, регулярно и законно поступающая в непосредственное распоряжение хозяйствующего субъекта по итогам его хозяйственной деятельности за определенный период времени. Доход определяет покупательную способность конкретного индивида или отдельной семьи. Для определения показателя оценки уровня и динамики доходов населения выделяют: номинальный доход — количество денег, полученное отдельными лицами в течении определенного периода; располагаемый доход, меньший номинального на сумму налогов и обязательных платежей: он используется на личное потребление и личные сбережения; реальный доход — это количество товаров и услуг, которое можно купить на располагаемый доход с учетом изменения уровня цен. По источникам формирования номинальных денежных доходов населения выделяют:

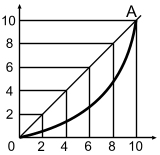

Различные источники формирования доходов обуславливают различия в размере получаемых доходов. 26.2. Распределение доходов Различные источники формирования доходов обуславливают различия в размере получаемых доходов, порождают проблему неравенства доходов. Для обобщенного измерения степени неравенства доходов в мировой практике используются следующие методы. Построение кривой Лоренца, отражающей разницу между «абсолютно справедливым» и фактическим распределением доходов.  Прямая ОА — абсолютное равенство доходов. Кривая ОА (кривая Лоренца) — фактическое распределение дохода. Чем больше разрыв между прямой ОА и кривой Лоренца, тем больше степень неравенства. Деление всего населения той или иной страны на равные по количеству лиц группы —децили, т.е. десятые части, и выявления того, какая часть совокупного дохода приходится на каждую группу, иначе говоря, определения децильного коэффициента. Наиболее часто используется отношение 10% самых богатых слоев населения к 10% самых бедных. Коэффициент Джини (G) — индекс концентрации доходов населения. Для его расчета все население распределяется на пять двадцатипроцентных групп и показывается, какой удельный вес от общей суммы денежных доходов населения приходится на каждую группу. Так, если G = 0, то это соответствует равномерному распределению дохода между всеми группами, если G = 1, то это означает, что весь доход приходится на одну группу. Дифференциация доходов приводит к социальной стратификации: в обществе выделется наиболее богатая прослойка, которая сосредоточивает в своих руках основную часть национального богатства, средний слой, живущий в относительном достатке, и беднейшие (нуждающиеся) слои населения. В нормально работающей экономике средний класс составляет большинство населения и является залогом ее дальнейшего успешного функционирования. 26.3. Социальная политика государства и ее основные направления Социальная защищенность — это система мер, защищающих любого гражданина страны от экономической и социальной деградации в результате потери или резкого падения дохода (в результате болезни, безработицы, инвалидности, старости и т.п.). Реализация мер по социальной защищенности в экономике любой страны предполагает: формирование правовой основы; разработку и реализацию социальных программ; финансирование мер социального характера. Социальная помощь, прежде всего, направлена на поддержание нормального уровня жизни населения и реализуется по следующим каналам: государственное социальное страхование; выплата пенсий по старости, инвалидности, выплата пособий по безработице и т.д.; государственное вспомоществование; помощь в денежной и натуральной форме престарелым, инвалидам, многодетным семьям, студентам, безработным; частная система социального страхования. Решающая роль по осуществлению мер социальной защиты принадлежит государству. Важнейшие направления государственной социальной политики:

Социальная помощь, как правило, осуществляется адресно и ее конкретное содержание определяет ряд факторов, а именно:

26.4. Прожиточный минимум (порог бедности). Поддержка беднейших слоев населения Индикатором успешного функционирования любой экономики служит показатель процентного отношения числа бедных к численности всего населения страны. Чем этот показатель ниже, тем выше уровень жизни. Понятие «бедность» отличается от понятия «неравенство». Бедность определяется как неспособность поддерживать минимальные стандарты жизни, а неравенство охватывает относительные стандарты жизни во всем обществе. Показателем черты бедности служит прожиточный минимум. Прожиточный минимум — это официально установленный минимальный уровень дохода, необходимый для приобретения продуктов питания в соответствии с физиологическими нормами, а также удовлетворения минимальных потребностей в одежде, обуви, жилье. Государственные органы регулярно пересматривают показатель черты бедности в зависимости от роста цен. Эти пересмотры позволяют сохранить покупательную способность минимального дохода на неизменном уровне. |