Авдашева С.Б., Розанова Н.М. Теория организации отраслевых рынков. Курс лекций Теория организации отраслевых рынков

Скачать 1.49 Mb. Скачать 1.49 Mb.

|

|

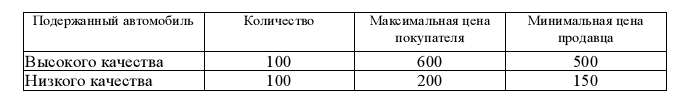

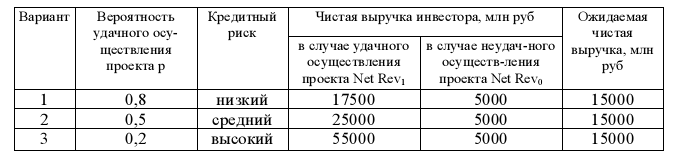

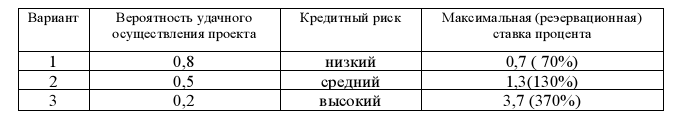

Модель «рынка лимонов» Акерлофа Пусть на рынке подержанных автомобилей существуют два вида товара: втомобиль типа А («персик») - высокого качества, автомобиль типа Б («лимон») - изкого качества. При этом максимальная готовность покупателей платить за товар типа А равна 600 долл., а за товар типа Б - 200 долл. В свою очередь, продавцы готовы продавать товар типа А не меньше, чем за 500 долл., а товар типа Б - не меньше, чем за 150 долл. Предположим далее, что на рынке 100 автомобилей типа А и 100 втомобилей типа Б.  Рассмотрим три варианта рыночного равновесия в зависимости от полноты и симметричности информации о качестве автомобилей. 1. Информация полная и симметричная. Если бы качество конкретного автомобиля было известно и продавцу, и покупателю, возникло бы два независимых рынка - рынок автомобилей типа А и рынок автомобилей типа Б. На первом равновесная цена установилась бы в интервале от 500 до 600 долл., на втором - в интервале от 150 до 200 долл. Объем продаж автомобилей составил бы 200 штук, выигрыш потребителей - (600 - Рр)100 + (200 – P1)100; выигрыш производителей -(Рр - 500)100 + ( Р1 - 150)100. 2. Информация неполная, но симметричная. Предположим, что ни покупателю, ни продавцу неизвестно качество выбранного наугад автомобиля. При этом и продавцы, и покупатели знают, что из 200 автомобилей половина - высокого качества. Вероятность ого, что выбранный наугад автомобиль - высокого качества, составляет 0,5. Тогда покупатель готов заплатить за автомобиль максимальную цену Pd= 600 х 0,5 + + 200 х 0,5 = 400 долл., а продавец готов продать автомобиль минимум за Ps = 500 х 0,5 + 150 х 0,5 = 325 долл. Цена установится в этих границах. Объем продаж автомобилей составит по-прежнему 200. Обратим внимание, что по сравнению с первым вариантом общественное благосостояние (сумма выигрышей покупателей и продавцов) не снизится. Часть покупателей понесет потери, заплатив за автомобиль низкого качества больше, чем их действительная готовность платить. Однако другая часть покупателей выиграет, заплатив за автомобиль высокого качества существенно меньше, чем были готовы. То же самое относится и к продавцам. 3. Информация неполная и асимметричная. Теперь предположим, что информация о качестве товара известна только продавцу этого товара. Максимальная цена спроса для выбранного наугад автомобиля составляет 400 долл. Однако если продавец знает, что его товар - высокого качества, он не захочет продавать его только за 400 долл., что ниже его минимальной цены продажи. В результате на рынке останутся только товары низкого качества. Объем продаж - 100 автомобилей. Асимметричная информация о качестве приведет к снижению общественного благосостояния. Проблемы, связанные с асимметричной информацией о качестве, имеют различное значение для рынков разного типа. Экономическая теория разграничивает товары следующим образом: • товары, качество которых легко определить до потребления («search goods»); • товары, качество которых можно определить только после потребления («experience goods»); • товары, качество которых затруднительно определить даже после потребления («credence goods»). Проблемы, связанные с асимметричной информацией - риск безответственного поведения и негативный отбор, - наиболее остро стоят на рынках товаров двух последних типов. Эмпирическая проверка модели «рынка лимонов» С октября 1978 по апрель 1980 года Федеральная торговая комиссия провела обследование рынка подержанных автомобилей США. Покупателей подержанных автомобилей, купивших товар в течение 12 месяцев, просили указать канал приобретения автомашины (родственники и знакомые, продавцы, найденные по частным рекламным объявлениям, и дилеры), оценить технические характеристики купленного автомобиля (на момент приобретения) по 10-балльной шкале, предоставить сведения о необходимости ремонта и затратах на ремонт. Эксперимент подтвердил рабочую гипотезу о том, что на тех сегментах рынка, где асимметричность информации о качестве сильнее (приобретение автомобилей у дилеров), качество купленных машин было ниже. Подтверждением служили более высокие расходы на ремонт. Люди, купившие автомобиль у друзей или родственников, потратили в среднем за год на ремонт 418 долларов, купившие автомобиль у продавцов, рекомендованных знакомым, - 449 долларов, а те, кто приобрели автомобиль у дилеров, - 533 доллара. Источник: D.Cariton, J.Perloff. Modern Industrial Organization. N-Y., 1994, p. 565-566. Асимметричная информация и негативный отбор на рынке кредитов Проблемы асимметричной информации существуют не только на товарных рынках. Не меньшее влияние асимметрия информации оказывает на развитие рынков факторов производства. Рассмотрим проявление неполноты и асимметрии информации на рынке кредитов. Спрос на заемные средства определяется уровнем эффективности инвестиционных проектов фирмы. Чем выше показатели эффективности инвестиционного проекта, тем выше максимальная ставка процента, которую в состоянии уплатить фирма. Собственно эта максимальная ставка процента (reservation interest rate) равна внутренней норме доходности (internal rate of return) - такой ставке дисконтирования, при которой чистая текущая ценность инвестиционного проекта (разность между текущей ценностью потока чистой выручки и текущей ценностью инвестиционных затрат) равна нулю. Если ранжировать инвестиционные проекты по убыванию внутренней нормы доходности, равновесной ставкой процента будет та, при которой кредитом воспользуются фирмы, имеющие инвестиционные проекты с внутренней нормой доходности, большей или равной ставке банковского процента. Использование заемных средств под процент, превышающий внутреннюю норму доходности, приносит фирме убытки. Равновесие на рынке кредитов, при котором заемными средствами пользуются только те проекты, внутренняя норма доходности которых больше либо равна ставке банковского процента, является Парето-эффективным. Простая модель равновесия на рынке кредитов существенно изменится, если мы предположим, что: • существует асимметрия информации об уровне внутренней нормы доходности инвестиционного проекта между кредитором и заемщиком; • осуществление инвестиционного проекта и связанные с ним риски находятся вне контроля кредитора; • при выборе инвестиционного проекта кредитор и заемщик в силу институциональных условий демонстрируют разное отношение к риску. Рассмотрим проблему «кредитор-заемщик» на условном примере. Фирма просит у банка 10 000 млн. руб. на осуществление инвестиционного проекта длительностью 1 год. В случае удачного осуществления инвестиционного проекта фирма выплачивает кредитору долг с процентами. В случае неудачного осуществления инвестиционного проекта фирма становится банкротом. И тогда получение кредитором хотя бы части суммы кредита становится весьма проблематичным. Для фирмы величина чистых потерь, связанных с банкротством (явных и неявных - расходы на ликвидацию, на судебные издержки, потеря марки и репутации и т. д.) составляет 2 000 млн. руб. Фирма имеет три варианта осуществления инвестиционного проекта, характеризующиеся следующими параметрами:  Зависимость величины чистой выручки в случае удачного осуществления проекта от вероятности его осуществления описывается формулой Net Rev1 = 5 000 + 10 000/р, где р - вероятность успешного осуществленния инвестиционного проекта. Конкретный вариант осуществления инвестиционного проекта фирма выбирает после предоставления кредита. Поскольку ожидаемая чистая выручка одинакова для всех вариантов осуществления проекта, но уровень риска для них различен, то при условии что фирма не склонна к риску, она будет выбирать из доступных вариантов осуществления инвестиционного проекта вариант с наименьшим уровнем кредитного риска. Выбор варианта осуществления инвестиционного проекта с наибольшей вероятностью успешного осуществления при данной ставке процента в интересах банка, поскольку для него ожидаемая прибыль отрицательно зависит от уровня кредитного риска. Предположим, что банк является монополистом в отношении фирмы. Банк, как никакой другой экономической агент, обладает широкими возможностями ценовой дискриминации. Он имеет возможность выявить максимальную готовность платить за кредит, изучив бизнес-план фирмы и другие документы, обосновывающие экономическую целесообразность кредитования инвестиционного проекта. Банк назначает ставку процента на уровне максимальной ставки-процента, которую готова заплатить фирма (reservation interest rate). Эта ставка процента должна быть такой, чтобы ожидаемая чистая выручка фирмы после выплаты банку кредита с процентами была равна нулю. Зависимость чистой выручки фирмы от удачного или неудачного осуществления проекта выглядит следующим образом:  Максимальная ставка процента, которую готова уплатить фирма, определяется из уравнения: (5 000 + 10 000/р - 10 000(1 + i))p + (- 2 000)(1 - р) = 0, i = -0,3 + 0,8/р. Мы видим, что максимальная (резервационная) ставка процента для фирмы обратно пропорциональна вероятности успешного осуществления инвестиционного проекта. Ее зависимость от варианта осуществления инвестиций выглядит следующим образом:  Если бы банк был абсолютно уверен, что фирма выберет первый, второй или третий вариант осуществления инвестиционного проекта, он назначил бы соответствующую ставку процента по кредитам. Однако банк не может с полной достоверностью знать, какой вариант осуществления инвестиционного проекта выберет фирма, так как ее действия по использованию кредита находятся вне контроля банка. На основе изучения бизнес-плана банк выдвигает следующие предположения относительно вероятности осуществления трех упомянутых вариантов инвестиционного проекта:  Ожидаемая вероятность успешного осуществления инвестиционного проекта с точки зрения банка составляет 0,737. Исходя из ожидаемой вероятности успешного осуществления инвестиционного проекта, банк назначает для фирмы ставку процента, равную i = -0,3 + 0,8/0,737 = 0,785 или 78,5% годовых. Как повлияет это решение банка на поведение фирмы? Видно, что при ставке процента, равной 78,5% годовых, неотрицательную чистую выручку фирма получит только осуществляя варианты инвестиционного проекта со средним или высоким уровнем кредитного риска. Мы наблюдаем на рынке кредитов с асимметричной информацией ту же проблему риска недобросовестности контрагента (moral hazard), что и на товарном рынке. Если кредитор ожидает, что вероятность осуществления инвестиционного проекта с низким уровнем кредитного риска отлична от единицы, при назначаемой им ставке банковского процента в интересах заемщика - выбрать инвестиции с более высоким уровнем кредитного риска. Интересы банка при этом страдают. Назначая ставку процента, равную 78,5% годовых, банк рассчитывает на ожидаемую сумму возврата кредита с процентами через год, равную 10 000(1 + i)p в размере 12 802 млн. рублей. Если фирма выберет вариант осуществления инвестиционного проекта со средним уровнем кредитного риска (вероятность успешного осуществления проекта 0,5), ожидаемая сумма возврата кредита с процентами составит 8 685 млн. рублей - иначе говоря, банк потерпит убытки. Мы наблюдаем, как и на товарном рынке, негативный отбор (adverse selection) - если банк назначает ставку процента, не зная с полной достоверностью кредитного риска инвестиционного проекта, проекты с высоким уровнем кредитного риска вытесняют проекты с низким уровнем кредитного риска. Само знание банка о существовании проблемы негативного отбора проблемы не решает. Пусть банк проделал вслед за нами те же самые выкладки и пришел к выводу о том, что ставка процента 78,5% годовых слишком высокая для инвестиционного проекта с низким уровнем кредитного риска, но слишком низкая для проекта со средним уровнем кредитного риска. Каковы будут действия банка? Снижение ставки процента до уровня 70% годовых не решит проблемы, поскольку риск безответственного поведения контрагента сохраняется: по-прежнему фирма имеет стимул выбирать более рискованный вариант осуществления инвестиционного проекта. Назначить более высокую ставку процента? Предположим, банк изменит свои ожидания относительно того, какой вариант инвестиционного проекта выберет фирма:  Ожидаемая вероятность успешного осуществления инвестиционного проекта с точки зрения банка составляет 0,485, и банк назначает ставку банковского процента 1,35 или 135% годовых. Однако при такой ставке процента фирме невыгодно осуществлять инвестиционный проект со средним уровнем кредитного риска. Неотрицательную чистую прибыль с учетом выплаты кредита принесет ей лишь осуществление инвестиционного проекта с высоким уровнем кредитного риска. И в этом случае ожидаемый возврат кредита с процентами для банка означает убытки. Следовательно, единственной стратегией, которая не принесет банку убытков, является стратегия выбора ставки банковского проекта, равной 370% годовых. Стратегией фирмы, следовательно, будет осуществление инвестиционного проекта с самым высоким возможным уровнем кредитного риска. Итак, мы пришли к выводу о том, что асимметрия информации о кредитном риске инвестиционных проектов приводит к повышению ставки процента и преобладанию на рынке рискованных инвестиционных проектов. Следует обратить внимание, что в рассмотренном нами примере «рискованность» служит отрицательной характеристикой, поскольку не сопровождается повышением ожидаемой чистой выручки фирмы. Как можно разрешить проблему негативного отбора на рынке кредитов? Рассмотрим два варианта. 1. Контроль заемщика над осуществлением инвестиционного проекта. Эта мера используется в большей или меньшей степени всеми заемщиками на кредитном рынке. Однако полное устранение асимметрии информации о кредитном риске требует слишком тщательного контроля над деятельностью заемщика и сопряжено с крайне высокими издержками мониторинга. Издержки мониторинга служат разновидностью трансакционных издержек, снижающих эффективность функционирования рынка. 2. Сигналы об уровне кредитного риска. Наиболее надежным сигналом об уровне кредитного риска для банка служит кредитная история. Заемщики, не имеющие добротной кредитной истории, вынуждены ceteris paribus пользоваться кредитами по более высокой ставке процента. Как расточительные расходы фирм и низкая первоначальная цена служат инвестициями в репутацию на товарном рынке, так выплату дополнительной суммы процентов можно рассматривать как затраты фирмы на создание репутации на рынке кредитов. Источники информации о потенциальных заемщиках коммерческих банков Асимметричная информация о кредитном риске ухудшает условия деятельности коммерческих банков и снижает их прибыль, создавая предпосылки вытеснения добросовестных заемщиков недобросовестными, низкорисковых проектов высокорисковыми, «хороших» кредитов «плохими». Для решения проблемы «рынка лимонов» кредиторы используют различные каналы получения информации о потенциальном клиенте: • непосредственно заявка о выдаче кредита; • интервью, проводимое специально для выяснения вопросов, не освещенных в заявке на выдачу кредита; • данные кредитных бюро, организуемых банками и финансовыми организациями для обмена информацией. Основными критериями оценки потенциального заемщика служат: • кредитная история; • готовность предоставить залог и сумма залога; • поток доходов; • репутация в глазах деловых партнеров; • резервные активы и собственность, которые могут быть реализованы с целью получения средств для возврата кредита, • финансовая отчетность (баланс и счет прибылей и убытков); • список кредиторов, партнеров и клиентов. Обратим внимание на то, что все эти критерии оценки не сообщают непосредственно информации о кредитном риске, а служат косвенными сигналами о «качестве» потенциального заемщика. Источник: Виноградов Д. В. К вопросу о структуре инвестиционного отдела оммерческого банка. ВШЭ, 1996. Если асимметричная информация о качестве на товарном рынке наносила ущерб интересам производителей товаров высокого качества (новая фирма должна нести евозвратные потери, чтобы сигнализировать покупателю о качестве своего товара), асимметрия информации о кредитном риске на рынке кредитов наносит ущерб интересам заемщиков с низким уровнем кредитного риска. Следовательно, для новой фирмы асимметричная информация о кредитном риске создает барьеры входа на рынок. Чем сильнее проблема асимметрии информации на рынке кредитов, тем выше барьеры входа на рынок, тем больше преимущества уже действующих в отрасли фирм по сравнению с их потенциальными конкурентами, тем при прочих равных условиях выше потенциал монопольной власти. Упомянутые нами контроль над осуществлением инвестиционного проекта и кредитная история смягчают проблему асимметричной информации об уровне кредитного риска. Но одновременно на рынке существуют факторы, усугубляющие эту проблему. К ним относится прежде всего проблема противоречивости интересов собственников и менеджеров (см. главу 1). Мы предполагали в нашем примере, что фирма не заинтересована в использовании кредитов по ставке процента, превышающей внутреннюю норму доходности. Это верно в том случае, если принимающие решение об использовании кредита агенты несут полную ответственность за результаты осуществления проекта. Следовательно, они не заинтересованы в предоставлении банку неверной информации об уровне кредитных рисков. Но для фирмы с разделенными собственностью и управлением это может быть неверно. Различия и противоречивость интересов собственников и менеджеров проявляется, в частности, в том, что менеджеры могут быть заинтересованы в использовании кредитов под ставку процента, не соответствующую уровню эффективности деятельности фирмы. В этом случае поиск кредита может сопровождаться предоставлением неверной информации о характеристиках инвестиционного проекта. Проблема асимметричной информации возникает в новой форме - банк сталкивается с двумя типами заемщиков -добросовестными и недобросовестными, - и не может с полной достоверностью утверждать, к какому типу относится конкретная фирма. |