управленческие риски при принятии управленческих решений. Курсовая работа по дисциплине Методы принятия управленческих решений на тему Управленческие риски при разработке управленческого решения

Скачать 210.78 Kb. Скачать 210.78 Kb.

|

|

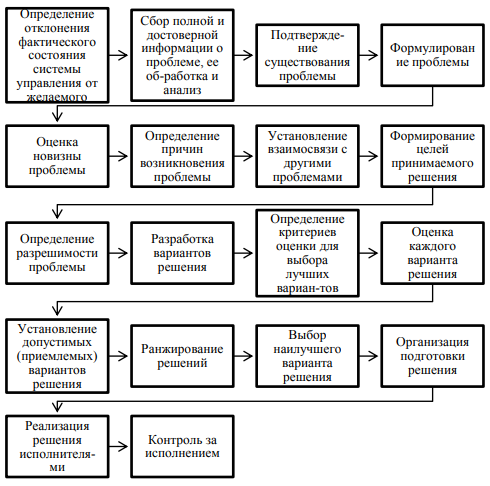

1.3 Разработка управленческих решений в условиях неопределенности и риска В большинстве отраслей риск используется для характеристики ситуации нестабильности, имея при этом сугубо вероятностный характер. Для определения влияния риска на отрасль целесообразным представляется выделить факторы, оказывающие отрицательное влияние на них8. В отношении принятия управленческих решений это: - риск возможных отказов и аварий оборудования; - риск изменения цен на сырьевые ресурсы страны; - риск осложнения политической ситуации в мире; - риск сбоя в логистической сети, недопоставок и поставок некачественных товаров. Для определения влияния неопределенности на устойчивость отрасли, целесообразным представляется выделить факторы, оказывающие на нее отрицательное влияние. В отношении поставщиков это: - риск неполной, несвоевременной, не качественной поставки сырья, комплектующих, материалов, оборудования; -риск не поставки продукции вообще; -риск ошибок и сбоев в поставках; - риск повышения цен на сырь, комплектующие, материалы оборудование от данного поставщика9. Таким образом, поставщики оказывают влияние на процессы снабжения, транспорт и запасы. В этих условиях особе внимание стоит уделить разработке алгоритма принятия решений. Эталонный алгоритм принятия управленческого решения представлен на рисунке 1.  Рисунок 1 - Эталонный алгоритм принятия управленческого решения В условиях неопределнности и риска данная модель может быть усовершенствована посредством оценки вариантов решения с учетом факторов риска. При этом также возможно использовать метод ранжирования решений, однако, главным фактором здесь выступает наименьшая рискованность вариантов10. Методология принятия решения в условиях риска и неопределенности можно построить на основе «матрицы решений», пример которой приведен в таблице 3. Таблица 3 - Матрица решений

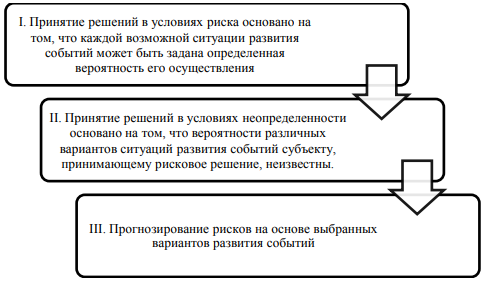

В представленной матрице значения A1; A2;... А n показывают каждый из альтернатив решения; С 1; С2;...; С n — возможные варианты ситуации; Э11; Э12; Э1 n; Э21; Э22; Э2 n; Э n1; Э n2; ...; Э nn - уровень эффективности принимаемого решения, определенной альтернативе при конкретной ситуации. Представленная матрица решений определяет один из ее видов, который возможно обозначить как «матрица выигрышей», поскольку именно она оценивает показатель эффективности. Возможно построение матрицы решений и иного вида, представленного как «матрица рисков», в котором взамен показателей эффективности будут использоваться показатели финансовых потерь, соответствующие определенным сочетаниям возможных альтернатив принятия решений и ситуаций развития событий11. На основе представленной матрицы выбирается наилучшее альтернативное решение по выбранному критерию. Методика такого расчета дифференцируется при разных условиях риска и неопределенности по параметрам, приведенным на рисунке 2.  Рисунок 2 - Параметры выбора решений при наличии риска и неопределённости Оценка вероятности реализации отдельных ситуаций развития событий определяется экспертным путем. Матрица решений, построенная в условиях риска с учетом вероятности отдельных ситуаций, определяет интегральный уровень риска по каждой из имеющихся альтернатив принятия решений12. Основными критериями, используемыми в процессе принятия решений в условиях риска, являются следующие: 1. критерий Вальда (критерий «максимина»); 2. критерий «максимакса»; 3. критерий Гурвица (критерий «оптимизма-пессимизма» или «альфа-критерий»); . критерий Сэвиджа (критерий потерь от «минимакса»). Таким образом, алгоритм принятия управленческих решений в условиях риска и неопределнности может быть построен на основе предварительного формирования вариантов управленческих решений, выявления рисковых событий в каждом из них, и, факторов неопределнности, оценки по представленным критериям каждой из альтернатив, выбора наименее рискованного и прибыльного варианта. 2. Методические аспекты проведения системного анализа в организации и принятие на его основе управленческих решений 2.1 Методы принятия управленческих решений Методы принятия управленческих решений - это конкретный метод решения проблемы. Их бывает большое количество. Следует различать методы принятия управленческих решений на основе математических моделей и психологические методы, основанные на совместной работе. Дерево целей представляет собой структурированный и иерархический набор (организованный по уровням, иерархии) целей экономической системы, плана, в котором общая цель выделена как «вершина дерева»; а ветви дерева - это цели и подцели подчиненные основной цели Название «дерево целей» связано с тем, что набор целей, схематично распределенный по уровням, по внешнему виду напоминает перевернутое дерево13. Концепция «дерева целей» была впервые предложена Ч. Черчманом и Р. Акоффом в 1957 году. Оно позволяет человеку организовать свои планы, чтобы увидеть свои цели в группе. Будь то личное или профессиональное. Сюда входит дерево целей для определения возможных комбинаций, обеспечивающих наилучшую производительность. Термин «дерево» относится к использованию иерархии (от высшей к низшей), которая достигается путем разделения общей цели на второстепенные. Этот метод широко используется для прогнозирования возможного направления развития науки, технологий, а также для составления личных целей, профессиональных целей и задач любой компании. Так называемое дерево целей тесно связывает долгосрочные цели и конкретные действия на каждом уровне иерархии. В этом случае цели более высокого уровня соответствуют вершине дерева, а локальные цели (мероприятия) расположены на более низких уровнях, с помощью которых достигаются цели более высокого уровня. Метод Черчмана Акоффа (метод последовательного сравнения) представляет собой последовательную корректировку оценок. В методе последовательного сравнения альтернативе дается неотрицательное действительное число от 0 до 1 (оценка), при этом, наиболее предпочтительной альтернативе ставится максимальное значение, равное 1, а остатку остальным меньше 1, в порядке убывания по предпочтению альтернативы14. Этот метод - один из самых популярных методов оценки. Предполагается, что экспертные оценки будут постоянно корректироваться. Метод Черчмана-Акоффа - один из самых эффективных. Его можно успешно использовать для измерения масштаба взаимоотношений. В этом случае определите наиболее предпочтительный альтернативный метод ai1. Ей присудили наивысший балл. Для всех остальных альтернативных методов эксперты указали в несколько раз меньшее предпочтение, чем ai1. Как стандартная процедура Черчмана-Акоффа, так и попарное сравнение альтернативных предпочтений могут использоваться для корректировки численных оценок альтернатив. Если численные оценки альтернатив не соответствуют предпочтениям экспертов, вносятся изменения. Если в вышеупомянутом методе решение основано на расчете, то при применении метода графического анализа изображение будет использоваться для выбора управленческого решения. Есть популярный метод под названием «Полигон альтернатив». «Полигон альтернатив» - это видимый вид, нарисованный в полярных координатах. Ось, к которой применяется стандартное значение, проходит по радиусу от центра к периферии. Количество осей соответствует количеству выбранных условий. По оси отложена шкала оценок каждого стандарта. Заранее определяется, где должно быть лучшее значение, рядом с центром или вдали от центра. Для всех условий это условие должно быть одинаковым. В этом случае не имеет значения, как шкала классифицируется на относительных единицах, условных обозначениях или только словесно.. Самое главное - увидеть постепенное изменение стандарта, которое отражает тенденцию к улучшению или ухудшению по мере продвижения по оси. Максимальные и минимальные оценки должны быть реалистичными. Необходимо обратить внимание, что сгенерированные многоугольники не имеют геометрически определенных областей. Даже если будет выбран тот же стандарт и назначено то же значение, соответствующая область многоугольника может быть изменена только потому, что был изменен порядок осей. Если ни один стандарт не принимается во внимание, или другие стандарты вводятся наоборот, и угол между шкалами не тот же, изменяется масштабное соотношение или изменяется внутренний масштаб, площадь и форма многоугольника и значение внешней границы меняется15. Очень эффективным методом отбора, основанным на нескольких критериях, является метод анализа иерархий (МАИ),, разработанный Т. Саати. Факты показали, что этот метод полезен при принятии решений, основанных на формальных и неформальных факторах. Суть МАИ - декомпозиция проблемы на части (элементы), которые оцениваются в шкале МАИ в виде суждений ЛПР (экспертов). А затем, после обработки совокупности суждений методом матричной алгебры, формируются конечные оценки. При этом определяется относительная степень взаимного влияния в иерархии. В МАИ рекомендованы 4 способа обработки данных. 1. Суммировать элементы каждой строки и нормализовать делением каждой суммы на суммы всех элементов. Сумма полученных результатов равна 1. Первый элемент результирующего вектора будет приоритетом первого объекта (в данном случае 1-го фактора) и т.д. 2. Суммировать элементы каждого столбца и получить обратные элементы этих сумм. Нормализовать их так, чтобы сумма равнялась 1, разделив каждую обратную величину на сумму всех обратных величин. 3. Разделить элементы каждого столбца на сумму элементов этого столбца, т.е. нормализовать столбец. Затем сложить элементы каждой полученной строки и разделить эту сумму на число элементов в строке - усреднение по нормализованным столбцам. 4. Умножить n-элементов каждой строки и извлечь из произведения корень n - й степени. Нормализовать полученные числа16. Таким образом, методы принятия управленческих решений - это конкретный метод решения проблемы. Их бывает большое количество. Следует различать методы принятия управленческих решений на основе математических моделей и психологические методы, основанные на совместной работе. 2.2 Методы оценки рисков с помощью методов качественного и количественного анализа Качественный анализ рисков позволяет выявить и идентифицировать возможные виды рисков, свойственных проекту, также определяются и описываются причины и факторы, влияющий на уровень данного вида риска. Кроме того, необходимо описать и дать стоимостную оценку всех возможных последствий гипотетической реализации выявленных рисков и предложить мероприятия по минимизации и/или компенсации этих последствий, рассчитав стоимостную оценку этих мероприятий. Первым шагом в проведении качественного анализа рисков является четкое определение (выявление, описание - "инвентаризация") всех возможных рисков инвестиционного проекта. Существенную практическую помощь в этом направлении может оказать предлагаемая классификация инвестиционных рисков17. Рассмотрение каждого вида инвестиционного риска можно производить с трех позиций: 1. с точки зрения истоков, причин возникновения данного типа риска; 2. обсуждения гипотетических негативных последствий, вызванных возможной реализацией данного риска; 3. обсуждения конкретных мероприятий, позволяющих минимизировать рассматриваемый риск. Основными результатами качественного анализа рисков являются: выявление конкретных рисков инвестиционного проекта и порождающих их причин, анализ и стоимостный эквивалент гипотетических последствий возможной реализации отмеченных рисков, предложение мероприятий по минимизации ущерба и их стоимостная оценка. К дополнительным, но также весьма значимым результатам качественного анализа, следует отнести определение пограничных значений возможного изменения всех факторов (переменных) проекта, проверяемых на риск. Этапы качественного анализа рисков: 1. идентификация (определение) возможных рисков; 2. описание возможных последствий (ущерба) реализации обнаруженных рисков и их стоимостная оценка; 3. описание возможных мероприятий, направленных на уменьшение негативного влияния выявленных рисков, с указанием их стоимости; 4. исследования на качественном уровне возможности управления рисками инвестиционного проекта: - диверсификация риска; - уклонение от рисков; - компенсация рисков; - локализация рисков18. Качественный анализ инвестиционных рисков проводится на стадии разработки бизнес-плана, а обязательная комплексная экспертиза инвестиционного проекта позволяет подготовить обширную информацию для начала работы по анализу рисков. В процессе качественного анализа рисков мы исследуем причины возникновения рисков и факторы, способствующие их динамике, затем даем описание возможно ущерба от проявления рисков и их стоимостную оценку. Так как расчеты эффективности проекта базируются на построении его денежных потоков, величина которых может измениться в результате реализации каждого из отмеченных рисков, то для аналитика важна количественная оценка последствий осуществляемых на данном шаге, выраженная в стоимостных показателях. Кроме того, для аналитика также важна оценка предполагаемых на следующем шаге мероприятий, направленных на уменьшение негативного влияния выявленных рисков. Мы должны правильно выбрать способы, позволяющие снизить инвестиционные риски, так как правильное управление рисками позволит нам минимизировать потери, которые могут возникнуть при реализации проекта и снизить общую рискованность проекта. Методы экспертной оценки включают комплекс логических и математико-статистических методов и процедур, связанных с деятельностью эксперта по переработке необходимой для анализа и принятия решений информации. Центральной "фигурой" экспертной процедуры является сам эксперт - это специалист, использующий свои способности (знания, умение, опыт, интуицию и т.п.) для нахождения наиболее эффективного решения. Эксперты, привлекаемые для оценки рисков, должны: - иметь доступ ко всей имеющейся в распоряжении разработчика информации о проекте; - обладать достаточным уровнем креативности мышления и необходимыми знаниями в соответствующей предметной области; - быть свободным от личных предпочтений в отношении проекта (не лоббировать его). Можно выделить следующие основные методы экспертных оценок, применяемые для анализа рисков: 1. Вопросники 2. SWOT-анализ 3. Роза и спираль рисков 4. Оценка риска стадии проекта 5. Метод Дельфи Количественный анализ рисков инвестиционного проекта предполагает численное определение величин отдельных рисков и риска проекта в целом. Количественный анализ базируется на теории вероятностей, математической статистике, теории исследований операций19. Для осуществления количественного анализа проектных рисков необходимы два условия: наличие проведенного базисного расчета проекта и проведение полноценного качественного анализа. При качественном анализе выявляются и идентифицируются возможные виды рисков инвестиционного проекта, также определяются и описываются причины и факторы, влияющие на уровень каждого вида риска. Задача количественного состоит в численном измерении влияния изменений рискованных факторов проекта на поведение критериев эффективности проекта. Наиболее часто на практике применяются следующие методы количественного анализа рисков инвестиционных проектов: - метод корректировки нормы дисконта; - анализ чувствительности показателей эффективности (чистый дисконтированный доход, внутренняя норма доходности, индекса рентабельности и др.) - метод сценариев; - деревья решений; - имитационное моделирование - метод Монте-Карло. Перечисленные методы анализа рисков базируются на концепции временной стоимости денег и вероятностных подходах. Выбор конкретного метода анализа риска зависит от информационной базы, требований к конечным результатам (показателям) и к уровню надежности планирования инвестиций. Для небольших проектов можно ограничиться методами анализом чувствительности и корректировки нормы дисконта, для крупных проектов - провести имитационное моделирование и построить кривые распределения вероятностей, а в случае зависимости результатов проекта от наступления определенных событий или принятия определенных решений построить также дерево решений. Методы анализа рисков следует применять комплексно, используя наиболее простые из них на стадии предварительной оценки, а сложные и требующие дополнительной информации - при окончательном обосновании инвестиций. | |||||||||||||||||||||||||||||