Курсовая работа Повышение экономической безопасности ООО Весна. Курсовая работа повышение экономической безопасности предприятия (на примере ооо весна) Выполнила студентка Загретдинова К. С

Скачать 2.2 Mb. Скачать 2.2 Mb.

|

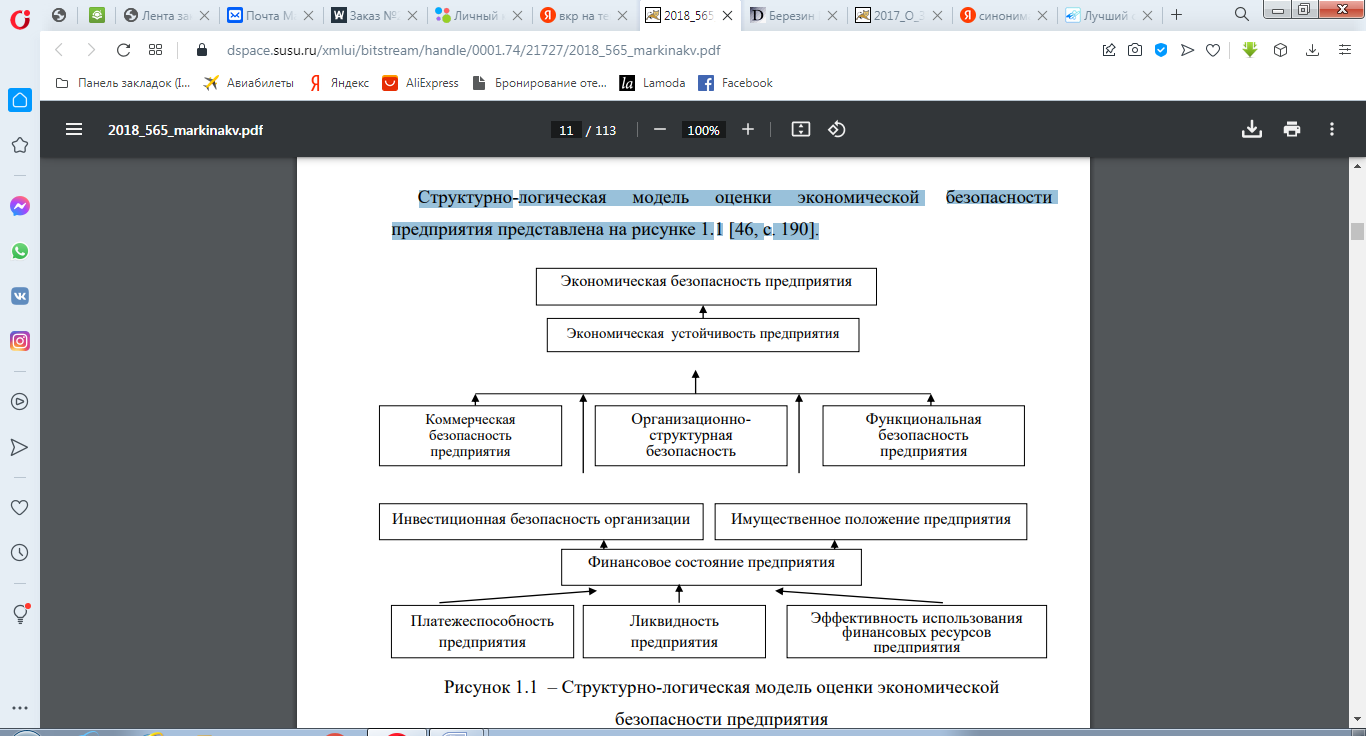

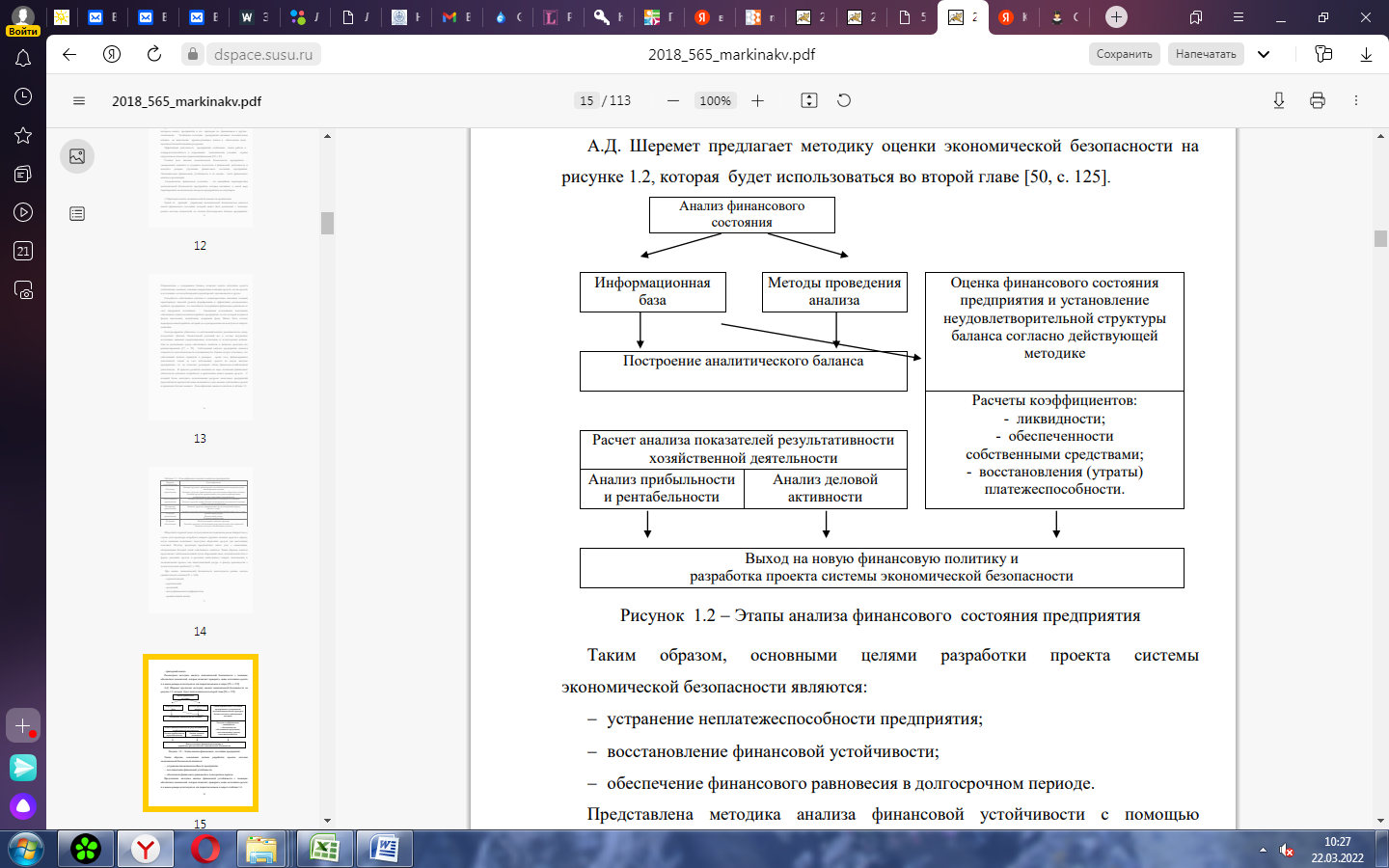

Рис. 1.1 – Структурно-логическая модель оценки экономической безопасности предприятия Экономический успех компании зависит от комплексного подхода к решению проблемы безопасности в сфере финансов, кредита и права. Следовательно, основной задачей финансового анализа является эффективное управление финансовыми ресурсами предприятия, главной целью является оценка экономической безопасности и выявление возможности эффективного функционирования. Анализ экономической безопасности дает возможность оценить [22, с. 132]: – обслуживание активов компании; – степень предпринимательского риска, например возможность погашения обязательств перед третьими лицами; – вливание капитала в оборотные средства и долгосрочные инвестиции; – потребность в дополнительных источниках финансирования; – возможность приумножать капитал; – рациональное привлечение заемных средств; – основательность политики распределения и использования прибыли; – удобство выбора инвестиции; – эффективная кадровая политика. Отсюда можно сделать вывод, что экономическая безопасность определяется конкурентоспособностью предприятия, его потенциал в деловом сотрудничестве оценивается тем, насколько обеспечены экономические интересы самого предприятия и его партнеров в финансовых и иных отношениях. Стабильное состояние предприятия положительно сказывается на выполнении производственных планов и обеспечении производственных нужд необходимыми ресурсами. Эффективная работа предприятий, стабильный темп работы и конкурентоспособность в современных экономических условиях страны определяются качеством финансового менеджмента [25, с. 37]. Основной целью анализа экономической безопасности предприятия является своевременное выявление и устранение недостатков в финансовой деятельности и поиск резервов улучшения финансового состояния предприятия. Экономическая (финансовая) устойчивость и ее оценка является частью финансового анализа в организации. Следовательно, финансовое состояние является важнейшей характеристикой экономической безопасности предприятия, которая оценивает, в какой степени гарантированы экономические интересы предприятия и его партнеров. 1.2 Критерии оценки экономической безопасности организации Одной из функций управления экономической безопасностью является анализ финансового состояния, который может быть реализован с использованием различных методов показателей по статьям баланса предприятия. Знакомство с содержанием баланса позволяет увидеть источники средств (собственные, заемные), основные направления инвестирования, состав средств и источников, состав кредитов и задолженностей и другое. Способность собственного капитала к самовозрастанию с высокой скоростью характеризует высокий уровень подготовки и эффективного распределения прибыли фирмы, ее способность поддерживать финансовое равновесие за счет внутренних источников. Основными источниками пополнения собственного капитала являются прибыль предприятия, благодаря которой создаются средства накопления, потребления и резервный фонд. Может быть остаток нераспределенной прибыли, которая до ее распределения используется в обороте компании. Если бизнес убыточен, собственный капитал уменьшается на сумму понесенных убытков. Значительную часть в составе внутренних источников занимают амортизационные отчисления на бывшие в употреблении активы. Они не увеличивают размер собственного капитала, а являются средством его реинвестирования [17, с. 55]. Собственный капитал компании является основой ее автономии и независимости. Однако следует учитывать, что размер собственного капитала ограничен, к тому же финансирование деятельности только за счет собственного капитала не всегда выгодно для предприятия, т.к. не увеличивает объем финансово-хозяйственной деятельности. В процессе развития бизнеса по мере погашения финансовых обязательств необходимо привлечение новых заемных средств. С точки зрения более прибыльного использования ресурсов собственников бизнеса представляется предпочтительным меньше вкладывать собственных средств в бизнес и привлекать больше заемных средств. Минусом такого подхода является повышенный риск банкротства, если кредиторы потребуют возврата крупных заемных средств в тот момент, когда у компании не хватает оборотных средств для срочных платежей. Поэтому кредиторы предпочитают иметь дело с компаниями, которые владеют большей долей капитала. Следовательно, капитал представляет собой запас экономических благ, накопленных за счет сбережений в виде денежных средств и реальных капитальных благ, вовлекаемых в экономический процесс в качестве инвестиционного ресурса и фактора производства с целью получения прибыли [5, с. 251]. При оценке экономической безопасности используются разные методы сравнительного анализа [35, с. 168]: − горизонтальный; − вертикальный; − трендовый; − метод финансовых коэффициентов; − сравнительный анализ; − факторный анализ. Рассмотрен метод анализа экономической безопасности с использованием абсолютных показателей, позволяющий проверить, какие источники финансирования и в каком объеме используются для покрытия резервов и затрат [55, с. 213]. А.Д. Шеремет предлагает методику оценки экономической безопасности на рисунке 1.2, которая будет использоваться во второй главе [50, с. 125].  Рис. 1.2 – Этапы анализа финансового состояния предприятия Таким образом, основными целями разработки проекта системы экономической безопасности являются: – ликвидация неплатежеспособности компании; – восстановление финансовой стабильности; – обеспечение финансового баланса в долгосрочной перспективе. Представлена методика анализа финансовой устойчивости с помощью абсолютных показателей, которая позволяет проверить, какие источники средств и в каком размере используются для покрытия запасов и затрат в таблице 1.3. Таблица 1.3 − Методика анализа финансовой устойчивости

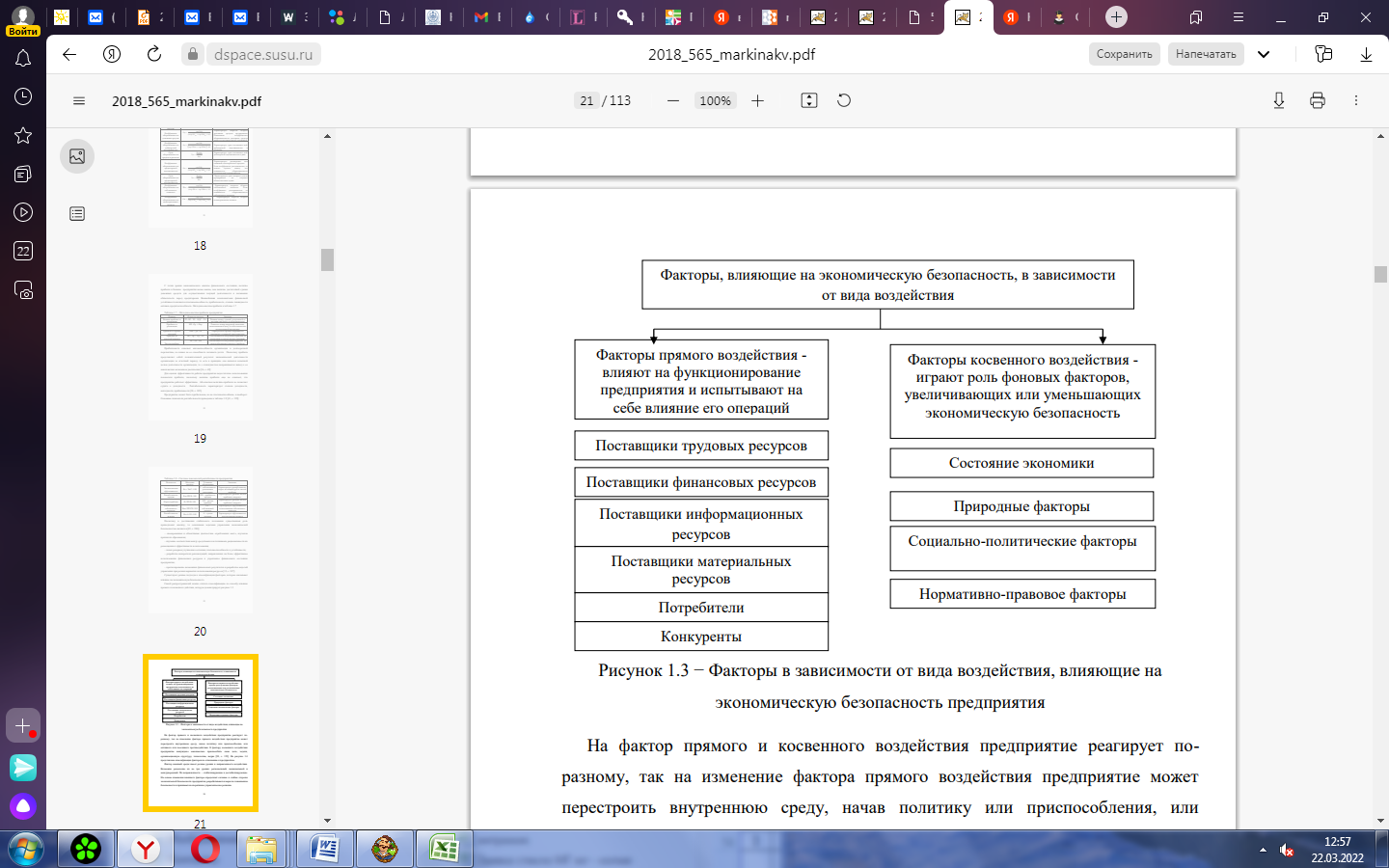

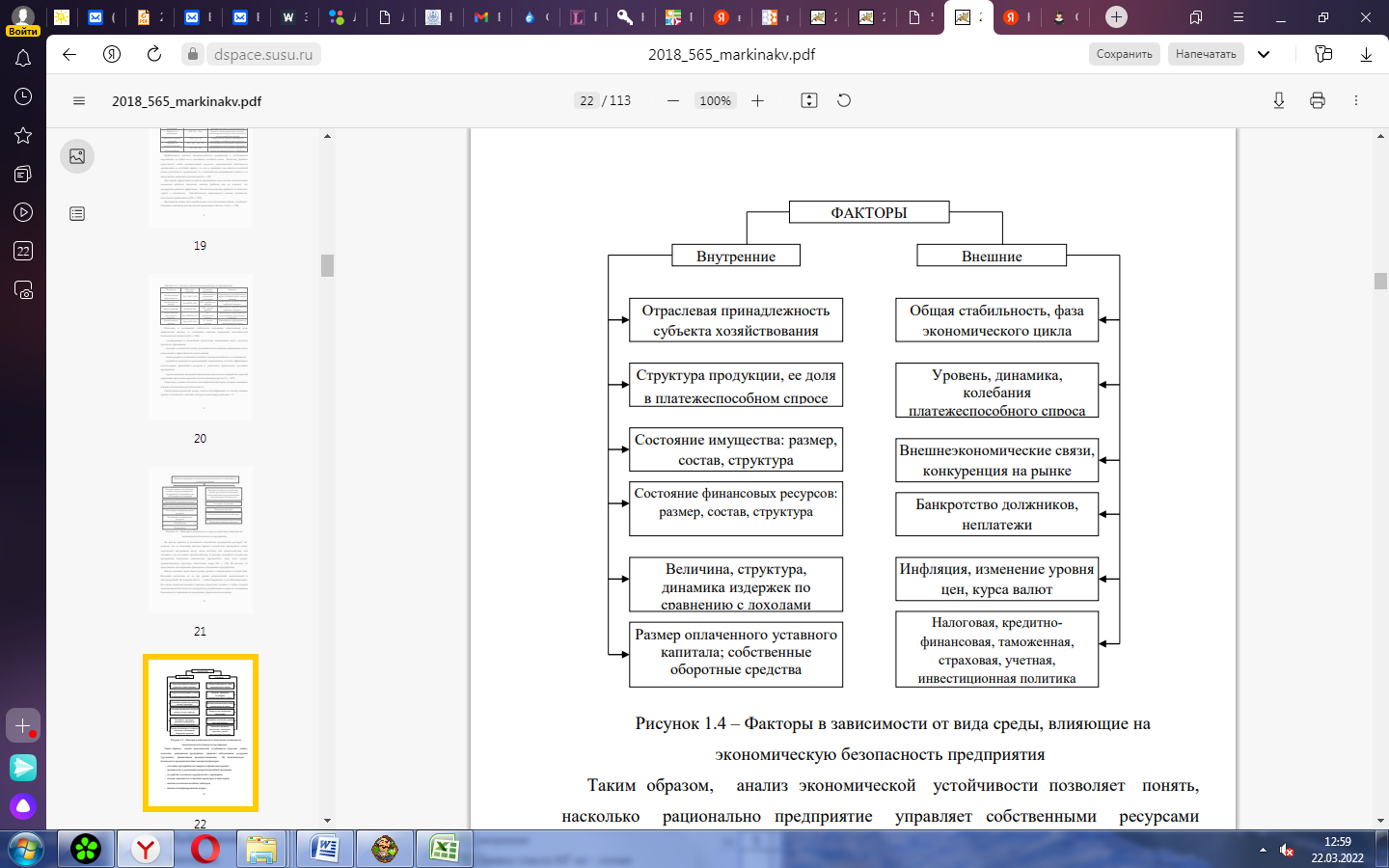

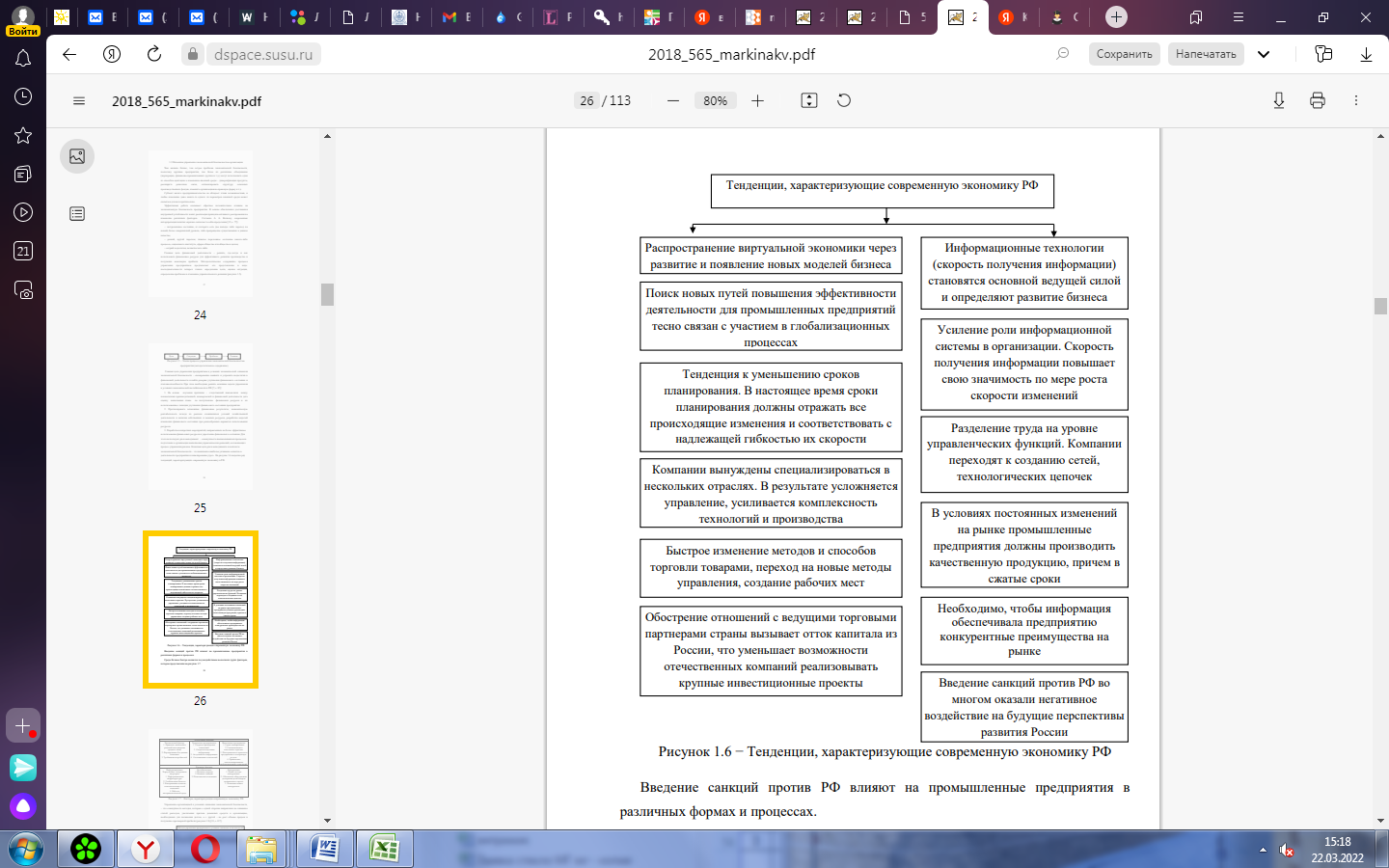

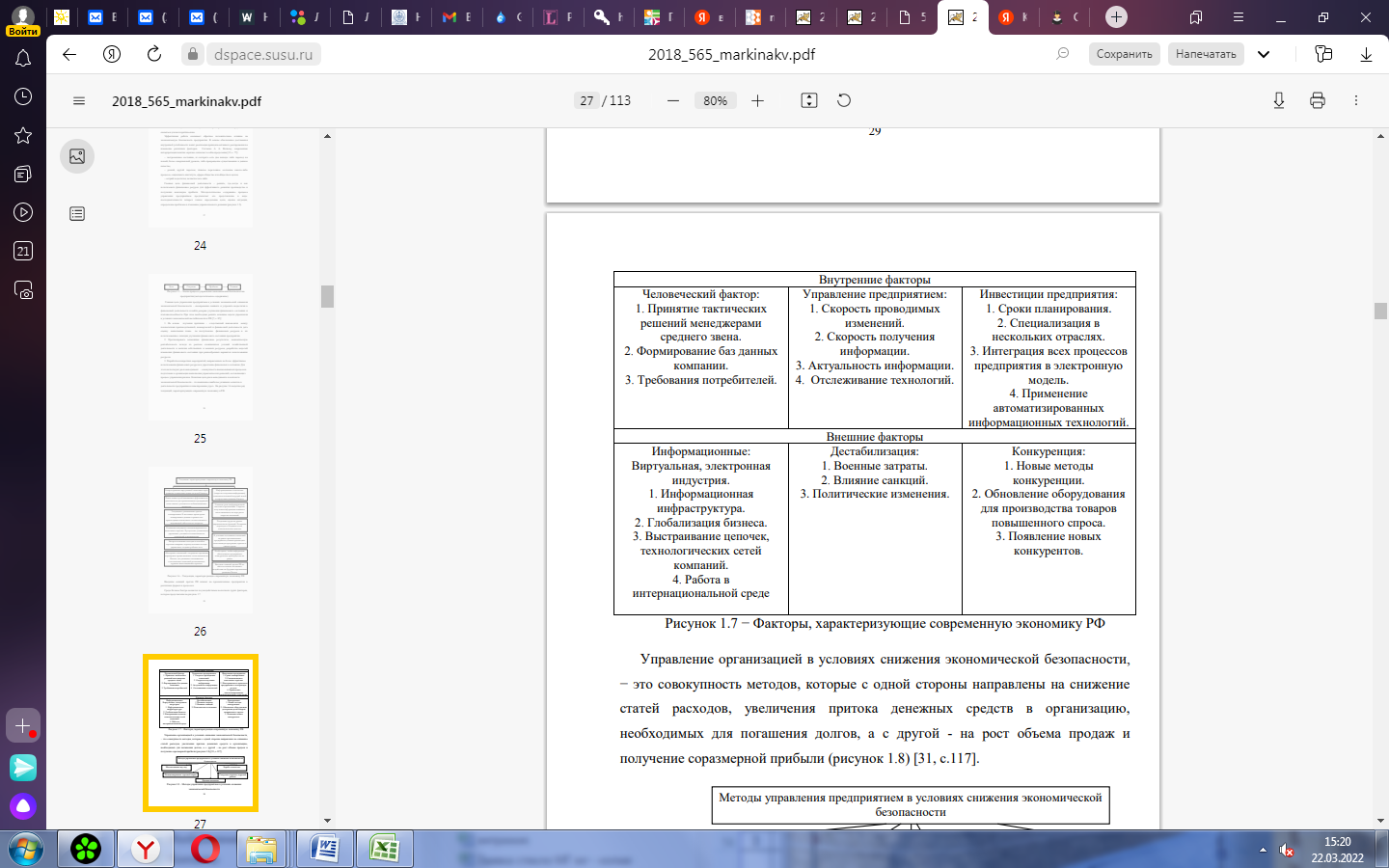

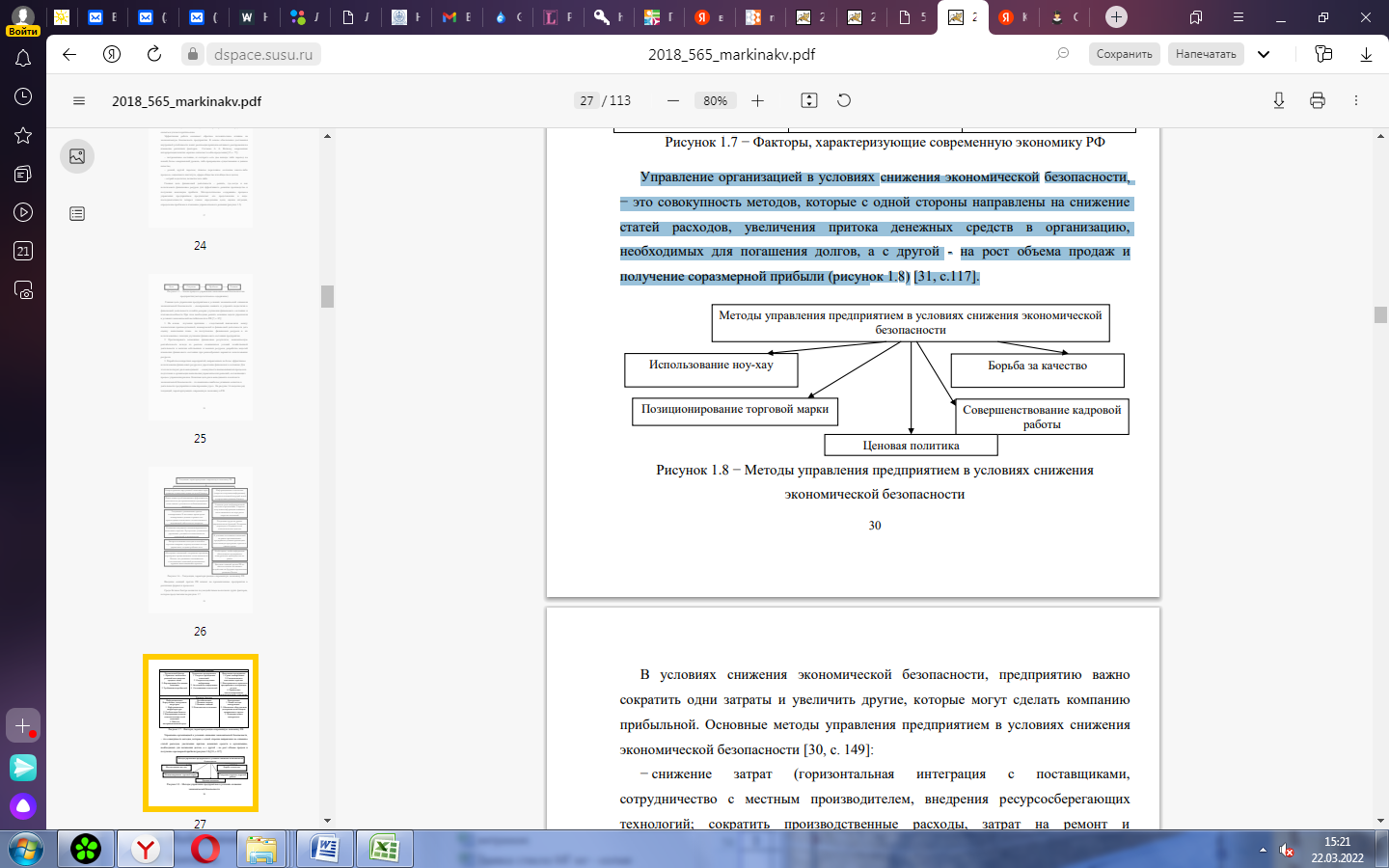

Эти показатели позволяют определить тип финансовой устойчивости предприятия, которая может быть четырех видов: 1) ЗЗ СОС– абсолютная финансовая устойчивость; 2) ЗЗ СОС+ДЗИ– нормальная финансовая устойчивость; 3) ЗЗ СОС+ДЗИ+КЗИ – неустойчивое финансовое положение; 4) ЗЗ ИФЗ– кризисное финансовое положение. Первый вид финансовой устойчивости (абсолютная устойчивость) на практике встречается крайне редко. Характеризуется высоким уровнем платежеспособности, компания не зависит от внешних кредиторов. Второй тип финансовой устойчивости (нормальная устойчивость) характеризуется средним уровнем платежеспособности, рациональным использованием заемных средств и высокой рентабельностью оборотных средств. Третий вид финансовой устойчивости (неустойчивое финансовое положение) характеризуется нарушением нормальной платежеспособности, возникает необходимость привлечения дополнительных источников финансирования [21, с. 109]. Четвертый тип финансовой устойчивости (кризисная ситуация) характеризуется тем, что фирма полностью теряет платежеспособность и находится на грани банкротства. С точки зрения экономического анализа финансового состояния наличие прибыли в балансе фирмы менее важно, чем наличие достаточного количества денег для осуществления текущей деятельности и оплаты обязательств перед кредиторами. Важнейшими составляющими финансовой устойчивости являются платежеспособность, рентабельность, степень ликвидности активов, кредитоспособность. Рентабельность относится к долгосрочной прибыльности организации, но не к ее способности погасить долги. Поскольку прибыль является положительным результатом хозяйственной деятельности организации за отчетный период, то есть в принципе является конечной целью деятельности организации, вывод о ее максимально возможном увеличении очевиден [16, с. 69]. Для оценки эффективности предприятия недостаточно использовать показатель прибыли, так как наличие прибыли не означает, что предприятие работает эффективно. Абсолютное значение прибыли не позволяет судить о рентабельности. Рентабельность характеризует степень рентабельности, доходности, рентабельности [24, с. 305]. Компания может быть прибыльной, но не платежеспособной, и наоборот. Поскольку анализ играет важную роль в достижении устойчивого положения, основными задачами управления экономической безопасностью являются [42, с. 280]: − своевременная и объективная диагностика «проблемных зон», изучение причин их образования; – изучение соответствия средств и источников, рациональности их размещения и эффективности использования; − поиск резервов улучшения состояния, платежеспособности и устойчивости; – разработка конкретных рекомендаций, направленных на более эффективное использование финансовых ресурсов и укрепление финансового положения компании; − прогнозирование возможных финансовых результатов и разработка моделей управления для различных вариантов использования ресурсов [13, с. 107]. Существует несколько подходов к классификации факторов, влияющих на экономическую безопасность. С  амой распространенной можно считать классификацию по способу влияния прямого и косвенного действия, которую демонстрирует рисунок 1.3. амой распространенной можно считать классификацию по способу влияния прямого и косвенного действия, которую демонстрирует рисунок 1.3.Рис. 1.3 − Факторы в зависимости от вида воздействия, влияющие на экономическую безопасность предприятия Компания по-разному реагирует на фактор прямого и косвенного воздействия, поэтому компания может реконструировать внутреннюю среду к изменению фактора прямого воздействия, инициируя политику либо адаптации, либо активного противодействия, либо пассивного. Компания обязана максимально адаптировать свою цель, задачи, организационную структуру, технологии, персонал к фактору косвенного воздействия [30, с. 119]. На рисунке 1.4 представлена классификация факторов по отношению к предприятию. Экологический фактор имеет разные уровни и направления воздействия. Их можно разделить на три уровня: региональный, национальный и международный. По направлению - стабилизирующие и дестабилизирующие. На основе развития внешнего фактора определяются сильные и слабые стороны экономической безопасности предприятия, разрабатываются мероприятия по повышению безопасности и принимается оперативное управленческое решение.  Рис. 1.4 – Факторы в зависимости от вида среды, влияющие на экономическую безопасность предприятия Таким образом, анализ экономической устойчивости позволяет понять, насколько рационально предприятие распоряжается собственными ресурсами (трудом, финансами, производством). На экономическую безопасность предприятия влияет множество факторов: − положение компании на товарном и финансовом рынках; − производство и реализация конкурентоспособной продукции; − его оценка в деловом сотрудничестве с партнерами; − степень зависимости от внешних кредиторов и инвесторов; − наличие неплатежеспособных должников; − наличие квалифицированного персонала; − величина и структура производственных затрат, их соотношение с денежными поступлениями; − размер оплаченного уставного капитала; − эффективность коммерческих и финансовых операций; − государственный потенциал [11, с. 92]. Воздействие фактора внешней среды в значительной степени делает равновесие хозяйствующего субъекта, отрасли менее устойчивым, повышает зависимость от них народного хозяйства в целом [24, с. 90]. Таким образом, были выделены следующие критерии экономической безопасности: − анализ потенциала недвижимости; − анализ собственных и заемных финансовых ресурсов; − соотношение между накопленным капиталом и инвестированным капиталом; − коэффициенты ликвидности; − определение типа финансовой устойчивости компании; − расчет коэффициентов финансовой устойчивости; − расчет рентабельности деятельности и капитала; − коммерческая деятельность (оборот ресурсов); − устойчивость экономического роста. Следовательно, экономическая безопасность предприятия зависит от материально-стоимостной структуры производства, реализации продукции, организации труда, финансового оборота, инноваций и их динамики, при которой достигаются стабильно высокие результаты. Если производственно-хозяйственный план выполняется успешно, то это положительно сказывается на экономической безопасности, а в результате недовыполнения плана по производству и реализации продукции ухудшается финансовое состояние. 1.3 Механизм управления экономической безопасностью организации Чем меньше фирма, тем острее стоит проблема экономической безопасности, так как крупные фирмы, тем больше их различные объединения (корпорации, финансово-промышленные группы и т.п.) могут использовать один из способов приспособления к изменениям внешней среды – диверсификация продукции, расширение рыночных отношений, оптимизация структуры производственных фондов, изменение организационно-правовой формы и др. Этих возможностей малый бизнес не имеет и любое изменение даже одного из параметров внешней среды может быть для него принципиальным. Эффективная работа оказывает обратное положительное влияние на экономическую безопасность компании. В основе обеспечения достижения внутренней устойчивости лежит реализация принципа активного реагирования на изменения различных факторов. По мнению А. А. Волкова, современная трактовка понятия «кризис» включает дефиниции [12, с. 77]: – экстремальное состояние, из которого есть два выхода: либо переход на новый, более совершенный уровень, либо прекращение существования в этом качестве; − резкий и внезапный перелом; серьезный перелом в каком-либо процессе, социальном институте, сфере общества или общества в целом; – острый дефицит, нехватка чего-либо. Главной целью управления предприятием в условиях экономической безопасности является своевременное выявление и устранение недостатков в финансовой деятельности и поиск резервов улучшения финансового состояния и платежеспособности. При этом необходимо решить основные задачи управления в условиях экономической нестабильности в Российской Федерации [7, с. 85]: 1. На основе изучения причинно-следственной связи между показателями производственной, коммерческой и финансовой деятельности оценить выполнение плана поступления финансовых ресурсов и их использования с позиций улучшения финансового состояния предприятия. 2. Для прогнозирования возможных финансовых результатов, экономической рентабельности исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей изменения финансового состояния с разнообразием вариантов использования ресурсов. 3. Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния. Для этого используется управление рисками – совокупность взаимосвязанных процессов подготовки и организации выполнения управленческих решений, составляющих процесс управления рисками. Конечной целью управления рисками в контексте экономической безопасности является выявление наиболее уязвимых сторон деятельности предприятия и нивелирование угроз. На рисунке 1.5 выделим ряд тенденций, характеризующих современную экономику в РФ.  Рис. 1.5 − Тенденции, характеризующие современную экономику РФ Введение санкций против РФ влияют на промышленные предприятия в различных формах и процессах. Среда бизнеса быстро меняется под воздействием нескольких групп факторов, которые представлены на рисунке 1.6.  Рис. 1.6 − Факторы, характеризующие современную экономику РФ  Управление организацией в условиях снижения экономической безопасности представляет собой совокупность методов, которые, с одной стороны, направлены на сокращение статей расходов, увеличение притока денежных средств в организацию, необходимых для погашения долгов, а с другой стороны, на увеличение объема продаж и достижение пропорциональная прибыль (рисунок 1.7) [31, с. 117]. Управление организацией в условиях снижения экономической безопасности представляет собой совокупность методов, которые, с одной стороны, направлены на сокращение статей расходов, увеличение притока денежных средств в организацию, необходимых для погашения долгов, а с другой стороны, на увеличение объема продаж и достижение пропорциональная прибыль (рисунок 1.7) [31, с. 117].Рис. 1.7 − Методы управления предприятием в условиях снижения экономической безопасности В условиях снижения экономической безопасности компании важно снизить одни затраты и увеличить другие, что может сделать компанию прибыльной. Основные методы управления предприятием в условиях снижения экономической безопасности [30, с. 149]: – снижение себестоимости (горизонтальная интеграция с поставщиками, сотрудничество с локальным производителем, внедрение ресурсосберегающих технологий, снижение себестоимости продукции, затрат на ремонт и обслуживание оборудования); – увеличение притока денежных средств в организацию (планирование продаж за счет приобретения новых рынков сбыта, продажи или сдачи в аренду имущества компании, ужесточение кредитной политики в отношении покупателя); – реструктуризация обязательств (факторинг, компенсация, использование векселей, облигаций); – определение стратегии развития организации (перепрофилирование производства, внедрение в производство нового продукта); − проведение реорганизации или реструктуризации предприятия (продукт, ассортимент, факторы производства, менеджмент). Данные изменения должны быть существенными, чтобы предприятие смогло выжить в нестабильной рыночной среде и стать рентабельным. В условиях экономической нестабильности в Российской Федерации используйте принципы, характеризующие эффективное функционирование предприятия [50, с. 125]: – наличие и размещение капитала, эффективность его использования; – приемлемость структуры ответственности, финансовая независимость и степень финансового риска; – оптимальная структура активов и степень производственного риска; – оптимальная структура источников формирования оборотных средств; – платежеспособность и инвестиционная привлекательность компании; – риск (несостоятельности) юридического лица; – запас его финансовой устойчивости. В настоящее время из-за высокой инфляции представляется очень сложным использовать для анализа абсолютные показатели, можно сравнить относительные показатели анализируемой компании [11, с. 16]: − с общепринятыми или установленными стандартами оценки степени риска и прогнозирования возможности банкротства; – с аналогичными данными других компаний (особенно конкурентов), что помогает выявить сильные и слабые стороны компании и ее возможный потенциал; – по аналогичным данным за предыдущие годы (периоды) выявить и изучить тенденции улучшения или ухудшения финансового положения предприятия. Внешним признаком неплатежеспособности предприятия организации является приостановление его текущих платежей и невозможность удовлетворить требования кредиторов в течение трех месяцев со дня их исполнения [16, с. 88]. Поиск путей повышения экономической безопасности – главная задача, стоящая перед директором. В настоящее время отечественные авторы-экономисты выделяют пути повышения экономической безопасности: 1. Снижение себестоимости реализованных товаров. Этот параметр улучшается за счет оптимизации поставок сырья для производства, а также за счет внедрения новых методов продаж (дилеры, интернет-магазин, участие в выставках и распродажах и т.д.) Себестоимость продукции может быть снижена за счет модернизации технологических процессов (новое оборудование, снижение потерь от брака за счет автоматизации участков производственного процесса и т. д.). 2. Повышение эффективности управления трудовыми ресурсами предприятия за счет внедрения различных видов мотивации персонала. При таком способе улучшения финансового состояния не требуется существенной перестройки организационной структуры предприятия, и она может быть достигнута за счет внедрения новых методов материального стимулирования, в основу которых может быть положена оценка вклада отдельного лица. работника к общему результату хозяйственной деятельности. 3. Выпуск новых продуктов. Разработка данной стратегии развития с учетом рыночного спроса и рыночной ниши может осуществляться как специалистами компании, так и с привлечением специалистов различных консалтинговых компаний. 4. Введение жесткого финансового контроля за расходованием денежных средств, а также введение жесткой расчетной дисциплины с крупными дебиторами (приобретателями продукции). 5. Провести рекламную кампанию для более активного продвижения продукции на новые рынки [22, с. 85]. 6. Замена или модернизация оборудования, что позволит внедрить новые технологии, которые позволят производить товары в большем объеме по товарным группам, пользующимся повышенным спросом на рынке. 7. Анализ внутренних резервов улучшения финансового положения (приобретение нового оборудования за счет резервного капитала, продажа неиспользуемого оборудования или оборудования с высокой степенью износа, что позволит получить увеличение прочих доходов). 8. Совершенствовать механизм управления основным капиталом (фондоотдача, фондоемкость, фондоотдача). 9. Совершенствование управления оборотным капиталом, что выражается в поддержании высоких показателей оборачиваемости, снижении материалоемкости и затрат ресурсов на производство и т.д. 10. Увеличение доли активов с минимальными и низкими инвестиционными рисками (денежные средства, дебиторская задолженность менее сомнительной). При разработке способов улучшения финансового состояния необходимо оценить затраты, необходимые для проведения мероприятия, а также возможное увеличение прибыли, которую предприятие может получить для повышения своей экономической безопасности. 2. Анализ экономической безопасности и характеристика ООО «Весна» 2.1 Краткая характеристика предприятия ООО «Весна» ООО «Весна» по своей организационно-правовой форме является обществом с ограниченной ответственностью и действует на основании Свидетельства о государственной регистрации. Также предприятие является коммерческой организацией, основной целью деятельности которого является извлечение прибыли. Как юридическое лицо, предприятие самостоятельно осуществляет оперативный, бухгалтерский и статистический учет и отчетность в установленном действующем законодательством РФ порядке. Структура управления ООО «Весна» представляет собой совокупность взаимосвязанных управления, обеспечивающих функционирование предприятия как производственной системы. ООО «Весна» имеет линейно-функциональную организационную структуру (приложение А). Структура управления ООО «Весна» совершенствуется по мере изменения рыночных условий путем создания новых подразделений. Руководство деятельностью предприятия осуществляет дирекция во главе с генеральным директором. Дирекция подотчетна по всем вопросам своей деятельности. ООО «Весна» учреждено собранием участников, в соответствии с ФЗ «Об обществах с ограниченной ответственностью». На основании Устава и внутренних документов анализируемого предприятия можно привести следующие данные: Предприятие в своем составе имеет Совет учредителей – участников общества из 3 человек. Высшим органом управления ООО «Весна» является общее собрание участников. Руководство текущей деятельностью фирмы осуществляется единолично исполнительным органом – директором. Контроль за финансово-хозяйственной деятельностью фирмы осуществляется ревизионной комиссией, создаваемой общим собранием из числа участников или других лиц. Решения Совета участников принимается только единогласно. В случае несогласия кого-либо из участников, он имеет право на выход из их числа на условиях, оговоренных в учредительном договоре, уставе и ГК РФ. Решения по оперативным вопросам принимаются директором единолично. ООО «Весна» самостоятельно планирует свою деятельность и определяет перспективы своего развития. Оплачивает все предусмотренные законами РФ налоги. Внешний контроль за деятельностью ООО «Весна» осуществляют налоговые, природоохранительные, антимонопольные органы, общество «Защиты прав потребителей» и др. на основании действующего законодательства. Основной целью деятельности ООО «Весна» является осуществление производственно-хозяйственной деятельности, направленной на получение прибыли на вложенный капитал, а также удовлетворение на основе полученной прибыли социально-экономических интересов Учредителей и членов трудового коллектива. ООО «Весна» специализируется на разработке и производстве электрооборудования и бытовой техники для дач, фермерских и сельских хозяйств, скотоводческих ферм и др. Продукция предприятия собирается вручную для достижения максимального контроля качества изделий. Заводом выпускается целая серия такой продукции, как измельчители зерна, кормоизмельчители, дополнительные кормоцеха универсальные и т.д. ООО «Весна» основано в 2008 году. Изделия фирмы представлены во всех регионах России. Генеральный директор – Науглов Павел Геннадьевич. Юридический адрес: 456300 РФ Челябинская обл., г. Миасс, пр. Автозаводцев, 1 Сайт: http://vesna-miass.ru Основополагающим принципом работы предприятия является полное удовлетворение запросов клиентов по ассортименту выпускаемой продукции, его качеству, объему и культуре обслуживания потребителей. За 13 лет своего развития компания прошла путь от небольшого кустарного производства до предприятия с мощной сырьевой и производственной базой. Измельчители, выпускаемые ООО «Весна» занимают большую часть рынка. После успешной реализации проекта было принято решение о расширении модельного ряда и улучшении технических характеристик продукции – появился еще один агрегат, в котором можно перерабатывать корнеплоды и солому, а также мелкие ветки для приготовления компоста. Измельчители зерна, выпускаемые предприятием, оказались востребованными от Польши до Магадана. Осваивая рынок юга России и Украины, предприятие столкнулось с проблемой специфики сельскохозяйственной отрасли в этих регионах: большие урожаи кукурузы и разведения птицы. Был создан агрегат, рассчитанный на одновременную загрузку зерна, кукурузных початков и соломы. Получив патент, на новый усовершенствованный домашний кормоцех и запустив продукт в серийное производство, был расширен рынок сбыта до Казахстана и Украины. Затем выпустили вальцовые агрегаты для плющения зерна. Такое зерно готово к скармливанию без предварительной обработки, отлично усваивается, соответственно, улучшается качество молока и мяса, увеличивается продуктивность птиц. Важно отметить, что конструкторская служба предприятия ориентируется прежде всего на потребности крестьянских подворий: сотрудники регулярно бывают в регионах собирая ценную для компании информацию о качестве работы агрегатов, замечания и предложения. Такая обратная связь с потребителем – основа работы на будущее. Растущие объемы производства позволяют расширить, действующую в настоящее время сеть дилеров. За последние годы предприятием сформирована дилерская сеть компаний в различных регионах России: Волгоградская, Новосибирская, Омская, Курганская, Пермская, Ульяновская, Самарская, Ростовская области, Красноярский край, республики Башкорстан и Белоруссия, Украина и Казахстан. Работа по расширению и оптимизации клиентской базы продолжается и сейчас. В связи с растущей конкуренцией предприятие постоянно повышает технический уровень и качество своей продукции. Вся продукция предприятия имеет сертификат соответствия. Существует гибкая система скидок и бонусы, допускается поставка товара с рассрочкой платежа. Доставка продукции предприятия осуществляется как транспортом покупателя, так и автомобильными и железнодорожными транспортно-экспедиционными компаниями России. Для потребителей – розничных покупателей организована доставка через ФГУП «Почта России». Сегодня ООО «Весна» – это среднее специализированное предприятие по изготовлению, поставкам и последующему сервисному обслуживанию оборудования сельскохозяйственного назначения, ассортимент предлагаемой продукции насчитывает более 50 наименований. 2.2 Анализ экономической безопасности предприятия Экономическая безопасность выступает важным аспектом в эффективном существовании предприятия, так как подразумевает под собой состояние защищенности всех его важных составляющих: финансовой, информационной, кадровой, технико-технологической, правовой и силовой. Главной целью экономической безопасности выступает преимущественно установление максимально эффективного функционирования производственных процессов, а также устойчивого развития в будущем. Анализ финансовых результатов предприятия начинается с оценки динамики показателей балансовой прибыли за анализируемые периоды, в котором используются данные из формы № 1 и № 2 (Приложение Б, В), таблица 2.1. Таблица 2.1 – Состав, структура и динамика балансовой прибыли

Предприятие в отчетном и предыдущем году отработало прибыльно. Получило балансовую прибыль в отчетном 1 300 тыс. руб., в предыдущем – 13 023 тыс. руб., что меньше на 11 723 тыс. руб. или на 90,02%. Прибыль от продаж 8 000 тыс. руб., предыдущем 17 667 тыс. руб., что меньше на 9667 тыс. руб. или на 54,72%. Факторный анализ прибыли от продаж представлен в таблице 2.2. Таблица 2.2 – Исходные данные для факторного анализа прибыли от реализации

Необходимо рассчитать влияние отдельных факторов на величину отклонения прибыли от продаж от уровня ее в предыдущем году. Для факторного анализа используем метод цепной подстановки и данные вышеприведенной таблицы 2.3. Таблица 2.3 – Факторный анализ прибыли от реализации

Уменьшение прибыли в отчетном году на 9 667 тыс. руб. произошло за счет уменьшения объема на 0,89 тыс. руб., а за счет изменения структуры и удорожания удельных затрат на прибыль снизилась соответственно на 755,63 тыс. руб. и 7 723,56 тыс. руб. Экономическая эффективность работы предприятия характеризуется относительными показателями деятельности, т. е. рентабельностью. Показатели рентабельности представлены в таблице 5. Таблица 2.4 – Показатели рентабельности предприятия

Предприятие отработало в отчетном году неэффективно, показатели рентабельности на низком уровне. От того, какие ассигнования вложены в основные и оборотные средства, сколько их находится в сфере производства и в сфере обращения, в денежной и материальной форме, насколько оптимально их соотношение, во многом зависят результаты производственной и финансовой деятельности. Поэтому в процессе анализа активов предприятия в первую очередь следует изучить изменения в их составе и структуре. Таблица 2.5 – Анализ состава, структуры и динамики активов

За отчетный период произошло увеличение активов на 4 122 тыс.руб. за счет увеличения объема оборотных активов на 7 976 тыс.руб. в т.ч. увеличением величины запасов на 20 999 тыс.руб.(следствие увеличения готовой продукции на складе). Уменьшение объема внеоборотных активов произошло за счет уменьшения объема основных средств на 4 131 тыс. руб. Таблица 2.6 – Анализ состава, структуры и динамики пассивов

На начало отчетного периода объем собственных средств составлял 10 349 тыс.руб. на конец года 11 307 тыс.руб. Произошло увеличение собственных средств на 958 тыс.руб. Данное изменение произошло за счет увеличения нераспределенной прибыли. Остальные составляющие, такие как добавочный и резервный капиталы остались без изменений. Увеличилась краткосрочная задолженность на 5 784 тыс. руб., в том числе: поставщикам и подрядчикам и задолженность по налогам и сборам. Удельный вес собственных средств на конец года (9,16%) непревышает удельный вес заемных средств (29,78%), что свидетельствует об ухудшении финансового состояния предприятия. Расчет абсолютных показателей финансовой устойчивости представлен в таблице 2.7. Таблица 2.7 – Анализ обеспеченности запасов источниками их формирования

Вывод: На конец отчетного периода предприятие находится в неустойчивом финансовом состоянии. Запасы обеспечены общей величиной основных источников | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||