Венчурный капитал_ФЭ_1к. Лекция Венчурный бизнес и его структура 24 Предпринимательство в условиях экономики, основанной на знаниях 24

Скачать 1.43 Mb. Скачать 1.43 Mb.

|

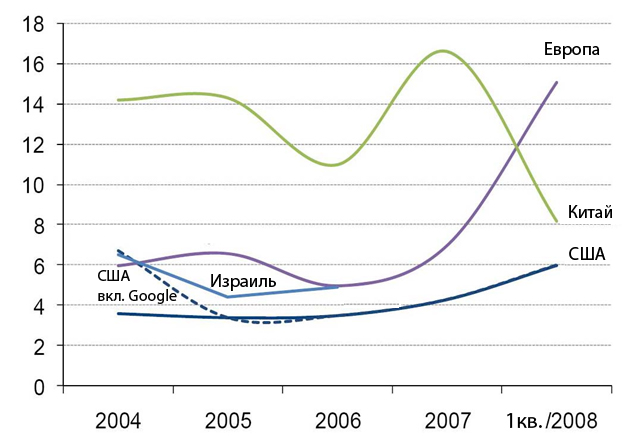

1.4. Роль венчурного финансированияПрямые инвестиции («private equity» или «direct equity») и их разновидность венчурные инвестиции («venture capital») на сегодняшний день получили наибольшее развитие в странах, где существуют прецедентные системы права (common law), – в первую очередь в США, Великобритании, Канаде и Австралии. Наибольший интерес для России представляет уникальный опыт становления венчурного финансирования в США, где находится самый большой на сегодняшний день рынок венчурного капитала. В 1970 г. в США рынок венчурного капитала практически отсутствовал, в 1980 г. весь совокупный венчурный капитал США не превышал 1 млрд долл., а к середине 90-х годов рынок венчурного капитала под управлением достиг в этой стране уровня 35 млрд долл., из которых порядка 4 млрд долл. было инвестировано. Если эти 4 млрд долл. сопоставить с 30–40 млрд долл., которые были получены в США в то время от продажи акций на фондовом рынке, то рынок венчурного капитала будет выглядеть очень скромно. Однако роль венчурного финансирования не сводится лишь к дополнительным 4 млрд долл. США, ежегодно инвестируемым в экономику этой страны. Малый и средний бизнес, на который в первую очередь рассчитано венчурное инвестирование, практически лишен иных возможностей без обеспечения получить долгосрочные (на 3–6 лет) инвестиции, особенно при отсутствии убедительной «кредитной истории» (track record). Между тем именно малый и средний бизнес способен наиболее динамично развиваться, создавая рабочие места. Венчурные инвестиции (Рис. 5) показали самые высокие показатели доходности (по разным источникам, 18–20% годовых) среди основных направлений инвестирования в США за 20-летний период (1980−2001 гг.) даже с учетом потерь от «Интернет-пузыря», а большинство молодых компаний – лидеров научно-технического сектора мировой экономики – начинали свое «взрывное развитие» именно с привлечением венчурного капитала.  Рис. 5. Объем совершенных венчурных инвестиций в США и Европе в период с 1992 по 2010 гг. (млрд долл.) В последние предкризисные годы доходность венчурных инвестиций выросла на большинстве рынков (Рис. 6)  Рис. 6. Доходность венчурных инвестиций как мультипликатор цены выхода из инвестиции к цене входа (выходы ценой более 100 млн долл.) Влияние венчурного капитала на национальную экономику значительно и постоянно растет. В США – на родине индустрии прямых и венчурных инвестиций – в компаниях, развивающихся за счет венчурных и прямых инвестиций, уже в начале нового века работало до 11% от общего числа занятых в экономике. В 2009 году в компаниях, созданных за счет венчурных инвестиций в объеме 856 млрд. долл., это число достигло 11,2 млн чел., которые ежегодно производили продукцию на сумму 2,9 трлн долл., что составило 21% от ВВП. По данным Европейской ассоциации венчурного инвестирования, венчурные предприятия ежегодно увеличивают число рабочих мест на 15%, в то время как крупнейшие европейские предприятия – только на 2%. Согласно проведенному Coopers & Librand исследованию, в то время как количество работников, занятых на пятистах крупнейших предприятиях Европы в 1990-х годах, увеличивалось на 2% за год, у такого же числа проинвестированных венчурным капиталом предприятий занятость за год увеличилась на 15%. Лишь 12% респондентов вышеупомянутого исследования рассматривали инвестора венчурного капитала только как «управляющего фонда», тогда как 52% относились к такому инвестору как к «настоящему партнеру», отмечая при этом в первую очередь ценность финансовых рекомендаций такого инвестора (44% респондентов), помощь в выработке корпоративной стратегии (43% респондентов) и восприимчивость к новым идеям (41% респондентов). Менеджеры 81% проинвестированных (портфельных) компаний ответили, что без инвестиций венчурного капитала их компания вообще не существовала бы (43% респондентов), либо развивалась бы медленнее (38% респондентов). На Рис. 7 показано изменение доли венчурной индустрии в ВВП США, Европы и России в 2004–2008 гг. с учетом и без учета прямых инвестиций и инвестиций в сделки выкупа. Рост доли в США и ее падение в Европе в 2008 г. были связаны с тем, что венчурная индустрия в условиях кризиса оказалась более устойчивой, чем экономика в целом, а также с некоторым ростом ВВП в Европе и его падением в США.   Рис. 7. Доля венчурной индустрии в ВВП США, Европы и России в 2004-2008 гг. |