Внешнеэкономическая деятельность предприятия - Л.Е. Стровский, С.К. Казанцев, Е.А. Паршина. Внешнеэкономическая деятельность предприятия - Л.Е. Стровский, С. Леонид Евгеньевич Стровский

Скачать 5.88 Mb. Скачать 5.88 Mb.

|

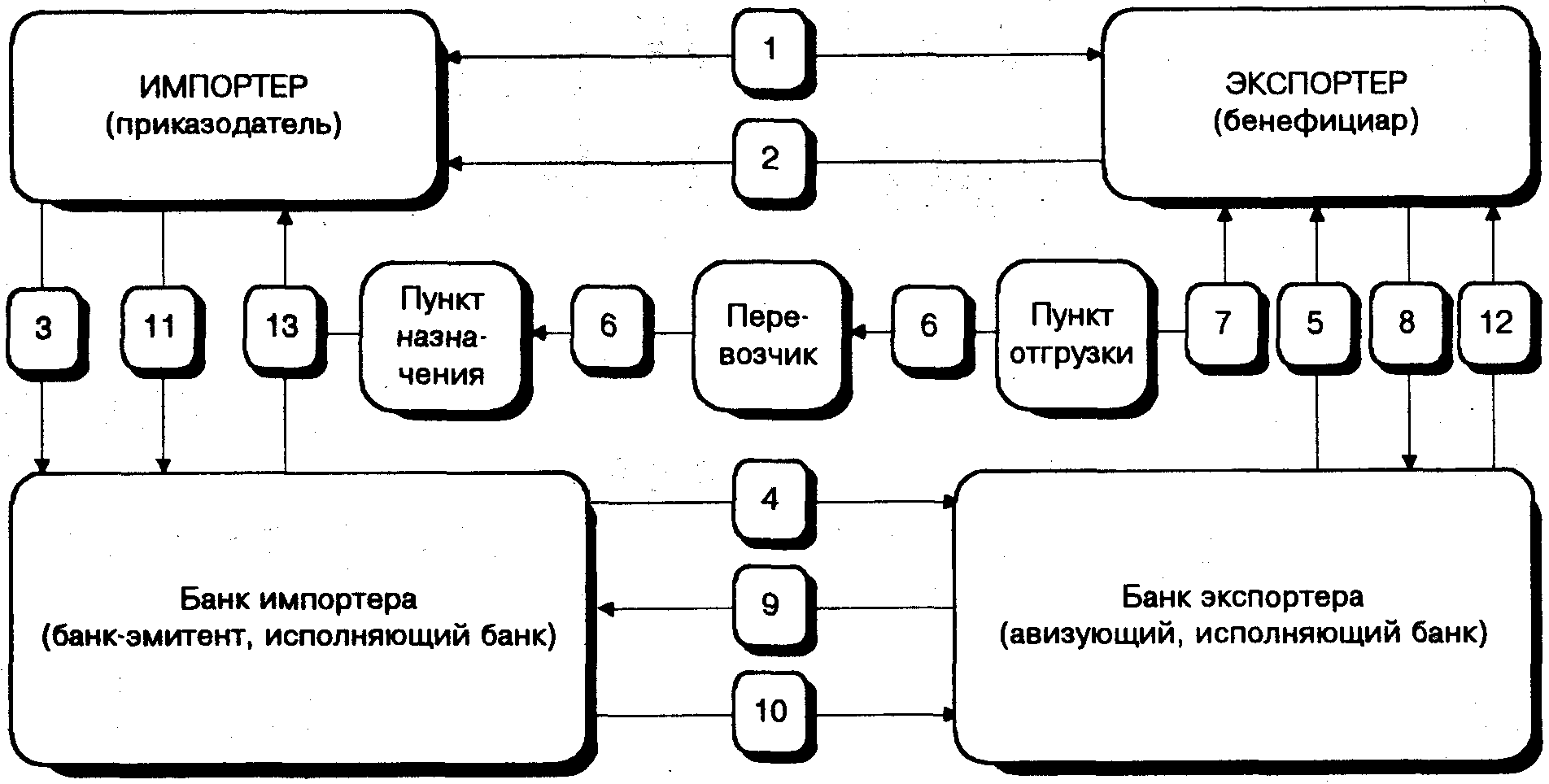

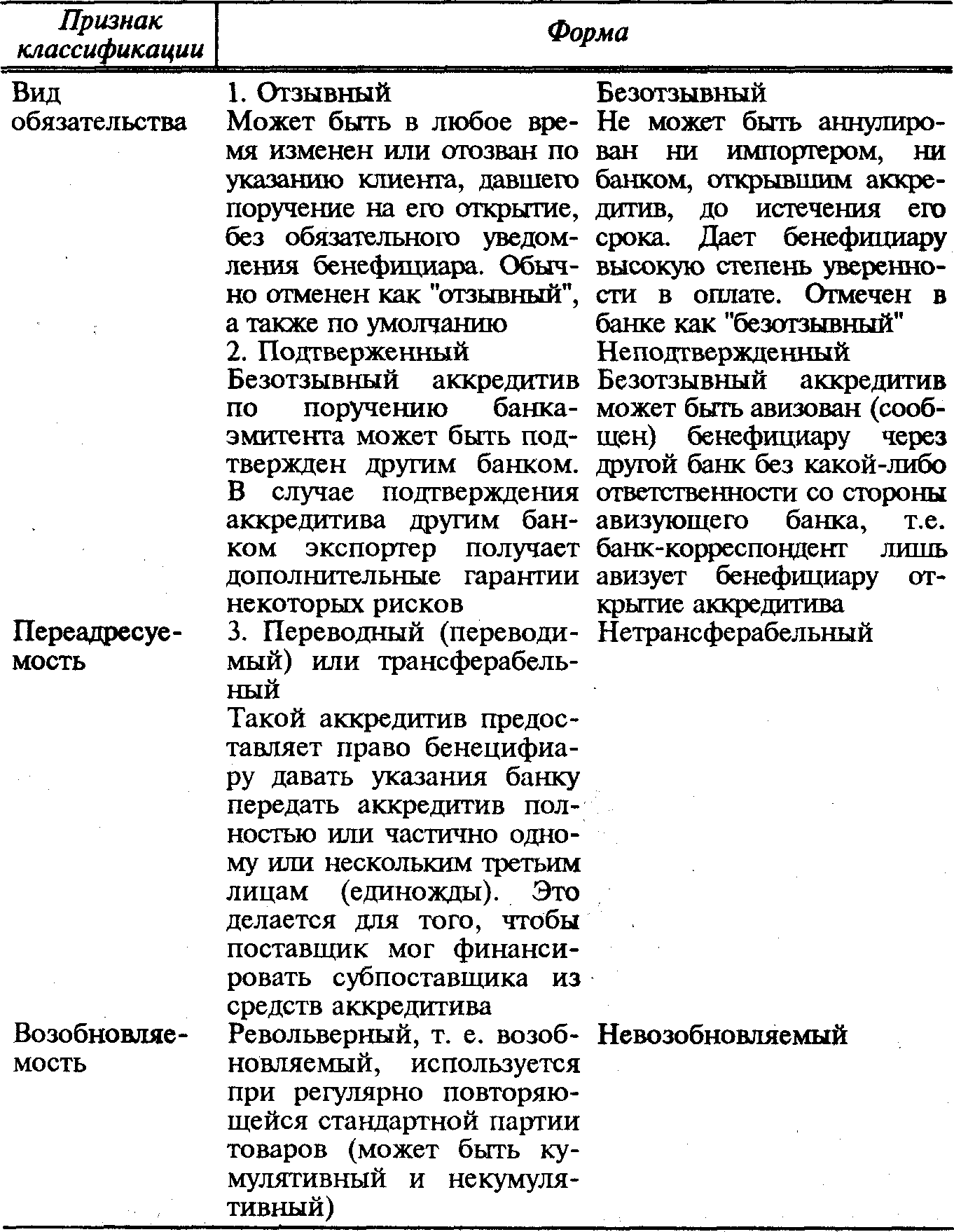

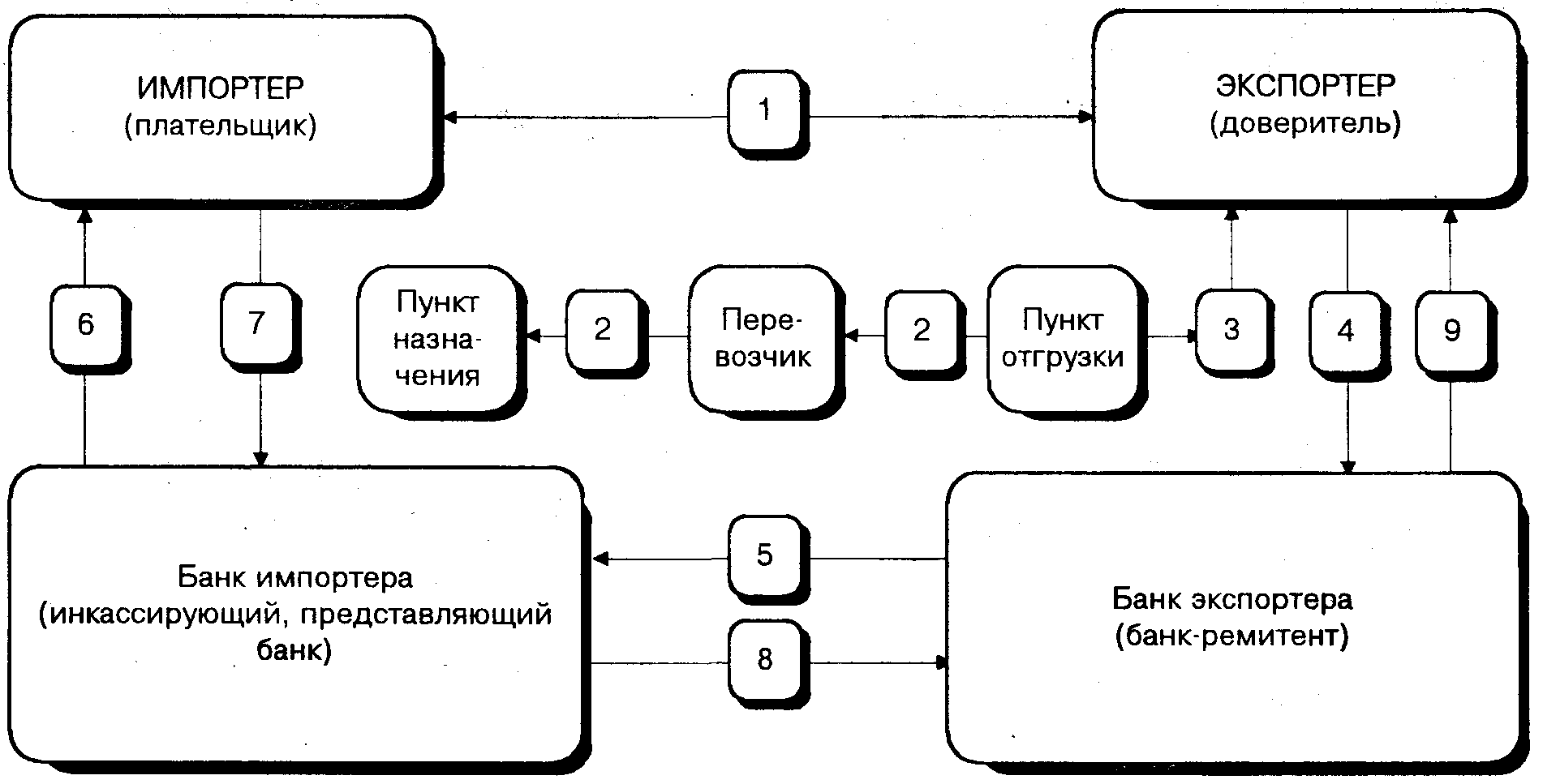

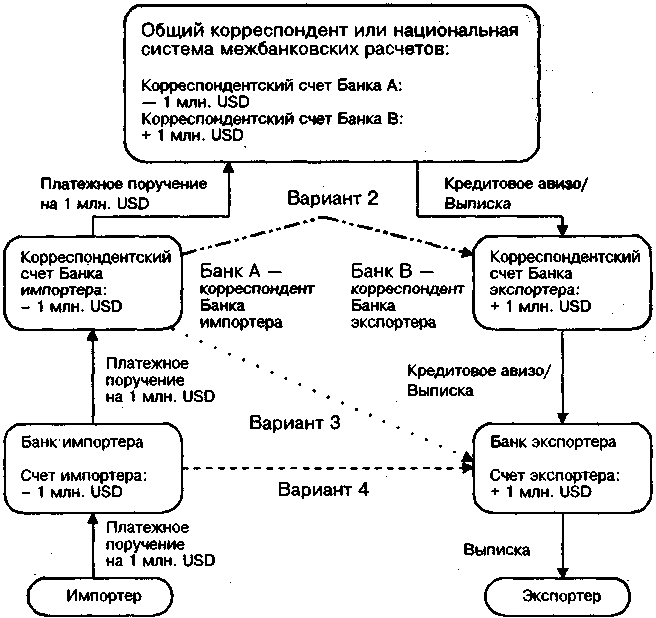

9.4. Формы и основы организации международных расчетов. Условия расчетовМеждународная практика торговых отношений выработала несколько форм расчетов в зависимости от степени доверия торговых партнеров, а также от роли, которую призваны в каждом конкретном случае играть банки в расчетах между продавцом и покупателем. Банки могут производить расчеты в форме документарного аккредитива, инкассо, банковского перевода и в других формах, применяемых в международной банковской практике. Документарный аккредитив. Под документарным аккредитивом "Унифицированные правила и обычаи для документарных аккредитивов", разработанные Международной торговой палатой, понимают любой договор, в силу которого банк-эмитент (банк, выставивший аккредитив), действуя по просьбе и в соответствии с указаниями импортера (приказодателя), берет на себя обязательство произвести платеж третьему лицу (бенефициару) или его приказу либо распорядиться, чтобы такие платежи были произведены или такие тратты оплачены, акцептованы или негоциированы другим банком против обусловленных документов и в соответствии с оговоренными условиями. Приказодатель определяет свои отношения с банком-эмитентом в заявлении банку об открытии аккредитива. В заявлении (по формуляру) должны содержаться все важные, предусмотренные контрактом условия. Для банка под условиями аккредитива понимаются такие условия, при выполнении которых экспортер может воспользоваться аккредитивом, т.е. получить денежное возмещение за поставленный им товар. Эти условия определяются на основании заявления, переданного импортером банку-эмитенту. Расчеты в форме документарного аккредитива производятся по схеме рис. 9.1. Стороны (экспортер и импортер) заключают контракт (1), в котором определяют, что платежи за поставленный товар будут производиться в форме документарного аккредитива.  Рис. 9.1. Аккредитив Аккредитивы выставляются банками по поручению или заявлению импортера (приказодателя по аккредитиву), которое фактически определяет все условия раздела контракта, касающегося порядка платежей. В этой связи при заключении контракта следует обратить внимание на то, чтобы основные условия будущего аккредитива были сформулированы четко и полно. В частности, контракты оговаривают: наименование банка, которым будет открыт аккредитив (предпочтение отдается банкам, являющимся корреспондентами банка экспортера); вид аккредитива; наименование авизующего и исполняющего банков; порядок взимания банковской комиссии; условия исполнения платежа (платеж по предъявлении, платеж с рассрочкой, акцепт или негоциация); перечень документов, против которых должен производиться платеж; сроки действия аккредитива, сроки отгрузки и др. После заключения контракта экспортер подготавливает товар к отгрузке, о чем извещает импортера (2). Получив такое извещение, покупатель направляет своему банку поручение (заявление) на открытие аккредитива (3). Импортер, дающий поручение на открытие аккредитива, называется приказодателем. Банк, открывающий аккредитив (банк-эмитент), действует на основании инструкций приказодателя. Далее: аккредитив направляется экспортеру (бенефициару) через обслуживающий того банк (4), в задачу которого входит сообщение об открытии (авизование) аккредитива экспортеру. Такой банк называется авизующим; получив от эмитента аккредитив, авизующий банк проверяет его подлинность и передает бенефициару (5); авизующий банк получает рабочий аккредитивный документ в виде письма или электронного сообщения и берет на себя прием документов от бенефициара, их проверку и отсылку эмитенту, а в ряде случаев назначается исполняющим аккредитив банком, т. е. уполномочивается на платеж, негоциацию (покупку) или акцепт тратт экспортера; получив транспортные документы от перевозчика (7), экспортер представляет их наряду с другими в свой банк; после проверки банк экспортера отсылает документы (и тратты, если условиями аккредитива предусмотрено их представление) банку-эмитенту для оплаты (9); после проверки документов эмитент переводит сумму платежа банку экспортера (10); дебетуя счет импортера (11); авизующий банк зачисляет выручку бенефициару (12); импортер же, получив от банка-эмитента документы (13), вступает во владение товаром. Существует множество видов и форм аккредитива, что позволяет учитывать частности (табл. 9.1): Таблица 9.1. Классификация документарных аккредитивов  Можно указать также следующие виды аккредитивов: покрытый (непокрытый), "стенд бай" – резервный и т.д. В соответствии с едиными требованиями к документарному аккредитиву, принятыми Международной торговой палатой, существуют две основные формы аккредитива: отзывный и безотзывный. Форма аккредитива устанавливается в торговом договоре, контракте. Отзывным аккредитивом является любой аккредитив, не обозначенный как безотзывный. Такой аккредитив не образует никаких твердых обязательств между открывающим аккредитив банком и бенефициаром, и у бенефициара нет уверенности в получении средств, так как подобный аккредитив может быть в любое время изменен или отозван его выставителем или банком, в котором он открыт. Отзыв невозможен лишь тогда, когда банк-плательщик за границей принял отгрузочные документы в соответствии с действующими правилами. Отсюда следует, что отзывный аккредитив дает небольшие гарантии экспортеру, который пытается всячески избежать этой формы расчетов. Применяется отзывный аккредитив довольно редко. Безотзывный аккредитив – твердое обязательство банка-эмитента по отношению к бенефициару. Если приказодатель хочет внести изменения в свой аккредитив, он обязан получить письменное согласие на это бенефициара и банка-эмитента. В тексте аккредитива следует указать срок его действия. Поскольку при безотзывном аккредитиве выплата экспортеру может осуществляться его банком безоговорочно при представлении документов или по договоренности только после получения их банком импортера, возникают еще некоторые риски. Может, например, случиться, что банк импортера обнаружит неверное оформление документов и вследствие этого откажется от платежа или вследствие политических перемен в стране импортера банк импортера не захочет или не сможет произвести оплату или значительно задержит ее. Принимается во внимание даже возможность потери документов при пересылке и банкротство банка-импортера. Для страхования от исключительных случаев во внешнеторговой практике существует возможность выбора так называемого подтвержденного аккредитива. Подтвержденный безотзывный аккредитив обеспечивает экспортеру безотзывное обязательство платежа со стороны его банка или третьего банка с надежной международной репутацией, так как банк с помощью этого подтверждения изъявляет готовность произвести оплату в любом случае при представлении документов. Если документы в порядке, то платеж производится даже тогда, когда обнаружится, что импортер или его банк не могут или не хотят платить. Риск подобного неплатежа переходит таким образом к подтверждающему банку. Для экспортера подтвержденный безотзывный аккредитив является полной гарантией платежа (если не рассматривать возможность неожиданного банкротства подтверждающего банка). Однако чем надежнее гарантия, тем выше ее цена. Соглашение о выставлении подтвержденного безотзывного аккредитива вызывает, дополнительные расходы, поскольку банк-эмитент должен, как правило, уплатить подтверждающему банку так называемую комиссию за подтверждение, которую в конечном итоге уплачивает импортер или экспортер. Тем самым фактически повышается цена товара, что может снизить конкурентоспособность экспортера в случае, если другие экспортеры не прибегнут к безотзывному подтвержденному аккредитиву. К безотзывному подтвержденному документарному аккредитиву прибегают для страхования в основном тогда, когда неточно известна платежеспособность импортера и его банка. Аккредитив может быть передан. Так, экспортер может передать своим поставщикам надежный аккредитив в виде оплаты товаров. Однако аккредитив может быть передан лишь однажды, если только в самом аккредитиве не оговорено иное. Передача аккредитива возможна только тогда, когда она предусмотрена в тексте аккредитива. Револьверный аккредитив аналогичен контокоррентному кредиту. Револьверный аккредитив применяется, когда происходит регулярное пополнение аккредитива до установленной суммы по мере его использования. Подобные аккредитивы применяются, например, при длительных поставках сырья. Постоянный контроль за револьверным аккредитивом сложен для банков, поэтому такая форма расчета распространена незначительно. Аккредитив для оплаты неотгруженных товаров. Это особая форма расчетов при экспорте сырьевых товаров, таких, как рис, хлопок, шерсть и т.п. В данном случае банку-экспортеру разрешено выдавать экспортеру авансы до представления документов в соответствии с так называемой "красной оговоркой" (делается красная отметка на аккредитиве). Ответственность за эту сумму несет банк, открывший аккредитив. "Зеленая оговорка" в аккредитиве означает, что экспортные товары перед отгрузкой должны быть помещены на склад. В этом случае аванс выплачивается на основании складского свидетельства, заменяемого подчас на отгрузочные документы. Компенсационный аккредитив. При существующей возможности только одноразовой передачи аккредитива может случиться так, что экспортер располагает многими субпоставщиками, с которыми он хочет рассчитаться с помощью одного аккредитива. Бенефициар может поручить банку открыть субпоставщикам так называемый компенсационный аккредитив, финансовым обеспечением которого для банка служит первоначальный оригинальный аккредитив. Инкассовая форма расчетов. В основе инкассовой формы расчетов лежит договоренность экспортера со своим банком, предусматривающая его обязательство передать товарораспорядительную документацию импортеру только при условии выплаты последним стоимости отгруженного товара либо договориться об этом с банком, расположенным в стране импортера. В инкассовом поручении экспортер просит свой банк, чтобы им была получена стоимость отгруженного товара на условиях "наличными против документов" и реже – "наличными при сдаче товаров". Обычно платеж совершается через банк в месте нахождения покупателя. Расчеты путем инкассо на условиях "платеж против документов" или на условиях акцепта дают экспортеру гарантию в том, что товар не перейдет в распоряжение покупателя до тех пор, пока им не будет произведен платеж или дано обязательство оплатить товар. Вместе с тем эта форма имеет и ряд недостатков. Наиболее существенный из них: к моменту получения документов банком страны-импортера покупатель может оказаться неплатежеспособным, и экспортеру не останется ничего иного, как продать товар другому покупателю, что связано для него с непроизводительными расходами. Поэтому экспортер, как правило, соглашается на инкассовую форму расчетов с тем покупателем, добросовестность и платежеспособность которого проверена предыдущей совместной работой. Участниками инкассовой операции являются: экспортер (приказодатель); банк, принявший инкассовое поручение и выступающий в качестве агента приказодателя; банк-корреспондент, выполняющий поручение; импортер-плательщик. Расчеты в форме инкассо с предварительным акцептом широко распространены в международной торговле и регулируются специальным документом – "Унифицированными правилами по инкассо", разработанными Международной торговой палатой. Согласно Правилам, "инкассо" означает операции, осуществляемые банками на основании полученных инструкций, с документами в целях: получения акцепта и/или платежа; выдачи документа против акцепта и/или платежа; выдачи документов на других условиях (в зависимости от случая). Документы, с которыми производятся операции по инкассо, Правила разделяют на две группы: финансовые документы (переводные и простые векселя, чеки, платежные расписки и другие подобные документы, используемые для получения платежа деньгами); коммерческие документы (счета, отгрузочные документы, документы о праве собственности и другие, не являющиеся финансовыми документами). В связи с этим определяются два вида инкассо: чистое инкассо, т. е. инкассо только финансовых документов; документарное инкассо – инкассо финансовых документов, сопровождаемых коммерческими документами, или же инкассо только коммерческих документов. Расчеты в форме инкассо осуществляются согласно схеме рис. 9.2: заключается контракт, в котором стороны обычно оговаривают, через какие банки будут производиться расчеты (1); экспортер совершает в соответствии с условиями контракта отгрузку товара (2); получив от перевозчика транспортные документы, экспортер подготавливает комплект документов и представляет его при инкассовом поручении своему банку (4). В соответствии с Правилами экспортер, выставляющий документы на инкассо, называется доверителем, банк, которому доверитель поручает операцию по инкассированию, – банком-ремитентом; проверив, банк-ремитент отсылает документы вместе с поручением банку-корреспонденту страны импортера (5); получив инкассовое поручение и документы, банк страны импортера, участвующий в операции по выполнению инкассового поручения (инкассирующий банк), представляет их импортеру (плательщику) для проверки и просит оплатить указанные документы (6); после получения платежа от импортера (7) инкассирующий банк переводит выручку банку-ремитенту (8); получив перевод, банк-ремитент зачисляет выручку экспортеру (9).  Рис. 9.2. Инкассо В инкассовом поручении могут содержаться следующие виды инструкций в отношении документов: выдать документы плательщику против платежа; выдать документы плательщику против акцепта (тратт); выдать документы без оплаты. Банки, участвующие в расчетах по инкассо, выступают посредниками и не несут никакой ответственности за неоплату или неакцепт документов (тратт). Как уже сказано выше, условия платежа регулируют сроки, форму, условия, при которых покупатель осуществляет платеж, определяют для покупателя и для продавца различные преимущества и риски. При рассмотренных условиях платежа – документарный аккредитив и документарное инкассо – существует огромное различие в рисках и преимуществах. Межбанковские корреспондентские отношения – основа организации международных расчетов. Это всевозможные формы сотрудничества между двумя банками, которые основываются на корректном, честном и согласованном выполнении взаимных поручений. Иными словами, предметом корреспондентских отношений являются отношения между двумя банками, связанными деловым партнерством. Банк-корреспондент – это банк-партнер, который в оговоренных взаимным соглашением пределах представляет и защищает интересы другого банка там, где последний не может или считает неэффективным делать это самостоятельно. Корреспондентская сеть банка, т.е. совокупность, система корреспондентских отношений данного банка с другими банками – это одна из важнейших внешних организационных структур, через посредство которых банк проводит свои деловые операции. Банки-корреспонденты, как правило, предоставляют друг другу на регулярной основе услуги в виде стандартных банковских продуктов. Каждый банк может использовать услуги, получаемые от своих корреспондентов, как для ведения операций за свой счет, так и в качестве основы для создания собственных стандартных продуктов, для их последующей продажи своим клиентам или другим корреспондентам. Кроме того, банки-корреспонденты эпизодически выполняют нестандартные поручения друг друга. К числу стандартных услуг на регулярной основе относятся услуги по проведению международных расчетов. Корреспондентские отношения между коммерческими банками устанавливаются на добровольной основе. Каждый банк, осуществляющий международные расчеты, имеет корреспондентские отношения с одним или несколькими банками. Таким образом, все банки, занятые обслуживанием международных расчетов во всех странах, связаны между собой корреспондентскими отношениями в единую всемирную сеть. Возникновение, структура и развитие этой сети определяются рыночными закономерностями. Корреспондентские отношения прежде всего имеют весомое значение в межбанковских (и в том числе в международных) расчетах. Вопрос о привлечении другого банка возникает обычно тогда, когда следует совершить операции в других регионах, особенно операции, переходящие национальные границы. Во многих случаях вследствие неумения, неудовлетворительного знания языков, незнакомых правовых положений, законов, запрещающих деятельность зарубежных банков, и многого другого представляется не только целесообразным, но иногда и крайне необходимым прибегать к банку-партнеру за рубежом для совершения сделки. Различные банки устанавливают корреспондентские отношения с различной интенсивностью. Сегодня ни один крупный банк не в состоянии обойтись без широкой корреспондентской сети, т.е. вынужден устанавливать прямые корреспондентские отношения с большим количеством банков. Термин "прямые корреспондентские отношения" широко распространен на практике и подразумевает отсутствие промежуточных банков-корреспондентов. Мелкие и средние банки могут обходиться ограниченным числом корреспондентов. Однако число корреспондентов у банков, масштабы деятельности которых примерно одинаковы, может различаться очень существенно и во многом зависит от маркетинговой стратегии. Как правило, более широкую корреспондентскую сеть имеют банки, ориентированные на посредничество на межбанковском рынке или делающие акцент на продажу продуктов, связанных с расчетами, или те, у кого география хозяйственных связей клиентов очень разнообразна. Существуют три вида корреспондентских отношений: • без открытия счета, • с открытием счета одного банка в другом, • с взаимным открытием счетов. Последние два вида корреспондентских отношений более распространены. Счет одного банка-корреспондента в другом называется корреспондентским счетом. Счет другого банка в нашем называется корреспондентский счет типа "лоро" или "лоро - счет" (от итальянского loro – "их"). Счет нашего банка в нашем называется корреспондентский счет типа "ностро" или "ностро-счет" (от итальянского nostro – "наш"). Иногда корреспондентские отношения оформляются договором, однако в некоторых странах традиции банковской практики предусматривают только обмен письмами о согласии установить корреспондентские отношения. Ведение корреспондентского счета одного банка в другом по своим организационным, правовым и экономическим характеристикам во многом напоминает ведение счета клиента в банке. В информационном обмене между банками-корреспондентами применяются различные средства связи, основные из них: телефон, почта (обычная и курьерская), факс, электронный обмен текстовыми сообщениями (телекс, электронная почта, СВИФТ, телеграф), управление счетом с удаленного терминала в режиме реального времени или периодически. Средства связи различаются по скорости и стоимости передачи сообщений. Как правило, используется несколько видов связи одновременно. Сообщения в межбанковском информационном обмене подразделяются на аутентифицируемые и неаутентифицируемые. Под аутентификацией понимается заверка подлинности сообщения тем или иным взаимосогласованным способом. Неаутентифицируемые сообщения либо не требуют аутентификации по своей природе или по соглашению об установлении корреспондентских отношений, либо дублируют аутентифицированные сообщения. К основным видам аутентификации, применяемым в современной практике межбанковских корреспондентских отношений, относятся: подпись уполномоченного лица, ручное ключевание текстовых сообщений, автоматизированное ключевание текстовых сообщений (программное или аппаратно-программное), автоматизированное шифрование и аутентификация электронных сообщений (программное или аппаратно-программное), система паролей доступа. Для целей обслуживания международных расчетов, как правило, применяются электронный обмен текстовыми сообщениями и управление счетом с удаленного терминала. Наибольшая часть информационного обмена, связанного с международными расчетами, приходится на телекс и СВИФТ (S.W.I.F.T. или SWIFT). СВИФТ представляет собой международную систему передачи электронных сообщений со встроенными средствами аутентификации на базе специализированного аппаратно-программного комплекса. При использовании телекса в качестве средства связи для аутентификации сообщений, как правило, применяется так называемый "телеграфный ключ" (telegraphic test key или test key). При этом сам текст сообщения не кодируется, но в него вводится "ключ" – число, которое рассчитывается по специальным правилам и составные части которого соответствуют тем или иным элементам текста сообщения. При установлении корреспондентских отношений банки на строго конфиденциальной основе обмениваются специальными таблицами, которые устанавливают такое соответствие и правила расчета ключа. Банковский перевод: организация и документооборот. Банковский перевод – основная форма расчетов в современной практике. По оценкам крупнейших российских банков, от 70 до 95 % общего объема расчетов по внешнеторговым операциям российских организаций в течение последних пяти лет приходится на банковский перевод. Кроме того, банковский перевод является составным элементом всех остальных форм расчетов (аккредитивы, инкассо, чеки, векселя). Помимо банковского перевода, такие формы расчетов включают дополнительные операции, определяющие в конечном итоге условия проведения и стороны банковского перевода. Банковский перевод относится к числу платных комиссионных операций банков. Все банки, задействованные в осуществлении банковского перевода, взимают комиссию за проведение операций. Термины "банковский перевод" и "платеж" на практике зачастую используются как взаимозаменяемые. Термины "электронный платеж (перевод)", "телеграфный платеж (перевод)", "почтовый платеж (перевод)" указывают на способ связи между банками-корреспондентами при выполнении банковского перевода. Необходимо различать почтовый перевод как разновидность банковского перевода в международных расчетах и почтовый перевод как особую форму расчетов между физическими лицами внутри страны. Впрочем, термины "почтовый перевод" и "телеграфный перевод" во многом являются устаревшими, поскольку эти средства связи в современной практике почти вышли из употребления. Все международные платежи происходят только с использованием корреспондентских отношений между коммерческими банками. Все свободные денежные средства в безналичной иностранной валюте банки хранят только в виде остатков на своих корреспондентских счетах в национальных или иностранных коммерческих банках, а прочие хозяйствующие субъекты – в виде остатков на счетах в банках. При отправлении платежа импортер подает в банк, в котором у него открыт счет, платежное поручение (часто называемое также "заявление на перевод") в нескольких экземплярах. Банком проверяются правильность заполнения поручения и наличие необходимого остатка на счете. Платежное поручение обрабатывается банком. Со счета списываются суммы платежа и комиссий. Банк отправляет платежное поручение в банк-корреспондент установленным способом связи. Как правило, банк сам выбирает корреспондента, через которого он будет производить платеж. На следующий день клиент получает выписку с отражением списаний сумм платежа и комиссий. Банк-корреспондент исполняет платежное поручение банка импортера таким же образом, как банк импортера исполняет платежное поручение импортера. Отличия могут иметь место в связи с отражением движения средств по корреспондентским счетам. Но так или иначе, банк-корреспондент для исполнения поручения, как правило, обращается в свою очередь к своему собственному корреспонденту. Платежное поручение последовательно исполняется банками-корреспондентами до тех пор, пока не достигнет банка-экспортера (рис. 9.3). О зачислении суммы на счет клиента банк узнает из кредитового авизо или выписки из банка-корреспондента. В этом случае производится зачисление средств на счет клиента, о чем клиент узнает из выписки. Кредитовое авизо представляет собой уведомление о зачислении суммы платежа на корреспондентский счет с указанием наименования и номера счета конечного получателя платежа, а также назначения платежа. Выписка, содержит информацию обо всех движениях по счету за операционный день, включая все зачисления и списания, а также об остатках средств на начало и конец дня. Чем короче цепочка банков-корреспондентов, тем быстрее денежные средства поступят на счет экспортера. Наиболее удобным является случай, когда банк импортера и банк экспортера связаны непосредственными ("прямыми") корреспондентскими отношениями.  Рис. 9.3. Возможные варианты прохождения банковского перевода Другой распространенной формой организации банковского перевода является проведение расчетов в той или иной валюте через банк-корреспондент в стране происхождения валюты. В этом случае необязательно, чтобы банк импортера и его банки-корреспонденты были связаны корреспондентскими отношениями с банком экспортера и его банками-корреспондентами. Роль связующего звена может сыграть национальная система межбанковских расчетов. Часто банки выбирают для расчетов в каждой из основных валют отдельный банк-корреспондент в стране происхождения валюты, чтобы пользоваться удобствами национальной системы расчетов в этой стране. Платежное поручение при проведении международных платежей имеет ряд особенностей при заполнении. Платежное поручение заполняется на английском языке. Помимо данных о сумме, валюте, отправителе, получателе, дате и назначении платежа, оно содержит также платежные инструкции. Платежная инструкция состоит из следующих элементов: • наименование и адрес банка получателя платежа; • его идентификационный код (по системе СВИФТ или по национальной системе межбанковских расчетов); • номер счета получателя платежа в банке; • наименование и адрес получателя платежа. Если банк получателя платежа не является банком с международной известностью, то до его наименования дополнительно указываются следующие сведения: • наименование и адрес банка, в котором банк получателя платежа держит корреспондентский счет в соответствующей валюте; • идентификационный код этого банка; • номер корреспондентского счета банка получателя. Иногда в платежной инструкции могут упоминаться три и даже четыре банка. Ниже приведен условный пример платежных инструкций на английском языке с одним дополнительным банком-корреспондентом помимо банка экспортера: REPUBLIC NATIONAL BANK OF NEW YORK, 452 FIFTH AVE., 10018 NEW YORK, N.Y., U.S.A, SWIFT CODE: BLIC US 33, FOR ABC BANK RT, H-0000 BUDAPEST, RACOZI U. 20, HUNGARY, SWIFT CODE: ASPB HUHX, ACC. 000-000000-000 FOR XYZ COMPANY KFT, H-0000, RACOZI U. 40, HUNGARY, ACC.0000000000000000/00000000000000000 При открытии счета клиенту банк выдает ему свои платежные инструкции с указанием не всех своих корреспондентских счетов, а только тех, которые сам банк планирует использовать для концентрации поступлений клиентов. Клиент при заключении контракта, предусматривающего поступление валютных средств в его пользу, передает эти инструкции своему партнеру. Формы бланков расчетных документов в иностранной валюте устанавливаются каждым коммерческим банком самостоятельно. Кроме того, в платежном поручении должно быть указано, на чей счет относятся комиссии. Если комиссии относятся на счет бенефициара, т. е. получателя платежа, банк удерживает их из суммы платежа. Если комиссии относятся на счет отправителя платежа, то получателю платежа сумма уходит полностью, а комиссии списываются банком из остатка на счете отправителя. Аналогично действуют и другие банки-корреспонденты. Многие российские и иностранные банки предоставляют своим клиентам и корреспондентам услугу, которая называется "платеж с конвертацией". Эта услуга применяется, когда клиенту необходимо осуществить платеж в валюте, отличающиейся от валюты счета. В этом случае платеж производится в желаемой валюте, а списание средств производится в валюте счета в сумме эквивалента по курсу банка. В силу особенностей валютного регулирования платеж с конвертацией в России выполняется только с конвертацией из одной иностранной валюты в другую. Зачисление поступающих средств с конвертацией в практике российских банков используется редко. Одной из важнейших характеристик скорости прохождения платежа является дата валютирования (value date). Под датой валютирования понимается дата перехода права собственности на денежные средства к владельцу счета. Факт осуществления записи по счету в некоторый определенный день отнюдь не означает, что зачисленная сумма находится в распоряжении. Это значит, что распорядиться этими деньгами получатель сможет только послезавтра. Или, что бывает гораздо чаще, приходит выписка о зачислении сумм датой валютирования вчера, это значит, что этими суммами можно было распорядиться еще вчера, если бы вчера было известно о их поступлении, но поскольку о их поступлении стало известно только сегодня, то только сегодня их можно использовать. Как правило, в платежных поручениях дата валютирования специально не указывается. Исполнение платежных поручений той или иной датой валютирования зависит от времени их поступления в банк. Например, банк может установить, что платежные поручения, поступившие до определенного часа сегодня, выполняются датой валютирования сегодня, а поступившие после этого часа – датой валютирования завтра. Или же платежные поручения, поступившие до этого часа, выполняются датой валютирования завтра, а после этого часа – датой валютирования послезавтра. Как правило, первый вариант более распространен. Время дня, разделяющее даты валютирования исполнения платежных поручений, называется "время отсечения" (cut-off time). Банки устанавливают время отсечения (и соответствующие ему даты валютирования) для своих клиентов в зависимости от того, какое время отсечения (и соответствующие ему даты валютирования) установлено для них их корреспондентами. Банк должен иметь запас времени на обработку последних платежных поручений, т. е. каждый банк устанавливает время отсечения раньше, чем время отсечения, установленное для него корреспондентами. Для различных платежей может быть установлено различное время отсечения, например в зависимости от вида валюты. Поскольку банки весьма часто предпочитают производить расчеты в той или иной валюте через банк-корреспондент в стране происхождения валюты, время отсечения в различных банках-корреспондентах оказывается различным, в том числе и из-за разницы во времени часовых поясов. Разница во времени часовых поясов существенно влияет на скорость прохождения платежей – при прочих равных условиях платежи в западном направлении, проходят быстрее, чем платежи в одном часовом поясе, а платежи в восточном направлении – медленнее. Например, представим себе банк в европейской части России, которому, по поручению клиентов, нужно провести платежи в пользу получателей в США (разница поясного времени составляет минус 8– 10 ч), в Объединенных Арабских Эмиратах (тот же самый или соседний часовой пояс) и в Японии (разница поясного времени составляет плюс 5–7 ч). Предположим также, что для этих операций банк воспользуется услугами корреспондентов в соответствующих странах, что вполне оправданно с точки зрения максимально быстрого проведения платежей. В случае с банком в ОАЭ дата валютирования будет зависеть от времени дня. Платежное поручение может быть исполнено ближайшей датой, если будет получено корреспондентом до времени отсечения. В случае с американским банком рабочий день там начнется уже после окончания рабочего дня в России. Когда бы в течение дня российский банк ни послал платежное поручение, оно все равно будет получено американским корреспондентом рано утром и будет исполнено ближайшей датой валютирования, как правило, сегодня же. Совершенно противоположная картина наблюдается в расчетах через японский банк. Если время отсечения установлено японским банком не позднее 14 часов местного времени, то даже платежные поручения, отправленные российским банком рано утром, будут получены японским корреспондентом после времени отсечения и будут исполнены следующей датой валютирования. Аналогично перевод в долларах США через американского корреспондента в пользу европейского получателя (что на практике встречается нередко), как правило, занимает на одни сутки больше, чем перевод в пользу американского получателя. Иногда применяется валютирование задним числом (back value), но за это взимается повышенная комиссия. На сегодня нормой при международных расчетах является срок 1–2 рабочих дня в расчетах с США, считая день подачи заявления на перевод, и 1–4 рабочих дня – в расчетах с другими странами. Это вполне соответствует международному уровню сервиса. Как известно, расчеты внутри России зачастую проводятся гораздо медленнее. В развитых странах, наоборот, расчеты внутри страны выполняются быстрее, чем международные, или хотя бы с такой же скоростью. Поскольку скорость прохождения банковского перевода может зависеть и от других обстоятельств, импортеру при отправке перевода рекомендуется осведомиться в банке об ожидаемом сроке поступления средств конечному получателю. Расследования. Иногда имеют место ситуации, когда средства не поступают к получателю в ожидаемые сроки. Причины и виновники такой задержки могут быть различными. В этом случае отправителю платежа следует обратиться в банк с просьбой о расследовании. Некоторые банки оказывают такую услугу бесплатно, другие взимают дополнительную комиссию. Банк проверит корректность выполнения собственных операций по проведению платежа и обратится к своему корреспонденту и далее по всей цепочке. Запрос о расследовании повторит маршрут платежного поручения до тех пор, пока не будет обнаружена и устранена причина задержки. Для ускорения поиска потерянной суммы, как правило, полезно, чтобы поиск производился с обоих концов цепочки одновременно. Для того чтобы экспортер и его банк могли принять участие в поиске потерянной суммы, импортер должен получить в своем банке копию распечатки на бумажном носителе телексного или СВИФТ-сообщения, посредством которого платежное поручение было передано в банк-корреспондент. Иногда банк импортера может запросить у банка-корреспондента копию его электронного платежного поручения своему корреспонденту. Комиссии. Проведение платежей, равно как и других видов расчетов, относится к числу комиссионных операций банка. Размеры комиссионного вознаграждения устанавливаются банком исходя из своих почтово-телеграфных расходов, комиссий, взимаемых корреспондентами, заданной нормы доходности, а также с учетом конкуренции с другими банками. Существуют два способа взимания комиссий за выполнение расчетных операций – банк может либо включать свои расходы по оплате услуг корреспондентов в свой тариф комиссионного вознаграждения, либо взимать эквивалент комиссий банков-корреспондентов дополнительно к своим собственным комиссиям. Некоторые банки подразделяют платежи на срочные и обычные, срочные выполняются быстрее (как правило, за счет внеочередной обработки и использования аналогичных услуг банков-корреспондентов) и предусматривают более высокую комиссию. Чеки во внешней торговле. Наряду с переводом большую роль во внешней торговле играет чек. Чеком признается ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Существуют разные виды чеков. Банковский ордерный чек может по желанию клиента выступать вместо перевода. Как правило, он отправляется банком непосредственно получателю. Иногда чек вручается чекодателю, чтобы он передал или переслал его получателю. В большинстве случаев этот чек предъявляется получателем банку-корреспонденту банка-чекодателя. После проверки подписей банка чекодателя может быть выписана сумма в иностранной валюте. Если у банка-плательщика нет корреспондентских отношений с банком чекодателя, чек пересылается банку, имеющему такие корреспондентские отношения, где и кредитуется за счет получателя. Если при предъявлении чека, выписанного, как правило, в иностранной валюте, покупатель требует национальную валюту, сумма выплачивается по кассовому курсу, который котируется на день оплаты чека на валютной бирже или на межбанковском валютном рынке по данному виду расчетных документов. Другим видом чека в международном обороте является клиентский чек. С помощью этих чеков чекодатель осуществляет платеж прямо своему партнеру, что в целом оказывается быстрее, чем платеж с помощью перевода. В отличие от банковского клиентский чек выставляется клиентам на свой банк. Это в большинстве случаев расчетные чеки на предъявителя, выписанные в национальной или иностранной валюте в зависимости от договоренности сторон. Чекодатель пересылает чек своему партнеру за границей, который предъявляет его своему банку для кредитования счета. Если предъявитель чека признается банком кредитоспособным, ему сразу же записывается на кредит счета данная сумма с пометкой "С условием получения". В этом случае запись на кредитование счета получателя осуществляется намного быстрее, чем при переводе. Если же по мнению банка, которому предъявлен чек, предъявитель не располагает соответствующей платежеспособностью, банк не кредитует его счет сразу же, а берет чек на инкассо и оплачивает его после подтверждения своего корреспондента. Особым видом чека в некоммерческом международном обороте, является еврочек. Это национальные чеки, которые могут использоваться и за границей. Другим видом чеков является дорожный (туристский) чек, выписываемый как в национальной валюте, так и в долларах США, фунтах стерлингов. Риск неплатежа при чековом обороте существенно выше, чем при переводе, особенно по клиентским чекам, когда нет гарантии, что банк, на который они выданы, осуществил платеж. Вексель. Одним из важнейших инструментов расчета (и кредитования), используемых в международной торговле, служит вексель. Существуют два основных вида векселя: • соло-вексель (простой) – долговое обязательство одного лица уплатить указанную сумму другому лицу; • тратта (переводный) (bill of exchange, draft) – безусловное предложение одного лица, адресованное другому лицу, уплатить в назначенный срок третьему лицу определенную денежную сумму. Форма векселя имеет важное значение, несоблюдение ее лишает вексель силы обязательства. Реквизиты векселя: Наименование "вексель", включенное в сам текст документа и выраженное на том языке, на котором этот документ составлен. Простое и ничем не обусловленное предложение (для переводного векселя) или обещание (для простого векселя) уплатить определенную сумму. Наименование того, кто должен платить (только для переводного векселя). Указание срока платежа. Указание места, в котором должен быть совершен платеж. Наименование того, кому или приказу кого должен быть совершен платеж, т. е. первого векселедержателя. Указание даты и места составления векселя. Подпись векселедателя. Вексель представляет собой абстрактную сделку, так как не указывается материальное основание долга. Отсюда следует, что предметом вексельного обязательства всегда являются лишь деньги, а не товары и не ценные бумаги. Делая предложение плательщику (трассату) произвести платеж по векселю, векселедатель (трассант) также вступает в обязательственные отношения с ремитентом, так как в случае отказа трассата выполнить предложения трассанта последний сам обязан привести платеж по векселю. Согласие трассата заплатить по векселю оформляется в виде акцепта. Плательщик может ограничить акцепт частью суммы, тогда в остальной сумме вексель не принят. Срок платежа по векселю должен быть один для всей вексельной суммы. Здесь возможны следующие варианты: "на определенный день", "во столько-то времени от составления векселя", "по предъявлении", "во столько-то времени от предъявления". Вексель без указания срока платежа рассматривается как подлежащий оплате по предъявлении. При отсутствии особой отметки место, указанное рядом с наименованием плательщика в переводном векселе, считается местом платежа и вместе с тем местом жительства плательщика. В аналогичном случае для простого векселя место составления считается местом платежа и жительства плательщика. Переводный вексель может быть выдан приказу самого векселедателя. Например, с целью получения акцепта до выяснения лица, которому вексель может быть передан. Акцепт облегчает поиск ремитента, а значит, и получение суммы векселя. Выставитель векселя может быть и получателем по нему. Все перечисленные реквизиты векселя составляют вексельное обязательство. В целях повышения надежности векселей предусматривается вексельное поручительство – аваль. Аваль может быть дан за любое ответственное по векселю лицо. Если на векселе нет указания, за кого дается аваль, то считается, что аваль дан за трассанта или векселедателя простого векселя. Авалист отвечает в том же объеме, что и лицо, за которое он поручился. Обязательство авалиста является действительным и тогда, когда обязательство, которое он гарантирует, окажется недействительным по какому бы то ни было основанию, иному, чем дефект формы. Оплачивая вексель в порядке регресса, авалист приобретает права, вытекающие из векселя, в отношении того, за кого он дал поручительство. Аваль дается на векселе или дополнительном листе – аллонже. Каждая подпись на лицевой стороне векселя действительна как аваль, если не является подписью плательщика или трассанта. Кредитор имеет три пути использования векселя: держать до наступления срока оплаты; использовать для погашения своих долговых обязательств; продать коммерческому банку (учесть вексель). Первый путь очевиден. Второй путь представляет собой передачу прав по векселю. Осуществляется он путем нанесения передаточной надписи на обороте векселя (или аллонж) – индоссамента. Лицо, уступающее права, называется индоссантом, а приобретающее их – индоссатом. Совершение индоссамента равно по правовым основам выдаче нового векселя, поэтому индоссат получает самостоятельное право требования. В качестве примера рассмотрим схему обращения переводного векселя. Если в его основе лежит товар или услуги, он называется также товарным (коммерческим) векселем. Фирма Xпоставляет товар фирме Y, а та в свою очередь свой товар – фирме Z До проведения расчетов фирма Yоказывается одновременно и дебитором (перед X), и кредитором (перед Z). Фирма Yможет пустить в обращение переводный вексель, где предлагает фирме Zв определенный срок и в определенном месте выплатить определенную сумму X. Фирма Yпосылает тратту фирме Zдля акцепта и акцептованную тратту (вексель) передает фирме X. Фирма X, реализуя вексель, получает платеж. Цепочка передач векселя может быть и более длинной и оказаться даже замкнутой (рис. 9.4). Вексель может быть выписан в любой валюте. Однако, как правило, он выписывается в валюте страны, в которой должен быть произведен платеж. Вексель может быть выдан и в валюте другой страны с оплатой в валюте страны платежа. Применение векселей во внешнеторговых расчетах российских предприятий ограничено валютным законодательством Российской Федерации. |