формирование системы межбанковских расчетов. Межбанковских расчетов

Скачать 0.57 Mb. Скачать 0.57 Mb.

|

|

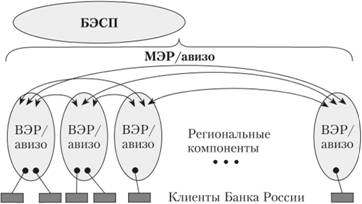

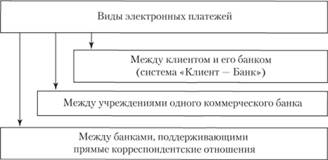

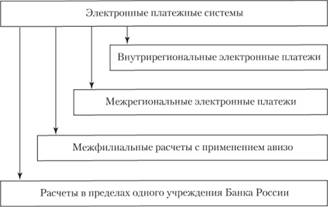

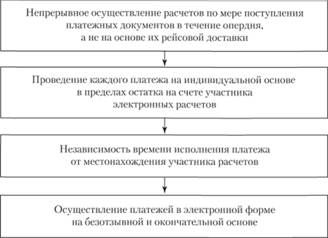

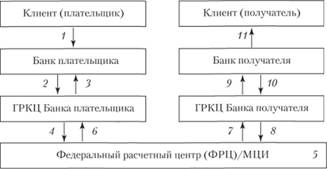

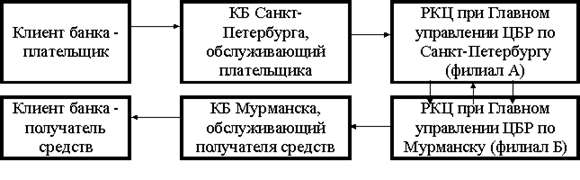

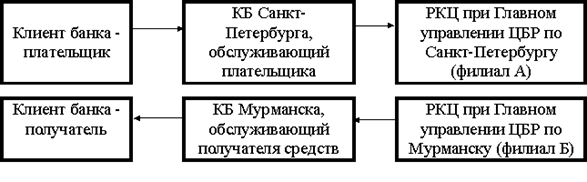

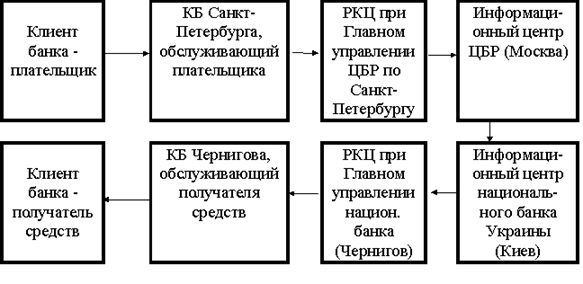

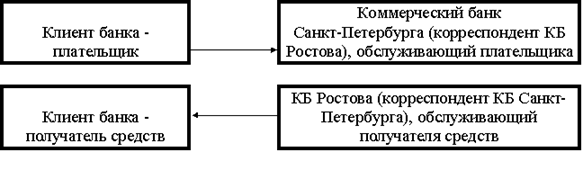

Система межбанковских расчетов Межбанковские расчеты – это система безналичных расчетов между кредитными организациями. Функции межбанковских расчетов: • привлечение и размещение денежных средств в форме депозитов и кредитов; • переучет векселей друг у друга и в ЦБ РФ; • купля-продажа ценных бумаг; • предоставление централизованных кредитов; • расчетно-кассовое обслуживание клиентов по поручению друг друга на основе корреспондентских отношений. Расчеты могут производиться через: • расчетную сеть Банка России; • кредитные организации по корреспондентским счетам "Лоро" и "Ностро"; • небанковские кредитные организации, осуществляющие расчетные операции (клиринговые палаты); • внутрибанковскую расчетную систему (счета межфилиальных расчетов). Для осуществления расчетов заключаются договоры между кредитными организациями и открываются корреспондентские счета (рис. 6.6).  Рис. 6.6. Особенности межбанковских расчетов Корреспондентским называется банковский счет кредитной организации, на котором отражаются расчеты, произведенные одной кредитной организацией по поручению другой на основе заключенного договора. Корреспондентский счет может быть открыт: • в подразделении расчетной сети Банка России (№ 30102 (А)); • в другой кредитной организации. Основные элементы платежной системы Банка России В платежной системе Банка России функционируют системы расчетов, различающиеся по составу их участников, территориальному охвату, времени функционирования, порядку осуществления перевода денежных средств и используемой технологии и включающие: – систему банковских электронных срочных платежей (БЭСП), предназначенную для осуществления перевода денежных средств в режиме реального времени в масштабах всей страны; – системы внутрирегиональных электронных расчетов (ВЭР), более 70 систем работающих в непрерывном режиме и осуществляющих перевод денежных средств на территории, подведомственной одному территориальному учреждению Банка России; – систему внутрирегиональных электронных расчетов Московского региона, функционирующую как в режиме рейсов, так и в непрерывном режиме; – систему межрегиональных электронных расчетов (МЭР), позволяющую осуществлять перевод денежных средств между регионами России; – системы расчетов с применением авизо (телеграфных и почтовых), основанные на использовании бумажной технологии, позволяющие осуществлять перевод денежных средств как на территории, подведомственной одному территориальному учреждению Банка России, так и между регионами (рис. 6.7).  Рис. 6.7. Модель действующей платежной системы Банка России Международные межбанковские расчеты осуществляются тоже по корреспондентским счетам через так называемые трансграничные системы платежей. К наиболее известным из них и системно значимым относятся европейская система валовых расчетов в режиме реального времени – TARGET (Trans-European Automated Real-time Gross settlement Express Transfer) и система SWIFT – единая международная сеть переводов на базе стандартных форматов сообщений в цепи межбанковских расчетов, в соответствии с которыми формируется большинство транзакций (переводов). Расчетная сеть Банка России представляет собой систему расчетных учреждений федерального, межрегионального и внутрирегионального уровня, включающую территориальные учреждения, РКЦ, МЦИ и РЦИ[1]. В соответствии с Законом № 161-ФЗ: "Расчетный центр – организация, созданная в соответствии с законодательством Российской Федерации, обеспечивающая в рамках платежной системы исполнение распоряжений участников платежной системы посредством списания и зачисления денежных средств по банковским счетам участников платежной системы, а также направление подтверждений, касающихся исполнения распоряжений участников платежной системы". РКЦ (расчетно-кассовый центр) – структурное подразделение Банка России, действующее в составе его территориального учреждения (ГУ ЦБ РФ). Число РКЦ в банковской системе России стремительно сокращается[2]. В последнее время идет процесс их объединения в единые телекоммуникационные региональные сети. Цель деятельности РКЦ – обеспечение надежного, эффективного и безопасного функционирования платежной системы России. Наименование РКЦ включает в себя название населенного пункта и территориального учреждения Банка России, в составе которого действует РКЦ. РКЦ имеет идентификационный код. Для обслуживания наиболее крупных банков, влияющих на стабильность всей платежной системы страны, и контроля над их расчетными операциями при ЦБ РФ создан специальный центр – Операционное управление. Основные функции РКЦ: • осуществление расчетов между кредитными организациями (филиалами); • осуществление кассового обслуживания кредитных организаций (филиалов); • хранение наличных денег и других ценностей, совершение с ними операций и обеспечение их сохранности; • обеспечение учета и контроля осуществления расчетных операций и выверки взаимных расчетов через корреспондентские счета (субсчета), открываемые кредитным организациям (филиалам); • обеспечение учета и контроля кассовых операций через корреспондентские счета (субсчета), открываемые кредитным организациям (филиалам), и кассовых оборотов кредитных организаций; • установление минимально допустимых остатков денежной наличности в операционных кассах кредитных организаций (филиалов), других юридических лиц и осуществление оперативного контроля за соблюдением действующего порядка; • составление на основании данных кредитных организаций календаря выдач денег на оплату труда и представление его в территориальное учреждение Банка России; • регулирование обязательных резервов, депонируемых в Банке России, осуществление контроля над своевременностью и полнотой перечисления денежных средств в обязательные резервы, проверка достоверности расчетов обязательных резервов; • участие в реализации функциональных задач территориального учреждения Банка России: по предоставлению банкам кредитов Банка России; по его распоряжению участие в проведении инспекционных проверок кредитных организаций (филиалов); применение санкций в виде штрафа и др. РКЦ осуществляет операции по открытию, переоформлению и закрытию счетов кредитных организаций, списанию (зачислению) средств со счетов (на счета), ведет контроль над соблюдением правил проведения расчетных операций и др. Расчеты между РКЦ. Авизо – официальное извещение (уведомление) одним банком другого о выполнении расчетных операций по корреспондентским счетам или счетам клиентов. По кредитовым авизо деньги перечисляются на счет получателя платежа, по дебетовым – списываются и направляются подтверждения (рис. 6.8)[3]. Для идентификации плательщика и получателя денежных средств на расчетных документах указывается БИК (банковский идентификационный код), который включает девять разрядов, например, в БИК 04 45 83 468 "04" – код России; "45" – код территории России; "83" – номер учреждения Банка России; "468" – КО (банк). Расчетная сеть Банка России представляет собой современную автоматизированную систему расчетов. Механизм ее действия определен положением Банка России № 303-П "О системе валовых расчетов в режиме реального времени Банка России" и инструкцией № 1822-У "О порядке проведения платежей и осуществления расчетов в системе валовых расчетов в режиме реального времени Банка России".  Рис. 6.8. Документооборот межбанковских расчетов через РКЦ Режим реального времени (РРВ) – это порядок контроля и исполнения платежных документов, обеспечивающий проведение расчетных операций: • непрерывно в течение дня; • немедленно по поступлении платежных документов; • перевод средств индивидуально и последовательно по каждому расчетному документу; • путем использования электронных документов, разработка которых осуществляется в режиме SWIFT – стандартизированных форматов электронных сообщений.  Рис. 6.9. Виды электронных платежей В действующей в России системе расчетов выделены виды электронных платежей (рис. 6.9) и электронные платежные системы (рис. 6.10)[4]. Электронные платежные системы иногда определяют как специализированные, классифицируемые по разным критериям: • по масштабам платежей – крупные (мелкие); • по форме собственности – государственные и частные; • по платежным инструментам – бумажные, электронные, смешанные; • по способам проведения платежа – валовые, неттинговые, гибридные; • по степени значимости систем – системно значимые, значимые, незначимые; • по участникам (субъектам) расчетов и территориальной принадлежности (как в России).  Рис. 6.10. Электронные платежные системы[5] Банк России в конце 2007 г. внедрил БЭСП – систему банковских электронных срочных платежей, которая действует наряду с системами внутрирегиональных и межрегиональных расчетов. БЭСП обслуживает в основном расчеты по крупным суммам на основе принципа сочетания расчетов в режиме реального времени с взаимозачетами. Это предполагает отказ от работы с бумажными носителями первичной информации и переход к работе с электронными документами (рис. 6.11)[6].  Рис. 6.11. Система БЭСП в платежной системе Банка России Участники расчетов: ОУР -особые участники расчетов; ПУР – прямые участники расчетов; АУР – ассоциированные участники расчетов Основная тенденция развития межбанковских расчетов состоит в постепенном переходе на систему валовых расчетов в режиме реального времени. В развитых странах система стала внедряться в конце 1990-х гг. Она используется, как правило, для расчетов по крупным сделкам на финансовом рынке. В большинстве стран расчетным банком, через который идут платежи, является центральный банк. Платежи относятся к категории кредитовых платежей, т.е. их инициирует плательщик. Банк дебетует его счет и практически одновременно кредитуется счет получателя платежа. Отличительные черты валовых расчетов представлены на рис. 6.12.  Рис. 6.12. Особенности расчетных операций На рис. 6.13 показана схема передачи электронных платежных документов (ЭПД) по внутрирегиональным системам, на рис. 6.14 – по межрегиональным системам.  Рис. 6.13. Передача ЭПД по внутрирегиональным системам электронных платежей 1 – расчетные документы; 2 – создание электронной посылки о списании денежных средств; 3 – ЭСИД (электронный служебно-информационный документ о получении посылок) о завершении проводок по корсчету; 4 – в РКЦ проводки с одновременным отражением на корреспондентских счетах, где происходит списание денежных средств с банка плательщика и зачисление их в банк получателя; 5 – электронная посылка о зачислении денежных средств; 6 – ЭСИД-посылки о получении денежных средств; 7 – изготовление электронного образца ЭД на бумажных носителях для клиентов  Рис. 6.14. Передача ЭПД по межрегиональным электронным платежам 1 – расчетные документы; 2 – электронные посылки с копиями ЭПД для отражения но корсчетам; 3 – ЭСИД о получении посылок; 4 – электронные посылки с копиями ЭПД для списания и зачисления на лицевых счетах участников электронных расчетов в ГРКЦ; 5 – в Федеральном расчетном центре (ФРЦ) открыты лицевые счета ГРКЦ участников электронных расчетов, где одновременно происходит списание и зачисление денежных средств с лицевых счетов ГРКЦ банка отправителя и банка получателя; 6 – ЭСИД об успешном завершении электронного расчета; 7 – электронные посылки о зачислении денежных средств на корсчета; 8 – ЭСИД о получении посылки; 9 – электронные посылки о зачисленных средствах; 10 – ЭСИД о получении посылки; 11 – изготовление электронных образцов на бумажных носителях ЭПД для клиентов Прямые расчеты между кредитными организациями исторически возникли в системе международных денежных расчетов на базе корреспондентских отношений, устанавливаемых между банками разных стран. Банки-корреспонденты открывают друг у друга корреспондентские счета "Лоро" или "Ностро". Корреспондентский счет "Лоро" (балансовый счет 30109) – это пассивный счет (депозит до востребования), открытый в банке А банком В для обслуживания его клиентов. Корреспондентский счет "Ностро" (балансовый счет 30110) – активный и отражает счета "Лоро" в банке В. Сотрудники банка А могут сказать: "наш счет у них". Для банка В все будет наоборот. Банк, ведущий счета "Лоро", должен ежедневно отслеживать остатки по счету. Если остаток дебетовый, банку-корреспонденту направляется извещение о сумме овердрафта (подробнее см. параграф 7.2), который должен быть покрыт. Каждый банк может иметь корреспондентские отношения с несколькими зарубежными и отечественными банками. Виды операций по корреспондентским счетам: • расчетно-кассовое обслуживание клиентов банка-корреспондента; • операции по межбанковским займам и депозитам; • собственные операции банка, ведущего корсчета: получение и выплата процентов, расходы и т.д. SWIFT осуществляет переводы по счетам "Лоро" и "Ностро", выполняет клиринговые расчеты. Межбанковский клиринг представляет собой систему безналичных расчетов между банками, осуществляемых через единые расчетные центры. Клиринговая система базируется на том, что все банки выполняют примерно одни и те же операции, имеют схожую организацию бухгалтерского учета, высокий уровень компьютеризации. Преимущество клиринговой системы расчетов по сравнению с корреспондентскими прямыми расчетами состоит в следующем: денежные средства не распыляются по корсчетам, клиринговые центры аккумулируют их для расчетов и заметно ускоряют расчеты. Центром может быть клиринговая палата Центрального банка или палата, учреждаемая самими банками. Механизм клиринговых расчетов основан на двух видах расчетов. Они могут осуществляться либо на валовой основе (gross settlement systems), либо на основе нетто-позиции (net settlement systems). В первом случае платеж осуществляется в полном объеме. Нетто-позиция есть результат взаимозачета, это разница между суммой, зачисляемой на счет участника системы, и суммой, списанной с этого счета за определенное время. То есть происходит неттинг (netting) – зачет взаимных требований и обязательств с обращением на счете только сальдовых оборотов. Допускается возможность образования дебетового сальдо на счете участника расчетов, которое может быть покрыто поступлениями на этот счет до конца рабочего дня. По результатам всех перечислений определяется сальдо счета каждого участника. Если оно превышает допустимый минимум задолженности, разница должна быть внесена на счет клиринговой палаты. При отсутствии у владельца счета средств ему может быть предоставлен овердрафт. В случае образования кредитового сальдо разность образует свободный остаток, который может быть востребован со счета клиринговой палаты. Взаиморасчеты значительно сокращают объемы перемещаемых денежных средств, ускоряют процессы расчетов, повышают ликвидность банков. Вместе с тем клиринговые расчеты связаны с достаточно высокими рисками: ликвидности, техническими и информационными. Расчеты на основе клиринга могут быть как межбанковскими, так и внутрибанковскими, как правило, осуществляемыми в многофилиальных банках. Примером (рис. 6.15) организации расчетов внутри крупных многофилиальных банков, отделения и филиалы которых становятся участниками системы межфилиальных расчетов, является Сбербанк России. В настоящее время Сберегательный банк РФ перестраивает свою систему внутрибанковских и межбанковских расчетов на основе внедрения более совершенных технологий.  Рис. 6.15. Клиринговая система Сбербанка России Ведущую роль в платежной системе России играют межбанковские расчеты, осуществляемые через учреждения Центрального банка РФ. [1] МЦИ – межрегиональный центр информатизации; РЦИ – региональный центр информатизации. [2] По данным Банка России на 1 января 2013 г. осталось 505 единиц РКЦ, но тем не менее они обслуживают 2909 КО, включая филиалы. [3] В настоящее время удельный вес переводов денежных средств с применением авизо сокращается, и на их долю в системе Банка России приходится менее 0,1%. На смену им приходят чисто электронные формы расчетов. [4] О подробной классификации платежных систем и их особенностях в разных странах см.: Криворучко С. В. Платежные системы: учеб, пособие. М.: Маркет ДС, 2008. [5] Подробная классификация платежных систем и их особенностей в разных странах дана в книге: Криворучко С. В.. Лопатин В. А. Национальная платежная система: структура, технологии, регулирование. Международный опыт, российская практика. М.: КноРус; ЦИПСиР, 2013. [6] Электронные документы, применяемые в системе банковских расчетов (межбанковские расчеты, "Банк – Клиент"), заменяют традиционные (бумажные) финансовые платежные документы. Банк – Клиент является сетевой многопользовательской системой, позволяющей обеспечить подготовку, хранение и поиск платежных документов клиента. Система организации межбанковских расчетов Потребность в организации межбанковских расчетов возникает тогда, когда плательщик и получатель средств обслуживаются разными банками, а также при взаимном кредитовании банков. Межбанковские расчеты представляют собой совокупность расчетов между кредитными учреждениями и между их филиалами. Осуществление межбанковских расчетов предполагает перевод денежных средств между обособленными банковскими учреждениями. Организация межбанковских расчетов базируется на специфических отношениях, возникающих между банками. Эти отношения получили название корреспондентских отношений. Межбанковские расчеты осуществляются согласно определенным принципам, к которым относятся: • принцип поддержания банками своей ликвидности на уровне, обеспечивающем бесперебойное и в полном объеме проведение расчетов с другими банками, соблюдение которого является залогом предотвращения платежных рисков (рисков неликвидности и кредитных рисков), что наиболее опасно для экономики; • принцип контроля за правильностью совершения межбанковских расчетов, специфика и особая роль которого заключаются в постоянном взаимном контроле за синхронностью и полной идентичностью проводимых сумм, во-первых, по счетам клиентов в банках и по корсчетам банков в РКЦ (или в банках-корреспонден- тах), во-вторых, по счетам и по балансам собственно самих участников расчетов — коммерческих банков-корреспондентов при расчетах их между собой, а также при расчетах между РКЦ; • принцип безусловного платежа по межбанковским обязательствам, соблюдение которого позволяет гарантировать завершение расчетной операции; • принцип осуществления платежа в пределах средств корреспондентского счета, суть которого состоит в поддержании оптимального остатка средств на корреспондентском счете кредитной организации и соблюдении нормативов ликвидности баланса банка. Соблюдение названных принципов межбанковских расчетов позволяет кредитным организациям своевременно и в полном объеме проводить расчетные операции, переводы платежей по системам корреспондентских счетов. Для понимания порядка организации межбанковских расчетов важно знать экономическое содержание корреспондентского счета банка. Корреспондентский счет, по существу, выполняет те же функции, что и расчетный счет предприятия, но с учетом специфики деятельности банка. В Российской Федерации расчеты между банками осуществляются через расчетно-кассовые центры, созданные Центральным банком РФ в республиках, краях, областях, городах и районах. Кроме того, банковские операции по расчетам могут проводиться и по корреспондентским счетам банков, открываемым ими друг у друга на основе межбанковских соглашений. В настоящее время межбанковские расчеты в Российской Федерации осуществляются в основном через корреспондентские счета, открытые в расчетно-кассовых центрах, являющихся структурными подразделениями Банка России. Межбанковскую операцию, проводимую через систему РКЦ, можно разделить на три фазы: инициирование платежа (начальный провод); расчет по платежу (ответный провод); урегулирование расчетов (взаимная выверка). Такое разделение позволяет четко проследить и разграничить функции контрагентов и посредников при платеже и их ответственность. Для проведения расчетных операций каждая кредитная организация, расположенная на территории Российской Федерации и имеющая лицензию Банка России на осуществление банковских операций, открывает по месту своего нахождения один корреспондентский счет в подразделении расчетной сети Банка России — расчетно-кассовом центре (РКЦ). Кредитная организация вправе открыть на имя каждого филиала по месту его нахождения один корреспондентский субсчет в подразделении расчетной сети Банка России, за исключением филиалов, обслуживаемых в одном подразделении расчетной сети Банка России с головной кредитной организацией или другим филиалом кредитной организации. В этом случае расчетные операции осуществляются через корреспондентский счет головной кредитной организации или корреспондентский субсчет другого филиала кредитной организации. Порядок открытия корреспондентских счетов в Центральном банке определяется теми же нормами, которые действуют в отношении расчетных счетов клиентов банка. Порядок осуществления расчетных операций через корреспондентские счета (субсчета) кредитных организаций (филиалов), открытые в Банке России, регламентируется Положением ЦБ РФ от 3 октября 2002 г. № 2-П «О безналичных расчетах в Российской Федерации». Прием расчетных документов Банком России осуществляется независимо от остатка средств на корреспондентском счете кредитной организации на момент их принятия. Платежи осуществляются в пределах средств, имеющихся на момент оплаты. При этом принимается в расчет сумма средств, поступающих в течение операционного дня, с учетом кредитов, полученных от Банка России. Кредитная организация сама определяет вид платежа. Он может быть почтовый, телеграфный или электронный. В настоящее время практически во всех регионах России успешно действуют системы внутрирегиональных и межрегиональных электронных платежей, участниками которых являются ЦБ РФ и его подразделения. Коммерческие банки и другие кредитные организации являются пользователями системы электронных платежей. Основанием для проведения операций по корреспондентскому счету будет являться получение от кредитной организации необходимых расчетных документов. Правила оформления документов и порядок их доставки, условия прохождения электронного платежа и ответственность сторон определяются в договоре между пользователем и участником электронных расчетов. Закрытие корреспондентского счета (субсчета) может происходить как по инициативе самой кредитной организации, так и на основании заявления ликвидационной комиссии (конкурсного управляющего, ликвидатора) при ее ликвидации. В общую систему межбанковских расчетов входят расчеты между филиалами одного банка, так называемые межфилиальные расчеты (МФР). Организация МФР связана с проведением платежей через внутрибанковские расчетные системы. По счетам МФР платежи могут осуществляться филиалами кредитной организации по всем банковским операциям, указанным в лицензии, выданной ей Банком России. Корреспондентские отношения между банками, как отмечалось выше, могут осуществляться напрямую. Прямые корреспондентские отношения представляют собой договорные отношения между двумя или несколькими кредитными учреждениями об осуществлении платежей и расчетов одним из них по поручению и за счет другого, а также о предоставлении кредитов, оказании инвестиционных и иных услуг. Предметом этих отношений являются главным образом два вида операций: по обслуживанию клиентов и собственные межбанковские операции. Корреспондентские отношения обычно сопровождаются открытием счетов (отношения со счетом) на взаимной основе (друг у друга) или в одностороннем порядке (только у одного из партнеров, как правило, у крупного банка). Установление корреспондентских отношений оформляется обменными письмами или заключением корреспондентского договора, в которых предусматриваются порядок и условия выполнения соответствующих банковских операций. Договором могут устанавливаться как односторонние, так и взаимные корреспондентские отношения. В первом случае банк-корреспондент открывает счет ЛОРО для своего респондента и производит по нему операции, а банк-респондент ведет учет операций по соответствующему счету НОСТРО. При взаимных корреспондентских отношениях счета ЛОРО и НОСТРО появляются на балансе обоих банков. Расчетные операции по счетам НОСТРО и ЛОРО осуществляются при условии обеспечения ежедневного равенства их остатков и отражения в балансах банка-респондента и банка-корреспондента одной календарной датой, т.е. датой перечисления платежа (ДПП). Одним из способов проведения расчетов между банками в нашей стране является осуществление межбанковского клиринга. Клиринг представляет собой систему экономических отношений, при которых денежные претензии (дебиторская задолженность) участников погашаются их же денежными обязательствами (кредиторская задолженность) без использования реальных денег или же с их минимальным использованием. Концентрация платежей при клиринге позволяет значительно уменьшить баланс платежей и общую сумму обращающихся платежных средств, расширяет сферу безналичного оборота и облегчает расчеты. Посредством клиринга упрощаются, удешевляются и ускоряются расчеты, сохраняется имеющаяся денежная наличность, что в конечном счете способствует повышению уровня стабильности и ликвидности участников расчетов. Клиринг в банковской сфере может проводиться как внутри страны, так и между странами (международный валютный клиринг). Клиринговые операции классифицируются по трем признакам: по периодичности их проведения, по составу участников и по сфере применения. По периодичности проведения взаимозачетов клиринг может быть разовым или постоянно действующим. Разовый клиринг проводится эпизодически по мере накопления дебиторско-кредиторской задолженности. Постоянно действующий клиринг осуществляется периодически, независимо от состояния денежных обязательств и денежных претензий участников. В зависимости от состава участников клиринг может предусматривать взаимозачеты либо между двумя юридическими (физическими) лицами, либо между их группами, объединенными по отраслевому или территориальному признакам. В зависимости от сферы применения межбанковский клиринг может быть локальным, что означает проведение взаимозачетов между банками одного региона, либо между банками определенной группы, либо между филиалами одного банка, и общегосударственным, который предполагает зачет взаимных требований банковских клиентов в пределах одной страны. Наиболее эффективным является многосторонний клиринг, когда его участники имеют денежные обязательства и требования во взаимоотношениях со многими другими участниками. В свою очередь, специфика указанных видов межбанковского клиринга проявляется в способах их проведения. Можно выделить клиринг, совершаемый: • через учреждения Центрального банка РФ и крупнейшие коммерческие банки; • через специальные межбанковские организации — расчетные (клиринговые) палаты; • через клиринговый отдел (расчетный центр) головного банка. Многосторонний банковский клиринг в России не получил широкого распространения в количественном плане, а в плане качественном он пока вообще не состоялся. Сдерживающим фактором на пути массового распространения клиринга является несовершенство законодательной и нормативной базы, регулирующей применение клиринговых расчетов в РФ. Слабое развитие клиринговых систем объясняется, видимо, и влиянием повышенных рисков для самой клиринговой организации, связанных с данным видом деятельности, хотя по мере развития межбанковских расчетов формируется и система управления межбанковскими платежными рисками. ФОРМИРОВАНИЕ СИСТЕМЫ МЕЖБАНКОВСКИХ РАСЧЕТОВ Осуществление безналичных расчетов в хозяйстве между поставщиками и потребителями продукции порождает взаимные расчеты между банками. Межбанковские расчеты возникают тогда, когда плательщик и получатель средств обслуживаются разными банками, а также при взаимном кредитовании банков и перемещении наличных денег. Такие расчеты в настоящее время осуществляются через корреспондентские счета, открывающиеся на балансе каждого банка. До 1991 г. расчеты между банками осуществлялись через систему межфилиальных оборотов (МФО). Система МФО, введенная в 1933 г., достаточно успешно обеспечивала проведение расчетов между учреждениями Госбанка СССР, через которые проходила подавляющая часть платежного оборота страны. Расчеты по системе МФО были хорошо отлажены, содержали четкий механизм взаимодействия между всеми банковскими учреждениями и единый порядок их урегулирования. Но такая система расчетов могла быть дифференцированной лишь в условиях централизованной системы хозяйствования, при функционировании и в отношениях между филиалами одного банка (например, внутри Госбанка СССР). С переходом к рыночной экономике, сопровождающимся созданием большого количества самостоятельных коммерческих банков, распадом СССР и формированием на его территории целого ряда суверенных государств, система межбанковских расчетов как внутри России, так и вне ее (с банками стран СНГ) должна была претерпеть существенные изменения, как не обеспечивающая четкого разграничения ресурсов разных банков. Эти изменения свелись к переходу на корреспондентские отношения между банками. Существуют два варианта организации межбанковских расчетов с помощью корреспондентских счетов: децентрализованный, основанный на корреспондентских отношениях коммерческих банков друг с другом, и централизованный, при котором расчеты между банками проводятся через их корреспондентские счета, открываемые в ЦБР. В нашей стране межбанковские расчеты ориентируются на централизованный вариант. Проведение расчетов между банками осуществляют специально создаваемые для этих целей органы ЦБР - расчетно-кассовые центры (РКЦ). В РКЦ по месту нахождения правлений коммерческих банков открываются корреспондентские счета банков. Филиалы банков имеют корреспондентские счета типа субсчетов. (Переход на расчеты между коммерческими банками через РКЦ позволил обособить ресурсы каждого банка на его корреспондентском счете и на этой основе ограничить активные операции каждого банка размером реально имеющихся у него ресурсов). Для открытия корреспондентских счетов коммерческие банки представляют: заявление на открытие счета, копию зарегистрированного устава (заверенного нотариально), образцы подписей первых лиц банка и оттиска печати банка. Одновременно с открытием счета заключается договор о корреспондентских отношениях с РКЦ ЦБР, где предусматриваются права, обязанности обеих сторон и ответственность за выполнение взятых обязательств. Через корреспондентские счета банки осуществляют весь круг операций, связанных с обслуживанием своей клиентуры, а также операции самого банка как хозяйствующего субъекта. Для учреждения банка корреспондентский счет - это своего рода “расчетный” счет, на нем хранятся все средства коммерческого банка (как собственные, так и неиспользованные им деньги своих клиентов, а также неиспользованные деньги, полученные как ссуда от других кредитных учреждений). Главный принцип осуществления платежей по корреспондентским счетам коммерческих банков - это осуществление платежей строго при наличии и в пределах остатка средств на этих счетах. При недостаточности средств на счете банка для производства платежей ЦБР может оплатить претензии к счету этого банка за счет своего кредита (овердрафта), но по высокой процентной ставке. Такой принцип организации межбанковских расчетов нацелен на активизацию депозитной политики коммерческих банков, рациональное возмещение ими ресурсов с соблюдением должного уровня ликвидности. ЦБР осуществляет посредничество в платежах между банками позволяет контролировать и регулировать денежный оборот в стране. Расчеты между клиентами, имеющими счета в одном учреждении банка, производятся банком, минуя корреспондентский счет, путем прямого списания и зачисления средств по счетам клиентов: - дебит - расчетный счет плательщика; - кредит - расчетный счет получателя. Минуя корреспондентские счета, можно осуществлять внутрибанковские расчеты, т.е. расчеты между учреждениями, подведомственными одному банку. Они осуществляются через специально открываемый для этих целей балансовый счет. Во всех остальных случаях расчеты между коммерческими банками России производятся преимущественно через РКЦ ЦБР и отражаются по корреспондентским счетам, открываемым в них по каждому отдельному банку на балансовом счете “Счета коммерческих банков и других кредитных учреждений”. Расчеты между РКЦ по операциям коммерческих банков, а также по их собственным операциям осуществляются через систему межфилиальных оборотов. На балансе ЦБР открываются два счета по межбанковским расчетам: “Начальные межфилиальные обороты” и “Ответные межфилиальные обороты”. Расчетный центр, начавший операцию по расчетам (начальный провод), условно называется филиалом А, а принявший документы к ответному проводу - филиалом Б. Операции банков осуществляются на основании специальных документов - авизо (официальное извещение о выполнении расчетной операции). Они могут быть почтовыми и телеграфными, а также дебетовыми или кредитовыми ( в зависимости от содержания операции). Рассмотрим, как осуществляются иногородние межбанковские расчеты при централизованной системе обработки информации (через вычислительный центр при РКЦ) (рис.1). а) внутри города  б) внутри России (иногородние, межрегиональные) телеграфный перевод  в) почтовый перевод  г) между банками России и стран СНГ  Рис. 1 Схемы документооборота по межбанковским расчетам при централизованных корреспондентских отношениях Коммерческий банк-плательщик все документы операционного дня подает по каналам связи в вычислительный центр для снятия средств со счетов своих клиентов и отражения их на своем корреспондентском счете. После получения обработанных документов с ВЦ банк приступает к формированию документации для РКЦ (филиала А) с целью зачисления причитающихся средств клиентам коммерческих банков, расположенных в других регионах России. На каждый банк-получатель средств составляются реестр на общую сумму документов и перечень (опись) всех оплаченных денежно-расчетных документов (с указанием даты и номеров документов, номеров счетов клиентов и обслуживающих их банков, суммы перемещения). К ним прилагаются вторые экземпляры подлинных платежных документов клиентов банка. Сформированный таким образом комплект документов направляется банком в РКЦ филиала А для отправки в РКЦ филиала Б, обслуживающих учреждения банков, в которых открыты счета участников ответной операции. РКЦ филиала А, прежде чем отправить эти документы в филиал Б, выписывает на его имя специальное поручение - авизо, т. е. списывает деньги с корреспондентского счета коммерческого банка-плательщика для перевода их в коммерческий банк-получатель. Получив авизо, РКЦ филиала Б зачисляет деньги на корреспондентский счет банка-получателя. На этом этапе заканчиваются расчеты между РКЦ (филиала А и филиала Б) и между коммерческими банками, участвующими в расчетах. На следующем этапе происходит зачисление средств на счета получателей, т.е. завершение расчетов между клиентами. С этой целью РКЦ филиала Б передает обработанные на ВЦ расчетно-денежные документы, поступившие из филиала А, банку-получателя (вместе с выпиской из его корреспондентского счета). На основании этих документов банк-получателя зачисляет деньги непосредственно на расчетные счета органов-получателей средств. Централизованный порядок организации межбанковских расчетов имеет серьезный недостаток - низкую скорость совершения расчетных операций. Это связано с отсталостью технической базы РКЦ , не позволяющей качественно и своевременно обрабатывать постоянно возрастающий поток расчетных документов; несовершенством технологии осуществления расчетных операций, так как она основана на использовании большого числа бумажных носителей информации; задержкой документов в почтовом обороте между РКЦ. Замедление платежей негативно отражается на финансовом состоянии предприятий, формировании доходной части бюджета, приводит к осложнению взаимоотношений коммерческих банков с их клиентами. Серьезные недостатки современной организации межбанковских расчетов через РКЦ ЦБР (задержки платежей, случаи несанкционированного доступа к банковской информации) побуждают коммерческие банки устанавливать прямые корреспондентские отношения между клиентами (рис. 2). В отдельных коммерческих банках на долю прямых расчетов приходится более одной десятой части общей суммы межбанковского платежного оборота. Корреспондентские счета по данным расчетам открываются в банках на основе договоров, причем как в одностороннем, так и двухстороннем порядке. Однако и данные расчеты пока далеки от совершенства. Они, как правило, являются многоступенчатыми, так что в данной операции может участвовать 3-4 банка. Списание средств с корреспондентских счетов производится на основе факсокопий, юридическая сила которых не узаконена. Прямые межбанковские расчеты не могут играть определяющей роли; их можно рассматривать лишь в качестве дополнения к общей национальной системе взаимных расчетов между банками.  Рис. 2 Схема документооборота при прямых корреспондентских отношениях между коммерческими банками России Важное место в системе межбанковских расчетов может и должен занять клиринг. Клиринговые расчеты проводились и проводятся ЦБР между одногородними коммерческими банками. Клиринг представляет собой систему безналичных расчетов за товары и услуги, основанную на зачете взаимных требований и обязательств. Основу клиринга в банковской сфере составляют корреспондентские счета банков. Объектами межбанковского клиринга могут быть различные виды документов: платежные поручения, переводы, чеки, векселя, ценные бумаги, аккредитивы, кредиты, займы и др. Согласно порядку, действующему на территории РФ, банки для своих расчетов могут открывать счета в ЦБР (в соответствующем РКЦ) или корреспондентские счета в других банках. Но так как число коммерческих банков постоянно увеличивается и в связи с этим возрастает объем документооборота, расчеты через РКЦ осуществляются крайне медленно. Поэтому оборот финансовых средств значительно тормозится, что негативно отражается на общем состоянии кредитно-денежной системы страны. В такой ситуации особое значение приобретает развитие системы банковского обслуживания на основе клиринга путем организации сети расчетов через клиринговые центры или создания такой сети на базе крупнейших коммерческих банков. Организация расчетов между банками путем установления прямых корреспондентских отношений технически сложна и нерентабельна, а расчеты через клиринговые центры не только сокращают сроки документооборота, но и позволяют участникам таких центров использовать временно свободные денежные средства как сверхкраткосрочные кредиты, а также проводить обработку информации на базе новейших электронных систем. Клиринговые центры могут создаваться в виде акционерных обществ открытого или закрытого типа. Функции клиринга могут взять на себя уже существующие банки. Клиринговый центр открывает свой корреспондентский счет в ЦБ и одновременно получает разрешение на открытие корреспондентских счетов банкам у себя. Документы пересылаются по телефонным или телексным каналам. Прием и передача документов осуществляются с помощью коммуникационного компьютера клирингового центра. Для соединения компьютера с банками-участниками клиринга используются различные каналы связи. В настоящее время функции взаиморасчетов выполняют РКЦ ЦБ. Создание клиринговых центров позволяет существенно разгрузить РКЦ, повысить ответственность за проведение операций. В дальнейшем клиринговые центры будут осуществлять разнообразные операции, например, страхование участников расчетов, выдачу кредита при дебетовом сальдо (кредитование по типу “овердрафт”) и др. Система клиринговых центров предполагает полную компьютеризацию всей банковской инфраструктуры, что позволяет осуществлять межбанковские расчеты практически мгновенно. Содержание : Введение………………………………………………………………………….. Глава 1. Понятие системы межбанковских расчетов…………………………. Глава 2. Система межбанковских расчетов в Российской Федерации……… Глава 3. Перспективы развития межбанковских расчетов в Российской Федерации……………………………………………………………………….. Заключеие………………………………………………………………………… Список литературы………………………………………………………………. Введение. Межбанковские платежи и расчеты - кровеносная система экономики любой страны, и ей присущи все те характерные черты, которые определяют состояние общества в целом. Осуществление безналичных расчетов в хозяйстве между поставщиками и потребителями продукции порождает взаимные расчеты между банками. Межбанковские расчеты возникают тогда, когда плательщик и получатель средств обслуживаются разными банками, а также при взаимном кредитовании банков и перемещении наличных денег. Такие расчеты в настоящее время осуществляются через корреспондентские счета, открывающиеся на балансе каждого банка Операции по безналичному расчетному обслуживанию клиентов занимают центральное место в деятельности банков, выполняемые ежедневно, а по сути, ежечасно. В совокупности эти операции формируют устойчивые потоки платежей: от покупателей товаров (услуг), ценных бумаг, валюты - к поставщикам; от налогоплательщиков - в бюджет и во внебюджетные фонды и тому подобное. Подавляющая часть платежей направляется от банков к другим банкам, и лишь меньшая доля относится к операциям внутри самого банка. Именно широкое развитие безналичного денежного оборота, организуемого банками при выполнении, прежде всего, расчетных, а также, кредитных, валютных, фондовых и других операций в рамках страны и за ее пределами, потребовало установления взаимоотношений между ними, превращения множества банков в банковскую систему. С другой стороны, в денежном обороте страны, как в зеркале, отражается ее экономика, а денежном обороте между странами - вся мировая экономика. Стремительный переход отечественной экономики на принципы рыночного функционирования повлек за собой реорганизацию банковской системы страны. За сравнительно короткий срок в России сформировалась новая двухуровневая банковская система, которая взяла на себя обеспечение экономики финансовыми ресурсами и опосредование возрастающего денежного оборота в стране. В современных условиях для значительного повышения эффективности проведения межбанковских расчетов необходимо обеспечить более тесное взаимодействие расчетной сети Банка России и децентрализованных расчетных систем и выработать единый подход к построению и развитию комплексной системы межбанковских расчетов как основного звена современной платежной системы России. В этих условиях проблема совершенствования отечественной системы межбанковских расчетов приобретает особую актуальность. Целью данной работы является: Рассмотреть систему банковских расчетов Российской Федерации. Дать характеристику основным ее элементам Показать перспективы создания единой расчетной системы на территории РФ. |