Основы коммерческой деятельности - Синецкий Б.И.. Нешнеэкономических операций Московского института международного бизнеса Синецкий Б. И. Основы коммерческой деятельности

Скачать 19.64 Mb. Скачать 19.64 Mb.

|

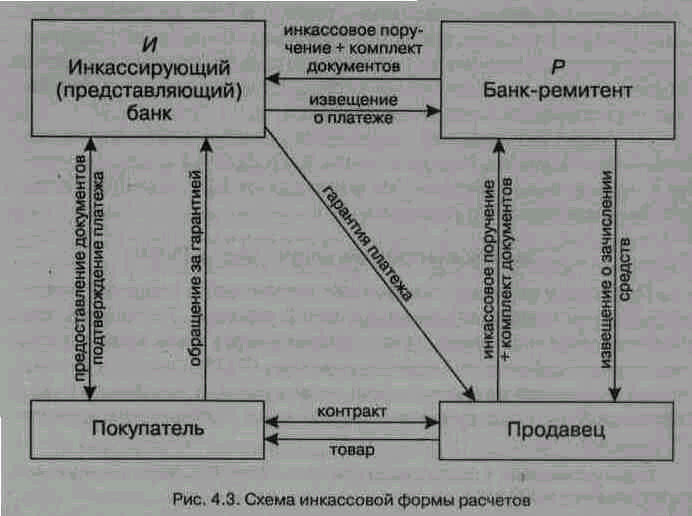

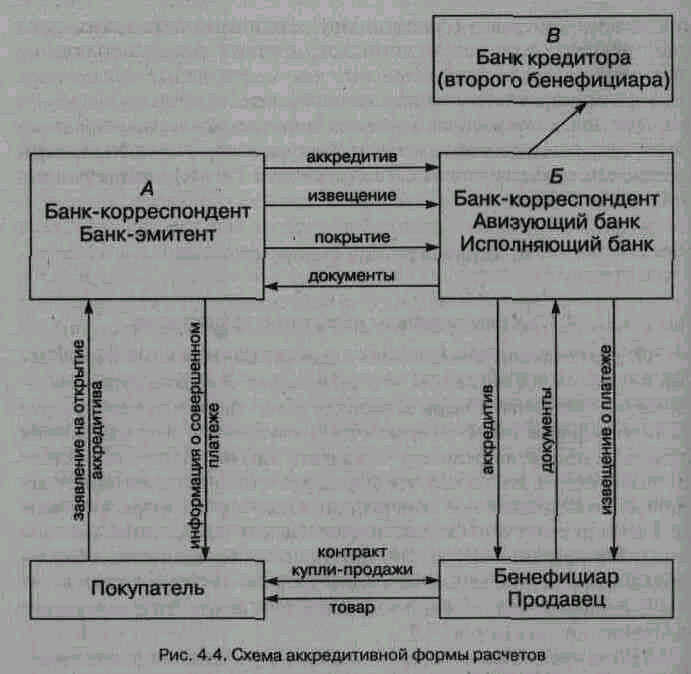

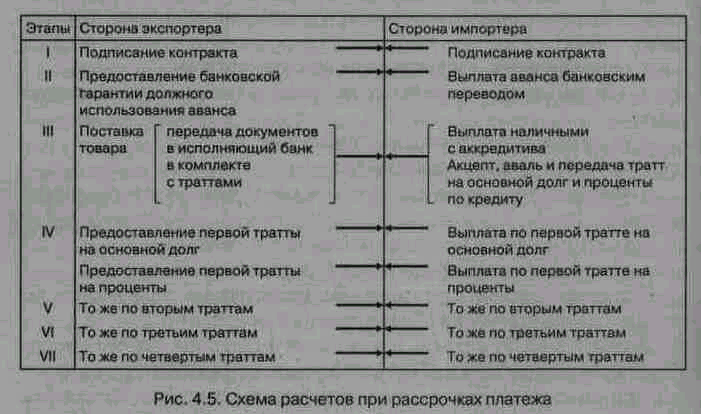

3. Инкассовая форма расчетовПри инкассовой форме расчетов продавец направляет в банк, где открыт его счет, инкассовое поручение в комплекте с оговоренным в контракте набором документов и поручает этому банку (ремитенту) осуществить с банком-корреспондентом, в котором. имеется счет покупателя (инкассирующим банком), платеж или акцепт векселей против перечисленных в поручении документов с условием, что передача документов покупателю будет произведена инкассирующим (представляющим) банком только после упомянутых платежа или акцепта. Техника осуществления платежа при инкассовой форме расчетов показана на рис. 4.3.  Если осуществляется инкассо только финансовых документов, то это — «чистое инкассо», если осуществляется инкассо коммерческих документов или финансовых документов в комплекте с коммерческими, то это — «документарное инкассо», которое будет рассмотрено более подробно. И банк-ремитент, и инкассирующий банк имеют право отказаться от исполнения инкассовой операции, но в международной практике такое встречается крайне редко, поскольку это вредит имиджу банков и лишает их возможности заработать на совершении этих операций, тем более что правовые нормы в значительной степени ограничивают их ответственность, например за правильность представленных продавцами документов, их подлинность, задержки и ошибки в средствах связи и т.д. Контрактные условия при инкассовой форме расчетов могут быть сформулированы следующим образом: «Расчеты за товарные поставки по настоящему Контракту будут осуществляться документарным инкассо через банки-корреспонденты (далее следует указать официальные названия и адреса банков Продавца и Покупателя)*. Платеж наличными [или акцепт векселей (тратт)] будет произведен против предоставления Продавцом следующих документов. (Далее перечисляются документы, аналогичные тем, которые перечислены в варианте платежа банковским переводом против поставки товара.) Инкассирующий банк передает товарораспорядительные документы Покупателю только после списания с его счета суммы платежа и акцепта им векселей (тратт)»**. * В контракте названия банков-корреспондентов могут не указываться, если с банком-ремитентом предварительно согласовано, что он сам найдет банки-посредники, которые обеспечивают прохождение платежа. ** Векселями и траттами гарантируются платежи по предоставленным кредитам. При платежах только наличными, т.е. «немедленно», указывать акцепты векселей и тратт не следует. Продавец и покупатель согласовывают, что при исполнении заключаемого ими контракта будет использована инкассовая форма расчетов, и договариваются включить в его текст вышеприведенную формулировку или вносят в нее необходимые коррективы. Платеж инкассо не позволяет покупателю получить товаросопроводительные документы до платежа за товар, но он не гарантирует платеж в случае финансовых затруднений покупателя. Поэтому, если товар продан недостаточно знакомой фирме или при отсутствии сведений о твердом финансовом положении контрагента, в контракт следует включить условие предоставления банковской гарантии платежа на полную сумму. При наступлении предусмотренного в контракте срока покупатель направляет продавцу банковскую гарантию платежа, полученную в инкассирующем или другом согласованном с продавцом банке. Получив и проверив гарантию платежа, продавец отгружает товар покупателю или указанному им грузополучателю и направляет в банк-ремитент инкассовое поручение, в котором указывает следующее: • номер контракта; • наименование товара; • полный адрес плательщика или его доверенного, которому должны быть представлены на акцепт коммерческие документы; • указание, что платеж должен быть осуществлен без задержки (или в иной срок); • указание, что товарораспорядительные документы должны быть выданы покупателю только против платежа; • если контракт предусматривает поставку товара несколькими партиями, то разрешение на осуществление частичных платежей; • указание о разделе оплаты комиссии банком, участвующим в инкассовой операции; • инструкции банкам в отношении совершения протеста в случае отказа покупателя от платежа. К инкассовому поручению продавец прилагает комплект коммерческих и финансовых документов, аналогичных тем, которые были перечислены при описании варианта платежа банковским переводом против поставки товара. Банк-ремитент Р, получив инкассовое поручение, формально проверяет наличие перечисленных в нем документов и их форму. Он не обязан проверять правильность их содержания и не несет за это ответственности. Затем банк-ремитент пересылает инкассовое поручение инкассирующему банку И, который также формально проверяет полученные документы, передает их для проверки продавцу и осуществляет перевод денег через банк-ремитент. Плательщик досконально проверяет соответствие содержания документов контрактным условиям и, убедившись, что поставка произведена в соответствии с условиями контракта, акцептует документы, подтверждая согласие на уже произведенный платеж. Только после осуществления покупателем платежа инкассирующий банк И ставит на документах отметку об оплате и передает их покупателю в качестве товарораспорядительных документов для получения груза у перевозчика. Инкассирующий банк И направляет банку-ремитенту извещение о произведенном платеже, а он, в свою очередь, зачисляет средства на счет продавца и информирует его, что такого-то числа по такому-то контракту на его счет поступила такая-то сумма во исполнение такого-то его инкассового поручения. Расчет инкассо на этом завершен. Однако, если покупатель при рассмотрении переданных ему документов обнаружит допущенные продавцом нарушения контрактных обязательств по поставке товара, он имеет право заявить протест и отказаться от акцепта. Тогда инкассирующий банк извещает банк-ремитент о списании ранее выплаченной суммы с его корсчета, восстанавливает ее на счете покупателя и в соответствии с инструкцией, содержащейся в инкассовом поручении, направляет через банк-ремитент или непосредственно продавцу обоснование отказа от платежа. Урегулированием разногласий по причинам неплатежа занимаются между собой непосредственно продавец и покупатель. В большинстве случаев причинами отказа от платежей являются ошибки, допущенные при составлении документов. В этих случаях продавец, внеся соответствующие исправления, может вновь направить в банк-ремитент инкассовое поручение с комплектом исправленных документов, но все комиссионные расходы будет нести уже сторона, по чьей вине были допущены ошибки. В более редких случаях нарушение продавцом обязательств бывает связано с ошибками в самом контракте либо с неправильными действиями продавца или покупателя. Тогда продавец направляет в банк-ремитент новое инкассовое поручение с комплектом документов только после решения всех коммерческих вопросов. В тех случаях, когда покупатель отказывается от платежа по причине финансовых затруднений или иной неправомерной причине, продавец предъявляет к оплате гарантию выдавшему ее банку. Как видно из изложенного материала, расчеты банковскими переводами и расчеты инкассо без использования дополнительных гарантий банков являются опасными. В то же время расчеты инкассо имеют то преимущество, что покупатели не получают из банков товарораспорядительные документы до осуществления ими акцептов платежей. Инкассовая форма расчетов более выгодна покупателям, поскольку на пересылку документов требуется определенное время, и иностранный банк может задержать осуществление платежей сверх нормированных 10 дней. Вместе с тем наибольшая опасность для продавца состоит в том, что за время от заключения контракта до поставок товаров может резко ухудшиться финансовое положение покупателя и у продавца возникнут неудобства и убытки, аналогичные тем, которые были описаны в варианте платежа банковским переводом против поставки товара. Поэтому если продавец недостаточно знает покупателя или не уверен в его надежности, то в контракте следует предусмотреть предоставление покупателем банковской гарантии платежа до контрактного срока поставки товара или даже до начала его производства, если товар должен изготавливаться по индивидуальным требованиям покупателя. Чтобы защитить свои интересы от задержек в выплате денег, продавец может попытаться согласовать с покупателем и включить в контракт следующие дополнительные условия: • установить предельное количество дней на оплату после получения документов иностранным банком и ввести штрафные санкции к покупателю за задержки платежей сверх установленных предельных сроков; • предусмотреть оплату поставленного товара банком страны экспортера с последующим извещением банка получателя по телеграфу, факсу или электронной почте о принятии им на инкассо документов продавца и об отсылке их банку покупателя. Чтобы избежать противоречий в оплате комиссионных банкам, участвующим в инкассовых расчетах, целесообразно разделить эти выплаты между продавцом и покупателем по принципу: каждый оплачивает комиссии банкам своей страны. Если продавцу удастся включить в контракт перечисленные дополнения, то все они, кроме условия предоставления банковской гарантии, должны найти отражение в подготовленном продавцом инкассовом поручении. Расчеты по документарному инкассо могут применяться и при нетоварных платежах, например при выплате аванса или при расчетах по взаимным претензиям, что должно быть предусмотрено условиями контракта с указанием, против каких документов осуществляются платежи. Такими документами могут быть счета-фактуры, товаросопроводительные документы на поставки запасных частей, протоколы согласования претензий и т.д. Для более подробного изучения порядка осуществления международных инкассовых расчетов следует обратиться к Унифицированным правилам по инкассо (редакция 1995 г.), действующим с 1 января 1996г. 4. Аккредитивная форма расчетов4.1. Общие принципы расчетов аккредитивамиОтносительная ненадежность платежей банковскими переводами и инкассо состоит в том, что согласие на осуществление платежа за поставленные товары зависит от самих плательщиков. Аккредитивная форма расчетов практически исключает плательщиков из процесса принятия решения — платить или не платить за поставленные товары, поскольку эта форма расчетов предусматривает заключение отдельного от контракта платежного договора, которым является аккредитив. Он заключается между покупателем (клиентом), банком-эмитентом, принимающим обязательство обеспечить платеж, и продавцом-бенефициаром (получателем денег). Порядок осуществления платежей при аккредитивной форме расчетов показан на рис. 4.4.  Рассмотрим схему расчета документарными аккредитивами наличными против товарных поставок. Расчет с акцептом векселей и тратт будет рассмотрен ниже при анализе расчетов при предоставлении коммерческих кредитов с рассрочками платежей. Продавец и покупатель согласовывают и включают в подписываемый между ними контракт условия расчета аккредитивом. В срок, установленный в контракте, покупатель обращается в свой банк А с просьбой открыть аккредитив в пользу продавца, являющегося получателем денег (бенефициара). Банк, открывающий аккредитив (он называется банком-эмитентом), согласовывает с покупателем условия будущего аккредитива, включая стоимость услуг банков, участвующих в расчетах. Само содержание аккредитива должно строго соответствовать условиям, содержащимся в подписанном сторонами контракте купли-продажи или в другом договоре. Аккредитив представляет собой заполненный на формализованном бланке договор, в котором банк принимает на себя обязательство платить указанную в нем сумму против представленных продавцом документов, подтверждающих поставку продавцом товара в соответствии с обязательствами, принятыми им по контракту. Банк-эмитент А направляет аккредитив продавцу, являющемуся получателем средств через банк-корреспондент Б в стране продавца. Если банк-эмитент А назначил банк-корреспондент Б авизующим банком и этот банк принял на себя такие функции, то он с разумной тщательностью проверяет по внешним признакам подлинность аккредитива, авизует его (подтверждает свое участие в расчетной операции), делая на нем соответствующую пометку, и направляет продавцу (бенефициару). Если банк Б по каким-либо причинам не может авизовать аккредитив, он должен немедленно информировать об этом банк-эмитент. Продавец (бенефициар), в свою очередь, тщательно проверяет содержание аккредитива на соответствие условиям подписанного контракта и, убедившись в таком соответствии, поставляет товар и направляет в авизующий банк документы, подтверждающие выполнение контрактных обязательств*. * Перечень документов аналогичен тому, который указывался в разделе «Расчеты банковскими переводами». Специфические требования к документам приведены дополнительно в гл. 5. Авизующий банк Б проверяет внешнее соответствие полученных от продавца (бенефициара) документов условиям аккредитива и передает их банку-эмитенту А. Банк-эмитент А, со своей стороны, проверяет полученные документы и, убедившись в их соответствии условиям аккредитива, извещает о произведенном платеже авизующий банк, который, в свою очередь, информирует продавца (бенефициара) о зачислении на его счет суммы за осуществленную поставку товара. Продавцом и покупателем может быть избран несколько иной вариант платежа, когда банк-эмитент А назначает банк-корреспондент Б исполняющим банком. Это условие контракта должно найти отражение в направленном покупателем в банк-эмитент А заявлении об открытии аккредитива. В этом случае банк-эмитент А и исполняющий банк Б должны договориться о способе покрытия аккредитива путем дебетования корсчета банка А в банке Б или кредитования корсчета банка Б в банке А. При таком варианте исполняющий банк Б проверяет соответствие полученных от продавца документов условиям аккредитива и сам производит зачисление средств на счет продавца (бенефициара) с последующим извещением его о сумме и дате ее зачисления. Все банки, участвующие в расчетах аккредитивами, применяют самые современные средства быстрой связи. 4.2. Виды аккредитивовОтзывные аккредитивы. В практике работы коммерческих организаций условиями контрактов редко предусматривается открытие покупателем «отзывных аккредитивов», которые могут быть аннулированы в любой момент письмом покупателя и продавец в этих случаях может произвести поставку товара, оплата которой уже ничем не гарантирована. Безотзывные аккредитивы. В коммерческой практике в подавляющем большинстве случаев применяются «безотзывные аккредитивы», которые не могут быть аннулированы покупателем до конца указанного в них срока действия. В названии таких аккредитивов указывается, что они являются безотзывными. Они дороже отзывных аккредитивов, поскольку объединяют в себе и обязательство банка-эмитента организовать платеж, и гарантию осуществить платеж при любом финансовом состоянии покупателя, что на время действия таких аккредитивов иммобилизует соответствующие банковские активы. Подтвержденные аккредитивы. Продавцы, осуществляющие экспорт в страны с неустойчивыми экономическими системами, где нередки банкротства даже крупных банков, или с нестабильными политическими системами, при которых возможно возникновение форс-мажорных обстоятельств, связанных с межнациональными конфликтами и труднопредсказуемой политикой правительств*, опасаются неплатежеспособности банков-эмитентов безотзывных аккредитивов. Поэтому они включают в условия контрактов требование, чтобы покупатели открывали «безотзывные и подтвержденные аккредитивы», т.е. безотзывные аккредитивы дополнительно подтверждаются теми банками, которые берут на себя обязательства осуществлять платежи в случае неплатежеспособности банков-эмитентов или при возникновении непредвиденных обстоятельств политического и экономического характера. * К таким странам в полной мере относится Российская Федерация второй половины 90-х гг. Для подтверждения безотзывных аккредитивов могут быть привлечены как надежные банки стран экспортеров, так и банки третьих стран со стабильными режимами. Естественно, что такие аккредитивы дороже, чем просто безотзывные аккредитивы, но часто цель оправдывает средства. / Переводные (трансферабельные) аккредитивы. Если продавец заинтересован как можно быстрее расплатиться со своими кредиторами, например поставщиками сырья, комплектующих изделий, электроэнергии и т.д., он может оговорить в контракте право бенефициара давать указание банку-плательщику производить платежи одному или нескольким банкам вторых бенефициаров на всю или часть суммы аккредитива. Тогда покупателю в своем заявлении на открытие аккредитива необходимо указать, что открываемый аккредитив должен быть трансферабельным. Револьверные аккредитивы. Аккредитив — относительно дорогой способ платежа. Стоимость услуг банков зависит от вида аккредитива, суммы, на которую открыт аккредитив, и срока действия аккредитива. Если контракт предусматривает несколько примерно равных по стоимости поставок товаров, стороны обычно договариваются об открытии револьверного аккредитива на весь период поставок на сумму, примерно равную стоимости одной поставки при условии, что после оплаты каждой поставки на аккредитиве восстанавливается установленная первоначальная сумма. Например, по контракту предстоит поставка товара в течение года тремя партиями на общую сумму 1 млн долл. В этом случае револьверный аккредитив может быть открыт на весь период поставок на сумму 350 тыс. долл., однако при условии, что сумма трех платежей не должна превышать указанного 1 млн долл. Тогда стоимость аккредитива будет рассчитываться исходя не из 1 млн в течение года, а с суммы только 350 тыс. долл. за тот же период времени, т.е. будет почти в три раза дешевле. Резервные аккредитивы. Они применяются для гарантирования платежей в случае наступления или ненаступления вполне определенного события, т.е. они очень похожи на банковские гарантии, но более универсальны, поскольку могут предусматривать не только перевод средств, но и акцепт платежных обязательств. Например, в контракте может быть предусмотрено, что если продавцу удается поставить товар на три месяца раньше срока, указанного в контракте, то покупатель выплатит продавцу дополнительную премиальную сумму с открытого им резервного аккредитива. Тогда, если продавцу удастся осуществить досрочную поставку товара, он получит деньги с обычного безотзывного аккредитива за саму поставку товара и с безотзывного резервного аккредитива — за досрочность. Аккредитивные письма. В ряде стран бывшего Британского содружества действуют безотзывные аккредитивные письма, которые выпускаются банками-эмитентами и содержат обязательства оплатить или гарантировать оплату товаров другими банками против предоставления продавцами (бенефициарами) определенного комплекта документов. Бенефициары имеют право обращаться к любым банкам своей или другой страны с просьбой выплатить им деньги, предоставив указанные в письме документы. Банку, выплатившему деньги бенефициару по аккредитивному письму, банк-эмитент аккредитивного письма гарантирует немедленное возмещение средств и выплату комиссии за услуги. Естественно, что продавцы должны принимать аккредитивные письма, выпущенные только солидными банками-эмитентами. 4.3. Формулировка аккредитивной формы расчетовВ контракте купли-продажи может быть, например, приведена одна из следующих наиболее общих формулировок аккредитивной формы расчетов: «Расчет за поставки товаров по настоящему Контракту будет осуществлен с безотзывного (подтвержденного) револьверного аккредитива, открываемого банком-эмитентом (официальное название банка) в пользу экспортера (официальное название экспортера) против предоставления им в исполняющий банк (официальное название исполняющего банка) следующих документов*: • основного товаросопроводительного документа** в 3 экземплярах; • чистого транспортного документа*** в 5 оригиналах; • счета-фактуры в 3 экземплярах; • сертификата транспортного страхования в 3 экземплярах; • сертификата происхождения в 3 оригиналах. * Перечень и число экземпляров документов согласовываются между продавцом и покупателем при составлении контракта. ** Вместо трех товаросопроводительных документов: сертификата качества, отгрузочной спецификации и упаковочного листа. *** Или коносамента, транспортной (авиационной) накладной. Указанный аккредитив должен предусматривать возможность оплаты трех партий товара, каждый раз на сумму 330 тыс. долл. США ±10% (Триста тридцать тысяч долл. США ±10%) на общую сумму, не превышающую 1 000 000 долл. США (Один миллион долл. США). Покупатель обязан открыть аккредитив в течение 10 дней с даты извещения Продавца о начале изготовления товара. (Возможные варианты: через __ дней после подписания Контракта; за __ дней до контрактного срока отгрузки первой партии товара и т.д.) Аккредитив должен быть открыт сроком на 10 месяцев. Расходы за открытие аккредитива несет Покупатель, за продление — Продавец». 4.4. Другое условия аккредитивовПокупатель в своем заявлении банку-эмитенту на открытие аккредитива должен в инструкции абсолютно точно переписать формулировку, содержащуюся в контракте. Следует стремиться к разумной краткости и конкретности платежных условий, однако продавцы и покупатели, стремясь к защите своих коммерческих интересов, обычно включают в тексты контрактов дополнительные условия. Среди них, например, могут быть следующие: • валютная оговорка от обесценивания валют; • при отсутствии ссылки на «Инкотермс-90» указывается, что входит в цену; • указывается вид товара и единицы измерения его количества; • если аккредитив не револьверный, уточняется, допускает ли он частичную отгрузку товара; • если валюта цены и валюта платежа по контракту не одинаковы, то уточняется курс их пересчета. Обычно банк-эмитент оформляет аккредитив на собственном специальном бланке, на котором указывается его официальное наименование, юридический адрес, номер аккредитива, реквизиты контракта, по просьбе какой фирмы открыт аккредитив, дата его открытия и т.д. Более полно правила расчетов по документарным аккредитивам, включая их реквизиты и требования к документам, изложены в Унифицированных правилах и обычаях для документарных аккредитивов (редакция 1993 г.). 5. Расчеты чекамиЧек — это письменный документ, на котором имеется название «Чек», наименование банка плательщика, содержится указание ему уплатить в определенном месте указанную в чеке сумму, проставляется дата и место составления чека, а также ставится подпись чекодателя. Обычно чек представляет заполненный необходимыми реквизитами и подписанный чекодателем бланк, выданный банком-плательщиком. На бланке указано официальное название банка. Бланки брошюруются в чековые книжки. Чекодатель указывает цифрами и прописью подлежащую выплате сумму, номер чека, место и дату его выдачи и ставит свою подпись. Передавая чек чекодержателю, чекодатель на сохраняемом у себя корешке чека повторяет номер чека, дату выдачи и сумму. Чеки бывают именными, т.е. с указанием «приказу» и фамилии определенного лица, или на предъявителя (ордерными). Передача прав на получение денег по ордерным чекам другим лицам осуществляется путем нанесения на оборотной стороне чека передаточных надписей — индоссаментов (путем указания фамилий новых чекодержателей). Чтобы осложнить получение денег иными лицами при краже или утере чеков, они кроссируются, т.е. перечеркиваются чекодателем наискосок двумя параллельными линиями. Это означает, что платеж по чеку может быть осуществлен только в безналичной форме и только банку чекодержателя. Чековая книжка выдается чекодателю при наличии средств на его счете в этом банке. В договоре чекодателя с банком может быть условие, что банк обязуется оплатить овердрафт, т.е. сумму, превышающую остаток средств на банковском счете чекодателя, с начислением на нее годовых процентов. Овердрафт обычно предоставляется надежным клиентам банка. Расчет чеками достаточно удобен по своей простоте и оперативности. Однако он применяется чаще для нетоварных платежей или для относительно небольших товарных поставок. Дело в том, что получение чека не является твердой гарантией платежа, поскольку средства со счета и лимит овердрафта могут быть к моменту платежа уже израсходованы чекодателем, а банки при таких обстоятельствах ответственности по платежам не несут. Более того, в некоторых странах чекодатели имеют право информировать банки об аннулировании ранее выданных чеков. Более твердым обязательством обладает чек, авалированный банком или другим лицом, т.е. теми, кто гарантирует платеж указанной в чеке суммы. Однако процесс авалирования чека снижает его главное достоинство — оперативность. При совершении внешнеторговых операций рекомендуется использовать авалированные ордерные чеки, индоссированные на банк продавца. Международные расчеты чеками регулируются Женевской конвенцией о чеках от 19 марта 1931 г. Во внутрироссийской торговле также возможно использование чеков. При этом следует руководствоваться Положением о чеках, принятом постановлением Верховного Совета РФ от 1 марта, 1992 г. Общие положения и порядок расчетов чеками в Российской Федерации с перечнем обязательных их реквизитов изложены в ст. 877-885 ГК РФ. Контрольные вопросы по темам 1—51. Какие операции в международной практике расчетов относятся к платежам наличными? 2. В чем недостатки авансовьк платежей (предоплат)? 3. Как защитить интересы покупателя при авансовом платеже за купленные товары? 4. Как защитить интересы продавца при платеже за поставленные товары банковским переводом? 5. Как защитить интересы продавца при платеже за поставленные товары способом инкассо? 6. В чем большая надежность для продавца платежа методом инкассо по сравнению с платежом банковским переводом? 7. В чем принципиальное отличие в технике платежа аккредитивом от иных способов платежей? 8. Какой вид аккредитива Вы выберете для расчетов с солидным покупателем из экономически развитой страны? 9. Какими дополнительными условиями продавец может ускорить расчет аккредитивом со своим кредитором? 10. Как снизить расходы при расчетах аккредитивом при поставках товара несколькими партиями? 11. Какие удобства и недостатки имеет способ платежей чеками? 6. Расчеты при рассрочках платежа6.1. Простые и оборотные векселяРассрочки платежа являются основной формой коммерческих (товарных) кредитов, когда продавец поставляет покупателю товар и соглашается на то, что платежи за товар будут осуществляться поэтапно: помесячными, квартальными, полугодовыми и т.д. частями, с начислением банковских процентов на оставшуюся сумму кредита с момента поставки товара. Главными проблемами расчетов при таких кредитах являются гарантия платежей и обеспечение их максимального удобства как для продавцов, так и для покупателей. Эти проблемы решаются с помощью векселей, которые являются письменными обязательствами должника платить кредитору в установленный срок в определенном месте указанную в векселе сумму. Покупатель может выписать несколько, например полугодовых, векселей в пользу продавца, которые в сумме покрывают стоимость поставленного товара и проценты по предоставленному кредиту. Чтобы оградить себя от финансовых потерь вследствие возможного банкротства должника, на вексель обычно ставится аваль банка, означающий, что этот банк будет оплачивать вексель при неплатежеспособности должника. Естественно, что банк берет за аваль векселя комиссию как за гарантию платежа. Удобство векселей как способа гарантии платежей состоит в том, что они могут служить и средством расчетов. Кредитор, обладающий векселем, может сделать на нем передаточную надпись (индоссамент) в пользу другого лица, второе лицо, в свою очередь — в пользу третьего и т.д. Должник и все другие лица, которые делали передаточные индоссаменты на векселе, солидарно отвечают за платеж перед последним его держателем, т.е. он может потребовать платеж с любого из них, а при авалированном векселе — с банка. Держатель векселя не обязательно должен ждать наступления срока платежа, он может заранее продать его банку (учесть) за меньшую сумму, но получить деньги сразу. Однако применение векселей при расчетах по кредитам за поставленные товары создает ряд неудобств: продавец должен до отгрузки товара сообщить покупателю точную сумму векселя, что не всегда возможно; покупатель должен выписать вексель и переслать его продавцу для проверки; продавец, проверив вексель, должен подписать и переслать его обратно покупателю, который только после этого может его подписать и авалировать в банке. Поэтому в коммерческих расчетах применяются переводные векселя (тратты). В отличие от простых векселей тратты выписываются продавцом товара — трассантом и являются безусловным его приказом плательщику — трассату, которым обычно является акцептующий тратты банк покупателя, платить предъявителю тратт указанные в них суммы в указанные в них сроки. Тратты, так же как и векселя, могут передаваться другим лицам путем индоссаментов, причем количество передач ничем не ограничено. Предусмотренный траттой платеж может быть также обеспечен авалем — гарантией банка-плательщика или другого банка. Аваль — это самостоятельное безусловное обязательство банка выплатить денежные суммы по первому требованию держателя тратты. Оплативший тратту авалист вправе предъявить регрессный иск к лицу (банку), за которого он поручился. В коммерческих расчетах применяется два вида тратт: тратты с оплатой по предъявлению (at sight) и тратты, предусматривающие оплаты через определенный срок (days sight), называемые срочными траттами. Простой вексель и тратта, чтобы быть действительными, должны, как минимум, содержать вполне определенный набор реквизитов. Так, в переводном векселе (тратте) должно быть указано следующее: • наименование — переводной вексель (тратта); • ничем не обусловленное указание уплатить определенную сумму; • указание, кто является плательщиком; • указание срока и места платежа; • указание того, кому или приказу кого должен быть совершен платеж; • указание даты и места составления документа; • подпись выдавшего документ (трассанта). В странах, где действует право Великобритании и США, тратты должны иметь ссылку на обслуживаемый контракт. В 1936 г. СССР, а теперь Российская Федерация как его преемница, присоединилась к Женевской конвенции 1930 г., установившей Единый закон о простом и переводном векселях. Указанная Конвенция предназначена для разрешения коллизий, возникающих между участниками вексельного обращения при применении законов, действующих в разных государствах. ЦИК и СНК СССР постановлением от 7 августа 1937 г. ввели Положение о переводном и простом векселе только для внешнеторговых операций. Постановлением Президиума Верховного Совета РСФСР от 24 июня 1991 г. указанное Положение было введено на территории РСФСР, а 9 сентября 1991 г. письмом ЦБ РФ — на территории РФ. В 1997 г. был принят Федеральный закон «О простом и переводном векселях». В 1988 г. заключена Конвенция ООН о международных переводных и простых векселях, которая была разработана в рамках Комиссии ООН про праву международной торговли (ЮНСИТРАЛ). СССР подписал эту Конвенцию 30 июня 1990 г., а Российская Федерация стала его правопреемницей. Смысл Конвенции состоит в унификации правового регулирования вексельного оборота, предусмотренного Женевскими соглашениями, и правового регулирования, действующего в странах «общего права» (США, Великобритания и ряд других стран), не присоединившихся к Женевской конвенции. 6.2. Принципы расчетов при рассрочке платежаПринципы расчетов при рассрочке платежа будут рассмотрены на более общем примере, схематично представленном на рис. 4.5.  Первый этап. Продавец и покупатель согласовывают и подписывают контракт. Второй этап. В соответствии с условиями контракта покупатель обязан в течение обычно не свыше 30 дней перевести продавцу аванс в размере обычно около 10% общей суммы контракта. Поскольку это не платеж против поставки товара, в контракте чаще всего предусматривается наиболее дешевый способ платежа — банковским переводом. Покупатель при этом всегда просит включить в условия контракта предоставление продавцом банковской гарантии «должного использования аванса». В том случае, если продавец не исполнит своих обязательств по изготовлению и поставке товара, покупатель в первую очередь воспользуется этой банковской гарантией для возврата ранее выплаченного аванса. Третий этап. Покупатель и продавец обычно включают в контракт условие, что покупатель против поставки товара выплатит с безотзывного аккредитива около 20% суммы контракта, оставшейся после выплаты аванса, а на оставшиеся 70% общей суммы контракта банк, исполняющий аккредитив, акцептует и авалирует выписанные продавцом полугодовые тратты на предоставленную продавцом двухгодичную рассрочку платежа и проценты за рассрочку платежа. В приведенном примере рассрочка предоставляется на 2 года с равномерными полугодовыми выплатами. Выполняя условия контракта, покупатель обращается в свой банк заранее с таким расчетом, чтобы авизующий и исполняющий банки смогли передать продавцу открытый аккредитив не позднее чем за 10 дней до контрактного срока поставки товара. Продавец, проверив аккредитив и убедившись в его соответствии условиям контракта, поставляет товар и передает в исполняющий банк предусмотренный контрактом комплект документов, подтверждающих исполнение продавцом своих обязательств по поставке товара, вместе со счетом-фактурой на 20% оставшейся суммы контракта и комплектом тратт на остальные 70% оставшейся суммы и проценты за рассрочку платежа. Поскольку продавец предоставил покупателю двухгодичную рассрочку платежа полугодовыми траттами, он передает в исполняющий банк 4 тратты, каждую на 1/4 часть суммы, предоставленной рассрочки платежа, т.е. с учетом выплаченного аванса и выплаты с аккредитива. Кроме того, одновременно с основными траттами продавец передает в исполняющий банк 4 тратты на выплату покупателем процентов за предоставленную рассрочку платежа по оговоренной в контракте ставке. Разделение тратт на основные и на выплату процентов принято в международной практике, поскольку это облегчает проверку сделанного расчета и проведение форфейтинговых операций*. Исполняющий банк осуществляет платеж, акцептует тратты и информирует продавца. * О содержании форфейтинговых операций см. п. 6.3 данной главы. Если исполняющий банк является банком продавца, он берет на контроль тратты и, по мере наступления сроков платежа, зачисляет их суммы на счет продавца, информируя его о поступлении средств. Эти операции происходят на IV—VI этапах расчетов. Если исполняющий банк не является банком продавца, то в зависимости от условий, содержащихся в траттах, банк продавца предъявляет их к оплате исполняющим банком или банком-эмитентом. Если условиями контракта предусмотрена поставка товаров несколькими партиями, то представленные на схеме и описанные в тексте этапы III—VI при каждой поставке повторяются со сдвигом по времени на каждый период между поставками. Таким образом, если в рассмотренном примере продавец передал документы, включая 4 комплекта по 2 тратты, т.е. восемь тратт, то при поставке, например, тремя партиями покупатель осуществит 3 платежа наличными против поставки каждой партии товара и акцептует уже 12 комплектов по 2 тратты с соответствующими сдвигами платежей на периоды между поставками товаров. Следует также учитывать, что начисление годовых процентов по каждой тратте на стоимость кредита должно начинаться со дня поставки каждой партии товара. 6.3. Форфейтинговые операцииЕсли продавец срочно нуждается в средствах, он может предложить любому банку выкупить у него тратты, срок платежа по которым наступит в будущем в соответствии с указанными в них датами. В этом случае происходит переуступка прав на получение средств векселедержателем — продавцом товаров банку. При такой переуступке комплект тратт на проценты по рассрочке платежа обычно переходит к банку бесплатно, а с общей суммы тратт на основной долг банк требует скидку, величина которой определяется в зависимости от времени переуступки, от солидности банка, акцептовавшего или авалировавшего тратты, и от общей экономической обстановки. Предоставление такой скидки является для продавца практически снижением цены товара, а для банка — компенсацией риска и дополнительной маржей. В зависимости от указанных условий такая скидка может составлять от 3 до 15%. 6.4. Факторинговые операцииФакторинг нередко является операцией, сопутствующей взаимным расчетам по коммерческим сделкам. Сущность факторинговой операции состоит в том, что какая-либо кредитно-финансовая или специализированная факторинговая компания выкупает у продавцов неоплаченные счета в комплекте с документами, подтверждающими выполнение ими обязательств по поставкам товаров. Предметами выкупа являются отфактурованные (предъявленные к оплате) счета, а также еще не предъявленные счета при рассрочках платежей. Выкупная цена составляет до 90% стоимости поставленных товаров в зависимости от надежности покупателей, гарантированности платежей условиями контракта и четкости выполнения обязательств продавцом. Сумма обязательств покупателя по выплате процентов за рассрочку платежа или кредит факторинговой компанией не возмещается, поскольку продавец получает от нее сумму выкупа немедленно. Наиболее часто факторинг предусматривает выкуп платежей, осуществление которых предусмотрено банковскими переводами. Получение немедленного платежа за поставленные товары позволяет продавцам ускорить оборачиваемость капитала, что в значительной степени компенсирует предоставляемые факторинговым компаниям скидки. Факторинговая деятельность получила большое развитие в зарубежных странах. Как правило, ее осуществляют специализированные компании, созданные банками и страховыми компаниями. Многие факторинговые компании являются членами международных ассоциаций и союзов. В России эта деятельность получит развитие по мере стабилизации экономики. Контрольные вопросы по теме 61. Какими преимуществами по сравнению с векселями обладают переводные векселя (тратты)? 2. Какими способами усиливается гарантия получения денег по векселям и траттам? 3. Какие формы расчетов наиболее удобны при рассрочках платежей за поставленные товары? 4. Сколько основных и дополнительных тратт на проценты за кредит следует выписать продавцу при поставке товара четырьмя партиями и рассрочке платежа на 5 лет полугодовыми частями? 5. В чем сходство и различие форфейтинговых и факторинговых операций? 7. Банковские гарантииГарантия представляет собой письменное обязательство банка, страховой компании или любого другого юридического или физического лица выплатить указанную в ней денежную сумму в указанный в ней срок или при наступлении определенного события против предоставления выдавшему ее лицу письменного платежного требования держателя гарантии установленной в ней формы с приложением перечисленных в ней документов. Гарантии должны содержать, как минимум, следующие реквизиты: • наименование лица (принципала), по чьей просьбе выдана гарантия; • наименование получателя денег (бенефициара); • наименование лица, выдавшего гарантию (гаранта); • ссылку на договор или иное обязательство, в связи с исполнением которого выдана гарантия; • подлежащую выплате сумму и валюту платежа; • срок, на который выдана гарантия, или событие, при наступлении которого она теряет силу; • условия, на основании которых осуществляется платеж; • условия сокращения суммы гарантийных обязательств. Несмотря на ссылку в гарантии на договор или обязательство, выполнение которых она гарантирует, гарантия является самостоятельным соглашением, не связанным указанными договором или обязательством. Гарантия вступает в силу с даты ее выдачи, является безотзывной (если в ней не указано иное) и действует до указанного в ней срока или события. Гарант, получивший платежное требование, проверяет соответствие приложенных к нему документов условиям гарантии, но не несет ответственности за форму и подлинность представленных документов, а также за произошедшие не по его вине задержки, потери или искажения документов. Платежное требование должно содержать утверждение, что принципал нарушил свои обязательства по договору с указанием конкретных нарушений. Гарант обязан удовлетворить платежное требование кредитора и без промедления передать его принципалу с приложенными к нему документами. Если бенефициар потребует продления срока гарантии в качестве альтернативы предъявлению платежного требования, гарант должен передать такое требование принципалу и отложить выплату гарантийной суммы до информации принципала о достигнутой договоренности с бенефициаром. В п. 2.2 данной главы была обоснована целесообразность получения банковской гарантии возврата ранее выплаченного аванса при непоставке товара. Такая гарантия не имеет принципиальных отличий от рассмотренных условий банковской гарантии, но следует учесть ее особенности: • гарантия вступает в действие по факту непоставки товара против произведенного покупателем авансового платежа; • гарантия предусматривает более длительный срок действия (на 3—6 месяцев), чем срок поставки по контракту; • условия гарантии должны предусматривать возврат не только выплаченной ранее авансовой суммы, но и стоимости кредита на период с даты перевода аванса до даты обращения покупателя в гарантирующий банк с требованием выплаты денег в соответствии с приложенной к требованию счетом-фактурой на сумму аванса плюс стоимость кредита; • гарантия может содержать условие, что стоимость кредита исчисляется исходя из годовых процентов, по которым покупатель мог взять кредит в своем банке на соответствующий срок, или в ней могут быть указаны заранее согласованные сторонами проценты по кредиту. Если иное не предусмотрено гарантией, то применимым правом для решения возможных разногласий будет право страны, где находится центр деловой активности гаранта. В международной практике действуют Унифицированные правила для гарантий по первому требованию 1992 г. (публикация МТП № 458). Если стороны хотят, чтобы к их гарантии применялись указанные Унифицированные правила, то это согласие должно найти отражение в тексте гарантии. В любом случае при составлении гарантии рекомендуется следовать принципам, изложенным в Унифицированных правилах, которые также содержат особые условия и к контргарантиям. 8. Валютные оговоркиДаже самый квалифицированно составленный контракт с оптимальным уровнем цен может привести продавцов или покупателей к непредвиденным убыткам в связи с колебаниями курсов валют в период от его подписания до окончания расчетов. При этом падение курса валюты, в которой выражена цена, или валюты платежа явно не выгодно продавцам, поскольку они получат предусмотренное контрактом количество единиц валюты, но обесцененной. Например, в экспортном контракте с иностранной фирмой на сумму 100 тыс. долл. расчеты предусмотрены также в долларах. На момент подписания контракта курс американского доллара к немецкой марке составляет 1,5, т.е. на 100 тыс. долл. в Германии можно купить товаров на 150 тыс. немецких марок. В период с даты подписания и времени расчета за поставленные товары доллар, допустим, обесценился на 10%, и продавец, получивший, как предусмотрено контрактом, полагающиеся ему 100 тыс. обесцененных долларов, при обмене получит только 135 тыс. немецких марок, что ему явно не выгодно. С другой стороны, покупатель, чтобы выплатить продавцу обесцененные 100 тыс. долл., потратит на валютной бирже на их покупку не 150 тыс. немецких марок, а 135 тыс., что ему, конечно, выгодно. Но если в период исполнения контракта курс доллара вырастет, то положение меняется на обратное: контракт становится более выгодным экспортеру, который получит те же 100 тыс. долл., но более весомых, которые можно обменять на сумму большую, чем 150 тыс. немецких марок. При согласовании условий контрактов продавец и покупатель при выборе валюты контракта находятся на прямо противоположных позициях: продавец предпочел бы предусмотреть расчеты в валюте, имеющей тенденцию к росту курса (американские доллары), а покупатель — в более слабой валюте (итальянские лиры). Однако при выборе валюты платежа продавец под влиянием конкуренции в большей степени вынужден считаться с покупателем, который в большинстве случаев предлагает осуществить расчеты в резервной валюте своей страны. Резервной является валюта, в которой центральный банк страны накапливает и хранит валютные резервы для международных расчетов. В качестве резервных выбираются свободно конвертируемые валюты стран, занимающих ведущие позиции в мировом производстве и международной торговле. Такими валютами в середине 90-х гг. были: американский доллар, японская иена, немецкая марка, английский фунт стерлингов, французский франк и т.д. До начала третьего тысячелетия в число резервных валют могут войти китайские юани и другие валюты быстро развивающихся стран. Однако отнесение валюты к категории резервной отнюдь не гарантирует, что ее курс будет постоянно устойчив. Так, например, в последние два десятилетия американский доллар, английский фунт, французский франк и итальянская лира испытывали относительно серьезные колебания курсов. Поэтому применение для расчетов резервных валют не гарантирует от непредвиденных потерь или необоснованной выгоды, особенно при подписании долгосрочных контрактов на значительные суммы. Из изложенного следует, что при возникновении у сторон, заключающих контракт на достаточно длительный срок, сомнений в устойчивости курсов валюты цены или валюты платежа следует применять специальные меры, заключающиеся в том, чтобы найти с партнером сбалансированное решение, исключающее необоснованные потери или выгоды. Такими мерами, например, могут быть следующие: 1. Привязка валюты контракта к курсу более устойчивой валюты на день поставки товара или на день платежа за поставленный товар. В этом случае продавец получит большую сумму обесцененной валюты, компенсирующую его возможные потери, поскольку курс стабильной валюты к обесценившейся возрастет. Такая привязка называется валютной оговоркой. 2. Вместо привязки валюты контракта к более устойчивой валюте другой страны, против чего может возражать покупатель, можно привязаться к введенной МВФ искусственной валютной единице СДР (SDR) или принятой в ЕС искусственной валютной единице ЭКЮ (ECU). Эти единицы обладают высокой стабильностью курсов, величины которых к свободно конвертируемым валютам публикуются в российской периодической печати. Причина стабильности этих искусственных единиц в том, что их курсы подсчитываются как средневзвешенные курсы корзин нескольких валют, в которых понижение курсов одних валют компенсируется повышением курсов других. В 1999 г. страны ЕС начнут переход к единой валюте ЕВРО, причем условием присоединения каждой страны к этой валюте являются строгие предельные нормы таких экономических показателей, как величина инфляции, дефицит бюджета по отношению к ВВП, предел колебания курсов национальных валют. Тогда при торговле со странами ЕС для сторон будет взаимно выгодно и безопасно предусматривать расчеты в ЕВРО или в привязке к ЕВРО. Если покупатель предлагает цену в национальной валюте, а платежи в более стабильной, то продавцу следует убедить его указать цену в валюте платежа или зафиксировать в контракте соотношение курсов валют на момент подписания контракта и сделать оговорку, что это соотношение остается неизменным до окончания поставок или расчетов. Контрольные вопросы по темам 7—81. В каких случаях целесообразно обеспечивать получение платежей или товаров банковскими гарантиями? 2. В чем особенности банковской гарантии возврата авансового платежа при неисполнении продавцом обязательств по поставке товара? 3. Почему при падении курса валюты цены или платежа продавцы проигрывают, а покупатели выигрывают в экономичности сделок? 4. Что такое «резервная валюта»? 5. В чем экономический смысл введения валютной оговорки? 6. Какие валютные единицы целесообразно использовать для валютных оговорок? |