Ответы на вопросы Финансы и кредит. Общие вопросы экономики

Скачать 2.04 Mb. Скачать 2.04 Mb.

|

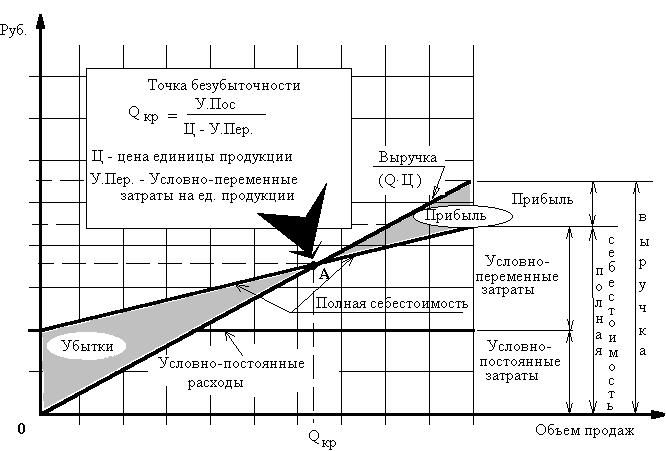

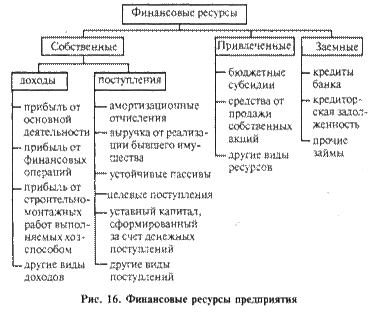

Анализ эффективности деятельности предприятияВ процессе анализа эффективности деятельности предприятия решаются следующие задачи: - какое влияние окажет на прибыль изменение цен на реализуемую продукцию, изменение переменных и постоянных затрат, объема реализации; - какой объем реализации обеспечит достижение безубыточности; - каковы оптимальные объем и структура выпуска; - как изменение в структуре реализации повлияет на прибыль и минимальный безубыточный объем; - какой «запас прочности» есть у предприятия; - какой объем продаж позволит достичь запланированного объема прибыли; - какую прибыль можно ожидать при данном уровне реализации; - какой минимальный уровень цен на продукцию предприятия при заданном объеме выпуска позволит избежать убытков; - как изменение в ассортименте реализуемой продукции повлияет на прибыль и минимальный безубыточный объем; - производить ли товары и услуги самостоятельно или заказывать их на стороне; - какова нижняя граница цены на реализуемую продукцию. Ключевыми элементами подобного анализа выступает анализ соотношения «затраты – объем – прибыль», в рамках которого исследуются следующие показатели: маржинальный доход, порог рентабельности (точка безубыточности), производственный леверидж и маржинальный запас прочности. Маржинальный доход – это разница между выручкой предприятия от реализации продукции (работ, услуг) и суммой переменных затрат. Порог рентабельности (точка безубыточности) – это показатель, характеризующий объем реализации продукции, при котором выручка предприятия от реализации продукции (работ, услуг) равна всем его совокупным затратам, т.е. это тот объем продаж, при котором предприятие не имеет ни прибыли, ни убытка. Производственный леверидж – это механизм управления прибылью предприятия в зависимости от изменения объема реализации продукции (работ, услуг). Маржинальный запас прочности – это процентное отклонение фактической выручки от реализации продукции (работ, услуг) от пороговой выручки (порога рентабельности). Для проведения анализа безубыточности производства необходимым условием является деление затрат предприятия на постоянные и переменные. Как известно, постоянные затраты не зависят от объема производства, а переменные – изменяются с ростом (снижением) объема выпуска и продаж. Для расчета объема выручки, покрывающего постоянные и переменные затраты, производственные предприятия в своей практической деятельности используют такие показатели, как величина и норма маржинального дохода. Величина маржинального дохода показывает вклад предприятия в покрытие постоянных затрат и получение прибыли. Существует два способа определения величины маржинального дохода. При первом способе из выручки предприятия за реализованную продукцию вычитают все переменные затраты, т.е. все прямые расходы и часть накладных расходов (общепроизводственные расходы), зависящих от объема производства и относящихся к категории переменных затрат. При втором способе величина маржинального дохода определяется путем сложения постоянных затрат и прибыли предприятия. Под средней величиной маржинального дохода понимают разницу между ценой продукции и средними переменными затратами. Средняя величина маржинального дохода отражает вклад единицы изделия в покрытие постоянных затрат и получение прибыли. Нормой маржинального дохода называется доля величины маржинального дохода в выручке от реализации или (для отдельного изделия) доля средней величины маржинального дохода в цене товара. Использование этих показателей помогает быстро решить некоторые задачи, например, определить размер прибыли при различных объемах выпуска. Анализ соотношения «затраты – объем – прибыль» на практике иногда называют анализом точки безубыточности. Эту точку также называют «критической» или «мертвой», или точкой «равновесия». Для вычисления точки безубыточности (порога рентабельности) используются три метода: графический, уравнений и маржинального дохода. При графическом методе нахождение точки безубыточности (порога рентабельности) сводится к построению комплексного графика «затраты – объем – прибыль». Последовательность построения графика заключается в следующем: - наносим на график линию постоянных затрат, для чего проводим прямую, параллельную оси абсцисс; - выбираем какую-либо точку на оси абсцисс, т.е. какую-либо величину объема. Для нахождения точки безубыточности рассчитываем величину совокупных затрат (постоянных и переменных). Строим прямую на графике, отвечающую этому значению; - вновь выбираем любую точку на оси абсцисс и для нее находим сумму выручки от реализации. Стоим прямую, отвечающую этому значению. Точка безубыточности на графике – это точка пересечения прямых, построенных по значению затрат и выручки (рисунок 1.). Изображенная на рисунке 1 точка безубыточности (порога рентабельности) – это точка пересечения графиков валовой выручки и совокупных затрат. Размер прибыли или убытков заштрихован. В точке безубыточности получаемая предприятием выручка равна его совокупным затратам, при этом прибыль равна нулю. Точка безубыточности рассчитывается по формуле: Тбез = С / (Ц-V), Где С- постоянные затраты на годовой объем производства, тыс. руб, Ц – цена единицы продукции, тыс. руб., V – переменные затраты на единицу продукции, тыс. руб.  Рисунок 1. – Определение точки безубыточности (порога рентабельности) Если провести из точки безубыточности перпендикуляр на ось абсцисс – мы получим критический (пороговый) объем производства (реализации), это такой объем реализации, при котором полученные доходы обеспечивают возмещение всех затрат и расходов, но не дают возможности получать прибыль, иначе говоря, это нижний предельный объем выпуска продукции, при котором прибыль равна нулю. Если провести из точки безубыточности перпендикуляр на ось ординат – мы получим величину порога рентабельности (величина пороговой выручки), равную произведению критического объема реализации на цену единицы продукции. Запас финансовой прочности (маржинальный запас прочности) определяется как разность между выручкой от реализации продукции и порогом рентабельности. Маржинальный запас прочности может быть выражен относительно: ЗПм = ((ВР – Вп) / (ВР) * 100 %, где ЗПм – маржинальный запас прочности; ВР – выручка от реализации продукции Вп – пороговая выручка. Маржа безопасности определяется как разность между объемом реализации в натуральном выражении и критическим объемом реализации. Производственный леверидж (leverage в дословном переводе – рычаг) – это механизм управления прибылью предприятия, основанный на оптимизации соотношения постоянных и переменных затрат. С его помощью можно прогнозировать изменение прибыли предприятия в зависимости от изменения объема продаж, а также определить точку безубыточной деятельности. Необходимым условием применения механизма производственного левериджа является использование маржинального метода, основанного на подразделении затрат предприятия на постоянные и переменные. Чем ниже удельный вес постоянных затрат в общей сумме затрат предприятия, тем в большей степени изменяется величина прибыли по отношению к темпам изменения выручки предприятия. Производственный леверидж определяется с помощью следующей формулы: ЭПЛ = МД / П, или (Зпост + П) / П = 1 + (Зпост / П), где ЭПЛ – эффект производственного левериджа; П – прибыль от реализации МД – маржинальный доход Зпост – затраты постоянные Найденное с помощью данной формулы значение эффекта производственного левериджа в дальнейшем используется для прогнозирования изменения прибыли в зависимости от изменения выручки предприятия. Для этого используют следующую формулу: ЭПЛ = ?П / ?В где ?П – изменение прибыли от реализации, %; ?В – изменение выручки от реализации, %. Производственный леверидж является показателем, помогающим менеджерам выбрать оптимальную стратегию предприятия в управлении затратами и прибылью. Величина производственного левереджа может изменяться под влиянием: - цены и объема продаж; - переменных и постоянных затрат; - комбинации любых перечисленных факторов. В основе изменения эффекта производственного левериджа лежит изменение удельного веса постоянных затрат в общей сумме затрат предприятия. При этом необходимо иметь в виду, что чувствительность прибыли к изменению объема продаж может быть неоднозначной на предприятиях, имеющих различное соотношение постоянных и переменных затрат. Чем ниже удельный вес постоянных затрат в общей сумме затрат предприятия, тем в большей степени изменяется величина прибыли по отношению к темпам изменения выручки предприятия. Следует отметить, что в конкретных ситуациях проявление механизма производственного левериджа имеет ряд особенностей, которые необходимо учитывать в процессе его использования. Эти особенности состоят в следующем: 1. Положительное воздействие производственного левериджа начинает проявляться лишь после того, как предприятие преодолело точку безубыточной своей деятельности. Для того, чтобы положительный эффект производственного левериджа начал проявляться, предприятие в начале должно получить достаточной размер маржинального дохода, чтобы покрыть свои постоянные затраты. Это связано с тем, что предприятие обязано возмещать свои постоянные затраты независимо от конкретного объема продаж, поэтому чем выше сумма постоянных затрат, тем позже при прочих равных условиях оно достигнет точки безубыточности своей деятельности. В связи с этим, пока предприятие не обеспечило безубыточность, высокий уровень постоянных затрат будет являться дополнительным «грузом» на пути к достижению точки безубыточности. 2. По мере дальнейшего увеличения объема продаж и удаления от точки безубыточности эффект производственного левериджа начинает снижаться. Каждый последующий процент прироста объема продаж будет приводить к нарастающему темпу прироста суммы прибыли. 3. Механизм производственного левериджа имеет и обратную направленность – при любом снижении объема продаж в еще большей степени будет уменьшаться размер прибыли предприятия. 4. Между производственным левериджем и прибылью предприятия существует обратная зависимость. Чем выше прибыль предприятия, тем ниже эффект производственного левериджа и наоборот. Это позволяет сделать вывод о том, что производственный леверидж является инструментом, уравнивающим соотношение уровня доходности и уровня риска в процессе осуществления производственной деятельности. 5. Эффект производственного левериджа проявляется только в коротком периоде. Это определяется тем, что постоянные затраты предприятия остаются неизменными лишь на протяжении короткого отрезка времени. Как только в процессе увеличения объема продаж происходит очередной скачок суммы постоянных затрат, предприятию необходимо преодолевать новую точку безубыточности или приспосабливать к ней свою производственную деятельность. Иными словами, после такого скачка эффект производственного левериджа проявляется в новых условиях хозяйствования по-новому. Понимание механизма проявления производственного левериджа позволяет целенаправленно управлять соотношением постоянных и переменных затрат в целях повышения эффективности производственно-хозяйственной деятельности при различных тенденциях конъюнктуры товарного рынка и стадии жизненного цикла предприятия. Для отечественных предприятий метод анализа безубыточности производства еще не является официально рекомендованным, в связи с чем пока он используется в основном для прогнозных расчетов значений цены, прибыли, выручки от реализации. Оценить по достоинству аналитические возможности этого метода могут производители, работающие в условиях реального рыночного хозяйства. Финансовые ресурсы предприятий, источники их формирования. Финансовые ресурсы — это совокупность денежных средств, находящихся в распоряжении предприятия для выполнения принятых обязательств, финансирования текущих затрат, а также затрат, связанных с расширенным воспроизводством и экономическим стимулированием. Финансовые ресурсы используются как в фондовой (фонд оплаты труда, материального поощрения, резервный и др.), так и нефондовой (выполнение финансовых обязательств перед бюджетом, банками, страховыми компаниями) формах. Следует различать такие понятия, как денежные средства, финансовые ресурсы и денежные фонды. Денежные средства — это более широкое понятие, чем финансовые ресурсы, которые составляют только часть денежных средств, находящихся в обороте предприятия. Денежные фонды — это часть финансовых ресурсов предприятия, наиболее стабильная и формируемая в виде фондов целевого использования. Для иллюстрации различий между этими понятиями рассмотрим выручку от реализации продукции. Сумма выручки—это общий объем денежных средств, поступивших на счет предприятия в банке. Часть этой суммы составляют оборотные средства, авансированные в процессе производства на оплату материалов, сырья, топлива и смазочных материалов, электроэнергии; лишь остаток за вычетом данных издержек (валовой доход) является источником финансовых ресурсов предприятия. Формирование финансовых ресурсов осуществляется за счет различных источников, которые по своему происхождению подразделяются на собственные, привлеченные на разных условиях и заемные (рис. 16).  Основные источники собственных финансовых ресурсов — прибыль и амортизационные отчисления. Прибыль остается в распоряжении предприятия не полностью, часть ее поступает в виде налогов в бюджет. Часть прибыли, остающаяся на предприятии, используется на накопление, способствуя увеличению активов предприятия. В связи с ростом числа убыточных предприятий прибыль перестала играть ведущую роль в воспроизводственном процессе. Напротив, возросло значение амортизационных отчислений, которые представляют собой денежное выражение стоимости износа основных производственных фондов и нематериальных активов. Они имеют двойственный характер, так как, с одной стороны, включаются в себестоимость продукции, а с другой — возвращаются на предприятие в составе выручки от реализации продукции, становясь внутренним источником финансирования инвестиций. К привлеченным источникам формирования финансовых ресурсов следует в первую очередь отнести бюджетные ассигнования, которые могут использоваться как на безвозвратной, так и на возвратной основе. Они выделяются в основном для финансирования государственных заказов, государственных инвестиционных программ или в виде краткосрочной поддержки предприятий, продукция которых имеет общегосударственное значение. Привлеченные финансовые ресурсы могут формироваться также за счет средств, полученных от продажи акций. Рынок ценных бумаг позволяет в какой-то степени стабилизировать финансовое положение предприятия в сложной ситуации за счет оперативного перераспределения денежных средств в те сферы деятельности, где в них имеется наибольшая потребность. Однако следует отметить, что в ближайшей перспективе трудно ожидать привлечения крупных финансовых ресурсов с рынка ценных бумаг, так как акционерные общества не стали преобладающей формой коллективной собственности, особенно в сельском хозяйстве, да и сам рынок ценных бумаг не получил еще должного развития. Использование предприятиями заемных средств в последние годы получает все большее распространение. Они привлекаются для обеспечения капитальных вложений, пополнения оборотных средств и удовлетворения иных хозяйственных потребностей. Заемные средства привлекаются как на краткосрочной, так и на долгосрочной основе в денежной форме, в виде финансового лизинга, коммерческого кредита, кредиторской задолженности. Заемный капитал предоставляется предприятию во временное пользование на условиях срочности, платности, возвратности, обеспеченности в виде кредитов государственных и коммерческих банков, средств других предприятий (векселя), облигационных займов. Финансовые ресурсы используются в процессе производственной и инвестиционной деятельности, находясь в постоянном движении и пребывая в денежной форме лишь в виде остатков на расчетном счете и в кассе предприятия. Формирование денежных фондов предприятия начинается с момента его организации. Финансовую основу его деятельности составляет собственный капитал, который существует в нескольких формах; уставный, добавочный и резервный капитал, целевые финансовые фонды (инвестиционный, валютный, материального поощрения и др.), нераспределенная прибыль. Уставный капитал — это главный первоначальный источник собственных средств предприятия, за счет которого формируются основные фонды и оборотные средства. Уставный капитал предприятия определяет минимальный размер его имущества, гарантирующего интересы кредиторов. Добавочный капитал создается за счет прироста стоимости имущества в результате переоценки основных фондов; эмиссионного дохода (при продаже акций по цене выше номинала); безвозмездного поступления денежных и материальных средств, предназначенных для производственных целей. Резервный капитал — это часть собственного капитала предприятия, используемая на покрытие убытков и некоторые другие цели. Использование финансовых ресурсов предприятия происходит по следующим направлениям: текущая деятелъностъ -— получение выручки от реализации продукции и услуг; получение авансов, арендной платы; выплата заработной платы, расчеты с бюджетом и поставщиками; получение и возврат кредитов и займов на цели, связанные с текущей деятельностью; оплата и получение неустоек, залогов и т. д.; инвестиционная деятельность — капитальные вложения в основные фонды (их строительство или покупка); реализация основных средств; получение и погашение кредитов для инвестирования, уплата процентов по ним; финансовая деятельность — формирование и использование уставного и добавочного капитала; распределение и использование прибыли; покупка и продажа ценных бумаг и т. д. 21.Сущность, содержание, методы денежно-кредитной политики государства. |