Ответы на вопросы Финансы и кредит. Общие вопросы экономики

Скачать 2.04 Mb. Скачать 2.04 Mb.

|

|

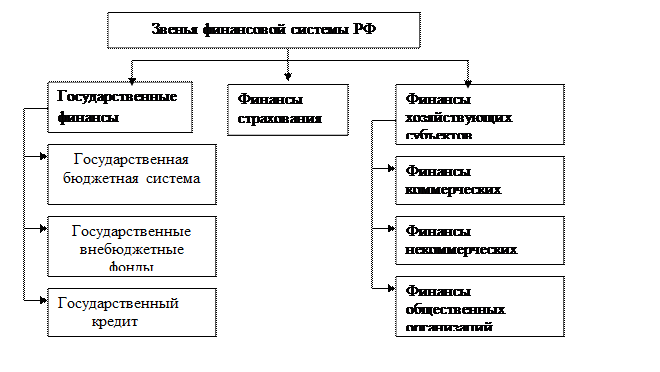

Управление денежными средствами - является основным инструментом по контролю и регулированию денежных операций на предприятии, денежные средства обладают самой большой ликвидностью в рамках конкретной экономической системы. Управление ликвидностью (англ. Liquidity management) является краеугольным камнем в функционале каждого казначейства или финансового отдела любой организации. Утрата контроля или не возможность регулирования потока денежных средств предприятия, приводит к так называемым «кассовым разрыва» (отсутствие денежных средств, необходимых для финансирования наступивших очередных расходов), и такая ситуация может привести если не к полной, то ко временной приостановке деятельности. Эффективное управление денежными средствами является неотъемлемым условием развития и успешной работы компании. Для эффективного управления денежных потоков предприятия необходимо иметь рычаги управления: прогнозировать и планировать движение денежных средств, осуществлять контроль на этапе оперативного планирования, управлять временно свободными денежными средствами, осуществлять контроль и анализ фактических денежных потоков. На практике эти мероприятия призваны, не допустить: Кассовые разрывы; Необходимость привлекать краткосрочные кредиты для покрытия операционных расходов или срочную продажу активов компании по заниженной стоимости. Решением поставленных задач, является автоматизация бизнес процессов казначейской, финансовой службы, что позволит: Формировать Бюджет ДДС; Формирование платёжного календаря. Формировать заявки на платеж с контролем Бюджета ДДС и дебиторской кредиторской задолженности по контрагенту с последующим визированием; Управлять платежами по средствам инструментов Платежный календарь и Реестр платежей; Своевременно и оперативно получать данный, через отчеты. Кроме того, к распространенным инструментам управления рисками ликвидности, используемым многими фирмами различного размера, относятся: Кэш-пулинг – консолидация денежных средств на едином мастер счете для покрытия долгов или инвестирования свободных денежных средств. В общем смысле кэш-пулинг – это консолидация денежных средств группы компаний на едином счете. Такой подход дает возможность использовать одним фирмам-участницам временно свободные денежные средства со счетов других для снижения потребности в краткосрочном кредитовании. Данный процесс может вестись в реальной или виртуальной форме, поэтому выделяют: Физический кэш-пулинг (англ. «physical cash pooling»); Номинальный кэш-пулинг (англ. «notional cash pooling»). Система кэш-пулинга подходит для использования группами компаний, имеющих разную структуру: отдельные юридические лица, объединенные под управлением единого казначейского центра, сетевые компании с развитой сетью филиалов или крупные корпорации с большим количеством дочерних фирм. Неттинг– это один из инструментов управления операционными и финансовыми рисками. В корпоративных финансах термин неттинг используется для обозначения системы межфилиальных или внутрикорпоративных платежей. Понятие «неттинг» достаточно широко применяется в финансах, поскольку в самом общем смысле представляет собой взаимозачет встречных материальных требований без реального движения денег. Например, стороны, по финансовое сделке, пришедшие к соглашению производить расчет по платежам, предусмотренным на одну и ту же дату и в одной и той же валюте, на нетто-основе, реально переводят в пользу друг друга лишь нетто-суммы, тем самым существенно экономя на сопутствующих издержках и комиссиях посредников (например, обслуживающих банков). Фабрика платежей- автоматизация платежной функции Вне зависимости от развитости казначейской функции на предприятии, основной его функцией всегда будет обеспечение платежей. Как правило, по мере развития любого бизнеса обязательно встает вопрос о централизации управления ликвидностью и финансовыми рисками. Частью этого процесса является централизация платежной функции. Чтобы обеспечить единые стандарты и процедуры в части проведения и контроля над платежами необходима реализация проекта внедрения “фабрики платежей“ (англ. payment factory), в рамках которого все взаимодействия с банками по исполнению платежей после прохождения стандартизованных и автоматизированный процедур согласования и контроля должны осуществляться через единый казначейский центр. 25. Методы планирования и прогнозирования основных финансовых показателей. Финансовое планирование на предприятиях - это вид управленческой деятельности менеджмента организации, направленный на формирование и распределение финансовых ресурсов с целью обеспечения эффективности деятельности хозяйствующего субъекта в долгосрочном и краткосрочном периоде. Можно выделить следующие задачи финансового планирования на предприятиях: 1) эффективное использование финансовых ресурсов предприятия с целью достижения высокого уровня рентабельности; 2) определение потребности в финансировании текущей и инвестиционной деятельности компании; 3) координация входящих и исходящих денежных потоков с целью поддержания оптимального уровня ликвидности и платежеспособности; 4) расчет экономической эффективности принимаемых решений и анализ рисков. Финансовое планирование компании строится на определенных приемах и методах,при этом список используемых методов постоянно расширяется. В практику финансового планирования приходят как методы, применяемые во внутрифирменном планировании предприятия, так и методы из других экономических наук. Большинство ученых выделяют следующие методы финансового планирования: метод экономического анализа, нормативный метод, балансовый метод (метод балансовых расчетов), коэффициентный метод, метод дисконтирования денежных потоков, метод многовариантности (сценариев), экономико-математическое моделирование . Экономический анализ строится на сопоставлении отчетных и плановых данных с целью выявления отклонений, их анализа и организации корректирующих управленческих мероприятий для устранения негативных отклонений. Кроме того, экономический анализ дает возможность понять основные тенденции и закономерности и выявить внутренние резервы предприятия. Использование данного метода в управлении возможно при наличии на предприятии управленческого учета, который в отличие от бухгалтерского (налогового) учета позволяет получить оперативную информацию. Экономический анализ подразумевает обработку большого количества первичных данных, по этой причине компании используют современные пакеты прикладных программ, предназначенных для комплексной оценки финансового состояния предприятия. Нормативный метод финансового планирования рассматривается в двух аспектах: внешнем и внутреннем. Внешняя среда устанавливает хозяйствующим субъектам определенные нормы и нормативы. Так, существуют законодательно утвержденные нормативы (ставки налогов, нормы амортизации, нормы отчислений в резервный фонд и др.); кроме того, предприятию необходимо соответствовать определенным отраслевым нормативам (соответствие отраслевым нормативам становится особенно актуальным, если подвергаются оценке платежеспособность и кредитоспособность компании, например со стороны банка). Предприятия разрабатывают также внутренние нормативы. Для обеспечения бесперебойного производства и реализации продукции рассчитываются нормы и нормативы по сырью и материалам, незавершенному производству, готовой продукции. Определение потребности в оборотных средствах нормативным методом, с одной стороны, позволяет не допустить простоев в производстве, а с другой стороны, способствует поддержанию минимальных остатков на складах, что высвобождает часть финансовых ресурсов предприятия. Нормированию подвергается также часть расходов предприятия, а чистая прибыль в конце отчетного года распределяется на фонды потребления, накопления и резервные фонды согласно принятым нормативам. Балансовый метод основывается на определении баланса между потребностями предприятия и имеющимися и привлекаемыми финансовыми ресурсами. Предприятие составляет баланс, который показывает основные направления и объемы использования ресурсов, с одной стороны, и объем и источники поступления необходимых ресурсов -с другой. Балансовый метод используется в бизнес-планировании при составлении прогнозного баланса, кроме того, основы балансового метода применяются при составлении плана поступлений и выплат, плана доходов и расходов, платежного календаря. Коэффициентный метод используется для корректировки базовых значений. Так, рассчитав потребность в оборотных средствах (к примеру, нормативным методом), организация может корректировать ее с помощью выведенного коэффициента, а не рассчитывать все заново. Из этого вытекает, что данный метод применим только в случае, если есть реальный расчет потребности в оборотных средствах. Метод дисконтирования денежных потоков применяется при оценке эффективности инвестиционных проектов. Метод основан на приведении будущих денежных потоков к настоящему времени посредством их дисконтирования. Дисконтирование денежных потоков основано на использовании ставки дисконтирования, величина которой построена на субъективной оценке (оценке рисков по проекту): чем рискованнее проект, тем выше ставка дисконтирования. В качестве ставки дисконтирования может использоваться средневзвешенная стоимость капитала, процентная ставка по кредиту и т. п. Метод многовариантности (сценариев) заключается в выборе контрольного показателя, расчете его вероятного значения (что соответствует наиболее вероятному сценарию) и оценке его отклонений от среднего значения (т. е. разработка пессимистического и оптимистического сценариев). В качестве контрольного показателя может выступать средневзвешенная стоимость капитала (WACC), чистая приведенная стоимость (NPV), рентабельность собственного капитала (ROE), рентабельность активов (ROA) и др. На основе анализа отклонений рассчитывается показатель чувствительности (определяется эластичность изменения показателя). Данный метод называется также методом оптимизации плановых решений. Суть экономико-математического моделирования заключается в построении модели, которая описывает взаимосвязь между показателями и факторами, иными словами, экономико-математическая модель описывает экономический процесс. Модель строится по функциональной или корреляционной связи. Главная сложность, с которой сталкиваются при расчете модели - это период исследования. Слишком короткий период не показывает искомых закономерностей, в тоже время экономические закономерности непостоянны, а в течение длительного периода они искажаются. Так как процесс построения модели очень трудоемкий, он также осуществляется с помощью пакетов прикладных программ. Существуют и альтернативные модели финансового планирования: модель линейного программирования, эконометрическая модель, система алгебраических уравнений. О. Н. Лихачева выделяет также прогнозный метод. По нашему мнению, прогнозирование - это процесс, идущий перед планированием или параллельно с ним. Часть ученых рассматривают понятие «прогнозирование» широко, т. е. планирование является составной частью прогнозирования. Прогнозированию присущи свои методы, которые описаны ниже. Кроме перечисленных, в финансовом планировании применяются и другие методы: метод календарного планирования, метод имитационного моделирования . Метод календарного планирования используется при разработке бизнес-плана инвестиционного проекта и отражает последовательность выполнения запланированных работ, время начала и завершения работ. Календарное планирование реализации проекта отображается на графике Ганта, который представляет собой графическое отображение работ по видам и времени их осуществления. К методам календарного планирования относятся также метод PERT и метод критического пути. Метод имитационного моделирования основывается на написании компьютерной модели, способной решать комплексные задачи и проблемы компаний путем экспериментального анализа. В финансовом планировании используются также сетевой, факторный и программно-целевой методы [4; 6]. Понятия «планирование» и «прогнозирование» имеют много общего по сути, тем не менее это не одно и то же. Между ними много различий. Прогнозирование более близко к стратегическому планированию, которое характеризуется минимальной конкретностьюи определенностью. Базой для формирования прогноза являются в основном субъективные оценки: предчувствие, интуиция, предугадывание. Методы прогнозирования разделяются исследователями на субъективные, объективные, эвристические и аналитические. Можно выделить следующие методы прогнозирования финансовых показателей: метод экспертных оценок, метод экстраполяции трендов, метод прогнозирования детерминированных связей и метод пропорциональных зависимостей. Метод экспертных оценок подразумевает суммирование субъективных мнений экспертов о будущем состоянии того или иного процесса. К методам экспертных оценок относятся: сценарии, метод «интервью», аналитические докладные записки, метод «комиссии», метод «мозговых атак», метод Дельфи. Метод экспертных оценок относится к субъективным методам прогнозирования. Метод экстраполяции трендов выражается в определении тенденций, основанных на статистических данных и наложении сложившихся (выявленных) тенденций на планируемые показатели. Данный метод может применяться только в краткосрочном периоде, т. к. он не учитывает всего разнообразия факторов внешней среды, влияющих на деятельность хозяйствующих субъектов. Здесь нужно обозначить метод скользящего среднего и метод экспоненциального сглаживания. В основе метода экстраполяции лежат эмпирические данные, данный метод относится к эвристическим методам прогнозирования . Метод прогнозирования детерминированных связей состоит в установлении взаимосвязи результативного фактора с другими факторными признаками . Метод пропорциональных зависимостей - метод процента от продаж. Суть метода состоит в том, что каждый элемент планового баланса и плана о прибылях и убытках рассчитывается как процентное соотношение от установленной величины продаж. На сегодняшний день ни один из существующих методов финансового планирования и прогнозирования не может обеспечить абсолютно верный результат планирования. Только комбинация различных методов планирования, опыт и чутье руководителей предприятия позволят разработать достоверный финансовый план и достичь процветания компании в долгосрочной перспективе. Вопросы по направленности «Финансы и кредит», «Финансы, денежное обращение и кредит» Сущность, функции, значение финансов в системе денежных отношений. Общепризнанным считается, что все экономические отношения в обществе опосредованы стоимостными экономическими категориями. Финансы являются одной из таких стоимостных экономических категорий товарно-денежного хозяйства, наряду с такими категориями как деньги, кредит, товар, прибыль и другими. На уровне восприятия денежные отношения и финансовые отношения, как деньги и финансы, трудно различимы. Однако, в отличие от денег, финансы всегда неосязаемы, а финансовые отношения в своей основе могут носить не только денежный, но и товарный характер, выраженный в стоимостной оценке. Такое внешнее проявление финансовых отношений привело к различным толкованиям понятия и сущности финансов. Не вносит определенности и слово финансы, которое произошло от латинского слова financia и в переводе означает «денежный платеж». Кроме того, следует учитывать, что само слово претерпело коренные изменения в зависимости от степени развития товарно-денежных отношений от fine (документ, подтверждающий взносы или уплату на ранних стадиях развития товарного хозяйства), finis (окончание, финиш), fiscus (корзина, казна), finance (денежный платеж), public finance (совокупность публичных доходов и расходов). Как видно из определений, слово «финансы» близко к слову «деньги», но не аналогично ему. В экономических кругах, практически, все денежные отношения и расчеты стали причислять к финансовым – организаций всех форм собственности, инвестиционных институтов, банковской сферы, домашнего хозяйства и другие, имеющие стоимостное выражение. Финансы в широком смысле слова представляют собой систему экономических денежных отношений по поводу формирования и использования денежных фондов и средств государства в соответствии с присущими им функциями. Для определения сущности финансов необходимо выделить отличительные признаки финансов от денег, как экономических категорий, выражающие определенные экономические отношения. В обществе все экономические отношения условно подразделяются на денежные и натуральные, а также на имеющие и не имеющие стоимостную оценку. Совокупность денежных отношений представляет собой определенную систему отношений, каждое из звеньев которой имеет свое назначение. В целом все звенья системы взаимообусловлены и взаимозависимы между собой и учитывают стратегические и тактические тенденции развития. Денежные отношения подразделяются на обслуживающие воспроизводственный процесс, то есть отношения, являющиеся объективно необходимыми для воспроизводственного процесса. Это такие отношения как: рынок товаров, работ и услуг, рынок капиталов, рынок кредитов, рынок денег, которые приводят к приросту имеющихся ресурсов в обществе, прибыли в предпринимательских структурах, имущества в собственности граждан, предприятий и т.д. в соответствии с экономическими законами и разделением труда и капитала. Другая часть денежных отношений возникает и функционирует вне воспроизводственного процесса и связана с перераспределением денежных ресурсов и других средств, имеющих стоимостную оценку, в силу наличия государства, как органа управления экономикой, и выполнения им своих функций. Именно эти последние, формирующие денежные фонды и средства, необходимые для выполнения функций общегосударственного органа управления обозначаются как финансовые. К финансам относят и отношения по распределению и использованию денежных фондов и средств, связанных с функционированием общегосударственного управления. Следует иметь в виду, что денежные фонды и средства различаются между собой в зависимости от целевого признака. Первые (фонды) - имеют строго целевой порядок формирования и использования средств, вторые (средства) – не имеют заранее закрепленной системы формирования и целей использования. В зарубежной экономической литература вся совокупность денежных отношений, связанных с воспроизводственными процессами, относится к составным частям менеджмента и составной его частью является финансовый менеджмент. Финансы же трактуются как публичные (государственные) финансы, то есть денежные отношения, необходимые только для функционирования общегосударственного органа управления. Поэтому заранее проведена грань между стоимостными и денежными отношениями внутри хозяйствующих субъектов и финансами. Причем, следует иметь в виду, что в практической деятельности каждое самостоятельно развивающееся государство принимает различные варианты организации финансов (кейнсианские, монетаристские, рыночные и другие экономические модели). Финансовыми отношениями можно считать денежные отношения, обусловленные фактом существования общегосударственного органа управления экономикой и необходимостью выполнения им своих функций. Объективность организации финансовых отношений зависит от многих факторов функционирования самого общегосударственного органа и звеньев его управления. Финансовые отношения имеют императивную (волевую) форму организации и государственно-властную (законодательно закрепленную) форму проявления для всех хозяйствующих субъектов. Организация финансов, как системы отношений, предусматривает обязательность использования всеми хозяйствующими субъектами и государством установленных требований, зафиксированных в законодательных актах и нормативных документах, с соответствующими правами, обязательствами и ответственностью. Финансы, как система экономических денежных отношений, формируют и опосредуют формирование и использование централизованных и децентрализованных денежных фондов и сумм средств, используемых на выполнение государством своих функций во всех областях деятельности. Финансовые отношения представляют собой обособленную часть экономических денежных отношений. Специфика финансов, как экономической категории, проявляется в ее функциональном назначении, т.е. экономическом предназначении. Экономическое предназначение финансов проявляется в трех функциях: 1. Формирования денежных фондов (доходов) и средств. Под содержанием этой функции понимается способность через финансовые отношения сформировать централизованные (государственный бюджет и государственные внебюджетные фонды и другие доходы государства) и децентрализованные (хозяйствующих субъектов) денежные фонды и суммы средств, полученные в процессе перераспределения валового внутреннего продукта (вернее совокупного общественного продукта). Кроме того, через систему государственного регулирования финансы могут способствовать формированию этих фондов (доходов) и средств в процессе первичного распределения совокупного общественного продукта. В первом случае проявление функции возникает в процессе отношений хозяйствующих субъектов с государством по налоговым платежам, отчислениям в бюджетные и внебюджетные фонды и т.п. Во втором случае – в процессе применения на практике норм и нормативов, правил ведения бухгалтерского и налогового учета и др. 2. Использования денежных фондов (доходов) и средств. В этой функции через организацию финансовых отношений общегосударственный орган управления обязан производить дальнейшее перераспределение средств денежных фондов для выполнения государством его функций в части решения общегосударственных задач в оперативной и стратегической деятельности и в числе основных можно назвать расходы на содержание бюджетной сферы, обслуживание государственного долга, финансирование структурной перестройки и реструктуризации экономики, инвестирование средств на финансовый рынок и др. 3. Контрольная функция присуща многим экономическим категориям и имеет специфические особенности по отношению к категории финансов. Она реализуется в сочетании с первой или со второй функцией. По сути, эта функция присуща управлению, в том числе государственному. Так как финансы являются категорией тесно связанной с функционированием государства, то и ей свойственна эта функция, которая проявляется в деятельности финансовых, налоговых, таможенных и других государственных органов, реализующих на практике финансовую политику государства. Именно в этих функциях проявляется то общее и те особенности, что связывают и обличают категорию «финансы» с более общей категорией «деньги». Роль финансов в системе денежных отношений, как категории состоит в полноте выполнения ими своих функций по формированию и использованию централизованных (государственный бюджет и государственные внебюджетные фонды) и децентрализованных (хозяйствующих субъектов) денежных фондов и сумм денежных средств, а также в возможности осуществления контроля за их рациональностью функционирования в рамках единой системы. Итак, финансы – это система экономических денежных отношений, имеющая императивную форму образования, выражающая процессы формирования и использования централизованных и децентрализованных денежных фондов и средств с целью выполнения государством своих функций, принимающая законодательно закрепленный характер использования. Финансовая система Российской Федерации, ее звенья. Финансовая система - это совокупность различных сфер финансовых отношений, характеризующихся особенностями формирования и использования фондов денежных средств и различной ролью в ином воспроизводстве. Финансовая система является единой системой, поскольку базируется на едином источнике ресурсов - национальном доходе. Разграничение финансовой системы на отдельные звенья обусловлено особенностями функционирования экономических субъектов общества, различиями в методах распределения и использования фондов денежных средств. Функционирование всех звеньев подчинено общей цели - мобилизации финансовых ресурсов и их дальнейшему распределению и перераспределению.  Рис. 3.1. Звенья финансовой системы Российской Федерации Финансовая система РФ включает следующие звенья финансовых отношений: · государственную бюджетную систему; · внебюджетные специальные фонды; · государственный кредит; · фонды страхования; · финансы предприятий различных форм собственности. Следовательно, финансовая система России состоит из трех крупных сфер: общегосударственные финансы, финансы хозяйствующих субъектов и финансы страхования (рис. 3.1). Общегосударственные финансы - это централизованные фонды денежных средств, которые создаются путем распределения и перераспределения национального дохода, созданного в сфере материального производства. Основным назначением этой сферы является централизация денежных средств для регулирования экономики и решения социальных проблем на уровне народного хозяйства. Финансы хозяйствующих субъектов - это децентрализованные фонды денежных средств, которые образуются из денежных доходов и накоплений самих же предприятий. Здесь формируется преобладающая доля финансовых ресурсов государства. Часть этих ресурсов перераспределяется в доходы бюджетов всех уровней и во внебюджетные фонды. Ключевое место среди них принадлежит финансам коммерческих предприятий. Страхование выделено в отдельную группу в силу специфики страховых отношений, включающих механизм формирования фондов страховых организаций, их использование методами, отличными от применяемых в других сферах финансовых отношений. Процесс аккумулирования и размещения финансовых ресурс осуществляемый в системе управления финансами страны и субъектов предпринимательства, непосредственно связан с функционированием финансовых рынков и институтов. Если задачей финансовых институтов является обеспечение наиболее эффективного перемещения средств от собственников к заемщикам, то задача финансовых рынков состоит в организации торговли финансовыми активами и обязательствами между покупателями и продавцами финансовых ресурсов. Решение этой задачи осложняется рядом объективных причин, поскольку необходимо учитывать наличие разных интересов участников рынка, рисков выполнения обязательств и т. п. Государственные внебюджетные фонды РФ: социально-экономическая сущность, источники формирования и направления использования. Внебюджетные фонды - это форма перераспределения и использования финансовых ресурсов, привлекаемых государством для финансирования некоторых общественных потребностей и комплексно расходуемых на основе оперативной самостоятельности. Они выступают одним из звеньев обще Госфинансов. В зависимости от целевого назначения внебюджетные фонды делятся на экономические и социальные, в соответствии с уровнем управления - на общегосударственные и региональные (субъектов и местные). Внебюджетные фонды решают две важные задачи: * обеспечение дополнительными средствами приоритетных сфер экономики; * расширение социальных услуг населению. Первоначально внебюджетные фонды появились в виде: Государственный внебюджетный фонд - фонд денежных средств, образуемый вне федерального бюджета и бюджетов субъектов Российской Федерации и предназначенный для реализации конституционных прав граждан на пенсионное обеспечение, социальное страхование, социальное обеспечение в случае безработицы, охрану здоровья и медицинскую помощь. Государственными внебюджетными фондами Российской Федерации являются (они же и социальные) Пенсионный фонд Российской Федерации; Пенсионный фонд РФ (ПФР) был создан в целях государственного управления финансами пенсионного обеспечения в РФ и является самостоятельным финансово-кредитными учреждением. Фонд социального страхования Российской Федерации; Фонд социального страхования (ФСС) был создан в целях обеспечения государственных гарантий в системе социального страхования и повышения контроля за правильным и эффективным расходованием средств социального страхования и является самостоятельным финансово-кредитным учреждением. Управление Фондом социального страхования РФ осуществляется Правительством РФ. Федеральный фонд обязательного медицинского страхования; Фонд социального страхования (ФСС) был создан в целях обеспечения государственных гарантий в системе социального страхования и повышения контроля за правильным и эффективным расходованием средств социального страхования и является самостоятельным финансово-кредитным учреждением. Управление Фондом социального страхования РФ осуществляется Правительством РФ. Государственный фонд занятости населения Российской Федерации. Социальные внебюджетные фонды создаются на базе соответствующих актов высших органов власти, в которых регламентируется как деятельность социальных внебюджетных фондов, так и указываются источники их формирования, определяются порядок и направленность использования денежных фондов. Социальные внебюджетные фонды - форма перераспределения и использования финансовых ресурсов, которые привлекаются государством для финансирования не включаемых в бюджет некоторых общественных потребностей. Доходы социальных внебюджетных фондов Доходы социальных внебюджетных фондов формируются за счет: - обязательных платежей, установленных законодательством РФ; - добровольных взносов физических и юридических лиц; - других доходов, предусмотренных законодательством. Сбор и контроль за поступлением доходов социальных внебюджетных фондов осуществляет Министерство по налогам и сборам. Основным источником доходов социальных внебюджетных фондов является единый социальный налог (ЕСН) (страховой взнос). Его плательщиками выступают организации-работодатели всех форм собственности, а налогооблагаемой базой являются все выплаты, начисленные работодателем в пользу работника по всем основаниям. Налог взимается по регрессивной ставке. Законодательство предусматривает некоторые льготы по уплате ЕСН. Внебюджетные фонды создаются двумя путями: за счет выделения из бюджета определенных расходов, имеющих особо важное значение, и за счет формирования внебюджетных фондов с собственными источниками доходов для определенных целей (во многих странах фонды соц. страха). Создание других фондов обусловлено возникновением новых ранее неизвестных расходов, которые заслуживают особого внимания со стороны общества. Специальные внебюджетные фонды предназначены для целевого использования. Обычно в названии фонда указана цель расходования средств (фонд технологического развития, отраслевые фонды НИОКР, воспроизводства минерально-сырьевой базы, фонд инвестирования жилищного строительства. Экономические: Дорожные фонды - вид государственных внебюджетных фондов; созданы для финансирования затрат, связанных с содержанием, ремонтом, реконструкцией и строительством автомобильных дорог общего пользования. Фонд воспроизводства минерально-сырьевой базы: средства фонда формируются за счет отчислений на воспроизводство минерально-сырьевой базы, которые производят субъекты предпринимательской деятельности независимо от форм собственности, в том числе юридические лица и граждане других государств, осуществляемые добычу полезных ископаемых. Фонд воспроизводства, охраны и защиты лесов, Экологические фонды, Фонд помощи беженцам и переселенцам, Фонд развития таможенной системы. внебюджетный фонд экономический социальный Разнообразие внебюджетных фондов обусловливает сложные многоступенчатые связи между этими фондами и другими звеньями финансовой системы. Различают односторонние, двухсторонние и многосторонние финансовые связи. При односторонних связях денежные средства идут в одном направлении: от финансовых звеньев к внебюджетному фонду. Такая связь появляется при формировании фондов или при использовании ими средств. (Напр., валютные фонды многих стран образуются за счет средств центрального бюджета в форме безвозвратных субсидий, или когда внебюджетный фонд перечисляет часть своих ресурсов другим финансовым звеньям). При двусторонних связях денежный поток движется между внебюджетными фондами и другими звеньями финансовой системы в двух направлениях. (Соц. страх образуется за счет страховых взносов и из центрального бюджета. Одновременно при наличии активного сальдо они приобретают гос. ц. б. и становятся кредиторами бюджета). При многосторонних связях один внебюджетный фонд одновременно приходит в соприкосновение с разными финансовыми звеньями и другими внебюджетными фондами, т.е. деньги движутся в разных направлениях между ними. Государственный бюджет и его структура. Бюджетный процесс Государственный бюджет — финансовый счет, в котором представлена сумма денежных доходов и расходов государства. Представляет собой основной финансовый план экономической жизни государства на текущий год и имеет силу закона. В России государственный бюджет утверждается Федеральным Собранием РФ. По материальному содержанию бюджет представляет собой централизованный фонд денежных средств государства. По социально-экономической сущности бюджет представляет собой основное средство перераспределения национального дохода с целью реализации социальных задач общества. Организация бюджета предполагает четкое бюджетное устройство и продуманный бюджетный процесс. Бюджетное устройство — это деятельность органов власти по составлению, рассмотрению, утверждению и исполнению бюджетов всех уровней. В России бюджетный процесс охватывает четыре стадии: 1) составление проекта бюджета; 2) рассмотрение и утверждение бюджета; З) исполнение бюджета; 4) составление отчета об исполнении бюджета. Бюджетное устройство включает организационные принципы и структуру построения бюджетной системы. Бюджетная система (консолидированный бюджет государства) — это совокупность бюджетов всех уровней. Составляющие бюджетной системы РФ, образующие консолидированный бюджет: 1. Федеральный бюджет; 2. Субъектов РФ; 3. Местные бюджеты Помимо федерального государственного бюджета, в ряде стран существуют и внебюджетные фонды социальной сферы. Так, в Российской Федерации к ним относятся: Пенсионный фонд, Фонд социального страхования, Федеральный фонд занятости населения, Федеральный фонд обязательного медицинского страхования. Расширенный бюджет (бюджет «расширенного правительства») — федеральный бюджет в совокупности с внебюджетными фондами. Доходы бюджета — это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством РФ в распоряжение органов государственной власти РФ, государственной власти субъектов РФ и местного самоуправления. Основными методами образования бюджетных доходов служат налоги, займы и эмиссия денег. Главным методом выступают налоги, их доля в доходной части бюджета страны составляет около 90%. Вторым по значимости методом являются государственные займы. Эмиссия — самый нежелательный метод дохода, к которому необходимо прибегать в самых крайних случаях, так как она усиливает инфляционные процессы. Расходы бюджетов - это денежные средства, направляемые органами государственной власти РФ, государственной власти субъектов РФ и местного самоуправления на выполнение ими своих экономических, социальных, политических и административных функций. Расходы бюджетов классифицируются по следующим критериям: Влияние расходов бюджета на процесс расширенного воспроизводства на макроуровне: а) текущие — это расходы, связанные с предоставлением бюджетных средств на сокращение и покрытие текущих потребностей инфраструктуры государственных учреждений; б) капитальные — это денежные затраты, направленные на увеличение основных фондов, нематериальных активов, на прирост или увеличение запасов; Предметная направленность потоков расходов: а) военные нужды; б) вмешательство государства в экономику; в) содержание государственного аппарата; г) расходы на социальные цели; д) предоставление субсидий, кредитов; Территориально-административный критерий: а) расходы общефедерального бюджета; б) расходы бюджетов субъектов РФ; в) расходы местных бюджетов. Реализация расходов бюджета достигается при помощи бюджетного финансирования. Важную роль в этом процессе выполняет Министерство финансов РФ, которое возглавляет всю систему государственного управления финансами. Оно проводит единую финансовую политику, организует и контролирует исполнение бюджета и внебюджетных фондов на всех уровнях экономической системы. Наиболее крупные статьи расходов в 2006 году следующие: межбюджетные трансферты (33,5 % от всех расходов); национальная оборона (15,6 % расходов); общегосударственные вопросы (15 %); национальная безопасность и правоохранительная деятельность (13 %); национальная экономика (7,9 %); социальная политика (4,8 %); образование (4,7 %); здравоохранение и спорт (3,5 %). Бюджетный процесс — это составление, рассмотрение, утверждение и исполнение всех видов государственного бюджета. Бюджетный процесс осуществляется по жестко установленным правилам в силу его важности как экономического инструмента. Составная часть бюджетного процесса — бюджетное регулирование, представляющее собой частичное перераспределение финансовых ресурсов между бюджетами разных уровней. Бюджетный процесс длится около трех с половиной лет, и это время называется бюджетным периодом. Финансовый год — это время, в течение которого обязательно исполнение госбюджета, имеющего силу закона. Финансовый год может совпадать с календарным (с 1 января по 31 декабря), но в целом ряде стран его начало сдвинуто на 1 марта или на 1 апреля. В основе бюджетного процесса лежат принципы, характерные для бюджетного устройства Российской Федерации: единства, полноты, реальности, гласности, достоверности, адресности, самостоятельности всех бюджетов. Вместе с тем для бюджетного процесса характерны и некоторые другие принципы: 1) принцип разграничения компетенции между органами представительной и исполнительной властей: составление и исполнение бюджетов относится к функциям органов исполнительной власти, а рассмотрение, утверждение и контроль за исполнением бюджетов к функциям органов представительной власти. 2) принцип специализации бюджетных показателей. Он выражается в конкретизации доходов бюджетной системы по источникам, а расходов – по целевому их направлению. Принцип специализации бюджетных показателей реализуется через бюджетную классификацию. 3) принцип ежегодности, выражающийся в ежегодном повторении его стадий. Разработка и принятие бюджетов на больший или меньший период времени не нарушает принципа ежегодности бюджета и бюджетного процесса, так как годовые бюджеты принимаются в любом случае. Участниками бюджетного процесса являются: - Президент страны; - органы законодательной (представительной) власти; - органы исполнительной власти; - органы денежно-кредитного регулирования; - органы государственного и муниципального финансового контроля; - государственные внебюджетные фонды; - главные распорядители и распорядители бюджетных средств; - иные органы, на которые возложены бюджетные, налоговые и иные полномочия; - бюджетные учреждения; - государственные и муниципальные унитарные предприятия, другие получатели бюджетных средств; - кредитные организации, осуществляющие отдельные операции со средствами бюджетов. Участниками бюджетного процесса, обладающими бюджетными полномочиями на федеральном уровне, являются: 1. Президент РФ (Администрация Президента РФ) определяет цели финансовой политики, подписывает федеральный закон о бюджете на очередной год, имеет право «вето» на финансовое законодательство, принятое Федеральным Собранием РФ. 2. Федеральное Собрание РФ устанавливает налоги, сборы, неналоговые платежи утверждает федеральный бюджет, принимает финансовое законодательство (БК РФ, НК РФ) и др. 3. Правительство РФ разрабатывает федеральный бюджет выступает как координирующий центр управления финансами. 4. Минфин России обладает следующими бюджетными полномочиями: - составляет проект федерального бюджета и представляет его в Правительство РФ, принимает участие в разработке проектов бюджетов государственных внебюджетных фондов; - устанавливает порядок ведения сводной бюджетной росписи федерального бюджета; - составляет и ведет сводную бюджетную роспись федерального бюджета и представляет ее в Федеральное казначейство; - представляет в Федеральное казначейство лимиты бюджетных обязательств по главным распорядителям средств федерального бюджета; - разрабатывает прогноз консолидированного бюджета РФ и пр. 5. Федеральное казначейство обладает следующими бюджетными полномочиями: - производит распределение доходов и иных поступлений между бюджетами бюджетной системы РФ по нормативам, установленным БК РФ; - открывает в Банке России и кредитных организациях счета по учету средств федерального бюджета и иных средств, предусмотренных законодательством РФ; - устанавливает порядок кассового обслуживания исполнения бюджетов бюджетной системы РФ; - ведет учет операций по кассовому исполнению федерального бюджета, составляет и представляет в Минфин России отчетность о кассовом исполнении федерального бюджета в соответствии с законодательством РФ и др. 6. Федеральная налоговая служба и Федеральная таможенная служба осуществляют контроль за правильностью исчисления, полнотой и своевременностью внесения в бюджетные фонды налогов, таможенных доходов, сборов и других платежей. Этапами бюджетного процесса являются: - Составление; - Рассмотрение; - Утверждение; - Исполнение. Составление бюджета - начальный этап бюджетного процесса. На этом этапе решаются такие вопросы, как объем бюджета, налоговая и денежно-кредитная политика на предстоящий год, основные методы и направления покрытия бюджетного дефицита, а также распределение расходов между звеньями бюджетной системы. Составление проектов бюджетов — исключительная прерогатива Правительства РФ, соответствующих органов исполнительной власти субъектов РФ и органов местного самоуправления. Непосредственно составление проектов бюджетов осуществляют Министерство финансов РФ, финансовые органы субъектов РФ и муниципальных образований (ст. 184 БК РФ). Составление проекта федерального бюджета начинается не позднее, чем за 10 месяцев до начала очередного финансового года. Правительство РФ организует поэтапную работу по составлению проекта федерального бюджета. В определенные сроки составляются прогнозы социально-экономического развития, сводный баланс финансовых ресурсов, основные направления бюджетной политики РФ, рассчитываются контрольные цифры проекта федерального бюджета на соответствующий период и другие документы. Территориальные органы исполнительной власти ведут детальную проработку и согласование показателей социально-экономического развития и контрольных цифр федерального бюджета. Завершается данная стадия тем, что не позднее 26 августа года, предшествующего очередному финансовому году, Правительство РФ рассматривает проект бюджета и иные сопутствующие ему документы и материалы, предоставленные Министерством финансов РФ и другими федеральными органами исполнительной власти, и утверждает проект федерального закона о федеральном бюджете для внесения его в Государственную думу. Рассмотрение бюджета начинается за полгода до его законодательного утверждения. В процессе рассмотрения участвуют: правительство, финансовые и кредитно-банковские органы, местные органы власти. Одновременно с проектом федерального закона о федеральном бюджете Правительство РФ вносит в Государственную думу проекты федеральных законов: о внесении изменений и дополнений в законодательные акты РФ о налогах и сборах; о бюджетах государственных внебюджетных фондов РФ; о тарифах страховых взносов в государственные внебюджетные фонды на очередной финансовый год — до 1 августа. После принятия соответствующего проекта федерального закона к рассмотрению Государственной думой он должен направляться в Совет Федерации Федерального собрания РФ, комитеты Государственной думы, другим субъектам права законодательной инициативы для внесения замечаний и предложений, а также в Счетную палату РФ на заключение. Государственная дума рассматривает проект федерального закона о федеральном бюджете на очередной финансовый год в чтениях. В процессе рассмотрения бюджета происходит согласование интересов всех уровней власти по доходам и по расходам - утверждение. Исполнение бюджета — сложный процесс, в котором участвует множество ведомств, властных структур, организаций. После сбора доходов в процессе исполнения бюджета начинается второй этап — осуществление расходов. Поскольку сам госбюджет ничего не тратит, а распределяет деньги между конкретными организациями — получателями бюджетных средств, то важно правильно распределить средства госбюджета. В настоящее время устанавливается казначейское исполнение бюджетов. На органы исполнительной власти возлагаются организация исполнения бюджетов, управление счетами бюджетов и бюджетными средствами. Указанные органы являются кассирами всех распорядителей и получателей бюджетных средств и осуществляют платежи за счет бюджетных средств от имени и по поручению бюджетных учреждений. Исполнение федерального бюджета и иных бюджетов завершается 31 декабря. Завершающей стадией бюджетного процесса является подготовка, рассмотрение и утверждение отчета об исполнении бюджета. В конце каждого финансового года министр финансов издает распоряжение о закрытии года и подготовке отчета об исполнении федерального бюджета в целом и бюджета каждого государственного внебюджетного фонда в отдельности. На основании данного распоряжения все получатели бюджетных средств готовят годовые отчеты по доходам и расходам. Главные распорядители бюджетных средств сводят и обобщают отчеты подведомственных бюджетных учреждений (гл. 27 БК РФ). Бюджетный кодекс РФ закрепил положение о том, что ежегодно не позднее 1 июня текущего года Правительство РФ представляет в Государственную думу и Счетную палату РФ отчет об исполнении федерального бюджета за отчетный финансовый год в форме федерального закона. Счетная палата РФ проводит проверку отчета об исполнении федерального бюджета и составляет заключение, которое направляется в Государственную думу. Государственная дума рассматривает представленный Правительством РФ отчет в течение 1,5 месяцев после получения заключения Счетной палаты РФ. При рассмотрении отчета дума заслушивает доклады об исполнении федерального бюджета руководителей Федерального казначейства и министра финансов, а также доклад Генерального прокурора РФ о соблюдении законности в области бюджетного законодательства и заключение Председателя Счетной палаты РФ. По итогам рассмотрения отчета и заключения Счетной палаты РФ Государственная дума принимает одно из следующих решений: об утверждении отчета об исполнении федерального бюджета или об отклонении отчета об исполнении федерального бюджета. На всех стадиях бюджетного процесса должен осуществляться государственный и муниципальный финансовый контроль (гл. 26 БК РФ). Структура бюджетной системы Российской Федерации, принципы ее построения. Согласно бюджетному кодексу РФ бюджетная система Российской Федерации — это основанная на экономических отношениях и государственном устройстве Российской Федерации, регулируемая нормами права совокупность федерального бюджета, бюджетов субъектов Российской Федерации, местных бюджетов и бюджетов государственных внебюджетных фондов. В унитарных государствах бюджетная система включает два звена: государственный бюджет и местные бюджеты. В федеративных государствах бюджетная система состоит из трех звеньев: государственный (федеральный) бюджет или бюджет центрального правительства; бюджеты членов федерации (субъектов Российской Федерации — в России, штатов — в США, земель — в ФРГ, провинций — в Канаде, кантонов — в Швейцарии); местные бюджеты. В унитарных государствах доходы и расходы местных бюджетов не входят в государственный бюджет, а в федеративных государствах — не включаются в бюджеты членов федерации, доходы и расходы которых, в свою очередь, не входят в федеральный бюджет. Бюджетное устройство — это определенная организация взаимосвязи между звеньями бюджетной системы, основанная на правовых нормах. Бюджетное устройство включает структуру бюджетной системы, принципы построения бюджетной системы и бюджетную классификацию. В структуре бюджетной системы России можно выделить следующие уровни: федеральный бюджет и государственные внебюджетные фонды; бюджеты субъектов Российской Федерации и территориальные внебюджетные фонды: республиканские бюджеты; бюджеты автономных областей; областные бюджеты; краевые бюджеты; бюджеты городов Москвы и Санкт-Петербурга; местные бюджеты: бюджеты городских округов; бюджеты муниципальных районов; бюджеты городских и сельских поселений. Федеральный бюджет — это основной финансовый план страны в целом, ежегодно принимаемый высшим законодательным органом государственной власти — Федеральным Собранием. Через федеральный бюджет осуществляется перераспределение валового внутреннего продукта и национального дохода. Доходы федерального бюджета собираются по всей территории Российской Федерации по единым нормативам, а расходы осуществляются в интересах всего народа, населяющего страну. По существу федеральный бюджет является главным законом экономической жизни государства, в котором фиксируются основные параметры экономического развития страны (прогнозируемый объем ВВП, ожидаемый темп инфляции, сумма доходов и расходов). Бюджеты субъектов Федерации (региональные бюджеты) представляют собой обособленную часть бюджетной системы РФ. Они являются гарантом региональной обособленности, независимости, самостоятельности и ответственности отдельных субъектов — территорий, входящих в состав Российской Федерации. Местные бюджеты являются финансовой базой местного самоуправления, которое в соответствии со ст. 12 Конституции РФ не входит в систему государственных органов власти. Совершенно обособленным понятием в структуре бюджетного устройства России является понятие консолидированного бюджета. Консолидированный бюджет — это свод бюджетов всех уровней бюджетной системы Российской Федерации на соответствующей территории (за исключением бюджетов государственных внебюджетных фондов) без учета межбюджетных трансфертов между этими бюджетами (ст. 6 Бюджетного кодекса РФ). Консолидированный бюджет Российской Федерации — это федеральный бюджет и консолидированные бюджеты субъектов Российской Федерации. Консолидированный бюджет субъекта Российской Федерации составляют бюджет самого субъекта и свод бюджетов находящихся на его территории муниципальных образований. Консолидированные бюджеты позволяют получить полное представление обо всех доходах и расходах региона или Федерации в целом. Консолидированный бюджет Российской Федерации и ее субъектов не подлежит утверждению в законодательном порядке, а является лишь информационной базой для корректировки бюджетно-финансовой политики. |