|

|

Підручник Фінанси. Основи теорії фінансів

ФІНАНСОВИЙ РИНОК

Сутність і функції фінансового ринку

2. Суб'єкти та об'єкти фінансового ринку

3. Інструменти фінансового ринку

4. Структура фінансового ринку

5. Кредитний ринок та ринок цінних паперів. Види цінних паперів, їх класифікація та характеристика

1. Сутність і функції фінансового ринку

Фінансовий ринок є складовою фінансової системи тільки в умовах ринкової економіки, коли переважна частина фінансових ресурсів мобілізується суб'єктами підприємницької діяльності на засадах їх купівлі-продажу. По суті, це частина інфраструктури фінансової системи, яка забезпечує функціонування базової сфери — фінансів суб'єктів господарювання.

Фінансовий ринок — це економічний простір, на якому формуються та функціонують обмінно-перерозподільні відносини, що пов'язані з процесами купівлі-продажу фінансових ресурсів та фінансових фондів, які набувають відображення в цінних паперах. Це також сукупність соціально-економічних відносин у сфері трансформації тимчасово вільних грошових коштів у позичковий капітал через кредитно-фінансові інститути на основі попиту та пропозиції.

Фінансовий ринок — це елемент ринку ресурсів.

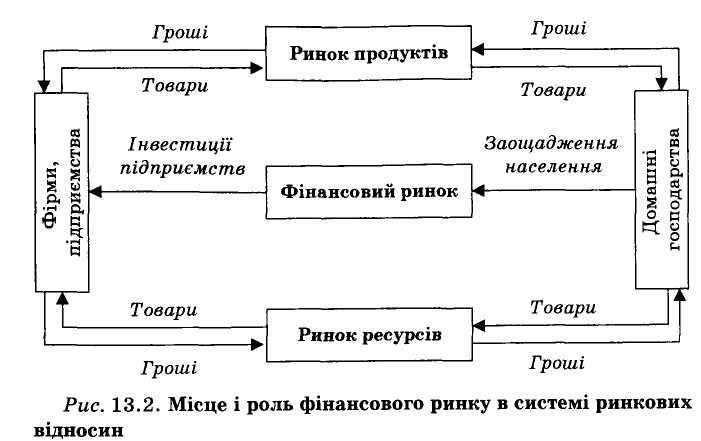

В економіці постійно відбувається кругообіг фінансових ресурсів, суб'єктами якого є домашні господарства, підприємства, держава і різноманітні фінансові інститути — фінансові посередники.

У процесі господарювання у одних суб'єктів виникає потреба в коштах для розширення діяльності, а в інших — нагромаджуються заощадження. Розподіл коштів здійснюється шляхом формування фондів: централізованих (загальнодержавних) і децентралізованих (що належать суб'єктам підприємницької діяльності).

Економіка має відповідну фінансову систему, в якій важливе місце займає фінансовий ринок, на якому відбувається рух грошей як капіталу.

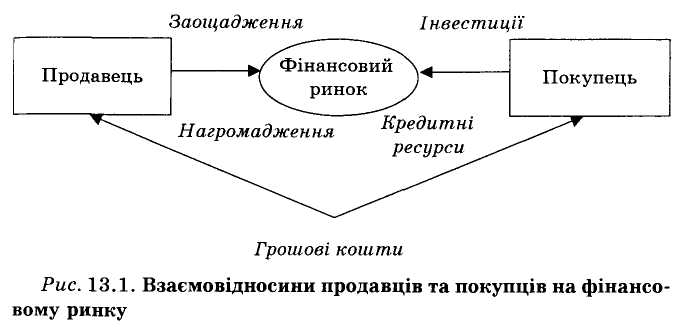

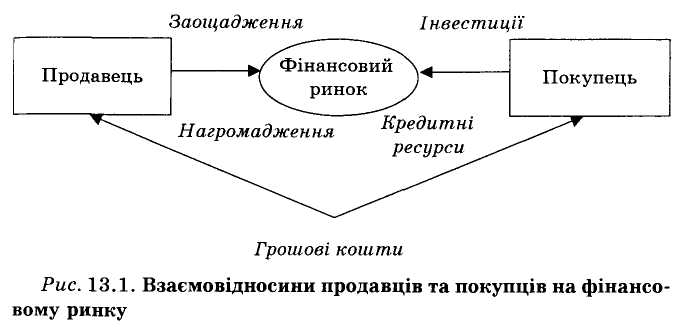

Розглянемо взаємовідносини продавців та покупців на фінансовому ринку (рис. 13.1).

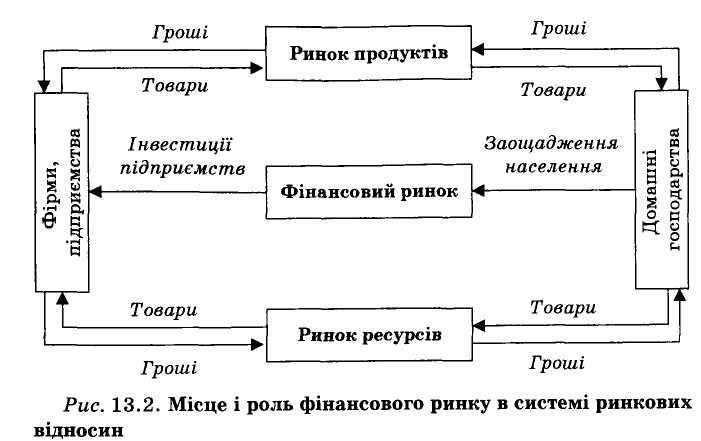

Головними суб'єктами фінансового ринку є домашні господарства, у яких у більшості випадків доходи перевищують видатки на величину заощаджень. Через фінансові інститути (банки, страхові компанії, цільові фонди та ін.) заощадження перетворюються в інвестиції для фірм, що дає їм змогу розширити свою діяльність (рис. 13.2).

Фінансовий ринок допомагає зустрітися продавцям та покупцям особливого товару — фінансових зобов'язань. Таким чином, фінансовий ринок займає важливе місце на ринку ресурсів, тому що сприяє обміну грошей майбутніх на гроші теперішні. Він відіграє провідну роль у стабілізації грошового обігу та грошової одиниці. Функції фінансового ринку полягають у наданні підприємцям позичених коштів — кредитів. Значення фінансового ринку в системі ринкових відносин полягає у можливості відкласти сьогоднішнє споживання, нагромадити заощадження і спрямувати їх у сферу підприємництва.

Фінансовий ринок — це підсистема фінансових відносин, що має певну структуру та визначені функції. Функції фінансового ринку такі:

обслуговування товарного обігу за допомогою кредиту;

акумуляція грошових заощаджень та нагромаджень населення, підприємств, держави;

трансформація грошових фондів безпосередньо у позичковий капітал та використання його у вигляді інвестицій для виробництва, економічного розвитку галузей, регіонів країни;

обслуговування держави та населення для покриття державних та споживчих видатків;

прискорення концентрації та централізації капіталу,створення на цій основі потужних фінансово-промисловихгруп.

Економічна роль фінансового ринку полягає в його здатності об'єднати дрібні, розрізнені грошові кошти в інтересах усього суспільного нагромадження. Це дає змогу активно впливати на концентрацію та централізацію виробництва і капіталу, забезпечити рух фінансових потоків, переливання вільних фінансових фондів (заощаджень) в інвестиції.

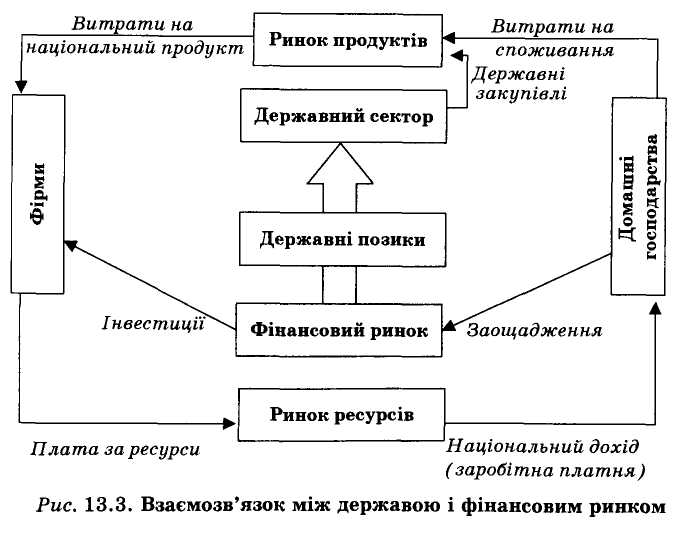

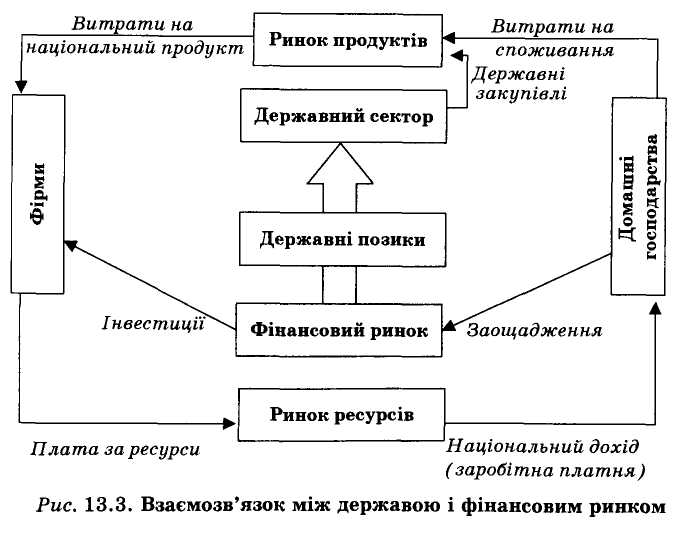

Держава пов'язана з фінансовим ринком через економічні відносини, що реалізуються в грошовій формі, що виникають між державою та іншими суб'єктами ринку з приводу створення, розподілу, перерозподілу та використання вартості ВВП і національного доходу країни; через позики (внутрішні та зовнішні) на фінансовому ринку шляхом випуску та продажу державних облігацій (ОВДП) — для покриття дефіциту державного бюджету (рис. 13.3).

Зв'язок держави з економічною системою та фінансовим ринком здійснюється за трьома напрямами:

через податкову систему (бюджетно-податкова, або фіскальна, політика);

через державні закупівлі, трансферти, дотації, субвенції,субсидії (державне споживання);

через позики (внутрішні та зовнішні) на фінансовомуринку шляхом випуску та продажу державних облігацій(ОВДП) — для покриття дефіциту державного бюджету.

2. Суб'єкти та об'єкти фінансового ринку

На фінансових ринках діють суб'єкти ринку (продавці — посередники — покупці), які беруть участь у торговельних операціях різних специфічних товарів — інструментів фінансового ринку. Характер (тактика) поведінки суб'єкта на ринку залежить від мети, яку він поставив перед собою (стратегії).

Суб'єктами фінансового ринку є:

фізичні особи;

юридичні особи;

фінансові посередники, які отримують для управліннягроші клієнтів і повинні, виконуючи правила й вимоги банківського та інвестиційного менеджменту, одержати дохід у розмірі, що дає можливість задовольнити вимоги клієнтів, таотримати норму прибутку, середню для цього виду діяльності.

Суб'єктів фінансового ринку класифікують за формою та функціями. За формою:

суб'єкти господарювання;

домашні господарства;

держава;

місцеві органи влади.За функціями:

емітенти;

інвестори;

інституційні інвестори;

фінансові посередники;

інститути інфраструктури ринку тощо.

З урахуванням принципових форм укладання угод на фінансовому ринку, його суб'єктів можна поділити на три групи:

продавці і покупці фінансових активів (інструментів,послуг);

фінансові посередники;

суб'єкти, що виконують допоміжні функції (функціїобслуговування основних учасників фінансового ринку; функціїобслуговування окремих операцій на фінансовому ринку тощо).

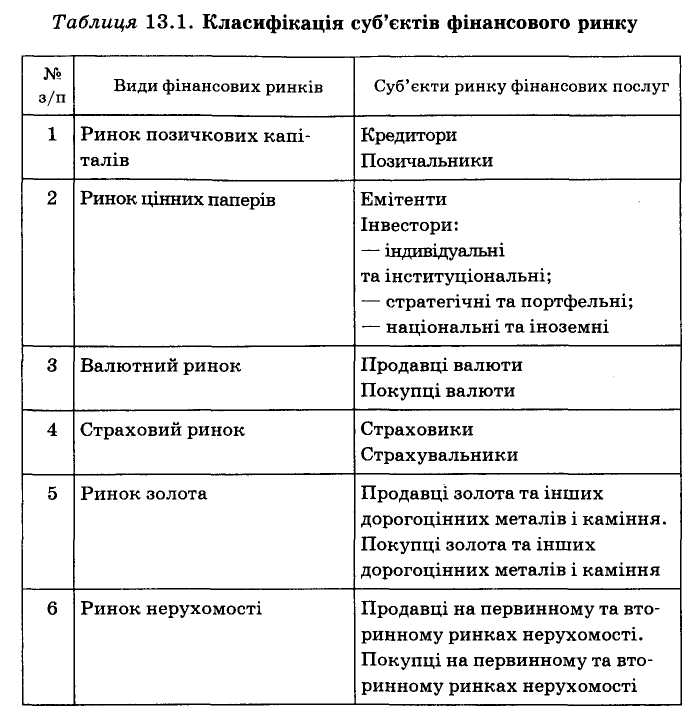

Розглянемо конкретні види учасників фінансового ринку в розрізі основних їх груп.

Продавці та покупці фінансових активів (послуг) утворюють групу прямих учасників фінансового ринку, які здійснюють на ньому основні функції у проведенні фінансових операцій.

На ринку позичкових капіталів основними прямими учасниками фінансових операцій є:

кредитори — суб'єкти фінансового ринку, які надаютьпозичку в тимчасове користування під певний процент. Основною функцією кредиторів є продаж грошових активів (яквласних, так і залучених) для задоволення різноманітних потреб позикоотримувачів у фінансових ресурсах. Кредиторамина фінансовому ринку можуть виступати: держава (здійснюючи цільове кредитування підприємств за рахунок загальнодержавного та місцевих бюджетів, а також державних цільовихпозабюджетних фондів); комерційні банки, які здійснюютьнайбільший обсяг і широкий спектр кредитних операцій; не-банківські кредитно-фінансові установи;

позичальники — суб'єкти фінансового ринку, які отримують позики від кредиторів під певні гарантії їх поверненняі за певну плату у формі процента. Основними позичальниками грошових активів на фінансовому ринку є: держава (отримуючи кредити від міжнародних фінансових організацій ібанків (державні позики), комерційні банки (отримуючи кредити на міжбанківському кредитному ринку), підприємства(для задоволення потреб у грошових активах з метою поповнення оборотних коштів і формування інвестиційних ресурсів),населення (у формі споживчого та фінансового кредиту).

На ринку цінних паперів основними прямими учасниками фінансових операцій є:

емітенти — суб'єкти фінансового ринку, які залучаютьнеобхідні фінансові ресурси за рахунок випуску (емісії) ціннихпаперів. На фінансовому ринку емітенти виступають виключно в ролі продавців цінних паперів із зобов'язанням виконувати всі вимоги, які випливають із умов їх випуску. Емітентамицінних паперів є держава (виконавчі органи державної владита органи місцевого самоврядування), а також різноманітніюридичні особи, створені, як правило, у формі акціонернихтовариств. Крім того, на національному фінансовому ринкуможуть обертатись цінні папери, емітовані нерезидентами;

інвестори — суб'єкти фінансового ринку, які вкладаютьсвої грошові кошти в різноманітні види цінних паперів з метою отримання доходу. Цей дохід формується за рахунок отримання інвесторами процентів, дивідендів і приросту курсовоївартості цінних паперів. Інвесторів, які здійснюють свою діяльність на фінансовому ринку, класифікують за такими ознаками: за статусом їх поділяють на індивідуальних (окремі підприємства, фізичні особи) й інституціональних інвесторів (представлені різними фінансово-інвестиційними інститутами); залежно від мети інвестування виділяють стратегічних (купують контрольний пакет акцій для здійснення стратегічного управління підприємством) і портфельних інвесторів (купують окремі види цінних паперів виключно в цілях отримання доходу); за належністю до резидентів на національному фінансовому ринку розрізняють вітчизняних та іноземних інвесторів.

На валютному ринку основними учасниками валютних операцій є:

продавці валюти. Основними продавцями валюти є: держава (реалізує на ринку через уповноважені органи частинувалютних резервів); комерційні банки (мають ліцензію наздійснення валютних операцій); підприємства, які провадятьзовнішньоекономічну діяльність (реалізують на ринку своювалютну виручку за експортовану продукцію); фізичні особи(які реалізують наявну в них валюту через мережу обміннихвалютних пунктів);

покупці валюти. Основними покупцями валюти є ті самісуб'єкти, що й її продавці.

На страховому ринку основними прямими учасниками фінансових операцій є:

— страховики — суб'єкти фінансового ринку, які реалізують різні види страхових послуг (страхових продуктів). Основною функцією страховиків на фінансовому ринку є здійснення всіх видів і форм страхування шляхом взяття на себеза певну плату різноманітних видів ризиків із зобов'язаннямвідшкодувати суб'єкту страхування збитки у разі настанністрахового випадку. Основними страховиками є: страховіфірми і компанії відкритого типу (надають страхові послугивсім категоріям суб'єктів страхування); кептивні страховікомпанії і фірми — дочірня компанія у складі холдинговоїкомпанії (фінансово-промислової групи), створена з метою страхування переважно суб'єктів господарювання, які входять доїї складу (збіг стратегічних економічних інтересів страховиката його клієнтів у такому разі створює широкі фінансові можливості для ефективного використання страхових платежів);компанії перестрахування ризику (перестраховики), які беруть на себе частину (або всю суму) ризику від інших страхових компаній (основною метою операцій перестрахування є дроблення великих ризиків для зменшення сум збитку, який відшкодовується первинним страховиком при настанні страхового випадку);

— страхувальники — суб'єкти фінансового ринку, які купують страхові послуги у страхових компаній та фірм з метоюмінімізації своїх фінансових втрат у разі настання страховоїподії. Страхувальниками є як юридичні, так і фізичні особи.

На ринку золота (та інших дорогоцінних металів) та дорогоцінного каміння основними видами прямих учасників фінансових операцій є:

продавці дорогоцінних металів та каміння, у ролі якихможуть виступати: держава (реалізує частину свого золотогозапасу); комерційні банки (реалізують частину своїх золотихавуарів); юридичні та фізичні особи (у разі необхідності реін-вестування коштів, які раніше були вкладені в цей вид активів (засобів тезаврації);

покупці дорогоцінних металів і каміння — ті самі суб'єкти, що й продавці (за відповідного нормативно-правового регулювання їх складу).

На ринку нерухомості основних суб'єктів поділяють на учасників первинного і вторинного ринку нерухомості.

Продавцями на первинному ринку нерухомості є окремі будівельні фірми та муніципальна влада. На вторинному продавцями є: ріелторські фірми; приватні особи, що прагнуть покращити своє житлове або матеріальне становище; особи, що емігрують, та ін. На вторинному ринку житла виділяється орендний сектор. Надання житла в оренду практикують як приватні власники, так і муніципальна влада.

Покупцями житла є ріелторські фірми, юридичні та фізичні особи. Окрім продавців і покупців, інфраструктуру ринка житла утворюють: агентства з нерухомості (ріелторські фірми); оцінники житла; банки, що займаються кредитуванням та фінансуванням житлового будівництва, кредитуванням купівлі житла та іпотечними операціями, юристи, що спеціалізуються на операціях з нерухомістю; страхові компанії, інформаційні (в тому числі рекламні) структури.

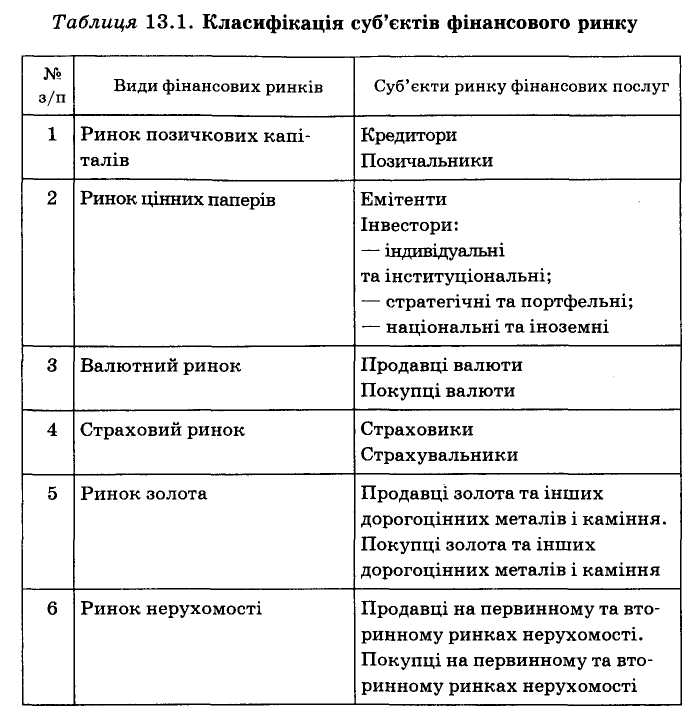

Таким чином, класифікацію суб'єктів фінансового ринку (прямих учасників фінансового ринку) можна представити у вигляді табл. 13.1.

Розвиток фінансового ринку не можливий без наявності розвинутої інфраструктури. Під інфраструктурою слід розуміти систему інститутів, які функціонують на фінансовому ринку.

Склад інфраструктури фінансового ринку такий:

професійні учасники — торговці цінними паперами таіншими інструментами фінансового ринку;

організатори торгівлі — фондові біржі та позабіржовіфондові торговельні системи;

посередники в торговельних угодах — брокери та дилери;

посередницькі фінансові інститути — комерційні банки,небанківські депозитні установи, кредитні асоціації, спілки,

ощадні інститути, страхові компанії, пенсійні фонди, інвестиційні компанії, інвестиційні фонди, ломбарди, лізингові та факторингові компанії;

реєстратори та зберігані цінних паперів;

депозитарії, клірингові депозитарії;

розрахунково-клірингові банки;

інформаційно-аналітичні інститути.

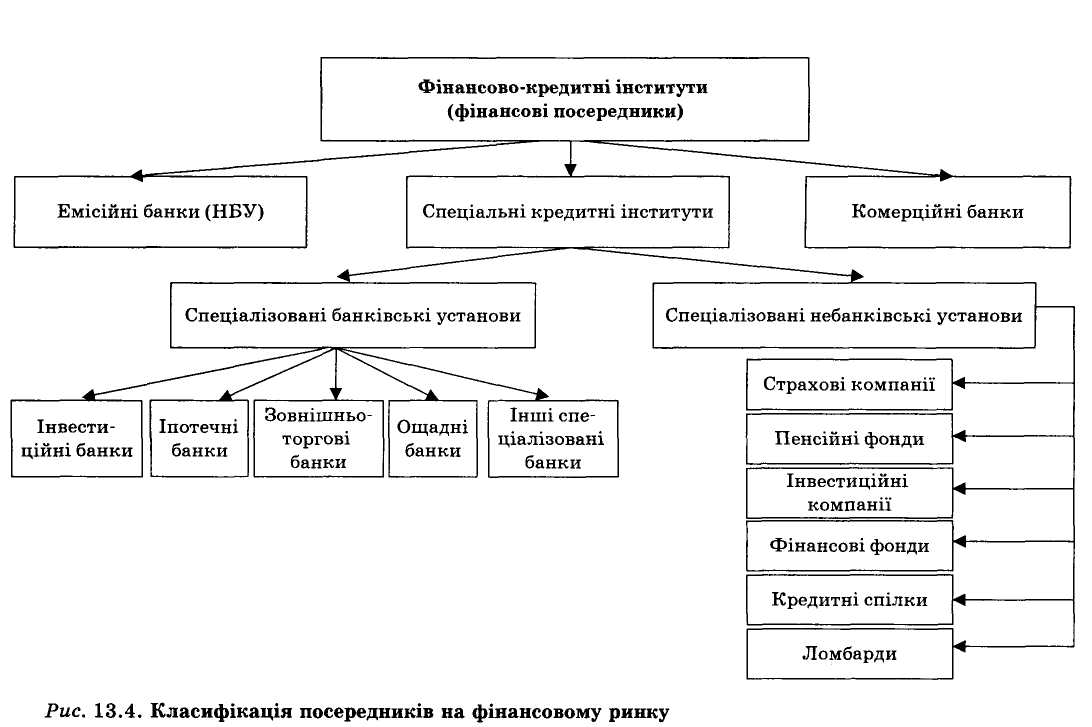

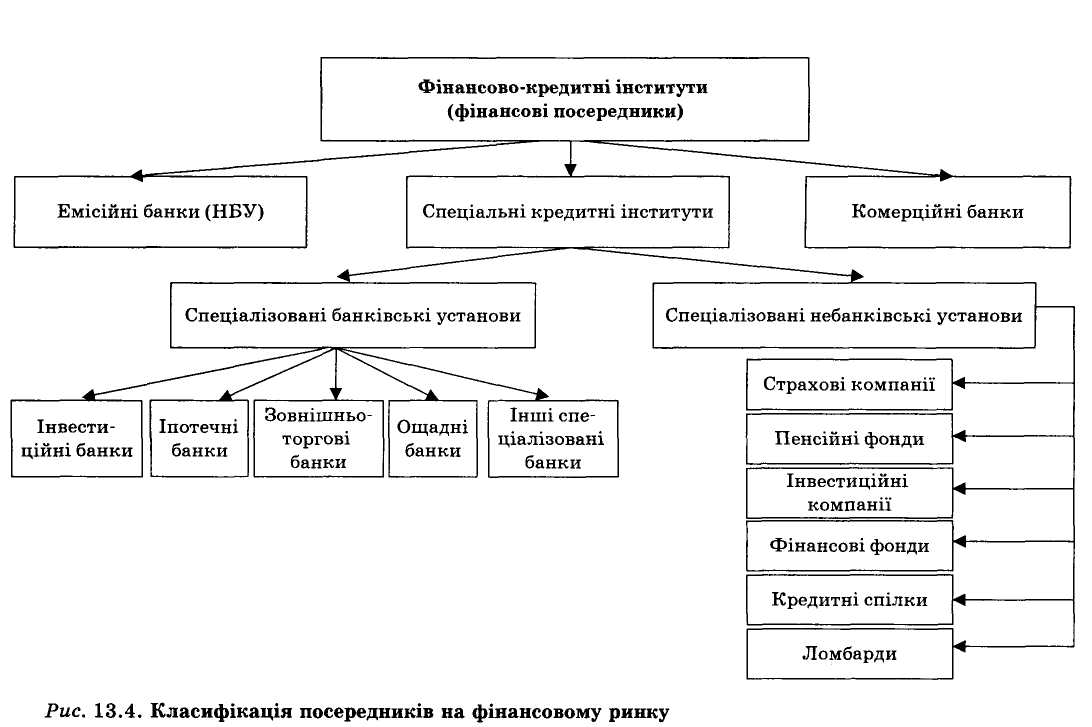

Фінансові інститути — це посередники, що забезпечують зустріч позичальника та кредитора на фінансовому ринку. Вони забезпечують трансформацію тимчасово вільних грошових коштів у позичковий капітал. Фінансові інститути скорочують витрати обігу для інвесторів та позичальників, беруть на себе фінансові ризики, підвищують ефективність фінансових угод. На рис. 13.4 показана структура фінансових інститутів — посередників на фінансовому ринку.

3. Інструменти фінансового ринку

Об'єктами фінансового ринку є різні інструменти фінансового ринку (цінні папери, позичкові угоди, валютні цінності), в яких набувають відображення тимчасово вільні фонди грошових коштів (фінансових ресурсів), що трансформуються в позичковий капітал за допомогою фінансових інститутів.

Здійснюючи операції на фінансовому ринку, його учасники вибирають відповідні фінансові інструменти їх проведення.

Фінансові інструменти — це різноманітні фінансові документи, які обертаються на ринку, мають грошову вартість і за допомогою яких здійснюються операції на фінансовому ринку.

Фінансові інструменти, які обертаються на окремих сегментах фінансового ринку, характеризуються на сучасному етапі великою різноманітністю.

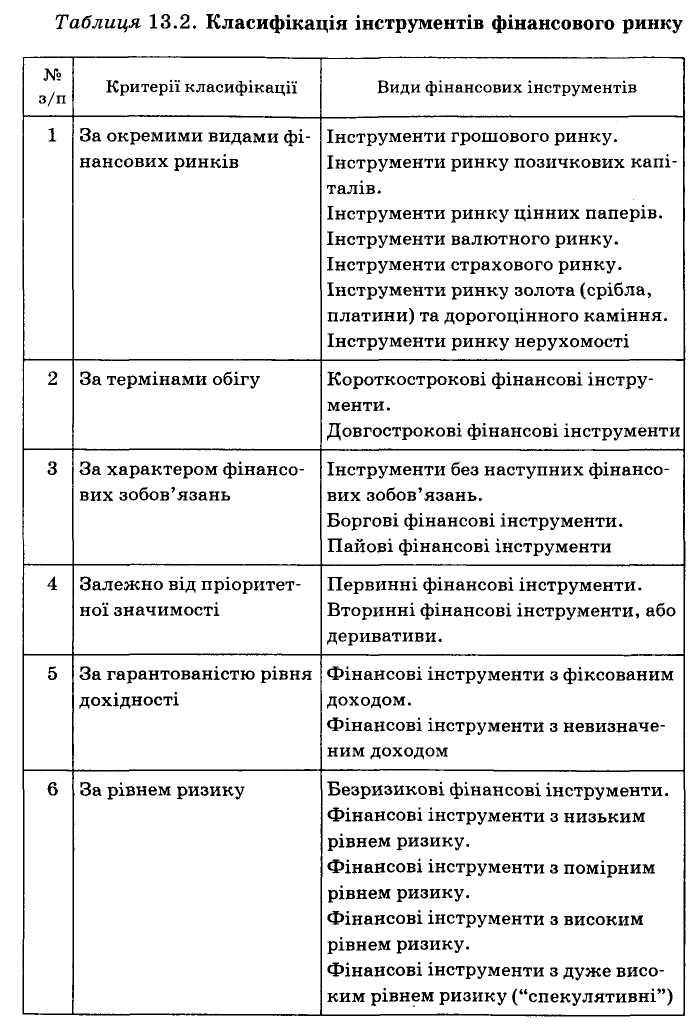

За окремими видами фінансових ринків розрізнять такі інструменти, які їх обслуговують:

інструменти грошового ринку та ринку позичковихкапіталів — гроші, грошові сурогати, розрахункові документи, цінні папери, які обертаються на грошовому ринку та ринку позичкових капіталів;

інструменти ринку цінних паперів — різноманітні цінніпапери, що обертаються на цьому ринку (склад цінних паперів за їх видами, особливостями емісії та обігу затверджується відповідними нормативно-правовими актами);

інструменти валютного ринку — іноземна валюта, розрахункові валютні документи, а також окремі види ціннихпаперів, які обслуговують цей ринок;

інструменти страхового ринку — страхові послуги, якіпропонуються на продаж (страхові продукти), а також розрахункові документи та окремі види цінних паперів, які обслуговують цей ринок;

інструменти ринку золота (срібла, платини) та дорогоцінного каміння — названі види цінних металів та каменів,які купують з метою формування фінансових резервів і тезаврації, а також розрахункові документи і цінні папери, щообслуговують цей ринок;

інструменти ринку нерухомості — цінні папери та документи, що засвідчують право власності на той чи інший виднерухомості.

За термінами обігу виділяють такі види фінансових інструментів:

короткострокові фінансові інструменти (з періодомобігу до одного року). Цей вид фінансових інструментів єнайбільш численним і має обслуговувати операції на ринкугрошей;

довгострокові фінансові інструменти (з періодом обігубільше одного року), у тому числі так звані безстрокові фінансові інструменти, кінцевий термін погашення яких не встановлено (наприклад акції). Вони обслуговують операції наринку капіталу.

За характером фінансових зобов'язань фінансові інструменти поділяють на такі види:

інструменти, наступні фінансові зобов'язання за якими не виникають (інструменти без наступних фінансовихзобов'язань), що як правило, є предметом самої фінансовоїоперації, і при їх передачі покупцю не несуть додатковихфінансових зобов'язань з боку продавця (наприклад, валютніцінності, золото тощо);

боргові фінансові інструменти — які, характеризуючикредитні відносини між їх покупцем і продавцем, зобов'язують боржника погасити в передбачені терміни їхню номінальну вартість і сплатити додаткову винагороду у формі процента(якщо він не входить до складу номінальної вартості боргового фінансового інструменту, який погашається). Прикладом боргових фінансових інструментів є облігації, векселі, чеки тощо;

— пайові фінансові інструменти, які підтверджують право їх власника на частку (пай у статутному фонді їх емітента)і на отримання відповідного доходу (у формі дивіденду, процента тощо). Пайовими фінансовими інструментами є, як правило, цінні папери відповідних видів (акції, інвестиційні сертифікати тощо).

Залежно від пріоритетної значимості розрізняють такі види фінансових інструментів:

первинні фінансові інструменти (фінансові інструменти першого порядку); як правило, цінні папери, що характеризуються їх випуском в обіг первинним емітентом і підтверджують прямі майнові права або відносини кредиту (акції,облігації, чеки, векселі і т. ін.);

вторинні фінансові інструменти, або деривативи (фінансові інструменти другого порядку), — виключно цінні папери, що підтверджують право або зобов'язання їх власникакупити чи продати первинні цінні папери, які обертаються,валюту, товари або нематеріальні активи на попередньо визначених умовах у майбутньому періоді. їх використовують дляпроведення спекулятивних фінансових операцій та страхування цінового ризику ("хеджування"). Залежно від складу первинних фінансових інструментів або активів, відповідно дояких вони випущені в обіг, деривативи поділяють на фондові,валютні, страхові, товарні і т. ін. Основними видами дерива-тивів є опціони, свопи, ф'ючерсні і форвардні контракти.

За гарантованістю рівня дохідності фінансові інструменти є таких видів:

фінансові інструменти з фіксованим доходом — фінансові інструменти з гарантованим рівнем дохідності при їх погашенні (або протягом періоду їх обігу) незалежно від кон'юнктурних коливань ставки позикового процента (норми прибутку на капітал) на фінансовому ринку;

фінансові інструменти з невизначеним доходом — фінансові інструменти, рівень дохідності яких *може змінюватисязалежно від фінансового стану емітента (прості акції, інвестиційні сертифікати) або у зв'язку зі зміною кон'юнктурифінансового ринку (боргові фінансові інструменти з плаваючою процентною ставкою, "прив'язаною" до встановленої облікової ставки, курсу певної "твердої" іноземної валюти тощо).

За рівнем ризику виділяють такі види фінансових інструментів:

безризикові фінансові інструменти — державні короткострокові цінні папери, короткострокові депозитні сертифікати найбільш надійних банків, "тверда" іноземна валюта,золото та інші цінні метали й каміння, придбані на короткий період. Термін "безризикові" є певною мірою умовним, оскільки потенційний фінансовий ризик несе в собі будь-який ізперелічених видів фінансових інструментів; вони слугуютьлише для формування точки відліку вимірювання рівня ризику за іншими фінансовими інструментами;

фінансові інструменти з низьким рівнем ризику — це,як правило, короткострокові боргові фінансові інструменти,що обслуговують ринок грошей, виконання зобов'язань заякими гарантовано стійким фінансовим станом і надійноюрепутацією позичальника (характеризується терміном "першокласний позичальник");

фінансові інструменти з помірним рівнем ризику —група фінансових інструментів, рівень ризику за якими приблизно дорівнює середньоринковому;

фінансові інструменти з високим рівнем ризику —фінансові інструменти, рівень ризику за якими суттєво перевищує середньоринковий;

фінансові інструменти з дуже високим рівнем ризику("спекулятивні") — ті, що характеризуються найвищим рівнемризику і використовуються для здійснення найбільш ризикованих спекулятивних операцій на фінансовому ринку. Прикладом таких високоризикованих фінансових інструментів єакції "венчурних" (ризикових) підприємств; облігації з високим рівнем процента, емітовані підприємством, що перебуваєв кризовому фінансовому стані; опціонні та ф'ючерсні контракти тощо.

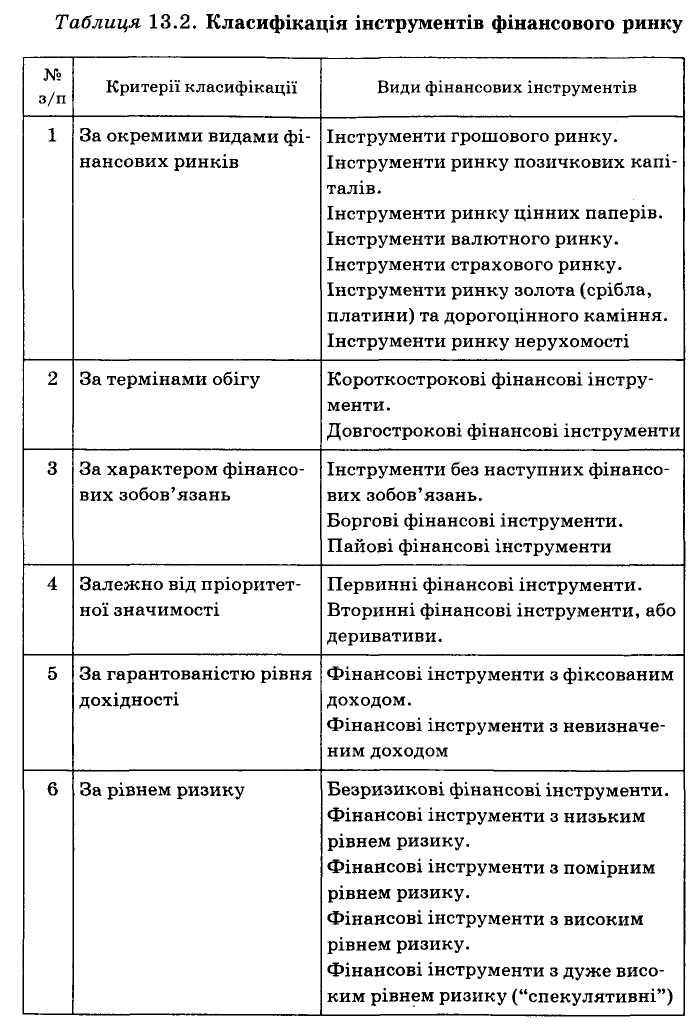

Наведена класифікація відображає поділ фінансових інструментів лише за найбільш суттєвими загальними ознаками (табл. 13.2). Кожна з розглянутих груп фінансових інструментів, у свою чергу, класифікується за окремими специфічними ознаками, які відображають особливості їх випуску, обігу і погашення.

|

|

|

Скачать 3.33 Mb.

Скачать 3.33 Mb.