Підручник Фінанси. Основи теорії фінансів

Скачать 3.33 Mb. Скачать 3.33 Mb.

|

|

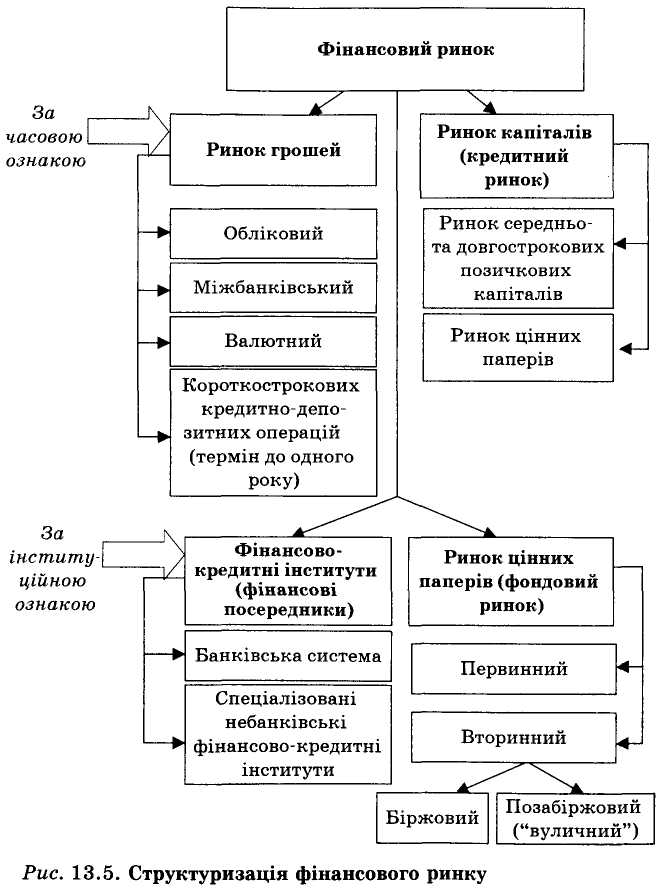

4. Структура фінансового ринку Єдиного методу структуризації фінансового ринку не вироблено. У практиці розвинутих країн оптимальна структура фінансового ринку визначається двома основними ознаками — часовою та інституціональною (рис. 13.5).  Відповідно до часової ознаки фінансовий ринок поділяють на два основних елементи:

Структура фінансового ринку в інституціональному розумінні складається з таких секторів:

За часовою ознакою (терміном кредитних операцій та боргових зобов'язань) та за формою фінансових ресурсів фінансовий ринок поділяється на ринок грошей і ринок капіталів. Грошовий ринок пов'язаний з готівковими грошима та аналогічними платіжними засобами. Це ринок готівкових грошей, короткострокових кредитних операцій (до одного року), валюти. Структуру грошового ринку можна представити таким чином:

— валютні ринки — це ринки, що ефективно обслуговують внутрішній та міжнародний платіжний оборот за допомогою обміну однієї валюти на іншу у формі купівлі-продажу. Це складова грошового ринку, де "зустрічаються" попит і пропозиція на валюту. Ринок капіталів — це ринок, на якому купують грошові кошти на тривалий строк (більше одного року). Класичними операціями ринку капіталів є операції з фондовими інструментами — акціями, середньо- та довгостроковими облігаціями; довгострокові депозити та позики комерційних банків, операції спеціалізованих інвестиційних та фінансових компаній. Структура ринку капіталів така:

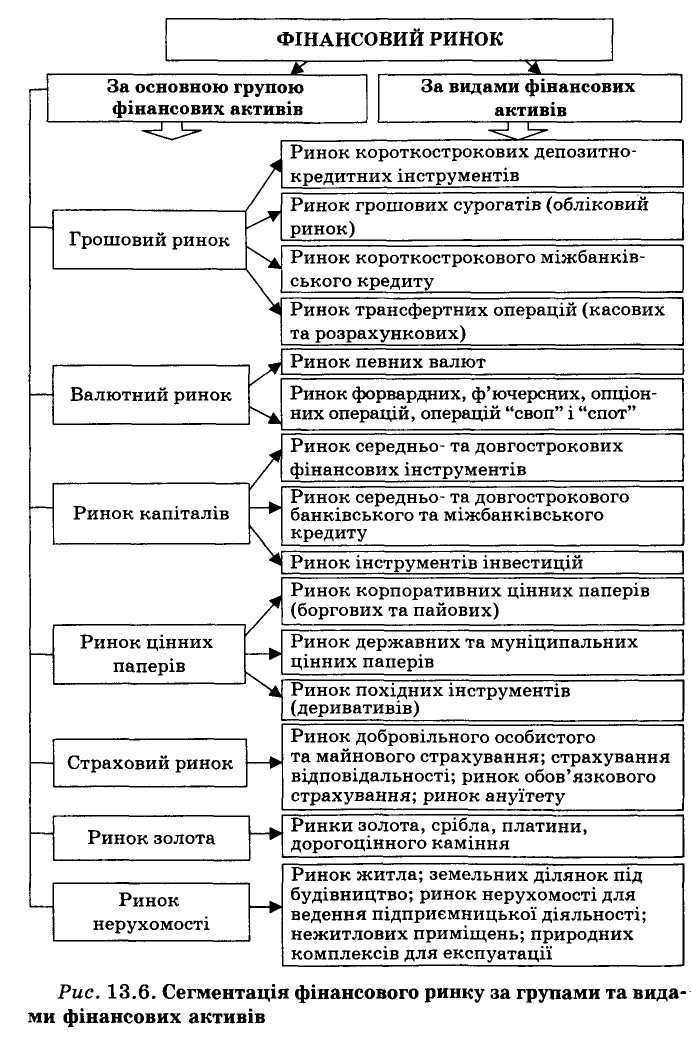

В основі первинного поділу фінансового ринку лежить певна група фінансових активів. Це пояснюється тим, що саме фінансовий актив визначає зміст поняття "фінансовий ринок". Тоді структуру фінансового ринку можна представити у вигляді грошового ринку та ринку капіталів (кредитного ринку), які у свою чергу можна представити як: грошовий ринок; ринок позичкових капіталів; ринок цінних паперів; валютний ринок; страховий ринок; ринок дорогоцінних металів і каміння; ринок інструментів нерухомості. Кожен виокремлений структурний сегмент фінансового ринку можна розбити на окремі сектори (мікросегменти). В основу виокремлення того чи іншого сектору (мікросегмента) покладено конкретний вид фінансового активу: конкретну послугу (як товар); ф'ючерс; акції конкретного емітента; золото тощо. Кожний із названих сегментів фінансового ринку з самостійною ланкою національного фінансового ринку (рис. 13.6).  Для розвитку означених структурних сегментів фінансового ринку в регіонах країни (область, економічний район чи інше територіальне утворення) має створюватись відповідна інфраструктура. Для кожного сегмента фінансового ринку характерні своя специфіка та особливості функціонування, власні правила укладання угод із фінансовими активами тощо. Один і той самий фінансовий актив може бути товаром декількох ринків. Наприклад, кредит у гривнях — це об'єкт діяльності грошового, кредитного а також валютного ринку. Процес переливання фінансових ресурсів із одного виду фінансового ринку і сегмента в інші називається сек'юритиза-цією. Останніми роками процес сек'юритизації характеризується переміщенням операцій з ринку позичкових капіталів на ринок цінних паперів (насамперед ринок облігацій) і забезпечує зниження витрат при залученні кредитів. Це робить виокремлені ринки (сегменти) тісно залежними один від одного. 5. Кредитний ринок та ринок цінних паперів. Види цінних паперів, їх класифікація та характеристика За організацією торгівлі та інституціональною ознакою фінансовий ринок поділяється на кредитний ринок (сукупність фінансово-кредитних інститутів) і ринок цінних паперів. Кредитний ринок охоплює ту частину фінансового ринку, яка функціонує на основі укладення кредитних угод. Він має договірний характер. Кредитний ринок є основною складовою фінансового ринку. По-перше, він забезпечує найшвидший доступ до фінансових ресурсів. По-друге, переваги кредитного ринку випливають із функціонального потенціалу основних суб'єктів цього ринку — комерційних банків, які не тільки опосередковують рух фінансових ресурсів, а й певною мірою продукують їх. Сукупність фінансово-кредитних інститутів складається з таких сегментів фінансового ринку:

Кредитний ринок належить до каналів опосередкованого фінансування, коли кошти проходять від власників заощаджень та нагромаджень до позичальників через фінансових посередників. На рис. 13.4 зображено структуру фінансових інститутів — посередників на фінансовому ринку. Ринок цінних паперів структурується за двома ознаками: стадіями та місцем торгівлі. За стадіями торгівлі розрізняють:

За місцем торгівлі ринок цінних паперів поділяють:

Широкий вибір інструментів ринку цінних паперів, умов їх випуску, погашення та виплати доходу, різні схеми торгівлі забезпечують максимальну мобілізацію фінансових ресурсів, їх раціональний розподіл і швидкий перерозподіл та ефективне використання. Це визначає велику роль і важливе місце цієї ланки фінансового ринку у фінансовій системі. Ринок цінних паперів складається з акцій, облігацій, казначейських векселів, депозитних та інвестиційних сертифікатів, комерційних паперів, що є інструментами цього ринку. Певною мірою до цінних паперів належить комерційний вексель, однак його слід розглядати насамперед як інструмент комерційного кредиту. Крім того, є так звані деривативи — похідні інструменти (опціони, ф'ючерси та ін.), які відображають різні види контрактів з торгівлі цінними паперами. У зв'язку з цим, як правило, розрізняють ринок цінних паперів і ринок похідних інструментів. Однак останній за своїм змістом не відображає самостійних фінансових ресурсів, а показує форми і методи торгівлі ними. Акція — це документ, який засвідчує право на певну частину власності у статутному капіталі акціонерного товариства і дає право на отримання доходу від неї у вигляді дивідендів. Є різні види акцій, які визначають різні права їх власників: прості й привілейовані; іменні та на пред'явника; паперові та електронні; номінальні та без номіналу; платні та преміальні; з вільним та обмеженим обігом. Використання різних видів акцій пов'язане з різними цілями, якими керуються засновники акціонерних товариств. Облігація — це боргове зобов'язання позичальника перед кредитором, яке оформляється не кредитною угодою, а прода-жем-купівлею спеціального цінного папера. Це такий цінний папір, що засвідчує внесення його власником грошових коштів та підтверджує зобов'язання позичальника відшкодувати кредитору номінальну вартість облігації у визначений строк з виплатою доходу у вигляді процента або дисконту. Є різні види облігацій залежно від емітента, способу виплати доходу, термінів, на які вони випускаються, умов обігу та надійності. Функціонування ринку цінних паперів забезпечується його суб'єктами: емітентами, інвесторами, посередниками, фондовою біржею. Емітент — це юридична особа чи уповноважений державою орган, що здійснює випуск цінних паперів в обіг. Залежно від емітента розрізняють корпоративні (акціонерних товариств) і державні цінні папери. Інвестор — це юридична чи фізична особа. В окремих випадках — держава, яка, купуючи цінні папери певного емітента, вкладає (інвестує) кошти в його діяльність. Маючи широкий вибір різних видів цінних паперів великої кількості емітентів, інвестори обирають найкращі, на їхній погляд, варіанти розміщення своїх коштів. Посередники відіграють роль сполучної ланки між емітентом та інвестором. Посередників на фінансовому ринку поділяють на фінансових, якими є інституційні інвестори, та обслуговуючих — реєстратори, депозитарії та ін. Інституційних інвесторів розглядають як колективних інвесторів на ринку цінних паперів, які централізують фінансові ресурси індивідуальних інвесторів. Видами фінансових посередників є інвестиційні фонди, трасти та компанії. Вони мобілізують кошти шляхом випуску власних цінних паперів — інвестиційних сертифікатів. Інвестиційні фонди та трасти здійснюють тільки мобілізацію коштів. Розміщують кошти спеціальні компанії — інвестиційні керуючі, а зберігання забезпечують депозитарії. Обслуговуючі посередники на ринку цінних паперів належать до його інфраструктури. Вони не беруть участі у мобілізації і розміщенні фінансових ресурсів, але сприяють цим процесам. Реєстратори надають послуги щодо ведення реєстру власників іменних цінних паперів, а депозитарії — зі збереження та (або) обміну прав власності на цінні папери, а також обслуговують угоди, пов'язані з рухом цінних паперів. Ці незалежні від емітентів та інвесторів посередники забезпечують надійне функціонування ринку цінних паперів. Фондова біржа є особливим посередником на ринку цінних паперів, будучи центром торгівлі ними. Вона виконує три основні функції — посередницьку, індикативну та регулятивну. Сутність посередницької функції полягає в тому, що фондова біржа створює достатні й усебічні умови для торгівлі цінними паперами емітентам, інвесторам та фінансовим посередникам. Торговельні угоди на біржі укладають брокери. Індикативна функція фондової біржі полягає в оцінці вартості й привабливості цінних паперів. Саме на біржі проводиться котирування цінних паперів, яке дає інформацію інвесторам про вартісну і якісну оцінку цінних паперів та динаміку їх розвитку. Регулятивна функція фондової біржі виражається в організації торгівлі цінними паперами. Вона встановлює вимоги до емітентів, які виставляють свої цінні папери на біржові торги, правила укладення і виконання угод, механізм контролю за діяльністю суб'єктів біржової торгівлі. СТРАХУВАННЯ ТА СТРАХОВИЙ РИНОК 1. Сутність, принципи, види та роль страхування 2. Страховий ринок 3. Галузі страхування 4. Перестрахування і співстрахування 5. Доходи та витрати страховика 1. Сутність, принципи, види та роль страхування В умовах ринкових відносин у зв'язку з ускладненням відносин суб'єктів господарювання, збільшенням масштабів і посиленням концентрації виробництва ступінь ризикованості в суспільстві наростає. Як наслідок, виникає об'єктивна потреба у страхуванні як ефективному засобі забезпечення економічної безпеки суб'єктів господарювання і життєдіяльності людей у разі збитків від ризикових обставин, зумовлених природними явищами (стихійними лихами) та нещасними випадками, що загрожують життю, здоров'ю та майну людини. У Законі України "Про страхування" від 4 жовтня 2001 р. № 2745-ІП зазначено, що страхування — це вид цивільно-правових відносин із захисту майнових інтересів громадян (фізичних) і юридичних осіб при настанні певної події (страхового випадку), визначеної договором страхування чи чинним законодавством за рахунок грошових фондів, що формуються шляхом сплати громадянами та юридичними особами страхових платежів (внесків, страхових премій). Сутність і зміст страхової діяльності розкривають через її функції:

Принципи, на яких базується здійснення страхової діяльності, такі:

Відповідно до названих критеріїв (якісних ознак) методологія передбачає класифікацію страхування за такими ознаками: — за історичною ознакою, що передбачає виділення етапів еволюції законодавства зі страхування: а) до 1993 р., тобто вихід України із системи Держстраху СРСР; б) 1993—1996 рр. — початок формування національної системи страхування незалежної України в умовах різноманітних організаційних форм страхування (від прийняття Декрету Кабінету Міністрів України "Про страхування"); в) з 1996 р. — зміцнення фінансових основ діяльності страхових компаній (після затвердження Закону України "Про страхування"); — за економічними ознаками: а) залежно від спеціалізації страховика (страхування життя і ризикове страхування); б) за об'єктами страхування (особисте та майнове страхування, страхування відповідальності); в) за родом майна (автотранспортне, морське, авіаційне, космічне, кредитне, вогневі ризики); г) за статусом страхування (захист інтересів громадян —фізичних осіб і суб'єктів підприємницької діяльності — юридичних осіб); д) за статусом страховика (державне, взаємне, комерційне); — за юридичними ознаками: а) за ліцензованими видами страхування; б) за формами проведення страхування (добровільне, обов'язкове). Обов'язкова форма страхування здійснюється за такими ознаками:

Добровільне страхування здійснюється на основі договору між страхувальником і страховиком. Загальні умови і порядок його здіснення визначаються правилами страхування конкретного страховика, що встановлюються ним самостійно відповідно до вимог законодавства; конкретні умови визначаються безпосередньо при укладанні договору страхування. |