Отчет (1). Отчет по учебной практике в период с 15 июня 2015г по 15 июля 2015 г

Скачать 0.63 Mb. Скачать 0.63 Mb.

|

Таким образом, основная цель исследования - анализ стратегии управления финансами компании.Глава 1. Ознакомление с деятельностью предприятия 1.1. Знакомство с работой бухгалтерии и организацией бухгалтерского учета на предприятииОсновные направления деятельности ООО «СервисИнвест» включают в себя:

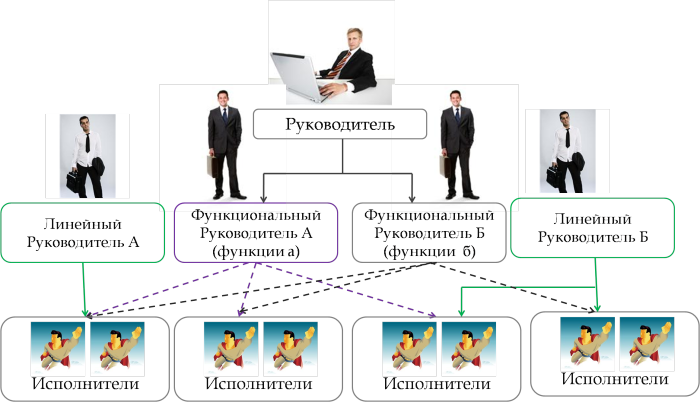

ООО «СервисИнвест» участвовало в реализации нескольких крупных проектов. Организационная структура фирмы является линейно-функциональной (рис. 4). Она представляет собой совокупность специализированных функциональных подразделений, которые оказывают непосредственное влияние на принятия и реализации управленческих решений. Организационная структура помимо подразделений включает в себя людей, постоянно вступающих в различные взаимоотношения в ходе решения общих задач. Функциональная структура производит разделение управленческих функций между руководством и отдельными подразделениями. Опираясь на представленную организационную структуру компании, можно рассмотреть функции каждого отдела и обязанности сотрудников.  Рис. 1. - Организационная структура «СервисИнвест» Основные экономические показатели деятельности компании представлены в таблице 2. Таблица 1 Основные экономические показатели деятельности ООО за 2012- 2014гг.

Объём реализации в 2013 году против 2012 г. повысился до 101,9 % или на 1,9%, а 2012 г. по сравнению с 2012 г. повысился до 113,7 % или на 13,7%. Выручка от реализации в 2013 г. повысилась до 107,4 % или на 7,4 %, а в 2014 г. по сравнению с 2013 г. повысилась до 108,5 % или на 8,5 % в связи с увеличением объёма реализации. Себестоимость снизилась в 2014 г. по сравнению с 2013 г. на 18,37% в связи с сокращением численности. Валовая прибыль снизилась до 91% или на 9 % в 2013 г., а в 2014 г. по сравнению с 2013 г. повысилась до 123% или на 23 %. Прибыль от продаж повысилась до 100,1% или на 0,1 % в 2013 г., а в 2014 г. до 135,4% или на 35,4 %. Прибыль до налогообложения в 2013 г. увеличилась до 105,9 % или на 5,9 %, а в 2014 г. по сравнению с 2013 г. увеличилась до 151 % или на 51 %. Чистая прибыль в 2013 г. повысилась до 105,7 % или на 5,7 %, а в 2014 г. по сравнению с 2013 г. увеличилась до 167,6 % или на 67,6 %. Рентабельность продукции снизилась в 2013 г. до 94 % или на 6 %, а в 2014 г. по сравнению с 2013 г., в связи с тем, что темпы роста выручки были ниже темпов роста себестоимости. Рентабельность капитала в 2013 г. повысилась до 112 % или на 12 %, а в 2014 г. по сравнению с 2013 г. до 150 % или на 50 %в связи с увеличением прибыли до налогообложения. Рентабельность активов в 2013 г. повысилась до 150 % или на 50 % в связи с увеличением чистой прибыли. Среднегодовая стоимость основных фондов повысилась до 100,5 % или на 0,5 %, а в 2014 г. по сравнению с 2013 г. до 103,4% или на 3,4 %. Фондоотдача повысилась до 101,5 % или на 1,5 %, а в 2014 г. по сравнению с 2013 г. до 110,1 % или на 10,1 %. Рост фондоотдачи обусловлен повышением темпов роста объёма выпуска продукции над темпами роста среднегодовой стоимости оборудования. Среднегодовые остатки оборотных средств повысились до 104 % или на 4 %, а в 2014 г. по сравнению с 2013 г. до 107 % или на 7 %. Коэффициент оборачиваемости оборотных средств снизился до 95 % или на 5 %, а в 2014 г. по сравнению с 2013 г. повысился до 101,3 % или на 1,3 % в связи с увеличением объёма выручки и увеличением среднего остатка оборотных средств. Затраты на рубль продукции составили в 2014 г. 55,7 коп., что меньше по сравнению с 2013 г. на 7,5 коп. Прибыль в действующих ценах получена на сумму 2087,041 млн. руб. Для расчёта финансовой устойчивости ООО «СервисИнвест» воспользуемся данными таблиц (Приложение 1-6), составленных на основании бухгалтерского баланса этого компании за 2012 – 2014 гг. Из приведённых расчетов видно, что по данным критериям компания ООО «СервисИнвест» отвечает критериям платёжеспособности и обладает некоторой финансовой устойчивостью. Таблица 3 Таблица расчёта финансовой устойчивости

Финансовое состояние компании и его устойчивость в значительной степени зависят от того, каким имуществом располагает компания, в какие активы вложен капитал, и какой доход они ему приносят. В процессе анализа активов компании в первую очередь следует изучить динамику активов с точки зрения кредиторской и дебиторской задолженности, изменения в их составе и структуре и дать им оценку. Анализ динамики активов (таблица 4) показывает, что абсолютная их сумма за анализируемый год увеличилась на 1749,0 т.р. или на 31,4 %. Т.е. компания повышает свой экономический потенциал. Анализ структуры активов баланса, отражая долю каждой статьи в общей валюте баланса, позволяет определить значимость изменений по каждому виду активов. Полученные данные показывают, что структура активов изменилась довольно существенно: увеличилась доля запасов на 15%. Таблица 4 Анализ динамики и структуры имущества компании за 2012-2014г.г.

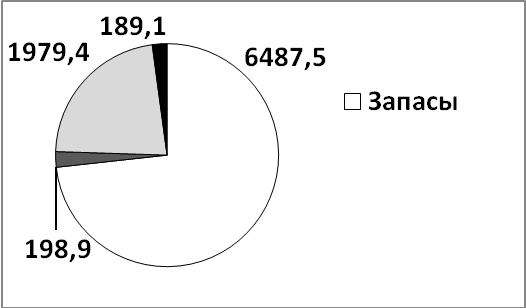

В структуре оборотных средств на начало периода основную долю занимают запасы –58 % и дебиторская задолженность (в течение 12 месяцев) – 28% , на конец периода основную долю занимают запасы –73% и дебиторская задолженность (в течение 12 месяцев) – 22%. Таблица 5 Анализ динамики и структуры оборотных активов за 2012-2014г.г.

Структура оборотных активов компании на 2014г. представлена на рисунке 5.  Рис. 5. – Структура актива на конец 2014 года Анализ динамика и структуры пассива баланса за 2012-2014 год представлен в таблице 6. Таблица 6 Анализ динамики и структуры пассива баланса

Как видно из таблицы 6, в пассиве баланса существенные изменения произошли по всем позициям. Капитал и резервы выросли на 24,6% (2591,5 тыс.руб. в абсолютном выражении); долгосрочные обязательства снизились на 24,1% (377 тыс.руб. в абсолютном выражении); краткосрочные обязательства выросли на 76,9% (1246,5 тыс.руб. в абсолютном выражении). Между тем, в структуре пассива изменений, по сути, не произошло. Все изменения находятся в пределах до 5% от структуры пассива. Определим тип финансовой устойчивости ООО «СервисИнвест» в 2014 году. Для характеристики финансовой ситуации в компании экономисты выделяют четыре типа финансовой устойчивости:

При абсолютной финансовой устойчивости запасы и затраты покрываются собственными оборотными средствами, и компания не зависит от внешних источников. Абсолютная финансовая устойчивость характеризуется неравенством: сумма запасов и затрат < собственные оборотные средства (определяемые как разница между собственным капиталом и внеоборотными активами) В конце 2014 г.: сумма запасов и затрат =6487462+198904 = 6686366 т.руб. собственные оборотные средства =13140347+472559–7325287 = 6287619 т.руб. Откуда следует что сумма запасов и затрат > собственные оборотные средства, следовательно финансовое состояние ООО «СервисИнвест» нельзя отнести к типу абсолютной финансовой устойчивости. Нормальная финансовая устойчивость характеризуется неравенством: собственные оборотные средства < сумма запасов и затрат < собственные оборотные средства + долгосрочные пассивы Данное соотношение показывает, что сумма запасов и затрат превышает сумму собственных оборотных средств, но меньше суммы собственных оборотных и долгосрочных заемных источников. Для покрытия запасов и затрат используются собственные и привлеченные средства долгосрочного характера. На конец 2014 г.: собственные оборотные средства + долгосрочные пассивы = 6287619 +1187842 = 7475461 т.руб., следовательно приведённое выше неравенство выполняется, таким образом финансовое состояние ООО «СервисИнвест» можно отнести к типу нормальной финансовой устойчивости. Показатель ликвидности и показатели финансовой устойчивости рассчитаны на основании сокращённого бухгалтерского баланса ООО «СервисИнвест» за 2012 - 2014 гг. (Приложения 1-6). 1. Коэффициент текущей (общей) ликвидности = текущие активы / краткосрочные обязательства. Рекомендуемое значение > 2 Данный коэффициент отражает, достаточно ли у компании средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение предстоящего года. 2012 год =7822002/(874929-75255) =9,78 2013 год =8819784/(1570689-20374) = 5,68 2014 год =9870332/(2867430-472559) = 4,12 2. Коэффициент финансовой зависимости равен отношению собственного капитала к общей сумме капитала. Рекомендуемое значение больше 0,5. Рост этого показателя в динамике означает увеличение доли заёмных средств в финансировании компании. Если его значение снижается до единицы (100%), то значит, компания полностью финансируется за счёт собственных средств. 2012 год =11172595/13546112 = 0,82 2013 год =12035020/14991099 = 0,80 2014 год =13140347/17195619 = 0,76 3. Коэффициент соотношения заёмных и собственных средств – это отношение заёмного капитала к собственному. Он показывает каких средств у компании больше – заёмных или собственных. Если коэффициент превышает единицу, то это значит, что компания в большей степени зависит от заёмных средств. Допустимый уровень зависимости определяется условиями работы каждого компании и, в первую очередь, скоростью оборота оборотных средств. Поэтому дополнительно к расчёту коэффициента необходимо определить скорость оборота материальных оборотных средств и дебиторской задолженности за анализируемый период. Если дебиторская задолженность оборачивается быстрее материальных оборотных средств, это означает достаточно высокую интенсивность поступления денежных средств на счета компании, т. е. в итоге – увеличение собственных средств. Поэтому при высокой оборачиваемости дебиторской задолженности коэффициент соотношения заёмных и собственных средств может значительно превышать единицу. 2012 год =(1498588+874929-752555)/(11172595+752555) = 0,13 2013 год =(1385390+1570689-203741)/(12035020+203741) =0,22 2014 год =(1187842+2867430-172559)/(13140347+172559) = 0,29 4. Коэффициент обеспеченности текущих активов собственными оборотными средствами равен отношению собственных средств к текущим активам (оборотным средствам). Рекомендуемое значение больше 0,5 Состояние оборотных средств в основном отражается в показателях обеспеченности оборотных средств и их составляющих собственными оборотными средствами. В финансовом анализе наиболее часто находит применение коэффициент обеспеченности текущих активов собственными оборотными средствами, показывающего какая часть оборотных средств компании была сформирована за счёт собственного капитала. 2012 год = (7822002 – 2126984 – 874929) / (7822002 – 2126984) = 0,84 2013 год = (8819784 – 1671834 – 1570689) / (8819784 – 1671834) = 0,78 2014 год = (9870332 – 1979439 – 2867430) / (9870332 – 1979439) = 0,63 5. Коэффициент маневренности собственного капитала равен отношению собственных оборотных средств к собственному капиталу. Показывает, какая часть собственных средств компании находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Обеспечение собственных текущих активов собственным капиталом является гарантией устойчивости финансового состояния при неустойчивой кредитной политике. Высокие значения коэффициента маневренности положительно характеризует финансовое состояние. Считается что оптимальное значение этого показателя 0,5. Однако, учитывая предыдущие рассуждения, предполагаемый критерий неравномерен. Уровень коэффициента маневренности зависит от характера деятельности компании: в фондоёмких производствах его нормальный уровень должен быть ниже, чем в материалоёмких (т. к. в фондоёмких значительная часть собственных средств является источником покрытия основных производственных фондов). С финансовой точки зрения, чем выше коэффициент маневренности, тем лучше финансовое состояние. 2012 год =(7822002-2126984-874429)/(11172595+752555) = 0,40 2013 год =(8819784-1671834-1570689)/(12035020+203741) =0,45 2014 год =(9870332-1979439-2867430)/(13140347+172559) = 0,37 6. Коэффициент маневренности функционального капитала равен отношению суммы краткосрочных финансовых вложений и денежных средств к собственным оборотным средствам. Показатель характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств и быстрореализуемых ценных бумаг, т. е. средств, имеющих абсолютную ликвидность. Для нормально функционирующего компании этот показатель меняется в пределах от нуля до единицы. При прочих равных условиях рост показателя в динамике рассматривается как положительная тенденция. 2012 год = 66143 / (7822002 – 2126984 – 874429) = 0,013 2013 год = (800730 + 244997)) / (8819 +84 – 1671834 – 1570689) = 0,18 2014 год = (1015385 + 189142) / (9870332 – 1979439 – 2867430) = 0,23 7. Коэффициент обеспеченности недвижимого имущества собственным капиталом равен отношению собственного капитала к сумме внеоборотных активов и дебиторской задолженности. Коэффициент показывает, в какой степени основные средства и другие внеоборотные активы покрываются за счёт собственного капитала. 2012 год =(11172595+752555)/5724110 = 2,08 2013 год =(12035020+203741)/6171315 = 1,98 2014 год =(13140347+172559)/7325287 = 1,81 8. Коэффициент реальной стоимости имущества равен отношению реальных активов к балансу актива. Рекомендуемое значение меньше 0,5. Называется ещё коэффициентом реальной стоимости основных и материальных оборотных средств в имуществе компании. Он определяет, какую долю в стоимости имущества составляют средства производства. Коэффициент рассчитывается делением суммарной величины основных средств, производственных запасов и незавершенного производства на стоимость активов компании (валюту баланса). По существу, этот коэффициент определяет уровень производственного потенциала компании, обеспеченность производственного процесса средствами производства. Он очень важен, если данное компания предполагает установить договорные отношения с новыми партнёрами – поставщиками или покупателями. Коэффициент реальной стоимости имущества у таких поставщиков или покупателей поможет компании создать представление об их производственном потенциале и целесообразности заключения договоров с ними с этой точки зрения. На основе данных нормальным считается ограничение, когда реальная стоимость имущества составляет более 0,5 от общей стоимости активов. 2012 год =(4106519+1089834)/13546112 = 0,38 2013 год =(4196888+1460622)/14991099 = 0,37 2014 год =(4386376+2854500)/17195619 = 0,42 9. Коэффициент соотношения текущих активов и недвижимости равен отношению текущих активов к недвижимому имуществу. Определяется как частное от деления стоимости текущих активов на стоимость недвижимого имущества. Оптимальная и критическая величина соотношения текущих активов и недвижимости обусловлена отраслевыми особенностями компании достигается в случае, когда обязательства гарантировано, покрываются текущими активами, признаком такой стабильности является выполнение условия: коэффициент соотношения текущих активов и стоимости недвижимого имущества больше коэффициента отношения заёмных к собственному капиталу. К. соотношения текущих активов и недвижимости > К. соотношения заёмных средств к собств. капиталу 2012 год = (782200 – 2126984) / (5724110 + 2126984) = 0,72 2013 год = (8819784 – 1671834) / (6171315 + 1671834) = 0,91 2014 год = (9870332 – 1979439) / (7325287 + 1979439) = 0,84 Составим сводную таблицу 7 показателей финансовой устойчивости. Коэффициент финансовой зависимости в 2014 г. уменьшился на 0,04 по сравнению с 2013 г. в связи увеличением общей суммы капитала по сравнению с собственным капиталом на 5 %. Коэффициент заёмных средств и собственных средств повысился с 2012 г. по 2014 г. с 0,13 до 0,29, но коэффициент значительно меньше 1 - это значит компания в малой степени зависит от заёмных средств, что полностью коррелирует с показателями финансовой зависимости. Таблица 7 Сводная таблица показателей финансовой устойчивости

Коэффициент обеспеченности текущих активов собственными оборотными средствами уменьшается с 2012 г. по 2014 г. с 0,84 до 0,63 в связи с тем, что часть оборотных средств компании сформированных за счёт собственного капитала уменьшилось на 21 %. Коэффициент маневренности собственного капитала в 2013 г. повысился на 0,16 в связи с увеличением собственных оборотных средств компании на 15 %, а в 2014 г. увеличился только на 0,05 по сравнению с 2013 г. в связи с уменьшением роста собственных оборотных средств на 11 %. Коэффициент маневренности функционального капитала с 2012 г. по 2014г. увеличился с 0,13 до 0,23 в связи с увеличением денежных средств и краткосрочных финансовых вложений на 28 %. Коэффициент обеспеченности недвижимого имущества собственным капиталом уменьшается с 2012 г. по 2013 г. на 0,01 в связи с увеличением собственного капитала на 7 %, а в 2014 г. уменьшается на 0,17 в связи с увеличением внеоборотных активов и дебиторской задолженности на 9 %. Коэффициент реальной стоимости имущества увеличился с 2012 г. по 2014 г. с 0,38 до 0,42 в связи с увеличением внеоборотных и оборотных активов на 26 %. Коэффициент соотношения текущих активов и недвижимости в 2013 г. увеличился на 0,19 в связи с уменьшением дебиторской задолженности на 27 % и в 2014 г. снизился на 0,8 в связи с увеличением дебиторской задолженности и внеоборотных активов на 18 %. Проведем расчет рентабельности ООО «СервисИнвест» за анализируемый период. 1. Коэффициент рентабельности продаж по основной деятельности по балансовой прибыли = (валовая прибыль / объем реализованной продукции) * 100% 2012 год =(2863348/7503201)*100%=38% 2013 год =(2863348/8061574)*100%=35% 2014 год =(3537251/8747848)*100%=40% 2. Коэффициент рентабельности продаж по основной деятельности по чистой прибыли = (чистая прибыль/объем реализованной продукции) * 100% 2012 год =(623767/7503201)*100%=8% 2013 год =(1541133/8061574)*100%=19% 2014 год =(1105337/8747848)*100%=12% 3. Коэффициент рентабельности продаж общая по балансовой прибыли = (валовая прибыль / доходы от всех видов деятельности ) * 100% 2012 год =(7503201/(1442111+2573+2516483))*100%=189% 2013 год =(8061574/(1541133+31640+4210139))*100%=139% 2014 год =(8747848/(2087041+37109+4333389))*100%=135% 4. Коэффициент рентабельности продаж общая по чистой прибыли = (чистая прибыль / доходы от всех видов деятельности) * 100% 2012 год =(623767/(1442111+2573+2516483))*100%=16% 2013 год =(1541133/(1541133+31640+4210139))*100%=27% 2014 год =(1105337/(2087041+37109+4333389))*100%=17% 5. Коэффициент рентабельности активов общей суммы капитала по балансовой прибыли = Коэффициент рентабельности продаж по основной деятельности по балансовой прибыли * (объем реализованной продукции / общую сумму капитала) 2013 год =35%*(7782387/14268605)= 19,0% 2014 год =40%*(8404711/16093360)= 20,8% 6. Коэффициент рентабельности активов общей суммы капитала по чистой прибыли = Коэффициент рентабельности продаж по основной деятельности по чистой прибыли *(объем реализованной продукции / общую сумму капитала) 2013 год =19%*(7782387/14268605)=10,3% 2014 год =12%*(8404711/16093360)=6,2% 7. Коэффициент рентабельности активов собственного капитала по балансовой прибыли = Коэффициент рентабельности продаж по основной деятельности по балансовой прибыли*(объем реализованной продукции / собственный капитал) 2013 год =35%*(7782387/11603807)=23,4% 2014 год =40%*(8404711/12587678)=26,7% 8. Коэффициент рентабельности активов собственного капитала по чистой прибыли = Коэффициент рентабельности продаж по основной деятельности по чистой прибыли * (объем реализованной продукции / собственный капитал) 2013 год =19%*(7782387/11603807)=12,7% 2014 год =12%*(8404711/12587678)=8,0% Анализ показателей финансовой устойчивости ООО «СервисИнвест» свидетельствует о том, что компания находится в близком к неустойчивому финансовому состоянию. На конец 2014 г. Сумма собственных оборотных средств, долгосрочных пассивов и краткосрочных кредитов и займов равна 9870332 т.руб. Из этого следует что собственных оборотных средств, долгосрочных пассивов и краткосрочных кредитов и займов меньше суммы запасов и затрат и финансовое состояние ООО «СервисИнвест» близко к неустойчивому. Коэффициент обеспеченности текущих активов собственными оборотными средствами уменьшается с 2012 г. по 2014 г. с 0,84 до 0,63 в связи с тем, что часть оборотных средств компании сформированных за счёт собственного капитала уменьшилось на 21 %. Коэффициент маневренности собственного капитала в 2013 г. повысился на 0,05 в связи с увеличением собственных оборотных средств компании на 15 %, а в 2014 г. снизился на 0,8 по сравнению с 2013 г. в связи с уменьшением роста собственных оборотных средств на 11 %. Коэффициент маневренности функционального капитала с 2012 г. по 2014г. увеличился с 0,13 до 0,23 в связи с увеличением денежных средств и краткосрочных финансовых вложений на 28 %. Коэффициент обеспеченности недвижимого имущества собственным капиталом увеличивается с 2012 г. по 2013 г. на 0,11 в связи с увеличением собственного капитала на 7 %, а в 2014 г. уменьшается на 0,12 в связи с увеличением внеоборотных активов и дебиторской задолженности на 9 %. Коэффициент реальной стоимости имущества снизился с 2012 г. по 2014 г. с 0,38 до 0,37 на 0,1 в связи с увеличением внеоборотных и оборотных активов на 26 %. Коэффициент соотношения текущих активов и недвижимости в 2013 г. увеличился на 0,19 в связи с уменьшением дебиторской задолженности на 27 % и в 2014 г. снизился на 0,8 в связи с увеличением дебиторской задолженности и внеоборотных активов на 18 %. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||