Реферат Налоговая система РФ. Работа НС РФ. Понятия, виды, роль в экономике

Скачать 458 Kb. Скачать 458 Kb.

|

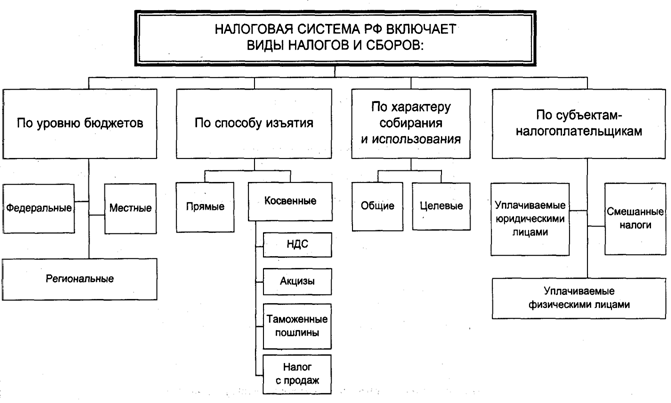

Налоговая система, в ее обобщенном понимании, представляет собой совокупность налогов, установленных законом; принципов, форм и методов их установления, изменения и отмены; системы мер, обеспечивающих выполнение налогового законодательства. Главными органично связанными элементами налоговой системы являются система налогов и налоговый механизм. Система налогов – это совокупность налогов, сборов, пошлин и других приравненных к налогам платежей, взимаемых на территории государства в тот или иной период времени. Основными налогами, посредством которых формируется преобладающая масса бюджетных доходов, как в российской, так и в мировой практике являются: налог на добавленную стоимость, акцизы, налог на прибыль (доход) юридических лиц, подоходный налог с физических лиц; таможенные пошлины, платежи в социальные фонды, налог с продаж. Налоговый механизм представляет собой совокупность всех средств и методов организационно-правового характера, направленных на выполнение налогового законодательства посредством налогового механизма реализуется налоговая политика государства, формируются основные количественные и качественные характеристики налоговой системы, ее целевая направленность на решение конкретных социально-экономических задач. Наиболее важную роль в налоговом механизме имеет налоговое законодательство, а внутри него – механизм налогообложения (уровни налоговых ставок, система льгот, порядок исчисления налогооблагаемой базы, состав объектов налогообложения и другие элементы, связанные с исчислением налогов). Посредством изменения механизма налогообложения (порядка исчисления того или иного налога) можно придать налоговой системе качественно новые черты, например, изменить ее структуру, не меняя при этом количественного и видового состава налогов. В самом простом случае это достигается путем изменения ставок наиболее значимых налогов. Но в мировой практике обычно используется другой способ: система налогов и уровни ставок меняются, как правило, лишь в случаях крайней необходимости, однако достаточно часто пересматриваются системы льгот. Последние и устанавливаются на относительно короткий срок - на 2-3 года, по истечении которых, льготы перестают действовать автоматически, но могут быть продлены. Серьезная переориентация налоговой системы достигается также при изменении налогооблагаемой базы за счет состава налогоплательщиков, объектов налогообложения и т.д. Правовое оформление налоговой системы обеспечивал в течение почти десятилетия пакет налоговых законов. Он включает базовые законы: «Об основах налоговой системы РФ» (от 27 декабря 1991г.), определивший принципы построения налоговой системы, ее структуры, а также права, обязанности и ответственность плательщиков и налоговых органов; «О государственной налоговой службе РСФСР» (от 21 марта 1992г., новая редакция – 1995г.), рассматривающий вопросы организации сбора налогов и контроля, а также ряд законов о порядке исчисления и уплаты конкретных налогов. Для обеспечения стабильного управления всей налоговой системы РФ разработан и продолжает совершенствоваться Налоговый кодекс. В июле 1998г. была принята первая часть НК, посвященная общим проблемам налогообложения – системе налогов и сборов РФ, налоговому аппарату, налоговому контролю, налоговым правонарушениям и ответственности за их совершение. Спустя два года (2000г.) введена в действие вторая часть НК, которая касается порядка расчета конкретных федеральных и региональных налогов. Вторая часть НК постоянно расширяется за счет включения в нее новых налогов (транспортного, сельскохозяйственного, специальных налоговых режимов). Государство, выражая интересы общества в различных сферах жизнедеятельности, вырабатывает и осуществляет соответствующую политику – экономическую, социальную, экологическую, демографическую и др. При этом в качестве средства взаимодействия объекта и субъекта государственного регулирования социально-экономических процессов используются финансово-кредитный и ценовой механизмы. Финансово-бюджетная система охватывает отношения по поводу формирования и использования финансовых ресурсов государства – бюджета и внебюджетных фондов. Она призвана обеспечивать эффективную реализацию социальной, экономической оборонной и других функций государства. Важной «кровеносной артерией» финансово-бюджетной системы являются налоги. Налоги возникли вместе с товарным производством, разделение общества на классы и появление государства, которому требовались средства на содержание армии, судов, чиновников и другие нужды. «В налогах воплощено экономически выраженное существование государства», - справедливо подчёркивал К. Маркс1[4]. В эпоху становления и развития капиталистических отношений значение налогов стало усиливаться: для содержания армии и флота, обеспечивающих завоевание новых территорий – рынков сырья, и сбыта готовой продукции, казне нужны были дополнительные средства. Изъятие государством в пользу общества определённой части стоимости валового внутреннего продукта в виде обязательного взноса и составляет сущность налога, и, следовательно, налоговой системы в целом. Взносы осуществляют основные участники производства валового внутреннего продукта: работники, своим трудом создающие материальные и нематериальные блага и получающие определённый доход; хозяйствующие субъекты, владельцы капитала, действующие в сфере предпринимательства. За счёт налоговых взносов, сборов, пошлин и других платежей формируются финансовые ресурсы государства. Экономическое содержание налогов выражается, таким образом, взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства, с другой стороны, по поводу формирования государственных финансов. 2 Налоговая система РФ 2.1 Структура современной налоговой системы РФ Построение справедливой и эффективной налоговой системы, обеспечение ее ясности, предсказуемости и стабильности является важным условием повышения предпринимательской и инвестиционной активности. В настоящее время налоговая система России уже содержит ряд методов и средств, являющихся приемлемой формой перераспределения средств в условиях рыночных отношений. Налоговая система базируется на соответствующих законодательных актах государства, которыми устанавливаются конкретные методы построения взимания налогов, т.е. определяются элементы налога. Вообще характерной чертой новой налоговой системы России становится появление большой группы местных налогов и сборов. Местные органы согласно законодательству могут вводить 21 вид налогов, из которых 3 являются общеобязательными. Это земельный налог, регистрационный сбор с физических лиц, занимающихся предпринимательской деятельностью, и налог на имущество граждан. Остальные 18 устанавливаются (или не устанавливаются) по решению местных органов управления. По большинству местных налогов предельная ставка ограничена законодательством РФ. Налоговая система России стала формироваться в ее современном виде с 1991 года в результате принятия Закона “ Об основах налоговой системы РФ”. Принятием этого закона хотели положить в основу построения российской налоговой системы два основных принципа: Охват налогами всех хозяйствующих субъектов. Однократность обложения одного вида дохода одним и тем же налогом за один и тот же период времени. Первый принцип реализуется посредством обязательной регистрации юридических лиц в налоговой инспекции. А второй принцип осуществляется таким построением системы налогов, которая позволяет избежать двойного налогообложения. Но, к сожалению, на практике элементы двойного налогообложения наблюдаются и в скрытой и в явной форме. Если сказать в целом о развитии системы налогообложения в России, то можно указать на следующие свойства, которые ей присущи: наличие минимальной суммы дохода. наличие и величина предельной, самой высокой ставки налога, взимаемого с достаточно больших доходов. налоговое льготы и освобождение от налога определенных категорий граждан и видов доходов. изменение величины налога в зависимости от величины дохода. сведение различных видов дохода одного гражданина в единый общий доход. организация учета и контроля доходов, взимания налогов. санкции за сокрытие доходов и неуплаты налогов. Отдельные из этих свойств в той или иной степени присущи развивающейся системе налогообложения в России. Законом “Об основах налоговой системы в РФ” введена трехуровневая система налогообложения предприятий, организаций и физических лиц. Первый уровень - это федеральные налоги России. Второй уровень - налоги республик в составе РФ и налоги краев, областей, автономной области, автономных округов. Третий уровень - местные налоги. Нужно отметить, что правительственные органы городов Москвы и Санкт-Петербурга имеют полномочия на установление как региональных, так и местных налогов. Трехуровневая система налогообложения дает возможность каждому органу управления самостоятельно формировать доходную часть бюджета, исходя из собственных налогов, займов и др. Налоговая система России практически создается заново, потому что еще несовершенна, нуждается в улучшении и в ближайшее время не может быть стабильной. Налоги меняются и будут меняться даже в условиях стабилизации налоговой системы, так как налоги - это гибкий инструмент воздействия на находящуюся в постоянном движении экономику. Сегодня требуется не простое изменение налоговых ставок, а кардинальная налоговая реформа, стимулирующая деятельность производителя. 2.2 Современные проблемы налоговой системы Когда говорят о неблагоприятном инвестиционном климате в России, то чаще всего упоминают чрезмерность налогового бремени. На самом деле оно существенное, но немногим тяжелее, чем в большинстве европейских стран. Применение российского режима налогообложения, известного иностранным инвесторам своей неурегулированностью и постоянной изменчивостью, является одним из факторов, сдерживающим иностранные фирмы от прямых инвестиций в Россию, связанных с реальным осуществлением деятельности в России или заставляет использовать хитроумные схемы, позволяющие оптимизировать затраты, связанные с налогами в России. Сравнивая относительную предпочтительность привлечения капитала в различных формах, следует подчеркнуть, что прямые инвестиции имеют ряд преимуществ. Прежде всего активизируется деятельность частного сектора, расширяется выход на внешние рынки и облегчается доступ к новым технологиям и методам управления. В этом случае больше вероятность реинвестирования прибыли внутри страны, чем вывоза в страну базирования. Кроме того, приток предпринимательского капитала не увеличивает размер внешней задолженности. Следует отметить ещё, что развитие нормативной базы по налогообложению иностранных юридических лиц проходит в основном за счёт принятия большого числа подзаконных актов, которые по сути не являются нормативными документами, а носят рекомендательный характер. Их множественность и постоянное изменение создаёт у иностранных партнёров, кроме того, ощущение хронической нестабильности налогового регулирования. Между тем, применение существующих норм законодательства и международных договоров на практике затруднено, ввиду недостаточного уровня образования налоговых инспекторов на местах по этим вопросам. Пока экспортёры страдают, как и вся экономика от плохого налогового режима и высоких страховых рисков, но всё же в состоянии благополучно существовать благодаря включённости в мировую экономику и финансовую систему. Условно, они могут продолжать жить при нынешней системе, успешно лоббируя свои налоговые интересы в законодательной и исполнительной власти. Высказываются более пессимистические мнения. Сожалеют о том, что Россия значительно отстала в своём понимании вопросов международного налогообложения. И что весь положительный опыт, накопленный российской налоговой системой на данном этапе, сводится лишь к одной из сторон международного налогообложения – к налогообложению нерезидентов России. Сама же налоговая система России не интегрирована в совокупность мировых налоговых систем. А наличие значительного числа соглашений само по себе не означает готовность налоговой системы существовать на равных с налоговыми системами других стран. В целом характеризуя законодательство в области налогообложения иностранных компаний, можно сказать, что с каждым годом оно становится всё более приближённым к западным стандартам. Однако при всём приближении к западным стандартам в российском законодательстве существуют уникальные моменты, не имеющие аналогов в других странах (как, например, положение о необложении доходов иностранных юридических лиц по внешнеторговым контрактам, по которым право собственности переходит за территорию России). На Западе сейчас интенсивно обсуждается ряд интересных проектов упрощения системы налогообложения, вплоть до перехода к системе единого налога на расходы, при которой обложению будут подвергаться только потребительские расходы граждан, а все виды накоплений и инвестиций (и граждан и предприятий) получат полную свободу от налогов как общественно-полезные и поддерживаемые государством. Что касается снижения налоговых ставок, то эти процессы идут практически во всех странах (может быть за исключением России), и страны, наиболее продвинувшиеся в этом направлении, добиваются наибольших успехов в экономическом и социальном развитии. Если же говорить об условиях международной конкуренции, то сейчас на мировом рынке особые преимущества имеют те страны, которые проводят рациональную сдержанную налоговую политику. Эти страны привлекают значительную долю иностранных инвестиций, поскольку инвесторы принимают решения, не в последнюю очередь ориентируясь на размер налоговых ставок; в них ускоренно формируется широкая прослойка состоятельных собственников, что является основой благосостояния страны, её политической и экономической стабильности. Анализ по этому показателю приводит к заключению, что большинство из них решило или решает следующие основные задачи: - установление налоговых ставок на уровне ниже среднемировых, отказ от прогрессивной системы налогообложения для основной массы получателей доходов; - установление таких правил расчёта налогооблагаемой массы, при которых инвестиции в производство и производительное накопление граждан и предприятий фактически полностью освобождается от налогообложения. Налоговые стимулы могут создаваться центральными, региональными или местными органами власти. Они представляют собой специальные ставки, налоговые каникулы или освобождение от налогов для новых инвестиций. Ставка налога с корпораций. Некоторые правительства предлагают снижение ставки корпоративного налога для иностранных инвесторов. Снижение ставки корпоративного налога может применятся ко всем инвестициям из-за границы или только по вкладам в конкретных регионах или отраслях. Отдельные отрасли. С целью ускорения развития или укрепления позиций отдельных отраслей правительства могут предлагать налоговые стимулы для инвестиций в этой отрасли. Содействие экспорту. Налоговое поощрение экспорта, как правило, связано с обложением пониженными ставками или освобождением от налогов, получаемых от экспорта прибылей корпораций. Налоговые каникулы. Так называются периоды времени, в течение которых компания освобождена от тех или иных налогов. 3. Недостатки налоговой системы России. Оптимально построенная налоговая система должна не только обеспечивать финансовыми ресурсами потребности государства, но и не снижать стимулы налогоплательщика к предпринимательской деятельности, обязывать его к постоянному поиску путей повышения эффективности хозяйствования. Мировой опыт налогообложения показывает, что изъятие у налогоплательщика до 30-40% от дохода является пределом, после которого начинается процесс сокращения сбережений, а тем самым и инвестиций в экономику. Если же число налогов предусматривает изъятие у налогоплательщика более 40-50% его доходов, то это полностью ликвидирует стимулы к предпринимательской инициативе и расширению производства. В мировой налоговой практике в качестве показателя налоговой нагрузки на макроуровне служит отношение суммы всех взысканных с налогоплательщиков налогов к объему полученного валового внутреннего продукта. В Российской экономике по различным оценкам от 25 до 40% ВВП создается в теневом секторе экономики, подавляющая часть которого не охватывается налогами. По данным Минфина России из-за сокрытия доходов и объектов налогообложения в консолидированный бюджет страны не поступает ежегодно от 30 до 50% налогов. В результате законопослушные налогоплательщики, а это, в основном, легальные товаропроизводители (их около 17%), производят отчисления в государственную казну в виде налогов, составляющих более половины произведенного ВВП. Немногие предприятия могут выдержать такую нагрузку. Другая проблема сводится к тому, что доля изъятия через налоги около 33% ВВП рассчитана, исходя из фактически уплаченных или же запланированных к поступлению в бюджет налогов. Однако из-за хронических недоплатежей в бюджет долги превышают предполагаемые поступления налоговых отчислений. Налоги должны распределяться в равной степени между федеральным центром и регионами. Однако самые собираемые налоги (НДС, акцизы, налог на прибыль) уходят в Москву, а оставшиеся на местах должным образом не собираются. Некоторые местные налоги вообще не окупают затраты на их сбор (например, налог на собак). Еще одна проблема заключается в том, что наряду с законами действуют многочисленные подзаконные акты: инструкции, дополнения, изменения к ним, разъяснения и т.д. Это, прежде всего, затрудняет работу самих налоговых служб. Этого сложно избежать из-за высокого динамизма процессов, которые происходят в хозяйственной жизни страны. Другое дело, что не все новшества оправданы. Наиболее спорным на сегодняшний день является вопрос о тяжести налогового бремени. Налоговая система России строилась по образу и подобию налоговых систем западных стран. В некоторых случаях налоговые ставки вообще не отличаются от западных аналогов. Проблематичен также вопрос неравномерности распределения налогов между категориями плательщиков. Практически не предусмотрена градация и соответствие уровня налоговых отчислений налогоплательщиков в зависимости от уровня их доходов. К тому же весь упор налоговой службы направлен на тех налогоплательщиков, которых легко проверить (т.е. мелких и средних предпринимателей), тогда как основная часть уходит от оплаты налогов как на законном, так и на незаконном основании. Особенно сильные дебаты в настоящее время ведутся в связи с введением налога с продаж и единого налога на вмененный доход. Вместо посильной поддержки развития налогоплательщиков нынешняя налоговая политика направлена на всяческое препятствование такому развитию. Несмотря на очевидную необходимость реформирования налоговой системы ее кардинальная ломка привела бы лишь к негативным последствиям. Очевидно, что налоговые реформы будут проводиться исходя из того, что существующая система совокупности налогов, механизмов их исчисления и методов контроля не должна принципиально измениться. Уже сейчас наблюдается тенденция (хотя и не совсем удачная) к снижению налоговых ставок и снижению налогового бремени. Действующая в течение последних лет в России налоговая система создавалась практически заново. Отечественный опыт функционирования такой системы в условиях, когда дается простор рыночным отношениям, очень невелик. Поэтому в ходе реализации налоговых законов возникает множество острейших проблем, касающихся взаимоотношений налогоплательщиков и государства, ответственности физических и юридических лиц за выполнение налогового законодательства, прав и обязанностей налоговых органов. Для того чтобы определить пути реформирования налоговой системы РФ, необходимо, в первую очередь, проанализировать основные проблемы системы налогов и сборов нашей страны на современном этапе её развития. Среди этих проблем можно выделить следующие: - неэкономичность и неэффективность налоговой системы по решению задач собираемости налоговых платежей и формированию бюджетов соответствующих территориальных образований; - значительное количество налоговых платежей, большие налоговые ставки, что в значительной мере способствует уклонению от уплаты налогов налогоплательщиками; - большое количество законодательных актов (около 900 документов)[32], огромное количество льгот по объектам и субъектам каждого вида налога делает налоговую систему России сложной и противоречивой в понимании законодательной базы, а отсутствие методик и алгоритмов не позволяет оперативно производить налоговые вычисления; - субъективная недооценка или переоценка роли и значения отдельных видов налогов способствует частому изменению налогового законодательства, налоговой базы, налоговых ставок, внесения других изменений в налоговые акты, что не делает налоговую систему стабильной, снижает привлечение инвестиционных проектов, особенно иностранных, в российскую экономику; - несовершенство законодательной базы в отношении обложения налоговыми платежами природных ресурсов способствует не только снижению благосостояния российских граждан, но и «уводу» денежных сумм в зарубежные банки и снижению инвестиций в российскую экономику, что не стимулирует уровень развития национальной экономики; - громоздкость налоговых, таможенных служб и государственного аппарата всех уровней и ветвей власти, участвующих в налоговом процессе, делают систему децентрализованной, неоперативной, неэкономичной, неэффективной, не ответственной за собираемость налоговых платежей. По мере развития рыночных отношений присущие налоговой системе недостатки приводят к несоответствию происходящих в обществе и государстве изменений (что является тормозом экономического и социального развития государства и его территориальных образований, вызывает массовое недовольство налогоплательщиков), уходу субъектов налога от уплаты или снижению налоговых платежей, несвоевременности выплат, углублению и расширению сети теневой экономики. Из всего вышеизложенного можно сделать вывод о необходимости реформирования налоговой системы России. Роль государства в реформировании налогообложения, налоговой системы и налоговых отношений между органами власти и налогоплательщиками должна заключаться в установлении конституционных, социально-справедливых прав, обязанностей и ответственности граждан и органов власти перед обществом и государством.[33] Для реформирования налоговой системы следует стремиться не к увеличению объемов собираемости налогов, а к следующему: По мере снижения обязательств государства в сфере оптимизации расходов на нужды государства и общества добиваться снижения уровня налоговых изъятий за счет уменьшения числа налогов и снижения налоговых ставок. Сделать налоговую систему более справедливой по отношению к налогоплательщикам, находящимся не только в разных экономических условиях, но с учетом единого экономического пространства для всех субъектов налога и единого механизма регулирования налогообложения. Налоговая система должна обеспечить снижение уровня издержек исполнения налогового законодательства как для государства, так и для субъектов налога. В интересах достижения поставленной цели необходимо законодательно и практически решить проблемы: 1) законодательно ликвидировать многочисленные налоговые льготы как по отдельным видам налогов и сборов, так и по категориям налогоплательщиков; 2) законодательно и организационно обеспечить полноту и эффективность сбора платежей со всех категорий субъектов налога; 3) ликвидировать в налоговом законодательстве все условия, способствующие легитимным способом избежать снижения сумм уплаты налогов и сборов; 4) законодательно и организационно упростить налоговую систему за счет уменьшения числа налогов и сборов, заменив их единым налогом на доход, сокращения или ликвидации всевозможных внебюджетных и бюджетных фондов, сокращения органов, ответственных за собираемость налоговых платежей. Разрешение данных проблем должно осуществляться не эволютивным путем, а в результате принятия координальных изменений в действующем налоговом законодательстве. Такой путь будет способствовать созданию рациональной (оптимальной), эффективной, справедливой, стабильной и предсказуемой налоговой системы, что позволит: 1) выровнять условия налогообложения для всех субъектов налога посредством отмены исключений и налоговых льгот; 2) добиться отмены налогов и сборов, взимаемых без учета результатов реальной хозяйственной деятельности субъектов налога; 3) привести налоговую базу по взимаемым налогам в соответствие с экономическим содержанием деятельности субъекта налога; 4) провести комплекс мер организационного характера по повышению уровня собираемости налогов и сборов, в частности, за счет включения в налоговое законодательство механизма повышения ответственности должностных лиц за налоговый контроль; 5) снизить общее налоговое бремя посредством более равномерного распределения налоговой нагрузки между категориями налогоплательщиков, снижения нагрузки на фонд оплаты труда, снижения налоговых ставок на НДС, акцизы и другие виды налогов; 6) упростить налоговую систему за счет сокращения общего числа видов налогов и сборов, унификации порядка уплаты налоговых платежей, замены ряда видов налогов единым налогом на доход субъекта налога; 7) обеспечить стабильность, предсказуемость и простоту налоговой системы. В процессе реализации программы реформирования налоговой системы в первоочередном порядке необходимо решить проблему выбора видов налогов: какие из имеющихся оставить, какие исключить, какие ввести в новое законодательство. С этой целью следует законодательством четко и жестко предписать, что налоговые ставки и налоговая база не должны подлежать изменениям в течение хотя бы одного срока работы Федерального Собрания РФ, не должны ухудшать положение субъектов налога, за исключением таможенных пошлин и коммунальных, платежей, которые могут пересматриваться не чаще, чем один раз в год.[34] Итак, исходя из вышесказанного, можно заключить, что сейчас необходима переориентация системы налогообложения на приоритет интересов развития экономики, дополненная мерами по организационно-методическому совершенствованию деятельности самих налоговых органов, что позволит повысить эффективность налогового регулирования, создаст необходимые предпосылки для роста накоплений и притока инвестиций в производственный сектор. Однако, несомненно, следует отметить важные реформы налоговой системы России, которые уже были осуществлены за период 2000-2005 гг., и проанализировать направления развития налоговой системы РФ в 2006-2007 гг. и в среднесрочной перспективе. Этот вопрос будет подробно рассмотрен в данной курсовой работе далее. Схема 34. Структура налоговой системы РФ  1.2. Основные принципы построения налоговой системы в экономике России. Элементы налога Налоговая система базируется на соответствующих законодательных актах государства, которые устанавливают конкретные методы построения и взимания налогов, то есть определяют конкретные элементы налогов, к которым относятся: объект налога — это имущество или доход, подлежащие обложению, измеримые количественно, которые служат базой для исчисления налога; субъект налога — это налогоплательщик, то есть физическое или юридическое лицо, которое обязано в соответствии с законодательством уплатить налог; источник налога, то есть доход, из которого выплачивается налог; ставка налога — величина налоговых отчислений с единицы объекта налога. Ставка определяется либо в виде твердой ставки, либо в виде процента и называется налоговой квотой; налоговая льгота — полное или частичное освобождение плательщика от налога; срок уплаты налога — срок, в который должен быть уплачен налог и который оговаривается в законодательстве, а за его нарушение, не зависимо от вины налогоплательщика, взимается пени в зависимости от просроченного срока. правила исчисления и порядок уплаты налога; штрафы и другие санкции за неуплату налога. Способы взимания налогов Налоги могут взиматься следующими способами: 1. Кодастровый — (от слова кодастр — таблица, справочник) когда объект налога дифференцирован на группы по определенному признаку. Перечень этих групп и их признаки заносится в специальные справочники. Для каждой группы установлена индивидуальная ставка налога. Такой метод характерен тем, что величина налога не зависит от доходности объекта. Примером такого налога может служить налог на владельцев транспортных средств. Он взимается по установленной ставке от мощности транспортного средства, не зависимо от того, используется это транспортное средство или простаивает. 2. На основе декларации. Декларация — документ, в котором плательщик налога приводит расчет дохода и налога с него. Характерной чертой такого метода является то, что выплата налога производится после получения дохода и лицом получающим доход. Примером может служить налог на прибыль. 3. У источника. Этот налог вносится лицом, выплачивающим доход. Поэтому оплата налога производится до получения дохода, причем получатель дохода получает его уменьшенным на сумму налога. Например, подоходный налог с физических лиц. Этот налог выплачивается предприятием или организацией, на которой работает физическое лицо. То есть до выплаты, например, заработной платы из нее вычитается сумма налога и перечисляется в бюджет. Остальная сумма выплачивается работнику. Функции налогов Социально-экономическая сущность, внутреннее содержание налогов проявляется через их функции. Налоги выполняют четыре важнейшие функции: Обеспечение финансирования государственных расходов (фискальная функция). Государственное регулирование экономики (регулирующая функция). Поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними (социальная функция). Стимулирующая функция. Во всех государствах, при всех общественных формациях, налоги в первую очередь выполняли фискальную функцию — изъятие части доходов предприятий и граждан для содержания государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет собственных источников доходов (многие учреждения культуры, библиотеки, архивы и др.), либо они недостаточны для обеспечения должного уровня развития — фундаментальная наука, театры, музеи и многие учебные заведения и т. п. Налогам принадлежит решающая роль в формировании доходной части государственного бюджета. Но не это главное. Государственный бюджет можно сформировать и без них. Важную роль играет функция, без которой в экономике, базирующейся на товарно-денежных отношениях, нельзя обойтись — регулирующая. Рыночная экономика в развитых странах — это регулируемая экономика. Представить себе эффективно функционирующую рыночную экономику, не регулируемую государством, невозможно. Иное дело — как она регулируется, какими способами, в каких формах. Здесь возможны варианты, но каковы бы ни были эти формы и методы, центральное место в самой системе регулирования принадлежит налогам. Развитие рыночной экономики регулируется финансово- экономическими методами — путем применения отлаженной системы налогообложения, маневрирования ссудным капиталом и процентными ставками, выделения из бюджета капитальных вложений и дотаций и т. п. Центральное место в этом комплексе экономических методов занимают налоги. Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств, способствует решению актуальных для общества проблем. Социальная или перераспределительная функция налогов. Посредством налогов в государственном бюджете концентрируются средства, направляемые затем на решение народнохозяйственных проблем, как производственных, так и социальных, финансирование крупных межотраслевых, комплексных целевых программ — наyчно-технических, экономических и др. С помощью налогов государство перераспределяет часть прибыли предприятий и предпринимателей, доходов граждан, направляя ее на развитие производственной и социальной инфраструктуры, на инвестиции в капиталоемкие и фондоемкие отрасли с длительными сроками окупаемости затрат (железные дороги, автострады, добывающие отрасли, электростанции и др.). В современных условиях значительные средства из бюджета должны быть направлены на развитие сельскохозяйственного производства, отставание которого наиболее болезненно отражается на всем состоянии экономики и жизни населения. Перераспределительная функция налоговой системы носит ярко выраженный социальный характер. Соответствующим образом построенная налоговая система позволяет придать рыночной экономике социальную направленность, как это сделано в Германии, Швеции, многих других странах. Это достигается путем установления прогрессивных ставок налогообложения, направления значительной части бюджета средств на социальные нужды населения, полного или частичного освобождения от налогов граждан, нуждающихся в социальной защите. Последняя функция налогов — стимулирующая. С помощью налогов, льгот и санкций государство стимулирует технический прогресс, увеличение числа рабочих мест, капитальные вложения в расширение производства и др. Действительно, грамотно организованная налоговая система предполагает взимание налогов только со средств, идущих на потребление. А средства, вкладываемые в развитие (юридическим или физическим лицом — безразлично) освобождаются от налогообложения полностью или частично. У нас это правило не выполняется. Стимулирование технического прогресса с помощью налогов проявляется прежде всего в том, что сумма прибыли, направленная на техническое перевооружение, реконструкцию, расширение производства товаров народного потребления, оборудование для производства продуктов питания и ряда других освобождается от налогообложения. Эта льгота, конечно, очень существенная. Во многих развитых странах освобождаются от налогообложения затраты на наyчно-исследовательские и опытно-констрyкторские работы. Делается это по-разному. Так, в Германии указанные затраты включаются в себестоимость продукции и тем самым автоматически освобождаются от налогов. В других странах эти затраты полностью или частично исключаются из облагаемой налогом прибыли. Было бы целесообразно установить, что в состав затрат, освобождаемых от налога, полностью или частично, входят расходы на НИОКР. Другой путь — включать эти расходы в затраты на производство. Указанное разграничение функций налоговой системы носит условный характер, так как все они переплетаются и осуществляются одновременно. 2.2. Особенности проводимой налоговой политики России. Налоговая политика представляет собой составную и неразрывную |