контр в.13. Практическая часть Оценка экономической эффективности капитальных вложений Исходные данные для расчета (

Скачать 194.15 Kb. Скачать 194.15 Kb.

|

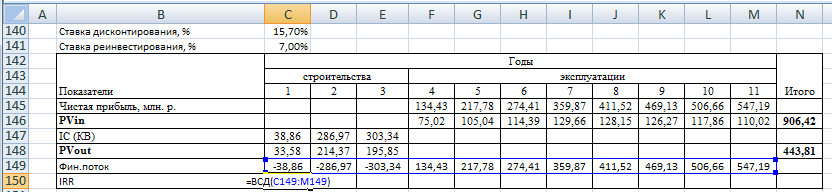

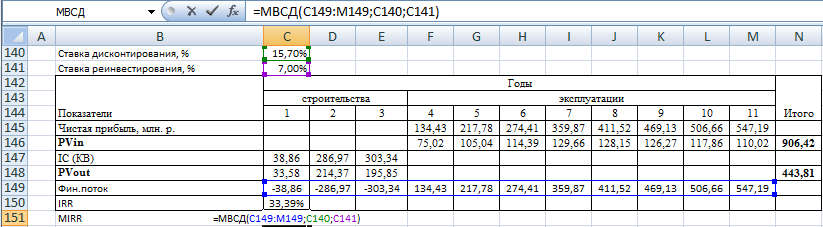

Ставка дисконтирования по условию равна 15,7 %. Прибыль приведена к начальному моменту времени. PVin - 4 год = 134,43/(1+0,157)4 = 75,02 млн. р. - 5 год = 217,78/(1+0,157)5 = 102,04 млн. р. - 6 год = 274,41/(1+0,157)6 = 114,39 млн. р. - 7 год = 359,87/(1+0,157)7 = 129,66 млн. р. - 8 год = 411,52/(1+0,157)8 = 128,15 млн. р. - 9 год = 469,13/(1+0,157)9 = 126,27 млн. р. - 10 год = 506,66/(1+0,157)10 = 117,86 млн. р. - 11 год = 547,19/(1+0,157)11 = 110,02 млн. р. - итого: 75,02+105,04+114,39+129,66+128,15+126,27+117,86+110,02=906,42 млн. р. PVout: - 1 год = 38,86/(1+0,157)1 = 33,58 млн. р. - 2 год = 286,97/(1+0,157)2 = 214,37 млн. р. - 3 год = 303,34/(1+0,157)3 = 195,85 млн. р. - итого = 33,58+214,37+195,85=443,81млн. р. Прогнозируется, что инвестиция (1C) будет генерирована в течение п лет в годовые доходы в размере Р1, P2, ... , Рп. Чистая приведенная стоимость (NetPresentValue, NPV, ЧДД) рассчитывается как разница между приведенной стоимостью и инвестиционными затратами (IC, КВ):  , (6) , (6)т.е. NPV=PV-IC или ЧДД=ЧДС-КВ, где IC (КВ) – капитальные вложения всех лет, приведенные к начальному моменту t; NPV, ЧДД - чистый дисконтированный доход; PV, ЧДС – чистая дисконтированная стоимость. Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение nлет, то формула для расчета NPVмодифицируется следующим образом:  , (7) , (7)где i — прогнозируемый средний темп инфляции. Очевидно, что если: NPV> 0, то проект следует принять; NPV<0, то проект следует отвергнуть; NPV= 0, то проект ни прибыльный, ни убыточный. В данном случае проект имеет прогнозируемый уровень прибыли в размере 462,61 млн. р. NPV= 906,42-443,81=462,61 млн. р. Показатель PVin (PVout) может также быть рассчитан в системе электронных таблиц (рис. 1) с применением редактора формул ЧПС (….).  Рис. 1 - Расчет приведенной стоимости Для оценки эффективности инвестиционного проекта величины чистого приведенного дохода недостаточно. Наиболее показательным является индекс рентабельности инвестиций. Индекс рентабельности (PI) рассчитывается по формуле PI =  . (8) . (8)Очевидно, что если: Р1>1, то проект следует принять; Р1<1, то проект следует отвергнуть; PI = 1, то проект не является ни прибыльным, ни убыточным. Решение о принятии или отклонении проекта принимает инвестор в зависимости от целей инвестирования. В отличие от чистого приведенного эффекта, индекс рентабельности является относительным показателем. Он характеризует уровень доходов на единицу затрат, то есть эффективность вложений: чем больше значение этого показателя, тем выше отдача каждого рубля, инвестированного в данный проект. Благодаря этому критерий PIочень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля инвестиций с целью максимизации суммарного значения NPV. В частности, если два проекта имеют одинаковые значения NPV, но разные объемы требуемых инвестиций, то очевидно, что выгоднее тот из них, который обеспечивает большую эффективность вложений. По формуле (8) рассчитывается индекс рентабельности: PI=906,42/443,81=2,04. 2.4 Расчет внутренней нормы доходности Под внутренней нормой прибыли инвестиции (синонимы: внутренняя доходность, внутренняя окупаемость) понимают значение ставки дисконтирования r, при которой значение NPVпроекта равно нулю, т.е. IRR= r, при котором NPV= 0. Внутренняя норма доходности IRRнаходится из уравнения  (9) (9) IRRпоказывает ожидаемую доходность проекта, и, следовательно, максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Показатель IRR состоит в определении максимальной ставки платы за привлекаемые источники финансирования, при которой проект остается безубыточным. Внутренняя норма доходности находится по формуле (9) методом итерационного подбора значений ставки при вычислении текущей стоимости проекта. Внутренняя норма доходности равна 33,39 %. Этот показатель может также быть рассчитан в системе электронных таблиц с применением редактора формул ВСД(…). Для расчета IRR необходимо представить финансовый поток поступлений и выплат одной строкой, как показано на рис. 2.  Рис. 2 - Расчет внутренней нормы доходности IRR 2.5 Расчет модифицированной нормы доходности (MIRR) Порядок расчета модифицированной внутренний нормы доходности MIRR: 1. Рассчитывают суммарную дисконтированную стоимость всех денежных оттоков и суммарную наращенную стоимость всех притоков денежных средств. Дисконтирование осуществляют по цене источника финансирования проекта (стоимости привлеченного капитала, ставке финансирования или требуемой нормы рентабельности инвестиций, CapitalCost, CC или WACC), т.е. по барьерной ставке. Наращение осуществляют по процентной ставке равной уровню реинвестиций. Наращенную стоимость притоков называют чистой терминальной стоимостью (NetTerminalValue, NTV). 2. Устанавливают коэффициент дисконтирования, учитывающий суммарную приведенную стоимость оттоков и терминальную стоимость притоков. Ставку дисконта, которая уравновешивает настоящую стоимость инвестиций (PV) с их терминальной стоимостью, называют MIRR. Модифицированная внутренняя норма доходности MIRR определяется из уравнения  , (10) , (10)где Pk - приток денежных средств в периоде k = 1, 2, ... n; ICk - отток денежных средств в периоде k = 0, 1, 2, ... n; r - барьерная ставка (ставка дисконтирования), доли единицы; d - уровень реинвестиций, доли единицы (процентная ставка, основанная на возможных доходах от реинвестиции полученных положительных денежных потоков или норма рентабельности реинвестиций); n - число периодов. В левой части формулы - дисконтированная по цене капитала величина инвестиций (капиталовложений), а в правой части - наращенная стоимость денежных поступлений от инвестиции по ставке равной уровню реинвестиций. Модифицированная норма доходности определяется по формуле (10). По условию ставка реинвестирования 7 %. Показатель MIRR рассчитывается также с помощью таблиц «Excel» (рис. 3), с применением редактора формул МВСД(…).  Рис. 3 - Определение модифицированной внутренней нормы доходности Для данного проекта MIRR=21,26 %. 2.6 Расчет срока окупаемости проекта Срок окупаемости – это количество лет, в течение которых будет получена прибыль, равная затраченным на строительство капитальным вложениям (табл. 8). Таблица 8 -Расчет бездисконтного срока окупаемости

Срок окупаемости составит РР = 7+(359,87-357,33)/359,87 = 7,007 лет (7 лет), или 7 лет и 2,6 дня (0,007*365), или 7 лет и 0,1 мес. (2,6/30). Наиболее правильно рассчитывать срок окупаемости, основанный на сравнении дисконтированного денежного потока (табл. 9). Таблица 9 - Расчет дисконтированного срока окупаемости

Срок окупаемости с учетом дисконтирования платежей составит РР =8+(128,15-108,46)/128,15=8,1537 лет (8,2 лет), или 8 лет и 56,1 дней (0,1537*365), или 8 лет и 1,9 мес. (56,1/30). |