Готовая работа. Содержание введение глава 1 теоретические основы изучения капитала предприятия

Скачать 1.09 Mb. Скачать 1.09 Mb.

|

|

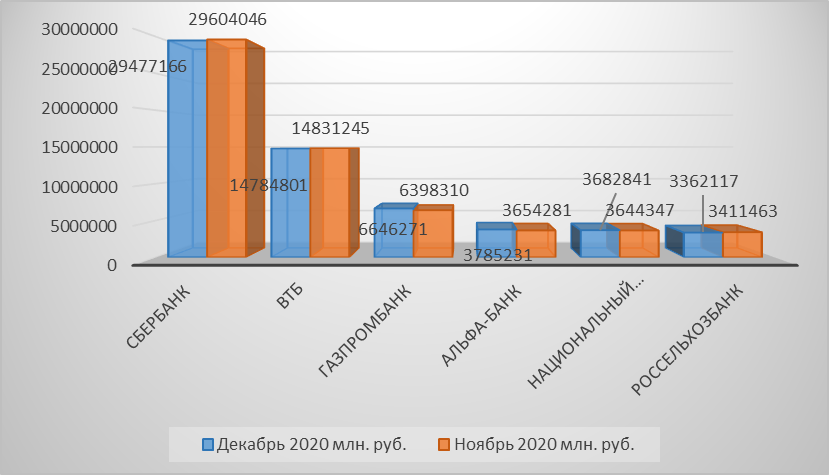

ГЛАВА 2 АНАЛИЗ СОСТАВА, ДИНАМИКИ И СТРУКТУРЫ КАПИТАЛА В ПАО «СБЕРБАНК» 2.1 Общая характеристика организации и исследование капитала в ПАО «Сбербанк» ПАО Сбербанк — крупнейший банк в России и СНГ с самой широкой сетью подразделений, предлагающий весь спектр инвестиционно-банковских услуг. Учредителем и основным акционером ПАО Сбербанк является Центральный банк РФ, владеющий 50% уставного капитала плюс одной голосующей акцией; свыше 40% акций принадлежит зарубежным компаниям. Около половины российского рынка частных вкладов, а также каждый третий корпоративный и розничный кредит в России приходятся на ПАО Сбербанк. Полное фирменное наименование банка: Публичное акционерное общество Сбербанк. ПАО «Сбербанк» постоянно совершенствует развитие своих продуктов, банк работает над расширением продуктового ряда и возможностью комбинирования продуктов друг с другом и настраивания их под нужды конкретных клиентов. ПАО «Сбербанк» развивает комиссионные и небанковские продукты. Все это позволяет ПАО «Сбербанк» предлагать клиентам пакеты услуг и продуктов, реализуя их любые потребности, связанные с финансами. Клиентами ПАО «Сбербанк» являются как физические, так и юридические лица. В число крупнейших юридических лиц входят такие компании как: «РЖД», «Совкомфлот», «ЕвроХим», «Полюс», «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» и Global Ports. Конкурентами организации в данном случае являются все банки. Но по размеры активов можно выделить 6. Данные представлены в таблице 2.1 Таблица 2.1 – Конкуренты ПАО Сбербанк

Рисунок 2.1 - Конкуренты ПАО Сбербанк Как видно из таблицы 2.1 и рисунка 2.1, ближе всех находится ВТБ банк, но даже ему ещё очень далеко до показателей Сбербанка. Можно сказать, что на данный момент ПАО Сбербанк является самым мощным и прогрессивным банком в России. Клиентами ПАО «Сбербанк» являются как физические, так и юридические лица. Конкурентами организации в данном случае являются все банки. Но по размеры активов можно выделить 5, данные представлены в таблице 2.2 – Конкуренты ПАО «Сбербанк» по активам. Таблица 2.1 - Конкуренты ПАО «Сбербанк» по активам

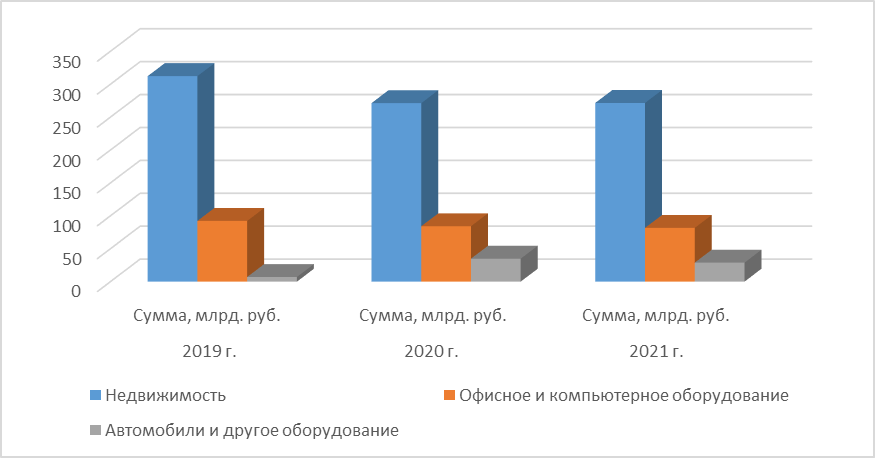

Рисунок 2.2 - Конкуренты ПАО «Сбербанк» по активам Стратегия руководства ПАО «Сбербанк» направлена на привлечение наиболее востребованных специалистов и удержании своих опытных сотрудников. Все это зависит от имиджа банка, его репутации, как в профессиональной деятельности, так и в отношении внутренней атмосферы. Любой работник стремится добиться карьерного роста, поэтому нельзя осуждать и тот факт, что, возможно, он перейдет в другой банк или кредитную организацию, на более высокую должность. Анализ наличия основных фондов банка произведен на основе данных таблицы 2.3. Таблица 2.3 – Размер и структура основных фондов

Рисунок 2.3 - Размер и структура основных фондов Исходя из данных, приведенных в таблице 2.3 и рисунка 2.3, можно сделать вывод, что основные средства банка приходятся на недвижимость банковского назначения, составлял 76,51% от всего имущества в 2019 году. В 2020 году данный процент снизился и составил 68,97%, в 2021 году снизился еще и составил 68,57%. Стоимость офисного и компьютерного оборудование, наоборот, увеличивалось, прирост в 2020 году составил -0,27%, а в 2021 году 1,19%, Общий размер основных средств сокращается. Состав и структура оборотных фондов ПАО «Сбербанк» представлены в таблице 2.4. Таблица 2.4 – Состав и структура оборотных фондов.

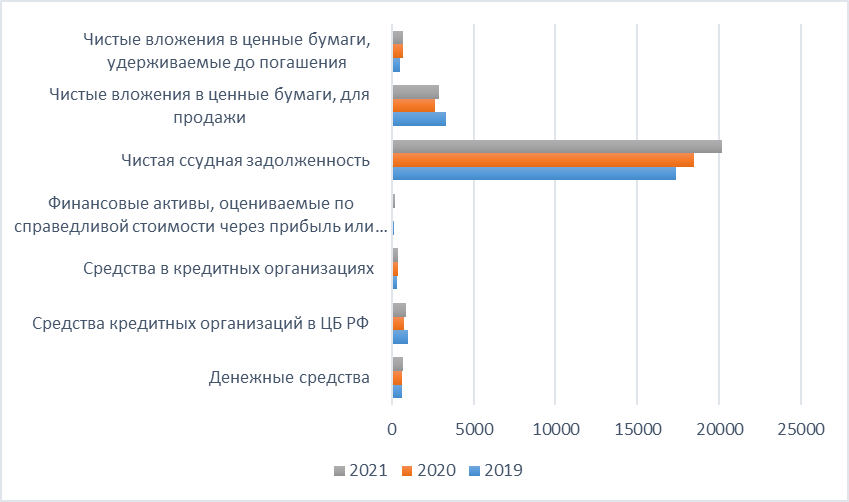

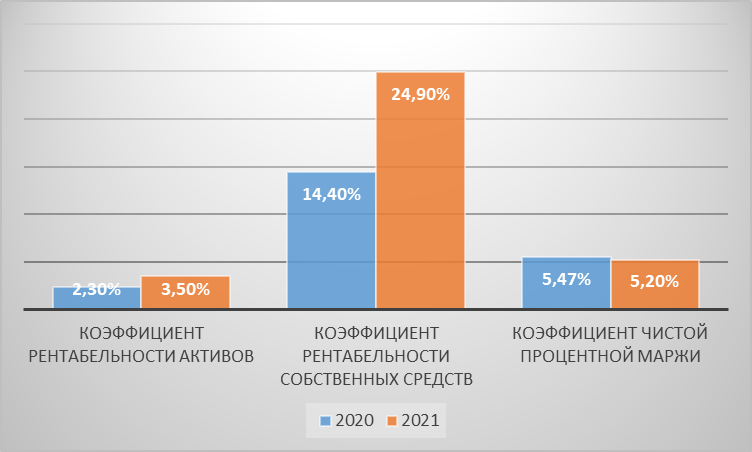

Рисунок 2.4 - Размер и структура основных фондов По данным таблицы 2.4 и рисунка 2.4 видно, что большая часть оборотных средств банка приходится на чистую ссудную задолженность, затем следуют чистые вложения в ценные бумаги для продажи, средства кредитных организаций в ЦБ РФ. Оборотные средства в 2021 году увеличились на 3671,77 млрд. рублей по сравнению с 2020 годом, в 2021 году также наблюдалось увеличение на 1381,1 млрд. рублей относительно 2019 года. Более 70% активов организации составляет чистая ссудная задолженность. Идут незначительные колебания в данной статье по годам, но уровень никогда ниже 74% не опускается. Чистая ссудная задолженность показывает сколько осталось вернуть клиентам от основной суммы займа. Кредиты являются одной из основных функций банка так что не удивительно, что данная строка занимает 70% от общего числа активов. Так же в активах можно отметить увеличение инвестиций, связанных с увеличением доли чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи. Как уже было показано в горизонтальном анализе, инвестиционная деятельность с каждым годом увеличивается. В пассивах преобладает такая строка как средства клиентов, не являющихся кредитными организациями. Она достигает до 90% каждый год. Это ещё один показатель, связанный с профессиональной деятельностью компании, а именно различные вклады и ведение счетов физических и юридических лиц. Так как данный показатель показывает такие объемы, можно сказать, что люди активно пользуются и доверяют услугам данного банка. Увеличиваются объемы денежной массы, проводится эффективная инвестиционная политика, клиенты банка чаще и больше пользуются услугами банка. Все это говорит об положительном влиянии на будущее компании и на ее стабильном процветании. 2.2 Выявление проблемных аспектов состава, динамики и структуры капитала в ПАО «Сбербанк» Для оценки использования капитала рассчитаем следующий ряд коэффициентов. Коэффициент рентабельности активов – коэффициент, определяемый как отношение прибыли до налогообложения к среднему за соответствующий период значению активов банка и показывающий процент прибыли на 1 руб. активов банка. Коэффициент рентабельности собственных средств (капитала) банка – коэффициент, определяемый как отношение прибыли до налогообложения к среднему за соответствующий период значению собственных средств (капитала) банка и показывающий процент прибыли на 1 руб. собственных средств банка. Коэффициент чистой процентной маржи – коэффициент, определяемый как отношение чистых процентных и аналогичных доходов к среднему за соответствующий период значению активов банка и показывающий процент чистых процентных доходов на 1 руб. активов банка. Расчет показателей оценки использования капитала представлена в таблице 2.5. Таблица 2.5 - Расчет показателей оценки использования капитала, млр.руб.

На рисунке 2.5. представлены основные показатели деятельности ПАО «Сбербанк России»  Рисунок 2.5 - Основные показатели деятельности ПАО «Сбербанк России» По данным рисунка 2.5. мы видим, что все показатели выросли относительно 2020 года. Кризисные явления, наблюдаемые в последнее время на мировых финансовых рынках не только никак не отразились на деятельности ПАО «Сбербанк», но и дали положительную динамику развития. Определение капитала банка как стоимости банковского бизнеса характеризует уже реализованные управленческие решения и является предпосылкой для принятия в дальнейшем каких либо шагов, направленных на повышение ценности банка. Данный параметр банковской деятельности в свою очередь формируется в процессе деятельности банка, а, следовательно, является и предметом банковского менеджмента. Иначе говоря, необходимость управления собственным капиталом банка следует из его сущности и обусловлена несколькими факторами. На рисунке 2.6. представлены основные коэффициенты деятельности ПАО «Сбербанк России».  Рисунок 2.6 - Основные коэффициенты деятельности ПАО «Сбербанк России» По данным рисунка 2.6. мы видим, что все показатели выросли относительно 2020 года. Капитал как средства, внесенные учредителями банка, требует управления с позиций его эффективного использования. Конечно, нельзя однозначно утверждать, что основным мотивом создания российских коммерческих банков является получение дохода на вложенный в банковский бизнес капитал. Тем не менее, исходя из экономической целесообразности – это основная цель создания банка, вытекающая из сущности капитала как самовозрастающей стоимости. Кроме того, бесспорна заинтересованность учредителей в более или менее долгосрочной, но успешной деятельности создаваемого банка. Следовательно, возникает потребность в определении комплекса мер по эффективному использованию уставного капитала, то есть потребность в управлении. Если учесть, как было отмечено ранее, что банк представляет собой определенную ценность как бизнес в первую очередь для его учредителей, то необходимость управления собственным капиталом банка в целях сохранения и наращивания данной ценности становится аксиомой. Помимо того, что собственный капитал банка есть самовозрастающая стоимость, это еще и определенные группы собственных средств банка, в которых она овеществлена. Следовательно, собственный капитал является составной и основополагающей частью банковских ресурсов, потому что управления капиталом обусловлена необходимостью управления пассивами, то есть необходимостью: определения стратегии банка в области формирования ресурсной базы и поведения на рынке банковских ресурсов; планирования их величины, структуры и качества; а также соответствия целям и задачам банка, уровню его устойчивости и рентабельности. Необходимость управления капиталом определена его специфическими функциями. Как отмечалось в первой главе, основными функциями капитала банка являются оборотная и страховая. Причем оборотная функция выражается в том, что размеры банковского бизнеса и объемы банковской прибыли напрямую зависят от величины банковского капитала. Помимо этого, основной целью деятельности любого коммерческого банка является получение прибыли и потому необходимость управления капиталом вытекает из основной цели деятельности банка. Страховая же функция как функция поглощения рисков, требует управления капиталом с позиций его адекватности уровню рисковости банковского бизнеса. Дополнительные функции капитала – оценочная и регулирующая – требуют управления капиталом с позиций соответствия нормативам, определяемым руководством банка и надзорными органами. Банк можно определить не только как специфическое предприятие, но и как социально общественную категорию (что связано со спецификой банковского бизнеса, способного порождать огромный общественный резонанс), которая оказывает значительное влияние на состояние экономики и на состояние общественного благосостояния и спокойствия. Новости банковского бизнеса иногда подобны эффекту разорвавшейся бомбы. Банковские банкротства обычно порождают "эффект домино", причем не только в банковской отрасли, но и среди партнеров и клиентов банка. Учитывая современную степень международной интеграции банковского бизнеса, данный эффект может повлечь за собой и кризисные явления в мировой экономике. Но данное внимание не ограничивается установлением определенных нормативов и ограничений, оно нацелено и на процесс управления банковским капиталом как отдельно взятого банка, так и в национальных и мировых масштабах. Однако, несмотря на то, что процесс управления капиталом банка, как и любой процесс управления, есть совокупность различных мероприятий, направленных на достижение поставленной цели, у него есть свои особенности. Например, основной целью управления банком является достижение максимального уровня прибыли. Собственный капитал банка как самовозрастающая стоимость предполагает, что банк в любом случае не работает без прибыли. Но различные банки по-своему определяют величину прибыли в соответствии со своими желаниями и возможностями. Кроме того, фактор прибыльности не является исключительным, и, тем более, решающим в управлении как банком в целом, так и собственным капиталом в частности. Поэтому в последнее время большинство экономистов сходится во мнении, что основной целью управления собственным капиталом банка является формирование и поддержание его на необходимом уровне достаточности. Причем, несмотря на различные трактовки достаточности капитала, в основу управления последним положена его способность выполнять присущие ему функции и отвечать стратегическим и тактическим задачам банка. Тем не менее, существуют различные оценки капитала банка с позиций достаточности. Подход к достаточности капитала может быть трехсторонний. С одной стороны, это подход регулятивной концепции оценки капитала банка, то есть достаточность оценивается через установленные надзорными органами нормативы достаточности. С другой стороны, подход экономической концепции оценки, то есть достаточность капитала для покрытия возможных потерь и обеспечения рентабельной деятельности, определяемая банком самостоятельно исходя из требований рынка. С третьей стороны существует подход партнеров и акционеров банка, в котором достаточность капитала — это гарантия устойчивости банка и его прибыльности. В итоге границы достаточности собственного капитала банка размываются, так как необходимо, чтобы он был достаточен для выполнения требований Банка России, покрытия рисков от деятельности, обеспечения платежеспособности и надежности банка, обеспечения доверия клиентов и партнеров банка, удовлетворения запросов акционеров в области дивидендной политики. Оценить достаточность капитала для выполнения всех этих требований весьма затруднительно, так как при достаточном уровне собственного капитала банка для одних целей, он может быть совершенно недостаточен с иных позиций. Управление собственным капиталом с позиций его адекватности осуществляется по отношению к: - размеру банка; - величине принимаемых банком рисков; - росту банка и перспективам его развития; - стратегии и принципам управления. Таким образом, и в управлении собственным капиталом следует исходить из того, что основной его целью является – формирование и поддержание адекватного капитала. Следует отметить, что при управлении собственным капиталом необходимо учитывать следующее: 1. Сущность капитала раскрывается в том, что: а) капитал – это самовозрастающая стоимость и необходимо планирование и контроль ее роста, б) капитал – это центральная часть банковских ресурсов и необходимо определить подходы в ее формировании и использовании, в) капитал – это стоимость банковского бизнеса и необходимо ее поддержание на приемлемом уровне. 2. Управление собственным капиталом носит трехсторонний характер (владельцы банка, государство, руководство банка). 3. Основная цель управления собственным капиталом банка – достижение определенного уровня его адекватности. 4. Управление собственным капиталом является частью банковского менеджмента и подчинено корпоративной стратегии банка1. 5. Управление собственным капиталом банка является целым комплексом мероприятий и инструментов, отраженных в банковской стратегии. 6. На процесс управления собственным капиталом оказывает влияние множество факторов. 7. Качество управления банковским капиталом напрямую влияет на качество банковского менеджмента и на состояние банка в целом. Процесс управления капиталом, как и любым другим аспектом банковской деятельности, имеет несколько ступеней (этапов), связанных между собой. В упрощенном виде управление капиталом состоит из анализа (диагностики состояния), выработки тактических мероприятий или планирования, реализации данных мероприятий через активный менеджмент и контроль за результатом от принятых решений. Под стратегией управления собственным капиталом банка, на наш взгляд, следует понимать ключевые направления достижения уровня адекватности капитала, необходимого для реализации корпоративной миссии банка. Можно выделить три типа стратегии управления собственным капиталом банка: 1. Стратегия управления, основной упор в которой делается на обеспечение максимальной отдачи капитала, то есть на максимизацию прибыли при поддержании ликвидности. 2. Стратегия управления, в которой предпочтение отдается поддержанию ликвидности при заданной норме прибыли. 3. Стратегия, в которой ликвидность и прибыль уравновешены. При выборе той или иной стратегии управления собственным капиталом поведение банка на рынке и соответствующие управленческие мероприятия будут различными. Так, при выборе первой стратегии основной задачей управления собственным капиталом банка – насколько возможно снизить коэффициент иммобилизации, обеспечивать капитал на минимально возможном для покрытия риска уровне, причем риск иногда осознанно занижается, так как при данной стратегии ликвидностью в некоторых моментах можно пренебречь ради прибыли. Основной упор в оценке банковской деятельности делается на показатели рентабельности. В целях наращивания прибыли без формирования дополнительных резервов под рисковые операции, часть активов переводится за баланс банка. Особое внимание уделяется направлениям использования прибыли. Дивидендная политика направлена на поддержание высокой курсовой стоимости акций. Наращивание капитала за счет внешних источников не приветствуется, а если и проводится, то умеренными темпами и по самому малозатратному пути. Основным достоинством модели является высокая рентабельность капитала, высокая норма прибыли, высокие дивиденды. Недостаток – высокие требования к квалификации всех банковских специалистов, а особенно менеджеров, управляющих капиталом, высокий риск потери ликвидности. Прежде чем разрабатывать мероприятия по управлению собственным капиталом банка, необходимо не только определить, какие факторы оказывают влияние на собственный капитал банка и на процесс управления им, но и определить степень важности данных факторов для банка в данный момент управления. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||