ВКР Козеева А.В. 422. Соответствие организационной структуры компании особенностям отрасли (на примере компании "N", оперирующей в медиа отрасли)

Скачать 0.97 Mb. Скачать 0.97 Mb.

|

3.2. Специфика функционирования медиа отрасли3.2.1. Экономические показатели медиа отрасли России, стадия ее жизненного цикла и ключевые факторы успеха.Медиа отрасль является одной из наиболее динамично развивающихся сфер бизнеса в настоящее время. Специалисты прогнозируют глобальный рост медиа рынка на 5,6 % в год в течении пяти лет (PWC, 2012). Согласно проведенному в 2012 году международной компанией Deloitte опросу венчурных инвесторов из разных стран [24], проекты в области медиа коммуникаций и «новых медиа» являются для них одними из наиболее привлекательных. Около 10% всех совершаемых инвестиций в России приходится на сегмент мультимедиа и игр[25]. Возвращаясь к общемировым тенденциям, стоит заметить, что ключевой рост медиа отрасли придется на так называемые, страны-звезды (PWC, 2012), в чье число входят Китай, Бразилия, Индия, Россия, страны Ближнего Востока и Северной Африки, Мексика, Индонезия и Аргентина. На долю данных стран, по мнению экспертов, придется порядка 22% мировой выручки в 2017 году, в сравнении с 12% в 2008 году (таблица 2). Таблица 2. Крупнейшие рынки по объему развлечений и СМИ.

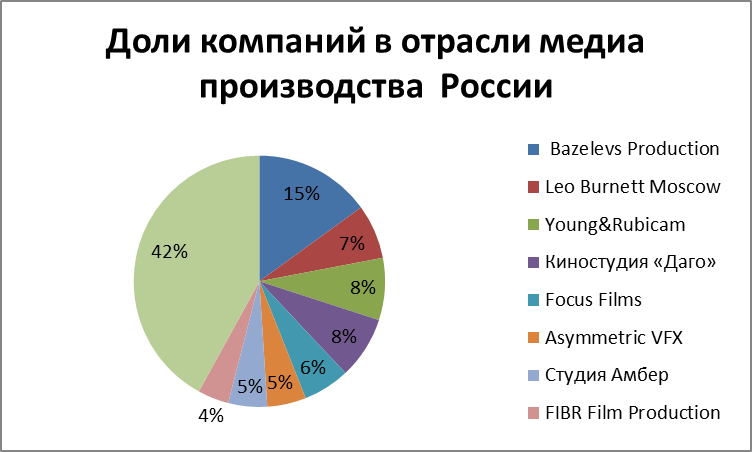

Основной тенденцией на глобальном рынке медиа является увеличение потребления цифрового контента с помощью мобильных устройств, а также все более активное использование сети Интернет потребителями, что стимулирует всех остальных участников отрасли к более быстрой оперативной реакции, а также к увеличению применения инноваций. Относительно таких участников отрасли, как производители контента, отмечается их стремление к более тесной взаимосвязи с конечными потребителями, для понимания их ожиданий и потребностей. Это становится возможным путем использования социальных сетей, а также разработки новых бизнес моделей. Динамика развития Российской медиа отрасли остается стабильной (в 2012 году рынок медиа вырос на 12% по отношению к 2011 году, что выше прошлогоднего показателя на 2,2 пункта [10]). Более того, как было сказано ранее, российский медиа рынок является одним из наиболее перспективных для инвестирования, специалисты прогнозируют 9, 4 % среднегодового темпа роста до 2017 года. Медиа отрасль России находится на стадии роста на данный момент времени: отрасль продолжает расти, но замедляющимися темпами. Количество новых молодых компаний, пытающихся занять свое место, растет. Прибыльность игроков рынка увеличивается. Интерес потребителей к услугам медиа компаний растет, частота потребления увеличивается. Анализируемая компания оперирует в сегменте производства цифрового контента, поэтому далее будет рассмотрена данная область медиа отрасли России. В функционировании данной области медиа задействованы следующие участники: производители контента, дистрибьюторы и потребители. Схема оперирования сегмента цифрового медиа представлена ниже(J’son & Partners Consulting, 2010) (рис. 23).  Рис. 24. Экосистема производства, распространения и потребления контента (J’son & Partners Consulting, 2010). В своей динамике рынок цифрового контента показывает стабильный рост, специалисты прогнозируют увеличение объемов рынка до 2,5 млрд долл (рис. 25).  Рис. 25. Прогноз объема рынка цифрового контента РФ в денежном выражении, млн долл (J’son & Partners Consulting, 2012) Основными векторами развития рынка цифрового контента в России являются мобильный контент, куда входят мобильные приложения, мобильные видео и аудио – контент, а также мобильные игры. Вторым по занимаемой доле на рынке является видео контент, третьим – онлайн –игры (рис. 26).  Рис. 26. Рынок цифрового контента РФ 2013 год (J’son & Partners Consulting, 2014). Поскольку деятельность компании «N» диверсифицирована и невозможно проанализировать все направления деятельности одновременно, остановимся на производстве видео контента. Лидером на рынке цифрового контента является сегмент видео, в который входит он-лайн видео, цифровое видео и VoD (видео по запросу). Доля доходов данного сегмента в общей структуре доходов на 2011 год составила 72% (J’son & Partners Consulting, 2012). Более того, по прогнозам аналитиков к 2015 году сегмент видео будет занимать 60% всего интернет – трафика.(рис. 27)  Рис. 27. Прогноз объема рынка видео контента в денежном выражении, млн долл Интенсивно растущим сегментом медиа также является сегмент мобильного видео (видео контент, который потребители могут просматривать с помощью своих мобильных устройств). Основным драйвером такого роста является процветание смежного рынка (рынок планшетов и смартфонов), а также развертывание на территории РФ 4G сетей. Темп прироста рынка мобильного видео в 2011-2012 годах составил 217%, к 2015 году ожидается прирост 99% (рис. 28).  Рис. 28. Динамика объема аудитории мобильного видео в РФ, млн чел (J’son & Partners Consulting, 2013) В целом сегмент производства видео – контента показывает положительную динамику роста. Однако, как и на всем медиа рынке, в сегменте видео-контента постоянно происходят изменения и движение, ввиду его технической и инновационной составляющей. После проведения ряда экспертных интервью были выявлены ключевые факторы успеха в отрасли медиа производства. Выделим их в очередности от самого популярного ответа до непопулярных: Выполнение заказов в указанные сроки Оригинальное и уникальное наполнение контента Качество произведенного контента Наличие высококвалифицированных профессионалов в команде Наличие долгосрочных партнерских отношений с дистрибьюторами контента Выполнение пакета услуг Наличие деловых контактов с артистами и известными личностями Наличие режиссеров и сценаристов в штате Данные факторы влияют на успешность компании в медиа отрасли , в сегменте производства видео-контента. Компания «N» обладает почти всеми факторами из данного списка, поэтому руководство компании должно обратить особое внимание на указанные положительные стороны и сделать на них акцент в ходе своего функционирования. 3.2.3. Конкурентный анализ медиа отрасли России на основе модели «пять сил» М.Портера.Основываясь на модели пяти конкурентных сил М.Портера, был проведен конкурентный анализ в отрасли медиа-производства России. В анализе использовалась информация, полученная путем проведения экспертного интервью. Экспертами являлись генеральный директор компании «N», исполнительный продюсер и главный продюсер из отдела продюсирования. Конкуренция между участниками отрасли. На рынке медиа производства доля ценовой конкуренции не высока. Основными характеристиками, по которым идет конкуренция между продавцами данных услуг, являются срок выполнения заказа и качество производимого контента. Также важным является новизна и креативность продукта. Медиа отрасль России характеризуется высокой конкуренцией, поскольку, помимо основного лидера (Bazelevs Production) , осуществляют свою деятельность десятки компаний, число которых ежегодно увеличивается. На рис. 29 выделены 8 лидирующих компаний в российской медиа индустрии по производству видео-контента. Остальные 42 % занимают другие компании. Таким образом, доля компании «N» составляет менее 1%.  Рис. 29. Доли компаний в общем объеме отрасли медиа производства России. Рост спроса на продукцию стабильный, поскольку он зависит от популярности сети Интернет, которая с каждым годом только набирает свои обороты. Также на стабильность спроса оказывает влияние тот факт, что рассматриваемая компания осуществляет деятельность на рынке B2B, а также B2G, где, как правило, выстраиваются долгосрочные партнерские отношения. Затраты на выход с рынка не высоки. Как правило продакшн-компании перепрофилируются, либо прекращают свою деятельность, распродавая имущество. Угроза со стороны новых конкурентов в отрасли. По данным экспертов минимальный объем капиталовложений для входа на рынок составляет около 5 млн рублей. В эту цифру входит, как аренда офисной площади и первоначальные бизнес операции, так и покупка профессионального оборудования и техники. Помимо финансовых барьеров существуют и другой вид преград, такой как уже сложившиеся связи между продавцами и покупателями услуг. В отрасли медиа производства выстраиваются долгосрочные связи, поскольку потребителям важно сохранять особый фирменный формат контента, а также быть узнаваемыми. Более того, высоки затраты на маркетинг. Новой компании в отрасли медиа производства необходимо изначально создать продукт, который будет являться примером работы, что несет под собой большие затраты. Также барьером является тот факт, что в отрасли существуют явные лидеры, давно зарекомендовавшие себя в данной отрасли. Поэтому основное количество заказов приходится на их число. Важным фактором в данной ситуации является относительно высокие издержки переключения потребителей: компания-заказчик затратит гораздо меньше своих ресурсов, обратившись повторно в продакшн студию, с которой сотрудничал ранее. Это объясняется не только экономией финансовых ресурсов (компания-заказчик не будет тратить средства на разработку брендовой темы или необходимого формата видео-контента), но также и уменьшением времени на переговоры и разъяснение задач и целей. Таким образом, по оценкам экспертов, барьеры для входа новых компаний на рынок медиа производства достаточно высоки (таблица 3). Таблица 3. Барьеры входа на рынок медиа производства

Конкуренция со стороны производителей товаров – заменителей Основными потребителями услуги производства видео контента являются телевизионные каналы, а также крупные компании, которые транслируют контент через Интернет. Товара –заменителя для рынка телевизионных программ не существует, поскольку телевидение потребляет только видео контент. Товарами –заменителем для видео-контента, носящего рекламный характер, являются все остальные рекламные услуги: ATL и BTL –маркетинг. Таким образом, конкурирующими компаниями производителями товаров –заменителей являются рекламные агентства, занимающиеся ATL и BTL коммуникациями. Так российский рынок ATL- услуг вырос на 10% за 2013 год, а рынок BTL - услуг – на 13%. Можно сделать вывод о том, что данный фактор конкуренции имеет среднюю силу воздействия. Конкурентное давление поставщиков. Основным поставщиком для компании «N» являются компании - производители профессионального оборудования и техники. Поскольку поставки осуществляются редко и издержки переключения малы, компания не зависит от поставщиков. Конкурентное давление потребителей. Потребителей услуг компании «N» можно разделить на три группы: Телевизионные каналы Крупные компании Государство Поскольку компании взаимодействует с потребителем на уровне B2B, количество потребителей изначально ограничено. Более того, компания «N» представляет клиентам полную финансовую отчетность по окончании работ над заказом, что говорит о хорошей информированности потребителя об издержках и процессах компании. Затраты потребителя на переключение относительно высоки. Данный фактор был описан выше. Реальной угрозы вертикальной интеграции назад в отрасли не существует, поскольку создание продакшн – студии влечет за собой высокие финансовые, а также временные затраты. Результаты, полученные в ходе конкурентного анализа отрасли отражены в таблице 4. Таблица 4. Оценка конкурентных факторов внешней среды

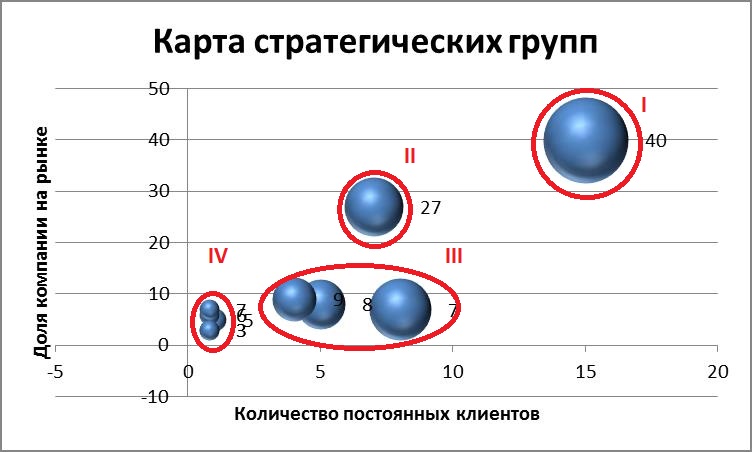

По результатам конкурентного анализа наиболее влиятельными силами в отрасли медиа производства являются «конкуренция между участниками отрасли» , «конкурентное давление потребителей» и «конкуренция со стороны производителей товаров-субститутов» (рис. 30).  Рис. 30. Конкурентный анализ отрасли медиа производства. При разработке долгосрочной стратегии руководству компании «N» необходимо учитывать влияние выделенных сил для минимизации их угрозы. 3.2.4. Определение стратегических групп конкурентов в медиа отрасли России и построение карты стратегических групп.При определении стратегических групп конкурентов была использована информация, полученная путем проведения экспертного интервью. Экспертами являлись генеральный директор компании «N», исполнительный продюсер и главный продюсер. Главными стратегическими игроками на рынке медиа производства являются следующие компании: «Sila Sveta», «Михайлов и партнеры», «EMG», «А-медиа». В качестве дифференцирующих факторов были выбраны «доля компании на рынке медиа производства» и «количество постоянных клиентов» (таблица 5). Таблица 5. Дифференцирующие факторы компаний российской медиа отрасли.

По итогам произведенного ранжирования можно выделить 4 стратегические группы (рис. 31): Группа с высокой долей рынка и с большим числом постоянных клиентов. В данную группу входит лидер рынка – компания Bazelevs Production Группа с высокой долей рынка и с средним числом постоянных клиентов. В данной группе состоит компания Leo Burnett Moscow, являющаяся вторым лидером после Bazelevs Production. Группа с низкой долей рынка и с средним числом постоянных клиентов. К данной группе принадлежат 3 компании: Young&Rubicam , Asymmetric VFX , FIBR Film Production Группа с низкой долей рынка и с небольшим числом постоянных клиентов. В данную стратегическую группу вошли 5 оставшихся компании : А-медиа, Компания «N», Sila Sveta», Михайлов и партнеры, EMG.  Рис. 31. Карта стратегических групп рынка производства видео- контента. Компания «N» попала в стратегическую группу IV, которая состоит из относительно молодых, развивающихся компаний. Ближайшими конкурентами продакшн-студии «N» являются компании, вошедшие в группу IV. Потенциальными конкурентами являются компании из ближайшей группы III. Для улучшения своих позиций на рынке компания «N» должна стремиться к переходу в стратегическую группу III. Для этого необходимо увеличить число постоянных клиентов, а также повысить занимаемую долю на рынке. Особенности медиа отрасли России. По итогам произведенного анализа были выявлены следующие особенные характеристики медиа отрасли России: Отрасль является молодой и динамично растущей. Согласно модели жизненного цикла, отрасль находится на стадии «рост». Большое значение играют инновации и технические новшества, что говорит о постоянных изменениях и динамике отрасли В отрасли доминируют неценовая конкуренция. Важно качество произведенного продукта, а также соблюдение сроков и договоренностей Главным преимуществом компаний данной отрасли является профессиональные и креативные сотрудники, способные создать уникальный и качественный контент Конкуренция между производителями является жесткой, есть явный лидер, охватывающий большую часть рынка. Отрасль является привлекательной для новичков, однако, барьеры входа достаточно высоки, чтобы начать бизнес , не имея достаточно партнерских каналов и связей. В части медиа отрасли, работающей в рекламном направлении, присутствует конкуренция производителей товаров – субститутов средней силы Давление со стороны покупателя достаточно велико, что говорит о сосредоточении сил и ресурсов со стороны компаний - производителей для создания подходящих условий взаимодействия с потребителями. 3.3. Анализ соответствия организационной структуры компании «N» особенностям медиа отрасли России. Как уже говорилось ранее, подразумевается, что отрасль, в которой оперирует компания, является элементом внешней среды. Поэтому для того, чтобы оценить влияние особенностей отрасли на структуру компании, будут применены те же параметры анализа, что и для внешней среды. Используя параметры, выделенные Г.Минцбергом , определим тип окружающей среды компании «N». Стабильность. Как показало проведенное исследование медиа отрасли России, данное окружение является динамичным. Сложность. Продукт, производимый компаниями, оперирующими в медиа отрасли, является сложным и требующим определенных профессиональных навыков и знаний. Соответственно, данная среда является сложной. Разнообразие рынка. Компания «N» оперирует на сложном диверсифицированном рынке. Анализируя направление создания видео контента, можно выделить несколько подгрупп данного контента, производство каждой из которых будет обладать своей спецификой. Враждебность. Медиа отрасль находится на границе между враждебной и благоприятной средой. С одной стороны, в отрасли действует жесткая конкуренция среди игроков, более того существует ряд государственных законов, согласно которым медиа производитель несет ответственность за содержание контента. С другой стороны, отрасль является динамично растущей и привлекательной для инвесторов, что влечет за собой большое количество вливаний капитала. Поскольку данный фактор не является решающим, в дальнейшем исследовании он будет опущен. В итоге, компания «N» оперирует в динамичной сложной среде на диверсифицированном рынке. Данным характеристикам соответствует децентрализованная органическая структура компании. По модели « пяти конфигураций организационной структуры» Г.Минцберга структуры такого типа имеют «дивизиональная форма» и «адхократия». Исключающим фактором в данном случае является разнообразие рынка: компания «N» функционирует на диверсифицированном рынке, что предполагает под собой «дивизиональная форма» организации. Как говорилось ранее, на данном этапе компания «N» имеет форму «простой структуры», а не дивизиональной. На этом основании можно сделать вывод о несоответствии настоящей организационной структуры компании «N» особенностям медиа отрасли России (рис. 32).  Рис. 32. Соотношение настоящей структуры с рекомендуемой структурой. Для усовершенствования организационной структуры компании «N» необходимо произвести переход от простой структуры к дивизиональной форме. Данный переход будет способствовать созданию более органичной и гибкой структуры, способной адаптироваться к изменениям, происходящим в российской медиа отрасли. Существующие на данный момент производственные отделы необходимо трансформировать в подразделения, во главе которых будут стоять опытные менеджеры. Таким образом, дивизионы получат больше автономности, что будет способствовать ускорению процессов, а также быстроте реакции компании. Также изменениям подлежат коммуникации внутри компании «N». Поскольку между операционным ядром и апексом появляется срединная линия, необходимо выстроить четкую систему движения информации по вертикальным каналам. Горизонтальные коммуникации между подразделениями будут происходить реже, поскольку они перестанут быть зависимыми друг от друга. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||