Диплом. ДИПЛОМ. Совершенствование системы государственных контрольнонадзорных органов в рф

Скачать 297.86 Kb. Скачать 297.86 Kb.

|

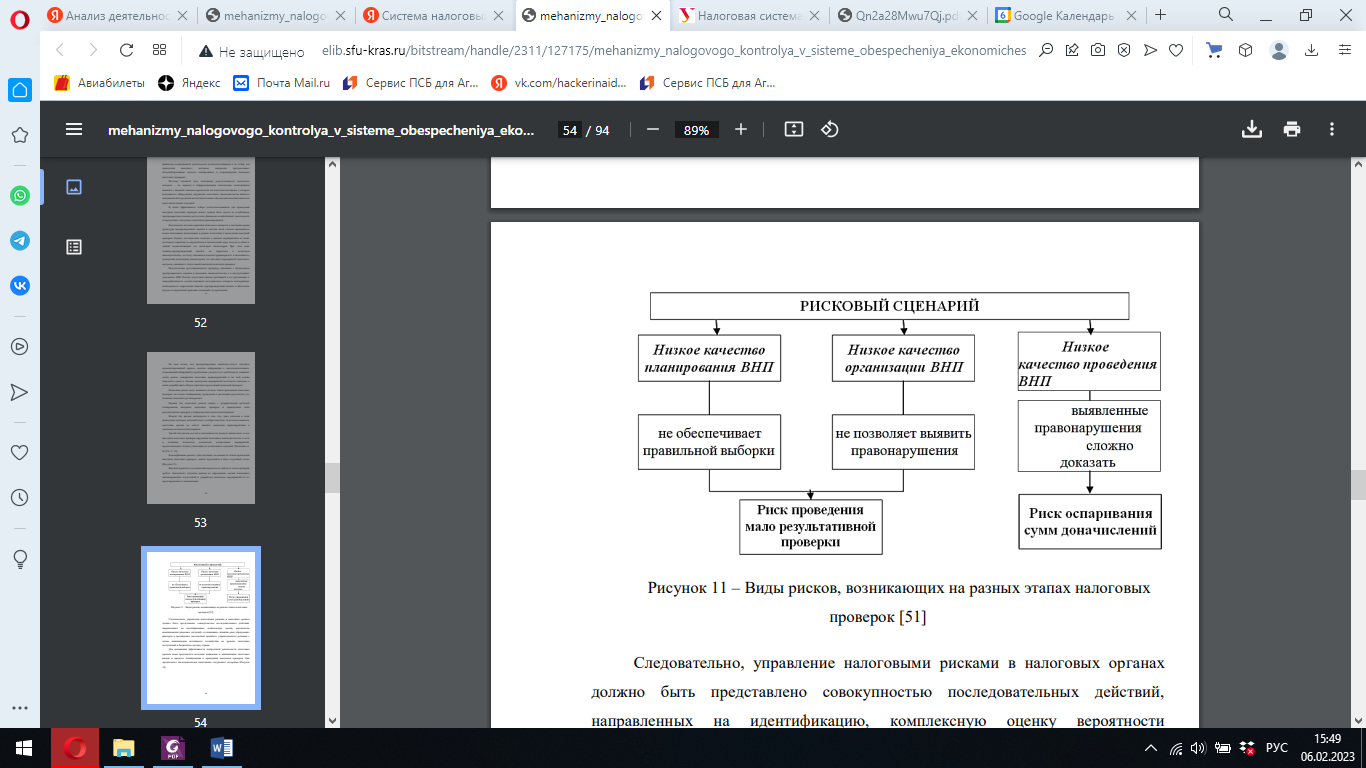

Глава 3 Разработка мероприятий по совершенствованию деятельности налоговых органов Российской Федерации3.1 Текущие проблемы в деятельности налоговых органов Российской ФедерацииКонтрольная деятельность инспекций, несмотря на высокую результативность выездных проверок, отличается недостаточной проработанностью методики их назначения. Анализ всей имеющейся информации о налогоплательщике проводится, как правило, уже после его включения в перечень подлежащих проверке, в то время как предпроверочная экспертиза должна предопределять необходимость контрольных мероприятий в отношении налогоплательщика либо ее отсутствие. Кроме того, недостаточная автоматизация планирования и сопровождения выездных проверок затрудняет проведение предпроверочной экспертизы, требует отвлечения работников на дополнительный ввод информации и в результате затягивает саму процедуру проверки. Что касается камеральных проверок, то они, охватывая всех налогоплательщиков, сдающих налоговую отчетность, должны обеспечивать своевременность реагирования на встречающиеся в отчетности отклонения и служить первичным источником информации о налогоплательщиках, вызвавших подозрения в своей законопослушности. Таким образом, необходимо дальнейшее развитие налогового контроля. Достижение данной задачи в современных условиях возможно лишь при широком применении современных информационных технологий, позволяющих автоматизировать весь процесс его проведения, начиная с получения отчетной документации налогоплательщика и завершая выдачей результатов по налоговым проверкам (формирование и сдача в налоговые органы в электронном виде деклараций, счетов-фактур и других документов; автоматизация камеральной проверки; анализ первичных документов о финансово-хозяйственной деятельности налогоплательщиков и их отбор для проведения выездного контроля; внедрение прогрессивных автоматизированных методов планирования и сопровождения выездных налоговых проверок). Поэтому основной путь повышения результативности налогового контроля – это переход к информационным технологиям, позволяющим выявлять с высокой степенью вероятности тех налогоплательщиков, у которых возможность обнаружения нарушений налогового законодательства является максимальной и предполагаются значительные объемы доначисления налогов и иных обязательных платежей. В целях эффективного отбора налогоплательщиков для проведения выездных налоговых проверок акцент должен быть сделан на углубленном предпроверочном анализе результатов финансово-хозяйственной деятельности и определении «зон риска» налоговых правонарушений. Как показало изучение практики налогового контроля, в настоящее время процедуры предпроверочного анализа в той или иной степени применяются всеми налоговыми инспекциями в рамках подготовки к проведению выездной проверки. Однако, методические подходы к данным мероприятиям не носят системного характера и определяются в значительной мере, исходя из опыта и знаний осуществляющих его налоговых инспекторов. При этом само понятие «предпроверочный анализ» не закреплено в налоговом законодательстве, поэтому становится неясной правомерность и возможность проведения налоговыми инспекторами тех или иных мероприятий налогового контроля, связанных с подготовкой выездных налоговых проверок. Недостаточная урегулированность процедур, связанных с проведением предпроверочного анализа в налоговом законодательстве и в инструктивных документах ФНС России, отсутствие единых требований к его организации и непроработанность соответствующего методического аппарата подчеркивают необходимость закрепления понятия «предпроверочный анализ» в Налоговом кодексе и определения правовых оснований его проведения. На наш взгляд, под предпроверочным анализом следует понимать автоматизированный процесс анализа информации о налогоплательщиках, позволяющий обнаруживать проблемные участки в его деятельности, выявлять «зоны риска» совершения налоговых правонарушений и на этой основе определять сроки и объемы проведения мероприятий налогового контроля, а также разрабатывать общую стратегию предстоящей налоговой проверки. Налоговые риски могут возникать на всех этапах проведения налоговых проверок: на стадии планирования, проведения и реализации результатов, что позволяет выделить три типа рисков. Первый тип налоговых рисков связан с неэффективной системой планирования выездных налоговых проверок и проведением мало результативных проверок у добросовестных налогоплательщиков. Второй тип рисков заключается в том, что, даже включив в план проведения проверок исключительно недобросовестных налогоплательщиков, налоговые органы не смогут выявить налоговые правонарушения в деятельности налогоплательщиков. Третий тип рисков состоит в невозможности доказать выявленные в ходе выездных налоговых проверок нарушения налогового законодательства, то есть в снижении показателя успешности контрольных мероприятий, предполагающего полноту взыскания до начисленных платежей (Тютюгина А. В.) [51, С. 12]. Классификацию рисков, существующих на каждом из этапов проведения выездных налоговых проверок, можно представить в виде следующей схемы. Высокая вероятность возникновения рисков на любом из этапов проверки требует тщательного изучения причин их образования, оценки возможных неблагоприятных последствий и разработки комплекса мероприятий по их предотвращению и минимизации.  Рисунок 1 – Виды рисков, возникающих на разных этапах налоговых проверок Следовательно, управление налоговыми рисками в налоговых органах должно быть представлено совокупностью последовательных действий, направленных на идентификацию, комплексную оценку вероятности возникновения рисковых ситуаций, отслеживание влияния риск образующих факторов и предвидение последствий принятого управленческого решения с целью минимизации негативного воздействия на уровень налоговых поступлений в бюджетную систему страны. Для повышения эффективности контрольной деятельности налоговых органов нами предлагается методика выявления и минимизации налоговых рисков в процессе планирования и проведения налоговых проверок. Первый этап – проведение анализа деятельности организацииналогоплательщика на основе показателей бухгалтерской и налоговой отчетности: сопоставление отдельных показателей отчетности с аналогичными показателями предыдущего периода; проверка логической связи между отдельными отчетными и расчетными показателями, необходимыми для исчисления налоговой базы; взаимоувязка налоговых баз, показанных в налоговых декларациях по различным налогам, а также увязка их с данными баланса. Также анализируются показатели финансово-хозяйственной деятельности, отражающие наличие, размещение и использование финансовых ресурсов предприятия: анализ прибыльности хозяйственной деятельности; анализ финансовой устойчивости; анализ деловой активности; анализ ликвидности и рыночной устойчивости и др. По каждому налогоплательщику следует проводить как индивидуальный анализ, путем сравнения показателей отчетности за разные периоды, так и общий, предполагающий сопоставление основных показателей его финансовохозяйственной деятельности с определенным эквивалентом (базой сравнения) внутри определенной группы (по отраслям, видам выпускаемой продукции, численности персонала и др.). При этом должны быть учтены возможности произведенных реорганизационных процессов (слияние, присоединение, разделение, выделение, преобразование), изменений, связанных с применением учетной политики, и методологии по исчислению налогов (предоставление льгот, изменение ставок и др.). Оценку результатов сравнения значений конкретных показателей следует осуществлять методами динамической (исследование развития организации во времени, отражает характер и направления его изменений) и статистической (характеристика состояния объекта на данный момент времени) оценок. При этом важно выбрать и сконцентрировать внимание на наиболее сомнительных аспектах, анализировать только те моменты, которые указывают на возможные ошибки в расчетах налоговой базы. Проведенный анализ позволит выявить предполагаемые риски совершения налоговых правонарушений налогоплательщиками, установить причины их возникновения и провести идентификацию в зависимости от степени вероятных потерь бюджетной системы. На втором этапе анализируются результаты проведенных камеральных, тематических, встречных и выездных проверок за предыдущие периоды, сопоставляются данные о финансово-хозяйственной деятельности, предоставленные налогоплательщиком, с данными, полученными от соответствующих государственных структур, определяется степень соответствия данных о деятельности налогоплательщика, полученных из разных источников. В целях углубленного изучения финансово-экономической деятельности налогоплательщика должны быть исследованы следующие показатели: – исчисленные налоговые платежи и их динамика (для выявления налогоплательщиков с уменьшающейся суммой начислений налоговых платежей); – уплаченные налоговые платежи по каждому виду налога (сбора) и их динамика (позволяет контролировать полноту и своевременность перечисления налоговых платежей в бюджет); – отклонение показателей финансово-хозяйственной деятельности текущего периода от определенного эквивалента (позволяет выявить существенные и резкие изменения показателей финансово-хозяйственной деятельности по сравнению с аналогичными показателями за предыдущие периоды или же отклонение от среднестатистических показателей отчетности аналогичных хозяйствующих субъектов за определенный промежуток времени); – структура бухгалтерского баланса и его ликвидность (с целью выявления всех произошедших изменений), – финансовая устойчивость организации. Такой анализ позволяет выявлять противоречия между сведениями, содержащимися в представленных налогоплательщиками документах, и (или) несоответствие информации, которой располагает налоговый орган. При этом всех налогоплательщиков целесообразно разделить на соответствующие категории, к каждой из которых применимы определенные критерии оценки риска совершения налогового правонарушения, представленные в Концепции планирования выездных налоговых проверок: – организации; – индивидуальные предприниматели (на общем режиме); – плательщики единого сельскохозяйственного налога; – налогоплательщики, применяющие упрощенную систему налогообложения; – плательщики единого налога на вмененный доход. Это позволит сформировать перечень налогоплательщиков, имеющих значения критериев, близкие к пороговым, по каждой из представленных категорий. При этом если рассматривать всю совокупность критериев, как 100% величину, то каждый из составляющих ее критериев будет иметь определенный удельный вес, исходя из его значимости для обозначенных категорий налогоплательщиков. Такой подход позволит сформировать картотеку рисков совершения налогового правонарушения налогоплательщиком и оценить их величину. В Таблице 11 представлены предлагаемые показатели удельных весов каждого критерия по категориям налогоплательщиков. При этом увеличивается удельный вес того критерия, который играет более важную роль при принятии решения о включении налогоплательщика в план выездных проверок. Так, для налогоплательщиков, применяющих специальные налоговые режимы, основной критерий – соответствие показателей налогоплательщика установленным в НК РФ значениям. Таблица 5 – Предлагаемые показатели удельных весов критериев налогового риска по категориям налогоплательщиков

Общий размер налогового риска для налогоплательщика определяется как сумма произведений значения каждого критерия и соответствующей ему величины налогового риска. Подсчитав общий размер налогового риска для налогоплательщиков (отдельно для каждой категории), можно сгруппировать их по полученным значениям и использовать при планировании выездных налоговых проверок, выбирая тех налогоплательщиков, риск у которых наиболее высокий. Маркерами риска налоговых правонарушений могут быть признаны следующие операции, производимые налогоплательщиками: – нетипичные сделки для данного вида деятельности или обычных операций плательщика, в том числе разовые, или совершаемые в конце налогового периода на значительную сумму; – сделки, сущность которых противоречит их форме, что дает основания для переквалификации сделки либо признание ее мнимой; – сделки, осуществленные необычным для данного типа операций способом, например, оплата наличными либо с использованием правовых инструментов прекращения обязательств (зачет встречных требований, уступка прав требования, оплата векселем); – неоправданно высокая доля сделок с отдельными контрагентами; – длительное отсутствие расчетов по совершенным сделкам или осуществление расчетов не денежными средствами; – заведомо убыточные сделки либо сделки с минимальной рентабельностью; – сделки в которых цена явно отклоняется от рыночной в большую или меньшую сторону; – сделки по оказанию услуг нематериального характера с неявным результатом (маркетинговые, информационные, консультационные, транспортные услуги); – сделки с контрагентами, имеющими оффшорных бенефициаров. Своевременному обнаружению налоговых рисков во многом будет способствовать возможность применения косвенных методов определения налоговой базы и ее сравнение с величиной, указанной налогоплательщиком в представленной налоговой декларации. Такой метод давно активно используется налоговыми органами многих западных стран. Например, в Германии получили распространение методы исчисления налогооблагаемой базы на основе документов, большая часть которых с налогообложением напрямую не связаны: 1. Общего сопоставления имущества. В его основе лежит сопоставление имущественного прироста и производственного (или личного) потребления с продекларированными доходами за отчетный месяц. При обнаружении прироста имущества, источники которого достоверно не подтверждены, налоговые органы могут предположить о необоснованном сокрытии доходов проверяемого налогоплательщика; 2. Сопоставления доходов с помощью учета денежного оборота. Является разновидностью предыдущего метода, но в данном случае сравниваются израсходованные денежные средства и денежные средства, остающиеся у налогоплательщика после обложения налогами. Если первый показатель выше, то у налоговых органов появляются основания полагать, что налогоплательщик занизил свои доходы на сумму разницы; 3. Анализ производственных запасов. Предполагает сопоставление объема продаж, отраженного в отчетности, с затратами на производство. На сегодняшний день в России возможность косвенного определения налоговой базы ограничена действующим законодательством, не позволяющим налоговым органам использовать какие-либо сведения о налогоплательщике при ее определении помимо содержащихся в бухгалтерской отчетности и в налоговых декларациях, что требует дальнейшего урегулирования данного вопроса. Вместе с тем, анализ налоговой базы с использованием информации из внешних источников более эффективен при наличии вероятности сокрытия доходов от налогообложения. Так, проверяющий, владея информацией, например, о соотношении расхода на единицу продукции и объемах фактического потребления ресурсов, может рассчитать количество предполагаемой произведенной продукции из такого количества затраченных ресурсов. Аналогичным образом такой подход можно применить к ситуации, когда есть предположение, что налогоплательщик завышает свои расходы. Но при этом надо учитывать, что в этом случае расходы могут зависеть и от объективных факторов, таких как увеличение арендной платы, приобретение нового имущества и т. д. Как отмечается в работах зарубежных ученых – А. Хансфорда, Дж. Хасселдина и др. – в последнее время налоговые службы ряда зарубежных стран для отбора налогоплательщиков используют метод интеллектуального анализа данных, что было бы уместно применять и в отечественной практике. Основное назначение этих методов – автоматизированный поиск ранее неизвестных закономерностей в базах данных, хранящих информацию о деятельности организаций, и использование добытых знаний при принятии решений. К этим методам относятся экспертные системы, нейронные сети, отбор налогоплательщиков по результатам статистического анализа. Экспертные системы основаны на автоматизации процедур, в основе которых лежит использование некоторого набора правил для отбора налоговых деклараций (например, значений конкретных полей в налоговой декларации). В настоящее время подобную практику используют в своей работе самые опытные налоговые инспектора. Разработка автоматизированных программ, основанных на данном подходе, позволит внедрить практику экспертного анализа повсеместно. При этом в качестве источников информации будут выступать данные по налоговым декларациям, о проведенных проверках, о структуре получаемых доходов в той местности, где зарегистрирован налогоплательщик. Автоматизированные экспертные системы позволят оценить информацию и выставить налогоплательщикам «оценки» – стоит их проверять или не стоит и каких доначислений можно ожидать. Другой метод интеллектуального анализа данных – нейронные сети, представляющие собой модель искусственного интеллекта. То есть, эти программы могут самонастраиваться на последовательность входных данных (обучающую выборку). В качестве «учебного» файла может использоваться информация по результатам прошлых проверок и данные из налоговых деклараций проверенных налогоплательщиков. Результатом настройки является ожидаемая (заданная) реакция на данные, поступающие на вход при совпадении присущих им характеристик с обучающей выборкой, и иная реакция на данные, обладающие другими свойствами (NascimentoF.A.M., LehnenF., Moré M.V., LeizerS.A.). При отборе претендентов для проведения налоговых проверок на вход «обученной» нейронной сети подаются параметры налогоплательщиков, при этом определяются те из них, которые обладают такими же характеристиками, что и обучающая выборка. Так, все налогоплательщики делятся на две группы: вероятность обнаружения нарушений у которых высокая, и те, по которым вероятность нарушений мала. Анализ данных о налогоплательщике с помощью статистических методов, например, регрессионного или дискриминантного анализа, позволяет определить сулит ли проверка данного налогоплательщика доначисления или нет. Например, как отмечает Б. Вуд, в Федеральном налоговом управлении США строят специальный массив данных по результатам особо тщательных проверок случайных стратифицированных (разделенных) выборок предприятий малого и среднего размера, проводимых в рамках программы «Измерение законопослушности налогоплательщика». Отобранные налогоплательщики разбиваются на группы по основному источнику дохода, по размеру дохода или размеру фирмы. Затем с помощью статистических методов строится математическая формула, представляющая собой функцию от показателей, указываемых налогоплательщиком в налоговой декларации, и определяющая вероятность того, приведет проверка данного конкретного налогоплательщика к доначислениям или нет (WoodB.) Для упрощения анализа вероятности наступления рискового события целесообразно закрепление за каждым налоговым инспектором определенного количества налогоплательщиков, показатели экономической деятельности которых он должен периодически отслеживать. Это позволит налоговым органам наблюдать за организацией в течение определенного времени, владеть оперативной информацией о ее работе на данный момент, и в случае значительного отклонения текущих показателей от средних за период включить ее в план выездных проверок. Тем самым у налоговых органов появится возможность на ранних этапах предотвратить налоговое правонарушение либо своевременно его обнаружить. Таким образом, предлагаемая методика планирования и проведения налоговых проверок позволит сконцентрировать усилия налоговых органов на проверках налогоплательщиков с наиболее высокой вероятностью совершения налоговых правонарушений. Результатами ее применения будут являться: – установление сфер экономической деятельности налогоплательщиков, в которых выявление налоговых нарушений наиболее вероятно; – оценка риска совершения налогоплательщиком нарушения налогового законодательства, а также предполагаемый размер неуплаченных налогов; – разработка общей стратегии предстоящей налоговой проверки и детального подхода к характеру, срокам проведения и объему контрольных мероприятий и т.д. Реализация разработанной методики выявления и минимизации налоговых рисков в процессе планирования и проведения налоговых проверок будет способствовать своевременному выявлению сокрытой налоговой базы и недостоверной информации при расчете налогов, сократит количество безрезультативных проверок. Она позволит налоговым органам концентрировать усилия при контрольных мероприятиях на налогоплательщиках, относящихся к категории повышенного риска совершения налоговых правонарушений, вероятность обнаружения нарушений у которых наиболее высокая, что в целом призвано способствовать минимизации издержек на проведение налоговых проверок и увеличению налоговых поступлений в бюджетную систему. Кроме того, управляя налоговыми рисками, легче сохранить и поддержать баланс интересов налоговых органов и налогоплательщиков, что дает возможность перейти к принципиально новой модели их взаимодействия, ориентированной на оптимизацию и гармонизацию налоговых отношений. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||