стат.курсач. Статистика отрасль знаний, в которой излагаются общие вопросы сбора, измерения и анализа массовых статистических (количественных или качественных) данных

Скачать 268 Kb. Скачать 268 Kb.

|

1 2 СОДЕРЖАНИЕ

Введение В современном обществе важную роль в механизме управления экономикой выполняет статистика. Она осуществляет сбор, научную обработку, обобщение и анализ информации, характеризующей развитие экономики страны, отрасли, отдельного предприятия. В результате предоставляется возможность выявления взаимосвязей в экономике, изучения динамики ее развития, проведения сопоставлений и в конечном итоге – принятия эффективных управленческих решений. Статистика - отрасль знаний, в которой излагаются общие вопросы сбора, измерения и анализа массовых статистических (количественных или качественных) данных. Статистика разрабатывает специальную методологию исследования и обработки материалов: массовые статистические наблюдения, метод группировок, средних величин, индексов, балансовый метод, метод графических изображений и другие методы анализа статистических данных. Актуальность данной темы обусловлена необходимостью выполнения роли универсального средства рационального представления, обобщения и анализа статистической информации. Важнейшей целью статистики является изучение объективно существующих связей между явлениями. В ходе статистического исследования этих связей необходимо выявить причинно-следственные зависимости между показателями, т.е. насколько изменение одних показателей зависит от изменения других показателей. 1 Биржевая статистика Фондовая биржа в широком смысле является организованным рынком для торговли стандартными финансовыми инструментами (ценными бумагами и срочными контрактами). Этот рынок создается профессиональными участниками рынка ценных бумаг для взаимных оптовых операций. Предметом биржевой статистики являются количественные характеристики массовых биржевых процессов обращения ценных бумаг и производных финансовых инструментов, перераспределения на этой основе денежных ресурсов, рисков и информации в хозяйстве, а также показатели биржевой инфраструктуры и функционирования бирж как хозяйственных объектов. Задачами статистики фондовой биржи являются: - обеспечение сбора полной и адекватной информации о фондовом биржевом рынке (ценные бумаги как товары, цены, сделки, эмитенты, инвесторы и финансовые посредники, объемы, уровень рисков, ликвидность рынка и т.д.); - создание информационной базы для принятия инвестиционных решений, обеспечивающей честность и справедливость ценообразования, для текущего надзора, регулирования и развития фондового биржевого рынка; - совершенствование методологии статистического наблюдения за биржевыми процессами, выявление складывающихся закономерностей; - обеспечение с информационной и методологической точки зрения контроля за базовыми финансовыми индикаторами, формирующимися на фондовой бирже и характеризующими состояние деловой активности и тенденции развития макроэкономики, и т.д.; - формирование информационного обеспечения для статистическогоанализа и управления социально-экономическими процессами в той мере, в какой они отражаются или формируются в финансово-кредитной сфере, разработка соответствующей методологии анализа и его осуществление; - разработка методологии и осуществление прогнозирования биржевых показателей. Основными объектами статистического изучения фондового биржевого рынка являются биржевые сделки с ценными бумагами и производными финансовыми инструментами, а предметом - ценовые и объемные характеристики этих операций. Кроме того, в статистике фондовых бирж широко используютсяданные о доходности ценных бумаг, емкости биржевого рынка, его ликвидности и др. К показателям статистики фондовых бирж относятся: 1. Показатели цен биржевых сделок. Ценовые показатели включают в себя следующие виды цен: - цены первичного рынка (первичный рынок - рынок первых и повторных эмиссии ценных бумаг, на котором осуществляется их начальное размещение среди инвесторов). - цены вторичного рынка (вторичный рынок - рынок, на котором обращаются ранее эмитированные на первичном рынке ценные бумаги). Таблица 1 - Показатели объема биржевых торгов

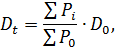

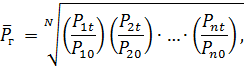

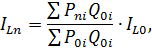

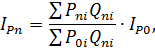

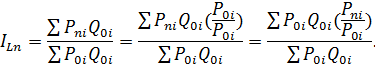

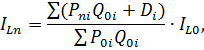

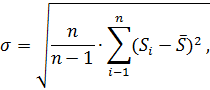

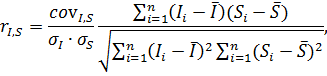

Приведенные в таблице показатели рассчитываются по видам ценных бумаг, по эмитентам, а также в сводном, агрегированном виде. Таблица 2 - Система показателей качества фондового биржевого рынка

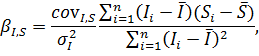

Все фондовые биржи публикуют статистические показатели, характеризующие их хозяйственно-финансовое положение (капитал, численность персонала, структуру баланса, структуру доходов и расходов). Отличной от других хозяйственных организаций является структура доходов фондовых бирж. Ее характеризуют такие публикуемые статистические показатели, как: - плата за листинг; - взносы членов биржи; - продажи ценовой и другой информации; - продажи технологий, математического обеспечения. Указанные показатели используются для выявления и анализа тенденции к коммерциализации фондовых бирж, к превращению бирж в компании, ориентированные на получение прибыли, ведущие конкурентную бизнес-политику, котирующие свои собственные акции и финансирующие свое развитие из генерируемых ими доходов. 5. Статистические показатели производных финансовых инструментов. Производные финансовые инструменты - стандартные, обращающиеся срочные контракты, дающие право на поставку таких базовых ценных бумаг, как акции, облигации, портфель ценных бумаг (индексные контракты) и пр. В биржевой статистике производных ценных бумаг распространены следующие показатели: - объем торгов производными финансовыми инструментами в натуральном выражении (количество штук заключенных контрактов опционов на акции; опционов на индекс фьючерсов на индекс; опционов и фьючерсов на долговые инструменты, контрактов на долговые инструменты); - открытая позиция по производным финансовым инструментам (по каждому их виду) – количество незакрытых срочных контрактов на момент времени, оцененное в натуральном либо стоимостном измерении; - объем торгов производными финансовыми инструментами (по каждому виду) по номинальной стоимости базисных активов; - суммарная величина премии, выплаченной покупателями продавцам производных финансовых инструментов – плата за то, что последние принимают на себя обязательства по срочным контрактам, составляющим производные финансовые инструменты. Приведенные показатели формируются на основе ежегодного учета зарегистрированных сделок в торговой системе биржи. Соответственно указанные показатели рассчитываются за день, неделю, месяц, квартал, год либо (открытая позиция) на дату. К индикаторам, характеризующим состояние и динамику фондового рынка, относятся фондовые индексы. Они используются в следующих целях: - для определения ценовой динамики рынка акций, рынка облигаций и в целом фондового рынка; - для характеристики макроэкономической ситуации, прогнозным и текущим индикаторами которой является состояние рынка ценных бумаг; - в качестве параметров рынка в математических моделях, рекомендуемых для управления инвестициями в фондовые ценности; - при создании ряда производных финансовых инструментов, таких, как фьючерс на индекс, опцион на индекс, опцион на фьючерс на индекс; - при расчете ряда показателей, характеризующих волатильность или иные параметры фондового рынка, где базой сравнения являются фондовые индексы. Различают следующие типы фондовых индексов: 1) индексы, характеризующие отдельные сегменты рынка ценных бумаг, среди них могут быть выделены индексы акций и индексы облигаций; 2) индексы, представляющие фондовый рынок с географической точки зрения, в этом случае выделяются индексы, относящиеся к национальным фондовым рынкам (рассчитываются национальными биржами и информационными агентствами, действующими внутри страны), и международные индексы,формируемые международными организациями и транснациональными инвестиционными банками и информационными агентствами. К первой группе относятся, например, промышленный индекс Доу-Джонса (Dow Jones Industrial Average DJIA),характеризующий американский фондовый рынок, индексы семейства DAX,описывающие поведение германского рынка акций, индексы Московской межбанковской валютной биржи и Российской торговой системы, представляющие динамику рынка акций России. Ко второй группе можно отнести глобальные индексы, например, IFC/S&P (International Finance Corporation/ Standard & Poor's), Morgan Stanley Capital International; 3) индексы, характеризующие сектора экономики,например, в семействах индексов выделяются промышленные, банковские, сводные (композитные) индексы; 4) относительно статистических методов, на базе которых рассчитываются индексы, выделяют индикаторы, рассчитываемые на базе средних величин, и индикаторы, рассчитываемые непосредственно с помощью индексного метода. Для расчета фондовых индексов может использоваться средняя арифметическая цена, рассчитываемая по N акциям: где N - количество акций; Изменение средней цены во времени указывает на характер изменения рынка (падение или рост курса), Указанный индекс является невзвешенной величиной. Вместе с тем влияние каждой акции в целом на индекс определяется ценой данной акции. Чем выше цена акции, тем сильнее изменение цены сказывается в целом на индексе. Таким образом, в индексах, построенных на базе средних арифметических, в неявном виде присутствует взвешивание по цене. Для отражения структурных изменений, т.е. изменений в наборе или количестве компаний, на базе которых рассчитываются индексы, вводится поправочный коэффициент-делитель, позволяющий сопоставлять последующий и предыдущий индексы:  где Этот механизм работает как в случае добавления, удаления, так и в случае сплита (дробления) акций. Средней арифметической величине присущ ряд недостатков. Так, при использовании невзвешенной средней арифметической большее влияние оказывают акции с более высокой стоимостью. Однако невзвешенная средняя арифметическая адекватно представляет однородную статистическую совокупность, т.е. такую, у которой разрыв между максимальным и минимальным значениями, а также другие показатели вариации невелики. В случае большой колеблемости признака в статистической совокупности целесообразнее для ее характеристики использовать расчет среднегеометрической величины из относительных цен:  где К достоинствам такого индекса относятся, прежде всего, нивелирование влияния разброса между самыми дорогими и самыми дешевыми акциями, входящими в расчет индекса, что является неоспоримым преимуществом по сравнению с индексами, рассчитываемыми на базе среднеарифметических, а также соответствие тестам временной обратимости. Тест обратимости предполагает, что необходимо рассчитать индекс от базового момента времени к текущему и от текущего момента к базовому. Произведение двух рассчитанных индексов при соответствии тесту временной обратимости должно равняться единице, т.е. две полученные величины должны быть взаимно обратны друг другу. Очевидно, что индексы, построенные на базе средней геометрической, соответствуют тесту временной обратимости, тогда как индексы, созданные на базе средней арифметической, этот тест пройти не могут. При создании фондовых индексов в качестве одного из возможных подходов используется индексный метод расчета. Формируемые при этом агрегатные индексы могут определяться на базе формул Ласпейреса, Пааше и Фишера. Агрегатные индексы основаны на способе взвешенной капитализации, при котором цены акций взвешиваются по объему их присутствия на рынке. Общим принципом является то, что значение индекса на определенную дату принимается за базовый уровень (100, 1000 и т.д.). В последующем динамика индексов оценивается по отношению к базовому уровню. Формула Ласпейреса предполагает исчисление фондовых индексов следующим образом:  где Формула Пааше предполагает исчисление фондового индекса следующим образом:  где В силу статистических особенностей индекс, рассчитываемый на базе одних и тех же исходных данных с использованием формулы Пааше, выше по уровню (имеет большую величину), чем индекс, рассчитываемый с помощью формулы Ласпейреса. Для того чтобы нивелировать занижение индекса на базе формулы Ласпейреса и завышение индекса на базе формулы Пааше, было предложено рассчитывать индекс на базе средней геометрической из указанных индексов. Формула Фишера - идеальная формула - предполагает расчет фондового индекса с использованием среднегеометрической из индексов, рассчитанных на базе формул Ласпейреса и Пааше: где Несмотря на то, что индекс Фишера в определенной мере позволяет устранить недостатки, присущие индексам Ласпейреса и Пааше, на практике данный индекс не используется для расчета реальных фондовых индексов. Формулу Ласпейреса можно представить в несколько ином виде:  где Таким образом, получается индекс, который рассчитывается как средневзвешенная арифметическая из индивидуальных индексов цен, при этом в качестве весов рассматривается капитализация базисного периода. С практической точки зрения это очень удобная и технологически приемлемая форма для расчета индекса, она широко используется на практике. Большинство индексов акций, использующих формулы Ласпейреса, Пааше или Фишера, являются индексами, отражающими капитализированный доход, т.е. доход, полученный на разнице цен покупки и продажи акций, так называемый ценовой индекс (price index). Индекс полной доходности (total return или performance index) отражает включение выплаченного дивиденда и рассчитывается следующим образом (на примере формулы Ласпейреса):  где Индексный метод расчета точнее, чем расчет на базе средних. Он является особенно эффективным при оценке изменения состояния рынка в целом и отражает изменения уровня цен акций более адекватно. Это наиболее характерно при анализе динамики за продолжительный период. При этом индексы, рассчитанные на базе средних, являются более чувствительными, хотя особенности расчета индексов на базе средних определяют различную чувствительность индексов. Индексы акций разных стран и их характеристика приведены в прил. 10. Основными индикаторами, используемыми при работе на рынке долговых инструментов, являются доходность к погашению и показатель дюрации. Цели создания индексов облигаций практически не отличаются от целей создания индексов акций, но особенности рынка облигаций определяют не столь широкое распространение этих индексов. Аналогично индексам акций среди индексов облигаций различают национальные и международные индексы. Существуют особенности расчета индексов по облигациям, в частности то, что в индексе необходимо учесть срок до погашения облигаций и размеры купонов. Наряду с определением динамики фондового рынка и его доходности, характеризуемыми фондовыми индексами, необходимо оценить волатильность рынка. Для этого разрабатываются соответствующие рыночные индикаторы: 1) показатель волатильности акций рассчитывается на основе дисперсии цен на акции  где п -период; S -ценовая доходность, Si = ln(Si/Si-1); Указанный показатель определяет меру колеблемости, а, следовательно, и меру рискованности по каждой акции. Чем выше рассчитанный показатель дисперсии, тем более волатильной является акция, тем рискованнее вложения средств в указанную акцию. 2) коэффициент корреляции между значениями индексов и каждой из акций, входящих в тот или иной индексы  где Чем выше коэффициент корреляции, тем точнее динамика цены данной акции соответствует динамике индекса, и при значении r = 1 изменение цены акции точно соответствует изменению индекса. Рассчитанные коэффициенты корреляции находятся в динамике, и изменение соотношений между коэффициентами корреляции по тем или иным индексам указывает на изменение силы связи между различными рынками. 3) β-фактор рассчитывается для определения чувствительности акции к изменениям в динамике индекса  где Если β > 1, то цены конкретной акции изменяются сильнее, чем индекс в целом, следовательно, рискованность вложений в данную акцию является более высокой, при β < 1 соответственно цены конкретной акции изменяются слабее, чем индекс. Биржевые индексы являются одним из важнейших инструментов проведения аналитических исследований и служат для наглядного отражения ценовых тенденций, а также динамики объемов реализации основных товарных групп, торгуемых на бирже. Выделяют два вида биржевых индексов: Индивидуальные (разработаны под конкретный вид товара) Групповые (объединяют ряд однородных показателей) Индивидуальные биржевые индексы максимально точно отражают ценовую и объемную динамику для конкретного товара, в то время как преимуществом групповых индексов является простота и наглядность при изучении общей ситуации на рынке. Биржевые индексы можно использовать как для проведения ретроспективного анализа, так и для построения прогнозных моделей. 2 Статистический анализ производственно-хозяйственной деятельности Задание 1 Используя данные за прошлый год заполните форму государственной статистической отчетности 1-т(фонд времени) «Отчет об использовании календарного фонда времени» и определите: Календарный(варианты 1, 5,8, 10), табельный (варианты 2, 4, 6) и максимально возможный(варианты 3,5, 7, 9) фонды рабочего времени, коэффициенты их использования; Продолжительность рабочего дня(полную и урочную); Списочную численность в среднем за период, среднеявочную численность, среднюю численность фактически работающих; Составить баланс рабочего времени(согласно варианта). Исходные данные для выполнения курсовой работы по вариантам

1 2 |