Фінансова структура капіталу. Структура капіталу підприємства та шляхи її оптимізації

Скачать 1.18 Mb. Скачать 1.18 Mb.

|

|

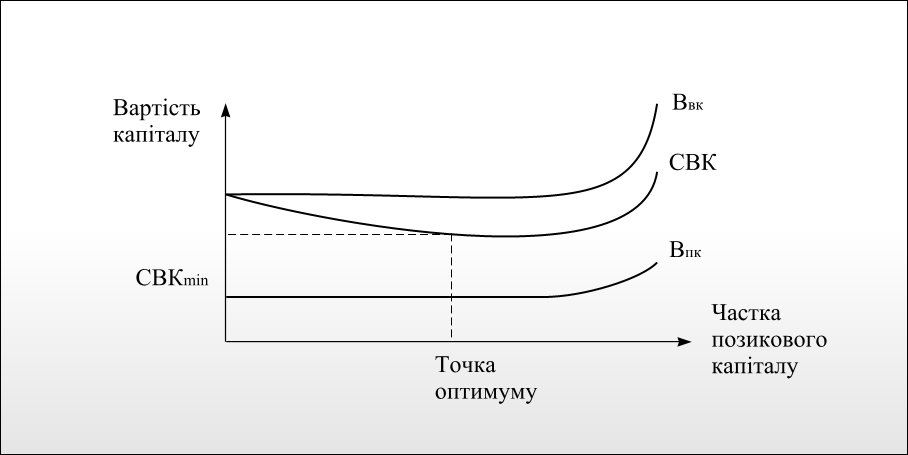

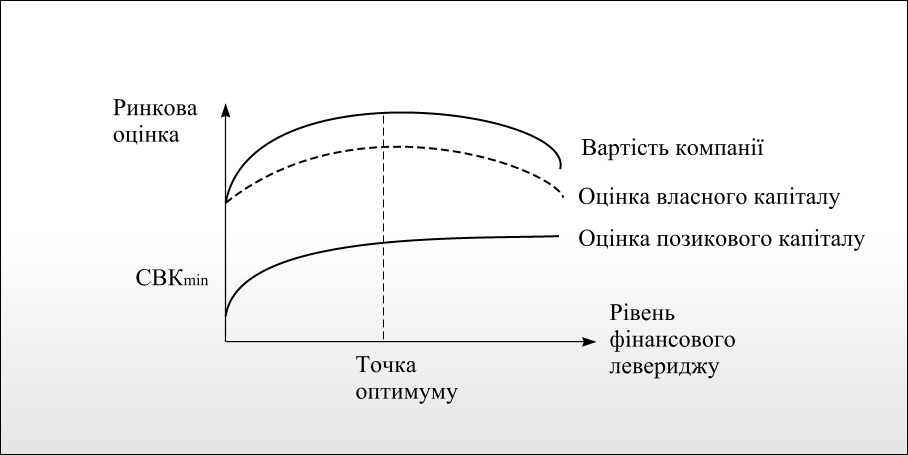

Міністерство науки та освіти України Київський національний торгівельно-економічний університет Кафедра економіки підприємництва Курсова робота з курсів: “Економіка підприємств”, “Фінанси підприємств” на тему: “Структура капіталу підприємства та шляхи її оптимізації” Виконала: студентка III курсу 1 групи ФЕМП Ярмак О.О. Науковий керівник: канд. екон. наук, доц. Гринюк Н.А. Київ 2002 План Вступ 3 1. Сутність фінансового капіталу підприємства та його роль в забезпеченні ефективної діяльності підприємства 4 2. Особливості формування структури фінансового капіталу 7 3. Методичні підходи до управління капіталом підприємства та його структурою 10 3. Шляхи оптимізації структури капіталу підприємства 18 Висновок 23 Література 24 ВступДіяльність підприємства в умовах ринкової економіки будь-якої форми власності, організаційно-правового статусу і галузевої спрямованості безпосередньо залежить від фінансового капіталу та його структури. Досягнення стратегічних цілей підприємства також значно залежить від ефективності управління капіталом підприємства та його структурою, тобто визначення загальної потреби в них, формування оптимальної структури, умов їх залучення. Сучасне економічне становище потребує від власників та фінансових менеджерів підприємств ефективного управління, уважного контролю та своєчасного коригування структури капіталу підприємства, бо оптимальна структура капіталу дозволяє отримувати максимальний прибуток, рентабельність, фінансову стійкість та високі показники ліквідності та платоспроможності. Існують певні методичні підходи, метою яких є забезпечення такого співвідношення внутрішніх та зовнішніх джерел фінансового капіталу підприємства, яке б дозволило досягти найвищих показників господарської діяльності підприємства. Для контролю за поточним станом структури капіталу необхідно регулярно визначати показники оцінки ефективності управління капіталом підприємства. Проблеми управління капіталом підприємства та його структурою широко висвітлюються провідними вченими-економістами: І.О. Бланком, В.В. Ковальовим, Є.С. Стояновою, Т.В. Тепловою та ін. Метою роботи є огляд, аналіз та порівняння методичних підходів до управління капіталом підприємства та його структурою. 1. Сутність фінансового капіталу підприємства та його роль в забезпеченні ефективної діяльності підприємстваДля забезпечення нормального процесу фінансування підприємницьких структур незалежно від їх форм власності й організаційно-правового статусу виникає значна потреба у фінансовому капіталі. Взагалі, капітал — економічна категорія, відома задовго до його зародження, отримала новий зміст в умовах переходу країни до ринкових відносин. Капітал, що є головною економічною базою створення та розвитку підприємства, в процесі свого функціонування забезпечує інтереси держави, власників та персоналу. Підходи, що існують в економічній літературі, до розуміння фінансового капіталу залежать від тих позицій учених, з яких вони розглядають цю об’єктивну економічну категорію. Звичайно, визначення поняття “фінансовий капітал підприємства” відрізняється одне від одного, що є цілком закономірним через достатню складність цієї категорії і не однозначні підходи до її розумінню Щоб визначитися в розумінні фінансового капіталу, необхідно розкрити основні ознаки цієї категорії. Розгляд основних ознак фінансового капіталу підприємства спрямовано на формулювання теоретичних положень, що можуть бути використані фінансовою наукою в практиці керування фінансовою діяльністю сучасних підприємницьких структур і не торкаються соціально-економічних відносин, пов’язаних з цією категорією. Економічна природа фінансового капіталу підприємств має такі основні ознаки: 1. Фінансовий капітал підприємства за своєю економічною суттю відбиває процес створення розподілу та використання і відтворення фінансових ресурсів як у масштабах окремого підприємства, так і всієї економічної системи держави. Ця ознака фінансового капіталу характеризує формування та використання як власних, так і позикових фінансових ресурсів підприємства в процесі фінансової діяльності суб’єкта господарювання. 2. Фінансовий капітал підприємства знаходить своє відображення в процесі формування основних і обігових активів. Ця ознака фінансового капіталу виступає як необхідна умова організації підприємницької діяльності, як пусковий механізм і основа продуктивних сил не тільки суб’єкта господарювання, а і усієї економіки країни. Без фінансового капіталу інші необхідні фактори виробництва (земля, праця, підприємницькі здібності), як свідчить реальна практика господарювання, дають незначний результат. 3. Фінансовий капітал підприємства — це економічна база функціонування не тільки окремо взятого суб’єкта господарювання, а й об’єктивна умова розвитку держави і суспільства. У цьому своєму значенні фінансовий капітал формує необхідні умови для створення доданої вартості, розподіл і перерозподіл котрої забезпечує формування фінансових ресурсів як на рівні суб’єкта підприємництва, так і на рівні держави. Завдяки цьому зростають економічна міць і підприємства, і держави, їхні соціальні можливості. 4. Фінансовий капітал підприємства є джерелом формування добробуту як власників підприємницьких структур, так і найманих робітників, а через фінансову систему країни — усіх членів суспільства. При цьому забезпечується визначений рівень добробуту, що залежить від продуктивного використання фінансового капіталу, а також від масштабів його формування в процесі розподілу створеної вартості на конкретному підприємстві і розподілу ВВП в масштабах країни. Збільшення обсягів капіталізації фінансових ресурсів сприяє зростанню добробуту суспільства в майбутніх періодах, у той час як збільшення поточного споживання скорочує можливості формування фінансового капіталу і зменшує його продуктивну силу в майбутньому, що негативно відбивається в перспективі на добробуті. 5. Фінансовий капітал підприємства є найважливішою характеристикою рівня ефективності виробничо-господарської діяльності підприємства. Ця ознака фінансового капіталу проявляється в його здатності до самозростання, що пов’язано з процесом ефективного формування, розподілу і використання прибутку, надходжень і доходів, можливістю постійного нарощування обсягів капіталізації фінансових ресурсів. 6. Фінансовий капітал підприємства є головним мірилом ринкової вартості підприємства. У цій своїй якості виступає не весь фінансовий капітал підприємства, а тільки власний фінансовий капітал, що характеризує здатність підприємницької структури формувати позаобігові та власні обігові активи. Обсяги власного фінансового капіталу підприємства є відправною точкою для використання позикових фінансових коштів, підвищення надійності й інвестиційної привабливості підприємства, що формує базу оцінки його ринкової вартості. 7. Фінансовий капітал підприємства є чинником ризику, що визначається самим процесом його формування та використання. При формуванні фінансового капіталу ризик виявляється в невизначеності при одержані доходів і надходжень, їхньому розподілі і використанні, а також неоднозначності ситуацій при взаємодії з різними інвесторами і кредиторами. Використання фінансового капіталу в процесі господарської діяльності також породжує ризик утрати фінансових ресурсів, упущеної вигоди, що, безумовно, відбивається на одержанні доходів і відтворенні самого фінансового капіталу. 8. Фінансовий капітал підприємства характеризується і фактором часу. З цього боку фінансовий капітал розглядається як джерело поточного і майбутнього добробуту. Як джерело поточного добробуту фінансовий капітал має приносити швидкий дохід підприємству, а отже, і його власникам. У зв’язку з цим виникає прагнення використовувати фінансовий капітал не для довгострокового інвестування, а з метою швидкої обіговості з максимально можливим доходом. Це зумовлює напрями вкладення фінансового капіталу, його переливання у галузі з вищою нормою поточного доходу і меншим періодом відтворення. З іншого боку, рух фінансового капіталу в масштабах економічної системи приводить до вирівнювання норми доходу, що змушує підприємства та їхніх власників здійснювати довгострокові вкладення фінансового капіталу, що принесуть свої доходи не в поточному, а в майбутньому періоді. Перед підприємством завжди існує альтернатива використання фінансового капіталу, яка пов’язана з фактором часу. Саме вона потребує оптимізації управлінських рішень щодо поточного і перспективного формування і використання фінансового капіталу як можливого джерела добробуту. 9. Фінансовий капітал підприємства є основою для створення і функціонування підприємств різних форм власності. З цих позицій істотне значення має початковий, або стартовий, капітал. Початковий фінансовий капітал підприємства необхідний для будь-якого підприємства незалежно від галузі, регіону і форми підприємництва. Для суб’єктів господарювання, які є юридичними особами, початковий обсяг фінансового капіталу знаходить відображення в статуті підприємства і (чи) засновницьких документах і становить суму статутного (акціонерного) капіталу або фонду. Статутний капітал як початкова базова сума фінансового капіталу підприємства забезпечує не тільки обов’язкову умову для державної реєстрації підприємства, а й створює необхідні стартові фінансово-економічні умови нормальної діяльності підприємницької структури. 2. Особливості формування структури фінансового капіталуСтруктура капіталу представляє собою співвідношення власних та позикових фінансових коштів, що використовуються підприємством в процесі своєї господарської діяльності. Структура капіталу, що використовується підприємством визначає багато аспектів не тільки фінансової, але й операційної та інвестиційної його діяльності, здійснює активний вплив на кінцеві результати цієї діяльності. Вона впливає на коефіцієнт рентабельності активів та власного капіталу (тобто на рівень економічної та фінансової рентабельності підприємства), визначає систему коефіцієнтів фінансової стійкості та платоспроможності (тобто рівень основних фінансових ризиків) і остаточно формує співвідношення в ступенях прибутковості та ризику в процесі розвитку підприємства. Формування структури капіталу нерозривно зв’язане з урахуванням особливостей кожної з його складових частин. Власний капітал характеризується наступними позитивними особливостями: 1. Простотою залучення, так як рішення пов’язані із збільшенням власного капіталу (особливо за рахунок внутрішніх джерел його формування) приймаються власниками та менеджерами підприємства без необхідності отримання згоди інших господарюючих суб’єктів. 2. Більш високою здатністю генерування прибутку у всіх сферах діяльності, так як при його використанні непотрібна виплата позикового відсотку у всіх його формах. 3. Забезпеченням фінансової стійкості розвитку підприємства, його платоспроможності в довгостроковому періоді, а відповідно і зниженням ризику банкрутства. Разом з тим, йому властиві наступні недоліки: 1. Обмеженість обсягу залучення, а відповідно, і можливостей суттєвого розширення операційної та інвестиційної діяльності підприємства. В періоди сприятливої кон’юнктури ринку на окремих етапах його життєвого циклу. 2. Висока вартість у порівнянні з альтернативними позиковими джерелами формування капіталу. 3. Невикористана можливість приросту коефіцієнта рентабельності власного капіталу за рахунок залучення позикових фінансових коштів, так як без такого залучення неможливо забезпечити перевищення коефіцієнту фінансової рентабельності діяльності підприємства над економічною. Таким чином, підприємство, що використовує тільки власний капітал, має найвищу фінансову стійкість (його коефіцієнт автономії дорівнює одиниці), але обмежує темпи свого розвитку (так як не може забезпечити формування необхідного додаткового обсягу активів в періоди сприятливої кон’юнктури ринку) та не використовує фінансові можливості приросту прибутку на вкладений капітал. Позиковий капітал характеризується наступними позитивними особливостями: 1. Достатньо широкими можливостями залучення, особливо при високому кредитному рейтингу підприємства, наявності залогу або гарантії поручителя. 2. Забезпеченням росту фінансового потенціалу підприємства при необхідності суттєвого розширення його активів і зростання темпів росту обсягу його господарської діяльності. 3. Більш низькою вартістю порівняно з власним капіталом за рахунок забезпечення ефекту “податкового щита” (вилучення витрат на його обслуговування з оподатковуваної бази при сплаті податку на прибуток). 4. Здатністю генерувати приріст фінансової рентабельності (коефіцієнта рентабельності власного капіталу). В той же час, використання позикового капіталу має наступні недоліки: 1. Використання цього капіталу генерує найбільш небезпечні фінансові ризики в господарській діяльності підприємства — ризик зниження фінансової стійкості та втрати платоспроможності. Рівень цих ризиків зростає пропорційно зростанню питомої ваги використання позикового капіталу. 2. Активи, сформовані за рахунок позикового капіталу, генерують меншу (при інших рівних умовах) норму прибутку, яка знижується на суму виплачуваного позикового проценту у всіх його формах (проценту за банківський кредит, лізингової ставки; купонного проценту по облігаціям, вексельного проценту за товарний кредит та ін.). 3. Висока залежність вартості позикового капіталу від коливань кон’юнктури фінансового ринку. В ряді випадків при зниженні середньої ставки позикового проценту на ринку використання раніше отриманих кредитів (особливо на довгостроковій основі) стає для підприємства невигідним у зв’язку з наявністю більш дешевих альтернативних джерел кредитних ресурсів. 4. Складність процедури залучення (особливо у великих розмірах), так як надання кредитних ресурсів залежить від рішення інших господарюючих суб’єктів (кредиторів), потребує інколи відповідних сторонніх гарантій або залогу (при цьому гарантії страхових компаній, банків або інших господарюючих суб’єктів надаються, як правило, на платній основі). Таким чином, підприємство, яке використовує позиковий капітал, має більш високий фінансовий потенціал свого розвитку (за рахунок формування додаткового обсягу активів) і можливості приросту фінансової рентабельності діяльності, але в більшій мірі генерує фінансовий ризик і погрозу банкрутства (які зростають по мірі збільшення питомої ваги позикових коштів у загальній сумі використаного капіталу). З економічної сутності капіталу випливає його об’єктивна необхідність для забезпечення ефективної діяльності підприємства. Ця необхідність визначається кількома моментами: 1. Фінансовий капітал необхідний підприємству для його державної реєстрації. 2. Механізмом організації виробничо-збутової та фінансово-інвестиційної та іншої діяльності. З цієї точки зору фінансовий капітал необхідний підприємству для здійснення процесу фінансування господарської діяльності. 3. Виходом на проектні показники розвитку і розміри підприємства. 4. Можливістю розширення масштабів господарської діяльності. 5. Створенням сприятливих фінансових умов підвищення добробуту власників підприємства. 6. Формуванням можливостей задоволення зростаючих потреб найманих робітників. 7. Створенням умов розвитку всієї економічної системи держави, тому що через фінансовий капітал, його формування, використання, відтворення здійснюється реалізація інтересів не тільки підприємців, а й держави, і значить, всього суспільства. Отже, фінансовий капітал підприємств як об’єктивно існуюча економічна категорія забезпечує процес фінансування господарської діяльності підприємницьких структур, є важливим фактором розвитку національної економіки України, її ринкової трансформації. 3. Методичні підходи до управління капіталом підприємства та його структуроюКожне підприємство прагне управляти фінансовим капіталом та його структурою, тобто досягнути такого співвідношення внутрішніх та зовнішніх джерел коштів, яке б здійснювало максимальний позитивний вплив на досягнення його стратегічних цілей. Питання управління структурою фінансового капіталу широко висвітлюються в економічній літературі та представлені різними точками зору на вирішення цієї проблеми. Традиційний підхідПослідовники цього підходу вважають, що а) вартість капіталу фірми залежить від його структури; б) існує оптимальна структура капіталу, що мінімізує значення середньозваженої вартості капіталу (СВК) і відповідно максимізує ринкову вартість фірми. При цьому наводяться наступні аргументи. Середньозважена вартість капіталу залежить від вартості його складових, що узагальнено розподіляються на два види — власний та позиковий капітал. В залежності від структури капіталу вартість кожного з цих джерел змінюється, причому темпи зміни є різними. Численні дослідження показали, що помірне зростання частки позикових коштів, тобто деяке підвищення фінансового ризику, не викликає негайної реакції акціонерів в плані підвищення потрібної доходності, однак при перевищенні деякої межі безпеки ситуація змінюється і акціонери починають вимагати більшої доходності для компенсації ризику. Одночасно і вартість позикового капіталу, залишаючись спочатку практично незмінною, при відповідній зміні складу джерел починає зростати. Оскільки вартість позикового капіталу в середньому нижче, ніж вартість власного капіталу, існує структура капіталу, що називається оптимальною, при якій показник СВК має мінімальне значення, а, відповідно, ринкова вартість фірми буде максимальною (див. рис 1 і 2).  Рис. 1. Традиційний погляд на залежність вартості та структури капіталу  Рис.2. Традиційний погляд на залежність ринкової вартості фірми та структури її джерел Однак, оптимізація структури джерел фінансування по критерію максимізації ціни підприємства відображає однобічний погляд на проблему управління структурою фінансових ресурсів, так як не враховує вплив сформованої структури на результативні показники діяльності підприємства. Ефект фінансового важеля (перша концепція). Раціональна позикова політика.Є.С. Стоянова запропонувала свій підхід до управління структурою фінансового капіталу — з боку управління теорією фінансового левериджу. Ефект фінансового важеля — це приріст до рентабельності власних коштів, що отримується завдяки використанню кредиту, не дивлячись на платність останнього. Є.С. Стоянова пропонує деякі положення: 1. Підприємство, що використовує лише власні кошти, обмежує їхню рентабельність приблизно 2/3 економічної рентабельності. 2. Підприємство, що використовує кредит, збільшує або зменшує рентабельність власних коштів, в залежності від співвідношення власних та позикових коштів у пасиві та від величини відсоткової ставки. Тоді виникає ефект фінансового важеля:  , де , деРВК — Чиста рентабельність власних коштів; ЕР — Економічна рентабельність; ЕФВ — Ефект фінансового важеля; Для вирішення питання про те, як би розрахувати та реалізувати ефект фінансового важеля таким чином, щоб надолужити третю частину економічної рентабельності активів, що втрачається через оподаткування, або навіть “перекомпенсувати” податкові вилучення прирощенням власних коштів, треба розглянути механізм дії фінансового важеля. Не важко помітити, що цей ефект виникає через розбіжність між економічною рентабельністю та вартістю позикових коштів — середньою розрахунковою ставкою відсотку (СРСВ). Іншими словами, підприємство повинно напрацювати таку економічні рентабельність, щоб коштів вистачило хоча б для виплати відсотків за кредит.  , де , деСРСВ — Середня розрахункова ставка відсотку; ФВф — Всі фактичні фінансові витрати за всіма кредитами за період, що аналізується; ПКз — Загальна сума позикових коштів, що використовуються в періоді, що аналізується. Це найчастіше використовувана на практиці формула обчислення середньої ціни, в яку обходяться підприємству позикові кошти. Але можна розраховувати цю величину по середньозваженій вартості кредитів та позик, можна також додавати до позикових коштів гроші, отримані підприємством від випуску привілейованих акцій. Деякі економісти наполягають на останньому тому, що за привілейованими акціями сплачується гарантований дивіденд, який поріднює даний спосіб і, крім того, при ліквідації підприємства власники привілейованих акцій мають практично рівні з кредиторами права на те, що їм належить. Така позиція заслуговує на увагу. Якщо розцінювати кошти, мобілізовані випуском привілейованих акцій, як позикові, то важливо не забути включити в фінансові витрати суми дивідендів (що виплачуються з прибутку після оподаткування і тому обтяжуються сумою податку на прибуток), а також витрати по емісії та розміщенню цих акцій. Зараз можна виділити першу складову ефекту фінансового важеля: це так званий диференціал — різниця між економічною рентабельністю активів та середньою розрахунковою ставкою відсотку по позикових коштах. Через оподаткування від диференціалу залишаються лише дві третини (1 — ставка оподаткування прибутку), тобто 2/3 (ЕР — СРСВ). Друга складова — плече фінансового важеля — характеризує силу впливу фінансового важеля. Це співвідношення між позиковими та власними коштами. Поєднаємо обидві складові ефекту фінансового важеля та отримаємо:  , або , або  , де , деЕФВ — Ефект фінансового важеля; ЕР — Економічна рентабельність; СРСВ — Середня розрахункова ставка відсотку; Д — Диференціал; ПФВ — Плече фінансового важеля; ПК — Позиковий капітал; ВК — Власний капітал. Таким чином, перший спосіб розрахунку рівня фінансового важеля:  , ,СОП — Ставка оподаткування прибутку. Цей спосіб відкриває широкі можливості по визначенню безпечного обсягу позикових коштів, розрахунку допустимих умов кредитування, а в поєднанні з формулою РВК = 2/3 ЕР + ЕФВ — також по полегшенню податкового тягаря для підприємства. Ця формула виводить на доцільність придбання акцій підприємства з тими чи іншими значеннями диференціалу, плеча фінансового важеля та рівня ефекту фінансового важеля в цілому. Стоянова сформулювала два важливих правила: 1. Якщо нова позика приносить підприємству підвищення рівня ефекту фінансового важеля, то така позика вигідна. Але при цьому необхідно найуважнішим чином слідкувати за станом диференціалу: при нарощенні плеча фінансового важеля банкір схильний компенсувати зростання свого ризику підвищенням ціни свого кредиту. 2. Ризик кредитора виражається величиною диференціала: чим більше диференціал, тим менше ризик; чим менше диференціал, тим більше ризик. Головний висновок: розумний фінансовий менеджер не буде збільшувати будь-якою ціною плече фінансового важеля, буде регулювати його в залежності від диференціалу Багато західних економістів вважають, що золота середина близька до 30-50%, тобто що ефект фінансового важеля оптимально повинен дорівнювати одній третині — половині рівня економічної рентабельності активів. Тоді ефект фінансового важеля здатен якби компенсувати податкові вилучення та забезпечити власним коштам гідну віддачу. Ефект фінансового важеля (друга концепція). Фінансовий ризик.Ефект фінансового важеля можна також трактувати як зміна чистого прибутку на кожну звичайну акцію (у відсотках), що породжується даною зміною нетто-результату експлуатації інвестицій (також у відсотках). Таке сприйняття ефекту фінансового важелю характерно в основному для американської школи фінансового менеджменту. Ось як американські економісти розраховують силу впливу фінансового важелю:  , де , деСВФВ — Сила впливу фінансового важеля; ЗЧПА — Зміна (%) чистого прибутку на акцію; ЗНРЕІ — Зміна (%) нетто-результату експлуатації інвестицій. За допомогою цієї формули відповідають на питання, на скільки відсотків зміниться чистий прибуток на кожну звичайну акцію при зміні нетто-результату експлуатації інвестицій на один відсоток. Серія послідовних перетворень формули дає:  , де , деКпр — Проценти за кредит; БП — Балансовий прибуток. Чим більша сила впливу фінансового важеля, тим більший фінансовий ризик, пов’язаний з підприємством: 1. Зростає ризик неповернення кредиту з відсотками для банкіра. 2. Зростає ризик падіння дивіденду та курсу акцій для інвестора. Наведена формула сили впливу фінансового важеля на дає, на жаль, відповіді на питання про безпечну величину та умови позики, але вона виводить безпосередньо на розрахунок сполученого впливу фінансового та операційного важелів та визначення сукупного рівня ризику, пов’язаного з підприємством. Таким чином, при формуванні раціональної структури капіталу виходять як правило із загальної установки: знайти таке співвідношення між позиковими та власними коштами, при якому вартість акції підприємства буде найвищою. Це в свою чергу стає можливим при достатньо високому, але не надмірному ефекті фінансового важеля. рівень заборгованості слугує для інвестора чутливим ринковим індикатором добробуту фірми. Занадто висока питома вага позикових коштів у пасивах свідчить про підвищений ризик банкрутства. Якщо підприємство обходиться власними коштами, то ризик банкрутства обмежується, але інвестори, що отримують скромні дивіденди, вважають, що підприємство не переслідує мети максимізації прибутку, та починають скидати акції, тим самим знижуючи ринкову вартість підприємства. Існують такі важливі правила: 1. Якщо нетто-результат експлуатації інвестицій у розрахунку на акцію невеликий (а при цьому диференціал фінансового важеля як правило від’ємний, чиста рентабельність власних коштів та рівень дивіденду — понижені), то вигідніше нарощувати власні кошти за рахунок емісії акцій, ніж брати кредит: залучення позикових коштів обходиться підприємству дорожче залучення власних коштів. Однак можливі труднощі в процесі первісного розміщення акцій. 2. Якщо нетто-результат експлуатації інвестицій у розрахунку на акцію великий (а при цьому диференціал фінансового важеля частіше всього позитивний, чиста рентабельність власних коштів та рівень дивіденду — підвищений), то вигідніше брати кредит, ніж нарощувати власні кошти: залучення позикових коштів обійдеться підприємству дешевше залучення власних коштів. Таким чином, необхідний контроль над силою впливу фінансового та операційного важелів у випадку їх можливого одночасного зростання. Ці правила базуються на: Порівняльному аналізі чистої рентабельності власних коштів та чистого прибутку в розрахунку на акцію за тих чи інших варіантів структури пасивів підприємства; На розрахунку граничного (критичного) значення нетто-результата експлуатації інвестицій. Між величиною нетто-результата експлуатації інвестицій та розміром чистого прибутку в розрахунку на кожну звичайну акцію існує взаємозв’язок, що описується формулою:  , де , деЧПА — Чистий прибуток в розрахунку на звичайну акцію; СОП — Ставка оподаткування прибутку; НРЕІ — Нетто-результат експлуатації інвестицій; Кпр — Проценти за кредит; КЗА — Кількість звичайних акцій. Аналіз показує, що найменшу чисту рентабельність власних коштів та найнижчий прибуток на акцію підприємство буде мати при низькому значенні НРЕІ у випадку залучення кредиту, тому що існує загроза від’ємного значення величини ефекту фінансового важеля, який замість приросту до чистої рентабельності перетворюється на відрахування від неї та знижує чистий прибуток на акцію. При фінансуванні виробництва такого самого, низького, значення НРЕІ тільки за рахунок власних коштів чиста рентабельність власних коштів та чистий прибуток на акцію покращуються, але підприємство недоотримує доходів через обмеженість своїх можливостей: нестача капіталу обертається недобором НРЕІ. У варіанті, коли підприємство має високе значення НРЕІ та фінансується за рахунок власних коштів, воно може досягти більш високого рівня чистої рентабельності власних коштів та чистого прибутку на акцію. І, у випадку, коли при залученні кредиту підприємство має високе значення НРЕІ ,ми маємо високий рівень чистої рентабельності власних коштів та чистого прибутку на акцію, також маємо податкову економію, виникає, звичайно, фінансовий ризик, але виявляється реальна перспектива підвищення курсу акцій підприємства. Граничне (критичне) значення нетто-результата експлуатації інвестицій — це таке значення НРЕІ, при якому чистий прибуток на акцію(чиста рентабельність власних коштів) однакова як для варіанту із залученням позикових коштів, так і для варіанту з використанням виключно власних коштів. А це означає, що рівень фінансового важеля дорівнює нулю — або за рахунок нульового значення диференціалу (тоді ЕР = СРСВ), або за рахунок нульового плеча важеля (і тоді позикових коштів просто немає). Отже, граничному значенню НРЕІ відповідає гранична (критична) середня ставка відсотку, що співпадає з рівнем економічної рентабельності активів. Надмірні фінансові витрати підприємства по позикових коштах, що виводять СРСВ за граничне значення, невигідні підприємству, тому що дають йому від’ємний диференціал та обертаються зниженням чистої рентабельності власних коштів та чистого прибутку на акцію. Таким чином, у викладених правилах, за підходом Є.С. Стоянової, сформульовані головні критерії формування раціональної структури капіталу підприємства. Кількісне співвідношення тих чи інших джерел в цій структурі визначається для кожного підприємства на основі вказаних критеріїв, але суто індивідуально. 3. Шляхи оптимізації структури капіталу підприємстваФормування оптимальної структури капіталу підприємства для фінансування необхідного обсягу затрат та забезпечення бажаного рівня доходів є одним із найважливіших завдань, що вирішуються в процесі фінансового управління підприємством. Шляхи оптимізації структури капіталу були вперше запропоновані професором І.О. Бланком у працях, опублікованих в 1988–2000 рр. Згідно з ним, оптимальна структура капіталу відображає таке співвідношення використання власного та позикового капіталу, при якому забезпечується найбільш ефективний взаємозв’язок між коефіцієнтами рентабельності власного капіталу та коефіцієнтом фінансової стійкості підприємства, тобто максимізується його ринкова вартість. Будь-яке підприємство для фінансування своєї діяльності потребує достатнього обсягу фінансування, яке залежить від періоду обігу активів та відповідних ним пасивів. Активи та пасиви підприємства за строками обігу можна поділити на коротко та довгострокові. Залучення того чи іншого джерела фінансування пов’язане з витратами зі сплати процентів за користування цими джерелами. Загальна сума коштів, що сплачується за користування певним обсягом залучених фінансових ресурсів, як уже зазначалося вище, називається вартістю капіталу. В оптимальному варіанті передбачається, що обігові кошти підприємств фінансуються за рахунок довгострокових джерел. Завдяки цьому оптимізується загальна сума витрат щодо залучення коштів. Мета управління структурою капіталу — мінімізувати витрати по залученню довгострокових джерел фінансування і тим самим забезпечити власникам капіталу максимальну ринкову оцінку вкладених ними грошових коштів. Процес оптимізації структури капіталу здійснюється у наступній послідовності. 1. Аналіз складу капіталу в динаміці за ряд періодів (кварталів, років) та тенденцій зміни його структури, а також вплив, що вони здійснюють на фінансову стійкість та ефективність використання капіталу. В процесі аналізу розглядаються такі показники, як коефіцієнти фінансової незалежності, заборгованості, співвідношення між довгостроковими та короткостроковими зобов’язаннями, коефіцієнт фінансового важеля. Далі вивчаються показники оберненості та рентабельності активів та власного капіталу (всі вище перелічені показники були розглянуті в третьому питанні курсової роботи). 2. Оцінка основних факторів, що визначають структуру капіталу. До них відносяться: галузеві особливості операційної діяльності (характер цих особливостей визначає структуру активів підприємства, їх ліквідність); стадія життєвого циклу підприємства (молоді компанії з конкурентоспроможною продукцією можуть залучати для свого розвитку більше позикового капіталу, а зрілі — використовують переважно власні кошти); кон’юнктура товарного ринку (чим стабільніша кон’юнктура цього ринку, а відповідно, стабільніший попит на продукцію підприємства, тим вище та безпечніше стає використання позикового капіталу, та навпаки); кон’юнктура фінансового ринку (в залежності від стану цієї кон’юнктури зростає або знижується вартість позикового капіталу); рівень рентабельності операційної діяльності; податковий тиск на компанію (частка прямих та непрямих податків, що сплачуються у доході від продаж-брутто); ступінь концентрації акціонерного капіталу (прагнення капіталовласників зберегти контрольний пакет акцій). З урахуванням наведених та інших факторів управління структурою капіталу передбачає вирішення двох ключових задач: а) встановлення прийнятних пропорцій використання власного та позикового капіталу; б) забезпечення у випадку необхідності залучення додаткового внутрішнього або зовнішнього капіталу. 3. Оптимізація структури капіталу за критерієм максимізації рівня фінансової рентабельності. Для таких розрахунків був обраний критерій, який найбільш повно відображає вплив ефективності сформованих джерел фінансування на збільшення доходності вкладених власниками коштів, тобто максимізації фінансової рентабельності. Також для проведення таких оптимізаційних розрахунків використовується механізм фінансового важеля. Сутність фінансового важеля полягає в тому, щоб посилити вплив зміни прибутку на динаміку фінансової рентабельності, тобто у підвищенні еластичності фінансової рентабельності відносно прибутку.  , де , деФР — фінансова рентабельність; ЕР — економічна рентабельність; СРСВ — середня розрахункова ставка відсотку; Вк — відсоток за кредит; ВК — власний капітал; ПК — позикового капіталу; n — ставка податку на прибуток. Після перетворень одержуємо:  . .Друга складова цієї суми — ефект фінансового важеля — відображає вплив структури капіталу на підвищення фінансової рентабельності. Вплив важеля обумовлений тим, що при позитивному значенні диференціалу для підприємства доцільне залучення позикових коштів, однак постійне нарощування плеча важеля може знизити загальний ефект, так як залучення великих розмірів кредитних ресурсів, як правило, супроводжується жорсткістю умов їх залучення. В такому випадку ефект важеля не буде давати максимальної віддачі, а при певних умовах (коли диференціал стане менше нуля) буде знижувати фінансову рентабельність. Таким чином, позитивний вплив ефекту фінансового важеля проявляється тоді, коли економія за рахунок зниження податкових платежів перевищує витрати підприємства за користування позиковими коштами. Значення ефекту фінансового важеля повинно бути таким, щоб компенсувати податкові вилучення з прибутку та забезпечити мінімізацію відхилення між економічною та фінансовою рентабельністю. 4. Оптимізація структури капіталу за критерієм мінімізації його вартості. Процес оптимізації базується на попередній оцінці власного та позикового капіталу при різних умовах його залучення та здійсненні розрахунків середньозваженої вартості капіталів. Вирішення задачі побудовано на виявленні тенденції зміни ціни кожного джерела ресурсів при зміні фінансової структури підприємства. Згідно з дослідженнями провідних вчених, зростання частки позикових коштів у загальній сумі джерел супроводжується більш швидкими темпами зростання ціни власного капіталу, ніж ціни позикових коштів. Виходячи з того, що ціна позикових коштів дещо нижча, ніж власних, стверджують, що існує оптимальна структура капіталу, що мінімізує їхню середньозважену ціну, а відповідно, максимізує ціну підприємства. 5. Оптимізація структури капіталу за критерієм мінімізації рівня фінансових ризиків. Цей метод пов’язаний з вибором більш дешевих джерел фінансування активів підприємства. З цією метою всі активи підприємства розподіляються на такі три групи: а) необоротні активи; б) постійна частина оборотних активів (незнижуваний мінімум оборотних активів, необхідний підприємству для здійснення поточної операційної діяльності); в) змінна частина оборотних активів. Існує три підходи до фінансування різних груп активів підприємства: консервативний, помірний та агресивний. При консервативному підході приблизно 50% змінної частини оборотних активів формується за рахунок короткострокових зобов’язань, інші 50% змінної частини, постійна частина оборотних активів та необоротні активи покриваються власним капіталом та довгостроковими зобов’язаннями. При помірному підході 100% змінної частини оборотних активів формується за рахунок короткострокових зобов’язань, а 100% постійної частини — за рахунок власних коштів, що дозволяє встановити конкретні його значення на майбутній період. В процесі такого вибору враховуються індивідуальні особливості діяльності кожного підприємства. Заключне рішення по даному питанню дозволяє сформувати на прогнозований період найбільш прийнятну для підприємства структуру капіталу. При агресивному підході 100% змінної частини та 50% постійної оборотних активів формується за рахунок короткострокових зобов’язань, решта постійної частини оборотних активів та необоротні активи фінансуються за рахунок власного капіталу та довгострокових зобов’язань. Виходячи зі свого ставлення до фінансового ризику керівництво підприємства обирає один з розглянутих варіантів фінансування активів. Враховуючи, що на сучасному етапі довгострокові позики підприємствам практично не надаються, тоді обрана модель фінансування активів буде представляти співвідношення власного та позикового (короткострокового) капіталу, тобто оптимізувати його структуру з цих позицій. 6. Формування показника цільової структури капіталу. Граничні межі максимально рентабельної та мінімально ризикової структури капіталу дозволяють визначити поле вибору його конкретних значень на плановий період. В процесі цього вибору враховуються раніше розглянуті фактори, що характеризують індивідуальні особливості діяльності даного підприємства. Остаточне рішення, що приймається по цьому питанню, дозволяє сформувати на майбутній період показник “цільової структури капіталу”, у відповідності з яким буде здійснюватися наступне його формування на підприємстві шляхом залучення фінансових коштів з відповідних джерел. Таким чином, вирішення проблеми визначення розміру кредитних ресурсів, що залучаються, залежить від розрахунку оптимального співвідношення позикових та власних коштів, яке б максимізувало фінансову рентабельність підприємства і знижувало середньозважену ціну капіталу (що підвищить ціну підприємства), від обрання “найдешевшої” політики фінансування активів (мінімізації рівня фінансових ризиків) та від формування цільової структури капіталу. ВисновокПідводячи підсумки дослідження треба підкреслити наступне: 1. Фінансовий капітал підприємства представляє собою грошові кошти, що знаходяться в розпорядженні підприємства та призначені для покриття потреб у забезпеченні процесу його функціонування. 2. Фінансовий капітал в залежності від джерел залучення поділяється на власний та позиковий, які в свою чергу мають свої особливості, переваги та недоліки, що здійснюють певний вплив на процес функціонування підприємства. 3. Під структурою капіталу розуміють співвідношення власних та позикових коштів, які підприємство використовує в процесі своєї господарської діяльності 4. Багато підходів існує до управління структурою капіталу, серед них розглянуто найпоширеніші. 5. Розглянуті шляхи оптимізації структури капіталу підприємства, за допомогою яких можна сформувати оптимальну структуру капіталу, тобто раціональне співвідношення власних та позикових ресурсів, яке дозволяє отримати максимальну прибутковість, рентабельність, фінансову стійкість та високі показники ліквідності та платоспроможності. ЛітератураБуряк Л.Д. Фінансові ресурси підприємства. // Фінанси України. — 2010. — № 10. — С. 63. Воробйов Ю.М. Особливості формування фінансового капіталу підприємства. // Фінанси України. — 2013. — № 2. — С. 77-85. Воробйов Ю.М. Теоретичні основи фінансового капіталу. // Фінанси України. — 2011. — № 7. — С. 80-88. Петленко Ю.В. Оптимізація джерел фінансових ресурсів підприємств. // Фінанси України. — 2009. — № 6. — С. 91. Ушакова Н.М., Лігоненко Л.О. Фінанси підприємства: опорний конспект лекцій. — К.: КДТЕУ, 2012. Шеремет А.Д., Сайфулин Р.С. Финансы предприятия / Учебное пособие. — М.: Инфра-М, 2010. |