Системный анализ инновационных проектов технических систем. Диссертация Петр. Титульный лист Москва 2022 оглавление

Скачать 1.05 Mb. Скачать 1.05 Mb.

|

|

Глава 2. Иследование методов анализа инвестиционной состовляющей инновационных проектов Как отмечалось в главе 1, эффективность любого инновационного проекта напрямую зависит от размеров инвестиционных вложений и получаемых по проекту доходов. Определение величин затрат, связанных с реализацией проекта, в отличие от доходов не вызывает особых вопросов. Поскольку получение доходов от проекта имеет большее временное удаление от начала его реализации, то и стоимость получаемых в результате успешной реализации проекта денежных средств подвержена серьезному изменению. Принятие решения о реализации инновационного проекта осуществляется в условиях риска и неопределенности, когда существуют различные потенциально возможные варианты развития событий, альтернативы, связанные с неопределенностью информации в будущем. 2.1. Цели и задачи инвестиционного анализа эффективности инновационных проектов Цель инвестиционного анализа эффективности инновационных проектов состоит в объективной оценке потребности, возможности, масштабности, целесообразности, доходности и безопасности осуществления краткосрочных и долгосрочных инвестиций; определении направлений инвестиционного развития компании и приоритетных областей эффективного вложения капитала [22]; разработки приемлемых условий и базовых ориентиров инвестиционной политики; оперативном выявлении факторов (объективных и субъективных, внутренних и внешних), влияющих на появление отклонений фактических результатов инвестирования от запланированных ранее и, наконец, в обосновании оптимальных инвестиционных решений, укрепляющих конку-рентные преимущества фирмы и согласующихся с ее тактическими и стратегическими целями [14]. К задачам инвестиционного анализа относятся [33, с. 15, 44, с.250]: комплексная оценка потребности и наличия требуемых условий долгосрочного инвестирования; обоснование выбора источников финансирования и оценки стоимости капитала; выявление внешних и внутренних факторов (рисков), влияющих на экономическую, бюджетную и экологическую эффективность капиталовложений; прогнозирование результатов осуществления инновационных проектов; обоснование оптимальных управленческих решений по минимизации риска и максимизации целевых показателей реализации проектов; инвестиционный мониторинг и разработка рекомендации по улучшению количественных и качественных результатов инвестирования. В основе аналитического обоснования процесса принятия управленческих решений инвестиционного характера лежат оценка и сравнение объема предполагаемых инвестиций и будущих денежных поступлений [47]. Общая логика анализа с использованием формализованных критериев состоит в сравнении величины требуемых инвестиций с прогнозируемыми доходами. Поскольку сравниваемые показатели относятся к различным моментам времени, ключевой становится проблема их сопоставимости [33, с. 18]. Критическими моментами в процессе анализе инновационного проекта являются [13, 14, 25]: прогнозирование объемов реализации с учетом возможного спроса на продукцию (поскольку большинство проектов связано с дополнительным выпуском продукции); оценка притока денежных средств по годам; оценка доступности требуемых источников финансирования; оценка приемлемого значения стоимости капитала; оценка рисков проекта. Инновационные проекты, анализируемые в процессе составления бюджета капиталовложений, имеют определенную логику [72, с.22]. С каждым инновационным проектом принято связывать денежный поток, элементы которого представляют собой либо чистые оттоки, либо чистые притоки денежных средств. Чаще всего анализ ведется по годам, хотя это ограничение не является безусловным или обязательным. Анализ можно проводить по равным базовым периодам любой продолжительности (месяц, квартал, год), необходимо лишь помнить об увязке величин денежного потока, процентной ставки и длины этого периода. Считается, что весь объем инвестиций делается в конце года, предшествующего первому году генерируемого проектом притока денежных средств, хотя в принципе инвестиции могут делаться в течение ряда последовательных лет. Основные критерии оценки инновационных проектов предполагают учет фактора времени. Делается это с помощью алгоритмов, используемых в финансовой математике для упорядочения элементов, протяженного во времени денежного потока (операции наращения и дисконтирования). При этом коэффициент дисконтирования, используемый для оценки проектов, должен соответствовать длине периода, заложенного в основу инновационного проекта (например, годовая ставка берется только в том случае, если длина периода - год). В научной литературе [16, 59, 63, 83, 90] методы анализа инвестиционной составляющей инновационных проектов делятся на методы оценки стоимости и методы оценки рисков проекта. Таким образом, цель инвестиционного анализа эффективности инновационных проектов состоит в объективной оценке потребности, возможности, масштабности, целесообразности, доходности и безопасности осуществления краткосрочных и долгосрочных инвестиций. Задачами инвестиционного анализа являются комплексная оценка потребности и наличия требуемых условий долгосрочного инвестирования; обоснованный выбор источников финансирования и оценка стоимости капитала; выявление внешних и внутренних факторов, влияющих на экономическую, бюджетную и экологическую эффективность капиталовложений; прогнозирование результатов осуществления инвестиционных проектов; обоснование оптимальных управленческих решений по минимизации риска и максимизации целевых показателей реализации проектов. 2.2. Обзор методов оценки стоимости инновационных проектов Современные методы оценки стоимости инновационных проектов, как отмечалось в главе 2.1, основаны на концепции временной стоимости денег и предполагают использование операций дисконтирования денежных потоков [4, 22]. Денежный поток инновационного проекта — это зависимость от времени денежных поступлений и платежей при реализации проекта [50]. В качестве основных показателей, используемых для оценки стоимости инновационных проектов, рекомендуются следующие [23, 53, 60, 80, 102]: чистая современная стоимость или чистый дисконтированный доход; внутренняя норма доходности; индексы доходности инвестиций. Чистая современная стоимость (Net Present Value) показывает величину сверхнормативного дохода, получаемого предприятием в результате осуществления проекта, и определяется следующим образом [33, с.39]:  , , где NPV - чистый дисконтированный доход (или чистая современная стоимость); Dt - прирост дохода предприятия в t—м году расчетного периода в результате нововведения; Kt - капитальные вложения в год t; L — ликвидационная стоимость; Ен - норма дисконта, принятая для оценки данного инвестиционного проекта; Т - длительность расчетного периода. Отдельный вариант инновационного проекта является эффективным, если чистый дисконтированный доход не отрицателен, т.е. если дисконтированная величина доходов (при определенной величине нормы дисконта) не меньше дисконтированной величины расходов [102]. Таким образом, проект должен не только обеспечить «простой» возврат инвестиций, но и предусматривать получение дохода, не меньшего, чем норма эффективности. При выборе лучшего варианта инвестиций из нескольких проектных лучшим является вариант, имеющий максимальную величину чистого дисконтированного дохода [60]. В основе рассматриваемого метода лежит предположение, что предприятие может получать и помещать капитал в неограниченном объеме согласно применяемой норме дисконта [76]. Внутренняя норма доходности (Internal rate of return) — это ставка дисконта, при которой экономический эффект за расчетный период равен нулю [33, с.65]. Значение показателя определяется из уравнения:  , , где Dt - прирост дохода предприятия в t-м году расчетного периода в результате нововведения; Kt - капитальные вложения в год t; L - ликвидационная стоимость; Евн - внутренняя норма доходности; Т — длительность расчетного периода. При оценке эффективности отдельного варианта инвестиций инновационный проект является эффективным, если внутренний коэффициент этого варианта не меньше принятого норматива эффективности капиталовложений [33, с.67]. При выборе лучшего варианта нововведений из нескольких проектных лучшим является проект, обеспечивающий максимальную величину внутреннего коэффициента эффективности. Индексы доходности характеризуют (относительную) «отдачу проекта» на вложенные в него средства [105]. Они могут рассчитываться как для дисконтированных, так и для не дисконтированных денежных потоков. При оценке эффективности часто используются: индекс доходности инвестиций - отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности [23]. Он равен увеличенному на единицу отношению чистого дохода к накопленному объему инвестиций; индекс доходности дисконтированных инвестиций - отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности [52]. При расчете индекса доходности и индекса доходности дисконтирования могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения) [105]. Индексы доходности дисконтированных затрат и инвестиций превышают 1, если и только если для этого потока чистый дисконтированный доход положителен [52]. Показатель индекса доходности полезен при решении задачи распределения ограниченного бюджета при рассмотрении возможности финансирования нескольких проектов (т.н. распределительной задачи) [33, с.75]. Данный показатель рекомендуют использовать лишь в качестве вспомогательного [52]. Таким образом, для оценки стоимости инновационных проектов с международной практикой используются следующие основные показатели эффективности динамических методов: чистая современная стоимость проекта, индекс доходности (рентабельности), внутренняя норма доходности. Наиболее распространенным и часто применяемым показателем является чистая современная стоимость проекта. Чистая современная стоимость — это сумма текущих доходов за весь расчетный период времени, приведенных к начальному интервалу времени. 2.3. Обзор методов оценки инвестиционных рисков инновационных проектов 2.3.1. Понятие инвестиционного риска инновационного проекта Разработка инновационного проекта происходит на основе вполне определенных данных о величине капитальных вложений, текущих затрат, объемах реализации продукции, ценах на товары [40, с. 158]. Но независимо от качества и обоснованности этих данных будущее развитие событий, связанных с реализацией проекта, всегда неоднозначно. В условиях рынка, при колебаниях цен на сырье и материалы, спроса на продукцию, процентных ставок, курсов валют и акций, движения денежных средств в ходе реализации проекта могут существенно отклоняться от запланированных [36]. Вызвать неопределенность может и случайность, непременно присутствующая при осуществлении проекта (поломка машин или оборудования, изменение в спросе на продукцию) [44, с.36]. Неопределенность порождает риск. Риск — это событие, которое может не произойти, но в случае его наступления ухудшаются те или иные показатели, возникают некоторые потери [71, с.9]. Риски могут быть «известные» - те, которые определены, оценены, для которых возможно планирование [34]. Риски «неизвестные» - те, которые не идентифицированы и не могут быть спрогнозированы. Хотя специфические риски и условия их возникновения не определены, менеджеры проекта знают, исходя из прошлого опыта, что большую часть рисков можно предвидеть [81, с. 237]. В научной литературе [19, 39] выделяют два вида рисков инновационных проектов: Динамический - риск непредусмотренных изменений стоимости основного капитала в силу принятия управленческих решений или внезапных изменений рыночных или политических обстоятельств. Такой вид риска может привести как к потерям, так и к дополнительным доходам по проекту. Статистический - риск потерь материальных средств вследствие нанесения ущерба собственности или потерь дохода из-за недееспособности организации. Такой вид риска может привести только к потерям по проекту. В научной литературе понятие «риск» трактуется неоднозначно. В словаре С.И. Ожегова «риск» определяется как «возможность опасности, неудачи» [51, с.568]. В.П.Савчук, С.И.Прилипко, Е.Г.Величко утверждают, что «в общем случае под риском понимается возможность того, что произойдет некое нежелательное событие» [48]. В предпринимательской деятельности риск принято отождествлять с возможностью потери предприятием части своих ресурсов, снижением планируемых доходов или появлением дополнительных расходов в результате осуществления определенной производственной и финансовой деятельности» [2. с.257]. В литературе по риск-менеджменту [2, 49, 89] под риском понимают «неопределенность, связанная с возможностью возникновения в ходе реализации проекта неблагоприятных ситуаций и последствий». Отрицательное влияние риска может проявиться в увеличении затрат по сравнению с запланированными, невыполнении или изменения сроков предусмотренных проектом мероприятий. Применительно к инновационным проектам, неопределенность определяется как неполнота и неточность информации об условиях реализации проекта [10, с. 397]. Причина появления неопределенности параметров инновационных проектов (технические, технологические, экономические) связана с тем, что на момент их включения в проектные материалы они неизмеримы, например, по следующим причинам [10, с.394]: параметры относятся к будущему, которое еще не наступило (например, цена продукции в следующем году); параметры относятся к настоящему или прошлому, но на момент включения их в проектные материалы они еще не измерены. Под риском понимается возможность возникновения таких условий, которые приведут к негативным последствиям для всех или отдельных участников проекта [10, с.397]. Альтернативной является трактовка риска как возможности любых (позитивных или негативных) отклонений показателей от предусмотренных проектом их средних значений [55]. В отличие от неопределенности, которая не поддается количественной вероятностной оценке, риск является измеримой величиной, его количественной мерой может служить вероятность неблагоприятного исхода [16]. В настоящей работе для целей исследования под инвестиционным риском проекта понимается вероятность возникновения неблагоприятных последствий при определенных условиях осуществления инновационного проекта, и степень негативного воздействия на планируемые результаты. Однако следует заметить, что для любого проекта имеет место «стартовый» риск [10, с.399], заложенный в его идее или замысле, т.е. на первоначальной стадии разработки проекта может быть или казаться чрезвычайно рискованным осуществление проекта, однако позднее проектные материалы могут быть дополнены мерами, существенно снижающими риск. Независимо от причин возникновения риска естественным является желание каждого субъекта уменьшить возможные потери, связанные с реализацией данного риска [16]. Это осуществляется путем принятия управленческих решений, в ходе реализации, которых и происходит управление риском [89]. Таким образом, разработка инновационного проекта происходит на основе вполне определенных данных о величине капитальных вложений, объемах реализации продукции, ценах на товары. Но независимо от качества и обоснованности этих данных будущее развитие событий, связанных с реализацией проекта, всегда неоднозначно. Неопределенность порождает риск. Под риском понимается вероятность возникновения неблагоприятных последствий при определенных условиях осуществления инновационного проекта, и степень негативного воздействия на планируемые результаты. 2.3.2. Обзор методов оценки инвестиционных рисков инновационных проектов На основании обзора литературы [1, 10, 19, 44, 48] методы оценки инвестиционных рисков проекта можно классифицировать на качественные и количественные. Однако следует заметить, что такая классификация является условной, в вопросе об оценки рисков инновационного проекта нет методологической однозначности и имеются существенные расхождения при рассмотрении конкретных методов [44, 55, 83]. Основная задача качественных методов оценки инвестиционных рисков состоит в выявлении возможных видов рисков рассматриваемого инновационного проекта, а также в определении и описании источников, влияющих на данный вид риска [1]. Следует отметить, что качественный анализ предполагает описание возможного ущерба, его стоимостной оценки и мер по снижению или предотвращению риска (страхование рисков, создание резервов) [81, с.249]. Среди качественных методов оценки инновационных рисков наиболее часто используются следующие методы, представленные в таблице 2 [55, 83, 85]. Недостатком качественных методов является то, что они не позволяют определить численную величину рисков инновационного проекта. Результаты, полученные с помощью таких методов, являются основой для проведения дальнейших исследований с помощью количественных методов, широко использующих математический аппарат теории вероятностей, математической статистики, теории исследования операций [9, 83]. Основная задача количественного подхода заключается в численном измерении влияния факторов риска на поведение критериев эффективности инновационного проекта [55, с.4, 85]. Наибольшее распространение при оценке рисков инновационных проектов получили такие количественные методы, представленные в таблице 3 [3, 20, 25]. Таблица 2. Качественные методы оценки инновационного проекта

Таблица 3. Количественные методы оценки инновационного проекта

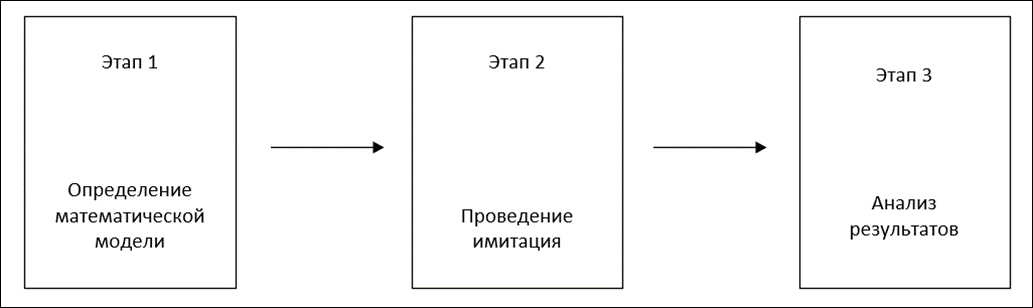

Часто производственная деятельность предприятий планируется по средним показателям параметров, которые заранее не известны достоверно и могут меняться случайным образом [54]. При этом крайне нежелательна ситуация с резкими изменениями этих показателей, ведь это означает угрозу утери контроля. Именно поэтому наиболее распространенный приценки инновационного риска получил статистический метод, основанный на методах математической статистики [105]. Происходит расчет среднего ожидаемого значения, которое представляет собой обобщенную количественную характеристику и поэтому не позволяет принять решение в пользу какого- либо варианта инвестирования. Для принятия окончательного решения необходимо определить меру колеблемости возможного результата [12, 41]. Метод проверки устойчивости позволяет оценивать проект в наиболее «критичных» точках, представляя собой сценарный метод «опасных» участков проекта (худший, наилучший и ожидаемый варианты) [44, 88]. По каждому «опасному» сценарию развития исследуются экономические показатели проекта, каковы будут при таком сценарии доходы, потери, показатели эффективности проекта. Данный метод не дает возможности провести комплексный анализ проекта по всем сценариям развития и, следовательно, определить объективность результатов [12, 55]. Метод корректировки нормы дисконта предполагает корректировку некоторой базовой нормы дисконта, которая считается безрисковой или минимально приемлемой [88]. Корректировка осуществляется путем прибавления величины требуемой премии за риск, после чего производится расчет критериев эффективности инновационного проекта (NPV, срок окупаемости) по вновь полученной таким образом норме. Указанный метод расчета нормы дисконта с поправкой на риск обладает определенной долей субъективизма и не учитывает корреляцию факторов [33, 55]. При использовании метода анализа чувствительности риск рассматривается как степень чувствительности результирующих показателей реализации проекта к изменению условий функционирования [41]. Анализ чувствительности позволяет определить ключевые параметры исходных данных, а также рассчитать их критические значения. Главным недостатком данного метода является предпосылка того, что изменение одного фактора рассматривается изолированно, тогда как на практике все экономические факторы в той или иной степени коррелированы [3, 44, 55]. Использование метода сценариев для количественного анализа инвестиционных рисков инновационного проекта в какой-то мере позволяет избежать недостатков, присущих методу анализа чувствительности. При использовании метода сценариев одновременному непротиворечивому изменению подвергается вся совокупность факторов исследуемого проекта с учетом их взаимозависимости [55]. Для этого вначале выбираются эксперты предметной области, далее они описывают всевозможные сценарии развития проекта и рассчитываются отвечающих этим условиям значения показателей эффективности. [88]. Основным недостатком сценарного анализа является проблема рассмотрения всевозможных исходов развития проекта, а также наличия компетентных экспертов [54]. Кроме того, при невозможности использования объективного метода определения вероятности того или иного сценария приходится делать предположения, основываясь на личном опыте или суждении эксперта, при этом возникает проблема достоверности вероятностных оценок [3, 12, 22]. Использование имитационного моделирования для количественной оценки рисков инновационных проектов представляет собой синтез двух количественных методов: анализа чувствительности и анализа сценариев. Вместо того чтобы создавать отдельные сценарии, с помощью построенной математической модели генерируются всевозможные варианты развития (сценарии), учитывающие максимальное возможное число внешних факторов проекта [24]. При этом нет необходимости в привлечении экспертов и, следовательно, отсутствие субъективной составляющей в результатах. Однако в научной литературе, применение имитационного моделирования для количественного анализа инвестиционных рисков инновационных проектов технических систем описано поверхностно, что затрудняет его применение на практике [12, 13, 16, 17, 22, 44]. Таким образом, в вопросе об оценке риска инновационного проекта нет методологической однозначности. Обычно методы оценки рисков классифицируют на качественные и количественные методы. Главная задача качественного подхода (метод аналогий, метод экспертных оценок, анализ уместности затрат) состоит в выявлении возможных видов рисков рассматриваемого проекта, а также в определении и описании источников и факторов, влияющих на данный вид риска. Основная задача количественного подхода (метод проверки устойчивости, метод сценариев, статистический метод) заключается в численном измерении влияния риска на поведение критериев эффективности инновационного проекта. 2.4. Применение имитационного моделирования для анализа инвестиционной составляющей инновационных проектов Имитационное моделирование, как новое научное направление в прикладной математике и кибернетике начало интенсивно развиваться в конце 60-х годов прошлого века. Причиной этому послужило широкое внедрение и использование сложные технические системы в самых разнообразных отраслях человеческой деятельности (экономика, космос, транспорт, биология, новые технологии на производстве) [7, 8, 79]. Существует много определений метода «имитационное моделирование», как инструментария исследования сложных систем. Так, например, американский специалист Р. Шеннон определяет следующим образом [7]: «Имитационное моделирование систем - искусство и наука, имитационное моделирование является экспериментальной и прикладной методологией, имеющей целью: описать поведение системы; построить теории и гипотезы, которые могут объяснить наблюдаемое поведение; использовать эти теории для предсказания будущего поведения и оценки (в рамках ограничений, накладываемых некоторым критерием или совокупностью критериев) различных стратегий, обеспечивающих функционирование данной системы». С точки зрения компьютерной реализации имитационное моделирование — это комплексный метод исследования сложных систем на ЭВМ, включающий построение концептуальных/ математических и программных моделей, выполнение широкого спектра целенаправленных имитационных экспериментов, обработку и интерпретацию результатов этих экспериментов [28, с.5]. Отличием имитационного моделирования от других количественных методов оценки риска проектов, описанных в главе 2.3.2, состоит в том, что он проводится с моделью инновационного проекта. Однако проведение реальных экспериментов с экономическими системами, по крайне мере, неразумно, требует значительных затрат и вряд ли осуществимо на практике [24]. Таким образом, имитация является единственным способом исследования систем без осуществления реальных экспериментов. Часто практически невыполним или требует значительных затрат сбор необходимой информации для принятия решений [27] (например, при оценке рисков используют прогнозные данные об объемах продаж, затратах, ценах). Однако, чтобы адекватно оценить риск необходимо иметь достаточное количество информации для формулировки правдоподобных гипотез о вероятностных распределениях ключевых параметров проекта. В подобных случаях отсутствующие фактические данные заменяются величинами, полученными в процессе имитационного эксперимента (т.е. сгенерированными компьютером) [27]. Следует отметить, что имитационное моделирование позволяет в наибольшей степени ослабить предпосылку о детерминированности денежных потоков проекта, т.е. об однозначной определенности потоков [28, с. 15]. Имитационное моделирование позволяет генерировать большое количество случайных реализаций инновационного проекта, автоматически создавая множество возможных сценариев. В методе ослабление предпосылки о детерминированности достаточно существенное, т.к. в качестве исходной информации используются составляющие денежных потоков, являющиеся случайными величинами [18]. Следует также заметить, что при проведении имитационных экспериментов над моделями проектов в полной мере используется утверждение Тагути: «случайные отклонения определяются не столько чистыми случайностями, сколько факторами, о которых мы не знаем или не можем их учитывать» [56]. Схема использования имитационного моделирования в количественном анализе рисков такова [58]: строится математическая модель результирующего показателя как функции от переменных и параметров. Переменными считаются случайные составляющие проекта, параметрами - те составляющие проекта, значения которых предполагаются детерминированными. Математическая модель пересчитывается при каждом новом имитационном эксперименте, в течение которого значения основных неопределенных переменных выбираются случайным образом на основе генерирования случайных чисел. Результаты всех имитационных экспериментов объединяются в выборку и анализируются с целью расчета основных измерителей риска проекта. Процесс количественной оценки риска с использованием имитационного моделирования может быть разбит на три этапа [18, 27, 28, 54] (рисунок 3). Этап 1. Определение математической модели. На этом этапе составляется концептуальная модель - логико- математическое описание моделируемой системы [27]. На основании обзора научной литературы [54, 78] для построения математической модели инновационного проекта необходимо следующее: располагать моделью денежных потоков инновационного проекта; установить входные и выходные параметры математической модели; определить для входных переменных тип распределения вероятностей.  Рисунок 3. Этапы имитационного моделирования Модель для имитации в общем случае будет определяться формулой [46]:  , ,где Efficiency_index - показатель эффективности инновационного проекта (чистый дисконтированный доход (NPV), срок окупаемости (РВ), индекс доходности (PI));  - функция, устанавливающая зависимость между составляющими потока денежных средств проекта и показателям эффективности; - функция, устанавливающая зависимость между составляющими потока денежных средств проекта и показателям эффективности;  - переменные математической модели, составляющие денежного потока проекта; n - количество переменных математической модели; - переменные математической модели, составляющие денежного потока проекта; n - количество переменных математической модели;  - константы потока денежных средств; m - количество констант потока денежных средств. - константы потока денежных средств; m - количество констант потока денежных средств.Модель денежных потоков инновационного проекта задается чаще всего в дискретном виде и представляет собой таблицу денежных потоков [27]. Определение переменных математической модели инновационного проекта является сложным этапом. В риск-менеджменте переменные определяются на основании результатов метода анализа чувствительности, экспертных опросов, а также на основании информации о предсказуемости входных переменных. Однако в литературе [27, 46, 54, 78] нет четких критериев в определении переменных модели. Для повышения качества информационной модели важно правильное выделение тех составляющих денежного потока, которые в наибольшей степени определяют эффективность инновационного проекта [46]. Этап 2. Проведение имитационных экспериментов При проведении серии имитационных экспериментов над математической моделью инновационного проекта значения входных переменных модели выбираются случайным образом в рамках заданного диапазона изменений. Далее по каждому имитационному эксперименту рассчитывается показатель эффективности (выходной параметр модели) [78]. Однако в научной литературе [27, 46, 54, 78] нет четких правил при определении диапазона изменения входных переменных. Этап 3. Анализ результатов После проведения серии имитационных экспериментов над математической моделью инновационного проекта технических систем заключительным этапом является анализ и объяснения результатов, полученных в течение осуществления этапа имитации [46]. Анализ литературы [27, 46, 54, 78] показал, что на сегодняшний день единых критериев в анализе полученных результатов имитационного моделирования нет. 2.5. Обзор автоматизированных систем анализа инвестиционной составляющей инновационного проекта На основе анализа литературы [5, 35, 42, 87, 94] современные автоматизированные системы, позволяющие управлять инвестиционной составляющей (управление стоимостью и рисками проекта) на основе имитационного моделирования, можно разделить на две группы. Специальные аналитические системы по расчету и анализу бизнес- планов инновационных проектов [35, 42, 87]; Программы по разработке и анализу бизнес-планов инновационных проектов, реализованных в среде Microsoft Excel [35, 94]. Сравнительный анализ реализации имитационного моделирования в компьютерных программах позволил выявить их преимущества и недостатки (таблица 4). 1) Обзор специальных аналитических систем. Аналитическая система «Project Expert» компании «Эксперт Системе» [42, 97] является лидером на отечественном рынке среди таких программ. «Project Expert» - считается стандартом для бизнес-планирования и оценки инвестиционных проектов в России, странах СНГ и Балтии [5]. Программа не заменима для создания и выбора оптимального плана развития бизнеса, проработки финансовой части бизнес-плана, оценки инвестиционных и инновационных проектов. Аналитическая система «Project Expert» позволяет моделировать планируемые инвестиционные решения без потери финансовых средств, предоставить необходимую финансовую отчетность потенциальным инвесторам и кредиторам, обосновать для них эффективность участия в проекте [97]. Удобство ввода данных обеспечивается в системе хорошо структурированным интерфейсом и различными сервисными функциями. Таблица 4. Обзор автоматизированных систем управления инвестиционной

Основными преимуществами аналитической системы «Project Expert» по применению имитационного моделирования являются [5, 42, 97]: Возможность формировать прогнозную финансовую и управленческую отчетность планируемого бизнеса; Возможность оценить на основе имитационного моделирования воздействие случайным образом изменяющихся факторов на показатели эффективности проекта. Недостатками аналитической системы «Project Expert» по применению имитационного моделирования являются [42, 97]: Жесткость в выборе входных переменных для проведения имитационного моделирования проекта; Отсутствия возможности задания законов распределения для входных переменных модели, при этом следует отметить, что минимальное и максимальное значения переменной могут быть заданы в процентах от базового значения; Отсутствие интерпретирования результатов проведения имитационного моделирования. 2) Обзор программ в электронных таблицах (Microsoft Excel) К основным программам данной категории относятся: «Альт-инвест», «@Risk», «Crystal Ball». Особенностью использования таких программ можно считать универсальность на программном уровне, а также открытость для пользователей [94]. Программный продукт «Альт-инвест» фирмы «Альт» предназначен для подготовки, анализа и оптимизации инвестиционных и инновационных проектов различных отраслей, масштабов и направленности [42]. Работа с программой осуществляется в среде Windows с использованием программного продукта Microsoft Excel. Аналитические возможности программы достаточно скромные по количеству, в первую очередь, финансовых и экономических показателей [42]. Показатели эффективности инвестиций представлены в полном объеме. Однако надо сказать, что в силу «открытости» программы пользователь при достаточной квалификации, может сам рассчитать практически любые показатели по собственным алгоритмам [35]. В расчетах используется только одна валюта. Анализ чувствительности предлагает небольшой набор изменяемых параметров проекта. Создание собственного анализа чувствительности, учитывающего влияние достаточно большого количества параметров на все показатели эффективности, может стать достаточно сложной задачей даже для квалифицированного пользователя [42]. Дистрибутивная версия программы не предназначена для анализа предприятия с длительным циклом производства. Но для решения такого рода задач программу адаптировать можно. Результаты расчетов могут быть представлены в виде неограниченного количества таблиц и графиков, что характерно для среды, в которой написана программа. Формирование отчетных документов по проекту, по существу, определятся только требованиями к нему и квалификацией эксперта, готовящего материалы. «Crystal Ball» компании «Decisioneering» — это простое в использовании средство моделирования, позволяющее анализировать риски и неопределенности, возникающие при оценке различного рода моделей, построенных в Microsoft Excel. [96, 107]. Основные функциональные возможности программы [96]: Способность быстрой генерации и анализа множества возможных результатов инвестиционного проекта на основе использования языка программирования Visual Basic. Возможность определения диаграмм прогноза, помогающих визуализировать и понять результаты моделирования. Наличие простейшего средства анализа - диаграмма чувствительности, позволяющая определить какие допущения, имеют наибольшее влияние на прогнозы, какие допущения в принципе имеют влияния на прогноз. Программный продукт «@Risk» компании «Palisade Corporation» выполняет анализ рисков путем имитационного моделирования, демонстрирует множество возможных результатов в электронной таблице Microsoft Excel и указывает вероятность их получения. [106]. Это позволяет оценить приемлемые и неприемлемые риски и таким образом оптимизировать процесс принятия решений в условиях неопределенности. [107]. «@Risk» представляет собой плагин для Microsoft Excel, который полностью интегрируется с электронными таблицами. Основные функциональные возможности «@Risk» [106]: «@Risk» включает статистические процедуры, функции и отчеты, которые применяются в рамках методики «Шесть сигм». Они используются для выявления, оценки и устранения причин неустойчивости производства, процессов обслуживания и структур. Результат моделирования представляет собой целый спектр возможных последствий, включая вероятность их наступления. Результаты можно отобразить в гистограммах, на диаграммах разброса, интегральных кривых, диаграммах размаха. Программа позволяет определить критические факторы с помощью диаграмм торнадо и анализа чувствительности. На основании анализа программных средств в электронных таблицах Microsoft Excel, можно выделить схожие преимущества и недостатки таких программ по использованию имитационного моделирования для анализа инновационных проектов [3 5, 106, 107]. Преимуществами можно считать: Универсальность и гибкость программных средств; Возможность использования для анализа инновационных проектов встроенного языка Visual Basic для реализации имитационных экспериментов и интерпретации результатов моделирования; Возможность использования встроенных аналитических средств Microsoft Excel. К недостаткам таких программных средств можно отнести [35, 94, 107]: Необходимость контроля введенных пользователем данных в систему; Необходимость знаний по работе с Microsoft Excel, а также по использованию встроенного языка Visual Basic; Необходимость знаний в области применения имитационного моделирования при анализе рисков. Таким образом, использование имитационного моделирования для оценки качества инновационных проектов может быть реализовано либо в виде специальных аналитических системах (Project Expert), либо в виде плагинов, реализованных в среде электронных таблиц Microsoft Excel (@Risk, Альт-инвест, Crystal Ball). Обзор программного обеспечения для анализа эффективности инновационных проектов технических систем выявил необходимость в разработке специальной автоматизированной системы. Основные результаты и выводы к Главе 2 Сформулирована цель и задачи анализа инвестиционной составляющей инновационных проектов. Проанализированы методы оценки стоимости инновационных проектов. Проанализированы методы оценки рисков инновационных проектов. Определено понятие риска ИП. Рассмотрены основные шаги применения имитационного моделирования для анализа инвестиционной составляющей инновационных проектов. Проанализированы автоматизированные системы анализа инвестиционной составляющей инновационных проектов. |