Белоглазова Банковское дело. Учебник Г. Н. Белоглазова, Л. П. Кроливецкая Банковское дело. Организация деятельности коммерческого банка учебник

Скачать 2.23 Mb. Скачать 2.23 Mb.

|

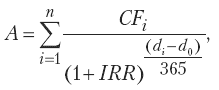

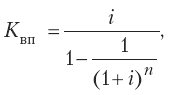

Глава 12. Кредитование частных клиентовПосле изучения данной главы вы узнаете: › в каких основных видах развивается потребительское кредитование; › в чем состоят особенности ипотечного жилищного кредитования; › какие модели ипотечного кредитования существуют в мире; › какая модель ипотечного кредитования формируется в Российской Федерации; › на каких условиях и в каком порядке предоставляются ипотечные жилищные кредиты в настоящее время. 12.1. Виды потребительского кредитованияПотребительское кредитование – традиционное направление розничного банковского бизнеса, которое в современных условиях приобретает новые черты. Во первых, существенно расширяется ассортимент предоставляемых банками кредитов, более гибкими становятся условия кредитования; во вторых, в процессе кредитования банки активно сотрудничают с торговыми, сервисными, страховыми и другими организациями, предоставляя комплексные продукты, в которые «встроена» услуга по кредитованию, в третьих, для предоставления кредитов наряду с традиционными каналами широко используются возможности электронного банковского бизнеса. Экономический подъем, связанные с ним рост денежных доходов населения и расширение предложения товаров и услуг на потребительском рынке создали благоприятные условия для развития кредитования частных лиц в Российской Федерации. Большинство российских банков как национального, так и федерального уровня предлагают услуги по кредитованию частных лиц, постоянно расширяя и совершенствуя их. Кредиты населению предоставляются как в рублях, так и в иностранной валюте. Сроки кредитования постоянно увеличиваются, а ставки по кредитам снижаются, что делает их более доступными для широких слоев населения. В 2004–2005 гг. объемы кредитов, предоставленных физическим лицам, росли примерно на 100 % в год. В 2006 г. темпы их прироста несколько замедлились, объем предоставленных в этом году кредитов населению вырос только на 75 %. Но их отношение к ВВП увеличилось до 7,5 %, а доля в совокупных активах банковского сектора повысилась с 8,7 % в 2004 г. до 14,7 % в 2006 г. Для сравнения можно отметить, что отношение вкладов физических лиц к ВВП на 1 января 2006 г. составляло 12,8 %, следовательно, для потребительского кредитования используются ресурсы, привлеченные в виде вкладов физических лиц. Новый импульс для развития потребительского кредитования был дан вступлением в силу с 1 июня 2005 г. Федерального закона от 30 декабря 2004 г. № 218 ФЗ «О кредитных историях» (далее – Закон о кредитных историях). Благодаря этому Закону появилась правовая база, регулирующая вопросы сбора, анализа, хранения и выдачи информации по кредитным историям заемщиков, которая особенно важна при массовой выдаче потребительских кредитов. Наличие бюро кредитных историй снижает затраты банков на анализ кредитоспособности заемщиков и их риски, связанные с недобросовестным поведением граждан, получающих потребительские кредиты. Все предоставляемые частным лицам кредиты подразделяются на четыре группы: кредиты на текущее потребление, неотложные нужды, целевые потребительские кредиты и жилищные кредиты (под залог квартир и другой недвижимости). Кредиты на текущее потреблениепредоставляются владельцам банковских карт в формах овердрафта по расчетной карте и выделения кредита по кредитной карте. Овердрафтдля осуществления расчетной операции предоставляется клиенту – держателю расчетной карты при наличии соответствующего условия в договоре банковского счета. Кредиты по кредитной картепредоставляются в пределах установленного лимита в соответствии с условиями кредитного договора путем совершения держателем этой карты операций, расчеты по которым осуществляются за счет денежных средств банка эмитента. При осуществлении эмиссии расчетных и кредитных карт банки могут предусматривать в договоре банковского счета и кредитном договоре условие об осуществлении клиентом операций с использованием данных карт, сумма которых превышает: › остаток денежных средств на счете клиента в случае, если в договор банковского счета не включено условие предоставления овердрафта; › лимит предоставления овердрафта; › лимит предоставляемого кредита, определенный в кредитном договоре. Расчеты в этих случаях могут проводиться путем предоставления клиенту кредита в порядке и на условиях, предусмотренных договором. При таких формах кредитования банк не контролирует целевое использование кредита и не требует предоставления обеспечения. Лимиты кредитования определяются с учетом кредитоспособности клиента, его кредитной истории и характера взаимоотношений с банком (постоянный клиент, наличие других счетов в банке и т. п.). В целях стимулирования развития розничного рынка потребительского кредитования Банком России разработан порядок, который предусматривает возможность кредитования физических лиц – резидентов в валюте РФ без использования банковского счета при расчетах с применением кредитных карт.65 Кредиты на неотложные нуждыпредоставляются гражданам Российской Федерации на личное потребление без обозначения конкретной цели использования. Сроки таких кредитов варьируются от трех месяцев до пяти лет. При этом кредиты до одного года, как правило, предоставляются без обеспечения, кредиты на более длительные сроки – под обеспечение. В качестве обеспечения могут выступать: поручительства физических и юридических лиц; залог недвижимого имущества, незавершенного строительства недвижимого имущества, транспортных средств и иного имущества; мерных слитков драгоценных металлов; эмиссионных и неэмиссионных ценных бумаг; гарантии субъектов РФ или муниципальных образований. Требования к обеспечению зависят от срока кредита и его суммы; с увеличением суммы, на которую предоставляется кредит, возрастают требования к обеспечению. Например, банк требует либо поручительства двух физических лиц, либо залог имущества и поручительство, либо увеличивает размер залога и т. п. Максимальный размер кредита для каждого заемщика определяется на основании оценки его платежеспособности и предоставленного обеспечения. Погашение происходит либо разовым платежом по окончании срока (при коротких сроках кредитования) либо дифференцированными платежами (ежемесячными или ежеквартальными). Используется и такая форма погашения кредита, при которой проценты выплачиваются банку ежемесячно, а основная сумма долга – по окончании его срока. За несвоевременное внесение платежа в погашение кредита взимается штраф. Для получения кредита заемщик предоставляет в банк пакет документов, характеризующих его имущественное положение, размер получаемых доходов, а также вид и стоимость обеспечения. На основании полученных документов банк оценивает платежеспособность заемщика. При ее расчете дополнительно к доходу по основному месту работы, как правило, учитываются также доходы, полученные по другому месту работы, доходы, полученные от занятий частной практикой, иные их источники, разрешенные законодательством. Некоторые банки, кроме того, учитывают доход супруга или супруги заемщика по одному месту работы, сумму пенсии, досрочно назначенной по старости или за выслугу лет и получаемой заемщиком, не достигшим пенсионного возраста, и др. Кредиты на неотложные нужды могут предоставляться разовым платежом (путем выдачи наличных денег заемщику либо перечислением на его текущий счет (счет вклада до востребования) в банке) и открытием кредитной линии, в счет которой суммы кредита предоставляются заемщику в момент возникновения потребности. Кредитные линии для частных лиц так же, как и для организаций, могут быть возобновляемыми и невозобновляемыми. Возобновляемая кредитная линия обычно открывается постоянным клиентам, имеющим положительную кредитную истории в данном банке. На практике кредиты на неотложные нужды в зависимости от условий предоставления и групп заемщиков называются доверительными (предоставляются без обеспечения), пенсионными (предоставляются пенсионерам), молодежными (предоставляются молодым людям). По характеру обеспечения выделяют кредиты под залог ценных бумаг, кредиты под залог драгоценных металлов (в мерных слитках) и т. п. Целевые потребительские кредитыпредоставляются на конкретные цели, которые и определяют условия кредитования, способы выдачи и погашения кредитов, виды их обеспечения. При разработке целевых кредитных продуктов банки, как правило, сотрудничают с определенными торговыми и сервисными организациями, приспосабливая условия кредитования к особенностям товара или услуги, которые будут приобретены за счет кредита. Примером целевого потребительского кредита могут служить кредиты на приобретение автомобилей (автокредитование) и товаров длительного пользования, оплату подключения и доступа к сети связи, а также покупки и установки необходимого для подключения оборудования. Целевые кредиты часто предоставляются по схеме связанного кредитования, например, на приобретение товаров и услуг в организациях, с которыми банк заключил договор о сотрудничестве. При оформлении целевого кредита от заемщика требуется предъявление банку платежных документов, подтверждающих цену приобретаемых товаров с указанием их наименования, марки, модели и т. п. Сумма кредита, как правило, составляет 70–90 % стоимости приобретаемого за счет кредита товара. Обеспечением кредита служат приобретаемые товары и дополнительно поручительства третьих лиц, которые в совокупности должны обеспечить покрытие задолженности по кредиту и процентов по нему. Выдача кредита по заявлению заемщика может производиться наличными деньгами, безналичным путем посредством зачисления или на расчетный счет, или на счет по вкладу до востребования, или на счет банковской карты заемщика, открытый в банке кредиторе (если торговая организация осуществляет прием платежей в оплату товаров путем списания со счета банковской карты). Денежные средства, зачисленные на банковский счет заемщика, должны быть перечислены на основании его поручения на расчетный счет торговой организации не позднее следующего рабочего дня после представления заемщиком платежных документов. В качестве подтверждающего документа об оплате товаров (услуг) банк выдает заемщику копию платежного поручения о перечислении денежных средств на расчетный счет торговой организации. При автокредитовании заемщик обязан застраховать в пользу банка на срок действия кредитного договора передаваемое в залог транспортное средство от рисков угона и ущерба; свою жизнь от несчастных случаев. Условие страхования жизни выдвигается банком и при кредитовании покупок других дорогих товаров на длительные сроки. Погашение кредита производится ежемесячно по графику платежей, проценты уплачиваются одновременно с погашением кредита. Особое место в этой группе занимают образовательные кредиты. Они предоставляются гражданам Российской Федерации в возрасте от 14 лет на оплату обучения в образовательных учреждениях с дневной, вечерней и заочной формами. Учащимся, не достигшим 18 лет, кредиты предоставляются при обязательном наличии созаемщиков – родителей и других лиц, оказывающих помощь учащемуся в получении образования. Срок кредитования – до 10–15 лет. Максимальная сумма кредита определяется на основании суммарной платежеспособности созаемщиков и предоставленного обеспечения. Размер кредита определяется стоимостью обучения в образовательном учреждении за весь его период. Выдача образовательного кредита производится в безналичном порядке путем перечисления суммы кредита или его части на расчетный счет заемщика либо на вклад до востребования, с последующим перечислением по поручению заемщика на счет образовательного учреждения. Кредит предоставляется частями в рамках договора о невозобновляемой кредитной линии, ежемесячный платеж рассчитывается исходя из размера предоставленных траншей. По этому виду кредита, как правило, предусматривается отсрочка погашения основного долга (на период действия академического отпуска, прохождения воинской службы). Сумма кредита может быть скорректирована по письменному заявлению заемщика в случаях, если в договоре о подготовке специалиста предусмотрена оплата стоимости обучения в условных единицах или индексация возмещения затрат по организации учебного процесса в период обучения. Жилищные кредиты –это долгосрочные кредиты на приобретение, строительство, участие в долевом строительстве, реконструкцию, ремонт жилой недвижимости. Несмотря на то что некоторые банки предоставляют такие кредиты без оформления залога приобретаемого (сооружаемого) жилья, т. е. под другие виды обеспечения, основной формой жилищных кредитов являются ипотечные кредиты под залог недвижимости. С 1 июня 2007 г. коммерческие банки обязаны указывать в кредитном договоре с заемщиком эффективную процентную ставку с учетом всех дополнительных платежей и любых комиссий, связанных с получением кредита и пользованием им. Эффективная процентная ставка на момент выдачи кредита определяется исходя из следующей формулы:  где А – балансовая стоимость ссуды; CFi (i =1,…, n) –объем i й денежной выплаты по договору о размещении денежных средств. Под выплатами понимаются платежи заемщика в счет погашения по основному долгу и/или процентам в соответствии с условиями договора; (di – d 0) –количество календарных дней с момента выдачи ссуды до i й денежной выплаты заемщиком по договору; n –количество выплат по договору; IRR –эффективная процентная ставка (в % годовых). ВОПРОСЫ И ЗАДАНИЯ ДЛЯ САМОКОНТРОЛЯ1. Назовите основные тенденции развития потребительского кредитования в настоящее время. 2. Перечислите виды потребительского кредитования и охарактеризуйте основные черты каждого из них. 3. С какой целью создаются в Российской Федерации бюро кредитных историй? 12.2. Особенности ипотечного жилищного кредитования и его основные моделиИпотечное жилищное кредитование – это форма ипотечного кредитования, целевым назначением которого является приобретение гражданами жилья. По способу организации кредитных отношений такое кредитование представляет собой разновидность ипотечных кредитов со всеми присущими им признаками: долгосрочный характер, обеспеченность объектами недвижимости, погашение в рассрочку, особая система рефинансирования. По своему целевому назначению они могут рассматриваться как элемент розничного банковского бизнеса, поскольку обслуживают потребности населения в привлечении заемных средств на приобретение жилья. Их развитие, основные характеристики и риски определяются уровнем доходов населения, стандартами жизни, социальной стабильностью, в то время как ипотечные кредиты, обеспеченные залогом коммерческой недвижимости, в большей степени зависят от кредитоспособности и рентабельности предприятий получателей. Во всех странах ипотечные кредиты играют большую роль в обеспечении населения жильем и улучшении жилищных условий. Широкое развитие ипотечных кредитов становится фактором социальной стабильности, создает предпосылки для роста жилищного строительства и смежных с ним отраслей, а также стимулирует спрос на мебель, бытовую технику, предметы интерьера и т. п. Человек, имеющий собственный дом или квартиру, психологически более устойчив, он может создавать семью, растить детей. Обеспечение хорошими жилищно бытовыми условиями приводит и к улучшению здоровья нации, увеличению продолжительности жизни, что, в свою очередь, повышает трудоспособность населения. Развитие ипотечного жилищного кредита способно смягчить проблемы безработицы, увеличивая мобильность трудовых ресурсов. В Российской Федерации потребность в ипотечных кредитах исключительно велика. Общий объем жилищного фонда России составляет 2,88 млрд кв. м, а средняя обеспеченность жильем – 19,7 кв. м на человека, что значительно ниже аналогичных показателей в развитых странах.66 Лишь 68 % квартир в Российской Федерации находятся в собственности граждан, из них 62 % являются однокомнатными, что говорит о необходимости улучшения жилищных условий. По данным социологических исследований, всего 1,2 % российского населения может приобрести жилье за счет собственных накоплений, 0,3 % семей ежегодно обеспечиваются жильем за счет бюджетных денег. При этом почти 80 % семей нуждаются в улучшении жилищных условий. Формирование системы ипотечного жилищного кредитования – одно из приоритетных направлений современной государственной жилищной политики. Объемы выдаваемых ипотечных кредитов растут, увеличиваясь ежегодно в два раза. Объем выданных российскими банками ипотечных кредитов за последние три года составляет около 1 млрд долл., но эксперты оценивают потребность в ипотечных кредитах примерно в 50 млрд долл. При условии создания благоприятных условий к 2010 г. объем выдаваемых ипотечных кредитов должен возрасти в 30 раз. Однако пока российские банки не в состоянии удовлетворить имеющийся на рынке спрос. Сегодня по ипотечным схемам в России приобретается всего 1,5 % жилья. Ипотечное жилищное кредитование – это целостный механизм реализации отношений, возникающих по поводу выдачи, продажи и обслуживания ипотечных жилищных кредитов, который может успешно функционировать только при наличии развитой ипотечной системы, позволяющей четко устанавливать достоверность прав владельцев на определенную недвижимость и создавать условия для предоставления им долгосрочного кредита под залог жилой недвижимости. В тех странах, где существуют надежные ипотечные системы, такое кредитование стало не только фактором социально экономического развития, но и условием стабильного и эффективного функционирования банковской системы. При развитой, устойчиво функционирующей системе ипотечного кредитования достигается наилучшее согласование интересов всех участников данного процесса, что снижает риск банковских операций. Существуют различные модели ипотечного жилищного кредитования. Обычно выделяют три модели, получившие наиболее широкое развитие и доказавшие свою эффективность в зарубежных странах: контрактно сберегательная модель, модель ипотечного банка и модель вторичного ипотечного рынка. Исторически первой появилась контрактно сберегательная модельипотечного жилищного кредитования. При этой модели формирование ресурсов ипотечного кредитования происходит за счет целевых накопительных депозитов. Потенциальный заемщик заключает с банком контракт, согласно которому берет на себя обязательство ежемесячно вносить в течение определенного срока на депозит определенную сумму, т. е. реализовать так называемый план накоплений. Банк, в свою очередь, берет на себя обязательство после выполнения плана накоплений предоставить клиенту ипотечный кредит на заранее согласованных условиях. Важно подчеркнуть, что при этой модели процентные ставки и по депозитам, и по кредитам являются фиксированными и не зависят от движения рыночных ставок процента. Обычно они несколько ниже последних. Данная модель позволяет банкам решать одновременно две задачи: привлекать долгосрочные ресурсы по фиксированным ставкам и минимизировать кредитный риск, поскольку, накапливая средства, клиент демонстрирует наличие у него постоянного источника дохода, подтверждая кредитоспособность и кредитную историю. Это делает данную модель привлекательной для тех стран, где отсутствуют устоявшиеся традиции долгосрочного кредитования частных лиц. На ее основе, как правило, реализуются программы государственной поддержки малообеспеченных слоев населения (субсидирования первоначального взноса и процентных ставок, гарантирование возврата кредитов и др.). Недостатками данной модели являются требование предварительного накопления определенной суммы, в силу чего клиент не может получить ипотечный кредит, когда ему это требуется, и ее «нерыночный» характер. Замкнутость конкрактно накопительной модели и фиксированные ставки в условиях развитых рынков искажают рыночные приоритеты и ограничивают конкурентные начала на кредитном рынке. В большинстве стран мира контрактно сберегательная модель в той или иной форме использовалась, когда у граждан еще не было кредитной истории, а у банков – достаточных долгосрочных пассивов. В развитых странах эта модель сохранилась лишь во Франции, Германии, Австрии благодаря государственным субсидиям. В модели ипотечного банкаисточником ресурсов для ипотечного кредитования является выпуск ипотечных облигаций (закладных листов), обеспеченных залогом недвижимости, под которую предоставлены ипотечные кредиты (так называемая масса ипотечного покрытия). Проценты по ипотечным облигациям выплачиваются за счет доходов, получаемых банками от ипотечных кредитов, и соответственно погашаются они за счет сумм, поступающих в погашение этих кредитов. Ипотечные облигации являются одним из наиболее надежных видов ценных бумаг, поскольку обеспечены потоком денежных средств от выданных ипотечных кредитов, гарантиями ипотечного банка и залогом недвижимости. Все находящиеся в обращении закладные листы одного ипотечного банка обеспечены общей для всех облигаций массой ипотечного покрытия. Деятельность ипотечных банков, как правило, регулируется особыми законодательными и нормативными актами, круг разрешенных им операций обычно ограничен. Например, в Германии для обеспечения своей платежеспособности ипотечный банк обязан соблюдать принцип соответствия кредитных требований и обязательств, удостоверенных закладными листами, по объемам, процентным ставкам и срокам обязательств и требований. Ипотечные банки получили наибольшее развитие в странах континентальной Европы, особенно в Германии, Дании и Швеции. Суть модели вторичного ипотечного рынкасостоит в том, что банк, выдав ипотечный кредит, тут же продает его специальной организации – кондуиту. Ипотечный кредит при этом переходит на баланс последнего. С момента продажи банк не несет никаких рисков по этому кредиту. Кондуит собирает купленные кредиты в пулы и на их основе выпускает ценные бумаги, обеспеченные ипотекой, которые продает инвесторам. Таким образом создается вторичный рынок закладных. При этом кондуит дает инвестору гарантию своевременной выплаты основного долга и процентов по этим ценным бумагам, т. е. страхует от кредитного риска. В основе данной модели лежит процесс секьюритизации активов, т. е. превращения кредитных требований в форму обращаемых на рынке ценных бумаг. Эта модель характерна для США, где создана специальная ипотечная корпорация «Fannie Мае», акции которой котируются на Нью Йоркской фондовой бирже. Она выпускает на рынок широкий спектр ценных бумаг, которые приобретаются пенсионными и взаимными фондами, страховыми компаниями и коммерческими банками. Наряду с этой крупнейшей корпорацией в США действует еще целый ряд корпораций и агентств, обслуживающих выпуск и обращение закладных на вторичном рынке и предоставляющих гарантии по ценным бумагам, обеспеченным пулом закладных. Вторичный рынок закладных способствует переливу капитала в экономике, уменьшает разницу между процентными ставками в различных географических регионах, что способствует формированию единой цены капитала в масштабе всей страны. ВОПРОСЫ И ЗАДАНИЯ ДЛЯ САМОКОНТРОЛЯ1. Что представляет собой система ипотечного жилищного кредитования, какими чертами она характеризуется? 2. Что включается в понятие модели ипотечного жилищного кредитования? 3. Выделите преимущества и недостатки каждой модели ипотечного кредитования. 12.3. Законодательная база развития ипотечного жилищного кредитования в Российской ФедерацииОсновная задача государства в становлении системы ипотечного жилищного кредитования – создание законодательной базы и нормативное регулирование процесса с целью снижения финансовых рисков участников и повышения доступности жилья для граждан. Законодательная база ипотечного жилищного кредитования включает в себя: Конституцию РФ (1993), в которой закреплены права гражданина на жилье и охрану частной собственности; ГК РФ (ст. 37, 131, 209, 246, 260, 329, 365, 387, 488, 855, 935), который устанавливает общие правила обеспечения кредитов под залог недвижимости, положения о праве собственности и других вещных правах на помещения; основания обращения взыскания на заложенное жилое помещение и др., а также предусматривает ряд правил в отношении обязательной государственной регистрации права собственности и иных вещных прав на недвижимое имущество, возникновения, ограничения и перехода таких прав; федеральные законы об ипотеке, ипотечных ценных бумагах, государственной регистрации прав на недвижимое имущество. Основным законом, регулирующим отношения по поводу залога недвижимости, является Закон об ипотеке. Он определяет в качестве ипотечных кредитов любые виды кредитов, выданные под залог недвижимости. В данном Законе определены основания возникновения ипотеки и ее регулирование, обязательства и требования, обеспечиваемые ипотекой; основные требования к содержанию договора об ипотеке и закладной; обозначен момент возникновения залога недвижимости; описана процедура государственной регистрации ипотеки; определены права и обязанности залогодателя при использовании имущества, заложенного по договору об ипотеке; переход прав на это имущество к другим лицам и обременение этого имущества правами других лиц; обеспеченность сохранности имущества, заложенного по договору об ипотеке; установлены понятие последующей ипотеки и условия, при которых она допускается, а также возможность уступки прав по договору об ипотеке; заложены основы развития вторичного рынка ипотечных кредитов. В этом Законе четко отражены правоотношения в области ипотеки жилых домов и квартир. В Федеральном законе от 11 ноября 2003 г. № 152 ФЗ «Об ипотечных ценных бумагах» установлены качественно новые отношения в сфере ипотечного кредитования. Данный Закон разрешает банкам выпускать ипотечные облигации как напрямую, так и через специальных ипотечных агентов. В нем раскрываются такие понятия и процессы, как ипотечное покрытие, требования к ипотечным агентам, обращение взыскания на ипотечное покрытие облигаций, выдача и обращение ипотечных сертификатов участия. Кроме того, Закон устанавливает полномочия государственных органов по рынку ипотечных ценных бумаг и правила контроля за распоряжением имуществом, составляющим ипотечное покрытие. Этот Закон является основой для внедрения в России широко используемых на Западе моделей ипотечного кредитования: модели ипотечных банков и модели вторичного ипотечного рынка, он создает предпосылки для эмиссии ипотечных облигаций и продажи их на фондовом рынке. Формирование рынка ипотечных ценных бумаг обеспечит широкое привлечение средств инвесторов в жилищный сектор экономики. В числе законодательных актов, обеспечивающих базу для развития ипотечных жилищных кредитов, следует назвать также Закон о кредитных историях, который направлен на снижение рисков кредиторов. В январе 2000 г. Правительством РФ была одобрена Концепция развития системы ипотечного жилищного кредитования в Российской Федерации. Данная концепция основывается на том, что любая модель долгосрочного кредитования граждан является приемлемой, если она удовлетворяет требованию юридической чистоты и финансовой прозрачности и в ней заложен механизм рефинансирования. Такой подход предоставил огромный простор инициативе субъектов РФ по выбору схем ипотечного кредитования, включающих социальную поддержку граждан для улучшения жилищных условий. Сейчас в стране действуют около десятка различных ипотечных схем, в основе многих из них лежит бюджетное финансирование (так называемые псевдоипотечные программы). К наиболее популярным схемам, действующим в регионах, относятся: › аренда жилья с последующим выкупом; › создание фондов с использованием бюджетных средств, которые занимаются строительством и продажей в рассрочку; › дотирование местными властями ипотечных агентств, что обеспечивает снижение процентных ставок, но сдерживает развитие рыночной системы рефинансирования кредитов; › организация ипотечными компаниями строительства жилья для потенциальных заемщиков для соединения строительства и сбыта жилья посредством ипотечного жилищного кредитования. В каждом субъекте РФ принят комплекс законодательных актов, обеспечивающих реализацию разработанных ими схем жилищного кредитования. В Санкт Петербурге осуществляются следующие виды социальной поддержки его жителей при ипотечном жилищном кредитовании: выдача целевых субсидий на оплату первого взноса при приобретении жилья; поручительство Санкт Петербурга по договору об ипотеке; предоставление жилья в домах временного проживания гражданам, выселяемым из квартир, приобретенных на условиях ипотечного кредитования. В бюджете Санкт Петербурга ежегодно предусматриваются средства на поддержку развития ипотечного жилищного кредитования для реализации указанных форм социальной помощи и предоставления займов кредиторам – участникам системы ипотечного жилищного кредитования. В рамках реализации целевой программы «Развитие долгосрочного жилищного кредитования в Санкт Петербурге на 2002–2012 годы» администрацией Санкт Петербурга отобраны банки, осуществляющие программы ипотечного жилищного кредитования. Гражданин, получивший согласие банка на предоставление ему ипотечного кредита, имеет право на получение субсидий за счет средств бюджета Санкт Петербурга на оплату части стоимости жилого помещения, приобретаемого за счет этого кредита. Ожидаемые конечные результаты Программы – улучшение жилищных условий более 18 тыс. семей в результате внедрения таких форм жилищного кредитования в Санкт– Петербурге, как долевое участие в строительстве жилья с применением ипотечного кредитования, наем жилья с правом выкупа, прямое ипотечное кредитование. Опыт как развитых, так и развивающихся стран показывает, что без активной государственной поддержки система ипотечного жилищного кредитования не может полноценно функционировать. Наряду с созданием необходимой правовой и нормативной базы ипотечного кредитования государственное стимулирование ипотечного кредитования должно развиваться по следующим направлениям: › снижение рисков, связанных с долгосрочным жилищным кредитованием на основе государственных гарантий и широкого использования инструментов страхования; › создание общенациональной системы ипотечного кредитования, которая включала бы вторичный рынок ипотечных займов; › формирование системы адресного субсидирования семей со средними и низкими доходами при приобретении жилья за счет ипотечного кредита. ВОПРОСЫ И ЗАДАНИЯ ДЛЯ САМОКОНТРОЛЯ1. Охарактеризуйте состояние законодательной базы, регламентирующей развитие ипотечного кредитования в Российской Федерации. 2. Что понимают под «псевдоипотечными схемами» кредитования? Почему они получили развитие в Российской Федерации? 3. Каковы направления совершенствования государственного регулирования системы ипотечного кредитования в Российской Федерации? 12.4. Условия предоставления ипотечных кредитов российскими банкамиОбъем выдаваемых ипотечных кредитов в России постоянно растет. Специалисты сравнивают Россию с послевоенной Европой, когда рынок восстановился в рекордные сроки при низкой платежеспособности населения. Банки агрессивно наращивают объемы выдаваемых жилищных кредитов и их долю в своих портфелях. В 2006 г. задолженность по ипотечным кредитам возросла в 4,4 раза. Несмотря на значительный рост удельного веса ипотечных жилищных кредитов в кредитах населению – с 5,0 до 12,5 %, их доля в активах остается незначительной – менее 2 %. Основной объем ипотечных кредитов приходится на крупные частные банки и банки, контролируемые государством. По данным крупнейших участников рынка, этот процесс ускорился в стране примерно вдвое. Условия предоставления ипотечных кредитов довольно разнообразны, что объясняется как особенностями несформировавшегося рынка, так и стремлением банка приспособить свои продукты к потребностям разных групп клиентов. При этом наиболее существенно дифференцированы условия кредитования на первичном и вторичном рынках жилья. Ипотечные жилищные кредиты предоставляются в рублях и иностранной валюте(преимущественно в долларах США). Погашение ипотечного кредита, выданного в иностранной валюте, осуществляется следующим образом: заемщик обеспечивает первоначальный взнос и ежемесячные платежи в рублях по курсу Банка России на день оплаты. Таким образом, он в значительной степени подвержен процентному риску, что обусловливает более низкий уровень процентных ставок по валютным кредитам (как правило, на 2–3%). В настоящее время большая часть ипотечных кредитов выдается в рублях (в 2006 г. – 61,9 %). На первичном рынке наиболее распространенной величиной первоначального взносадля большинства банков является 30 % стоимости приобретаемого жилья, но в некоторых банках она устанавливается на более низком уровне – до 10 % стоимости недвижимости. В отличие от кредитования на первичном рынке первоначальный взнос на вторичном рынке значительно варьируется – от 15 до 30 % стоимости недвижимости. При ипотечном кредитовании на первичном рынке многие банки используют дифференцированные процентные ставкипо кредитам, определяя ее на одном уровне на стадии строительства объекта недвижимости и на другом, зачастую более низком (на 1–2%), уровне при оформлении прав собственности на данный объект. На вторичном рынке обычно устанавливаются единые ставки на весь период кредитования, они могут быть как фиксированными, так и плавающими, привязанными к определенной базовой ставке (ставкам рефинансирования, межбанковского рынка и т. п.). В условиях невысокого уровня благосостояния граждан наиболее значимым для заемщиков аспектом предоставления банками ипотечных кредитов является срок кредитования.Более длительный срок позволяет рассчитывать на более низкую величину ежемесячных платежей, но в то же время он увеличивает общую сумму выплачиваемых процентов за кредит. На первичном рынке сроки кредитования в настоящее время составляют от 5 до 15 лет. На вторичном рынке жилья некоторые банки предлагают кредиты сроком до 25–27 лет, но наиболее распространенными являются кредиты на срок до 15–20 лет. По размеру кредитабанки, как правило, не задают верхней его границы, но определяют его минимальную величину: от 15 000 20 000 руб. или от 5000 10 000 долл. Следует отметить, что все банки предоставляют возможность досрочного погашениякредита без штрафных санкций, но, как правило, через определенное количество месяцев после его получения. Размеры комиссии за оформление кредитаявляются у большинства банков незначительными. В качестве дополнительных условий кредитованиябанки часто выдвигают требование регистрации в данном городе, а очень немногие – подтверждения официальных доходов. По целям кредитованияможно выделить три группы ипотечных жилищных кредитов: › на приобретение готового жилья в многоквартирном доме либо отдельного дома на одну или несколько семей в качестве основного или дополнительного места жительства; приобретение дома для сезонного проживания, дачи, садовых домиков с участками земли; приобретение земельного участка под застройку. Как правило, кредиты на приобретение готового жилья предоставляются единым разовым платежом; › строительство, реконструкцию, капитальный ремонт индивидуального жилья, домов сезонного проживания, инженерное обустройство земельного участка (прокладку коммуникационных сетей); › строительство и приобретение готового жилья. Данное кредитование строительства жилья происходит поэтапно, т. е. каждый последующий платеж осуществляется только после завершения его предыдущего этапа. По способу амортизации долгаразличают: › постоянный ипотечный кредит – согласно графику погашения в течение всего периода договора заемщик вносит равные платежи в погашение долга и в счет уплаты процентов; › кредит с переменными выплатами – график платежей предусматривает снижающиеся или, наоборот, повышающиеся с течением времени ежемесячные платежи; › кредит с единовременным погашением – используется редко при особых схемах кредитования. Таким образом, условия и виды ипотечного жилищного кредитования достаточно разнообразны, что позволяет каждому заемщику выбрать оптимальный для него вариант с учетом уровня доходов и стоимости приобретаемого жилья. ВОПРОСЫ И ЗАДАНИЯ ДЛЯ САМОКОНТРОЛЯ1. На каких условиях в настоящее время банки предоставляют ипотечные кредиты гражданам? Почему условия кредитования в разных банках отличаются друг от друга? 2. Что необходимо сделать для повышения доступности ипотечных кредитов? 3. Классифицируйте ипотечные кредиты по целям кредитования. 12.5. Процедура получения ипотечного жилищного кредитаПроцедура получения ипотечного жилищного кредита состоит из нескольких этапов. 1. При первом обращении в банк заемщик заполняет краткую анкету работник кредитного отдела банка проводит с ним интервью, в ходе которого обсуждаются основные условия предоставления ипотечного кредита и список необходимых документов для его получения. 2. Заемщик собирает необходимый пакет документов и передает их банку для проведения анализа кредите– и платежеспособности. Пакет документов включает в себя: – заявление – анкету заемщика; – заявление поручителей; – документы, подтверждающие величину доходов и размер удержаний заемщика и поручителей за последние шесть месяцев; – документы, подтверждающие наличие у заемщика собственных средств, достаточных для внесения первоначального взноса. 3. Банк проводит предварительный расчет суммы необходимого кредита, анализирует кредитоспособность заемщика и информирует его о размере кредита, который может быть предоставлен. 4. Кредитный комитет (или другой уполномоченный орган) рассматривает пакет документов о предоставлении жилищного ипотечного кредита и принимает решение о кредитовании. 5. Заемщика информируют о принятом банком решении и вручают уведомление, в котором указаны основные параметры кредита, срок действия данного решения, обеспечение кредита. 6. Заемщик заключает со страховой компанией, с которой сотрудничает банк, договор страхования жизни и здоровья, а также приобретаемого жилья. 7. Банк открывает заемщику ссудный счет, он оплачивает комиссию банку за расчетно кассовое обслуживание. 8. Банк заключает с заемщиком кредитный договор, а в случае, если в сделке участвуют поручители, с ними подписываются договоры поручительства. 9. Производится государственная регистрация договора приобретения квартиры за счет кредитных средств либо договора купли продажи и ипотеки квартиры. Заемщик уплачивает комиссию за организацию ипотечной сделки. При ипотечном жилищном кредитовании платежеспособность заемщика определяется в зависимости от его дохода с учетом обязательных вычетов и необходимых расходов. При этом многие банки принимают в расчет не только официально подтвержденные суммы доходов, но и доходы, объявленные самим заемщиком, скорректированные на определенный коэффициент риска. При определении величины кредита, который может быть предоставлен заемщику, банк исходит из рассчитанной суммы доходов, которые могут быть направлены на погашение кредита и размера платы за кредит за весь срок пользования им. Обязательным требованием банка к заемщику для получения кредита является наличие собственных средств в размере обычно не менее 30 % стоимости квартиры. При кредитовании на первичном рынке в качестве обеспечения возврата кредита, получаемого на строительства жилья, выступают: › залог имущественных прав заемщика по договору об инвестировании строительства (оформляется в качестве основного обеспечения на период строительства); › поручительство застройщика (на случай расторжения договора об инвестировании строительства); › залог жилья (оформляется после завершения строительства и получения права собственности на него); › поручительство совершеннолетних членов семьи заемщика (супруга либо супруги, детей, родителей супругов), которых заемщик предполагает зарегистрировать по месту постоянного проживания в приобретаемом жилье. Если указанное выше обеспечение не покрывает сумму кредита и проценты за период не менее одного года, заемщик обязан предоставить иные формы обеспечения. При кредитовании на вторичном рынке в качестве обеспечения выступают залог приобретаемого жилья и поручительства третьих лиц (как правило, членов семьи заемщика). Погашение кредита происходит ежемесячно, проценты начисляются на оставшуюся сумму. Для расчета ежемесячного погашения кредита вычисляется коэффициент выплат (в финансовой математике данная величина называется взносом на амортизацию единицы)  где i –процентная ставка по кредиту; п –срок предоставления кредита, месяцы. Для расчетов необходимо получить величину процентной ставки по кредиту в месяц. Для ее нахождения годовая процентная ставка делится на число месяцев в году. Сумма ежемесячного платежа представляет собой произведение коэффициента выплат на величину кредита. Погашение кредита по месяцам рассчитывается по формуле: задолженность после n го месяца = задолженность на начало n го месяца × (1 + процентная ставка по кредиту месячная) – сумма ежемесячного платежа. При этом задолженность после п гомесяца является задолженностью на начало (п+ 1) – го месяца. В настоящее время достаточно сложно говорить о доступности ипотеки для широких слоев населения, что обусловлено прежде всего высоким средним уровнем процентных ставок по ипотечному кредиту необходимостью значительного первоначального взноса, а также зачастую жесткими требованиями к обеспечению возврата кредита в части привлечения созаемщиков и поручителей. Одной из основных проблем развития ипотечного кредитования для банков является высокий уровень рисков, прежде всего кредитного и процентного. Кредитный риск обусловлен отсутствием у подавляющего большинства заемщиков кредитной истории и слабыми методиками банков по оценке кредитоспособности частных заемщиков. Для его снижения банки предъявляют высокие требования к обеспечению кредитов. Источник процентного риска – нестабильность уровня процентных ставок и отсутствие надежных прогнозов их движения в долгосрочной перспективе. Это заставляет банки с осторожностью подходить к снижению ставок по ипотечным кредитам даже при наличии предпосылок для такого снижения. Банки сталкиваются и с такими рисками, как риск задержки сдачи жилья в эксплуатацию, риск оформления права собственности на жилье и т. п. Способом снижения этих рисков является страхование ответственности застройщика, но его высокая стоимость повышает расходы заемщиков по ипотечному кредиту. Поэтому многие банки от предоставления кредитов на приобретение жилья на первичном рынке отказываются. Для региональных банков факторами, сдерживающими их активность на ипотечном рынке, являются недостаточный уровень развития филиальных сетей и слабость внутренних систем управления рисками. Для этих банков актуальной остается проблема доступа к долгосрочным ресурсам для кредитования. Для выдачи дешевых долгосрочных кредитов нужны и долгосрочные ресурсы, которых у большинства российских банков пока нет. Предельный срок по привлекаемым средствам составляет три – пять лет. Для их снижения требуется качественный скачок – снятие ограничений на доступ банков к пенсионным и бюджетным средствам, средствам социальных фондов, создание системы вкладов без права досрочного изъятия. Резервы для расширения ипотечного жилищного кредитования кроются не только в изменении его условий и снижении стоимости, но и в активизации работы по информированию населения о возможности и условиях получения ипотечного кредита. По оценкам экспертов, значительная доля потенциальных заемщиков имеет искаженные представления о возможности и схемах предоставления ипотечных кредитов. Важнейшим комплексом проблем, сдерживающих развитие ипотечного кредитования в России, являются общие социальные и экономические проблемы, такие, как низкий уровень доходов населения, что не позволяет значительной доле граждан воспользоваться возможностью получения ипотечного кредита, неразвитость инфраструктуры рынка жилья и жилищного строительства, низкие объемы последнего, сложные и дорогостоящие процедуры предоставления земельных участков. Необходимо также и снижение издержек, связанных с оформлением залога жилья, его регистрацией, страхованием и др. Широкое внедрение ипотечного кредитования позволит значительно повысить платежеспособный спрос и будет стимулировать развертывание коммерческого жилищного строительства. Банкам в ближайшие годы предстоит существенно расширить линию ипотечных кредитов, приспособив их к потребностям различных групп населения с учетом уровня дохода и социального положения. ВОПРОСЫ И ЗАДАНИЯ ДЛЯ САМОКОНТРОЛЯ1. Охарактеризуйте основные этапы предоставления ипотечного кредита. 2. Какие объекты могут выступать в качестве залога по ипотечным кредитам? 3. Перечислите требования, предъявляемые банками к объектам залога. 4. С какими проблемами сталкиваются банки в процессе ипотечного кредитования? 5. Что необходимо сделать для снижения рисков ипотечного кредитования? Литература1. Гражданский кодекс РФ. Часть первая: Федеральный закон от 30 ноября 1994 г. № 51 ФЗ. 2. О развитии ипотечного жилищного кредитования в Санкт Петербурге: закон Санкт Петербурга от 1 февраля 1999 г. № 7–2. 3. О целевой программе Санкт Петербурга «Развитие долгосрочного жилищного кредитования в Санкт Петербурге» на 2002–2012 годы: закон Санкт Петербурга от 10 октября 2001 г. № 707 90. 4. Довдиенко И. В., Черняк В. 3.Ипотека. Управление. Организация. Оценка: учеб. пособие. М.: ЮНИТИ ДАНА, 2005. 5. Казаков А.Проблемы развития системы ипотечного кредитования на современном этапе // Рынок ценных бумаг. 2004. № 10. 6. Лузин И.Международный опыт развития ипотечного кредитования // Рынок ценных бумаг. 2004. № 17 (272). 7. Разумова И. А.Ипотечное кредитование: учеб. пособие. СПб.: Питер, 2005. 8. Туктаров Ю.Основные идеи ипотечных ценных бумаг // Рынок ценных бумаг. 2004. № 5 (260). |