Экономическая теория Чепурин. Учебник Издание 4е, дополненное и переработанное Под общей редакцией проф. Чепурина М. Н., проф. Киселевой Е. А

Скачать 5.79 Mb. Скачать 5.79 Mb.

|

|

Глава 28. ПЛАТЕЖНЫЙ БАЛАНС И ОБМЕННЫЙ КУРС: ОСНОВНЫЕ МОДЕЛИ «Быть излишне озабоченным проблемами платежного баланса - все равно, что считать, будто хвост вертит собакой». Ричард Кан «Режим валютного курса должен подчиняться общим целям преобразований и экономической политики». Гжегож Колодко Растущая интернационализация хозяйственной жизни и ее глобализация, углубление интеграционных процессов, все более тесная взаимосвязь и взаимозависимость национальных экономик являются в современных условиях важнейшим фактором развития мировой экономики. Поэтому внешнее равновесие экономики, состояние торгового и платежного балансов, уровень валютного курса становятся приоритетными целями макроэкономической политики государства. В условиях современной открытой экономики от режима и динамики валютного курса во многом зависят и выбор инструментов экономической политики, и ее эффективность. Вместе с тем, все большее влияние на внутреннюю экономику и макроэкономическую политику оказывает такой фактор, как международные потоки капиталов. Сегодня масштабы сделок на валютных рынках, международных фондовых рынках и рынках ссудного капитала многократно превышают объемы международной торговли. Крупные потоки краткосрочных капиталов в условиях их высокой мобильности в состоянии быстро дестабилизировать экономику, подрывая эффективность мер макроэкономического регулирования. В настоящей главе будут рассмотрены проблемы взаимосвязи внутреннего и внешнего равновесия в открытой экономике и те ограничения, с которыми сталкивается правительство, стремящееся к одновременному достижению внутренней и внешней экономической сбалансированности. § 1. Платежный баланс: структура и взаимосвязь счетов Платежный баланс страны является систематизированной записью всех экономических сделок резидентов данной страны с резидентами других стран, т. е. с остальным миром, в течение определенного промежутка времени, обычно календарного года. Россия, США и некоторые другие страны ведут такие записи и на ежеквартальной основе. Информация, содержащаяся в платежном балансе, требуется, прежде всего, правительству для формирования валютной, торговой, фискальной политики, принятия полити- 636 Глава 28 ческих решений. Состоянием платежного баланса интересуются сегодня не только банки, юридические и физические лица, прямо или косвенно участвующие в международных финансах и торговле. Для огромного числа граждан в повседневной жизни на состояние их дел так или иначе влияет динамика платежного баланса и связанная с ним динамика валютного курса. В платежном балансе отражаются совокупные международные товарные и финансовые потоки. Под международными сделками обычно понимают обмен товарами, услугами и активами между резидентами разных стран, предполагающий встречное движение платежей. Напомним, что резидентом считается любое физическое (и юридическое) лицо, имеющее основное место жительства (нахождения) в данной стране, независимо от гражданства. Обычно имеется в виду пребывание в данной стране более одного года. Однако дипломаты, туристы, военный персонал, международные организации (ООН, МВФ, МБРР и др.), временные мигранты резидентами не являются. Поскольку любая сделка, как правило, представлена двумя сторонами -получением товара или услуги и платежом за них, то и отражается она в платежном балансе дважды: как кредит и как дебет. Поэтому одним из главных принципов составления платежного баланса является двойной учет. К кредиту относятся сделки, предполагающие получение платежей от иностранцев за проданные им товары и услуги. Другими словами, сделки, сопровождающиеся притоком денежных средств, проходят по статьям кредита. В платежном балансе они отражаются со знаком «плюс». К дебету относятся сделки, предполагающие платежи иностранцам (отток денежных средств из страны), и они отражаются в платежном балансе со знаком «минус». Все эти определения чрезвычайно важны для понимания структуры и взаимосвязи статей платежного баланса и его макроэкономической роли. В соответствие со стандартной классификацией МВФ, платежный баланс состоит из двух основных частей: счета текущих операций и счета операций с капиталом и финансовыми инструментами. Последний из названных счетов в учебной литературе часто называется в сокращенной форме как счет движения капитала. В таблице 28.1 приводится условная схема платежного баланса. Следует обратить внимание на то, что под словом баланс в современной экономической литературе часто понимается сальдо, т. е. разница между кредитом и дебетом по тому или иному счету. Поэтому мы будем употреблять выражения баланс счета или сальдо по счету как синонимы. Наиболее важной составной частью платежного баланса выступает счет текущих операций, включающий в себя торговый баланс, баланс услуг, баланс факторных доходов и чистые трансферты. Торговый баланс - одна из важнейших частей платежного баланса. В торговом балансе отражается соотношение экспорта и импорта товаров. Платежный баланс и обменный курс637 Таблица 28.1 Условная схема платежного баланса (млрд. долл.)

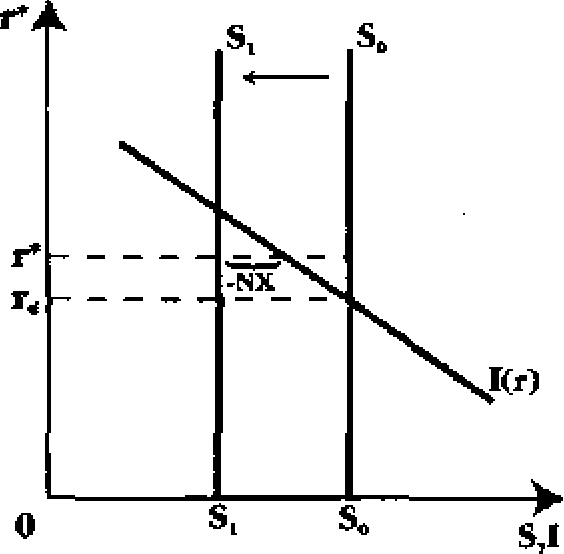

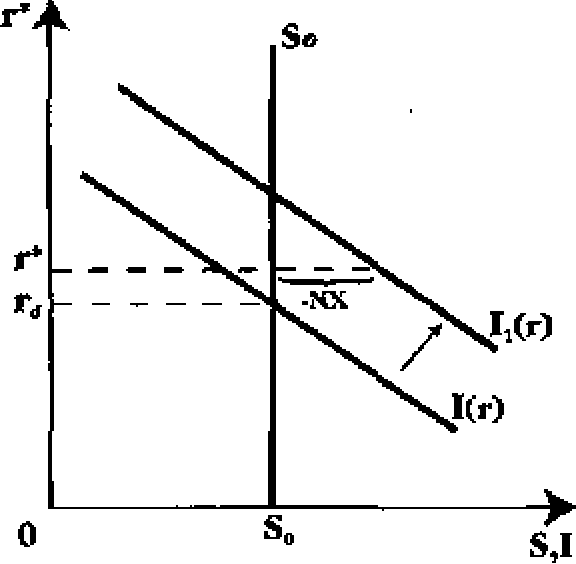

Статьи торгового баланса поддаются наиболее легкому учету, поскольку основываются на данных таможенной статистики. Хотя по традиции, уходящей корнями в эпоху меркантилизма, активный торговый баланс, т. е. превышение экспорта над импортом1, нередко однозначно определяется как положительный макроэкономический показатель, в действительности, взятый сам по себе, он далеко не всегда отражает реальное состояние экономики в целом. В связи с этим становится понятен и эпиграф настоящей главы. Действительно, положительный или отрицательный торговый баланс, так же, как и рассматриваемое далее сальдо по счету текущих операций, не может быть показателем, однозначно свидетельствующем о радужном или 1 И даже в эпоху, не столь отдаленную, канцлер казначейства послевоенного английского лейбористского правительства С.Криппс выдвинул лозунг; «Экспортировать или умереть!». 63Х Глава 28 плачевном состоянии экономики страны. При оценке торгового баланса следует учитывать самые разные факторы: инвестиционный климат и общее состояние деловой активности в стране, когда значительный импорт, даже превышающий экспорт, является отражением динамичного развития экономики. И наоборот, активный торговый баланс, например, России, складывался за счет «неблагородной» товарной структуры экспорта {его львиная доля приходилась на сырьевые товары и энергоносители) и импорта, отражающей слабость ее внешнеторговых позиций. Баланс услуг (нефакторных) включает в себя такие статьи «невидимой» торговли, как платежи, связанные со страхованием, транспортом, туризмом, а также доходы от продажи интеллектуальной собственности. К факторным услугам относят оплату труда и инвестиционные доходы (проценты и дивиденды). Чистые трансферты, т. е. сальдо по дебету и кредиту этой статьи, состоят из односторонних частных и государственных переводов (дары, денежные переводы, пенсии, безвозмездная государственная помощь). В целях сохранения принципа двойного счета в дебетовой строке платежного баланса вписывается искусственная строка, отражающая величину текущих трансфертов. Международные сделки с активами страны находят отражение в счете операций с капиталом и финансовыми инструментами. Этот счет включает чистые капитальные трансферты (безвозмездную передачу собственности, связанную с инвестиционными дарами: например, безвозмездное строительство инфраструктурных или иных объектов) и финансовый счет, отражающий движение долгосрочного и краткосрочного капитала (прямые и портфельные инвестиции, операции с ценными бумагами, ссуды, займы, торговые кредиты). При рассмотрении баланса текущих операций речь шла о международном перемещении товаров и услуг, т. е. главным образом о внешнеторговых сделках. Баланс движения капитала отражает другую сторону международной экономики, связанную с перемещением факторов производства, которое дополняет и замещает международную торговлю. Международное движение факторов производства включает в себя движение капитала, миграцию рабочей силы, международную передачу технологии. В целом международное движение факторов производства подчиняется тем же законам, что и движение товаров и услуг. При анализе статей платежного баланса по счету капитала нас прежде всего интересует его движение: приток и отток в денежной форме. Приток капитала может происходить либо в форме увеличения иностранных активов в стране, либо сокращения зарубежных активов страны. Так, если американский резидент покупает российские ценные бумаги, на- Платежный баланс и обменный курс 639 пример ГКО, иностранные активы России увеличиваются, т. е. в платежном балансе России эта операция записывается в кредит, поскольку ведет к получению платежей от иностранца. И так же продажа российским резидентом иностранных ценных бумаг, т. е. уменьшение российских активов за рубежом, рассматривается как приток капитала. Отток капитала может представлять собой либо увеличение зарубежных активов страны, либо уменьшение иностранных активов в стране. Покупка американских ценных бумаг российским резидентом увеличивает российские зарубежные активы и записывается как дебет, подобным же образом продажа американской фирмой своего российского филиала (который, в отличие от головной фирмы, является российским резидентом) тоже записывается как дебет, поскольку предполагает платежи иностранцам. Международные потоки капитала делятся по следующим критериям:

Особую роль в быстром росте прямых иностранных инвестиций играет капитал международных корпораций, прежде всего транснациональных корпораций (ТНК), в которых головная компания принадлежит капиталу одной или нескольких стран, а филиалы находятся во многих странах мира, т. е. их деятельность является международной. Феномен ТНК, бурный рост которых начался в середине 1970-х гг., привел к тому, что на ТНК (чаще всего это крупнейшие компании своих стран) приходится сегодня основная часть международной торговли и прямых зарубежных инвестиций. Так, в середине 90-х годов в мире насчитывалось 37 тыс. ТНК, имевших 206 тыс. филиалов в разных странах. На 100 крупнейших ТНК (без финансовых компаний и транснациональных банков) приходилась одна треть всех прямых иностранных инвестиций. Примерами ТНК являются компании «Кока-Кола», «Дженерал моторе», ИБМ, «Юнилевер», «Ройял датч-Шелл» и др. ТНК оказывают огромное и неоднозначное воздействие на характер движения капитала, международной торговли, на страны базирования и принимающие страны. 640 Глава 28 Благодаря развитию системы международного производства и внутрифирменной торговли, ТНК весьма существенно изменяют характер международной торговли. Используя трансфертные цены, ТНК стремятся минимизировать налоги в стране базирования и импортные пошлины в принимающей стране. Трансфертные цены - это отличающиеся от рыночных внутренние цены корпорации, применяющиеся для расчетов между филиалами, находящимися в разных странах. В арсенале ТНК, делающих их относительно автономными в принятии своих решений как от стран базирования, так и принимающих стран, использование различий в уровнях налогообложения и валютных курсов разных стран, возможностей освобождения от уплаты таможенных пошлин, разработка и использование передовой технологии и т. д. В целом деятельность ТНК оказывает позитивное влияние на страны базирования, благодаря возможностям более эффективного использования капитала (меньшие издержки за рубежом, экономия на масштабах, сегментация рынков, перевод прибылей). Среди негативных последствий деятельности ТНК их критики отмечают потерю рабочих мест в стране базирования, уход от налогообложения части прибыли и т. д. В принимающих странах, понимая положительный экономический эффект от деятельности ТНК, нередко опасаются несовпадения целей национальной политики и устремлений ТНК, возможностей политического давления, подкупа государственных чиновников, угрозы национальной безопасности, подавления конкуренции местных производителей. Государственная политика, проводимая в принимающих странах, как правило, поощряет приток каиитала ТНК, создавая налоговые и иные льготы, однако стремится минимизировать негативные последствия путем определения приоритетных сфер приложения капитала (а также ограниченных или запрещенных), выработки взаимоприемлемых форм отношений (например, соглашений о разделе продукции в добывающих отраслях). Итак, статьи платежного баланса, относящиеся к счету текущих операций, и статьи, отражающие потоки как частных, так и государственных активов, должны взаимно уравновешиваться. Это понятно и на интуитивном уровне. Если страна по каким-либо причинам больше импортирует, чем экспортирует, то она должна прибегнуть к международным заимствованиям капитала для оплаты разницы между импортом и экспортом. Так, если дебет по текущим операциям превышает кредит, то соответственно в статьях счета движения капитала должен появиться равный этому превышению чистый кредит. И наоборот, если страна имеет положительное сальдо по счету текущих операций, то она предоставляет займы (отрицательное сальдо по счету движения капитала). Баланс счета текущих операций и счета операций с капиталом и финан- Платежный баланс и обменный курс641 совыми инструментами дают общий платежный баланс, или баланс официальных расчетов. Особую строку в балансе официальных расчетов составляет статья «Чистые ошибки и пропуски», или «Статистическая погрешность», которая делает общую величину кредита равной дебету. Дело в том, что несовпадение этих величин может быть вызвано как статистическими погрешностями, так и отсутствием записей по отдельным сделкам. Сделки, по каким-либо причинам не попавшие в статистический учет, (например, противозаконные), не оказывают влияния на общий баланс, как и неверные записи, одинаковые, однако, по дебету и по кредиту. Другое дело, если в записях отражена лишь одна сторона сделки. Чаще всего статистические погрешности возникают при записи движения краткосрочного капитала. § 2. Дефицит платежного баланса и способы его финансирования Поскольку, как отмечалось выше, в соответствии с принципом двойного счета, платежный баланс (сумма сальдо по счету текущих операций и счету движения капитала) должен быть равен нулю, возникает вопрос о понятии дефицита платежного баланса. Очень часто под дефицитом платежного баланса имеют в виду дефицит по счету текущих операций платежного баланса. Действительно, данный макроэкономический показатель, выступающий как несоответствие между расходами и доходами страны по текущим операциям, имеет весьма важное значение. Такая ситуация складывается, когда страна импортирует товары и услуги на большую величину, чем экспортирует, т. е. ее инвестиции превышают сбережения. Тогда необходимо прибегнуть к заимствованиям на международных финансовых рынках, с тем, чтобы покрыть разницу между инвестициями и сбережениями. Излишек инвестиций финансируются за счет внешнего кредитования, позволяющего ввозить необходимые товары и услуги. Приток капитала может происходить в разных формах: приобретения иностранцами акций отечественных предприятий, государственных ценных бумаг или других активов, продажи зарубежных активов (например, земельной собственности за рубежом). В целом дефицит по счету текущих операций ведет к сокращению чистых заграничных активов, т. е. уменьшению заграничных активов, которыми владеют резиденты, по отношению к активам, которыми владеют иностранцы. Однако далеко не всегда чистый приток капитала может автоматически компенсировать дефицит платежного баланса по счету текущих операций. При постоянном его дефиците страна должна все больше влезать в долги и распродавать свои активы. Следовательно, страна, имеющая дефицит по счету текущих операций, может использовать больше благ, чем производит, только при условии роста международной задолженности. 41 642 Глава 28 Рост международных заимствований порождает проблему внешнего долга и источников его финансирования. Это отдельная и весьма сложная проблема. Здесь же поставим лишь вопрос о том, как используются внешние заимствования. Если привлеченные средства инвестируются в реальный сектор экономики, больших проблем не возникает. Возросшие инвестиции приведут к увеличению выпуска продукции, часть из которой будет экспортироваться, либо заменит импортную, что так или иначе приведет к выравниванию платежного баланса, росту доходов в иностранной валюте, которые пойдут на погашение внешнего долга и процентов по нему. Другое дело, если внешние займы идут на финансирование потребительских расходов, выплату заработной платы в государственном секторе, пенсий и т. д., как это имело место в России во второй половине 90-х гг., что поставило страну в 1998 г. на грань банкротства (см. гл. 22). Таким образом, невозможно в течение длительного периода рассчитывать на покрытие дефицита по счету текущих операций за счет притока капитала. Внешние источники финансирования рано или поздно исчерпываются, особенно при наличии сомнений в платежеспособности страны. Для притока иностранных частных инвестиций также необходимы благоприятные условия и соответствующий инвестиционный климат. При рассмотрении общего дефицита платежного баланса можно воспользоваться несколько иной разбивкой его статей. Обычно в счет движения капитала не включают сделки с официальными резервами. Однако, если суммарное сальдо счета текущих операций и счета движения капитала сводится с дефицитом, то эта нехватка поступлений иностранной валюты компенсируется за счет уменьшения официальных резервов. И, наоборот, при активном платежном балансе официальные резервы возрастают. Покупку и продажу официальных резервных активов осуществляет Центральный банк. Иногда под балансом официальных платежей, или просто балансом платежей, понимают чистые продажи иностранной валюты Центральным банком. На самом деле, к официальным резервным активам относятся монетарное золото, специальные права заимствования (СДР), резервная позиция в МВФ, иностранная валюта, иностранные официальные активы. Однако большая часть официальных резервов приходится на основные иностранные валюты. Изменения официальных валютных резервов выступают в качестве одного из основных инструментов регулирования дефицита платежного баланса. В конечном счете, дефицит или активное сальдо платежного баланса (баланса официальных расчетов) в точности соответствует продажам или покупкам Центральным банком иностранной валюты. Центральные банки покупают или продают коммерческим банкам иностранную валюту для оказания воздействия на макроэкономические пока- Платежный баланс и обменный курс643 затели своей страны. Сделки подобного типа называются официальной валютной интервенцией. Такие сделки, как и все другие, отражаются в платежном балансе дважды: при продаже валюты, необходимой для финансирования дефицита платежного баланса, уменьшение официальных резервов отразится в кредите со знаком «плюс», поскольку предложение валюты увеличивается, как и при экспорте товаров и услуг. С другой стороны, эта операция отразится в дебете счета операций с капиталом, поскольку означает сокращение зарубежных активов страны. Напротив, увеличение валютных резервов страны записывается в дебет (знак «минус»), но в счете операций с капиталом это отразится в кредите. Таким образом, сумма счетов текущих операций, движения капитала и официальных резервов должна равняться нулю. В таблице 28.1. соответственно (3 млрд.долл.) + (-1 млрд.долл.) +(-2 млрд. долл.) = 0. В этом смысле динамика официальных резервов служит показателем дефицита платежного баланса: рост величины резервов (со знаком «минус») равен величине активного сальдо платежного баланса, и наоборот. С другой стороны, величина изменения официальных резервов может служить показателем степени государственного вмешательства в функционирование рынков иностранных валют и активности в регулировании платежного баланса в целом. Использование валютных резервов для урегулирования платежного баланса также имеет свои пределы и в длительном плане при хроническом дефиците баланса по счету текущих операций может привести к кризису платежного баланса. Кроме того, уменьшение валютных резервов является показателем дефицита платежного баланса лишь при системе фиксированного валютного курса, о чем будет говориться дальше. При устойчивом дефиците платежного баланса, недостаточном притоке иностранного капитала и истощении валютных резервов страна должна будет использовать другие меры для корректировки макроэкономического неравновесия: ограничения на импорт, девальвацию валюты и т. д. Учитывая неоднозначность показателя общего дефицита платежного баланса, многие страны используют его сегодня весьма ограниченно. Так, США, начиная с 1976 г. прекратили расчет дефицита или активного сальдо платежного баланса и не указывают сальдо баланса официальных расчетов. Однако этот показатель используется большинством развивающихся стран и МВФ (в «International Financial Statistics» этот пункт записывается как «Операции с официальными резервами»). Кризис платежного баланса может произойти по разным причинам. Предположим, что в какой-то стране ухудшаются внешнеторговые позиции вследствие возросшей конкуренции на внешних рынках и сокращения ее 41* 644 Глава 28 экспорта или из-за повышения цен на импортные товары, например, нефть. Тогда при отсутствии вмешательства государства эта страна столкнется с дефицитом по текущим операциям и необходимостью его финансировать. В течение какого-то времени для этого она может использовать иностранные займы и распродажу иностранных активов, либо проводить валютную интервенцию. Однако резервы иностранной валюты быстро истощаются (международным критерием достаточности валютных резервов является их величина, обеспечивающая трехмесячный уровень импорта товаров и нефакторных услуг). Иностранные кредиторы, как частные, так и государственные отказываются от предоставления новых кредитов, а просроченная задолженность по ранее предоставленным кредитам, особенно частным, катастрофически растет. Кризис платежного баланса может возникнуть и по другим причинам. Так, в условиях инфляции и общей нестабильности экономики люди стремятся обезопасить свои сбережения, покупая иностранную валюту, а значительная часть доходов от экспорта не поступает в страну, оседая в зарубежных банках. Неурегулированные проблемы дефицита платежного баланса ведут к изменениям обменного курса валюты, о чем будет сказано в последующих параграфах. § 3. Платежный баланс и основные условия макроэкономического равновесия в открытой экономике Представим в алгебраической форме основные взаимосвязи статей платежного баланса, о которых шла речь в предыдущем параграфе. В открытой экономике равенство совокупных доходов и расходов выражается известной формулой: Y=C + I+G + NX(1) где С - потребительские расходы, / -валовые частные инвестиции, G -государственные закупки товаров и услуг и NX- чистый экспорт. При этом NX представляет собой разницу между экспортом и импортом (NX = X - М). Вычитая из обеих частей уравнения (1) величину (С - G), получаем уравнение: Y - C - G = I + NX(2) Поскольку величина Υ - С - G представляет собой национальные сбережения (5), то S=I+ NX(3) Из данного уравнения получаем: I-S=-NX,илиNX=-(I-S)(4) Платежный баланс и обменный курс 645 Уравнение макроэкономического равновесия NX = - (I - S) показывает, таким образом, связь между международными потоками финансов (I- S), или счетом движения капитала, и международными потоками товаров и услуг (NX), или счетом текущих операций. Преобразовав уравнение (3), получаем новую формулу записи основных взаимосвязей счетов платежного баланса: (IS) + NX=0(5) Другими словами, сальдо счета движения капитала и сальдо счета текущих операций должны быть уравновешены. До сих пор в наших рассуждениях мы абстрагировались от известных нам изменений официальных валютных резервов, обозначаемых символом (ΔR). Однако, как мы помним, они являются балансирующей статьей платежного баланса. Поэтому уравнение внешнеэкономического равновесия с учетом изменений официальных валютных резервов принимает вид: NX + (I - S)+ ΔЯ =0 (6) Уравнение (6) позволяет понять смысл выражения, часто употребляемого в теории международной экономики: «Платежный баланс всегда сходится !» Определив взаимосвязь счетов платежного баланса, рассмотрим макроэкономическую роль платежного баланса с помощью модели малой открытой экономики, под которой понимается экономика, составляющая небольшую долю мирового рынка и имеющая свободный доступ на мировые финансовые рынки. Такая экономика не оказывает влияния на мировую ставку процента (r*), поэтому внутренняя ставка процента в малой открытой экономике определяется мировой ставкой процента, а не равенством сбережений и инвестиций, как в закрытой экономике (см. гл. 18, § 3, 4). Объем инвестиций в открытой экономике обратно пропорционален реальной мировой ставке процента I = I (r*). С учетом выведенной ранее формулы (4), получаем: NX=S-I(r*) (7) Из уравнения (7) видно, что счет движения капитала (S - I) зависит от реальной мировой ставки процента (рис. 28.1а). Если, например, мировая ставка процента (r*) в открытой экономике окажется выше, чем ставка процента в закрытой экономике (rd), то Sо > I . В этом случае сальдо по счету движения капитала будет положительным. Разница между внутренними сбережениями и инвестициями (сальдо по счету движения капитала) определяется на уровне мировой, а не внутренней ставки процента. Графически счет текущих операций определяется как расстояние между кривыми S и I при заданном уровне r*. 646 Глава 2 Я Величина национальных сбережений, как известно, зависит от налогово-бюджетной политики правительства: например, при увеличении государственных расходов (G) и снижении налогов (7) национальные сбережения сократятся. Снижение налогов, с одной стороны, может привести к росту частных сбережений, но поступления налогов в казну сократятся, следовательно, в целом эта мера уменьшит национальные сбережения. На рис. 28.1а это отражено смещением кривой S0в положение S1 Налогово-бюджетная политика влияет и на инвестиционный спрос. Снижение налогов, при прочих равных условиях, стимулирует инвестиции, и на рис. 28.16) это видно из сдвига вправо графика инвестиционной функции.   а) Стимулирующая налогово-бюджетная политика приведет к снижению объема национальных сбережений. Кривая Soсдвигается влево, в положение S1 что приводит к дефициту счета текущих операций при уровне мировой ставки процента r*. б) При стимулировании .инвестиций кривая I сдвигается вверх, в положение I1 что также ведет к дефициту сальдо счета текущих операций при уровне мировой ставки процента r*. Рис. 28.1. Взаимосвязь счета текущих операций и счета движения капитала Итак, рост дефицита платежного баланса обычно свидетельствует о слабости национальной валюты, поскольку расходы страны за рубежом превышают ее доходы. В этих условиях нерезиденты, в руках которых увеличивается количество национальной валюты, стремятся ее продать. С другой стороны, рост дефицита означает рост покупок товаров и услуг в иностранной валюте. Соответственно, реакцией на увеличение дефицита платежного баланса будет падение курса национальной валюты. Вместе с тем, как отмечалось, дефицит платежного баланса может быть обусловлен и другими факторами, в частности, высоким спросом на иностранную валюту, например, доллар, вследствие инфляционных ожиданий, спекулятивных операций и т. п. Таким образом, мы подошли к проблеме, которая, так или иначе, возни- Платежный баланс и обменный курс647 кает в связи с регулированием платежного баланса и оценкой мотивов, лежащих в основе движения капитала и других международных сделок, -проблеме обменного курса. |