Учебник Рекомендовано Министерством общего и профессионального

Скачать 4.19 Mb. Скачать 4.19 Mb.

|

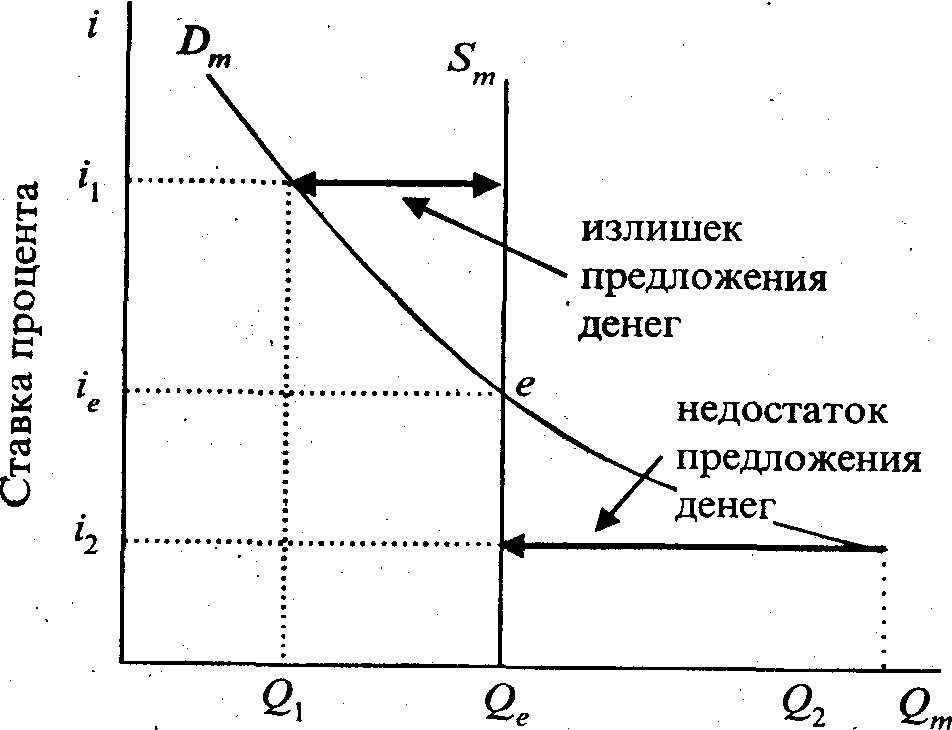

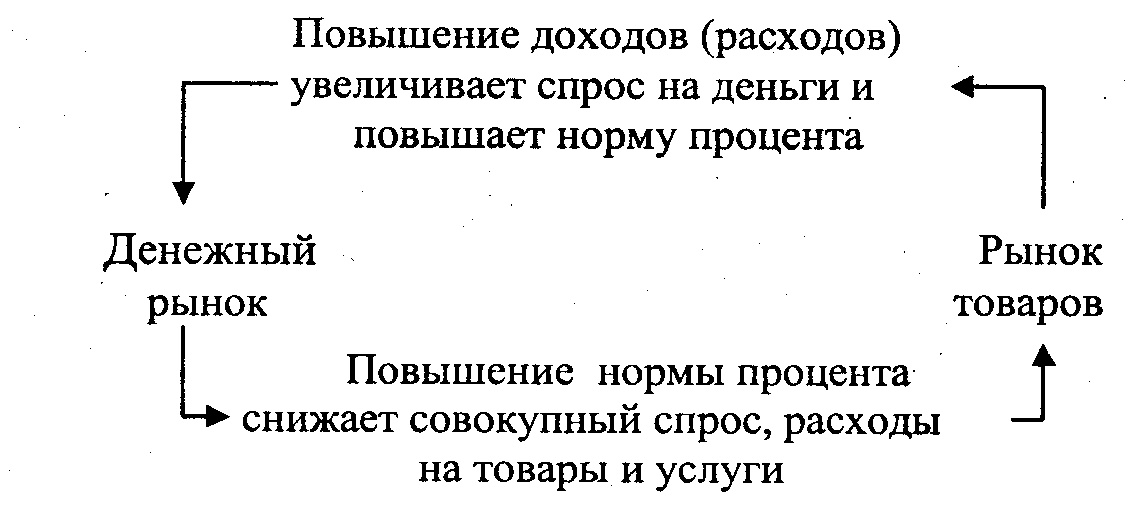

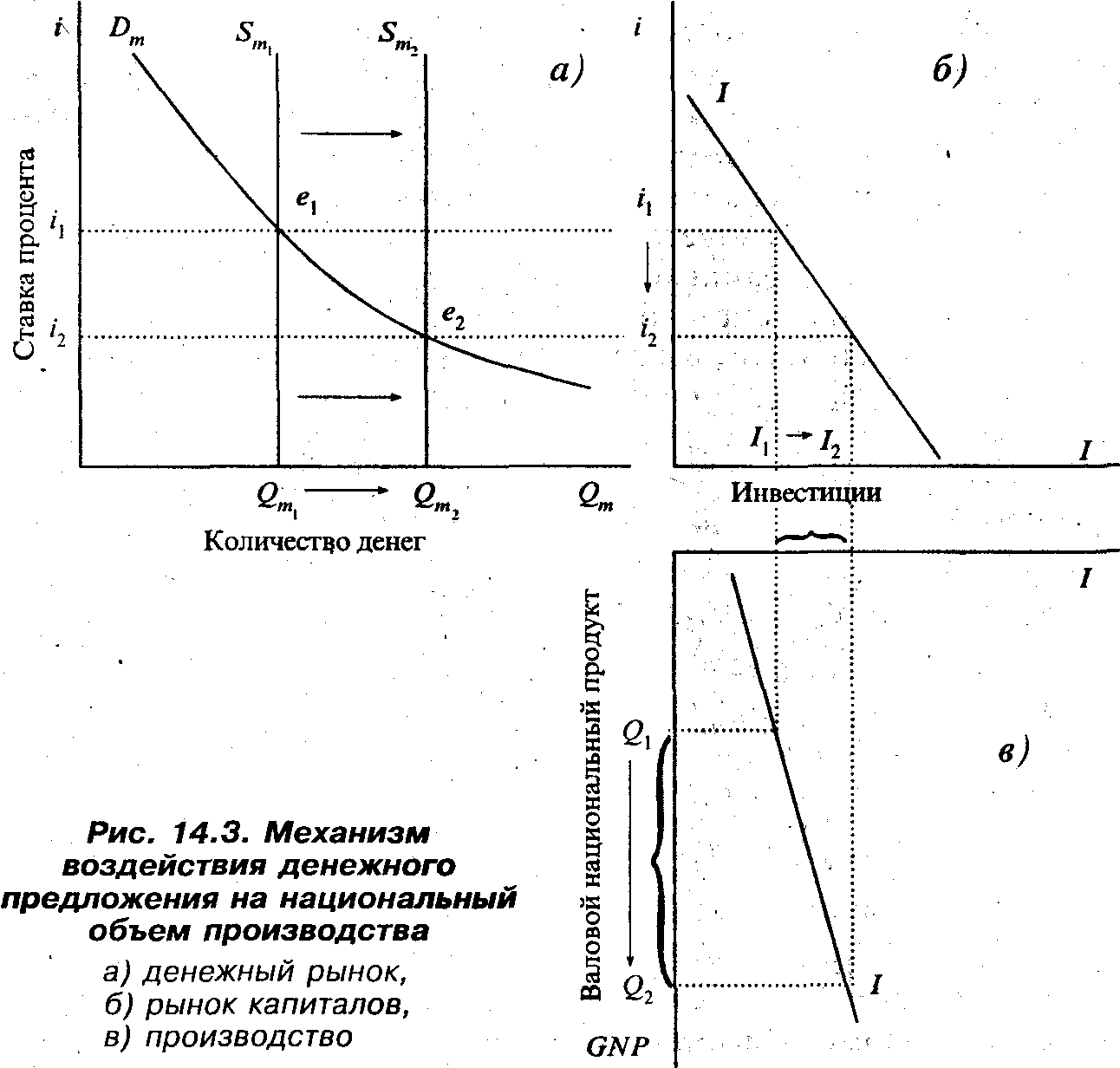

Г Л А В А 14 ДЕНЕЖНО-КРЕДИТНАЯ (МОНЕТАРНАЯ) ПОЛИТИКА ГОСУДАРСТВАВ современных условиях в качестве инструмента государственного регулирования все большее значение приобретают деньги. В ведущих странах мира в 80–90-х годах XX века денежно-кредитная политика, проводимая в соответствии с монетаристской концепцией, становится важнейшим методом воздействия государства на экономику. Для достижения полной занятости и относительно стабильных цен государство воздействует на денежный рынок, массу денег в обращении. 14.1. Спрос на деньги. Денежный рынокВ предыдущей теме был рассмотрен вопрос о том, как в современных условиях создаются деньги, от чего зависит их масса, как регулируется их предложение. В данном вопросе будет проанализирован спрос на деньги. Спрос на деньги предопределяется такими их функциями, как средство обращения и средство накопления. Хозяйственные агенты нуждаются в деньгах, чтобы тратить их, используя их как средство платежа в настоящем и будущем. Совокупный (общий) спрос на деньги (Dm) включает в себя: 1) деловой спрос –спрос на деньги для оплаты товаров и услуг и 2)спрос на деньги как запасную стоимость (средство сбережения). Деловой спрос, спрос для сделок – Dm 1 . Каждый экономический субъект в каждый данный момент должен располагать определенной суммой денег (денежными остатками), чтобы иметь возможность беспрепятственно совершать сделки. Домашним хозяйствам нужны деньги, чтобы покупать товары, оплачивать коммунальные услуги и т.п. Предприятиям нужны деньги для оплаты сырья, материалов, выплаты заработной платы и т.п. Величина спроса на «денежные остатки» зависит от номинального ВНП, т.е. деловой спрос на деньги прямо пропорционален реальному объему ВНП и уровню цен. Очевидно, что рост реального объема ВНП ведет (при прочих равных условиях) к росту доходов, что стимулирует большие расходы и больший спрос на деньги для сделок. Такая же прямая связь существует между деловым спросом и ценами. Известно, что покупательная способность денег измеряется количеством товаров и услуг, которые можно на них купить. Если цены растут, покупательная способность денег падает, и для того чтобы сохранить реальные доходы на прежнем уровне, денег потребуется больше. Таким образом: Dm 1=f(Q,p) >0, где Q – реальный объем валового национального продукта; р – абсолютный уровень цен. Часть своих доходов люди сберегают, причем эти сбережения могут осуществляться либо в денежной форме (накопление наличных денег или средств на депозитных счетах), либо в виде различных финансовых активов (государственные ценные бумаги, акции, облигации и др.). Каждая из этих форм сбережений имеет свои преимущества. Деньги абсолютно ликвидны, но не приносят дохода. Ценные бумаги – менее ликвидны, но приносят доход. Отсюда: спрос на деньги, как средство сбережения или спрос на деньги со стороны активов – Dm 2 – зависит от предпочтения ликвидности. Если экономические субъекты предпочитают иметь высоколиквидные активы – спрос на деньги растет, если менее ликвидные, но доходные – падает. В свою очередь вопрос о том, как распределяются сбережения между деньгами и неденежными активами, решается в зависимости от нормы процента. Если норма процента повышается, то курс (цена) ценных бумаг падает, их доходность возрастает и экономические субъекты предпочитают делать сбережения в форме неденежных активов – спрос на деньги как средство сбережения падает. И наоборот. Отсюда: Dm 2 =f(i) >0, где i – уровень процентной ставки. Таким образом, совокупный спрос на деньги зависит от реального объема производства, уровня цен и нормы ссудного процента. Соединение денежного предложения (Sm) с общим спросом на деньги (Dm) дает картину денежного рынка. Денежный рынок – это рынок, на котором спрос на деньги и их предложение определяют уровень процентной ставки, «цену» денег. Основными участниками денежного рынка являются: фирмы, правительство, центральный и коммерческие банки. Объект купли-продажи – деньги, предоставляемые во временное пользование. Особенность денежного рынка в том, что в отличие от товарных рынков, где процесс купли-продажи представляет собой обмен товарами и услугами по ценам, измеренным в денежных единицах, на денежном рынке деньги фактически обмениваются на другие ликвидные активы по альтернативной стоимости, измеренной в единицах номинальной ставки процента. Как и на любом рынке равновесие имеет место в точке пересечения кривых спроса и предложения (рис 14.1).  Kоличество денег Рис. 14.1. Денежный рынок Dm – спрос на деньги; Sm – предложение денег и ie – равновесная ставка процента Поскольку предложение денег определяется не их ценой, а регулируется государством, исходя из общих целей макроэкономического развития, то предложение денег совершенно неэластично. Равновесие означает равенство количества активов, которые хозяйственные агенты хотят иметь в виде денег, количеству денег, которое предлагается банковской системой. Равновесие это достигается при определенной процентной ставке (ie). Если норма процента превышает уровень равновесия (i1), то хозяйственные агенты не захотят иметь то количество денег, которое предлагается банковской системой. Поскольку норма процента повысилась, стоимость ценных бумаг упала, они стали более доходными, и хозяйственные агенты предпочтут неденежные активы денежным. Падение спроса на деньги понизит норму ссудного процента до равновесного уровня. Когда же, наоборот, процентная ставка оказывается меньше равновесной (i2), сокращается число желающих держать свои активы в ценных бумагах. Те, у кого есть сбережения, будут все больше предпочитать ликвидность, сознавая, что низкие проценты тождественны высоким ценам на ценные бумаги. Спрос на ценные бумаги упадет, что вызовет повышение их курса. Повышение курса ценных бумаг снизит спрос на них и повысит спрос на деньги. Это отразится на процентных ставках, которые пойдут вверх, к равновесию. Как и на любом рынке равновесие, достигаемое на денежном рынке, может нарушаться под действием разного рода неценовых факторов. 1. Изменение ВНП влияет на величину реального дохода, а следовательно, отражается на деловом спросе и на спросе на деньги как средстве сбережения. Изменение спроса под влиянием изменения дохода приведет к сдвигам кривой спроса на деньги и (при прочих равных условиях) к изменению равновесия. 2. Предъявляя спрос на деньги, хозяйственные агенты учитывают их покупательную способность, которая измеряется количеством товаров, которое можно на них купить. Когда цены товаров повышаются, то спрос на деньги повышается. Это обстоятельство является решающим фактором для понимания инфляции. Повышение спроса на деньги может служить для государства сигналом для увеличения денежного предложения, что и инициирует дальнейший рост цен. 3. Изменение предложения денег, смещение кривой предложения, также ведет к изменению процентной ставки, что, в свою очередь, отражается на инвестиционном спросе, объеме производства и уровне занятости. Таким образом, можно сделать важный вывод: денежный и товарный рынки тесно связаны между собой. События, происходящие на денежном рынке, отражаются на товарном. В свою очередь, перемены в объемах производства товаров и услуг отражаются на спросе на деньги, а колебания процентной ставки сказываются на инвестициях и совокупном спросе. Связь между денежным рынком и товарными рынками может быть представлена схематично следующим образом (рис. 14.2).  Рис. 14. 2. Взаимодействие денежного и товарного рынков 14.2. Денежно-кредитная (монетарная) политика государстваТесная взаимосвязь денежных и товарных рынков создает возможность проведения целенаправленной денежно-кредитной (монетарной) политики, в ходе которой государство, изменяя предложение денег, может воздействовать на объем национального производства, цены и занятость. Теоретической основой денежно-кредитной политики служит теория современного монетаризма, представляющего собой синтез кейнсианских и неоклассических представлений о роли денег в экономике, о влиянии массы денег в обращении на макроэкономические цели. Основные положения современного монетаризма могут быть сведены к следующему: • «деньги имеют значение», они в экономике играют первостепенную роль. Деньги – главный, центральный элемент хозяйственной системы, определяющий состояние хозяйственной конъюнктуры и весь ход воспроизводственного процесса; • ценовая стабильность, устойчивость денежной единицы – залог благополучного развития экономики; • поскольку спрос на деньги зависит от небольшого числа факторов и не подвержен сильным колебаниям, основным параметром, влияющим на состояние экономики, является денежное предложение. Именно изменения в денежном предложении сказываются на совокупном спросе, объеме производства и доходах, занятости и ценах; • все нарушения макроэкономического равновесия – следствие неправильно проводимой денежно-кредитной политики; • денежное предложение – экзогенная (задаваемая извне) величина; • рыночная экономика способна к саморегулированию, поэтому вмешательство государства должно быть ограничено регулированием количества денег в обращении. «Ни одно правительство не может быть мудрее рынка», «чем слабее экономическая роль государства, тем выше благосостояние людей» – вот разделяемые монетаристами воззрения. • фискальная политика малоэффективна, и основной упор должен делаться на монетарную политику; • рост денежной массы должен происходить в соответствии с основным монетарным правилом, согласно которому «денежное предложение должно расширяться ежегодно в том же темпе, что и ежегодный темп роста реального ВНП». Теория монетаризма лежала в основе государственной политики, проводившейся в США («рейганомика») и Англии («тэтчеризм») в 80-х – начале 90-х годов и позволившей улучшить экономическое положение этих стран. В частности в США уровень инфляции снизился с 13,5% в 1980 г. до 4,1% в 1988 г., а безработица упала с 9,7% в 1982 г. до 5,5% в 1988 г. Монетарная политика – это действия правительства, влияющие на количество денег в обращении, т.е. на денежное предложение. Ключевое звено монетарной политики – деятельность центрального банка – организатора и контролера денежного обращения. Основой монетарной политики являются следующие положения: • в краткосрочном периоде рост денежной массы приводит к росту объема реального ВНП; • в долгосрочном периоде рост денежной массы влечет за собой рост цен, не оказывая влияния на объем ВНП; Механизм воздействия монетарной политики на объем национального производства и занятость таков: 1) исходя из задач, стоящих перед экономикой, центральный банк увеличивает (сокращает) денежное предложение. Реакцией на эти действия служит падение (рост) процентной ставки; 2) изменение уровня процентной ставки увеличивает (сокращает) инвестиционный спрос. Таким образом центральный банк воздействует на величину инвестиций – наиболее гибкий элемент совокупного спроса; 3) изменение инвестиций с мультипликативным эффектом отражается на объеме ВНП. Связь между денежной массой и объемом производства, устанавливаемая через норму процента и плановые инвестиции, известна как «кейнсианский передаточный механизм» (рис. 14.3).  При данном денежном спросе (Dm 1) и предложении денег (Sm 1) процентная ставка устанавливается на уровне i1. Такой ставке соответствует инвестиционный спрос на уровне I1 , и объем ВНП=Q1 . Увеличение предложения до Sm 2 снижает процентную ставку до i2 , соответственно расширяя инвестиции до I2 . Прирост инвестиций с мультипликационным эффектом увеличивает ВНП до Q2 . Таким образом, прирост денежной массы расширяет совокупный спрос, объем производства и доходы, а сокращение денежной массы – понижает. Однако этот вывод справедлив в отношении лишь краткосрочного периода (пока ВНП не достиг потенциального уровня), в более длительном периоде монетарная политика влияет преимущественно на цены. Основными инструментами в руках центрального банка, с помощью которых он воздействует на денежное предложение, как уже отмечалось, являются операции на открытом рынке; изменение учетной ставки и норматива обязательных резервов. Операции на открытом рынке – это купля-продажа центральным банком государственных ценных бумаг. Предположим, что в экономике наблюдается излишний рост денежной массы и центральный банк решает его ограничить. С этой целью он начинает активно продавать государственные обязательства. Предложение ГЦБ увеличивается, их рыночная цена падает, доходность для покупателя растет – спрос на ценные бумаги правительства увеличивается. Клиенты коммерческих банков снимают деньги со своих счетов, происходит замещение денег ценными бумагами. Помимо того, что операции на открытом рынке непосредственно влияют на денежную массу, они порождают вторичный эффект. В результате покупки клиентами ценных бумаг сокращается величина резервов банка и уменьшается сумма кредитов, которую может выдавать банк. Таким образом, конечный результат воздействия операций на открытом рынке на денежную массу включает прямой и вторичный эффекты. Это означает, что продажа центральным банком ценных бумаг, например, на 1000 ден. ед. сокращает объем денежной массы на большую сумму, т.е. имеет место мультипликативый эффект. Операции на открытом рынке – самый распространенный метод воздействия центрального банка на массу денег в обращении. Центральный банк может также влиять на денежную массу, изменяя учетную ставку. Если центральный банк повышает учетную ставку, то для коммерческих банков (в случае возникновения у них дефицита резервов) кредит в центральном банке обойдется дороже, поэтому они постараются увеличить свои резервы, скупая активы или требуя досрочного возврата выданных ссуд. И то, и другое вызовет снижение объема денежной массы. Следует отметить, что в странах развитой рыночной экономики механизм учетно-процентной ставки используется нечасто. Как правило, учетная ставка изменяется вслед за движением процентной ставки на денежных рынках. Если учетная ставка установлена на уровне ниже рыночной, то банки будут стремиться получить дешевый кредит в центральном банке, чтобы использовать его в целях получения прибыли. Кроме того, в условиях интернационализации хозяйства снижение учетной ставки ведет к отливу капитала из страны, что негативно влияет на эффективность учетно-процентной политики. Изменение норматива обязательных резервов. Снижение или увеличение нормы обязательных резервов оказывает воздействие на размер избыточных резервов и величину денежного мультипликатора. Если центральный банк намерен увеличить денежную массу, ему следует снизить норму обязательных резервов. Уменьшение нормы переведет часть обязательных резервов в избыточные и, следовательно, расширит возможность создания новых денег путем кредитования. Если норма, обязательных резервов будет увеличена, то произойдет прямо противоположное: денежная масса сократится. Коммерческие банки в этом случае либо потеряют часть своих избыточных резервов, и тем самым их возможности создания новых денег уменьшатся, либо они сочтут свои резервы недостаточными и будут вынуждены уменьшить свои чековые счета, а следовательно, и предложение денег. Изменение нормы резервных требований является самым сильным и «грубым» инструментом в руках центрального банка. Прибегает банк к нему крайне редко. Дело в том, что изменение нормы резервных требований, которое распространяется только на банки, нарушает конкурентное равновесие между банками и другими финансовыми посредниками, поэтому, стремясь поддерживать это равновесие, центральный банк старается не изменять норматива обязательных резервов. С точки зрения направления изменения массы денег монетарная политика подразделяется на политику «дешевых» и политику «дорогих» денег. Если в экономике наблюдается спад, безработица и целью государства является расширение производства, то центральный банк увеличивает предложение денег, что ведет к их «подешевлению» и одновременно к падению нормы процента, расширению совокупного спроса и объема производства. Напротив, во время инфляции центральный банк проводит политику «дорогих» денег, т.е. снижает их предложение, что способствует росту процентной ставки и, следовательно, сдерживанию инвестиций и совокупного спроса. Степень воздействия изменения денежного предложения на объем производства и занятость зависят от эластичности спроса на деньги и спроса на инвестиции. Чем менее эластичен спрос на деньги и более эластичен спрос на инвестиции, тем больший эффект дает изменение предложения. И наоборот. Существует ряд факторов, которые могут снижать результативность и эффективность монетарной политики. Изменение денежного предложения, согласно эмпирическим данным, сказывается на величине ВНП через 6–12 месяцев, а аналогичный эффект воздействия на уровень цен возымеет свое действие не ранее 2–3 лет. Такой временной лаг создает трудности при определении срока, когда надо начать проводить политику «дорогих» или «дешевых» денег. Эффект изменения массы денег в обращении может сглаживаться изменением скорости обращения денег. Например: проводится политика «дорогих» денег: центральный банк стремится уменьшить количество денег, но в это время увеличивается скорость обращения денег – желаемый результат не достигается. Наконец, возможна неадекватная реакция хозяйственных агентов на действия центрального банка. Поскольку на инвестиционный спрос помимо уровня процентной ставки оказывает влияние множество других факторов, то отнюдь не всегда то или иное изменение уровня процента вызовет соответствующее изменение спроса на инвестиции. Центральный банк, проводя политику «дешевых» денег, увеличивает избыточные резервы банков, но это не означает, что население и фирмы будут предъявлять соответствующий спрос на эти резервы. Несмотря на эти отрицательные моменты, снижающие действенность денежно-кредитной политики, 'ее гибкость, возможность «тонкой настройки», быстрота осуществления делают ее достаточно эффективным методом государственного регулирования. Вместе с фискальной монетарная политика остается сегодня важнейшим инструментом в арсенале государственного воздействия на рыночную экономику. Выводы1. Совокупный спрос на деньги определяется функциями денег как средства обращения и средства накопления и включает в себя: деловой спрос, величина которого зависит от реального объема производства уровня цен в стране и спрос на деньги как запасную стоимость, находящийся в обратной зависимости от уровня процентной ставки. Если спрос на деньги формируется всеми субъектами хозяйственных отношений, то предложение денег регулируется государством и абсолютно неэластично, т.е. не зависит от цены денег (процента). Равновесие на денежном рынке достигается при соответствии денежного спроса денежному предложению. При нарушении равновесия оно восстанавливается автоматически через колебания процентной ставки. 2. Изменения на денежном рынке влияют на рынки товаров. Отсюда у государства возникает возможность воздействовать на макроэкономические цели посредством регулирования денежного предложения. В основе современной монетарной политики лежит теория монетаризма. Основное монетарное правило: количество денег в обращении должно изменяться в соответствии с темпом изменения реального ВНП. 3. Главные инструменты воздействия государства (центрального банка) на денежное предложение – это: изменение величины норматива обязательных резервных требований, уровня учетной ставки (ставки рефинансирования) и операции на открытом рынке (купля-продажа государственных ценных бумаг). Связь между изменением денежного предложения и сферой производства описывает «кейнсианский передаточный механизм», согласно которому изменение денежного предложения влечет за собой изменение уровня процента, что отражается на инвестиционном спросе, который, в свою очередь, с мультипликативным эффектом влияет на объем ВНП и занятость. 4. Монетарная политика может быть направлена на увеличение массы денег в обращении в целях расширения совокупного спроса. Такая политика проводится в периоды спадов и называется политикой «дешевых денег». В условиях инфляции необходимо сокращение совокупного спроса, соответственно должно уменьшатся и предложение денег. Государство проводит политику «дорогих денег». Недостатками монетарной политики являются: значительный временной лаг между принятием соответствующих монетаристских мер и реакцией на них экономики, обратное влияние скорости обращения денег на их массу, возможная неадекватность реакции хозяйствующих субъектов на проводимую монетарную политику. Основные термины и понятияСовокупный денежный спрос, деловой спрос, спрос на деньги как запасную стоимость, денежный рынок, равновесие денежного рынка, теория монетаризма, основное монетарное правило, монетарная политика, «кейнсианский передаточный механизм», инструменты регулирования денежного предложения, учетная ставка, операции на открытом рынке, политика «дорогих денег», политика «дешевых денег». Контрольные вопросы и задания1. Что такое спрос на деньги? Какими функциями денег он обусловлен? Какие существуют виды спроса на деньги? От чего зависит деловой спрос на деньги? Что означает предпочтение ликвидности? От чего зависит спрос на деньги как запасную стоимость? 2. Что собой представляет денежный рынок? В чем его отличие от товарных рынков? Какую форму имеет кривая предложения денег? Зависит ли предложение денег от спроса на них? Может ли кривая предложения денег быть горизонтальной? 3. Предположим, что каждый рубль, предназначенный для сделок, обращается в среднем 4 раза в год. Номинальный ВНП составляет 2000 млрд. руб. Предложение денег составляет 580 млрд. руб. Существует следующая зависимость спроса на деньги как запасную стоимость от ставки процента: Ставка процента, 16 14 12 10 Спрос на деньги как запасную стоимость, млрд. руб. 20 40 60 80 Определите: а) величину спроса на деньги для сделок; б) величину спроса на деньги как запасную стоимость; в) общий спрос на деньги; г) равновесную ставку процента. Что произойдет с равновесной ставкой, если предложение денег выросло до 600 млрд.; сократилось до 540 млрд. руб. Определите, как изменится общий спрос на деньги при каждом уровне процентной ставки и равновесная ставка, если объем номинального ВНП увеличится на 80 млрд. руб.; сократится на 120 млрд. руб. 4. Каков механизм восстановления равновесия на денежном рынке, если фактическая ставка ссудного процента выше (ниже) равновесной? Что произойдет с кривой спроса на деньги при увеличении (падении) цен, росте (снижении) реальных доходов? 5. Как отразится на денежном рынке увеличение (сокращение) предложения денег? Как отреагируют хозяйственные агенты на это изменение? Какова связь между спросом на деньги и инфляцией? Объясните. 6. Рассмотрите основные положения современной монетарной теории. 7. Что представляет собой денежно-кредитная (монетарная) политика правительства? Каковы основные, принципиальные положения монетарной политики? Что является объектом государственного регулирования при проведении монетарной политики? 8. Опишите и проанализируйте «передаточный механизм» Кейнса. 9. Какими методами центральный банк может воздействовать на денежное предложение? 10. Объясните, как операции центрального банка на открытом рынке влияют на количество денег в обращении. Почему операции на открытом рынке ведут к многократному расширению или сокращению объема денежной массы? 11. Если центральный банк стремится к сокращению (увеличению) предложения денег, как он должен изменить а) учетную ставку и б) норматив обязательных резервов? 12. Что такое политика «дешевых» и «дорогих» денег? Когда она проводится? 13. Какие достоинства монетарной политики Вы видите? Что снижает действенность денежно-кредитной политики государства? 14. Определите основные направления и инструменты денежно-кредитной политики, которую Вы бы выбрали, если в национальной экономике страны наблюдаются: а) высокий уровень инфляции; б) падение уровня производства; в) падение курса национальной валюты; г) рост безработицы. Тесты1. Спрос на деньги находится: а) в прямой зависимости от величины номинального ВНП; б) в обратной зависимости от величины номинального ВНП; в) в прямой зависимости от уровня банковского процента; г) в обратной зависимости от уровня банковского процента. 2. Если номинальный объем ВНП сократится, то: а) вырастет спрос на деньги для сделок и общий спрос на деньги; б) сократится спрос на деньги для сделок и общий спрос на деньги; в) сократиться спрос на деньги для сделок, но вырастет общий спрос на деньги; г) спрос на деньги для сделок и общий спрос на деньги останутся неизменными. 3. Изменение уровня процентной ставки отразится на: а) деловом спросе на деньги; б) спросе на деньги как запасную стоимость; в) на совокупном спросе на деньги; г) не отразится на спросе на деньги. 4. Равновесная ставка процента упадет, если: а) реальный ВНП сократится; б) цены товаров возрастут; в) цены товаров упадут; г) предложение денег увеличится. 5. Спрос на деньги для сделок изменяется следующим образом: а) возрастает при увеличении процентной ставки; б) возрастает при снижении процентной ставки; в) снижается по мере роста номинального ВНП; г) снижается при уменьшении номинального ВНП. 6. Спрос на деньги как запасную стоимость изменяется следующим образом: а) возрастает при увеличении процентной ставки; б) возрастает при снижении процентной ставки; в) снижается по мере роста номинального ВНП; г) снижается при уменьшении номинального ВНП 7. Если процентная ставка законодательно будет установлена ниже ее равновесного уровня, то: а) объем спроса на деньги будет больше, чем предложение денег; б) объем спроса на деньги будет меньше, чем предложение денег; в) объем спроса на деньги будет возрастать, а предложение сокращаться; г) объем предложения денег будет возрастать, а объем спроса сокращаться. 8. Предложение денег увеличивается, если: а) растут государственные закупки товаров и услуг; б) центральный банк покупает у населения ГЦБ; в) население покупает облигации частных компаний; г) корпорации продают свои акции населению и используют полученные деньги для вложений в банк. 9. Какая из операций центрального банка увеличивает количество денег в обращении? а) повышение нормы обязательных резервов; б) продажа ГЦБ населению и банкам; г) повышение учетной ставки; д) покупка ГЦБ на открытом рынке. 10. Какая из операций центрального банка сократит количество денег в обращении? а) уменьшение нормы обязательных резервов; б) покупка ГЦБ у населения и банков; в) снижение учетной ставки; г) продажа ГЦБ банкам. 11. Если центральный банк повышает учетную ставку, то это приводит к: а) снижению общей величины резервов коммерческих банков; б) увеличению сбережений населения; в) увеличению общей величины резервов коммерческих банков; г) увеличению ссуд, предоставляемых центральным банком коммерческим банкам. 12. Если центральный банк стремится увеличить объем ВНП, он должен предпринять меры, направленные на: а) увеличение доступности кредита; б) увеличение средств на текущих счетах предприятий; в) увеличение банковских резервов; г) повышение процентных ставок с тем, чтобы сделать кредиты более привлекательными для владельцев наличных денег. ================================== * * * =================================== |