УЧЕБНИК-Шеремет. Управленческий учет. Учебное пособие Под редакцией А. Д. Шеремета Подготовлено при финансовом содействии

Скачать 5.06 Mb. Скачать 5.06 Mb.

|

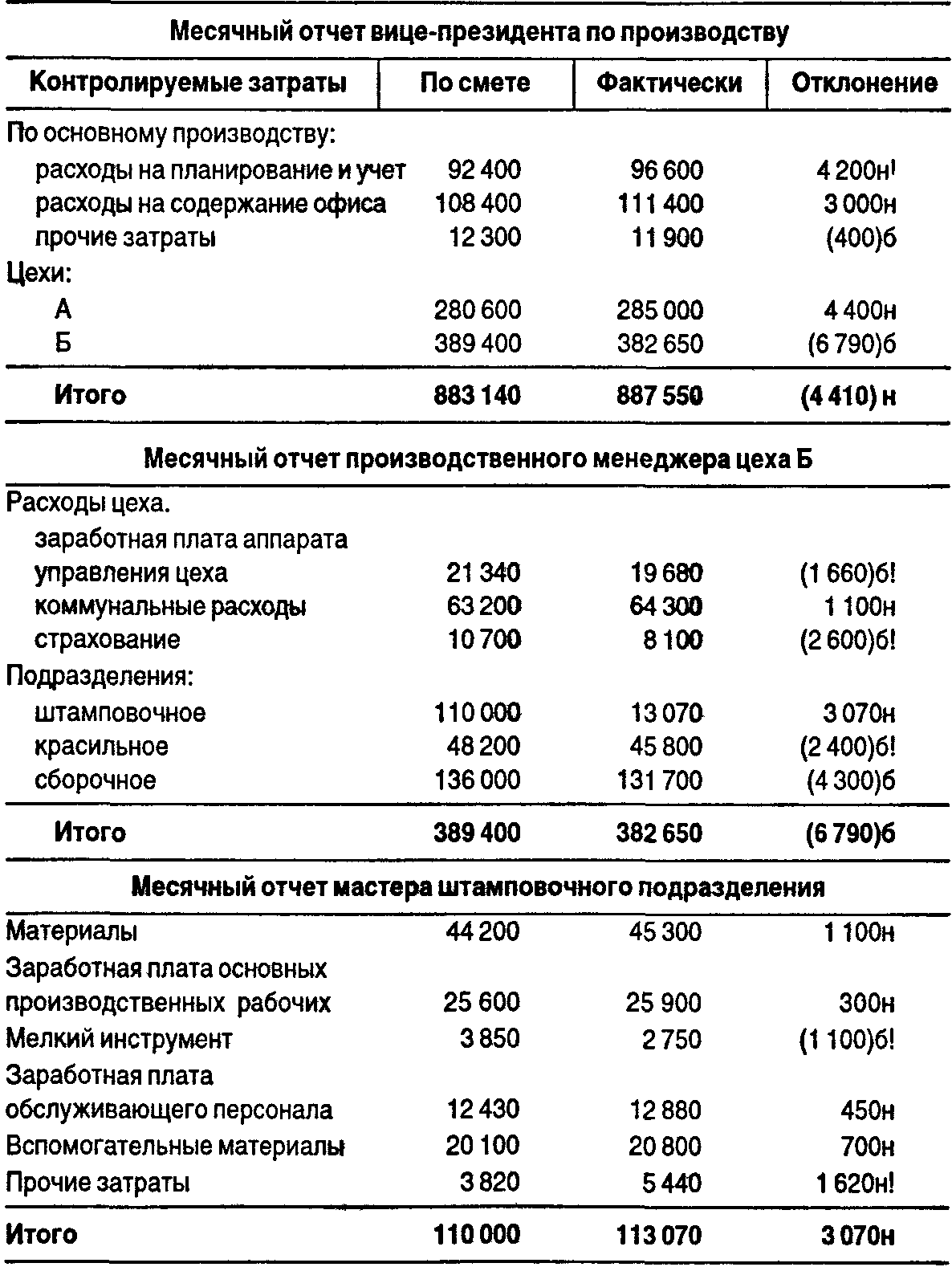

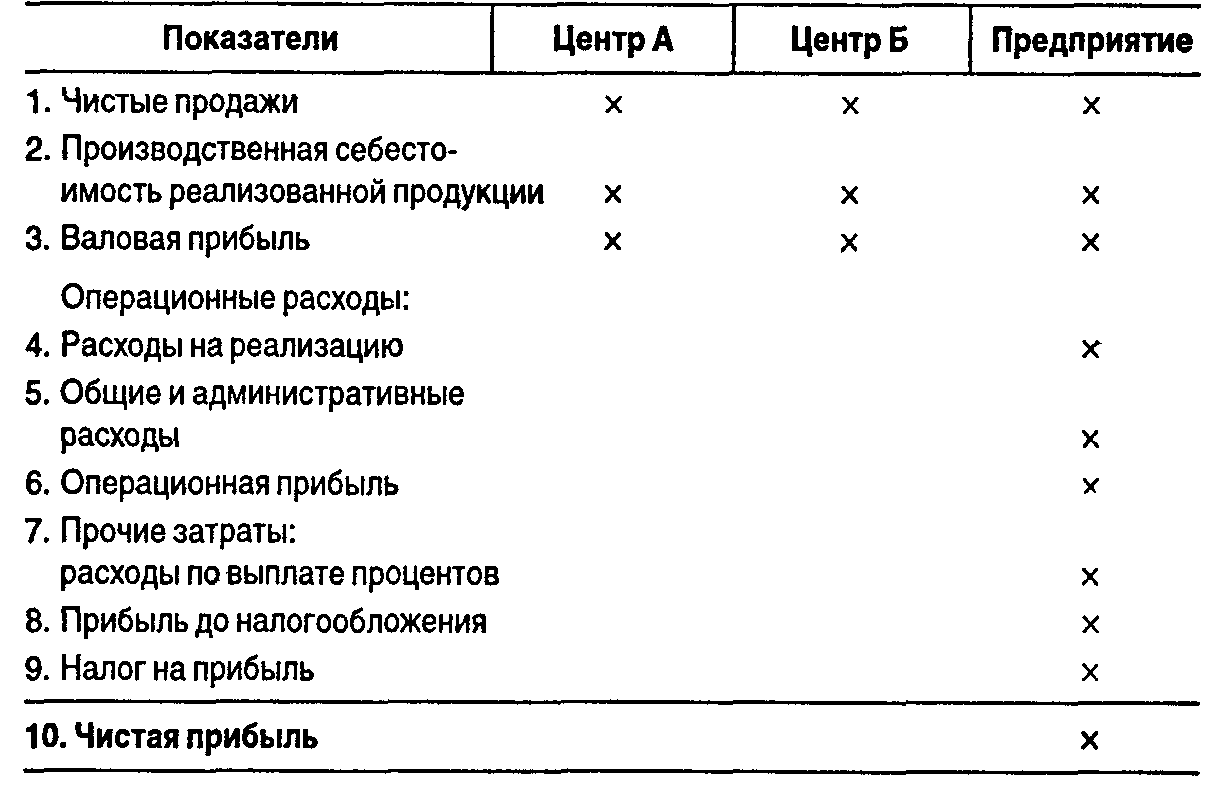

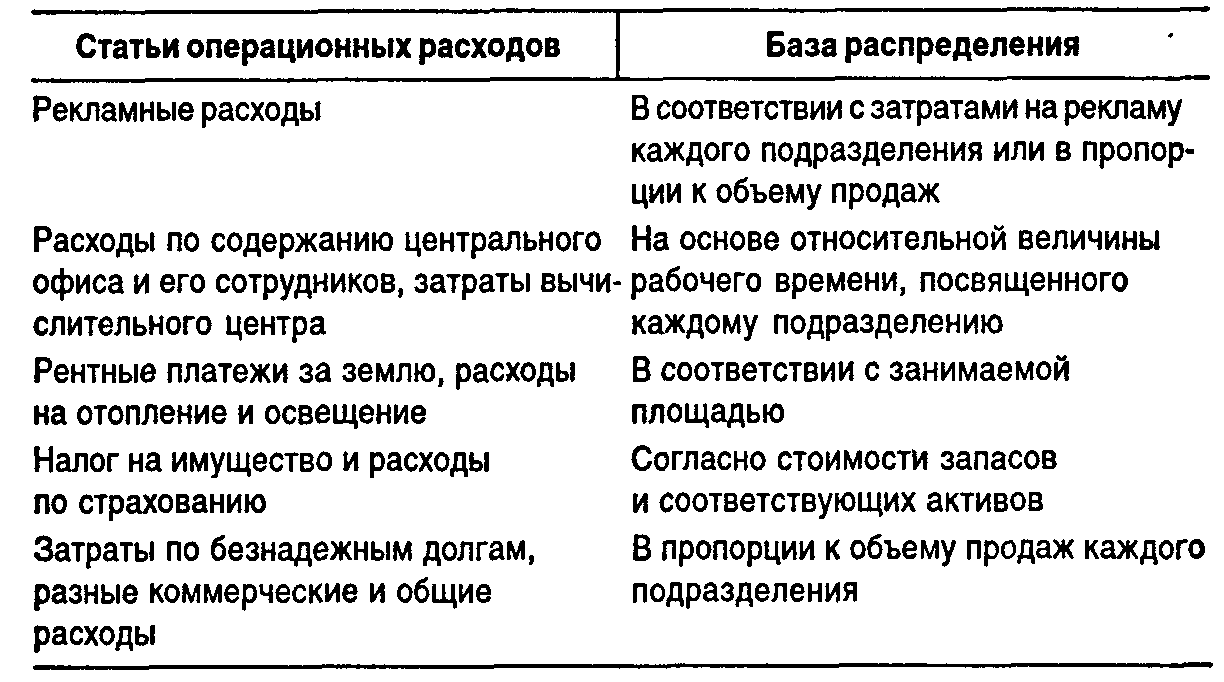

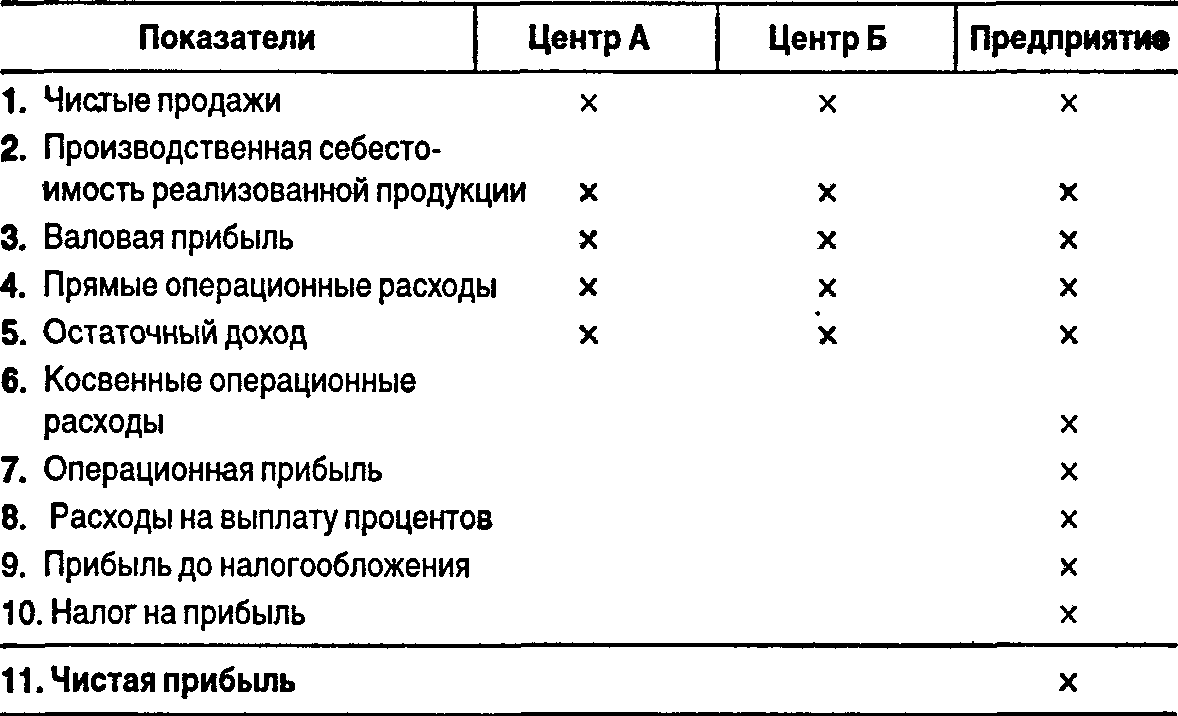

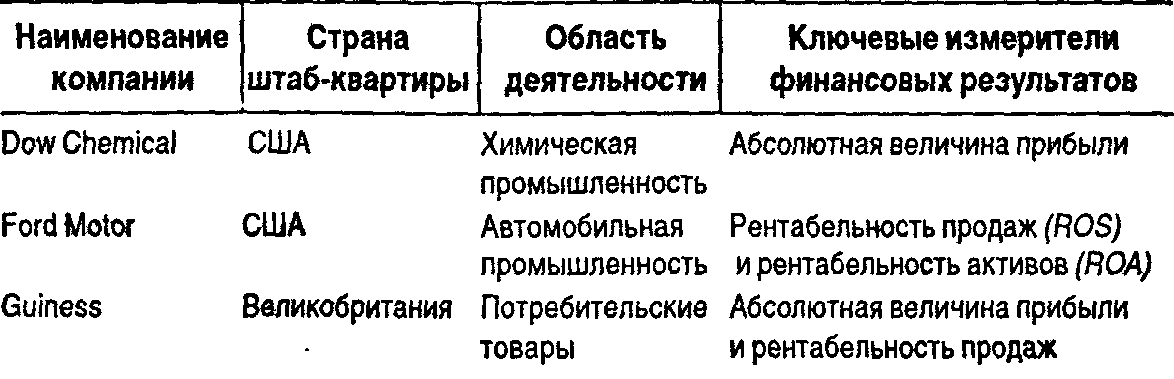

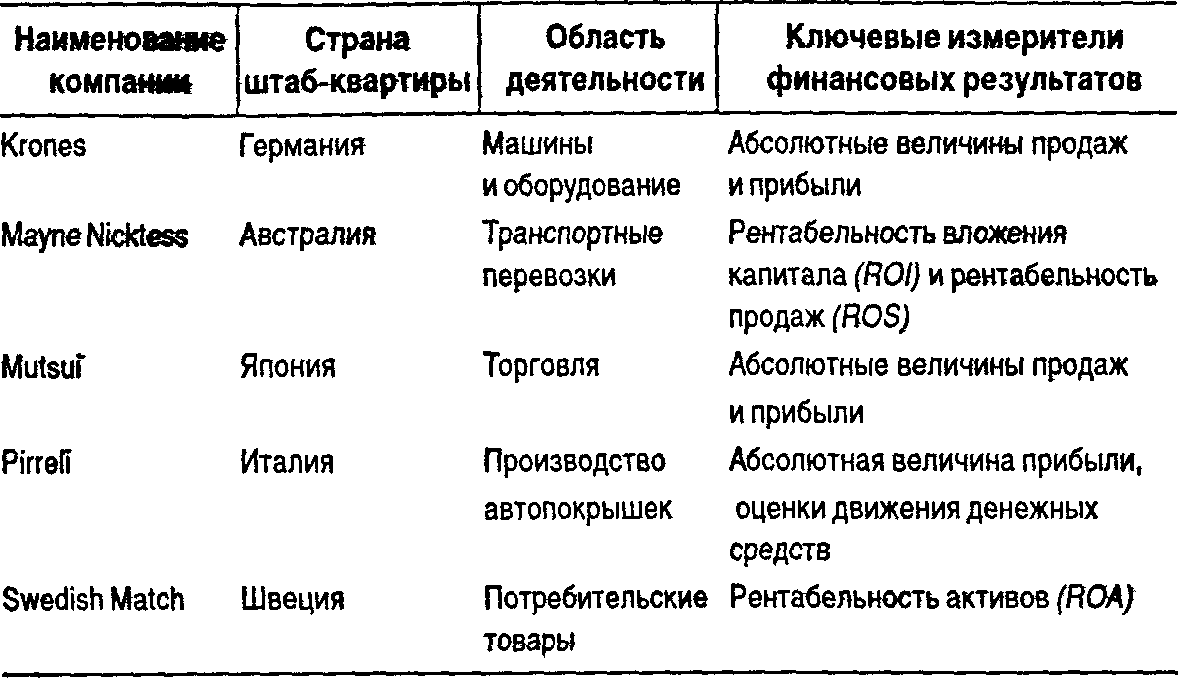

18.3. Отчетность по уровням управленияОтчет об исполнении сметы центром затратРассматривая эволюцию системы контроля в рамках внутрифирменного управления, можно выделить три основные стадии ее развития: 1. Административный контроль — персональное наблюдение менеджера предприятия за ходом производственного процесса и деятельностью подразделений. 2. Бухгалтерский (ретроспективный) контроль — регистрация имевших место фактов по принципу двойной записи и последующее корректирующее воздействие на объекты управления. 3. Сметный (бюджетный, перспективный) контроль—использование смет (бюджетов) для планирования и контроля за затратами. Смета* является главным инструментом управленческого учета, позволяющим контролировать деятельность центра затрат. Это формализованный письменный регистр, содержащий плановые стоимостные (иногда говорят, финансовые) показатели. В отличие от смет планы (как более общее понятие) могут включать в себя информацию, непосредственно не выражаемую в денежных единицах (например, стратегические планы высшего управления относительно стремления завоевать или удержать долю рынка, повысить качество продукции, освоить новую технологию или новый вид продукции, вести фундаментальные исследования, повысить конкурентоспособность товаров). В нашем изложении под сметой подразумевается внутрифирменный финансовый план. * В части I мы придерживались термина «бюджет». Поскольку здесь мы говорим о подразделениях предприятия, привычнее термин «смета». Смета для центра затрат должна содержать информацию об ожидаемых затратах, основанную на планах управления и концепции контролируемых затрат. Определение контролируемых статей — ключевая задача при внедрении на предприятии системы учета по центрам ответственности. В идеале все затраты должны быть закреплены за определенными подразделениями и конкретными подотчетными лицами. Если за определенным участком или центром закрепляется ответственность за какие-то статьи затрат, то менеджер такого подразделения должен иметь реальную возможность влиять на величину этих затрат. На практике это по большей части невозможно, вследствие чего используют понятие «относительный контроль». Последний означает, что менеджер контролирует большую часть факторов, воздействующих на данную статью сметы. Сметы, разрабатываемые для центров затрат, иногда называют сметами учета по ответственности. Чтобы обеспечить внутри предприятия кооперацию (взаимодействие) менеджеров различных уровней и направлений деятельности и быть уверенными в обоснованности отраженных в смете целей, необходимо каждого менеджера активно вовлекать в подготовку сметы его подразделения. Широкое распространение получили гибкие сметы, позволяющие пересчитывать ожидаемые затраты на фактический объем производства. Суть пересчета заключается в четком разделении всех учитываемых статей затрат на переменные (т.е. прямо пропорциональные динамике объемных показателей) и постоянные и корректировке ожидаемых переменных затрат на коэффициент фактического изменения объема производства. Это позволяет исключить неконтролируемое изменение затрат, поскольку объем производства не контролируется центрами затрат. Результат процедуры управленческого учета, в ходе которой фактические результаты сравнивают с запланированными величинами, называется отчетом об исполнении сметы. Взаимосвязанная отчетность различных уровней управления, рассматриваемых в качестве центров затрат, показана в таблице на с. 438. Отчет каждого уровня управления включает графы с указанием: статей контролируемых затрат, затрат по смете, фактических затрат, отклонений от сметы. Последнее может быть либо положительным (без скобок) и означать перерасход, либо отрицательным (в скобках) и означать экономию затрат. Сметные данные пересчитываются по формуле гибкой сметы так, что они отражают реальный (фактический) уровень выпуска продукции. Не только отчет об исполнении сметы, но и другие формы внутрихозяйственной отчетности базируются на соблюдении двух принципов. Во-первых, внутрихозяйственная отчетность содержит только те показатели, которые подконтрольны менеджеру данного центра ответственности и на динамику которых он может оказывать влияние. Во-вторых, отчетность должна содержать информацию об отклонениях, наличие которой позволяет реализовать принцип управления по отклонениям. Суть этого принципа состоит в предположении, что менеджеру более высокого уровня нет необходимости в текущем порядке регулировать детали деятельности центров ответственности на более низком уровне. Он начинает действовать только тогда, когда на нижнем уровне возникает проблема, проявляющаяся как отклонение от заданного параметра. На крупных многоуровневых предприятиях со сложной структурой оптимальное информационное обеспечение управления вызывает необходимость фильтровать учетные данные, повышать их аналитичность, что также требует предоставления сведений об отклонениях. Отчет об исполнении сметы центром затрат (ДЕ)  Обозначения: б — благоприятное отклонение; н — неблагоприятное отклонение; б!, н! — отклонение свыше 4%. Большинство руководителей не имеют времени изучать детализированные бухгалтерские отчеты и искать проблемные области. Поэтому такие отчеты наряду с суммарными величинами должны указывать статьи, по которым отмечены особо плохие или особо хорошие результаты (по сравнению с нормальным отклонением, равным, скажем, 4%). Для пояснения этих статей может приводиться расшифровка, показывающая причины возникших отклонений, принятые меры, и другая необходимая информация. Таким образом, отчетность по центрам затрат играет роль сигнальной системы, обеспечивающей аппарат управления информацией о ходе производственного процесса и динамике затрат. Сметы и отчеты об их исполнении составляют первый (нижний) уровень внутрихозяйственной (внутрифирменной) управленческой отчетности, разрабатываемой в рамках информационной системы управленческого учета. Отчет центра прибылиПоскольку управляющие (менеджеры) центров прибыли несут ответственность и обладают полномочиями как в части затрат, так и в части поступлений (выручки с продаж и прочих доходов), то отчеты, используемые в системе учета по центрам ответственности для оценки центров прибыли, обычно имеют форму отчетов о прибыли. Эти отчеты отражают затраты и поступления подразделений вплоть до формирования валовой прибыли от реализации или операционной прибыли (прибыли от операций или от основной деятельности). Эти стандартные показатели публикуемой отчетности предприятий могут быть применены и к отдельным подразделениям (центрам прибыли). Валовая прибыль центра прибыли рассчитывается по формуле: валовая прибыль центра прибыли = чистая выручка от продаж - производственная себестоимость реализованной продукции, где чистая выручка от продаж = выручка от продаж на сторону + выручка (возможно, условная) от продаж своей продукции (работ, услуг) другим центрам ответственности данного предприятия по трансфертным ценам - предоставленные скидки и возврат; производственная себестоимость реализованной продукции (работ, услуг) = прямые затраты по оплате труда + прямые материальные затраты + накладные расходы данного центра ответственности. В простейшем случае стандартный отчете прибыли заканчивается для центров прибыли на показателе валовой прибыли, которая и является критерием оценки деятельности центра. Остальные показатели отчета о прибыли определяются и рассчитываются только на уровне предприятия в целом (см. таблицу ниже). Отчетность центров прибыли может быть расширена до показателя операционной прибыли, представляющего собой валовую прибыль данного центра, уменьшенную на величину относимых к нему операционных расходов. Операционные расходы—это затраты, не относящиеся к производственным, расходам продукта и, следовательно, не входящие в производственную себестоимость. Операционные расходы — это часть затрат отчетного периода, включающая расходы на реализацию (коммерческие), общие и административные (общехозяйственные) расходы, но не включающая выплачиваемые проценты за кредит и налог на прибыль. Если такие расходы осуществляет само предприятие, то в его отчете о прибыли отражается их величина, относимая к данному периоду. Отчет о прибыли центра прибыли  Примечание: п.3=п.1-п.2;п.6=п.3-п.4-п.5;п.8=п.6-п.7;п.10=п.8-п.9. Кроме того, на каждый центр прибыли следует отнести часть операционных расходов предприятия в целом, понесенных для его блага. Некоторые из этих расходов легко увязать с конкретным подразделением. В таблице на с. 441 приведены возможные обоснования базы распределения централизованных операционных расходов торгового предприятия. Некоторые операционные расходы (например, расходы предприятия на оплату юридических и аудиторских услуг, отчисления в государственные органы и другие организации, комплексные виды страхования) трудно проследить непосредственно до центров прибыли и распределить их можно только на производственной основе. С другой стороны, включение в отчеты центров прибыли неконтролируемых распределяемых (возможно, как процент от объема продаж) централизованных расходов, к которым внутренние структурные единицы не относятся, ка,к утверждают американские специалисты, может иметь свои плюсы. В этом случае руководители подразделений проявят больше интереса к тому, на что именно предприятие расходует деньги. Распределение операционных расходов  Не следует чрезмерно усложнять процедуры распределения и перераспределения затрат между подразделениями. Главное, чтобы расчеты были понятны менеджеру и он мог исходя из динамики таких затрат обосновывать свои действия и принимать решения. Относиться к оценке деятельности подразделений (центров прибыли) по отчетам о прибыли, доведенным до показателя операционной или даже чистой прибыли, нужно с осторожностью, поскольку использование произвольных методов распределения централизованных операционных расходов может привести к искажению операционной прибыли как показателя деятельности данного центра. По этой причине отчеты о прибыли могут иметь форму, несколько отличную от стандартной, приведенной в таблице на с. 442. При так называемом контрибуционном подходе подчеркивается вклад каждого подразделения в чистую прибыль всего предприятия и покрытие совокупных операционных расходов. Суть в том, что операционные расходы, относимые на центр прибыли, подразделяют на прямые (которые могут быть непосредственно и точно отнесены на данный центр) и косвенные (которые не могут быть непосредственно увязаны с центром). В этом случае в отчет о прибыли центра прибыли можно ввести новый промежуточный показатель (на котором может заканчиваться отчетность центра) — остаточный доход центра прибыли, рассчитываемый как разница между его валовой прибылью и его прямыми операционными расходами. Этот показатель дает более надежную и более увязанную с объектом учета информацию, чем операционная прибыль подразделения. Для предприятия, состоящего из двух подразделений, форма совмещенного отчета о прибыли представлена в таблице. Отчет о прибыли  Примечание: п. 3 = п. 1 - п. 2; п. 5 = п. 3 - п. 4; п. 7 = п. 5-п. 6; п. 9 = п. 7 - п. 6; п. 11 = п.9-п.10. Другой вариант альтернативного отчета о прибыли — форма, в которой вместо валовой прибыли отражается показатель маржинального дохода, что подчеркивает роль переменных затрат в формировании результативного показателя. Такая форма отчета о прибыли называется таблицей маржинального дохода. В эту форму могут входить следующие показатели: 1. Чистая выручка с продаж подразделения (центра прибыли). 2. Переменные расходы (включая переменные расходы, входящие в производственную себестоимость реализованной продукции, и переменные операционные расходы; все они являются прямыми расходами). 3. Маржинальный доход подразделения (центра прибыли) (п. 1 — п. 2). 4. Прямые постоянные расходы (входящие и в себестоимость, и в операционные расходы). 5. Остаточный доход до косвенных расходов (п. 3 — п. 4). 6. Косвенные постоянные расходы (входящие и в себестоимость, и в операционные расходы). 7. Операционная прибыль подразделения (центра прибыли) (п. 5—п. 6). Необходимо отметить, что показатель остаточного дохода до косвенных расходов позволяет более достоверно оценить вклад подразделения (центра прибыли), чем показатель остаточного дохода подразделения, ибо он снимает влияние произвольности распределения косвенных расходов, отнесенных на производственную себестоимость продукции центра прибыли (например, в производственную себестоимость его продукции могут входить распределенные на основе нормативов или другим образом затраты обслуживающих (вспомогательных) производственных центров)., Таким образом, отчеты о прибыли, где сопоставляются соответствующие (как правило, контролируемые) величины затрат и поступлений центров прибыли,— это второй уровень внутрихозяйственной (внутрифирменной) управленческой отчетности. Отчет центра инвестицийЦентр инвестиций можно рассматривать как совокупность центра затрат и центра прибыли. Поэтому к нему в равной мере применимы те же учетно-аналитические инструменты (или их комбинации), что и к центрам ответственности первых двух видов. А так как в отношении центров инвестиций часто делаются допущения, что они являются отдельными предприятиями, то обычно для каждого центра инвестиций подготавливаются традиционные финансовые отчеты предприятия. Перед центральным аппаратом управления крупного децентрализованного предприятия обычно стоит задача, как оценить и сравнить результаты деятельности своих основных отделений (сегментов бизнеса), рассматриваемых в качестве центров инвестиций. Отделение, которое обладает большими активами, обычно зарабатывает больше по абсолютной величине, чем отделение с относительно небольшими активами. Поэтому по абсолютным величинам прибыли нельзя сравнивать деятельность разных отделений. Чтобы измерить относительную эффективность работы отделений, предприятие, как правило, использует специальный аналитический показатель «возврат на активы» (ReturnonAssets — ROA)* или рентабельность активов. Принципиальная формула его расчета такова: ROA = прибыль / активы. * Часто этот показатель называют «возврат на вложения» (ReturnonInvestment — ROI), однако последний имеет и второе значение, связанное с анализом проектов капитальных затрат и дисконтированием соответствующих денежных потоков, что может запутать читателя. Хотя ROA прост в расчете, существует несколько альтернативных методов его исчисления. Главное их различие состоит в том, как определяются показатели «прибыль» и «активы». Для оценки и сравнения результатов деятельности отделений в расчет часто принимаются следующие базы активов: 1) суммарные активы, непосредственно идентифицируемые с отделением; 2) операционные (используемые) активы: п. 1 минус незанятые активы; активы, купленные для будущего использования; 3) оборотный капитал (текущие активы минус текущие обязательства) плюс другие активы (основные средства); при этом исключается часть текущих активов (оборотных средств), финансируемых краткосрочными кредиторами. Если ROA применяется для оценки деятельности менеджеров отделений (что впоследствии служит основанием для их вознаграждения), то в качестве базы активов используют активы отделения, находящиеся под непосредственным контролем данного менеджера (контролируемые или управляемые активы). Во всех случаях используются средние величины активов за период. Серьезный вопрос — в какой оценке включать в расчет амортизируемые активы (здания, оборудование и др.). Возможны два варианта: А. По чистой балансовой стоимости, т.е. за вычетом накопленного износа (остаточная стоимость). Б. По полной первоначальной стоимости. Аргументы за вариант А: • согласуется с отражением активов в балансе; • согласуется с расчетом прибыли отделения, включающим износ в издержки. Аргументы против варианта А: • позволяет ROA возрастать вместе с устарением активов; • приобретение новых, замещающих активов может оказать отрицательное воздействие на ROA. Аргументы за вариант Б: • исключает факторы возраста и методов износа, влияющие на ROA; • позволяет заменять оборудование на новое с минимальным отрицательным влиянием на ROA. Аргументы против варианта Б: • не согласуется ни с отчетом о прибыли, ни с балансом, так как игнорирует износ; • включает двойной счет, так как первоначальная стоимость плюс возмещение этой стоимости (через износ) включены в общую величину активов; как следствие искажается величина ROA. На практике большая часть предприятий используют в расчетах ROA остаточную стоимость. Другая проблема связана с тем, что в условиях инфляции балансовые оценки (первоначальная и остаточная) долгосрочных активов не отражают их реальной стоимости. Если предприятие не использует всеобъемлющую систему учета инфляции, то выходом из такого положения может быть отражение некоторых активов по восстановительной стоимости (стоимости замены), или стоимости возможной реализации, или же их пересчет на индекс общего уровня цен (или индексы цен отдельных активов). Для оценки и сравнения результатов деятельности отделений показатель прибыли в формуле ROA может определяться как: 1) операционная прибыль отделения (прибыль до выплаты процентов и налогов на прибыль), учитывающая распределенные на отделения операционные расходы предприятия в целом. 2) остаточный доход до косвенных издержек. Если ROA служит для оценки менеджеров отделений, то следует использовать контролируемую прибыль (начиная с остаточного дохода до косвенных расходов и исключая любые затраты и поступления, не контролируемые данным менеджером). Таким образом, один и тот же показатель рентабельности активов (ROA) может определяться по-разному. Предприятие может прибегнуть к одному из вариантов его расчета или параллельно к нескольким в зависимости от того, какие цели и критерии выбирает высшее руководство. Если ROA берут для сравнения работы и рентабельности разных отделений, необходимо применять единую методику определения составляющих «прибыли» и «активов». Для оценки конкретного менеджера отделения можно разработать индивидуальный ROAс учетом специфики ситуации. Формулу ROA можно расширить и углубить по смыслу: Первый множитель называют рентабельностью продаж (ReturnonSales — ROS). Второй — оборотом активов (инвестированных активов), или оборотом вложения. При первом взгляде на такую формулу ROA кажется, что величина продаж нейтральна, так как она появляется в качестве знаменателя в расчете рентабельности продаж и числителя — в расчете оборота активов. Математически можно исключить величину продаж. Однако так не делают по следующим причинам: • это не отразит тот факт, что ROA есть функция двух переменных: рентабельности продаж и оборота активов; • это не отразит тот факт, что изменение в объеме продаж влияет на рентабельность продаж, оборот активов и ROA, поскольку величина продаж связана с величиной прибыли и активов; • рентабельность продаж и оборот активов сами по себе полезные показатели, которые можно отразить в отчетности. Показатель ROS предпочитают предприятия с относительно низким уровнем инвестиций в здания, оборудование и другие долгосрочные активы (по отношению к объему продаж). Например, основные японские торговые компании большее значение придают показателю рентабельности продаж, чем показателю рентабельности активов. Эти компании имеют годовые обороты во много раз больше, чем их активы. Нельзя сказать однозначно, что показатели рентабельности активов и остаточной прибыли наилучшие из всех возможных с точки зрения оценки результатов деятельности центров инвестиций. Реальные оценки своих зарубежных отделений крупнейшими транснациональными компаниями (корпорациями) (ТНК) приведены в таблице. Показатели отделений (центров инвестиций) крупнейших ТНК  Продолжение  Источник: Business International Corporation, Evaluating the Performance of International Operations.— New-York, 1989. Таким образом, специальные плановые и фактические аналитические показатели, рассчитываемые для оценки деятельности центров инвестиций, составляют третий уровень внутрихозяйственной (внутрифирменной) управленческой отчетностив рамках системы учета по центрам ответственности. |