АНАЛИЗ В КРЕДИТНОЙ СФЕРЕ. Исследование финансовых коэффициентов в контексте кредитного анализа Общая суть кредитного анализа

Скачать 222.66 Kb. Скачать 222.66 Kb.

|

|

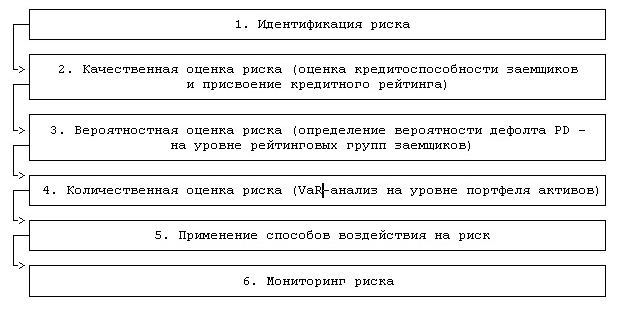

Кредитный анализ предприятия Общая суть кредитного анализа Процесс определения кредитного рейтинга Исследование финансовых коэффициентов в контексте кредитного анализа Общая суть кредитного анализа Кредитный риск представляет собой риск потери денег из-за несоблюдения контрагентом или должником условий письменного или устного договора совершить обещанный платеж. Такой риск существует как в отношениях банковского кредитования, при товарном кредитовании и т.д. Например, кредитный риск по отношению к облигациям означает вероятность того, что должник (эмитент облигаций) не в состоянии выплачивать проценты и основную сумму в соответствии с условиями соглашения об эмиссии облигаций. Кредитный анализ является оценкой кредитного риска. СВЯЗАННЫЕ МАТЕРИАЛЫ Рентабельность Финансовый анализ предприятия с выводами, финансовый анализ отчетности Относительные показатели ликвидности Анализ собственного капитала Экспресс-анализ финансово-экономического состояния Подходы к кредитному анализу варьируются и, как и со всеми финансового анализа, зависит от цели анализа и контекста, в котором он совершается. Кредитный анализ для конкретных видов задолженности (например, финансирование покупки) часто включает в себя прогнозы ежегодных денежных потоков, что аналогично процессу финансового анализа эмитентов ценных бумаг. В то время как аналитик ценных бумаг учитывает прогнозируемые потоки денежных средств для определения стоимости собственного капитала компании, кредитный аналитик будет использовать прогнозируемые денежные потоки для оценки вероятности того, что компания будет соблюдать свои финансовые обязательства в каждом периоде и выплачивать проценты и основную сумму долга. Этот анализ будет также включать в себя оценку возможности продажи активов для обеспечения интересов кредиторов. Кредитный анализ может оценивать кредитный риск заемщика в рамках конкретной сделки или общую кредитоспособность организации. При оценке общей кредитоспособности, одним из главных подходов является скоринг, статистический анализ факторов, определяющих вероятность кредитного дефолта. Еще один частый подход, используемый в процессе кредитного анализа, является метод кредитного рейтинга, который используется, например, рейтинговыми агентствами для оценки и озвучивания вероятности дефолта эмитента по своим долговым обязательствам (например, коммерческие бумаги, векселя и облигации). Кредитный рейтинг может быть долгосрочным или краткосрочным, и он является показателем мнения рейтингового агентства о кредитоспособности долга эмитента в отношении конкретной долговой ценной бумаги или иного обязательства. Если компания не имеет непогашенный долг, рейтинговое агентство также может предоставить кредитный рейтинг эмитента, выражающий оценку способности и готовности выполнять свои финансовые обязательства. Процесс определения кредитного рейтинга Процесс включает в себя как анализ финансовой отчетности компании, так и широкую оценку деятельности компании. Процесс определения кредитного рейтинга включает в себя следующие процедуры: Встреча с руководством, как правило, в том числе финансовым директором, чтобы обсудить, например, прогноз динамики промышленности, обзор основных сегментов бизнеса, финансовой политики и целей, отличительные практики бухгалтерского учета, планы капитальных расходов, а также планы на случай непредвиденных финансовых проблем. Посещение объектов компании, если позволяет время. Заседание комитета оценки, где рекомендации и выводы аналитика подтверждены голосованием. Это происходит после учета всех факторов, которые включают в себя: - бизнес-риски, включающие оценку: рабочей среды; отраслевых характеристик (например, цикличность и интенсивность капитала); факторов успеха и областей уязвимости; конкурентной позиции компании, в том числе размера и уровня диверсификации. - финансовые риски, в том числе: оценка структуры капитала, покрытия процентов и рентабельности, используя анализ коэффициентов; рассмотрение кредитных договоров. - оценка управления. Мониторинг публично озвученных оценок, в том числе пересмотр оценок в связи с изменением условий. При присвоении кредитных рейтингов, рейтинговые агентства подчеркивают важность взаимосвязи между профилем бизнес-рисков компании и ее финансовым риском. "Профиль бизнес-рисков компании определяет уровень соответствующего финансового риска для любой рейтинговой категории."[1] При анализе финансовых показателей рейтинговые агентства, как правило, исследуют отклонения коэффициентов от медианы показателей сферы деятельности компаний. Международные рейтинги включают влияние страновых и экономических факторов риска. В таблице 1 представлены основные финансовые показатели, используемые Standard & Poor's при оценке промышленных компаний. Таблица 1 - Отдельные кредитные коэффициенты, используемые Standard & Poor's Кредитный показатель Числитель Знаменатель Покрытие процентных обязательств с помощью EBIT (прибыль до налогообложения и оплаты процентов) Прибыль до налогообложения и оплаты процентов Валовые процентные обязательства (до вычета процентов к получению) Покрытие процентных обязательств с помощью EBITDA (прибыль до налогообложения, оплаты процентов и амортизации) Прибыль до налогообложения, оплаты процентов и амортизации Валовые процентные обязательства (до вычета процентов к получению) Фонды от операций в общем объеме долга Фонды от операций Сумма долга Свободный операционный денежный поток в общем объеме долга Денежный поток, связанный с основной деятельностью Сумма долга Долг к EBITDA Сумма долга Прибыль до налогообложения, оплаты процентов и амортизации Рентабельность капитала Прибыль до налогообложения и оплаты процентов Капитал = Средняя стоимость собственного капитала + краткосрочная часть долга + краткосрочные отложенные налоги + доля меньшинства Общий долг к общей задолженности и собственным средствам Сумма долга Сумма долга и собственного капитала Обратите внимание, что перед вычислением коэффициентов, рейтинговые агентства должны внести определенные коррективы в финансовые показатели, например, включают забалансовый долг в общий объем долга компании. Исследование финансовых коэффициентов в контексте кредитного анализа Много научных и практических исследований было сосредоточено на определении того, какие показатели могут быть использованы при оценке кредитного риска компании, в том числе риска банкротства. Одно из самых ранних исследований рассматривало отдельные показатели с целью оценки их способности прогнозировать банкротство компании до пяти лет вперед. Бивер (1967) обнаружил, что шесть коэффициентов могут правильно предсказать неудачи компании на один год вперед в 90 процентах случае и на пять лет вперед в 65 процентах случае. Бивер причислил к эффективным такие коэффициенты, как соотношение движения денежных средств к сумме долга, рентабельность активов, соотношение общей суммы долга к общей сумме активов, рабочий капитал к общей сумме активов, текущий коэффициент, а также показатель безкредитного интервала (отрезок времени, в течение которого компания может обойтись без заимствования). Альтман (1968) и Альтман, Холдеман и Нараянан (1977) обнаружили, что финансовые показатели могут быть объединены в эффективные модели для прогнозирования банкротства. Первоначальная работа Альтмана включала создание Z-счета, который был в состоянии правильно предсказать финансовые трудности. Z-оценка была вычислена как: Z = 1,2 * (Текущие активы - Краткосрочные обязательства) / Итого активы + 1,4 * (Нераспределенная прибыль / Итого активы) + 3,3 * (Прибыль до налогообложения и процентов к оплате / Итого активы) + 0,6 * (Рыночная стоимость акций / Балансовая стоимость обязательств) + 1,0 * (Продажи / Итого активы) В первоначальном исследовании Z-балл ниже 1,81 предсказывал банкротство, и модель смогла точно классифицировать 95 процентов компаний. Оригинальная модель была разработана для производственных компаний. Последующие уточнения к модели позволяют применить ее для других типов компаний и периодов времени. Как правило, переменные, пригодные для предсказания, включают в себя показатели рентабельности, коэффициенты покрытия, показатели ликвидности, показатели капитализации, а также изменчивость прибыли (Альтман 2000). Аналогичное исследование было проведено по отношению к способности коэффициентов предсказывать рейтинги облигаций и доходность облигаций. Например, Эдерингтон, Явитц и Робертс (1987) обнаружили, что небольшое количество переменных (совокупные активы, покрытие процентов, кредитное плечо, изменчивость охвата и статус подчиненности) были эффективны в объяснении доходности облигаций. Точно так же Эдерингтон (1986) обнаружил, что девять переменных в комбинации могли правильно классифицировать более чем 70 процентов рейтингов облигаций. Эти переменные включали рентабельность активов, долгосрочный долг к активам, покрытие процентных платежей, денежный поток к долгу, колебание покрытия и денежных потоков, совокупные активы и объем субординированного долга. Эти исследования показали, что финансовые показатели эффективны при оценке кредитного риска, доходности облигаций, а также рейтингов облигаций. Таким образом, анализ коэффициентов является полезным в процессе кредитного анализа. Список использованных источников 1. Standard & Poor’s Corporate Ratings Criteria (2006), p. 23. 2. Thomas R. Robinson, International financial statement analysis / Wiley, 2008, 188 pp. 3. Когденко В.Г., Экономический анализ / Учебное пособие. - 2-е изд., перераб. и доп. - М.: Юнити-Дана, 2011. - 399 с. 4. Бузырев В.В., Нужина И.П. Анализ и диагностика финансово-хозяйственной деятельности строительного предприятия / Учебник. — М.: КноРус, 2016. — 332 с. Источник: Кобылецкий В. Р., Кредитный анализ предприятия / В. Р. Кобылецкий // Онлайн-журнал «Financial Analysis online» [Электронный ресурс] – Режим доступа: https://www.finalon.com/ru/analiz-finansovogo-sostoyaniya-predpriyatiya-napravleniya/363-kreditnyj-analiz (дата просмотра: 28.08.2020) Кредитный анализ, который проводят банки, имеет методологическую и организационную составляющие. По содержанию он сводится к оценке кредитоспособности заемщиков, а организационно представляет собой бизнес-процесс, затрагивающий все банковские операции и процедуры, сопровождающие данную оценку (кредитный андеррайтинг, мониторинг кредитного портфеля, резервирование, лимитирование, ценообразование кредитных продуктов). Рассматривая проблемы кредитного анализа в отечественной банковской практике, необходимо отметить, что новый аспект его методологической составляющей связан с развитием риск-менеджмента, в рамках которого оценка кредитоспособности заемщика представляет собой один из этапов процесса управления кредитным риском. Как известно, кредитный риск - наиболее распространенный вид финансового риска и самый значимый с точки зрения его основной роли в объеме и доходности активных операций банка. В последовательном процессе управления кредитным риском оценка кредитоспособности заемщиков представляет собой этап его качественной оценки. Его завершающим результатом является присвоение рейтинговой оценки как интегральной оценки кредитоспособности заемщика, которая дает начало следующему этапу управления кредитным риском - вероятностной оценке кредитного риска, затем - количественной (выражаемой в денежных единицах) по кредитному портфелю (рисунок). Процесс кредитного анализа должен быть интегрирован в процесс управления кредитным риском в банке, который предполагает (см. рисунок): идентификацию риска; качественную оценку риска (оценку кредитоспособности заемщиков и присвоение кредитного рейтинга); вероятностную оценку риска (определение вероятности дефолта PD на уровне рейтинговых групп заемщиков); количественную оценку риска (VaR-анализ) по портфелю активов; применение способов управления риском (применение способов воздействия на риск с целью его снижения); мониторинг риска. Процесс управления кредитным риском в банке  В противоположность кредитному риску кредитоспособность заемщика - это его способность полностью и в срок рассчитаться по своим долговым обязательствам. Оценка кредитоспособности представляет собой качественную оценку способности заемщика рассчитаться по своим обязательствам. Коммерческие банки сталкиваются с задачей оценки кредитоспособности заемщиков при осуществлении следующих процедур: при анализе кредитной заявки клиента; при формировании резервов на возможные потери по ссудам в соответствии с Положением Банка России от 26.03.2004 N 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности" (далее - Положение N 254-П); в процессе мониторинга кредитного портфеля банка. Проблемы проведения кредитного анализа заемщиков В настоящее время в банковском кредитном анализе существует ряд проблем, в числе которых: конфликт интересов кредитующего и клиентского подразделений. Первое несет ответственность за возможные потери по кредитам, а второе - за привлечение клиентов, но не отвечает за потери банка вследствие проявления кредитного риска. Данный конфликт препятствует оптимизации бизнес-процесса кредитования; проблема адекватного количественного выражения уровня кредитного риска; нетранспарентность процесса принятия решения по кредитной заявке для клиента. Конфликт интересов подразделений Устранение конфликта интересов подразделений, связанных с прохождением и принятием решения по кредитной заявке, предполагает создание независимой от фронт-офиса (клиентских подразделений) службы кредитного андеррайтинга и ее внедрение в процесс принятия всех кредитных решений. Кредитный андеррайтинг представляет собой процедуру оценки банком возможности погашения запрашиваемого кредита, предполагающую изучение и анализ кредитоспособности потенциального заемщика в соответствии с методикой, утвержденной в банке. Результатом процедуры андеррайтинга является принятие решения - положительного, отрицательного или компромиссного - относительно предоставления кредита. Компромиссное решение предполагает предоставление кредита заемщику на более жестких условиях, чем те, которые он запрашивал. Например, банк может сократить срок предоставления кредита, повысить процентную ставку, затребовать больший объем залога и т.д. Подразделения кредитного анализа отечественных банков можно считать в определенной степени аналогом службы андеррайтинга. Однако между ними есть и существенное различие: за рубежом службы андеррайтинга в системе риск-менеджмента банка независимы, тогда как подразделения кредитного анализа в наших банках не всегда независимы от других подразделений. В докризисный период, когда на волне общего экономического подъема в стране кредитные риски российских банков снизились, отделы кредитного анализа нередко выполняли обслуживающую, подчиненную роль по отношению к клиентским подразделениям. В тот период банки ослабили внимание к управлению кредитным риском, их основные усилия были направлены на увеличение объемов активных операций, наращивание прибыли и укрепление своих конкурентных позиций. В итоге это сыграло свою негативную роль, многие банки понесли существенные убытки вследствие кредитного риска. Сегодня в условиях изменившейся экономической ситуации акценты смещаются: для успешного осуществления деятельности банки стремятся повысить не объемы, а качество кредитных портфелей. В связи с этим необходимо налаживать работу служб андеррайтинга. При рассмотрении кредитной заявки андеррайтер анализирует значительный объем информации о клиенте - потенциальном заемщике, характеризующей различные аспекты его кредитоспособности. Вывод делается в виде рейтинговой оценки заемщика, а также профессионального суждения андеррайтера о его кредитоспособности (в письменном виде, под которым он ставит свою подпись, принимая на себя ответственность за данное суждение). В связи с возникающей ответственностью для андеррайтера особое значение имеет качество официально утвержденной банком методики оценки кредитоспособности, которая должна сводиться к получению рейтинговой оценки. Кроме того, это необходимо для осуществления последовательных этапов процесса управления кредитным риском, включая такие направления, как резервирование, лимитирование, ценообразование кредитных продуктов. Профессиональное суждение андеррайтера направляется во все подразделения, имеющие отношение к процедуре прохождения кредитной заявки и принятию решения о выдаче кредита. Адекватное определение уровня кредитного риска Адекватное определение уровня кредитного риска требует разработки, совершенствования и поддержки инструментов кредитного анализа, прежде всего определения кредитного рейтинга клиентов. Совершенствование методик рейтингования предусматривает детализацию и верификацию рейтингов, разработку рейтингов для выделяющихся по какому-либо критерию групп клиентов и т.д. Внутренние рейтинги, будучи инструментом формализованной оценки кредитного риска по клиенту, становятся основой всей системы управления кредитным риском. В рамках решения этой задачи производится также увязка системы ценообразования по кредитным продуктам с оценкой уровня рисков, которую дает внутренний рейтинг. Это обеспечивает дифференциацию ставок и условий кредитования. Следует подчеркнуть, что при проведении внутреннего рейтингования заемщиков банк-кредитор получает результирующую рейтинговую оценку на основе анализа значительного объема информации о них. Таким образом, рейтингование дает банку не только стандартизированную оценку каждого заемщика, определенную по принятой им шкале, но и возможность составить подробное профессиональное суждение о его кредитоспособности. Профессиональные суждения представляют собой управленческую информацию и могут принимать форму качественных оценок и прогнозов. Основной принцип построения системы профессиональных суждений - целесообразность. Трактуется она как соответствие финансовых и временных затрат на сбор и анализ информации повышению качества управленческих решений. Помимо этого, при формировании профессиональных суждений используются другие немаловажные принципы: принцип обоснованности - предполагает использование исторических, статистических данных, экспертных оценок, ссылок на факты; принцип осторожности - обязывает непременно констатировать факты, отрицательно влияющие на показатели клиента; принцип административного распределения ответственности и полномочий должностных лиц в сфере формирования профессиональных суждений; принцип сопоставимости профессиональных суждений, формируемых в различные моменты времени и различными экспертами; принцип последовательности и регулярности - предполагает регулярное накопление управленческой информации в динамике. Задача управления кредитным риском на уровне ссудного портфеля решается также благодаря внутреннему рейтингованию, поскольку, имея базу данных по рейтинговым группам заемщиков, банк может накапливать эмпирические данные о дефолтах. На основе данных о вероятности дефолтов (PD) работают все математические модели оценки и управления портфельным риском, в том числе VaR-анализ. |