1 взаимосвязь инвестиционных процессов им национальной экономической безопасности 4

Скачать 0.59 Mb. Скачать 0.59 Mb.

|

3 АНАЛИЗ ПОКАЗАТЕЛЕЙ, ХАРАКТЕРИЗУЮЩИХ УРОВЕНЬ ИНВЕСТИЦИОННОЙ АКТИВНОСТИ В РФИнвестиционная привлекательность или инвестиционный климат как система состоит из множества элементов, для того что оценить общую картину, сложившуюся на сегодняшний день, рассмотрим некоторые из них. Одним из важнейших фактором для потенциальных инвесторов является уровень экономического роста страны. Индикатором же данного фактора является уровень и динамика валового внутреннего продукта.  Рисунок 1 - Темп роста ВВП РФ, в % Как видно на графике (рис. 1), темпы роста уровня российского ВВП снижаются последние 5 лет, причем если до 2014 года при отрицательном тренде наблюдались положительные значения, то в 2015 году спад составил -3,8 %. По прогнозам экспертов Россия выйдет из рецессии только к 2018 году. Такая динамика является следствием падения цен на нефть на фоне обострения межправительственных отношений и введения санкций со стороны стран Запада. К сожалению, существующая на данный момент картина не способна положительным образом повлиять на решение иностранных партнеров инвестировать свой капитал в российскую экономику, даже при условии прогнозируемого роста в среднесрочной перспективе. Не менее важным индикатором для любого крупного инвестора является объем внешнего долга страны. Размер и динамика данного показателя в совокупности с уровнем развития экономики и зависимости от других стран - основные ориентиры для долгосрочных инвестиций в страну. На приведенной диаграмме на рисунке 2 просматривается общая тенденция снижения внешнего долга России в последние 2 года. Данные показатели говорят о том, что риска одномоментного обрушения экономики нет, и инвесторы могут рассматривать не только краткосрочные точечные вливания, но и долгосрочные проекты.  Рисунок 2 - Объем внешнего долга РФ с 2000 по 2015 гг., млрд. долл. США При выборе направления инвестиций перед любым участником экономических отношений стоит задача определения наименее рискованных. Крупные иностранные субъекты, в первую очередь, будут рассматривать общую кредитоспособность страны, а также рейтинг региона, в который собираются инвестировать капитал. На 2017 год по прогнозам крупнейших рейтинговых агентств рейтинг России повышен с негативного до стабильного, но все же является достаточно низким. Standard & Poor’s считает, что в ближайшие 2 года рейтинг не будет повышен и останется на уровне ВВ+. Агентства Moody’s и Fitch настроены не так категорично, но все же ставят оценку Ba1 и BBB- соответственно. В общем можно сказать, что рейтинг России находится ниже инвестиционного уровня - в «спекулятивной» категории, подверженной кредитному риску. Что касается рейтинга регионов России, то прогноз также нельзя считать хорошим. Долгосрочные кредитные рейтинги в иностранной валюте по всем регионам находятся на уровне В1 - Baa2 (Moody's), В - BBB (Fitch Ratings) и В+ - BBB (Standard&Poor's). Таким образом, уровень регионов варьируется от существенно недостаточного до достаточного в крупных центрах и регионах, таких как Москва и Санкт - Петербург. Далее рассмотрим инфляционную стабильность валюты - показатель инвестиционного климата, без учета которого невозможно построить ни один инвестиционный проект. Так же, как и предыдущие факторы, является показателем развития экономики отдельно взятой страны. Слабая валюта требует постоянного контроля, являясь одним из сильнейших факторов риска.  Рисунок 3 - Динамика уровня инфляции в России в 2003-2016 гг., в % В последнее десятилетие достижение определенного, довольно низкого, уровня инфляции - одна из ключевых задач экономики и в частности центрального банка. До 2014 года наблюдались положительные результаты антиинфляционной политики, но из-за падения национальной валюты, экономических ограничений и нестабильной экономической ситуации в целом, темп прироста инфляции в 2014 году составил 73%, что негативно сказалось на инвестиционной активности инвесторов. По итогам 2016 года Россия смогла улучшить показатель по инфляции, который составил 5,38%, прогноз на 2017 год благоприятный - целевой показатель инфляции 4% и многие эксперты склонны считать его правдивым. (рис.3.) Таким образом, Россия смогла стабилизировать инфляционный рост, создались необходимые условия для привлечения капитала из-за рубежа. Одним из важнейших факторов, способствующих привлечению иностранных капиталовложений - стабильность валютного курса. Соответственно, чем стабильней валюта, тем больше доверия, достоверней прогнозы и меньше риска, а значит, большие объемы капитала поступят в страну. На графике (рис. 4) приведена динамика курса рубля по отношению к доллару США, на которых отчетливо видно влияние экономических ограничений и политической нестабильности. Но с февраля 2016 года наблюдается стабилизация курса российской национальной валюты. Таким образом, растет доверие инвесторов, и можно рассчитывать на увеличение вливаний капиталов в Россию.  Рисунок 4 - Динамика доллара США к российскому рублю Следующий фактор инвестиционной привлекательности - размер рынка, определяющий размеры потенциального спроса, поэтому имеет очень большое значение. Объем и целесообразность инвестиций в целом во многом зависят от этого фактора. В России спрос на инвестиции, не важно, иностранные или российские, огромен. Большое количество регионов с потенциалами роста, но инвесторы в большинстве случаев выбирают субъекты с меньшим риском, то есть те, которые располагаются рядом с крупными городами. Такие субъекты обычно уже имеют практику привлечения иностранного капитала, инвесторы могут оценить свои выгоды, тем самым минимизировать риски. В таблицах 3 и 4 приведена статистика по объемам привлеченных инвестиций по федеральным округам и крупным субъектам страны. Неизменный лидер - Центральный федеральный округ, в котором 50% капиталовложений поступают в город Москву. Похожая ситуация и в остальных округах - большая часть вливаний приходится на крупные субъекты с городами-миллионниками. Таблица 3 - Объем инвестиций по федеральным округам, в млн. руб.

Таблица 4 - Объем инвестиций, привлеченных субъектами-лидерами в каждом федеральном округе, млн. руб.

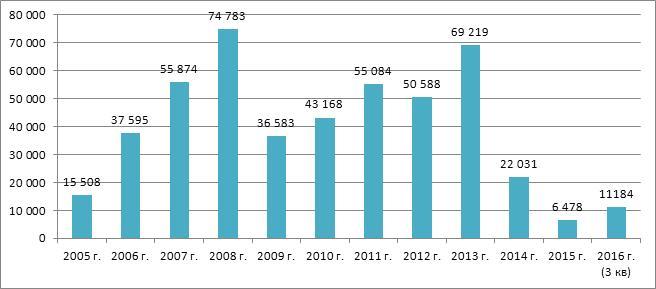

Таким образом, по совокупности рассмотренных и проанализированных факторов инвестиционного климата, можно говорить о снижении инвестиционной активности в 2014-2015 годах. (рис. 5)  Рисунок 5 - Динамика объема иностранных инвестиций в Россию в 2005-2016 годах Для повышения инвестиционной привлекательности России, необходимо сконцентрировать внимание на решении следующих задач:

|