ООО Новый центр. Анализ финансового состояния в динамике

Скачать 0.66 Mb. Скачать 0.66 Mb.

|

Анализ деловой активностиДеловая активность проявляется в динамичности развития организации, достижении ею поставленных целей, что отражают абсолютные стоимостные и относительные показатели. Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота его средств. Анализ деловой активности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов. Для анализа деловой активности организации используются две группы показателей: 1. Общие показатели оборачиваемости; 2. Показатели управления активами. Оценка абсолютных показателей финансовой устойчивости

Коэффициент общей оборачиваемости капитала (Д1) показывает эффективность использования имущества, отражает скорость оборота всего капитала организации. Определяется как отношение выручки от продаж к средней стоимости активов. Замедление оборачиваемости совокупного капитала произошло за счет замедления оборачиваемости мобильных средств. При этом продолжительность нахождения капитала в активах организации возросла на 9 дн. и составила за 2020 г. 191 дн. Наибольшего значения коэффициент общей оборачиваемости капитала 1.978 достиг за 2018 г, а наименьшего значения 1.605 дн. - за 2019 г. Коэффициент оборачиваемости мобильных средств (Д3) показывает скорость оборота всех оборотных средств организации (как материальных, так и денежных). Продолжительность оборота мобильных средств возросла на 9 дн. За счет замедления оборачиваемости оборотного капитала в конце анализируемого периода организация недополучило прибыли на сумму -111.2 тыс. руб. Величина дополнительно привлекаемых в оборот оборотных средств в результате замедления оборачиваемости составила 814.5 тыс. руб. Коэффициент отдачи нематериальных активов (Д6) показывает эффективность использования нематериальных активов и рассчитывается как отношение выручки от реализации к сумме нематериальных активов. В исследуемом периоде организация не использовала в своей деятельности нематериальные активы. Фондоотдача (Д7) показывает, сколько выручки приходится на единицу стоимости основных средств, и в зависимости от этого определяется степень их использования или эффективность. Т.е чем значение фондоотдачи выше, тем эффективнее используются на предприятии его основные средства. В течение всего за исследуемого периода основные средства в ООО "Новый центр" отсутствуют. Коэффициент отдачи собственного капитала (Д8) равный отношению объема реализации к среднегодовой стоимости собственного капитала показывает скорость оборота собственного капитала, характеризует деловую активность организации. В ООО "Новый центр" к концу анализируемого периода этот показатель меньше, чем в начале, на каждый рубль инвестированных собственных средств приходится 2.857 руб. выручки от продаж. Максимального значения 2.894 этот показатель наблюдался за 2018 г., а минимального 2.378 - за 2019 г. Показатели управления материальными запасами

Коэффициент оборачиваемости материальных средств (Д9) показывает число оборотов запасов и затрат за анализируемый период, либо число оборотов основных составляющих запасов и затрат. Себестоимость проданной продукции (товаров, работ, услуг), приходящаяся на один рубль материальных запасов снизилась на 417.005 руб. и составила 29.395. Срок хранения запасов возрос на 11 дн. Наибольшего значения срок хранения запасов 12 дн. достиг за 2020 г., а наименьшего значения 1 дн. - за 2018 г. Показатели управления дебиторской и кредиторской задолженностью

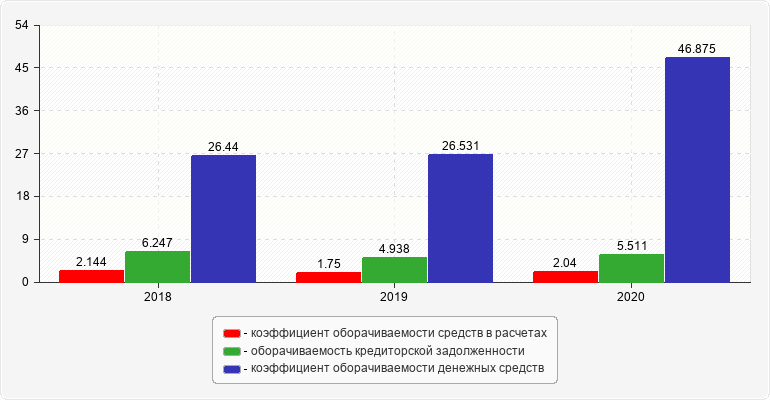

Коэффициент оборачиваемости средств в расчетах (Д19) характеризует расширение или снижение коммерческого кредита, предоставляемого организацией, а срок оборачиваемости средств в расчетах показывает средний срок погашения дебиторской задолженности. Увеличение срока расчетов с покупателями на 9 дн. привело к привлечению в оборот дополнительные свободных денежных средств в результате оттока денежных средств за счет замедления оборачиваемости дебиторской задолженности на -0.104 оборота. Коэффициент оборачиваемости кредиторской задолженности (Д25) отражает расширение или снижение коммерческого кредита, предоставляемого организации, а срок оборачиваемости кредиторской задолженности показывает средний срок возврата долгов организацией по текущим обязательствам. Дополнительный приток денежных средств организации возник в связи с увеличением срока погашения кредиторской задолженности на 7 дн. Это говорит о расширении объема финансирования, связанного с ростом срока кредитования, что и изменяет величину притока денежных средств. Данная ситуация может привести к ложному увеличению платежеспособности и ликвидности организации. В течение всего анализируемого периода максимальный срок погашения кредиторской задолженности 73 дн. составил за 2019 г., а минимальный 58 дн. - за 2018 г. Соотношение дебиторской и кредиторской задолженности (Д27) - показывает сколько дебиторской задолженности приходится на каждый рубль кредиторской задолженности, ее величина за 2020 г. равна 2.702, таким образом дебиторская задолженность превышает кредиторскую на 170.2 %. В течение всего анализируемого периода максимального значения 2.913 показатель достигал за 2018 г., а минимального 2.702 - за 2020 г. Коэффициент оборачиваемости денежных средств (Д28) показывает скорость оборота денежных средств организации. Скорость оборота денежных средств за анализируемый период возросла на 20.435 до 46.875 оборота в год за счет снижения балансовых остатков денежных средств и увеличения суммы выручки от реализации. Взаимосвязь операционного, производственного и финансового циклов организации

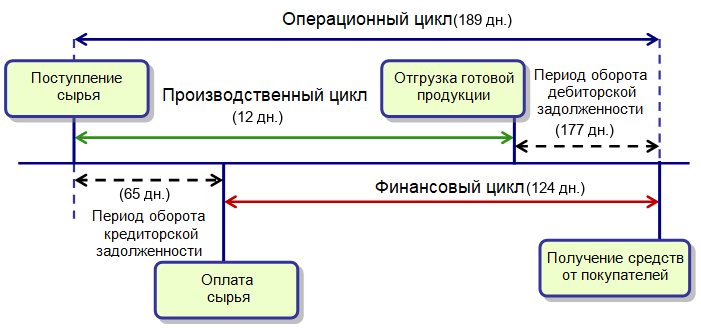

Совокупная длительность операционного цикла организации в отчетном периоде составляла 189 дн. При этом в течение 65 дн. он обслуживался капиталом поставщиков, а в течение 124 дн. – за счет иных источников. Такими источниками, как правило, являются собственные средства организации, а также краткосрочные кредиты банков. Имеет место увеличение операционного цикла, что свидетельствует о снижении эффективности организации. Наименьшего значения операционный цикл составлял 169 дн. за 2018 г. Длительность финансового цикла организации составила 124 дн. - это период полного оборота денежных средств, инвестированных в оборотные активы, начиная с оплаты за сырье, материалы и полуфабрикаты и заканчивая получением денег за отгруженную продукцию. Минимальной величины в 111 дн. финансовый цикл достигал за 2018 г. За анализируемый период финансовый цикл сократился, что является положительной тенденцией. |