Лекции - Биржевое дело. Биржевое дело Воросы к экзамену

Скачать 0.72 Mb. Скачать 0.72 Mb.

|

|

18. Биржевые индексы Важной составной частью фондовых рынков стран с развитой экономикой является наличие совокупности показателей, которые разрешают осуществлять текущий и перспективный анализ этого важного сегмента финансового рынка. Одним из наиболее известных есть индекс Доу-Джонсона, который рассчитывается в США с 1884 г. на основе трех специализированных индексов -промышленного DJI, транспортного и коммунального. Он дает ответ, который происходит на фондовом рынке, как меняются курсы ценных бумаг, Широкое применение на практике при осуществлении операций с опционами и фьючерсами, приобрел S&Р500 Stock Index фирмы «Standard and Poor's Corp», который рассчитывается как взвешенная сумма цен акций 500 ведущих корпораций. Он охватывает корпорации, акции которых составляют 85 % акций, зарегистрированных на Нью-Йоркской фондовой бирже. Наиболее популярный индекс Великобритании «FT» — 100» (FT-SE-100). Индекс «FT»— 100». Индексы FT-SE 100 акций, которые публикуются каждый день газетой Файнэншл Тайме представляют список индексов цен и средних доходов по британским ценным бумагам по данным фондовой биржи. Особенность данного индекса в том, что он определяется как средневзвешенный ценный индекс с базовым уровнем 1962 г., принятым за 100. Кроме того, на фондовом рынке Великобритании используется индекс «FT» — 250» (FT-SE Tid 250) «FT» — 350» и общий индекс «FT». На рынке акций Германии используются следующие индексы: DAX, DAX-100, СDАХ. Наиболее общую картину состояния фондового рынка отражает индекс DAX. Этот индекс строится на оценке акций 30 компаний, которые обеспечивают 60 % заявленного на бирже акционерного капитала по данным торгов на Франкфуртской бирже. Индекс DAX-100 — отражает состояние фондового рынка, рассчитывается для 100 крупнейших компаний каждую минуту, с 10.30 к 13.30 на Франкфуртской бирже. Индекс CDAX (CoTposite DAX) рассчитывается на основании акций всех немецких компаний, которые котируются на Франкфуртской бирже, каждую минуту с 10.30 к 13.30 по данным торгов. Индекс «Tzib» используется для оценки мировдго фондового рынка. Он построен на двух правилах: любой потенциальный инвестор может купить любую акцию, стоимость которой учтена в индексе; максимальная простота расчета данного индекса. Индекс «Tzib» рассчитывается по наиболее важным мировым фондовым рынкам по такому правилу: на каждой с 25 крупнейших фондовых биржах мира выбирается по 10 компаний, акции которых занимают первые места по итогам торгов (исключение Нью-Йоркская, Лондонская и Токийская). Индекс НП-WOOD рассчитывается на фондовом рынке Чехии. Его база построена на информации 60 наибольших компаний, которые имеют допуск акций на биржевые торги, которые прошли экспертную оценку на Пражской фондовой бирже. Индекс NASDAQ— индекс движения курсов акций приблизительно 3,5 тыс. компаний, взвешенных по рыночной стоимости компонентов, которые включаются у него, и представленная системой автоматизации котировки Национальной ассоциации биржевых дилеров США. NIKKEI INDEX — специальный ведущий индекс Японии. Его базой служат курсы акций 225 наиболее больших компаний, котирующихся на Токийской фондовой бирже. 19. Фундаментальный анализ в биржевой торговле. Сущность Фундаментальный анализ — это анализ факторов, влияющих на стоимость ценной бумаги. Он призван ответить на вопрос, какую бумагу следует купить или продать, а технический анализ — когда это следует сделать. Центральная часть фундаментального анализа — изучение производственной и финансовой ситуации на предприятии-эмитенте. Анализ отчетности и расчет финансовых коэффициентов позволяют определить финансовое состояние предприятия. Выделяют следующие группы показателей. а) Показатели платежеспособности (ликвидности). Они дают представление о способности предприятия осуществлять текущие расчеты и оплачивать краткосрочные обязательства. К ним относят коэффициент абсолютной ликвидности, промежуточный коэффициент покрытия, общий коэффициент покрытия. б) Показатели финансовой устойчивости. Они показывают уровень привлечения заемного капитала и способности предприятия обслуживать этот долг. К ним относят коэффициент собственности (независимости), удельный вес заемных средств, удельный вес дебиторской задолженности в стоимости имущества, удельный вес собственных и долгосрочных заемных средств. в) Показатели деловой активности. Они говорят о том, насколько эффективно используются средства предприятия. К ним относят коэффициенты оборачиваемости запасов, оборачиваемости собственных средств, общий коэффициент оборачиваемости. г) Показатели рентабельности. Они позволяют судить о прибыльности предприятия. К ним относят коэффициенты рентабельности имущества, рентабельности собственных средств, рентабельности производственных фондов, рентабельности долгосрочных и краткосрочных финансовых вложений, рентабельности собственных и долгосрочных заемных средств, коэффициент продаж. Предметом изучения является дивидендная политика предприятия, которая, как уже говорилось выше, позволяет сделать выводы относительно его инвестиционных планов. Кадровая политика на предприятии также может послужить источником информации для оценки перспектив его развития. Если руководство уделяет внимание работе с молодыми специалистами, это можно рассматривать как позитивный фактор. Анализ экономической ситуации в стране и ее перспектив требует знаний в области макроэкономики. В поле зрения инвестора должны быть следующие показатели: • объем валового внутреннего или валового национального продукта;

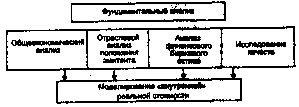

Макроэкономические факторы характеризуются тем, что они, большей частью, в тенденции одинаково влияют на курсовую стоимость бумаг. Анализ рынка, на котором действует интересующее инвестора предприятие, требует специальных отраслевых знаний. Доходы предприятия зависят от объема реализации его продукции. Объем реализации определяется динамикой спроса и предложения соответствующей продукции на рынке, в том числе наличием товарных запасов, а также импорта аналогичных изделий. На результаты деятельности предприятий сельскохозяйственного сектора существенное влияние оказывают погодные факторы. В экономике товарные рынки взаимосвязаны. Поэтому анализ рынка промежуточной продукции должен сопровождаться изучением ситуации на рынках товаров, для которых она служит исходным материалом. Например, положение на рынке золота в существенной степени зависит от перспектив развития электронной и ювелирной промышленностей. Проведенный фундаментальный анализ в совокупности с изучением положения в отрасли и экономике в целом может дать инвестору значимые результаты, указав на целесообразность купить или продать ценную бумагу. Сердцевина анализа состоит в изучении финансовой Отчетности предприятия-эмитента, расчете финансовых показателей, характеризующих его деятельность. Фундаментальный анализ призван ответить на вопрос, какую ценную бумагу следует купить или продать. 20. Основные направления (блоки) и инструментарий фундаментального анализа Фундаментальный анализ основывается на оценке рыночной ситуации в целом и состоит из четырех блоков (рис. 1).  Рис. 1. С помощью фундаментального анализа делается прогноз дохода, определяющего будущую стоимость актива и, следовательно, который может повлиять на цену. На основе этого делаются рекомендации о целесообразности покупок и продаж. Результаты фундаментального анализа становятся продуктом — товаром рынка и в форме бюллетеней, отчетов и т. д. продаются участникам биржевого торга. Характеризуя основные направления фундаментального анализа, можно выделить: 1. Общеэкономический, или макроэкономический, анализ. Определяется социально-политический и экономический климат инвестиционной деятельности.

4. Изучение инвестиционных свойств ценных бумаг или иных финансовых активов на основе локальных. Фундаментальный анализ предполагает, во-первых, структуризацию информационных потоков, во-вторых, обработку полученных материалов — расчет необходимых показателей, коэффициентов индикаторов и на основе этого Оценка и прогнозирование «внутренней» стоимости акции. Макроэкономический анализ в рыночной экономике — это исследование рынка, живущего по законам спроса и предложения. Цена на фондовом рынке зависит от совокупности капиталов, инвестируемых в биржевые активы и от объема предлагаемых для продажи биржевых активов. На втором этапе для установления приоритетов инвестирования средств большое значение имеет индустриальный анализ. Цены на большинство акций меняются вместе и в соответствии с основной рыночной тенденцией. Но при этом следует учитывать, что при падении цен наиболее сильно падает курс тех активов, которые имеют под собой слабую основу. Наиболее важным является анализ конкретного предприятия, который предполагает изучение деятельности фирмы, оценку ее финансового состояния и положения на рынке. Касаясь этапа фундаментального анализа, задача которого проанализировать инвестиционные качества финансовых активов и спрогнозировать цену на них, следует рассмотреть четыре основных элемента оценки:

К инструментарию фундаментального анализа относится метод коэффициентов. Наиболее часто используются следующие коэффициенты:

21. Технический анализ в биржевой торговле. Сущность Технический анализ — метод прогнозирования цен с помощью рассмотрения графиков движений рынка за предыдущие периоды времени. Профессиональный технический анализ обычно строится с использованием максимального количества доступных индикаторов, в идеале — всех трех. Три аксиомы технического анализа Аксиома 1. Движение рынка учитывают все. Любой фактор, влияющий на цену, заранее учтен и отражен в ее графике. Поэтому изучение графика цен — все, что требуется для прогнозирования. Цена чутко реагирует на изменение всех внешних условий. Технический аналитик делает вывод, если цена на товар растет, то спрос превышает предложение. Рост и спад цены вызывается определенными фундаментальными причинами. Аксиома 2. Цены двигаются направленно. Это предположение стало основой для создания всех методик технического анализа. Главной задачей технического анализа является именно определение трендов для использования в торговле. Существует три типа трендов:

Можно определить бычий тренд как тот, при котором движения цены вверх более сильны. При медвежьем тренде доминирующим будут движения вниз. При боковом — колебания цены по сравнению с предыдущими движениями вверх или вниз весьма незначительны. Все теории и методики технического анализа основаны на том, что тренд двигался в одном и том же направлении, пока не подаст особых знаков о развороте. Аксиома 3. История повторяется. Происходит это потому, что из века в век человеческая психология в основе своей неизменна. По сути, технический анализ занимается именно историей определенных событий, связанных с рынком, а значит, изучением человеческой психологии. Ведь главный «двигатель» цен — социально-массовое, эмоциональное настроение. Оно повторяется на протяжении всей истории и отражается в графиках движений рынка. С точки зрения технического анализа, понимание будущего лежит в изучении прошлого. Самое важное для пользователей технического анализа заключается в том, что он работает, принося владеющим им немалые доходы. Технический анализ гласит: можно прогнозировать цены для всех рынков и любых периодов времени, от минуты до нескольких лет. На товарных рынках технический анализ настолько же применим к ценам на золото, нефть и природный газ, насколько к ценам на кофе и сахар. На финансовых рынках можно так же успешно работать с курсом доллара к немецкой марке, как и с японским индексом NIKKEI. Главное для него — достаточное количество данных о предыдущих движениях того или иного рынка, а все остальное почти не имеет значения. Специалист по техническому анализу обладает возможностью видеть общую картину движения цен сразу и составляет прогнозы ценовой ситуации направления в целом. Из этого автоматически вытекают советы по вступлению в биржевые сделки. В рамках технического анализа определена следующая классификация. Графические методы. Под графическими понимаются те методы, в которых для прогнозирования используются наглядные изображения движений рынка. Эти методы различаются в зависимости от того, на каком типе графика строятся. Например, классические фигуры строятся на линейных либо гистограммных чартах. А особые способы построения ценовых графиков, привили к развитию отдельных рукавов прогнозирования только на их основе. Методы, использующие фильтрацию или математическую аппроксимацию. Эти методы бурно развиваются последние 25 лет вместе с компьютерной техникой. Каждый из них сложно воплотить вручную. Для этого пришлось бы проводить громоздкие вычисления для каждого отрезка времени ценового графика, а затем аккуратно наносить полученные значения на бумагу. Многие трейдеры используют их, особенно не вникая в суть построения. Теория Циклов. Теория Циклов занимается циклическими колебаниями не только цен, но и природных явлений в целом. Почти все методы технического анализа укладываются в эту классификацию. 22. Методы и модели технического анализа Технический анализ— прикладная социальная психология. Его назначение— выявить тенденции в поведении толпы и их изменения с целью принятия разумных биржевых решений. Технический аналитик выявляет настроения рынка, ставя перед собой совокупность следующих целей: Методы технического анализа делятся на ряд категорий: 1. Графические методы В графических методах для анализа используется обычное или трансформированное изображение рынка. Обычно эти методы основаны на каких-либо повторяющихся шаблонах поведения цены. К графическим методам обычно относят классические рыночные модели, линии тренда, поддержки и сопротивления, каналы, японские свечи, кресты-нули и т. д. 2. Цифровые фильтры и математическая аппроксимация . Методы, использующие фильтрацию или математическую аппроксимацию ценовых рядов. Эти методы весьма условно разделяются на ряд категорий: Трендовые индикаторы. Трендовые индикаторы показывают силу основной тенденции рынка и ее направление, например Toving Average, Directional Tovetent, Parabolic, Kauftan Efficiency Ratio и т. д. Индикаторы волатильности (изменчивости). Указывают на силу изменчивости рынка, силу движений, не зависящих от основного тренда, например, Standard Deviation, Bollinger Bands и т. д. Индикаторы ускорения (момента). Этот очень широкий класс методов используется для определения текущей скорости изменения цены (ускорения). К ним относятся большая часть осцилляторов, например, Totentut, Relative Strength Index и Price Rate-Of-Change, S&a^hatetic Oscillator и т. д. Методы определения циклa. К ним относятся различные индикаторы, использующие в своей основе спектральный анализ Фурье или построение Трибометрических кривых. Методы исследования объема - класс индикаторов использует в качестве основных данных временные ряды объема торговли и используется для определения силы рыночного движения, поскольку считается, что чем больше объем торгов, тем больше инвесторов в движение, а значит, оно не является ложным. Индикаторы уровней поддержки и сопротивления. Методы, указывающие, что текущее движение, вероятно, остановится на определенном уровне, например, Toving Average Envelopes, Fibonacci Retracetents и т. д.

5. Разное Существует также большое разнообразие методов, которые нельзя причислить ни к одной группе. Часто встречаются торговые системы, торгующие на основе данных по электромагнитному полю земли, солнечной активности, лунным циклам. Существуют компании, которые поставляют эти данные в режиме реального времени. По оценкам, технический анализ является наиболее популярным классом методов. В той или иной мере его используют около 50 % трейдеров. |