Богатин Ю.В., Швандар В.А. Экономическое управление бизнесом. Бизнесом

Скачать 1.33 Mb. Скачать 1.33 Mb.

|

|

Резервы и пути повышения надежности бизнеса. Создавая свой бизнес, предприниматель должен стремиться по возможности сократить производственную программу самоокупаемости, а для этого надо хорошо знать основные резервы такого сокращения и пути их реализации. Если судить по формуле 6.36, то сформулировать основные поэлементные резервы снижения производственной программы самоокупаемости особого труда не составляет. К ним относятся: • повышение продажной цены производимого товара; • сокращение постоянных затрат предприятия; • сокращение переменных затрат на производство. Рассмотрим влияние реализации указанных резервов на сокращение производственной программы самоокупаемости. Пусть при создании нового предпринимательского дела бизнес, производственная мощность которого составляет Nmед. продукции, имел базовую производственную программу самоокупаемости Ncб. Анализ показал, что эту программу можно понизить, добившись тем самым не только повышения прибыли, но и снижения риска убыточности производства. Из формулы видно, что повышение цены товара (при прочих постоянных факторах) уменьшает производственную программу самоокупаемости и существенно сдвигает ее величину к нулевой отметке, ибо Nc < Ncб. Тем самым повышается надежность бизнеса, создаются условия его стабильности. Но при этом возникает вопрос: как и за счет чего в рыночных условиях можно повысить цену производимого товара? Здесь четко надо представлять, что произвольно, только по желанию предпринимателя, цену товара повысить весьма проблематично. Она в огромной степени зависит от конъюнктуры рынка, которая зачастую не зависит от предпринимателя и не управляется им, хотя в определенных случаях такое воздействие имеет место на практике (например, в случае монопольного рынка). В основном повышение цены товара следует связывать с повышением качества производимой продукции с таким расчетом, чтобы она выгодно отличалась от аналогичной продукции, выпускаемой конкурентами. Это и есть единственный путь повышения цены товара, который зависит исключительно от самой фирмы. Все другие пути носят исключительно рыночный и конъюнктурный характер, а, следовательно, по сути дела отражают неопределенность будущей рыночной ситуации. А она может работать не только на повышение цены товара, но и на ее понижение. Поэтому заранее принимать этот путь и рассчитывать на него не представляется возможным. Следующий резерв сокращения программы самоокупаемости — это, по возможности, снижение постоянных затрат. Из анализируемой формулы видно, что если снизить величину постоянных затрат по сравнению с базисным их значением при прочих постоянных факторах, то производственная программа самоокупаемости, как и в случае с повышением цены товара, существенно уменьшится. Программа Ncбудет тогда меньше этой же программы в базовом периоде Ncб. Во многих случаях при создании нового дела сокращение первоначально намеченных постоянных затрат есть серьезный резерв повышения надежности бизнеса. Использование такого резерва реализуется путем пересмотра проекта нового дела. Надо тщательно проверить состав инженерно-технического персонала, административно-управленческих кадров, численность прочих служащих и рабочих-повременщиков, которые не заняты непосредственно изготовлением выпускаемой продукции, а заняты обслуживанием основного производства или выполняют вспомогательные операции. В большинстве случаев тщательный анализ кадрового состава, рационализация приемов работы, совмещение профессий и прочие улучшения позволят существенно снизить расходы на постоянную часть заработной платы. Подобный анализ с аналогичными результатами может быть проведен с материальными затратами, расходами на топливо и энергию, которые не касаются основного производства, но используются на вспомогательных и обслуживающих процессах (например, расходы на отопление, освещение, вентиляцию и т.п.). Многие действующие предприятия при переходе к рынку испытывали серьезные трудности с содержанием социальной сферы производства (жилье, медицинское обслуживание, санатории-профилактории, образовательные учреждения и т.п.). Они стали освобождаться от этой сферы, передавая ее в муниципалитеты и снижая тем самым свои постоянные затраты. Создавая новое предпринимательское дело, об этом надо обязательно думать, не осложняя его бременем содержания социальной сферы. Наконец, последний из поэлементных резервов сокращения производственной программы самоокупаемости — это снижение переменных затрат. Здесь очень часто заложены значительные резервы возможной рационализации производства за счет сокращения таких затрат. В основном их реализация связана с использованием новейших научно-технических достижений: прогрессивной технологии изготовления продукции, высокопроизводительного оборудования и высоконадежного инструмента и пр. Все это должно снизить расход материальных ресурсов на каждую изготовленную единицу продукции, рост производительности труда, экономию топлива и энергии на технологические нужды. В конечном счете прогресс в области производства поможет существенно снизить производственную программу самоокупаемости. Разумеется, использование каждого из рассмотренных поэлементных резервов при создании нового предпринимательского дела — очень важное направление повышения надежности будущего бизнеса. Однако гораздо важнее обеспечить реализацию комплексных резервов, когда одновременно используются два или еще лучше три резерва сразу, благодаря чему можно получить весьма значительный эффект, т.е. отношение Nm : Nc max. Тогда в соответствии с данными таблицы 6.2 можно добиться сверхнадежного бизнеса с низким уровнем производственного риска. Чтобы лучше ощутить влияние использования комплексных резервов сокращения производственной программы самоокупаемости, рассмотрим конкретный числовой пример. Пусть предприятие при его создании имело по проекту производственную мощность Nm = 1000. Остальные исходные данные следующие.

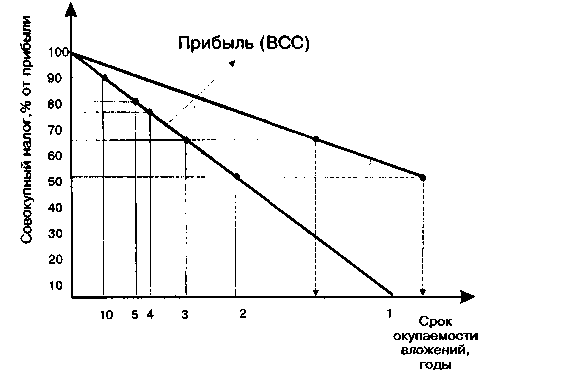

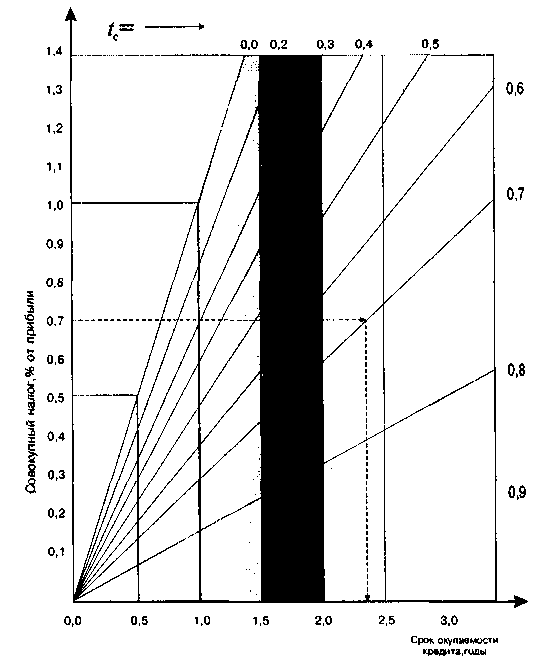

В соответствии с формулой 6.36 производственная программа самоокупаемости базового варианта составит Nc= 35000 : (100 - 30) = 500. При реализации резерва повышения цены товара Nc = 35000 : (120 - 30) = 388,9. При реализации резерва снижения постоянных затрат Nc = 29250: (100 -30) = 421,4. При реализации резерва сокращения переменных затрат Nc= 35000 : (100 - 22) = 448,7. Таким образом, реализация каждого резерва в отдельности дает определенный эффект, но он в общем-то незначителен. Посмотрим, что произойдет, если комплексно использовать все резервы одновременно. В этом случае производственная программа самоокупаемости составит Nc= 29250 : (120 - 22) = 298,5. Полученный результат убедительно голосует за комплексное использование имеющихся резервов повышения надежности бизнеса. Есть еще один важный резерв для решения задачи формирования высоконадежного рыночного бизнеса с малым риском ― создание предприятия с определенной производственной мощностью, т.е. предприятия определенного размера. Хорошо известно, что крупные предприятия имеют много преимуществ перед мелкими, и главное из них заключается том, что на крупном предприятии можно получить относительно дешевую продукцию, обеспечить ее высокое качество и в случае полного использования производственной мощности и значительного спроса на выпускаемую продукцию успешно конкурировать с другими предприятиями и иметь высокодоходный бизнес. Однако есть и негативный момент. Он состоит в том, производственная программа самоокупаемости достаточно обширная и охватывает примерно 50% производственной мощности предприятия. А это значит, что в случае изменения конъюнктуры рынка и сокращения спроса на выпускаемую продукцию такое предприятие очень быстро и часто попадает в трудное положений и находится на грани фактического банкротства. В качестве примера можно сослаться на экономическое положение такого крупного предприятия, гиганта сельхозмашиностроения, как АО «Ростсельмаш», в каком оно оказалось в период 1992―1997 и в последующие годы. Производственная мощность его составляет примерно 80 тыс. высокопроизводительных зерноуборочных комбайнов в год. Что касается спроса на комбайны, то из-за сложившейся ситуации в стране он упал весьма значительно и составлял в указанные годы всего несколько тысяч комбайнов в год. В результате предприятие оказалось фактическим банкротом, и если бы не государственная поддержка, то оно перестало бы существовать. Предприятия с небольшой производственной мощностью не имеют преимуществ крупного производства, но зато обладают, как правило, высокой рыночной надежностью. Падение спроса на продукцию не отразится на их экономическом и финансовом положении столь катастрофично, как это происходит с крупным бизнесом. Поэтому при организации нового предпринимательского дела очень важно правильно обосновать производственную мощность будущего предприятия, чтобы оно было достаточно надежным и конкурентоспособным в любой рыночной ситуации. Производственная программа самоокупаемости производства по критерию вновь созданной стоимости. В главе 5 был рассмотрен вопрос о принятии оптимального планово-управленческого решения по критерию максимума вновь созданной стоимости. Вопрос этот имеет не только чисто теоретическое значение, но и огромную прикладную направленность. Дело в том, что существует большое количество предприятий, которые по результатам производства не формируют фонда заработной платы и не определяют прибыль. Они создают у себя так называемый доход производства, из которого осуществляют оплату труда, производят, если это потребуется, необходимые инвестиции в развитие производства, вносят в бюджет налоговые платежи. Определяется этот доход как разница между выручкой и всеми понесенными в процессе производства затратами (исключая заработную плату со всеми сопутствующими ей начислениями в пенсионный фонд и в фонд социального страхования). К затратам относятся расходы на сырье, материалы, комплектующие изделия, на топливо и энергию, на быстроизнашивающиеся предметы, инструмент, а также амортизация, арендная плата, страховые платежи, затраты на рекламу и пр. Указанный доход есть по сути дела показатель вновь созданной стоимости. По физическому смыслу он представляет собой сумму заработной платы (со всеми начислениями) и балансовой прибыли. Однако по экономическому смыслу вновь созданная стоимость не представляет собой указанной суммы, ибо предприятие, работающее по критерию вновь созданной стоимости ни заработной платы, ни прибыли у себя не формирует. Вновь созданная стоимость — результат труда коллектива предприятия, прибавочный продукт, полученный в процессе производства сверх понесенных затрат и распределяемый между трудовым коллективом и обществом в целом. На величину вновь созданной стоимости в процессе производства общество в лице государства становится в данную единицу времени богаче. Поэтому критерий вновь созданной стоимости потенциально несет в себе пока что неиспользуемую в отечественной экономике возможность надежно отслеживать основные результаты производства на любом предприятии и, следовательно, направлять его деятельность в нужное обществу русло. К предприятиям, деятельность которых оценивается по критерию вновь созданной стоимости, относятся такие предприятия, средства производства которых полностью принадлежат трудовому коллективу. Это, например, предприятия частные (семейные), а также основанные на коллективно-долевой собственности. Положительно использовать этот критерий могут и государственные предприятия, и предприятия со смешанной собственностью. В последнем случае надо соответствующим образом реорганизовать производство и структуру, их производственных подразделений. Критерий вновь созданной стоимости обладает еще одним полезным свойством, суть которого сводится к следующему. Предположим, что конкретное предприятие осуществляет производство исходя из вновь созданной стоимости. У него имеется определенная выручка от реализации продукции, которая есть функция объема производства продукции в натуральном выражении и цены единицы продаваемого товара. Эта функция выглядит следующим образом: В = N · Ц, (6.38) где В — выручка от реализации произведенного товара в единицу времени. В процессе производства предприятие несет определенные затраты, перечень которых приведен выше. Это овеществленные затраты, или затраты прошлого труда. Разница между выручкой и затратами прошлого труда и будет составлять искомую вновь созданную стоимость. При этом, очевидно, имеется вполне определенная производственная программа, при которой указанная разница окажется равной нулю. Определим эту производственную программу, но прежде запишем функцию затрат прошлого труда: Зпт = N · Мn + Мпос, (6.39) где Зпт — затраты прошлого труда для производства продукции; Мn — переменные (пропорциональные) затраты прошлого труда на единицу производимой продукции; Мпос — постоянные затраты прошлого труда в единицу времени. Приравняем между собой правые части выражений 6.38 и 6.39. N · Ц = N · Мn + Мпос Данное равенство имеет место при обеспечении производственной программы самоокупаемости производства, но исчисленное не по прибыли, а по вновь созданной стоимости. Поэтому обозначим искомую производственную программу черезNвс и введем это обозначение в рассматриваемое равенство вместо программы N. Тогда получим Nвс · Ц = Nвс·Мn + Мпос . Теперь, преобразовав записанное уравнение и разрешив его относительно искомой производственной программы, будем иметь:  (6.40) (6.40)Если сравнить полученную формулу для определения производственной программы самоокупаемости по критерию вновь созданной стоимости с формулой 6.36, которая позволяет решить ту же задачу, но по критерию прибыли предприятия, то можно обнаружить следующее. Во-первых, по своей конструкции и структуре обе формулы абсолютно одинаковы. Во-вторых, производственная программа самоокупаемости по критерию вновь созданной стоимости Nвс всегда будет меньше аналогичной программы по критерию прибыли предприятия Nc. Это объясняется тем, что числитель у первого критерия меньше, чем у второго, ибо постоянные затраты прошлого труда, естественно, представляют только какую-то часть полных постоянных затрат. Кроме того, знаменатель у первого критерия больше знаменателя второго критерия по той же причине. Разумеется, эти рассуждения будут справедливы, если цена товара по обоим критериям остается одинаковой. А другого и быть не должно, ибо тогда сравнение окажется невозможным. На графике (рис. 6.5) видно, что программа самоокупаемости Nс, построенная на основе полных постоянных и переменных затрат (изображенных штриховыми линиями), значительно больше программы Nвс, которая определяется по постоянным и переменным затратам прошлого труда. Причем смещение последней программы в сторону начала координат значительное.  Рис. 6.5. Изменение производственной программы самоокупаемости по критерию вновь созданной собственности Следовательно, и надежность бизнеса в случае, когда предприятие работает по критерию вновь созданной стоимости, будет значительно выше, чем надежность аналогичного бизнеса, оцениваемого по критерию прибыли предприятия. Можно строго математически это доказать. Для этого возьмем отношение производственных программ самоокупаемости по двум рассматриваемым критериям и проанализируем полученный результат.  где К3 — коэффициент, учитывающий структуру постоянных затрат производства: К3 = Спос : Мпос > 1; Кд — коэффициент, учитывающий структуру маржинального дохода: Кд = (Ц Мп) : (Ц Сп) > 1 Судя по полученным результатам, оба коэффициента всегда больше единицы, а их произведение больше каждого из сомножителей. Следовательно, коль скоро производственная программа Nвс < Nс, надежность бизнеса, построенного по критерию вновь созданной стоимости, всегда выше, а риск убыточности производства всегда меньше, чем аналогичные характеристики у бизнеса, который функционирует по критерию прибыли предприятия. Именно поэтому в переходный период, начиная с января 1992 г., агробизнес в России не прекратил своего существования, обеспечив свою живучесть в весьма тяжелых условиях производства за счет очень низкой производственной программы самоокупаемости. Это дало агробизнесу возможность обеспечить высокую надежность и малый риск своего функционирования, хотя ни о какой прибыли в нем речи не может быть. Была лишь небольшая оплата труда работников сельскохозяйственной сферы. Она и сохранила производство, рабочие места, обеспечила хоть и небольшой, но все же устойчивый доход людям, позволив им выжить в трудные времена и продолжить свое, нужное обществу, дело. В то же время многие промышленные предприятия почти полностью прекратили свое производство, задолжав своим рабочим огромные суммы начисленной заработной платы. Анализ позволяет сделать вывод о том, что не только новое предпринимательское дело, но и действующие предприятия надо смело и энергично переводить на работу по критерию вновь созданной стоимости. Это обеспечит им более высокую надежность и меньший риск производства, повысит ценовую конкурентоспособность в той рыночной нише, в которой они действуют. Для этого необходимо существенно изменить систему оплаты труда работников предприятия, построив ее на основе полученных конечных результатов производства, под которыми следует понимать вновь созданную стоимость, из которой уплачены платежи в федеральный и местный бюджеты в виде налогов. При такой системе оплаты труда работники предприятия за один и тот же труд будут получать по-разному, в зависимости от положения, какое предприятие будет занимать в рынке. Если предприятие успешно производит нужный обществу товар, реализует его по высоким ценам, то оплата труда работников предприятия будет высокой. Если предприятие будет испытывать трудности со сбытом своей продукции, она будет залеживаться на складе и продаваться по низким ценам, то оплата труда членов производственного коллектива окажется очень низкой. Работники предприятия должны предпринимать соответствующие меры, чтобы вывести свое производство на уровень высокой рентабельности и конкурентоспособности. 6.5. Оценка окупаемости капитальных затрат при создании бизнеса При создании нового дела, как правило, требуется значительный первоначальный капитал. Он используется как капитальные вложения, направляемые на формирование следующих элементов производства: • покупка земельного участка (в случае, если законодательством предусмотрена возможность продажи земли); • оплата стоимости незавершенных объектов на земельном участке; • оплата стоимости завершенных объектов на участке; • строительно-монтажные работы по созданию необходимых производственных площадей; • покупка технологического, силового и транспортного оборудования; • создание или пополнение необходимых для производства оборотных средств; • проведение проектно-изыскательских и проектных работ; • наладка оборудования и освоение проектной мощности предприятия; • приобретение лицензий, оплата научно-технической документации и ноу-хау. Разумеется, при создании нового дела не все из перечисленных направлений капитальных вложений имеют место. Все зависит от характера будущего производства, от его масштабов, степени завершенности, специализации производства и т.п. Но есть и такие элементы, которые всегда присутствуют в производстве и требуют для своего формирования обязательных капитальных вложений. Речь идет о затратах на обеспечение производственных площадей, приобретение оборудования и формирование оборотных средств. Как правило, на эти цели расходуется до 90―95% всех необходимых вложений. Чтобы оценить эффективность капитальных вложений, направляемых на создание нового предпринимательского дела, определить, выгодно ли вкладывать средства в данный бизнес или экономичнее направить их на реализацию альтернативного проекта, необходим оценочный инструмент, в основе которого лежит такой важный показатель, как срок окупаемости капитальных вложений, который зависит от: • величины балансовой прибыли или вновь созданная стоимость; • величины капитальных вложений; • совокупного налога в процентах от балансовой прибыли или вновь созданной стоимости. На графике (рис. 6.6) величина совокупного налога откладывается в процентах по оси ординат, а срок окупаемости вложений — по оси абсцисс. При этом для сравнения результатов по двум разным проектам проведены два луча. Каждый из них характеризует определенную балансовую прибыль (ВСС). Луч, у которого прибыль меньшая и составляет величину П, обозначен цифрой 1, второй луч имеет прибыль в 2,5 раза большую и обозначен цифрой 2.  Рис. 6.6. Показатели срока окупаемости капитальных вложений Остановимся пока на первом луче. Его балансовая прибыль (или ВСС) — П, и при совокупном налоге, равном нулю, срок окупаемости вложений составит один год (так как вложения в новое дело точно соответствуют П). Из графика четко можно проследить, что чем больше совокупный налог, тем больше оказывается и срок окупаемости вложений. Так, при совокупном налоге в 50% срок окупаемости составит уже два года, при совокупном налоге в 80% — 5 лет и т.д. Лучший проект — это тот, у которого срок окупаемости вложений наименьший. Поэтому увеличение налогового бремени сокращает чистую прибыль (ВСС), оставляет предприятию меньше средств на развитие и тем самым суживает возможность расширения предпринимательства. Теперь обратимся ко второму лучу. Он означает большую прибыль предпринимательского дела или большую вновь ее данную стоимость. Как видно из рисунка, при одном и том уровне налогообложения срок окупаемости той же величий капитальных вложений будет существенно меньше. Следовательно, чем больше при внедрении нового дела окажется у предприятия балансовая прибыль (ВСС) и чем меньше будет у него совокупный налог, тем быстрее окупятся его вложения и эффективнее окажется реализуемый проект. Смоделируем математически наши рассуждения, для чего примем следующие обозначения: К — капитальные вложения в проект нового дела; П — балансовая прибыль (ВСС) предприятия за год его деятельности после освоения производственной мощности нового дела; н — величина совокупного налога от балансовой прибыли (ВСС) предприятия в долях от единицы (количество процентов налогообложения, деленное на 100); Т — срок окупаемости капитальных вложений в новое дело, годы. Теперь определим искомый срок окупаемости вложений формуле  Однако это не окончательная величина срока окупаемости вложений, надо еще учесть период разработки, реализации проекта и освоения производственной мощности. С учетом такой поправки формула примет вид:  где ∆Т — период от начала реализации проекта нового дела до освоения его производственной мощности, годы. Например, если капитальные вложения составляют К = 100, балансовая прибыль П = 77, совокупный налог н = 0,35, период освоения проекта ∆Т = 0,5 года, то срок окупаемости нового предпринимательского дела составит:  Полученный результат, хоть и очень важен, но ничего не говорит о том, насколько эффективен проект нового дела. Чтобы судить об эффективности проекта, надо срок его окупаемости сравнить с нормативом, т.е. выдержать следующее условие: (1 : Т) > Ен, где Ен — норматив эффективности капитальных вложений, который каждая фирма устанавливает для себя самостоятельно (в качестве ориентира величину норматива можно принимать на уровне годовой учетной ставки процента по депозитам высоконадежного банка, и в этом смысле данный норматив будет означать эффективность вложений в альтернативный вариант использования средств путем помещения их в банк под определенный процент). Например, если Т = 2,5 года (как получилось по рассмотренному примеру), а банк по депозитам выплачивает вкладчику 20% годовых (т.е. Ен = 0,2), то легко установить, что при таких условиях предпринимательское дело оказывается достаточно выгодным. И это подтверждается следующим расчетом: 1 : 2,5 = 0,4 > 0,2 , т.е. лучше получать от проекта 40% годовых, чем от банка только 20%. Однако данный вывод еще не окончательный, ибо если вложения средств в высоконадежный банк практически лишены риска, то о предпринимательском проекте такого не скажешь. Поэтому надо учесть надежность предпринимательского дела и риск вложений в него. В окончательном виде условие выгодности вложений в предпринимательский проект можно представить в виде следующего выражения:  (6.41) (6.41)где Е — коэффициент эффективности капитальных вложений в новое предпринимательское дело; Ер — дополнительная норма эффективности капитальных вложений с учетом риска данного бизнеса (рекомендации о величине этой нормы приведены в табл. 6.2). Если продолжить решение вышеприведенного примера, то можно признать новое предпринимательское дело достаточно эффективным при условии, что величина дополнительной нормы эффективности, учитывающей риск вложений, составит меньше Ер = 0,2. А это значит, что проект можно принять, если коэффициент Хр(формула 6.37) будет больше трех. Тогда условие 6.41 будет строго выдерживаться. В противном случае от такого нового дела, как неэффективного и низконадежного, следует решительно отказаться или пересмотреть основные технико-экономические и финансовые показатели данного бизнеса в сторону их существенного улучшения. 6.7. Оценка эффективности кредита при создании нового дела Организация нового предпринимательского дела требует значительных инвестиций, и не всегда предприниматель при наличии высокоэффективного проекта нового дела располагает, необходимыми средствами, чтобы этот проект реализовать. Следовательно, перед ним в этом случае сразу возникает проблема: где взять недостающие деньги? Источники покрытия денежного дефицита могут быть разными. Например, можно взять в компаньоны кого-то, имея в виду, что тот внесет недостающие средства в общее дело. Однако тогда предприниматель вынужден будет делить с компаньонами полученные доходы. Наиболее распространенным является покрытие дефицита за счет займа денежных средств у банка, т.е. получение кредита на определенный срок и за определенную плату. Но кредит кредиту рознь. Кредит может (и должен) помочь предпринимателю освоить новое дело и тем самым внести свою лепту в общее национальное благосостояние, расширяя производство, увеличивая количество рабочих мест и занятость населения, оплачивая налоги. Следовательно, кредит должен быть выгоден предпринимателю, иначе какой в нем практический смысл. Однако, как показал опыт первых лет переходного периода, действительность далеко не соответствует желаемому положению дел. Как правило, кредиторы в тот период устанавливали грабительские проценты пользование ссудами, вследствие чего не все предприниматели могли себе позволить воспользоваться этим источником средств. Развитие предпринимательства и сейчас в огромной степени тормозится именно из-за дороговизны кредитных ресурсов, когда их использование становится неэффективным. Следовательно, чрезвычайно важно уметь с научно-обоснованных позиций определять эффективность кредита, устанавливать экономические границы, в пределах которых его использование будет оправданным, и провести анализ очередности предпочтительности кредитообеспечения в переходный период. На этой основе можно разработать конкретные рекомендации по совершенствованию кредита и более широкому его использованию в предпринимательской деятельности. Чтобы выполнить эту работу, рассмотрим с помощью графика (рис. 6.7) основные временные компоненты, имеющие место с момента начала осуществления проектного решения до момента полного возвращения денежной задолженности за счет чистой прибыли (ВСС) предприятия. Этот период и будет сроком окупаемости кредита.  Рис. 6.7. Учет временных факторов Рис. 6.7. Учет временных факторовпри определении срока окупаемости кредита Будем считать момент А началом реализации нового дела и одновременно моментом, когда требуются уже какие-то вложения в него. От момента А до момента В идет процесс формирования материальной и организационной базы нового дела, освоения созданной мощности и реализации первого производственного цикла, включая полный оборот оборотных средств. За этот период будет создана и реализована товарная продукция, произведены все денежные расчеты, вплоть до поступления денежных средств за реализованную продукцию на расчетный счет предпринимателя в банке. С момента В производство будет функционировать в нормальном режиме с определенной длительностью каждого оборота оборотных средств. К моменту С завершится первый год функционирования нового дела, к моменту Д — второй год и т.д. Введем следующие обозначения временных характеристик нового предпринимательского дела: t — период, необходимый для становления нового дела и осуществления начального производственного цикла, включая полный оборот оборотных средств, годы (на графике период от момента А до момента В); ∆t — время от момента взятия кредита предпринимателем до момента завершения начального производственного цикла, годы (по экономическому смыслу время ∆t полностью вписывается в период t, т.е. ( ∆t ≤ t); — длительность одного оборота оборотных средств в процессе нормального функционирования нового дела и полного освоения его производственной мощности, годы (при этом J < t); z — количество оборотов оборотных средств в течение года в процессе нормального функционирования нового дела (т.е. после освоения его производственной мощности): z = 1 : или z · = 1 . (6.42) Будем далее считать, что за один оборот оборотных средств предприятие создает балансовую прибыль (или ВСС) в размере П. Тогда величину П можно определить по формуле П = В - М - З - Рп , (6.43) ВСС = В - М - Рп , (6.44) где П — балансовая прибыль предприятия за один оборотоборотных средств (без платежей за банковский кредит и без налогов); ВСС — вновь созданная стоимость за один оборот оборотных средств (без платежей за банковский кредит и без налогов); В — выручка предприятия от реализации продукции за период одного оборота оборотных средств; М — материальные и топливно-энергетические затраты за один оборот оборотных средств; З — заработная плата наемных работников предприятия за тот же период (со всеми начислениями); Рп — прочие платежи (амортизация, аренда производственных площадей и оборудования, страховка, реклама и пр.) за тот же период. В дальнейшем под величиной П в зависимости от конкретных обстоятельств будем понимать либо балансовую прибыль, либо вновь созданную стоимость, применив обобщающий термин доход. Определим чистый доход за один оборот оборотных средств по формуле Чистый доход = П минус платежи за кредит минус налоги. (6.44) Определим платежи за банковский кредит за один оборот оборотных средств. Платежи за кредит =  (6.45) (6.45)где β — установленная плата за банковский кредит в процентах годовых от кредитной суммы; V — величина денежных средств, взятых предпринимателем в качестве кредита. Пересчитаем платежи за кредит на величину получаемого дохода:  (6.46) (6.46) где ƒк — доля платежа за банковский кредит из дохода предприятия за один оборот оборотных средств. Определим величину налоговых платежей за один оборот оборотных средств: Налоги = Нс : z = t Нс(6.47) где Нс — совокупные налоговые платежи предприятия за год его деятельности. Теперь пересчитаем налоги предприятия на величину получаемого дохода: t Нс =fн П, откуда  (6.48) (6.48)Подставив платежи за кредит и налоговые платежи в формулу 6.48, получим: Чистый доход = П - ƒk · П -ƒн · П = П (1 -ƒk -ƒн). В окончательном виде можно записать: Чистый доход = П - (1 - ƒс), (6.49) где ƒс — совокупные платежи за банковский кредит и налоговые платежи в долях от дохода: ƒс = ƒк + ƒн · (6.50) Полученные зависимости (формулы 6.49 и все остальные, с ней связанные) дают основание определить эффективность кредита. Наиболее предпочтительным и понятным для всех показателем эффективности кредита является срок его окупаемости. Определить его можно, если величину кредитной суммы разделить на чистый доход за один год работы предприятия. В первом приближении формулу для определения срока окупаемости кредита можно представить в следующем виде:  где Ткр— срок окупаемости кредита за счет дохода нового дела, годы. Однако эта формула не окончательная. Чтобы довести ее до завершающей стадии, необходимо этот срок уменьшить на величину одного оборота оборотных средств (т.е. снять т), который учтет начальный оборот, и прибавить время взятия кредита внутри начального цикла (т.е. прибавить ∆t). Тогда формула примет вид  где Кт — коэффициент корректировки срока окупаемости кредита, учитывающий временные поправки в начальном производственном цикле. Величину этого коэффициента можно определить по формуле  (6.51) (6.51)В окончательном виде формула срока окупаемости кредита будет такой:  (6.52) (6.52)где Пг — годовой размер дохода (балансовой прибыли, или ВСС). Из полученных формул легко установить, что если ∆t = , то коэффициент корректировки будет равен Кm = 1 ,0. Но это лишь частный случай. В более общем случае корректирующий коэффициент будет либо немного меньше, либо чуть больше единицы. Рассмотрим простейший пример расчета срока окупаемости кредита. Пусть при организации нового дела предприниматель берет кредит в размере V= 50000 руб. на 4 месяца (∆t = 0,333 года) до момента окончательного освоения производственной мощности. Весь начальный цикл организации производства составляет t = 0,5 года. Длительность одного оборота оборотных средств t = 0,25 года. Получаемая балансовая прибыль за один оборот оборотных средств П = 40000 руб. За использование кредитных средств установлена плата β = 40% годовых от величины заемных средств. Совокупный годовой налог составляет Нс = 65000 руб. Определить срок окупаемости кредита. Прежде всего по формулам 6.46 и 6.48 рассчитаем платежи банковский кредит и налоги в долях от прибыли:   По формуле 6.50 определим долю совокупных платежей от балансовой прибыли предприятия: ƒс = 0,125 + 0,4065 = 0,53125. По формуле 6.51 определим величину корректирующего коэффициента:  Теперь, когда вся информация подготовлена, определим искомую величину срока окупаемости кредита по формуле 6.52:  Таким образом, кредит окупится за 0,75 года, или за три квартала. Следует отметить, что если предприниматель, создавая новое дело, не планирует его длительное функционирование и думает его завершить за один цикл, то в расчете принимается Кт = 1,0. Следует отметить, что срок окупаемости кредита совсем не означает, что к окончанию данного периода предприниматель обязан вернуть банку долг с выплатой соответствующих процентов. Эти две временные характеристики — не одно и то же. Они и по экономическому смыслу совершенно разные. Так, показатель срока возврата кредита означает лишь, что по договору с банком предприниматель должен вернуть к определенному моменту занятые деньги. А срок окупаемости кредита — это показатель эффективности данного бизнеса, которым занимается предприниматель, означающий, насколько быстро можно заработать такую сумму, чтобы расплатиться с банком, и затем вести свое дело за счет заработанных средств. Судя по основной формуле 6.52, срок окупаемости кредита будет тем меньше, а значит эффективнее будет и бизнес, и кредит для его обеспечения, чем меньше предпринимателю потребуется кредитных ресурсов V, чем быстрее, а значит меньше, окажется длительность одного оборота оборотных средств т, чем больше будет получаемый доход за один оборот П или за год Пг и чем меньше будет выплачиваемый совокупный налог ƒни платежи за используемый кредит fк. Чтобы лучше понять смысл полученной формулы, проиллюстрируем ее с помощью графика (рис. 6.8).  Рис.6.8. Срок окупаемости кредита (при Кт = 1,0) По оси ординат указанного графика отложено отношение произведения величины кредитной суммы и длительности одного оборота оборотных средств к доходу за один оборот, а по оси абсцисс — искомый срок окупаемости кредита. Кроме того, начала координат выходит семейство прямых лучей, отражавших платежи за банковский кредит и налоги в долях от дохода. На графике представлен ключевой пример (в виде штриховых линий), построенный для уяснения метода использования применения на практике этой номограммы с целью определения срока окупаемости кредита. Ключевой пример создан для следующих исходных данных: • величина кредитной суммы V= 140 ден. единиц; • доход предприятия за один оборот П = 20 ден. единиц; • длительность одного оборота t = 0,1 года, или 36 дней; • доля платежей за кредит и налоги от дохода ƒс = 0,7; • корректирующий коэффициент Кт = 1,0. Для этого примера срок окупаемости кредита, как это видно из графика, составляет Ткр = 2,35 года. Это, конечно, достаточно большой срок. Он свидетельствует об относительно низкой эффективности данного бизнеса и вызывает определенные сомнения в целесообразности взятия для него кредита. Чем же обусловлен такой негативный результат? Во-первых, очень большой кредитной суммой и незначительным доходом за один оборот. Во-вторых, и это, пожалуй, самое важное, — значительной величиной платежей за кредит и налогов в долях от дохода. По сути дела из дохода предпринимателя отчисляется 70% за каждый оборот оборотных средств, а ему остается только 30%. Такая мизерная сумма не позволяет предпринимателю быстро окупить взятые в кредит деньги. Однако вернемся к графику. На нем выделены наиболее характерные зоны. Прежде всего, зона высокой эффективности кредита (со сроком окупаемости до 0,5 года). Она имеет место в том случае, когда денежно-временная характеристика кредита, располагаемая на оси ординат, очень мала и не превышает 0,5. В этом случае даже при значительных платежах за кредит и налогов эффективность взятия кредита остается очень высокой, а срок его окупаемости незначителен. В этой зоне в начальный период либерализации цен в России, т.е. с 1 января 1992 г., пользовались кредитом те предпринимательские структуры, у которых длительность одного оборота оборотных средств была незначительной и составляла примерно от 0,1 до 0,2 года, а доход по отношению к величине заемных средств был достаточно высоким. Наиболее характерным примером для этой зоны, несмотря на высокие проценты за кредиты, являлся торговый бизнес, и в частности челночный. Благодаря ему российские магазины, до того имеющие совершенно пустые полки, очень быстро наполнились разнообразными товарами. Следующая зона — тоже достаточно эффективная: у нее срок окупаемости кредита от 0,5 до года. Это как бы вторая волна в общей очередности за кредитными ресурсами. Она характерна тем, что при тех же денежно-временных характеристиках, что и для первой зоны здесь имеет место существенное снижение в результате падения темпов инфляции стоимости кредитных ресурсов (проценты за их использование значительно сократились). Этот период охватывает почти полностью 1996 и 1997 годы. В орбиту кредитования были вовлечены те производства, у которых длительность одного оборота оборотных средств cоставляет примерно до 0,3—0,4 года. К числу основных потребителей кредитов с отмеченными характерными признаками относятся агропереработка и производство пищевых продуктов. Следующая зона хоть и менее эффективная по сравнению с предыдущими, но все-таки достаточно привлекательная для предпринимательства. В ней, как правило, имеет место весьма значительная привлекательность кредитных ресурсов со сроком окупаемости до полутора лет. При этом потребность в кредитах в соизмерении с доходом довольно-таки ощутима. Отношение двух указанных величин колеблется в среднем вокруг цифр 0,5―0,6, а совокупные платежи составляют примерно 60% от дохода. Длительность одного оборота оборотных средств в этой зоне — 0,5—0,8 года. Все это позволяет поставить новые производства, соответствующие в среднем указанным цифровым ориентирам, как бы в третью очередь за получением кредитных ресурсов. В этой зоне находится достаточное количество различных производств, например машиностроение для легкой и пищевой промышленности, производство приборов, аппаратов электробытовой техники, промышленность стройматериалов и т.д. Далее следуют зоны менее привлекательные для кредитных ресурсов. К производствам, тяготеющим к этим зонам, можно отнести, например, машиностроение, у которого длительность производственного цикла весьма значительна (порядка года и выше), а потребность в кредитных средствах очень высока в силу того, что степень износа основных производственных фондов составляет 70―80%. Поэтому для таких производств перспектива получения кредитов, пусть даже на условиях низких процентов, крайне сомнительна. Таким предприятиям, по всей видимости, следует подумать о привлечении инвестиций со стороны для создания необходимых современных рабочих мест, использования прогрессивной технологии и техники, организации производства конкурентной продукции. Трудно в этом случае предложить таким предприятиям что-либо более перспективное. Большие надежды можно возлагать на государственную поддержку по всем возможным направлениям: льготное налогообложение, беспроцентный кредит, поддержка потребителей их продукции и т.п. |