Бух Учет с нуля. Бухгалтерский учет с нуля

Скачать 2.24 Mb. Скачать 2.24 Mb.

|

|

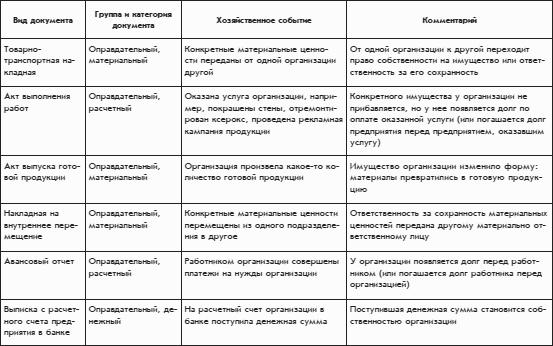

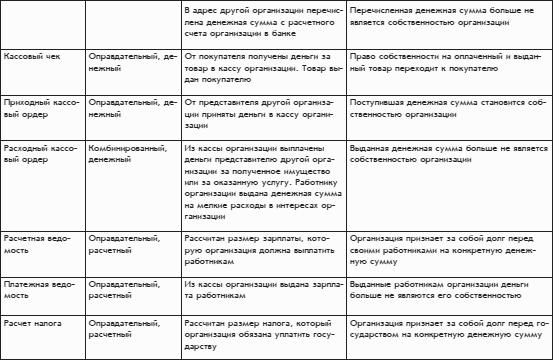

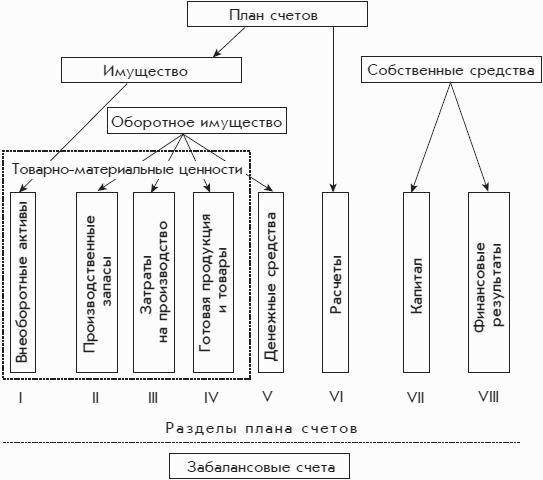

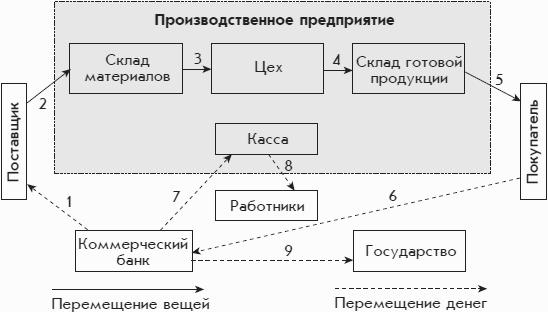

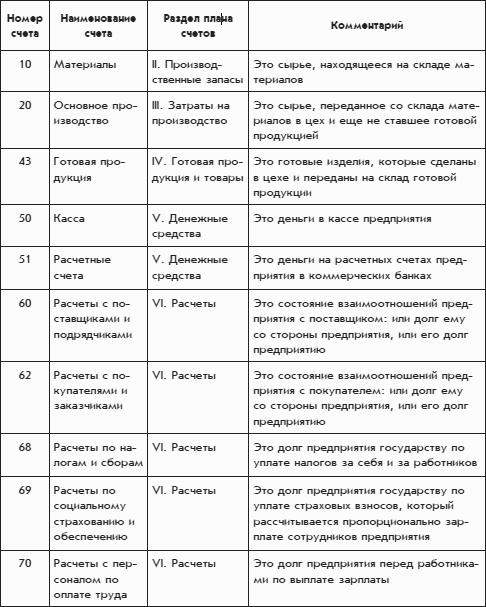

Доверенность – это организационно-распорядительный документ, подтверждающий, что организация доверяет своему работнику от имени организации получить определенные материальные ценности. На доверенности расписываются руководитель и главный бухгалтер организации и ставится ее печать. Получая материальные ценности, работник предъявляет свой паспорт и оставляет доверенность взамен полученных материальных ценностей. Основные виды документов. Из потока документов, которые циркулируют по организации, в первую очередь бухгалтерия работает с документами, которые подтверждают свершившиеся события хозяйственной жизни, т. е. оправдательными и комбинированными документами. Документы, которые бухгалтерия организации получает от других структурных подразделений, как правило, являются материальными документами. В приведенной ниже таблице указаны не все документы, которые могут оказаться в бухгалтерии организации – только унифицированных форм документов в Российской Федерации существует не одна сотня. Но некоторые документы не указаны в таблице сознательно, т. е. это документы, которые являются важными с точки зрения руководства организации, но не слишком существенны с точки зрения бухгалтерии. Это договоры, заключаемые организацией с другими организациями, счета, которые организация выписывает (как говорят бухгалтеры, выставляет) другим организациям для оплаты. Именно на основе договоров и счетов руководитель организует работу предприятия. По своему назначению они относятся к организационно-распорядительным документам. С точки зрения бухгалтерии договоры, счета и любые другие организационно-распорядительные документы – это только предвестники хозяйственных событий. Скорее всего, эти события произойдут. Поэтому договоры и счета также надо подобрать и подшить в нужные папки с целью последующей их сверки с теми документами, которые уже будут подтверждать произошедшее хозяйственное событие. Главным для бухгалтерии является документ, который отражает уже свершившееся событие, – товарно-транспортная накладная или акт выполнения работ. В таблице не упомянуто платежное поручение, которое печатается в бухгалтерии и представляет собой указание банку переслать некоторую денежную сумму с расчетного счета организации на расчетный счет другой организации. Причина та же: платежное поручение – это организационно-распорядительный документ, т. е. предвестник события, которое наверняка произойдет не позже следующего дня после того, как платежное поручение окажется в банке. Но документом, подтверждающим факт свершения самого события, является выписка с расчетного счета предприятия. В таблице также не указаны документы, являющиеся дополнениями к каким-то другим документам. Например, когда оформляется товарно-транспортная накладная, одновременно может быть выписан пропуск на вынос имущества. Этот документ предписывает службе охраны разрешить вынос указанного имущества с территории организации. Одновременно с товарно-транспортной накладной может составляться лист отбора. Этот документ нужен кладовщику. Он указывает, что, в каком количестве и с какой полки склада надо взять при формировании комплекта отгружаемого имущества. Для бухгалтерии организации эти мелкие подробности неважны. Вместе с товарно-транспортной накладной оформляется счет-фактура – это приложение к товарно-транспортной накладной, составленное в интересах налоговой инспекции и имеющее для бухгалтерского учета важное значение. Счета-фактуры собираются с особой тщательностью. Основные виды документов, существенных с точки зрения бухгалтерии.   Документооборот. Документооборот – это движение документов по организации от момента их создания или получения от других организаций до момента их бухгалтерского учета и передачи на долговременное хранение. Документооборот организации должен осуществляться в соответствии с заранее составленным графиком, который является частью ее учетной политики. График документооборота может быть оформлен в виде схемы или перечня работ по созданию, проверке и обработке документов, выполняемых каждым подразделением с указанием сроков их исполнения. Хранение документов. Срок хранения большинства первичных документов – пять лет. Некоторые малозначительные документы могут храниться меньшее время. Личные дела работников, любые документы, которые отражают их персональные достижения, должны храниться 75 лет. Учредительные документы организации и годовые отчеты должны храниться вечно. Бухгалтерия организации прямо заинтересована в надежном хранении первичных документов, составляющих основу бухгалтерской летописи хозяйственной жизни организации. Любая организация может быть подвергнута налоговой проверке, и по закону эта проверка может охватывать период в пять последних лет. При этом налоговая инспекция может затребовать любой первичный документ, относящийся к этому периоду. Во избежание неприятностей, которые могут последовать со стороны налоговой инспекции бухгалтерии целесообразно организовать надежное хранение первичных документов. Руководство организации также заинтересовано в надежном хранении учредительных и всех прочих документов, в которых определены взаимоотношения организации с внешним миром: с другими организациями, государственными органами и собственными работниками. В случае любой претензии к ней организация должна иметь оправдательный документ. Немного сложнее выглядит ситуация с хранением личных дел работников. Размер пенсии конкретного человека определяется в зависимости от стажа, заработков и его прочих трудовых заслуг. Поэтому при определении размера пенсии конкретного человека может понадобиться самая разная информация из его личных дел, хранящихся во всех организациях, в которых он когда-то работал. В настоящее время большинство организаций стали негосударственными. Многие из них живут довольно активно: реорганизуются, разделяются, объединяются, иногда даже ликвидируются. Если организация преобразуется, то согласно законодательству ее документы должны передаваться в организацию-правопреемник. А при ликвидации организации документы должны передаваться местному органу архивного агентства. Однако существует риск потери личных дел при подобных преобразованиях, особенно если организация ликвидируется. Государство обратило внимание на эту проблему. Поэтому теперь фонд, ответственный за государственное пенсионное обеспечение российских граждан, ежегодно собирает с организаций сведения о стаже работы работников, размере их заработков, и другую существенную информацию, которая может когда-либо понадобиться для назначения государственной пенсии. То есть информация о стаже и заработках каждого россиянина теперь накапливается в самом Пенсионном фонде Российской Федерации. Причем государство обязывает организации хранить личные дела работников в течение 75 лет. Эти дела могут быть необходимы не только для назначения пенсии. Для хранения документов организация может создать архивную службу. Упомянем некоторые архивные правила, которые целесообразно соблюдать при хранении документов. Первичные документы одного вида формируются в так называемые дела, т. е. папки. Организации имеет смысл периодически определять своюноменклатуру дел, т. е. систематизированный перечень наименований дел. В одно дело группируются документы одного периода – месяца, квартала или года. По завершении периода делозакрывается, что означает запрет на добавление в него новых документов. Некоторые переходящие дела не закрываются даже по завершении календарного года. Переходящие дела – это, например, личные дела работников. На каждого работника организации заводится отдельное личное дело, в котором собираются все документы, касающиеся его взаимоотношений с организацией и трудовой деятельности. Личное дело работника закрывается только при его увольнении из организации. Дело должно содержать опись хранящихся в нем документов. Документы следует размещать в деле в определенном порядке, например, в хронологическом. Приложения присоединяются к документам, к которым они относятся, независимо от даты их составления. На обложке папки должно быть указано название организации и дела, его порядковый номер с начала года, дата его открытия и закрытия, срок его хранения после закрытия. Срок хранения дела зависит от находящихся в нем документов. Бухгалтерский контроль за документооборотом. Итак, все хозяйственные операции должны оформляться документами. Документ, подтверждающий факт совершения хозяйственной операции, на бухгалтерском языке называется первичным документом. После совершения хозяйственных операций все первичные документы должны поступать в бухгалтерию. Первичные документы, поступающие в бухгалтерию, подлежат проверке на предмет: формы, расчетов, содержания. Проверка по форме означает контроль заполнения обязательных реквизитов документа, а также контроль отсутствия подчисток и неоговоренных исправлений. На денежных документах никакие исправления не допускаются. На других первичных документах исправления допускаются, но они должны быть подтверждены на документе подписями лиц, которые подписали документы, с указанием даты внесения исправлений. Ошибки в первичных (неденежных) документах исправляются следующим образом: • неправильный текст зачеркивается одной тонкой чертой так, чтобы можно было прочитать зачеркнутое; • над зачеркнутым текстом надписывается новый текст; • на поле листа документа на уровне исправленного текста делается оговорка «Написанному в исправлении ошибки (указать новый текст) верить», которая заверяется подписями всех лиц, ранее подписавших документ. Также на документе проставляется дата исправления. Проверка расчетов заключается в проверке правильности всех расчетов в документе. Проверка содержания – это проверка на соответствие законодательству и целесообразности хозяйственной операции, которая подтверждается документом. Бухгалтер должен удостовериться в том, что документ подписан именно теми работками организации и что документ не противоречит другим документам и правилам, принятым в организации. Например, товарно-транспортная накладная на передачу каких-либо материальных ценностей другой организации оформляется после оплаты передаваемых ценностей или заключения договора, в котором должно быть четко указано, в какой срок другая организация обязуется оплатить получаемые материальные ценности. Некоторые договоры могут заключаться в устной форме. Но договоры, которые представляют интерес для бухгалтерии, должны иметь форму бумажного документа. Если документ выдержал бухгалтерскую проверку по перечисленным пунктам, то затем он обрабатывается: на основании этого первичного документа делаются записи в бухгалтерских книгах или журналах. Самые важные хозяйственные события связаны с взаимодействием организации с внешним миром. Такие события оформляются внешними документами. От других организаций внешние документы поступают в бухгалтерию обычно в бумажном виде, правильность их оформления бухгалтеры должны проверять. Проверки расчетов, казалось бы, можно избежать, если из документа, представленного в бумажном виде, видно, что он составлен с помощью компьютера. Зачем бухгалтеру проверять на калькуляторе расчеты, сделанные на компьютере, ведь компьютер не ошибается? Компьютер работает под управлением компьютерной программы, и он действительно не ошибается в том смысле, что абсолютно точно исполняет все инструкции, которые заложены в компьютерной программе. Но программист, составлявший программу, мог ошибиться и заложить в программу какую-нибудь неправильную инструкцию. Есть еще одна причина необходимости арифметической проверки документов, сформированных с помощью компьютера. Компьютер позволяет вносить в готовый электронный документ произвольные исправления. И этой возможностью мог воспользоваться работник, готовивший документ. Так что бумажный документ, составленный с помощью компьютера, может содержать арифметические ошибки, выявить которые обязан бухгалтер. Бухгалтер может быть относительно уверен в правильности расчетов только тех документов, которые составлены лично им и с помощью той компьютерной программы, в надежности которой лично он неоднократно убеждался. А расчеты в любых других документах все же следует проверять. Электронный документооборот. Выше шла речь о бумажных документах, т. е. о документах, которые печатаются на бумаге, т. е. о бумажном документообороте. Альтернатива бумажному документу – электронный документ. Соответственно бумажному документообороту существует такая альтернатива, как электронный документооборот. Электронный документ – это документ, существующий в электронной форме, который создается с помощью компьютера и может храниться в его памяти. Электронный документ содержит ту же информацию, что и бумажный документ. Его можно просмотреть на экране компьютера, распечатать в бумажном виде – тогда мы получим бумажный аналог электронного документа, размножить в огромном количестве экземпляров, мгновенно переслать на другой компьютер в другой точке земного шара с помощью Интернета – всемирной компьютерной сети. Но электронный документ значительно проще подделать, чем бумажный, если, конечно, не предпринимать специальных мер защиты. Электронные документы уже широко используются в отношениях между организациями и банками, организациями и налоговыми органами. Это существенно упрощает взаимодействие, хотя в большинстве случаев электронные документы требуется подтверждать бумажными документами. В крупных организациях существует внутренний электронный документооборот. При этом внутренние материальные документы практически не приходится печатать в бумажной форме. В современной организации бухгалтерские записи также ведутся в электронном виде – с использованием специальных бухгалтерских компьютерных программ. Естественно, если какие-либо документы создаются с помощью бухгалтерской программы, она автоматически формирует бухгалтерские записи по этим же документам. Компьютеризация позволяет избавить бухгалтеров и других работников от двойной работы. При работе с документами любая информация вносится в память компьютера только один раз, а все, что можно сделать автоматически, выполняет компьютер. Если документ был подготовлен с помощью компьютера, то в его памяти, скорее всего, этот электронный документ сохранился. Исправления проще внести в электронный документ, распечатать бумажный вариант документа и подписать его у всех лиц, которые ранее подписали неправильный документ. Сейчас чаще всего так и поступают. Получается быстрее, если компьютер, с помощью которого был подготовлен документ, легко доступен. В противном случае будет проще воспользоваться устаревшим способом исправления документа. ИНВЕНТАРИЗАЦИЯ. Итак, бухгалтерский учет – это своеобразная летопись хозяйственной жизни организации, которая ведется в структурном подразделении предприятия – бухгалтерии на основании документов, поступающих от других работников организации, а также документов, которые составляют сами бухгалтеры. По этим документам бухгалтерия организации прослеживает перемещения имущества организации – материальных ценностей и денег. На любой момент времени бухгалтерия организации может иметь представление о распределении имущества организации, т. е. какое имущество принадлежит организации и где оно находится. Но в такой схеме работы могут возникать сбои. Документ, который передан в бухгалтерию и оформлен совершенно правильно, на самом деле может не соответствовать реальной хозяйственной операции. Другой документ мог пропасть по дороге в бухгалтерию. Материальные ценности, принадлежащие организации, могли быть потеряны или украдены. В результате подобных событий картина распределения имущества организации, получаемая на основании данных бухгалтерии, не будет соответствовать реальному положению. Конечно, отдельные расхождения между реальной хозяйственной ситуацией и данными бухгалтерского учета будут обнаруживаться сами собой – при случае. Но если не предпринимать специальных мер по сверке реальной хозяйственной ситуации с данными бухгалтерского учета, то в целом расхождение будет усиливаться и через некоторое время может возникнуть вопрос: а нужен ли в организации такой бухгалтерский учет, который не отражает реального положения дел? Для своевременного выявления и исключения возникновения расхождений периодически проводится инвентаризация – проверка соответствия имущества, числящегося в организации, данным бухгалтерского учета. Руководство организации и ее собственники заинтересованы в том, чтобы инвентаризации имущества организации проводились регулярно и добросовестно. Кроме того, регулярное проведение инвентаризаций предусмотрено законодательством. По степени глубины различают выборочные и полные инвентаризации, по времени проведения – плановые, внезапные и внеплановые инвентаризации. Плановая инвентаризация в организации проводится по заранее установленному порядку. Например, в конце каждого финансового года перед составлением годового отчета в организации может проводиться полная плановая инвентаризация. Отдельные виды имущества, находящегося в обороте, подвергаются инвентаризации чаще. Внезапная инвентаризация проводится без предварительной огласки при возникновении подозрения в хищении материальных ценностей. Внеплановая инвентаризация проводится в особых случаях: при передаче имущества организации в аренду или его продаже, стихийном бедствии, пожаре или в других чрезвычайных обстоятельствах, при которых может произойти порча или хищение имущества, при реорганизации или ликвидации организации. Например, при увольнении работника, который является материально ответственным лицом, проводится инвентаризация материальных ценностей, которые за ним числились. Для проведения инвентаризации в организации создается специальная инвентаризационная комиссия с участием бухгалтеров. При проведении инвентаризации соблюдается следующий принцип: работник не должен проверять себя сам, его проверяют другие работники, желательно из другого подразделения. Это нужно для того, чтобы инвентаризация не превращалась в пустую формальность. Результаты работы инвентаризационной комиссии оформляются документами, формы которых унифицированы, – это ведомость результатов, выявленных инвентаризацией, акты инвентаризации и сличительные ведомости по отдельным видам имущества и обязательств организации. В итоговых документах инвентаризационной комиссии перечисляются все расхождения между данными бухгалтерского учета и наличием материальных ценностей в организации. Отсутствие каких– либо материальных ценностей, которые должны наличествовать в соответствии с данными бухгалтерского учета, называетсянедостачей, присутствие в организации лишних материальных ценностей, которые по бухгалтерскому учету не числятся, называется излишками. При обнаружении недостачи комиссия определяет сумму ущерба, а также конкретного виновника: или материально ответственное лицо, или другого работника, которому можно предъявить претензию. Итоговые документы инвентаризационной комиссии передаются руководителю организации, который принимает решение по обнаруженным недостачам и излишкам. Затем все документы передаются в бухгалтерию, которая приводит бухгалтерский учет в соответствие с реальной ситуацией. Если в результате инвентаризации обнаружена недостача и установлено конкретное виновное лицо, то оно может возместить ущерб добровольно, внеся в кассу организации необходимую денежную сумму, или отказаться это сделать. Тогда организация вправе обратиться в суд, который может обязать виновника возместить имущественный ущерб. Следует отметить, что во многих российских организациях ежегодная инвентаризация, как того требует законодательство, не проводится, а если и проводится, то формально: инвентаризационная комиссия ничего не проверяет, составляет все необходимые акты и ведомости, в которых отражено, что в организации все в порядке, никаких отклонений от данных бухгалтерского учета не выявлено. Сегодня имущество принадлежит конкретным собственникам, которые заинтересованы в том, чтобы оно хранилось надлежащим образом, не портилось и не расхищалось. При этом на тех российских предприятиях, где инвентаризации проводятся реально и регулярно, в актах инвентаризации будет, скорее всего, отражено: все в порядке, отклонений не выявлено. Тогда может возникнуть резонный вопрос: а зачем в организации проводить очередную инвентаризацию, если ее имущество всегда в полной сохранности? В организации все в порядке как раз потому, что все материально ответственные лица и сотрудники знают, что инвентаризации проводятся регулярно и всерьез. НАЛОГИ. Организация уплачивает государству налоги за себя и за своих работников. Основные налоги – это налог на прибыль и налог на добавленную стоимость. За своих работников организация платит налог на доходы физических лиц (НДФЛ), предварительно удерживая его из их зарплаты. Главная идея налогообложения заключается в следующем: организация должна поделиться с государством долей дохода, которую получила или накопила она сама или ее работники. Начисление налогов. Налоги рассчитываются бухгалтерией организации и уплачиваются по окончании месяца или квартала. Для каждого налога установлены правила определения налоговой базы (т. е. правила расчета дохода или накопленного дохода) и его ставка (доля в процентах, которую следует отдать государству). Типовая схема денежного расчета следующая: рассчитываетсяналоговая база – денежное выражение заработанного или накопленного дохода, частью которого организация должна поделиться с государством, а затем рассчитывается доля налоговой базы в соответствии со ставкой налога, которую и следует отдать государству в виде денежной суммы. Если организация занимается особо полезной деятельностью, то государство может предоставлять ей льготы, т. е. уменьшить базу налогообложения или уменьшить налоговую ставку. Денежные расчеты налогов называются также начислением налогов. Начисляет налоги бухгалтерия организации. Для расчета налога на прибыль бухгалтерия должна сначала определить прибыль организации. Сумма налога на прибыль, подлежащая уплате в бюджет государства, определяется умножением суммы прибыли на ставку налога на прибыль. Типовая ставка налога на прибыль составляет 24 %. Если организация является некоммерческой и не занимается предпринимательской деятельностью, то, естественно, прибыли у нее не будет. Для расчета налога на имущество бухгалтерия сначала должна определить стоимость имущества организации по данным бухгалтерского учета. Сумма налога на имущество определяется умножением стоимости имущества на ставку налога. Чтобы рассчитать НДФЛ работников организации, бухгалтерия должна сначала определить сумму дохода каждого работника – его персональную базу налогообложения. Перед расчетом НДФЛ база налогообложения уменьшается на сумму льгот, персонально предоставляемых сотруднику государством, скорректированная база умножается на ставку налога. Типовая ставка НДФЛ составляет 13 %. Налог на добавленную стоимость. Начисление каждого налога – весьма сложный процесс, выполняемый в пределах бухгалтерии и означающий для организации одну хозяйственную операцию. В отличие от других налогов налог на добавленную стоимость (НДС) определяется по другим правилам. Добавленная стоимость – это прирост стоимости продукта, произошедший в организации. На производственном предприятии добавленная стоимость – это стоимость проданной готовой продукции минус стоимость сырья, использованного на ее производство. На торговом предприятии добавленная стоимость – это разница между ценой проданных товаров и ценой их приобретения. Получается, что в добавленную стоимость попадает зарплата сотрудников организации, прибыль предприятия и некоторые другие расходы. Для исчисления НДС существует отдельный документ – счет-фактура. Счет-фактура выписывается в организации при продаже товара другой организации, обычно одновременно с товарно-транспортной накладной. В счете-фактуре содержится перечень отгружаемых товаров, по каждому из них указывается следующее: • стоимость товара без НДС; • ставка НДС; • сумма НДС; • цена товара с НДС. По состоянию на 2009 г. обычная ставка НДС составляет 0,18, т. е. 18 % от стоимости товара или услуги без НДС. То есть если общая стоимость товара, которую платит покупатель, составляет 1180 руб., то стоимость товара без НДС определяется по формуле: 1180: (1 + 0,18) и составляет 1000 руб., а НДС в составе общей стоимости товара определится по формуле: 1000 0,18 и составляет 180 руб. Для льготных товаров и услуг действуют ставки 10 и 0 %. В организации, которая отгрузила товар, счет-фактура регистрируется в бухгалтерском журнале – книге продаж; в организации, которая товар получила, счет-фактура регистрируется в бухгалтерском журнале – книга покупок. Счет-фактура не выписывается, если товар продается в магазине обычному покупателю – ему выдается кассовый чек, копия которого остается в кассовом аппарате. Но все равно на основании кассовых чеков бухгалтерия магазина рассчитывает сумму НДС проданных товаров, при этом она должна вести книгу продаж. Выводы. 1. Еще одно определение понятия бухгалтерии – это структурное подразделение организации, которое ведет бухгалтерский учет. 2. Бухгалтерские записи событий хозяйственной жизни организации делаются только на основании документов, подтверждающих произошедшие события. Бухгалтерия организации обязана собирать и хранить указанные документы. 3. В организации периодически проводится инвентаризация – проверка соответствия имущества, числящегося в организации, данным бухгалтерского учета. Она проводится с целью профилактики возможных хищений и порчи имущества организации, а также с целью проверки правильности ведения бухгалтерского учета. 4. Организация периодически платит государству налоги, размер которых зависит от результатов ее деятельности. ОСНОВНЫЕ ПОНЯТИЯ БУХГАЛТЕРСКОГО УЧЕТА. Счета бухгалтерского учета. Рассмотрим основные принципы бухгалтерского учета, ключевые понятия бухгалтерского языка, которые используются для описания хозяйственной жизни любой организации. Базовым понятием бухгалтерского языка является понятиебухгалтерский счет. Как в любой области человеческой деятельности, в бухгалтерском деле есть любимые слова. Обычно эти слова перегружены различными значениями. В бухгалтерском деле таким перегруженным словом стало слово счет. Счетом называется документ, который предприятие выставляет другому предприятию для оплаты товаров или услуг. Совсем другой документ, который составляется в момент отгрузки товаров, называется счетом-фактурой. Расчетный счет – это условная ячейка в коммерческом банке, где предприятие хранит свои безналичные деньги. И, наконец, бывает бухгалтерский счет, или счет бухгалтерского учета, о котором пойдет речь. Бухгалтерский счет – это основной бухгалтерский измеритель для группировки информации о стоимости имущества организации, о ее долгах и должниках. Бухгалтерский счет имеет номер и название. Полный список бухгалтерских счетов и субсчетов, которые могут использоваться в бухгалтерском учете организации, на бухгалтерском языке называется Планом счетов. Каждая организация разрабатывает собственный рабочий план счетов. Но свобода организации в этом вопросе несколько ограничена законодательством. Рабочий план счетов организации должен быть построен на основании типового Плана счетов, утвержденного Министерством финансов Российской Федерации (Минфином России). Рабочий план счетов организации – это важнейший компонент ее учетной политики; он должен быть утвержден приказом руководителя организации. Разработкой рабочего плана счетов занимается бухгалтерия организации. В соответствии с типовым Планом счетов номер бухгалтерского счета представляет собой двузначное число – от 01 до 99. Некоторые числа из этого диапазона не используются. Не существует, например, бухгалтерских счетов с номерами 06, 09, 12, 13. Организация не имеет права изменять названия бухгалтерских счетов, приведенных в типовом плане счетов, а также вводить счета, используя свободные номера. Строго говоря, организация может ввести дополнительные счета, если согласует этот вопрос с Минфином России. Бухгалтеры помнят номера счетов наизусть и в практической работе предпочитают называть счета по номерам, поскольку номер значительно короче названия. Для нужд бухгалтерского учета того количества счетов, которое имеется в типовом плане счетов, недостаточно, поэтому к счетам открывают субсчета. Субсчета могут нумероваться не только цифрами, но и буквами. Номер субсчета записывается после номера счета и отделяется от него дефисом, точкой или косой чертой. Организация может вводить в свой рабочий план счетов сколько угодно субсчетов по своему усмотрению. Типовой план счетов, утвержденный Минфином России, уже содержит некоторые субсчета, но они носят рекомендательный характер. Новые субсчета вводятся исключительно для удобства бухгалтерского учета. Например, бухгалтерский счет 51 «Расчетные счета» предусмотрен типовым планом счетов и предназначен для учета денег на расчетных счетах в банках. Если организация имеет два расчетных счета в двух разных банках (а обычно расчетных счетов бывает больше), то на счете 51 будет учитываться общая сумма денег на двух расчетных счетах. Это удобно для того, чтобы видеть общую сумму безналичных денег, но неудобно, чтобы разбираться с конкретным банком. Для решения этой проблемы бухгалтерия организации может ввести следующие субсчета к счету 51: • 51-1 «Расчетный счет в банке АБВГД»; • 51-Б «Расчетный счет в банке ЕЖЗ». Если счет имеет субсчета, то денежная сумма на этом счете будет складываться из всех денежных сумм, числящихся на его субсчетах. Например, если по данным бухгалтерии на субсчете 51-1 числится денежная сумма 33 000 руб., а на субсчете 51-Б – 10 000 руб., то на счете 51 будет числиться 43 000 руб. Субсчета можно в свою очередь еще делить на субсчета, что особенно распространено в эпоху компьютеризации бухгалтерского учета. При этом понадобилось новое понятие – уровень счета. Счет первого уровня – это бухгалтерский счет. Счет второго уровня – это субсчет, входящий в состав счета первого уровня, счет третьего уровня – это субсчет, входящий в состав счета второго уровня, и т. д. Счет или субсчет, который не делится на другие субсчета, называется конечным счетом. Типовой план счетов, утвержденный Минфином России, который мы будем рассматривать достаточно подробно, предназначен для организаций всех форм собственности и всех организационно-правовых форм, кроме кредитных и бюджетных организаций. Для кредитных и бюджетных организаций предусмотрены собственные типовые планы (в данной книге не рассматриваются). Классификация бухгалтерских счетов по экономическому смыслу. Существует несколько вариантов классификации бухгалтерских счетов. Один из вариантов, основанный на экономическом смысле бухгалтерских счетов, представлен на рис. 1.6. На этой схеме есть несколько новых понятий, которые разъясняются здесь и далее.  Рис 1.6. Классификация счетов бухгалтерского учета по экономическому смыслу. Балансовые и забалансовые счета. Схема классификации имеет вид дерева, точнее, перевернутого дерева. Корень дерева – это совокупность так называемых балансовых счетов, которые составляют основную часть типового Плана счетов. Балансовые счета называются так потому, что учитываемые на них денежные суммы имеют непосредственное отношение к собственности и обязательствам организации. Эти суммы в конечном счете влияют на итоговые суммы бухгалтерских отчетов, в частности, на итоговую сумму главного бухгалтерского отчета о состоянии имущества и обязательств организаций – бухгалтерского баланса. Вертикальная штриховая линия делит все балансовые счета на две большие группы: активные и пассивные счета. В нижней части схемы показаны забалансовые бухгалтерские счета, которые используются для второстепенных целей, для учета объектов, не имеющих отношения к собственности и обязательствам организации. Денежные суммы, числящиеся на забалансовых счетах, не оказывают влияния на итоговые показатели бухгалтерских отчетов. Укрупненная классификация. На приведенной схеме (см. рис. 1.6) совокупность балансовых счетов делится на группы счетов первого уровня, которые в свою очередь могут делиться на группы счетов второго уровня, последние – на группы счетов третьего уровня. Группы, на которых процесс деления заканчивается, являются разделами плана счетов. На схеме приведены три группы первого уровня: • «Имущество»; • «Расчеты»; • «Собственные средства». Рассмотрим эти группы, начав с конца – с группы «Собственные средства», тем более что ее название может сбить с толку. Собственные средства – это не собственность организации и не ее имущество, как может показаться на первый взгляд, – это личные деньги собственника, которые он вложил в организацию. В процессе работы организации к собственным средствам могут добавляться средства, которые она зарабатывает за счет своей предпринимательской деятельности, средства, которые собственник мог бы взять себе, но не стал этого делать, оставив их в ведении организации. Группа «Расчеты» – это денежное выражение долгов организации перед внешним миром – другими организациями, людьми или государством, а также денежное выражение долгов внешнего мира организации. По российским правилам бухгалтерского учета для учета денежных взаимоотношений с конкретной организацией бухгалтерия использует один бухгалтерский счет (точнее, один субсчет) независимо от того, кто кому должен. Ведь в ходе хозяйственной деятельности ситуация меняется то в одну, то в другую сторону (организация является должником перед другой организацией, и наоборот). То же относится и к денежным взаимоотношениям организации с людьми и государством. Нормально функционирующая организация обычно ничего не должна своим работникам, за исключением того короткого интервала времени, когда зарплата уже рассчитана (или, как говорят бухгалтеры, начислена), но еще не выплачена. В течение этого короткого периода за организацией числится долг перед работниками на сумму начисленной зарплаты. Аналогичный короткий период бывает во взаимоотношениях организации с государством, когда налоги уже рассчитаны (начислены), но еще не уплачены (не перечислены). В обратной ситуации работник становится должным своей организации, например, когда из кассы организации ему выдаются деньги для приобретения материальных ценностей для нужд организации (т. е. выдача аванса под отчет). После этого за работником числится денежный долг. Для погашения долга перед организацией этот работник должен приобрести нужные материальные ценности и сдать их материально ответственному лицу организации, а в бухгалтерию он должен представить документ – авансовый отчет. Авансовый отчет – это унифицированный документ, который заполняется самим работником и которым он отчитывается в том, что деньги, которые организация выдала ему вперед, т. е. в виде аванса, он истратил должным образом и в интересах организации. Работник должен перечислить в авансовом отчете все приобретенные материальные ценности, а также любые другие расходы, связанные с выполнением задания, и указать все потраченные денежные суммы. Для подтверждения потраченных денежных сумм к авансовому отчету должны быть приложены соответствующие денежные документы, например кассовые чеки. Если осталась неизрасходованная денежная сумма, то ее следует сдать в кассу организации. При выполнении всех этих условий бухгалтерия сделает бухгалтерскую запись о полном погашении долга работника перед организацией. Заметим, что группа первого уровня – «Расчеты» на приведенной выше схеме является одновременно конечной группой, т. е. разделом плана счетов. Через эту группу на схеме вертикально проходит штриховая линия. Название группы первого уровня – «Имущество» говорит само за себя. К этой группе относится имущество, которое находится в собственности организации. Собственные средства. Теперь перейдем к группам второго уровня. Группа первого уровня «Собственные средства» делится на две группы второго уровня:Капитал иФинансовые результаты. Эти две группы являются конечными, т. е. разделами плана счетов. Капитал – это деньги собственника, которые он вложил в организацию по состоянию на конец последнего завершенного финансового года. Финансовые результаты – это прибыль или убыток, накопившиеся за текущий финансовый год. Имущество. Группа первого уровня «Имущество» делится на две группы второго уровня: «Внеоборотные активы» и «Оборотное имущество». Внеоборотные активы – это имущество, которое организация намерена использовать долго, по крайней мере не меньше одного года. Это могут быть: станки, компьютеры и мебель, которыми организация оборудовала рабочие места работников; автомобили, которые организация приобрела для разъездов в служебных интересах. Сюда же относятся нематериальные объекты, за которые пришлось заплатить деньги. Таким нематериальным объектом может быть, например, право на использование товарного знака. Группа «Внеоборотные активы» является конечной, т. е. это раздел плана счетов. В словосочетании внеоборотные активы понятие «актив» означает имущество, т. е. понятие «Внеоборотные активы» можно заменить понятием «Внеоборотное имущество». Самая разветвленная часть схемы классификации проходит через группу второго уровня «Оборотное имущество». Оборотное имущество – это такое имущество, которое в организации долго не задерживается, по крайней мере не должно долго задерживаться при нормальной работе организации. Оборотное имущество участвует в обороте капитала, который был описан знаменитой формулой немецкого экономиста Карла Маркса: товар – деньги – товар. Группа «Оборотное имущество» делится на следующие четыре конечные группы – разделы Плана счетов: • «Производственные запасы»; • «Затраты на производство»; • «Готовая продукция и товары»; • «Денежные средства». Производственные запасы – это материалы и детали, которые организация закупает для изготовления продукции, если такое имеет место в организации, а также различные материалы и детали, приобретаемые для обеспечения жизнедеятельности организации. Затраты на производство – это те же материалы и детали в процессе их превращения в готовую продукцию. Готовая продукция и товары – это готовая продукция, в кото рую наконец– то превратились материалы и детали, а также товары, которые организация закупает с целью перепродажи. Денежные средства – это деньги организации в различных формах: наличные и безналичные деньги, иностранная валюта. В группе «Оборотное имущество» первые три раздела из четырех («Производственные запасы», «Затраты на производство», «Готовая продукция и товары») служат, как правило, для учета вещей (т. е. товарно-материальных ценностей). Формула К. Маркса товар – деньги – товар на бухгалтерском языке означает: товарно-материальные ценности – денежные средства – товарно-материальные ценности. Кроме трех конечных разделов группы «Оборотное имущество», предназначенных для учета вещей, т. е. материальных ценностей организации, для этой же цели используется группа «Внеоборотные активы». На схеме классификации бухгалтерских счетов пунктирным прямоугольником показана дополнительная группировка – материальные и нематериальные ценности, которая охватывает все эти четы ре группы. Одна и та же материальная ценность в бухгалтерском учете может быть отнесена как к оборотному имуществу, так и к внеоборотным активам. Это зависит от цели, для которой материальная ценность приобретается. Если организация приобрела, например, легковой автомобиль для своего генерального директора, то это имущество относится к внеоборотным активам. Если же организация является магазином по продаже автомобилей и легковой автомобиль купили на заводе – производителе для того, чтобы затем его продать, то такой автомобиль относится к группе «Оборотное имущество», точнее, к разделу Плана счетов «Готовая продукция и товары». Разделы Плана счетов. Конечные группы счетов на представленной выше схеме – это разделы, которые непосредственно присутствуют в типовом Плане счетов. Каждый раздел собрал близкие по экономическому смыслу бухгалтерские счета. Разделы нумеруются римскими цифрами. Этими цифрами обозначены номера разделов на рис. 1.6 в нижней части схемы. Бухгалтерские счета распределяются по разделам в порядке возрастания номеров. Номера счетов раздела I начинаются с цифры 0, раздела II – с цифры 1, раздел III – с цифры 2. То есть для первых трех разделов типового Плана счетов действует следующее правило соответствия номеров бухгалтерских счетов и номеров разделов: первая цифра номера счета равна номеру раздела минус единица. Но дальше соответствие между номерами счетов и разделов смещается. Номера счетов раздела IV начинаются с цифры 4, раздела V – с цифры 5. Но номера счетов раздела VI начинаются с двух цифр: с 6 и 7. Номера счетов раздела VII начинаются с цифры 8, раздела VIII – с цифры 9. Каждый раздел содержит от 6 до 13 бухгалтерских счетов из 10 или 20 возможных. Как уже говорилось, в типовом Плане счетов некоторые числа из диапазона от 01 до 99 пропущены, т. е. не использованы для нумерации бухгалтерских счетов. Все разделы Плана счетов, пронумерованные римскими цифрами, предназначены для балансовых счетов. Забалансовые счета собраны в отдельном, последнем разделе Плана счетов, который не имеет номера. Типовой План счетов включает бухгалтерские счета на все случаи хозяйственной жизни организации. В рабочий план счетов организации включаются только те бухгалтерские счета из типового Плана счетов, которые ей понадобятся, дополняя их субсчетами. По мере развития организации ее рабочий план постепенно разрастается за счет появления новых субсчетов. Набор используемых счетов зависит от вида деятельности организации. Если организация является некоммерческой и не занимается предпринимательской деятельностью, то она использует разделы Плана счетов: III. Затраты на производство, IV. Готовая продукция и товары, VIII. Финансовые результаты. Еще набор используемых бухгалтерских счетов зависит от сферы и отрасли экономики, к которой относится организация. Например, если организация является коммерческой и занимается торговлей, то она использует счета раздела III. Затраты на производство. Наиболее полно типовой План счетов используется в организациях, относящихся к сфере материального производства, особенно в промышленного. В рабочий план счетов промышленного предприятия включаются все разделы типового Плана счетов, а также почти все балансовые бухгалтерские счета, за исключением нескольких специфических счетов, предназначенных для сельскохозяйственных, торговых предприятий, а также для особых случаев. С одной стороны, промышленность – это основа экономики нашей страны, отрасль, где создается основной объем новой продукции и товаров. С другой стороны, бухгалтерский учет на промышленном предприятии ведется наиболее полно и является наиболее сложным. В следующих разделах рассмотрим рабочий план счетов именно производственного предприятия. Десять бухгалтерских счетов производственного предприятия. Предприятие и его окружение. На рис. 1.7 в прямоугольнике, обозначенном пунктиром, показано производственное предприятие. Снаружи находятся его партнеры: поставщики, покупатели, коммерческий банк, государство и работники. Поставщики, покупатели и коммерческий банк – это другое организации, или деловые партнеры. Коммерческий банк – это деловой партнер, предоставляющий услуги по хранению денег организации, а также по осуществлению и приему платежей. Хранящиеся в коммерческом банке деньги остаются имуществом производственного предприятия.  Рис. 1.7. Производственное предприятие и его внешнее окружение. Внутри производственного предприятия показаны его наиболее существенные структурные подразделения: склад материалов, цех, склад готовой продукции и касса. Стрелками обозначены типовые события хозяйственной жизни производственного предприятия: сплошными – перемещения товарно-материальных ценностей, пунктирными – перемещение денег. Типовые хозяйственные события. На рис. 1.7 обозначены следующие типовые события. 1. По указанию производственного предприятия Коммерческий банк отправил в адрес поставщика, т. е. другого предприятия, денежную сумму – подтверждается выпиской с расчетного счета предприятия. От поставщика на склад материалов поступило сырье, необходимое для изготовления продукции, – подтверждается товарно-транспортной накладной поставщика. Из структурного подразделения склад материалов в структурное подразделение цех передано некоторое количество сырья, необходимого для производства новой продукции, что подтверждается накладной на внутреннее перемещение. Из цеха на склад готовой продукции переданы готовые изделия. Это событие подтверждается актом выпуска готовой продукции или накладной на внутреннее перемещение. Со склада готовой продукции передана партия готовых изделий покупателю, т. е. другому предприятию – производственным предприятием оформляется товарно-транспортная накладная. От покупателя на расчетный счет производственного предприятия в коммерческом банке поступила денежная сумма – подтверждается выпиской с расчетного счета предприятия. Хозяйственные события 1–6 – это главный «кругооборот» оборотного имущества (товар – деньги – товар). Кроме того, на предприятии есть «ручейки, утекающие в сторону». Это следующие три события. Кассир предприятия внес в кассу наличные деньги, которые он получил в коммерческом банке для выплаты зарплаты работникам – оформляются выписка с расчетного счета предприятия и приходный кассовый ордер. Из кассы предприятия выдана зарплата работникам на основании платежной ведомости под роспись работников. С расчетного счета предприятия в коммерческом банке в адрес государства отправлены денежные суммы – налоги на предприятие и на его работников. Предварительный план счетов. Для отражения хозяйственных событий в бухгалтерском учете бухгалтерия предприятия должна получить необходимые документы и иметь небольшой рабочий план счетов – предварительный план счетов производственного предприятия (см. таблицу):  Всего в таблице получилось десять счетов. Каждый счет соответствует одному прямоугольнику на схеме производственного предприятия и его внешнего окружения (см. рис. 1.7). Единственное исключение составил прямоугольник «Государство». Для учета взаимоотношений предприятия с государством потребовалось два счета. Еще несколько счетов для производственного предприятия. Представленного выше плана счетов не хватит для описания деятельности небольшой производственной компании, поэтому некоторые счета нужно разделить на субсчета. Учет расчетов по налогам. Предприятие платит государству несколько налогов. Расчет (начисление) производится по каждому налогу отдельно. Каждый налог уплачивается также отдельно. Поэтому к счету 68 «Расчеты по налогам и сборам» следует открыть субсчета и назвать их в соответствии с названиями этих налогов, например: • 68-1 «Расчеты по налогу на прибыль»; • 68-2 «Расчеты по налогу на добавленную стоимость»; • 68-3 «Расчеты по налогу на имущество»; • 68-4 «Расчеты по налогу на доходы физических лиц». Государство обязывает предприятие исчислить налог на доходы физических лиц из зарплаты работников и перечислить его в бюджет. Для этого касса недодает каждому работнику при выдаче зарплаты причитающуюся с него сумму налога, а бухгалтерия отправляет с расчетного счета предприятия на расчетный счет налоговой инспекции общую сумму налога, исчисленного из зарплаты всех работников. Учет расчетов с деловыми партнерами. Обычно предприятие закупает сырье для своей работы в нескольких местах и у разных поставщиков. Поэтому счет 60 «Расчеты с поставщиками и подрядчиками» удобно разделить на субсчета так, чтобы каждому поставщику соответствовал отдельный субсчет. При этом бухгалтерия предприятия сможет легко увидеть сумму долга каждого поставщика (если долг числится за поставщиком) или сумму долга поставщику (если долг числится за предприятием). Покупателей у предприятия, скорее всего, тоже будет несколько. Поэтому счет 61 «Расчеты с покупателями и заказчиками» удобно разделить на субсчета по покупателям. Учет результатов деятельности. К открытым субсчетам, нужно добавить несколько счетов из типового Плана счетов: – счет 90 «Продажи» с субсчетами, включенными в типовой План счетов (раздел VIII. Финансовые результаты). В состав счета 90 входит субсчет 90-1 «Выручка», на котором накапливается сумма выручки, полученной за проданную за последний месяц продукцию. Кроме того, в состав счета 90 входит субсчет 90-2 «Себестоимость продаж». Себестоимость – эта денежная сумма, в которую проданная продукция или товар обошлась предприятию. На субсчете 90-2 накапливается сумма затрат на изготовление продукции, которая была продана за последний месяц. Сюда включаются затраты на покупку сырья, израсходованного на изготовление продукции, зарплату работников, содержание имущества предприятия и др. – счет 99 «Прибыли и убытки» (раздел VIII. Финансовые результаты). Этот счет особенно важен для собственника предприятия. В конце каждого месяца на этот счет переносится сумма с субсчета 90-1 (со знаком плюс) и сумма с субсчета 90-2 (со знаком минус). В результате на субсчетах 90-1 и 90-2 остаются нули, а на счете 99 накапливается информация о прибылях или убытках предприятия с начала года. На счете 99 могут быть учтены дополнительные расходы, которые на субсчете 90-2 не были отражены. По окончании финансового года бухгалтерия покажет собственнику итоговую сумму – прибыль или убыток. Если получится прибыль, то собственник должен решить, куда ее направить (распределить). Одну часть прибыли он может взять себе в форме денег (это называется дивидендами), а другую часть прибыли – оставить на предприятии. Решение о распределении прибыли собственник должен оформить документом. Если собственников несколько (а чаще так и бывает), то решение о распределении прибыли принимается на их общем собрании и оформляется протокол собрания собственников. |