Диплом Анализ инвестиционной привлекательности предприятий-эмитентов металлургической отрасли России. Диплом Анализ инвестиционной привлекательности предприятий-эмите. Диплом Анализ инвестиционной привлекательности предприятийэмитентов металлургической отрасли России

Скачать 3 Mb. Скачать 3 Mb.

|

Рис. 3.4 Структура источников формирования имущества предприятий за 1 квартал 2010 года  Рис. 3.5 Структура источников формирования имущества предприятий за 2 квартал 2010 года  Рис. 3.6 Структура источников формирования имущества предприятий за 3 квартал 2010 года Анализируя коэффициенты финансовой устойчивости, можно заключить, что все три предприятия финансово устойчивы. Так, коэффициент финансовой независимости (т.е. доля собственных средств в общем капитале) на ОАО «ГМК Норильский Никель» к третьему кварталу вырос до 0,75 (или 75,11%). На ОАО «Новолипецкий металлургический комбинат» этот коэффициент постепенно снижается, что является негативной тенденцией, но, несмотря на это, он в 3 квартале составил 0,72 (или 71,87%). Резко снизился за анализируемый период данный коэффициент на ОАО «Магнитогорский металлургический комбинат» – с 0,72 до 0,63, но все равно превышает нормативный показатель. Соответственно, на всех трех предприятиях, достаточно низким является удельный вес заемных средств. Удельный вес дебиторской задолженности в стоимости имущества на всех трех предприятиях также достаточно низкий, что является положительным фактором. В целом можно заключить, что на всех трех предприятиях достаточно собственных средств для эффективной деятельности. Показатели деловой активности Они говорят о том, насколько эффективно используются средства предприятия. К ним относят коэффициенты оборачиваемости запасов, оборачиваемости собственных средств, общий коэффициент оборачиваемости. Коэффициент оборачиваемости запасов Оборачиваемость запасов характеризует подвижность средств, которые предприятие вкладывает в создание запасов: чем быстрее денежные средства, вложенные в запасы, возвращаются на предприятие в форме выручки от реализации готовой продукции, тем выше деловая активность организации. Одним из основных показателей оборачиваемости запасов является прямой показатель оборачиваемости – коэффициент оборачиваемости запасов, который характеризует скорость обновления запасов предприятия (другими словами – количество оборотов денежных средств, вложенных в запасы, за отчетный период). Чем меньше показатель оборачиваемости запасов, тем меньше затоваривание, быстрее можно реализовать товарно-материальные ценности и, в случае необходимости, погасить долги. Коэффициент оборачиваемости запасов рассчитывается как отношение себестоимости проданных товаров к средней величине запасов. Вместо выручки от реализации чаще берется себестоимость реализованной продукции, так как она сопоставима со стоимостью запасов (доход от реализации включает величину надбавки, которая не включена в стоимость товарно-материальных запасов). Коэффициент оборачиваемости запасов = Себестоимость реализованной продукции / Средняя стоимость запасов и затрат за отчетный период = стр. 020 (Форма 2) / ((стр.210ПП + стр.210ОП (Форма 1))/2). Где стр.210ПП и стр.210ОП – величина запасов предыдущего и отчетного периода.16 В случае проведения расчета за период менее года, значение себестоимости должно быть умножено на коэффициент, соответственно: для первого квартала – 4, для полугодия (второго квартала) – 2, для 3 квартала – 4/3. Данный показатель рассчитывается, также, как среднее число дней, в течение которого запасы находятся на складе. В этом случае, формула выглядит следующим образом: Коэффициент оборачиваемости запасов (в днях) = Средняя стоимость запасов и затрат за отчетный период / Себестоимость реализованной продукции * 385 дней = ((стр.210ПП + стр.210ОП (Форма 1))/2) / стр. 020 (Форма 2) * 365. Коэффициент оборачиваемости собственных средств Коэффициент оборачиваемости собственного капитала также относится к коэффициентам деловой активности. Коэффициент оборачиваемости собственного капитала с финансовой точки зрения определяет скорость оборота собственного капитала, с экономической – активность денежных средств, которыми рискует акционер. Рассчитывается как: Коэффициент оборачиваемости собственного капитала = Выручка от реализации / Среднее за период значение собственного капитала предприятия = стр.010 (Форма 2) / ((стр.490ПП + стр.490ОП (Форма 1))/2) Если коэффициент слишком высок, что означает значительное превышение уровня продаж над вложенным капиталом, то это влечет за собой увеличение кредитных ресурсов. В этом случае может возникнуть такая ситуация, когда кредиторы больше участвуют в деле, чем собственники. Напротив, низкий коэффициент означает бездействие части собственных средств. В этом случае коэффициент указывает на необходимость вложения собственных средств в другой источник дохода. В случае проведения расчета за период менее года, значение выручки должно быть умножено на коэффициент, соответственно: для первого квартала – 4, для полугодия (второго квартала) – 2, для 3 квартала – 3/4. Также следует обратить внимание на то, что с увеличением оборачиваемости увеличивается возможность превышения критического значения коэффициента соотношения заемных и собственных средств без существенного изменения финансовой автономности предприятия. Общий коэффициент оборачиваемости Общий коэффициент оборачиваемости отражает эффективность использования всех имеющихся в распоряжении предприятия средств, вне зависимости от их источников. Он определяет, сколько раз за период совершается полный цикл производства и обращения, приносящий прибыль. Общий коэффициент оборачиваемости = Выручка от реализации / Валюта баланса = стр. 010 (Форма 2) / стр. 300 (Форма 1)) В случае проведения расчета за период менее года, значение выручки должно быть умножено на коэффициент, соответственно: для первого квартала – 4, для полугодия (второго квартала) – 2, для 3 квартала – 3/4. Представим рассчитанные показатели деловой активности анализируемых предприятий в таблице 3.3 Таблица 3.3 Показатели деловой активности ОАО «ГМК Норильский Никель», ОАО «Новолипецкий металлургический комбинат» и ОАО «Магнитогорский металлургический комбинат»

Из приведенной таблицы видно, что наибольшие коэффициенты оборачиваемости у ОАО «Магнитогорский металлургический комбинат». В целом можно заключить, что показатели деловой активности у всех трех предприятий средние по отрасли. Показатели рентабельности Они позволяют судить о прибыльности предприятия. К основным показателям относят коэффициенты рентабельности имущества, рентабельности собственных средств, рентабельности собственных и долгосрочных заемных средств, коэффициент продаж. Коэффициент рентабельности имущества Рентабельность капитала (имущества) предприятия характеризует прибыль, полученную предприятием с каждого рубля, вложенного в имущество (активы) предприятия. Рентабельность капитала = Чистая прибыль / Валюта баланса = стр. 190 (Форма 2) / стр. 300 (Форма 1) В случае проведения расчета за период менее года, значение чистой прибыли должно быть умножено на коэффициент, соответственно: для первого квартала – 4, для полугодия (второго квартала) – 2, для 3 квартала – 3/4. Коэффициент рентабельности собственных средств Рентабельность собственных средств (собственного капитала) – это показатель экономической эффективности использования собственных средств, определяемый как отношение чистой (бухгалтерской) прибыли к среднегодовой величине собственных средств. Рентабельность собственных средств = Чистая прибыль / Среднее за период значение собственного капитала предприятия = стр.190 (Форма 2) / ((стр.490ПП + стр.490ОП (Форма 1))/2) В случае проведения расчета за период менее года, значение чистой прибыли должно быть умножено на коэффициент, соответственно: для первого квартала – 4, для полугодия (второго квартала) – 2, для 3 квартала – 3/4. Коэффициент рентабельности собственных и долгосрочных заемных средств Рентабельность собственного и долгосрочного заемного (перманентного) капитала служит для оценки эффективности использования всего долгосрочного капитала. Формула расчета рентабельности собственного и долгосрочного заемного капитала: Рентабельность собственного и долгосрочного заемного капитала = Чистая прибыль / (Собственные средства + Долгосрочные заемные средства) = стр. 190 (Форма 2) / (стр. 490 + стр. 590) (Форма 1) В случае проведения расчета за период менее года, значение чистой прибыли должно быть умножено на коэффициент, соответственно: для первого квартала – 4, для полугодия (второго квартала) – 2, для 3 квартала – 3/4. Коэффициент рентабельности продаж Коэффициент рентабельности продаж определяет, сколько чистой прибыли получено с 1 рубля выручки предприятия. Нормативные значения коэффициентов рентабельности значительно дифференцированы по отраслям, видам производства и технологии изготовления продукции, поэтому для оценки рентабельности следует проследить динамику показателей за ряд периодов. Рост коэффициента рентабельности свидетельствует об увеличении прибыльности коммерческой деятельности, укреплении финансового благополучия предприятия. Обычно коэффициент рентабельности продаж рассчитывается как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному в денежных средствах объёму продаж за тот же период. Коэффициент рентабельности продаж = Чистая прибыль / Выручка от реализации = стр. 190 / стр. 010 (Форма 2) Рентабельность продаж является индикатором ценовой политики компании и её способности контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в различных компаниях. Рассчитанные показатели рентабельности представим в таблице 3.4. Таблица 3.4 Показатели рентабельности ОАО «ГМК Норильский Никель», ОАО «Новолипецкий металлургический комбинат» и ОАО «Магнитогорский металлургический комбинат»

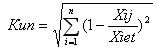

После проведения фундаментального анализа ОАО «ГМК Норильский Никель», ОАО «Новолипецкий металлургический комбинат» и ОАО «Магнитогорский металлургический комбинат» можно заключить, что все три предприятия достаточно ликвидны, финансово устойчивы и прибыльны, что является положительным фактором при анализе инвестиционной привлекательности. Занесем рассчитанные показатели в таблицы 3.5-3.7, где строки – это показатели, а столбцы – сравниваемые предприятия. Строки будут соответствовать следующим показателям: Строка 1 – Коэффициент абсолютной ликвидности Строка 2 – Промежуточный коэффициент покрытия Строка 3 – Общий коэффициент покрытия Строка 4 – Коэффициент собственности (финансовой независимости) Строка 5 – Удельный вес заемных средств Строка 6 – Удельный вес дебиторской задолженности в стоимости имущества Строка 7 – Удельный вес собственных и долгосрочных заемных средств Строка 8 – Коэффициент оборачиваемости запасов Строка 9 – Коэффициент оборачиваемости собственных средств Строка 10 – Общий коэффициент оборачиваемости Строка 11 – Коэффициент рентабельности имущества Строка 12 – Коэффициент рентабельности собственных средств Строка 13 – Коэффициент рентабельности собственных и долгосрочных заемных средств Строка 14 – Коэффициент рентабельности продаж В столбец Xij ЭТ заносятся эталонные значения каждого показателя по анализируемым предприятиям. За эталонное значение д.э.н., член-корреспондент РАЕН Ендовицкий Д.А.17 предлагает брать не нормативное значение коэффициентов, а лучшее значение данного показателя среди анализируемых компаний. В последнем столбце отмечается направление оптимизации каждого показателя. В таблицах 3.5-3.7 приведены рассчитанные показатели для расчета интегрального показателя инвестиционной привлекательности предприятий по кварталам. Таблица 3.5 Расчет интегрального показателя инвестиционной привлекательности предприятий за 1 квартал 2010 года

Таблица 3.6 Расчет интегрального показателя инвестиционной привлекательности предприятий за 2 квартал 2010 года

Таблица 3.7 Расчет интегрального показателя инвестиционной привлекательности предприятий за 3 квартал 2010 года

Представленный выше набор показателей является достаточно полным и дает целостную картину привлекательности коммерческой организации. Финансовые коэффициенты имеют одинаковую направленность (обладают положительной динамикой) и рассчитываются по данным публичной отчетности. Расчетные показатели дают возможность оценивать ИП компании как в пространстве (в сравнении с другими компаниями отрасли), так и во времени. По данным таблиц 3.5-3.7 видно, что нет ни одной компании, все значения показателей которой являются эталонными, следовательно, нельзя выделить компанию, обладающую наибольшей инвестиционной привлекательностью, без расчета интегрального коэффициента. На основе отобранных показателей рассчитаем итоговый (интегральный) показатель оценки инвестиционной привлекательности компании. Предлагается использовать для его расчета метод расстояний и, в соответствии с этим, следующую формулу:  где Кип — интегральный показатель инвестиционной привлекательности компании-эмитента ценных бумаг; n – количество финансовых коэффициентов, участвующих в расчете; Xij – значение финансового коэффициента i у организации j; Xiet – эталонное значение финансового коэффициента i. На основе формулы проведем необходимые расчеты по кварталам: 1 квартал 2010 года ОАО «ГПК Норильский никель» Кип = (1 – 0,627/2,346)2 + (1 – 1,756/3,451)2 + (1 – 2,386/4,308)2 + (1 – 0,676/0,758)2 + (1 – 0,324/0,242)2 + (1 – 0,090/0,090)2 + (1 – 0,827/0,915)2 + (1 – 1,615/7,379)2 + (1 – 0,51/0,969)2 + (1 – 0,345/0,693)2 + (1 – 0,293/0,293)2 + (1 – 0,433/0,433)2 + (1 – 0,354/0,354)2 + (1 – 0,849/0,849)2 = 1,4831 ОАО «Новолипецкий металлургический комбинат» Кип = (1 – 2,346/2,346)2 + (1 – 3,451/3,451)2 + (1 – 4,308/4,308)2 + (1 – 0,758/0,758)2 + (1 – 0,242/0,242)2 + (1 – 0,093/0,090)2 + (1 – 0,915/0,915)2 + (1 – 4,453/7,379)2 + (1 – 0,548/0,969)2 + (1 – 0,416/0,693)2 + (1 – 0,031/0,293)2 + (1 – 0,041/0,433)2 + (1 – 0,034/0,354)2 + (1 – 0,075/0,849)2 = 1,9428 ОАО «Магнитогорский металлургический комбинат» Кип = (1 – 0,75/2,346)2 + (1 – 2,122/3,451)2 + (1 – 2,896/4,308)2 + (1 – 0,715/0,758)2 + (1 – 0,285/0,242)2 + (1 – 0,136/0,090)2 + (1 – 0,888/0,915)2 + (1 – 7,379/7,379)2 + (1 – 0,969/0,969)2 + (1 – 0,693/0,693)2 + (1 – 0,104/0,293)2 + (1 – 0,145/0,433)2 + (1 – 0,117/0,354)2 + (1 – 0,15/0,849)2 = 1,7321 2 квартал 2010 года ОАО «ГМК Норильский Никель» Кип = (1 – 0,415/1,919)2 + (1 – 1,842/3,003)2 + (1 – 2,606/3,936)2 + (1 – 0,666/0,734)2 + (1 – 0,334/0,266)2 + (1 – 0,097/0,097)2 + (1 – 0,774/0,9)2 + (1 – 1,584/7,48)2 + (1 – 0,572/1,088)2 + (1 – 0,39/0,699)2 + (1 – 0,207/0,207)2 + (1 – 0,303/0,303)2 + (1 – 0,267/0,267)2 + (1 – 0,53/0,53)2 = 1,4188 ОАО «Новолипецкий металлургический комбинат» Кип = (1 – 1,919/1,919)2 + (1 – 3,003/3,003)2 + (1 – 3,936/3,936)2 + (1 – 0,734/0,734)2 + (1 – 0,266/0,266)2 + (1 – 0,097/0,097)2 + (1 – 0,9/0,9)2 + (1 – 4,402/7,48)2 + (1 – 0,622/1,088)2 + (1 – 0,446/0,699)2 + (1 – 0,078/0,207)2 + (1 – 0,109/0,303)2 + (1 – 0,087/0,267)2 + (1 – 0,175/0,53)2 = 1,4782 ОАО «Магнитогорский металлургический комбинат» Кип = (1 – 0,624/1,919)2 + (1 – 2,211/3,003)2 + (1 – 3,03/3,936)2 + (1 – 0,647/0,734)2 + (1 – 0,353/0,266)2 + (1 – 0,157/0,097)2 + (1 – 0,88/0,9)2 + (1 – 7,48/7,48)2 + (1 – 1,088/1,088)2 + (1 – 0,699/0,699)2 + (1 – 0,051/0,207)2 + (1 – 0,107/0,303)2 + (1 – 0,058/0,267)2 + (1 – 0,073/0,53)2 = 1,8506 3 квартал 2010 года ОАО «ГМК Норильский Никель» Кип = (1 – 0,401/2,348)2 + (1 – 2,624/3,389)2 + (1 – 3,932/4,336)2 + (1 – 0,751/0,751)2 + (1 – 0,249/0,249)2 + (1 – 0,112/0,08)2 + (1 – 0,874/0,891)2 + (1 – 1,624/7,659)2 + (1 – 0,61/1,101)2 + (1 – 0,437/0,678)2 + (1 – 0,233/0,233)2 + (1 – 0,325/0,325)2 + (1 – 0,266/0,266)2 + (1 – 0,533/0,533)2 = 1,3615 ОАО «Новолипецкий металлургический комбинат» Кип = (1 – 2,348/2,348)2 + (1 – 3,389/3,389)2 + (1 – 4,336/4,336)2 + (1 – 0,719/0,751)2 + (1 – 0,281/0,249)2 + (1 – 0,08/0,08)2 + (1 – 0,891/0,891)2 + (1 – 3,961/7,659)2 + (1 – 0,629/1,101)2 + (1 – 0,444/0,678)2 + (1 – 0,096/0,233)2 + (1 – 0,137/0,325)2 + (1 – 0,108/0,266)2 + (1 – 0,217/0,533)2 = 1,3925 ОАО «Магнитогорский металлургический комбинат» Кип = (1 – 0,728/2,348)2 + (1 – 2,079/3,389)2 + (1 – 2,681/4,336)2 + (1 – 0,629/0,751)2 + (1 – 0,371/0,249)2 + (1 – 0,15/0,08)2 + (1 – 0,867/0,891)2 + (1 – 7,659/7,659)2 + (1 – 1,101/1,101)2 + (1 – 0,678/0,678)2 + (1 – 0,069/0,233)2 + (1 – 0,148/0,325)2 + (1 – 0,08/0,266)2 + (1 – 0,102/0,533)2 = 1,9336 Представим полученные значения в таблице 3.8 и определим по ним место в рейтинге анализируемых предприятий. Таблица 3.8 Значение интегрального показателя инвестиционной привлекательности компаний-эмитентов ценных бумаг

Проследим динамику изменения инвестиционной привлекательности анализируемых предприятий металлургической отрасли на рис. 3.7  Рис. 3.7 Динамика интегрального показателя инвестиционной привлекательности компаний-эмитентов ценных бумаг Таким образом, из рисунка 3.7 и таблицы 3.8 можно заключить, что 3а анализируемый период произошли существенные изменения в инвестиционной привлекательности анализируемых предприятий металлургической отрасли. Так, если в 1 квартале 2010 года наибольший показатель инвестиционной привлекательности, и, соответственно, 1 место в рейтинге, занимал ОАО «Новолипецкий металлургический комбинат», однако уже во втором квартале данный показатель резко снизился, и компания заняла 2 место в рейтинге. Инвестиционная привлекательность ОАО «Магнитогорский металлургический комбинат» за весь анализируемый период постепенно повышается, и уже ко второму кварталу компания прочно заняла первую строчку в рейтинге. Коэффициент инвестиционной привлекательности ОАО «ГМК Норильский Никель» ниже среди всех анализируемых предприятий, компания занимает третье место в рейтинге. Согласно произведенным расчетам интегрального коэффициента инвестиционной привлекательности компаний-эмитентов металлургической отрасли России в 3 квартале 2010 года наибольшей привлекательностью для инвестирования в долговые финансовые инструменты обладает ОАО «Магнитогорский металлургический комбинат», наименьшей – ОАО «ГМК Норильский Никель» и, со значительным отрывом от первой, ОАО «Новолипецкий металлургический комбинат». | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||