УМК Экономика. Интернеткурс по дисциплине Экономика для менеджеров

Скачать 6.23 Mb. Скачать 6.23 Mb.

|

|

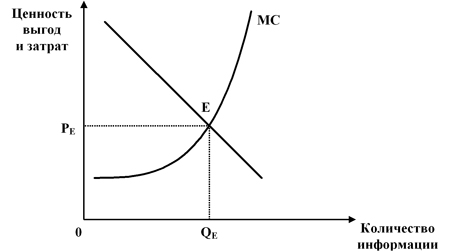

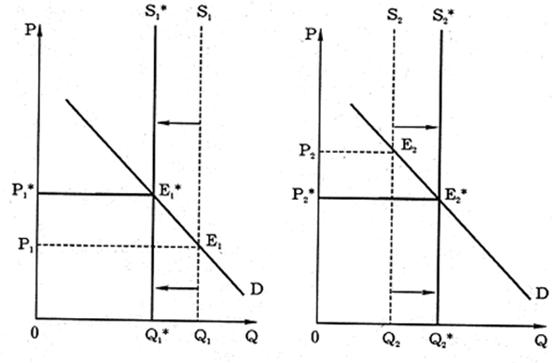

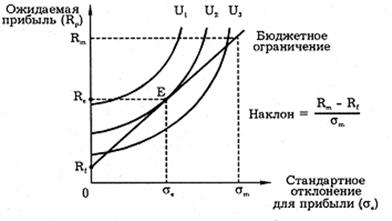

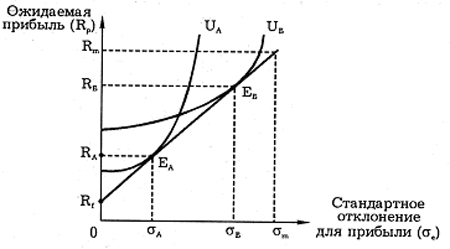

Поиск информации также способствует снижению риска. Мы уже отмечали, что большинство ошибочных решений связано с недостатком информации. Получение ее может значительно снизить величину риска. Информация — редкое благо, за которое приходится платить. Поэтому, чтобы определить количество необходимой информации, следует сравнить ожидаемые от нее предельные, выгоды с ожидаемыми предельными издержками, связанными с ее получением (см. рис. 135).  Рис. 135. Определение оптимального размера необходимой информации Количество (QE) и цена (PE) необходимой информации определяются точкой пересечения кривых ожидаемой от нее предельной выгоды (MB) и ожидаемых издержек (МС), связанных с ее получением. Если ожидаемая выгода от покупки информации не превышает ожидаемых предельных издержек (MB >= МС), то такую информацию необходимо приобрести. Если же наоборот (MB < МС), то от покупки такой дорогой информации лучше отказаться: дешевле будет сделать некоторые ошибки Вопрос 2. Рынки с ассиметричной информацией. Успех рынка зависит от того, насколько точно цены передают необходимую информацию. Рассматривая модель совершенной конкуренции, мы исходили из симметричного распределения информации, полной информированности участников рыночного процесса (покупателей и продавцов). В этом случае цены передают точную информацию об альтернативных издержках того или иного продаваемого экономического блага. Наличие точной информации не гарантирует успеха, но значительно облегчает его достижение, способствуя повышению эффективности координации, оптимальному распределению имеющихся ресурсов. Однако реальная действительность далека от этой идеальной картины. Мы сталкиваемся с асимметрией информации каждый день, видя играющих в азартные игры людей, отправляясь за покупками в магазины или на рынки, а также предлагая свои услуги. Организаторы игрового бизнеса знают о его тонкостях гораздо больше, чем рядовые участники; продавцы товара осведомлены о его качестве лучше, чем покупатели; страхующиеся располагают большей информацией об объектах страхования, чем страховые компании. Рыночные цены, оказывается, содержат нечто большее, чем отражение факта пересечения кривых спроса и предложения. Потенциальные продавцы (как и потенциальные покупатели) нередко скрывают истинные цели своего поведения и используют различные способы для получения односторонних преимуществ. Рыночный механизм оказывается несостоятельным в силу неполноты (асимметрии) информации. Асимметрия информации (information asymmetry) — положение, при котором одна часть участников рыночной сделки располагает важной информацией, а другая часть нет. Неопределенность качества и рынок «лимонов». Впервые проблему неопределенности качества на рынке подержанных автомобилей поставил в 1970 г. Джордж А Акерлоф. Предположим, на рынке подержанных автомобилей продаются машины двух категорий качества: выше среднего — хорошие и ниже среднего — плохие (на американском жаргоне — "лимоны"). Цена первой категории для продавцов — 3000 долл. и для покупателей — 3600 долл. Цены второй категории соответственно равны 1000 и 1200 долл. Если обе категории имеются в одинаковом количестве, то средняя цена за автомобиль должна была быть 2000 долл. для продавцов и 2400 долл. для покупателей. Вероятность купить хороший автомобиль в этом случае равна 50%. Однако продавцы знают качество своих автомобилей, а покупатели нет. Для владельцев хороших машин цена 2000 долл. является заведомо убыточной, а потому неприемлемой. Наоборот, для владельцев "лимонов" цена в 2000 долл. превышает их самые радужные ожидания. В условиях асимметричной информации (продавцы знают о качестве автомобилей больше, чем покупатели) рынок подержанных автомобилей подвергнется существенной деформации. Рациональные продавцы хороших машин будут отказываться от продажи машин себе в убыток. Предложение их сократится. Предложение же плохих машин возрастет. Вероятность покупки хорошей машины в этом случае будет снижаться с 50% до 0. В конце концов, на автомобильном рынке останутся только "лимоны". Рынок страхования при всех его особенностях похож на рынок подержанных автомобилей. Основное его отличие заключается, однако, в том, что информация о качестве здесь находится в руках у покупателей страховых полисов. Действительно, кто больше заинтересован в страховании жизни: здоровый человек или больной? Очевидно, что огромный риск потерь почти, наверняка заставит обратиться к услугам страховых компаний, прежде всего людей со слабым здоровьем. Это приводит к тому, что риск высокой степени вытесняет с рынка страхования риск низких степеней. Это заставит страховые компании поднять цену страховки, а она отвратит здоровых людей от страхования. Таким образом, спираль "высокая цена — опасные клиенты" усилит неблагоприятный отбор и завершится тем, что страхование станет доступно лишь по ценам максимального риска. Однако страхование таит в себе опасности и другого рода. Моральный риск. Моральный риск (moral hazard) – поведение индивида, сознательно увеличивающего вероятность возможного ущерба в надежде, что убытки будут полностью (или даже с избытком) покрыты страховой компанией. Человек, застраховавший жизнь и имущество, чувствует себя увереннее. Однако эта уверенность на некоторых действует расслабляюще: они перестают выполнять те меры предосторожности, которые были для них обязательными до страхования. Это повышает риск и делает более вероятным то событие, от которого человек застрахован. Если человек, застраховавшийся от кражи, начинает пренебрегать обычными для него мерами предосторожности, то, естественно, вероятность кражи значительно возрастет. Такое халатное поведение приносит прибыль недобросовестным и нечестным людям за счет честных и порядочных. Это тем более относится к таким людям, которые в расчете на большую страховку сознательно идут на преступления: поджигают свой старый дом, разбивают надоевшую машину и даже убивают родственников. Каковы меры борьбы с моральным риском? Страховые компании пытаются минимизировать моральный риск: 1) осуществляя более тщательный отбор кандидатов, классифицируя клиентов по группам риска (и дифференцируя страховые взносы); 2) не заключая договоров страхования с группами клиентов повышенного риска (наркоманами, водителями, ранее задерживавшимися за управление автомобилем в нетрезвом виде, и т. д.); 2) не заключая договоров страхования с группами клиентов повышенного риска (наркоманами, водителями, ранее задерживавшимися за управление автомобилем в нетрезвом виде, и т. д.); 3) идя на частичное возмещение ущерба (т. е. разделяя с клиентом опасность морального риска). Важной мерой борьбы с асимметрией информации и моральным риском являются рыночные сигналы. Рыночные сигналы. Если продавцу на рынке подержанных автомобилей удается послать дополнительный сигнал о высоком качестве своей машины, он вправе претендовать и на более высокую цену автомобиля. Сильным сигналом служат гарантии и поручительства. Немаловажным обстоятельством является репутация фирмы: марка учреждения, фирменные знаки и т. д. Одним из сигналов о качестве нанимаемого работника может быть, в частности, его образовательный уровень. Трудно проверить качество товара или услуги, если вы, например, обедаете в данном ресторане впервые или зашли в новый магазин. Однако и в этом случае вы можете получить рыночный сигнал, если этот ресторан принадлежит известной компании (типа «МакДональдс», «Русское бистро» и т. п.), а покупаемый товар произведен известной вам фирмой. Аукционы. Типичным рынком, на котором быстро удается ликвидировать асимметрию информации, является аукцион. Как определить реальную цену уникальных произведений искусства? Как быстро выявить соотношение спроса и предложения на скоропортящиеся продукты: живые цветы, ранние овощи и фрукты, свежую рыбу? Здесь трудно установить цену заранее, до тех пор пока точно не определены размеры спроса или предложения. Цена устанавливается лишь в момент продажи. Аукцион всегда начинается в ситуации, для которой типична асимметрия информации. Каждая из сторон точно знает свои стартовые цены и потенциальные возможности, однако имеет лишь приблизительные представления о стартовых ценах и потенциальных возможностях конкурентов. Каждая из сторон не только не располагает необходимой информацией, но и старается скрыть свою информацию от других. Существует два основных типа аукционов: английский и голландский. Английский аукцион (English auction) — это аукцион, в котором ставки растут снизу вверх до тех пор, пока товар не будет продан по максимальной из предложенных цен. Это наиболее известный тип аукциона, на котором продают произведения искусства и предметы роскоши, раритеты и домашний скот. Голландский аукцион (Dutchauction) — это аукцион, в котором ставки снижаются сверху вниз до тех пор, пока товар не будет полностью продан за минимально доступную цену. Главным фактором здесь является время, так как продается обычно скоропортящийся товар: живые цветы, ранние овощи и фрукты, свежая рыба и т. д. Минимально допустимая цена — это, как правило, цена, равная 20% первоначально объявленной. Если и по такой цене не удается продать товар, то он снимается с торгов. На голландских цветочных аукционах в 1992 г., в которых участвовало 5,5 тыс. продавцов и 2,5 тыс. покупателей, было продано свыше 3,5 млн. штук срезанных цветов. Особой разновидностью аукциона является закрытый аукцион, или аукцион втемную (Sealed-bidauction), — это аукцион, в котором ставки выставляются всеми участниками независимо друг от друга одновременно и товар достается тому, кто предложил наивысшую цену. “Caveat venditor” versus “caveat emptor”. На заре рыночной экономики господство юридический принцип “caveat emptor” ("пусть остерегается покупатель", лат.). Это означает, что продавцы товара отвечали только за определенный круг его качественных характеристик. В настоящее время в странах с развитой рыночной экономикой этот юридический принцип вытеснен другим — "caveat venditor" ("пусть остерегается продавец"). Новый принцип означает, что покупатель имеет право требовать компенсацию за физический и моральный урон, связанный с использованием купленного товара. Такая компенсация может быть обусловлена даже такими дефектами, о существовании которых продавец не знал, а также дефектами, возникшими в результате неправильного использования товара покупателем. В 1992 г. в США против фирмы "МакДональдс" было возбуждено судебное дело. Пострадавшая требовала компенсацию в 1 млн. долл. (!) за физический и моральный ущерб, возникший в связи с тем, что компания продала ей... слишком горячий чай. Пострадавшая заказала горячий завтрак, чтобы съесть его по дороге, отправляясь, на работу. Открыв стаканчик с чаем в машине, она пролила его, испортив платье и получив ожог. Более того, она чуть ли не попала из-за этого в автомобильную катастрофу. Потеря трудоспособности в период болезни (упущенная зарплата), затраты на лечение и, конечно, моральный ущерб она оценила в "скромную сумму" в 1 млн. долл. Данный процесс создал прецедент, заставивший ограничить претензии покупателей трехкратной суммой стоимости купленной вещи. Известно, что абсолютно безопасных товаров просто не существует (особенно если их использовать не по прямому назначению), к тому же попытки создания только абсолютно безопасных товаров резко увеличили бы их цены. Защита прав потребителей, конечно, необходима, но только в разумных пределах. Устранима ли информационная асимметрия. Защита прав потребителя должна опираться на полную информацию о качестве продаваемых товаров и услуг.Однако можно ли получить такую информацию и кто должен это сделать? Важную роль здесь играют общества потребителей, средства массовой информации (газеты, радио, телевидение), законодательные и исполнительные органы власти и, конечно, сами фирмы, активно рекламирующие свою продукцию. Информация не бесплатна. Поэтому сразу возникает вопрос: кто в ней заинтересован и почему? Большая часть информации поступает в форме рекламы, функции которой противоречивы. Часто довольно трудно ответить на вопрос, чего в рекламе больше: информации или дезинформации, правды или обмана. К тому же, обращенная к большой аудитории, она по-разному интерпретируется различными категориями граждан. Чем шире аудитория — тем выше коэффициент расщепления информации, тем больше вероятность того, что эту рекламу разные категории читателей и слушателей поняли неоднозначно, со значительными отклонениями, пропустив важные "куски информации". С ростом качества товара растет и его цена, но именно она может сделать товар недоступным для широкого потребления. Поэтому важным критерием становится не достижение полной информированности, абсолютного знания, а оптимальное соотношение качества и цены. Получение полной информации оказывается скорее заманчивым идеалом (к которому, конечно, надо стремиться), чем реальной практикой современного хозяйства, для рынков которого по-прежнему типична большая или меньшая информационная асимметрия Вопрос 3. Спекуляция и ее роль в экономике. Спекуляция и риск. Спекуляция (speculation) — деятельность, выражающаяся в покупке с целью перепродажи по более высокой цене. Купить подешевле, продать подороже- в этом заключается смысл спекуляции. Его открыли еще в XVI—XVIII вв. меркантилисты первая школа в политической экономии. Деньги — товар — деньги с приростом: Д-Т-Д` такова всеобщая формула капитала. Важно подчеркнуть, что она связана с риском. Спекуляция — это пример осознанного риска. Любопытно другое, что спекуляция распространена гораздо шире, чем об этом принято думать. Каждый из нас живет не одним днем. Вольно или невольно мы думаем о будущем и... занимаемся спекуляцией. Высокие темпы инфляции заставляют нас делать некоторые запасы. Мы платим за образование в надежде повысить квалификацию и, следовательно, продать свои трудовые услуги в будущем по более высокой цене. Спекулянты выполняют важную функцию посредников, доставляя товары и услуги от тех, кто владеет ими с избытком, к тем, кто остро нуждается в них. Тем самым спекуляция приводит к сдвигу потребления в пространстве. Более того, ей удается осуществить сдвиг потребления и во времени. Остановимся на данном вопросе подробнее. Закупая сельскохозяйственные продукты в урожайный год, спекулянты продают их в неурожайный. Вывод очевиден: они наживаются на стихийных бедствиях. Однако так ли это плохо на самом деле? Разберем это на простом примере (см. рис. 136). Если бы не было спекулянтов, на рынке при спросе D и предложении S1 равновесие в урожайный год установилось бы на уровне Е1 (см. рис. 136а). В неурожайный год мы имели бы соответственно D, S2, Е2 (см. рис. 136б). Деятельность спекулянтов, сокращая объем реализации с Q1 до Q1*, поднимает равновесную цену в урожайный год с Р1 до Р1*. Однако созданные запасы увеличивают предложение в неурожайный год с Q2 до Q2* и сбивают цену с Р2 до Р2*. Таким образом, спекуляция приводит к выравниванию цен и к сдвигу потребления от периода относительного изобилия к периоду относительной ограниченности потребительских благ. Благодаря спекулянтам выравниваются сезонные колебания (осень—весна, зима—лето и т. д.). А разве домашние хозяйки, занимаясь консервированием овощей и фруктов, не уподобляются спекулянтам, заготавливая продукты летом и осенью, с тем чтобы потребить их зимой и весной? Ведь они покупают их, когда они стоят дешево, а потребляют тогда, когда они стоят дорого.  а) Урожайный год б) Неурожайный год Рис. 136. Спекуляция: сдвиг потребления во времени Конечно, спекулянты рискуют. Но они расплачиваются за риск собственным благосостоянием. В надежде получить прибыль они покупают риск у тех людей, которые не склонны рисковать. Фьючерсы и опционы. Фьючерс (futures) — это срочный контракт о поставке к определенной в будущем дате некоторого количества товара по заранее оговоренной цене. Бизнесмен, занятый производством какого-либо товара (например, хлеба), стремится обезопасить себя от резких колебаний цены. Поэтому он сегодня заключает соглашение о поставке определенного количества товара (например, муки) к некоторому сроку в будущем по той цене, которая сложилась в настоящее время. Фьючерсные цены выступают, таким, образом, в качестве прогноза будущих текущих цен. Рынки фьючерсов получили развитие с конца 70-х — начала 80-х гг. Первоначально они охватывали товарные рынки (пшеницы, кукурузы, кофе, сахара, меди и т. д.), а позднее распространились и на фондовые рынки (казначейских векселей, облигаций и т. д.). Сделка с премией, или опцион (option), — это разновидность срочного контракта (фьючерса), согласно которому одна сторона приобретает право купить или продать что-либо в будущем по заранее оговоренной цене с уплатой комиссионных (премии). Сделка с премией — специфически спекулятивный вид сделки. Она дает право (однако отнюдь не обязывает) купить товар в назначенный срок. Если это выгодно (цены поднялись), сделка осуществляется, если нет (они не изменились или даже упали), то спекулянт отделывается лишь уплатой комиссионных. Следует заметить, что подобные сделки (не только опционы, но и фьючерсы) могут осуществляться людьми, далекими от производства. Здесь важно другое. Выполняя функцию посредников, спекулянты способствуют выравниванию цен, обеспечивая продавцов и покупателей лучшими вариантами. Хеджирование (hedging) — операция, посредством которой рынки фьючерсов и рынки опционов используются для компенсации одного риска другим. Хеджирование — это своеобразная форма страхования рисков. Ее специфика состоит в том, что риски изменения цен на данный товар не объединяются, а перекладываются на спекулянта. Значение спекуляции. Польза спекуляции заключается, прежде всего, в передаче необходимой информации от тех, кто ею обладает, к тем, кто в ней нуждается. Спекулянты производят и поставляют информацию о тенденциях экономического развития. Их ожидания ценовых сдвигов чутко улавливают перелив ресурсов из отрасли в отрасль, изменения экономической и политической конъюнктуры. Цены, образующиеся в результате их деятельности, являются своеобразным барометром. Они подсказывают всему обществу перспективные направления развития. Дешево производя ценную информацию, они способствуют повышению эффективности общественного производства и тем самым увеличивают богатство нации. Вопрос 4. Инвестиционные риски. Мы уже выяснили, что цена актива (капитала или земли) равняется текущей дисконтированной стоимости доходов, которые он в состоянии принести за период службы. Эту цену легко определить, если поток доходов известен. А как быть, если будущие доходы неопределенны? Цена рисковых активов. Активы (assets) — это средства, обеспечивающие денежные поступления их владельцу в форме как прямых выплат (прибыль, дивиденды, рента и т. д.), так и скрытых выплат (увеличение стоимости фирмы, недвижимости, акций и т. д.). Поэтому норма отдачи (без учета инфляции) определяется как отношение всех денежных поступлений к цене приобретения: где R — норма отдачи; D — дивиденд; DK=K1 – K0 — прирост капитала; P — цена приобретенного актива. Активы делятся на рисковые и безрисковые.Безрисковые активы — это активы, дающие денежные поступления, размеры которых заранее известны, (казначейские векселя США, застрахованные денежные счета в банке, краткосрочные депозитные сертификаты и др.). Рисковые активы — это активы, доход от которых частично зависит от случая. Цена рискового актива обычно ниже цены безрискового актива. Разница эта тем больше, чем более рискованным является доход (отдача) от использования данного фактора и чем большим противником риска — приобретающий его бизнесмен. Поясним это на примере. Допустим, канадский хоккейный клуб "Монреаль канадиенс", обеспокоенный ухудшающимися результатами игры и вследствие этого сокращением доходов от рекламодателей, решил купить для своей команды одного из хоккеистов российской команды "Лада". Если он купит нападающего Знаменитова, то можно со стопроцентной вероятностью ожидать, что через год доходы клуба возрастут на 200 тыс. долл. Об отдаче от покупки защитника Неизвестнова точно судить нельзя: с равной вероятностью можно утверждать, что после его приглашения доходы возрастут либо на 100 тыс., либо на 300 тыс. долл. Клуб "Лада" готов продать канадцам любого из этих хоккеистов за 1 млн. долл. Какой выбор должен сделать "Монреаль канадиенс", если процентная ставка равна 10%, а предполагаемый срок использования игроков составляет 10 лет? Цена игроков сегодня P3 = PH = 1 млн. долл. Цена игроков через год V3 = VH = 900 тыс. долл. Норма отдачи R3 = 20%, а RH расположена в интервале от 10% до 30%. Ставка процента r = 10%. P Цена Знаменитова соответствует цене, запрашиваемой "Ладой". Что же касается покупки Неизвестнова, то его можно купить лишь в том случае, если "Лада" снизит цену, например, до 800 тыс. долл., в этом случае RH = 200/800 = 1/4, или 25%. Итак, более рисковые инвестиции должны характеризоваться большей отдачей, нежели менее рисковые, чтобы компенсировать более высокий риск. Взаимосвязь прибыли и риска. Каждый из вкладчиков капитала стоит перед выбором: либо высокая прибыль от рисковых операций (с опасностью потерять не только прибыль, но вложенный капитал), либо низкая прибыль от безрисковых операций. Практически безрисковой является покупка казначейских векселей США. Покупка ценных бумаг (акций и облигаций) почти всегда связана с большим или меньшим риском. Если часть сбережений, размещенных на фондовой бирже, обозначить через b(0 <= b <= 1), то (1-b) будет обозначать сбережения, предназначенные для покупки казначейских векселей. Тогда средневзвешенная ожидаемая прибыль (Rp) будет равна: Rp = b х Rm + (1 – b)Rf, где b — часть сбережений, размещенная на фондовой бирже; Rm — ожидаемая прибыль от вложений (инвестиций) на фондовой бирже; (1-b) — часть сбережений, использованная на покупку казначейских векселей Rf — свободная от риска прибыль по казначейским векселям Так как прибыль от инвестиций на фондовой бирже, как правило, больше прибыли по казначейским билетам Rm > Rf , то преобразуем уравнение: Rp = Rf + b (Rm – Rf). Обозначим дисперсию прибыли от вкладов на фондовой бирже через Подставив значение части сбережений, размещенных на фондовой бирже (b), в уравнение, получим: R Данное уравнение является бюджетным ограничением, показывающим взаимосвязь риска и прибыли. Так как Rt, Rm и  Рис. 137. Выбор соотношения прибыли и риска Тогда при росте стандартного отклонения Обозначим удовлетворение вкладчика через кривые безразличия U1,U2,U3 таким образом, что U1, будет отображать максимальное удовлетворение, a U3 — минимальное. Кривые безразличия идут вверх, так как с ростом риска ( Проведем бюджетное ограничение, показывающее взаимосвязь риска и прибыли: R Если инвестор, не желая рисковать, вкладывает все сбережения в государственные казначейские векселя, то b = 0 и Rp = Rf (см. рис. 137). Если, наоборот, перед нами отчаянный любитель риска, который вкладывает все свои деньги в покупку ценных бумаг, то b = 1, тогда R  Рис. 138. Выбор пакетов ценных бумаг различными вкладчиками Сравним двух вкладчиков — Антонова и Борисова: Антонов не расположен к риску и предпочитает стабильный доход, вкладывая свои сбережения в основном в облигации государственного сберегательного займа. Борисов склонен к риску, поэтому большую часть средств вкладывает в покупку акций "МММ", "Русский дом Селенга" и др. Изобразим эту ситуацию графически (см. рис. 138). Склонность к риску Антонова и Борисова отражают кривые безразличия — соответственно UA,UБ. Пересечение кривой безразличия UA с бюджетным ограничением ближе к началу координат. Это означает более низкую ожидаемую прибыль RA при более низком риске Диверсификация портфеля. Диверсификация портфеля (portfolio diversification) — это метод, направленный на снижение риска путем распределения инвестиций между несколькими рисковыми активами. За работы по проблемам диверсификации портфеля Джеймс Тобин (Йельский университет, США) получил в 1981 г. Нобелевскую премию. Отвечая на вопросы журналистов после вручения ему награды, Джеймс Тобин шутя, заметил, что суть его исследований хорошо иллюстрирует старая английская поговорка, что "нельзя класть все яйца в одну корзину". Действительно, диверсифицируя свои вклады, предприниматель сумеет снизить риск от инвестиций независимо от изменений экономической и политической конъюнктуры. Рынок акций — непростой рынок, он чутко реагирует на малейшие изменения в экономической и политической жизни страны. Чем выше цена акций, тем больше средств получает данная компания для развития производства и, следовательно, для увеличения доходов своих акционеров. Отклонения цен от потенциальных возможностей компании являются мощным стимулом для инвесторов. Они способствуют переливу капитала от слабых компаний к сильным. Пытаясь определить будущую отдачу от сегодняшних вложений, инвесторы идут на риск. Однако не рискует лишь тот, кто ничего не делает (впрочем, таким образом, он тоже подвергает себя риску). Конечно, следует помнить, что на рынке ценных бумаг, как и на всяком рынке, рациональное мирно уживается с иррациональным, необходимость со случайностью, жизнь с опасной игрой. Глоссарий Активы (assets) - средства, обеспечивающие денежные поступления его владельцу в форме как прямых выплат (прибыль, дивиденды, рента и т. Д.), так и скрытых выплат (увеличение стоимости фирмы, недвижимости, акций и т. Д.). Английский аукцион (english auction) - аукцион, в котором ставки растут снизу вверх до тех пор, пока товар не будет продан по максимальной из предложенных цен. Априорная вероятность (от лат. Из предшествующего) - (по ф. Найту) абсолютно однородная классификация случаев, во всем идентичных. Арендная плата (rental) - сумма, которую арендатор платит земельному собственнику, включающая ренту, амортизацию на постройки и сооружения (которые находятся на земле), а также процент на вложенный капитал. Асимметрия информации (information asymmetry) - положение, при котором одна часть участников рыночной сделки располагает важной информацией, а другая часть нет. Безрисковые активы (nonrisk assets) - активы, дающие денежные поступления, размеры которых заранее известны (казначейские векселя сша, застрахованные денежные счета в банке- краткосрочные депозитные сертификаты и др.). Валовые инвестиции (gross investment) - общее увеличение запаса капитала. Вероятность (probability) - возможность получения определенного результата. Внутренняя норма окупаемости инвестиций (внутренняя норма отдачи) (internal rate of return, irr) - показатель эффективности инвестиционного проекта. Равна ставке дисконтирования (ставке процента), обращающей чистую текущую ценность инвестиционного проекта в ноль. Экономический смысл для фирмы следующий: внутренняя норма отдачи равна максимальной цене капитала, которую фирма может уплатить, чтобы при этом инвестиционный проект остался эффективным (что показывает неотрицательная величина чистой текущей ценности инвестиционного проекта). Возмещение - это процесс замены изношенного основного капитала. Временные предпочтения (time preference) - общая тенденция предпочтения потребления в настоящем времени. Голландский аукцион (dutch auction) - аукцион, в котором ставки снижаются сверху вниз до тех пор, пока товар не будет полностью продан за минимально доступную цену. Двусторонняя монополия (bilateral monopoly) - рыночная структура, при которой монополисту противостоит монопсонист (единственный продавец сталкивается с единственным покупателем). Диверсификация (diversification) - метод, направленный на снижение риска путем распределения его между несколькими рисковыми товарами таким образом, что повышение риска от покупки (или продажи) одного означает снижение риска от покупки (или продажи) другого. Диверсификация портфеля (portfolio diversification) - метод, направленный на снижение риска путем распределения инвестиций между несколькими рисковыми активами. Дисконтирование (discounting) - приведение экономических показателей (выручки, издержек) будущих лет к сегодняшней ценности (present value) согласно В качестве ставки дисконтирования может служить ставка банковского процента или иной показатель. Дисперсия (от лат. рассеянный) - средневзвешенная величина квадратов отклонений действительных результатов от ожидаемых. Дисперсия равна: где s2 — дисперсия; Xi — возможный результат, pi — вероятность соответствующего результата, Е(х) — ожидаемое значение. Закрытый аукцион, или аукцион втемную (seated-bid auction) - аукцион, в котором ставки выставляются всеми участниками независимо друг от друга одновременно и товар достается тому, кто предложил наивысшую цену. Заработная плата (wage) - в современной экономической науке цена, выплачиваемая за использование труда наемного работника. Земельная рента (land rent) - плата за использование земли и других, природных ресурсов, предложение которых строго ограничено. Инвестирование (investment) - процесс пополнения и увеличения капитальных фондов; приток нового капитала в фирму в данном году. Валовые (совокупные) инвестиции (gross investments) представляют собой сумму амортизации (depreciation) - возмещения затраченных в текущем году капитальных средств и чистых инвестиций (net investments) — увеличения объёма, использования капитала. Сумма амортизации рассчитывается исходя из стоимости основного капитала фирмы (капитальных фондов) и полезного срока службы основного капитала - числа лет, в течение которых капитальные активы будут приносить фирме доходы или сокращать ее издержки. Для расчета суммы амортизации необходимо знать норму амортизации. Капитал (capital) - ресурсы длительного пользования, используемые для производства; товаров и услуг. Компенсационная заработная плата (compensating wage) - заработная плата, компенсирующая неравенство в условиях и привлекательности труда. Коэффициент джини (gini coefficient) - коэффициент, показывающий уровень неравенства в распределении доходов. Кривая лоренца (lorenz curve) - кривая, отражающая фактическое распределение доходов. Межвременное бюджетное ограничение (intertemporal budget constraint) - показывает возможности переключения текущего потребления на будущее потребление. Моральный риск (moral hazard) - поведение индивида, сознательно увеличивающего вероятность возможного ущерба в надежде, что убытки будут полностью (или даже с избытком) покрыты страховой компанией. Нейтральный к риску (risk neutrality) - человек, который при данном ожидаемом доходе безразличен к выбору между гарантированным и рисковым результатами. Номинальная ставка процента (nominal rate of interest) - ставка процента, выраженная в деньгах (рублях, долларах, франках) по их текущему курсу. Норма амортизации (rate of depreciation) - доля основного капитала, подлежащая амортизации (списанию) в текущем году. Объединение риска (risk pooling) - метод, при котором риск вероятного ущерба делится между участниками таким образом, что возможные потери каждого относительно невелики. Объективная вероятность (от лат. предмет) - вероятность, базирующаяся на расчете частоты, с которой происходит данный процесс или явление. Ожидаемое значение (expected value) - средневзвешенное значение всех возможных результатов. Опцион, или сделка с премией (option) - разновидность срочного контракта (фьючерса), согласно которому одна сторона приобретает право купить или продать что-либо в будущем по заранее оговоренной цене с уплатой комиссионных (премии). Отклонение - разница между действительным результатом и ожидаемым. Предельная норма временного предпочтения (marginal rate of time preference, MRTP) - стоимость дополнительного будущего потребления, достаточного для компенсации отказа от единицы текущего потребления при условии; что общее благосостояние индивида не изменится. Предельная чистая окупаемость инвестиций (marginal net return of the investment) - разница между предельной внутренней окупаемостью инвестиций и ставкой ссудного процента: (r-i), где г — норма окупаемости, i — ссудный процент. Предельная эффективность капитала (marginal efficiency of capital) - такая норма процента, которая уравнивает издержки, связанные с инвестициями, и ожидаемую на них выручку. Предельные издержки на ресурс (marginal input cost) - дополнительные издержки на приобретение дополнительной единицы ресурса. Производный спрос (derived demand) - спрос на ресурсы, зависящий от спроса на конечные продукты, производимые на основе этих ресурсов. Противник риска (risk aversion) - человек, который при данном ожидаемом доходе предпочтет определенный, гарантированный результат ряду неопределенных, рисковых результатов. Процент (interest) - см. ссудный процент. Распределение риска (risk spreading) - это метод, при котором риск вероятного ущерба делится между участниками таким образом, что возможные потери каждого относительно невелики. Реальная заработная плата (real wage rate) - покупательная способность заработной платы, выраженная в количестве товаров и услуг, которые можно приобрести на полученную сумму. Реальная ставка процента (real rate of interest) - ставка процента, скорректированная на инфляцию, т. Е. Выраженная в неизменных ценах. Рисковые активы (risk assets) - активы, доход от которых частично зависит от случая. Склонный к риску (risk preference) - человек, который при данном ожидаемом доходе предпочтет связанный с риском результат гарантированному результату. Спекуляция (speculation) - деятельность, выражающаяся в покупке с целью перепродажи по более высокой цене. Срок окупаемости инвестиционного проекта - показатель эффективности инвестиций. Равен минимальному числу периодов, необходимых для того, чтобы текущая ценность; потоков чистого дохода сравнялась с величиной инвестиций (чистая текущая ценность инвестиционного проекта обратилась в ноль). Чем ниже срок окупаемости, тем выше эффективность инвестиционного проекта. Ссудный процент (interest) - цена, уплачиваемая собственникам капитала за использование заемных средств в течение определенного периода. Стандартное (среднеквадратичное) отклонение - квадратный корень из дисперсии. Статистическая вероятность - (по ф. Найту) эмпирическая оценка частоты проявления связи между утверждениями, неразложимыми на изменчивые комбинации одинаково вероятных альтернатив. Субъективная вероятность - вероятность, основанная на предположении о возможности получения данного результата. Текущая дисконтированная (приведенная) стоимость (present discount value — PDV) - это нынешняя стоимость 1 доллара, выплаченного через определенный период времени. Фьючерс (futures) - срочный контракт о поставке к определенной в будущем дате некоторого количества товара по заранее оговоренной цене. Хеджирование (hedging) - операция, посредством которой рынки фьючерсов и рынки опционов используются для компенсации одного риска другим. Цена земли (land price) - представляет собой сумму денег, положив которую в банк, бывший собственник земли получал бы аналогичный процент на вложенный капитал. Следовательно, цена земли представляет из себя дисконтированную стоимость будущей земельной ренты: Так как цена земли – это бессрочное вложение капитала, то Чистая дисконтированная (приведенная) ценность (net present value, NPV) - разница между дисконтированной стоимостью суммы ожидаемых в будущем размеров чистого дохода и дисконтированной стоимостью инвестиций. NPV = PV(TR - VC) - PV (I), где (TR - VC) — чистый доход; I — инвестиции. Чистые инвестиции (net investment) - валовые инвестиции за вычетом средств, идущих на возмещение. Экономическая рента (economic rent) - плата за ресурс, предложение которого строго ограничено. Экономическая рента также определяется как разница между минимальной (резервированной) ценой труда и рыночной ценой. Литература Основная: 1. Кабраль Л.М.Б. Организация отраслевых рынков. Минск: Новое знание, 2003 (К). 2. Майталь Ш. Экономика для менеджеров: десять важных инструментов для руководителей. Пер. с англ. М.: Дело. 1996 (М). 3. Нуреев Р.М. Курс микроэкономики. Учебник для вузов. 2-е изд. М.: Издательская группа НОРМА-ИНФРА-М, 2004. (Н). 4. Томпсон А., Формби Дж. Экономика фирмы. М.: Бином. 1998 (ТФ). 5. Хорнби У., Гэмми Б., Уолл С. Экономика для менеджеров. М.: Юнити. 1999. (ХГУ). 6. McGuigan J., Moyer R. Managerial Economics 6th ed. West Publishing Company. 1992. 7. Hirshey M., Pappas J.L. Whigham D. Managerial Economics. European edition. L.: Dryden Press. 1995. 8. Solberg E. Microeconomics for business decisions. D.C.: Heath and Company. 1992. 9. Агапова Т.А., Серегина С.Ф. Макроэкономика. М.: Моск. ун-т. 1999. 10. Вэриан Х.Р. Микроэкономика. Промежуточный уровень. Современный подход: Учебник для вузов. М.:ЮНИТИ, 1997. 11. Милгром П., Робертс Дж. Экономика организации и менеджмент. В 2-х томах. СПб. 1999. (МР). 12. Пиндайк Р., Рубинфельд Д. Микроэкономика. М.: Дело, 2000. 13. Тироль Ж. Рынки и рыночная власть: Теория организации промышленности. В 2-х томах. Пер. с англ. СПб.: Экономическая школа. 2000. 14. Франк Р.Х. Микроэкономика и поведение. М.: Инфра-М. 2000. 15. Хайман Д.Н. Современная микроэкономика: анализ и применение. В 2-х т. М.: Финансы и статистика, 1992. 16. Шерер Ф.М., Росс Д. Структура отраслевых рынков. М.: Инфра-М. 1997. 17. Экономическая теория (политэкономия). Учебник/Под общей редакцией В.И.Видяпина, Г.П.Журавлевой – М.:Изд-во Рос. экон. акад., 2000. Дополнительная: 1. Акерлоф Дж. Рынок лимонов: неопределенность качества и рыночный механизм // THESIS. 1994. Вып. 5. С. 91—104. 2. Алле М. Поведение рационального человека в условиях риска: критика постулатов и аксиом американской школы // THESIS. 1994. Вып. 5. С. 217 — 241. 3. Бромвич М. Анализ экономической эффективности капиталовложений. М.: Инфра-М, 1996. Гл. 1—11. С. 13—284. 4. Бромвич М. Анализ экономической эффективности капиталовложений. М.: Инфра—М, 1996. Гл. 12—15. G. 285—418. 5. Бусыгин В. П., Коковин С, Г., Цыплаков А. А. Методы микроэкономического анализа: фиаско рынка. Новосибирск, 1996. Гл. 7, 9,1С. 80—98. 6. Жилищная экономика / Под ред. Г. Поляковского. М.: Дело, 1996. Гл.5—7., С. 56—109. 7. Космарский В., Малеева Т. Социальная политика в России в контексте макроэкономической реформы // Вопросы экономики, 1995, № 9. С. 4—16. 8. Кочович Е. Финансовая математика. Теория и практика финансово-банковских расчетов. М.: Финансы и статистика, 1994, С. 83—42. 9. Макмиллан И. Японская промышленная система. М.: Прогресс, 1988. Гл. 8. С. 216—244. 10. Мицкевич А. А. Деловая математика в экономической теории и практике. М.: Высшая школа экономики, 1995. 11. Найт Ф. Понятия риска и неопределенности // THESIS. Вып. 5. С. 12—28. 12. Нейман Дж., Моргенштерн О. Теория игр и экономическое поведение. М.: Наука, 1970. 13. Первозванский А. А., Первозванская Т. Н. Финансовый рынок: расчет и риск. М.: Инфра-М, 1994. 14. Стиглер Дж. Дж. Экономическая теория информации // Экономика и математические методы, 1994. № 1. С. 36-48. 15. Трейси М. Сельское хозяйство и продовольствие в экономике развитых стран. Введение в теорию, практику и политику. СПб.: Экономическая школа, 1995, С. 32—38. 16. Управление проектами // Под ред. В. Д. Шапиро и др. СПб.: "ДваТрИ", 1996. 17. Фридмен М., Сэвидж Л. Дж. Анализ полезности при выборе среди альтернатив, предполагающих риск // Теория потребительского поведения и спроса. Вехи экономической мысли. Вып. 1. СПб.: Экономическая школа, 1993. С. 208—249. Раздел IV. Макроэкономическая среда бизнеса |