Контрольная. Итоги реализации бюджетной, налоговой и таможеннотарифной

Скачать 0.97 Mb. Скачать 0.97 Mb.

|

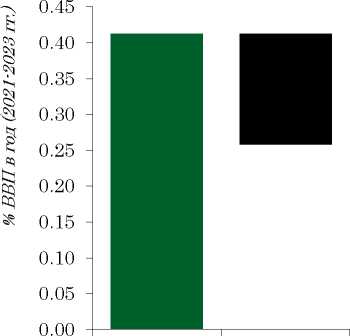

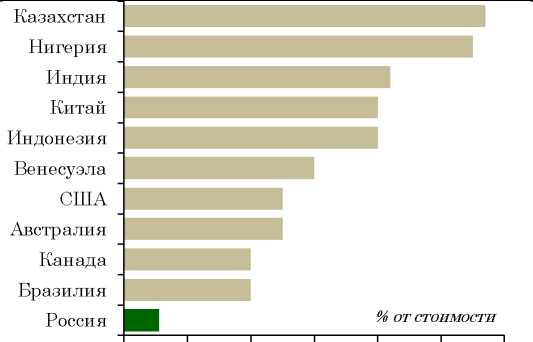

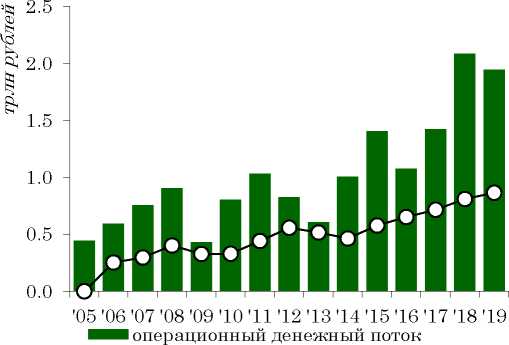

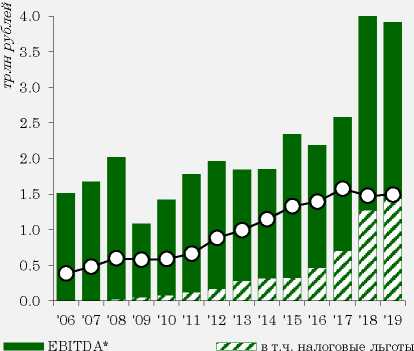

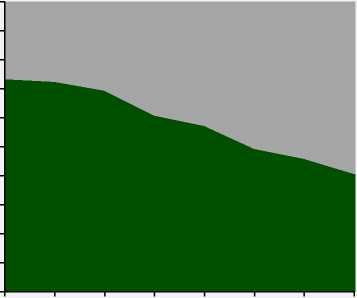

1,45% ВВПбез учета поступления разовых доходов, связанных с поступлением части прибыли Банка России от продажи пакета акций ПАО «Сбербанк»), а его увеличение планируется профинансировать за счет дополнительных государственных заимствований.Помимо временного повышения уровня структурного первичного дефицита в период 2020-2021 гг. предусмотрено также увеличение предельного уровня расходов федерального бюджета на размер выпадающих базовых нефтегазовых доходов, возникающих в связи с ограничениями на добычу нефти. Финансирование соответствующего увеличения предельного уровня расходов в соответствии с духом «бюджетных правил» предусмотрено за счет средств ФНБ (см. врезку «Определение базовых нефтегазовых доходов»). Определение базовых нефтегазовых доходов Базовый объем нефтегазовых доходов федерального бюджета отражает долгосрочный равновесный уровень поступления рентных доходов. Расчет базовых нефтегазовых доходов формируется исходя из базовой цены на нефть, определяемой как 40 $/барр. в ценах 2017 года (с ежегодной индексацией на 2%). Определение базовой цены на нефть на этом уровне обусловлено оценкой долгосрочного равновесного уровня цен на нефть в условиях ускоряющихся технологических изменений и произведено принимая во внимание ограниченный уровень накопленных в суверенных фондах резервов. В целях стабилизации ситуации на мировом рынке нефти крупнейшие страны производители заключили многостороннее соглашение (ОПЕК+) по ограничению добычи нефти. Это оказывает значимое влияние на поступление нефтегазовых доходов в федеральный бюджет: выпадающие нефтегазовые доходы при базовой цене на нефть ожидаются в размере 555 и 625 млрд рублей в 2020 и 2021 годах, соответственно. В то же время такое сокращение представляет собой временное отклонение объема добычи нефти от равновесного уровня, определяемого рыночными механизмами. В этой связи предусмотрена корректировка порядка расчета базовых нефтегазовых доходов в 2020-2021 годах: для целей расчета используется прогноз объемов добычи и переработки нефти и экспорта топливно-энергетических товаров, сформированный до заключения соглашения ОПЕК+ (прогнозные значения, указанные в сценарных условиях социально-экономического развития Российской Федерации, положенных в основу прогноза доходов, утвержденных законом о федеральном бюджете на 2020-2022 гг.). Таким образом, будет обеспечена компенсация соответствующих выпадающих базовых нефтегазовых доходов за счет средств ФНБ. Это позволит минимизировать влияние временного ограничения добычи нефти как на уровень предельных расходов федерального бюджета, так и на ненефтегазовый сектор отечественной экономики в целом. В последующие годы по мере восстановления экономики предусмотрена постепенная нормализация бюджетной политики таким образом, чтобы к 2022 году выйти на уровень структурного первичного дефицита в соответствии с действующими «бюджетными правилами» (585 млрд. рублей). Нормализация бюджетной политики будет содействовать сохранению стабильных экономических и финансовых условий с устойчиво низкими равновесными реальными процентными ставками, благоприятствуя, таким образом, формированию инвестиционной модели роста основанной на частных капиталовложениях. При этом к завершению нормализации бюджетной политики в 2022 году расходы федерального бюджета предусмотрены на несколько более высоком уровне, чем было заложено в бюджетных проектировках до пандемии: 18,6% и 17,6% ВВП в 2021 и 2022 году, соответственно (против 17,6% и 17,4% ВВП, заложенных в законе о бюджете на 20202022 года № 52-ФЗ). С учетом дополнительного увеличения государственных заимствований в 2020 году и в переходный период 2021 года уровень госдолга к 2022 году достигнет 20% ВВП и с учетом нормализации размеров заимствований будет оставаться вблизи этого уровня в последующие годы. Это будет также способствовать сохранению страновых рисков и уровня долгосрочных процентных ставок в экономике на устойчиво низком уровне. Динамика расходов федерального бюджета  Источник: Минфин России Формирование основных параметров федерального бюджета на основе обозначенных подходов, с одной стороны, позволит обеспечить поддержку экономики в период восстановления, а с другой стороны, будет содействовать сохранению доверия к целостности конструкции проводимой макроэкономической политики, устойчивому развитию и структурным изменениям в экономике на среднесрочном горизонте. СТРУКТУРНАЯ ТРАНСФОРМАЦИЯ ЭКОНОМИКИ НАЦИОНАЛЬНЫЕ ЦЕЛИ РАЗВИТИЯ Несмотря на чрезвычайные масштабы краткосрочных вызовов в связи с последствиями глобальной пандемии, бюджетная политика должна также содействовать устойчивому и сбалансированному развитию страны на средне-(долго)срочном горизонте. Задача содействия достижению национальных целей развития страны в этом контексте остается ключевой. Указом Президента Российской Федерации от 21 июля 2020 г. № 474 определены национальные цели развития Российской Федерации на период до 2030 года, которые расширяют горизонт стратегического планирования, сохраняя долгосрочные ориентиры государственной политики. На ее решение направлены структурные изменения бюджетной политики - как в части изменения структуры налоговой системы, так и в части изменения структуры и повышения результативности расходов (в том числе налоговых). Стратегия достижения национальных целей развития  Источник: Минфин России Структурный маневр в налоговой системе Среди ключевых изменений в налоговой политике предусмотрена реализация манёвра по сбалансированному (1) снижению прямых налогов на труд предприятий МСП за счет: (2) повышения эффективности налоговых льгот при добыче нефти, (3) повышения справедливости распределения природной ренты при добыче отдельных твердых полезных ископаемых и (4) снижения степени регрессивности в налогообложении доходов (в том числе в части налогообложения «оффшорного» капитала). Снижение ставки страховых взносов для субъектов МСП с 30 до 15% в отношении заработной платы работников в части превышения величины МРОТ. Это эквивалентно снижению налоговой нагрузки по налогам на труд на 30%, а общей налоговой нагрузки с добавленной стоимости (страховые взносы, НДС, имущественные налоги, налог на прибыль и спецрежимы) почти на 11%. Помимо сопутствующего столь значимому снижению налоговой нагрузки повышения привлекательности ведения бизнеса и «высвобождения» финансового ресурса для развития это также создает благоприятные условия для обеления сферы МСП за счет снижения «налоговых издержек выхода из тени». Так, по оценкам на основе существующей дифференциации в уровнях оплаты труда между субъектами МСП и крупными предприятиями объем «серых зарплат» в секторе МСП может достигать 5 трлн. рублей в год. Налоговый маневр  страховые льготы при взносы МСП добыче нефти  ресурсная рента НДФЛ с пассивных доходов налоги с капитала в оффшорах Источник: расчеты Минфина России Повышение эффективности льгот при добыче нефти, включая: отмену льгот по добыче с выработанных участков недр с предоставлением права перехода соответствующих участков в режим НДД (3 тип); отмену льгот по добыче и экспорту вязкой/сверхвязкой нефти и льгот по экспорту нефти с отдельных участков недр («бывших» гринфилдов); предоставление новых льгот в целях развития добычи на отдельных месторождениях (с заключением инвестиционных соглашений). Данные предложения были разработаны с учетом оценки эффективности системы налоговых расходов при добыче и экспорте нефти, действовавшей в течение 20062020 гг. (см. врезку «Налоговые расходы в сфере нефтедобычи»). Повышение справедливости распределения природной ренты. Повышение ставок НДПИ при добыче отдельных твердых полезных ископаемых, где уровень распределяемой в пользу граждан (бюджета) ресурсной ренты ниже аналогичных уровней в других странах или по другим твердым полезным ископаемым в РФ. Изъятие природной ренты (твердые ПИ)  0.0 1.0 2.0 3.0 4.0 5.0 6.0 Источник: Расчеты Минфина Динамика денежных потоков сектора ГМК*  —О— капиталовложения Источник: Росстат, расчеты Минфина * металлургия, угольная пром-ть, удобрения, драгоценные камни и металлы Снижение степени регрессивности в налогообложении доходов, включая: повышение ставки налога на прибыль с выплат доходов (в виде процентов и дивидендов) в оффшорные юрисдикции до 15% с соответствующим пересмотром условий соглашений об избежании двойного налогообложения с «транзитными юрисдикциями» (в т.ч. Кипр, Мальта, Люксембург, Нидерланды); налогообложение пассивных доходов обеспеченных граждан: установление налога на процентный доход в размере 13% для граждан, чей объем сбережений в банковских вкладах и долговых ценных бумагах превышает 1 миллион рублей. Налоговые расходы в сфере нефтедобычи За прошедшее десятилетие наблюдалось как увеличение общего объема льготируемой добычи, так и расширение категорий/типов льгот: только с 2013 года доля льготируемой добычи нефти возросла с 26,7% до 46,3% (в 2019 году); объем соответствующих выпадающих доходов федерального бюджета увеличился более чем втрое: с 0,4 трлн. рублей в 2013 году до 1,4 трлн. рублей в 2019 году. При этом это не привело к значимым изменениям в динамике объема добычи и инвестиций в отрасли: суммарный объем добычи практически не менялся на всем рассматриваемом периоде, незначительно колеблясь в интервале 490-510 млн. тонн в год (налогооблагаемый объем, без учета СРП). совокупные инвестиции в нефтедобычу в целом оставались на стабильном уровне в реальном выражении, несмотря на значительный рост операционного денежного потока (EBITDA): EBITDA за период приросла более чем на 2 трлн. рублей (+6,1% в год в реальном выражении) при росте капиталовложений на 0,5 трлн. руб. (или +0,3% в реальном выражении). Таким образом, на отраслевом (макро)уровне фактические операционные и финансовые данные за последние 10-15 лет не свидетельствуют о значимости предоставления льгот как фактора повышения общего уровня капиталовложений и добычи нефти. При этом при сохранении на стабильном уровне общего объема капиталовложений и добычи нефти предоставление налоговых льгот естественным образом стимулировало изменение их структуры (капиталовложений и добычи) в пользу более рентабельной (с меньшими налогами) и, таким образом, усиливало тенденцию перераспределения ренты от граждан (бюджета) к недропользователям. Структура налогооблагаемой добычи нефти Финансовые показатели отрасли нефтедобычи  капиталовложения Источник: Росстат, ФНС России * операционная прибыль + амортизация 100%  ■ Полная ставка ■ Льготируемые 90% 80% 70% 60% 50% 40% 30% 20% 10% 0% 2013 2014 2015 2016 2017 2018 2019 2020 Источник: ФНС, Минфин России. Анализ эффективности отдельных типов налоговых расходов в нефтедобыче: на примере льготы «по выработанности» Налоговая льгота «по выработанности» направлена на стимулирование добычи на выработанных месторождениях, как правило, характеризующихся более высоким уровнем капитальных и эксплуатационных издержек. Особенности налогообложения и определения «выработанности»: при расчете НДПИ для участков недр, степень выработанности которых превышает 80%, к ставке НДПИ применяется понижающий коэффициент; при этом степень выработанности определяется как соотношение накопленной добычи нефти к сумме начальных извлекаемых запасов на 1 января 2006 года: т.е. не учитывается увеличение запасов в связи с добычей и геологоразведкой, которое в отдельных случаях может достигать десятки раз. Последствия применения льготы: «необоснованное» применение льготы: о за последние 10 лет объем «льготируемой по выработанности» добычи увеличился почти в 2 раза: с 73 млн тонн в 2009 году до 136млн тонн в 2019 году и при сохранении действующих параметров ожидается дальнейший быстрый рост (до более 180 млн тонн к 2024 году и более 320 млн тонн к 2036 году); о льготой «пользуются» на участках недр, фактическая степень истощенности существенно ниже 80%: исходя из расчета выработанности по текущему уровню запасов на получение этой льготы могли бы претендовать участки недр с совокупной добычей около 50 млн тонн или 37% от получающих льготу. существенное искажение эффективности применения налоговой льготы: о увеличение «льготируемой по выработанности» добычи обусловлено исключительно расширением периметра участков недр, в то время как объем добычи на получающих льготу участках недр сокращается; о профиль добычи на «льготируемых по выработанности» участках недр не меняется: из порядка 600 «льготируемых по выработанности» участков на более 400 профиль добычи ухудшился (по сравнению с периодом ДО получения льготы), у остальных практически не изменился; отсутствие роста добычи наблюдается и у тех месторождений, где фактическая истощенность ниже 80%.  2010 2012 2014 2016 2018 добыча на выроботанных месторождениях по НК месторождения с текущей истощенностью более 80% '■Х’Х’Х’ органический прирост добычи на льготируемых участка расширение периметра льготируемых участков —О—изменение "льготироемой по выработанности" добычи сокращение распределяемой в пользу граждан (бюджета) природной ренты: о объем выпадающих нефтегазовых доходов федерального бюджета от предоставления льготы по выработанности: 0 в 2006 году, 180 млрд рублей в 2013 году и 458 млрд. рублей в 2019 году, 270 млрд рублей в 2020 году; в том числе базовых нефтегазовых доходов (при цене нефти 40 $/барр в ценах 2017 года) — 0 в 2006 году, 40 млрд рублей в 2013 году, 250 млрд рублей в 2019 году, 298 млрд рублей в 2020 году; о при этом на участки недр, фактическая степень истощенности которых составляет более 80%, приходится лишь 58 млрд рублей выпадающих нефтегазовых доходов федерального бюджета (в том числе 64 млрд рублей в части базовых нефтегазовых доходов). |