УЧЕБНИК Барышева. Курс лекций Витебск уо вгу им. П. М. Машерова

Скачать 2.54 Mb. Скачать 2.54 Mb.

|

|

§ 1. Международные расчеты в системе мирового торгового оборота 1. Мировая торговля товарами и услугами и в настоящее время остается приоритетной формой экономических связей государств. Для процесса товарооборота необходимо осуществление международных расчетов как формы эквивалентного обмена товаров и услуг на их денежное выражение. Если в границах государства товарооборот не представляет большой сложности, поскольку он осуществляется в пределах единой территории и опосредуется национальной денежной единицей, то межгосударственная торговля создает ряд сложностей, связанных с необходимостью пересечения товарами государственных границ и использованием денежных единиц других стран. Для постоянного мирового торгового оборота необходимо, чтобы навстречу потоку товаров шло движение денег – этого величайшего изобретения человечества в сфере экономики. В действительности примерно так и происходит, но если поток товаров всегда материален и реален, то встречный денежный поток в настоящее время виртуален, т.е. наличные деньги не пересекают границы, вместо их с помощью финансовых документов передаются сообщения о переводе денежных сумм. Это становится возможным в результате деятельности банков, через которые проводятся международные расчеты. Для проведения международных расчетов банки создают за границей свои зарубежные отделения либо открывают счета в иностранных банках. Такие счета называются «ностро», что в переводе означает «наш». На условиях взаимности банки в свою очередь открывают счета иностранных банков у себя, которые называются «лоро», что означает «их». Такие отношения банков позволяют упростить порядок расчетов с зарубежными клиентами. Для своевременного осуществления международных расчетов банки обычно накапливают на своих зарубежных счетах необходимую валюту, которую они используют по поручению клиентов. 2. Длительное время в международной торговле использовалось только золото, затем эта роль перешла к денежным единицам ведущих в экономическом отношении стран. До Первой мировой войны около 80% объема международной торговли осуществлялось посредством английского фунта стерлингов. После Второй мировой войны на роль мировой валюты выдвинулся доллар США, который в 70-е годы ХХ в. обеспечивал 75% международных расчетов. Ослабление позиций доллара в мире привело к появлению новой международной валютной единицы: SDR-специальных прав заимствования, которая определялась соотношением средневзвешенного курса одной валюты по отношению к определенному набору других валют. Появление евро в 1999 г. стало результатом экономической интеграции ведущих европейских стран, а также привело к вытеснению доллара из международных расчетов в Европе. В настоящее время в международных платежно-расчетных отношениях используются евро, доллар США, фунт стерлингов, японская иена и другие валюты. Золото используется только в чрезвычайных ситуациях войн, экономических кризисов, крупных стихийных бед-ствий, когда другие возможности расчетов не представляются возможными. В таких условиях государства прибегают к продаже на мировом рынке части своих золотых запасов на те валюты, в которых они нуждаются. Использование мировых денег ставит в неравные условия государства в международной торговле. Колебания курсов мировых денег дают преимущество странам-эмитентам денег, используемых в международных расчетах. 3. Расчеты по международным торговым контрактам отличаются сложностью и требуют согласованной работы банков. Стороны внешнеторговых контрактов должны всегда согласовывать в процессе переговоров условия платежа и фиксировать их в договорах. Форма и условия расчетов влияют на скорость и гарантию получения платежа, сумму расходов за проведение банковской операции по переводу денег. Следует учитывать, что у сторон внешнеэкономического контракта существуют противоположные интересы: экспортер заинтересован в получении всей суммы валюты в возможно более сжатые сроки, а лучше всего в виде предоплаты, в то время как импортер всегда проявляет заинтересованность в скорейшем получении товара, при увеличении сроков окончательных расчетов за них. При этом речь не идет о недобросовестности – это элементарный экономический расчет, который всегда присутствует во взаимоотношениях между партнерами во внешнеэкономической сфере, где каждый участник преследует свой экономический интерес. Любой внешнеэкономический контракт в плане проведения расчетов регулируется на двух уровнях: 1) межправительственными соглашениями, которые устанавливают общие принципы расчетов и являются средством публично-правового регулирования; 2) условиями расчетов, о которых договариваются экономические партнеры, что составляет предмет частноправового регулирования. 4. Условия, о которых должны обязательно договариваться партнеры при заключении внешнеэкономического контракта, включают следующие составляющие: валюту цены, валюту платежа, условия платежа, средства платежа, формы расчетов и банки, через которые эти расчеты будут производиться. Валюта цены – это валюта, в которой определяется цена на товар. Валюта платежа – это валюта, в которой должно быть погашено обязательство импортера или заемщика. Если валюта цены и валюта платежа не совпадают, то в контракте оговаривается курс пересчета первой во вторую. При этом несовпадение валюты цены и валюты платежа необходимо рассматривать как простейший метод страхования валютного риска. Условия платежа делятся на три вида: наличные платежи, расчеты с предоставлением кредита, кредит с правом выбора наличного платежа (опционом). Наличный платеж в международных расчетах – это оплата экспортных товаров после их передачи или платеж против документов, подтверждающих отгрузку товара согласно условиям контракта. В некоторых случаях часть платежа производится после получения товарных документов, окончательный – после приемки товаров. Международные расчеты могут сочетаться и с предоставлением внешнеторговыми партнерами кредита друг другу. При продаже машин и оборудования в условиях усиления конкуренции продавцы часто идут на предоставление покупателям коммерческих кредитов на срок от нескольких месяцев до пяти и более лет. Кредит оформляется путем выдачи простого или переводного векселя. Кредит с правом выбора наличного платежа (опционом) дает импортеру право выбора: проведение наличного расчета с получением скидки за купленный товар или получение кредита, при котором скидка не предоставляется. Увязка всех многообразных и порой противоположных интересов партнеров по внешнеэкономическим сделкам в сфере расчетов осуществляется за счет применения их различных форм. § 2. Формы международных расчетов 1. Выбор форм международных расчетов не спонтанен, а зависит от многих факторов:

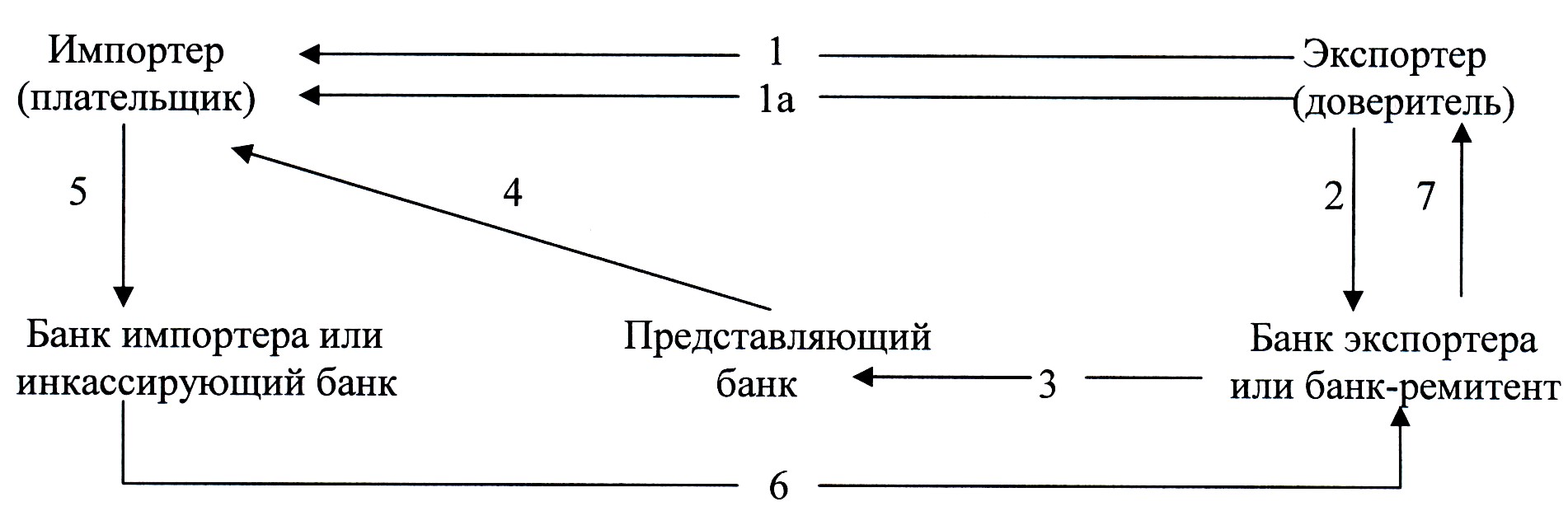

Международные расчеты регулируются как нормативными законодательными актами государства, так и международными правилами и обычаями, обобщенными в результате деятельности международных экономических организаций. Международные расчеты имеют в основном документарный характер, поскольку производятся против финансовых и коммерческих документов. Финансовые документы – это простые и переводные векселя, чеки и платежные расписки. Коммерческие документы – это счета-фактуры, морские коносаменты, железнодорожные, автомобильные и авиационные накладные, почтовые квитанции, документы страховых компаний, сертификаты, удостоверяющие происхождение и качество товаров, а также возможны и другие документы. В результате сложившейся практики применяются следующие основные формы международных расчетов: документарный аккредитив, инкассо, банковский перевод, вексель и чек. 2. Аккредитивная форма расчетов применяется уже длительное время, чему способствовала работа Международной торговой палаты по обобщению этих норм в Унифицированных правилах и обычаях для документарных аккредитивов. Первая редакция Правил была принята еще в 1933 г. Последняя по времени принятия редакция относится к 2006 г. Унифицированные правила и обычаи для документарных аккредитивов, редакция 2006 г., публикация МТП № 600, применяют ко всем документарным аккредитивам, если в них специально не оговорены иные условия. В расчетах по аккредитиву участвуют импортер (приказодатель), экспортер (бенефициар) и, обычно, два банка: банк-эмитент, открывающий аккредитив, и авизующий (извещающий) банк. Схема расчета по документарному аккредитиву выглядит следующим образом.    4 4 4 4 9 5 3 1 8  2 2И 2 6 7 мпортер (покупатель) представляет в банк, клиентом которого он является, заявление на открытие аккредитива (1). Банк импортера, именуемый эмитентом, направляет аккредитивное письмо одному из своих корреспондентов в стране экспортера (продавца), назначая его авизующим (извещающим) банком (2) и поручая ему передать аккредитив экспортеру (он же бенефициар) (3). После получения открытого в его пользу аккредитива, который выступает как гарантия оплаты, импортер-бенефициар производит отгрузку товаров (4) и передает документы (счета-фактуры, накладные, сертификаты и т.д.) в авизующий банк (5), который пересылает их банку-эмитенту для оплаты (6). Банк-эмитент проводит проверку правильности оформления документов, переводит деньги авизующему банку (7) и выдает документы импортеру для получения товара (8). Авизующий банк зачисляет деньги на счет импортера (9). Если у банка-эмитента и авизующего банка нет взаимных корреспондентских счетов, к расчетам по аккредитиву может быть подключен третий (рамбурсирующий) банк, в котором банк-эмитент и авизующий банк имеют счета. Согласно Правилам, аккредитив по своей природе представляет собой сделку, обособленную от договора купли-продажи или иного договора, на котором он может быть основан, и банки не связаны и не обязаны заниматься такими договорами в плане проверки их действительности и т.д. На бенефициара (получателя) аккредитива не распространяются договорные отношения между банками или между приказодателем (импортером) аккредитива и банком-эмитентом. По видам аккредитивы могут быть отзывные и безотзывные, что должно в них указываться, поскольку в случае отсутствия такого указания аккредитив будет считаться отзывным. Отзывной аккредитив может быть дополнен или аннулирован банком-эмитентом в любой момент без предварительного уведомления бенефициара. Безотзывной аккредитив, в случае соблюдения всех требований в отношении документов и если соблюдены его сроки и условия, составляет твердое обязательство банка-эмитента по оплате. Все аккредитивы должны содержать указания относительно порядка их исполнения: путем платежа по предъявлению, платежа с рассрочкой или путем их акцепта. Унифицированные правила по документарным аккредитивам содержат обязательства и ответственность сторон, участвующих в расчетах. Правила допускают возможность перевода аккредитива при условии, что банк-эмитент обозначит его как «переводной» или «трансферабельный». В заключении Правил указывается, что сам факт выдачи аккредитива по условиям Международной торговой палаты не означает наличия соглашения между сторонами, использующими аккредитив о рассмотрении спора Арбитражем МТП. Для такого арбитража рекомендуется специальная оговорка следующего содержания: «Все споры, возникающие в связи с настоящим контрактом, будут окончательно разрешены согласно Правилам Третейского и Арбитражного суда Международной торговой палаты путем назначения одного или более арбитров в соответствии с указанными Правилами». Расчеты с помощью документарных аккредитивов являются наиболее сложными и затратными для импортеров (покупателей), но они надежно обеспечивают их интересы, поскольку дают гарантию получения расчета за отгруженный товар. 3. Еще одним видом расчетов являются расчеты по инкассо. Международная торговая палата разработала первые правила по инкассо в 1936 г., затем издавались последующие редакции правил в 1967 и 1978 гг. Последние Унифицированные правила по инкассо были изданы в 1995 г. в публикации Международной торговой палаты № 522. Инкассо – это форма международного расчета между покупателем и продавцом, которая осуществляется с помощью трех банков: банка-экспортера или банка-ремитента, представляющего банка и банка-импортера или инкассирующего банка. Схема расчета по инкассо следующая.  Экспортер заключает контракт с импортером о продаже товаров на условиях расчета по документарному инкассо и отправляет ему товар (1). Одновременно экспортер направляет своему банку инкассовое поручение и коммерческие документы (2). Банк экспортера пересылает инкассовое поручение и коммерческие документы представляющему банку (или банку импортера) (3). Представляющий банк вручает поручение и документы импортеру, на чем его миссия и заканчивается (4). Импортер производит оплату на основании инкассового поручения и документов своему банку, который выступает в роли инкассирующего банка (5). Инкассирующий банк переводит платежи банку-ремитенту, он же банк экспортера, который зачисляет денежную сумму на счет экспортера (6). Согласно ст. 1 Унифицированных правил по инкассо 1995 г. (УПИ), эти правила будут применяться ко всем инкассо, когда ссылка на них включена в текст инкассовых инструкций, и будут обязательны для всех сторон, если иное не оговорено специально или иное не содержится в нормах национального законодательства, от которых нельзя отступить. В ст. 2 УПИ дано определение инкассо как операций, осуществляемых банками на основании полученных инструкций в целях: получения платежа или акцепта, передачи документов против платежа или против акцепта, передачи документов на других условиях. Под документами понимаются финансовые документы (переводные и простые векселя, чеки или иные подобные документы, используемые для получения платежа деньгами) и/или коммерческие документы (счета, транспортные документы, товарораспределительные или иные подобные документы). Правила различают «чистое инкассо» (инкассо финансовых документов, не сопровождаемых коммерческими документами) и «документарное инкассо» (инкассо финансовых документов, сопровождаемых коммерческими документами, и коммерческих документов, не сопровождаемых финансовыми документами). Все документы, направляемые для инкассации, должны сопровождаться инкассовым поручением, в котором указывается, что данное инкассо подчиняется Унифицированным правилам по инкассо, публикация № 522, а также содержатся точные и полные инструкции банкам, которым разрешено действовать только в соответствии с инкассовыми инструкциями и Унифицированными правилами по инкассо. Расчеты по инкассо дают определенные выгоды импортеру, поскольку он может получать товар, не произведя расчет за него. В результате у экспортера возникает риск, связанный с возможным отказом импортера от платежа. В связи с этим обстоятельством условием инкассовой формы расчетов является доверие импортера к платежеспособности и добросовестности экспортера. Для преодоления такого риска сложилась практика выдачи банком импортера экспортеру отдельной гарантии оплатить сумму инкассо в случае неплатежа со стороны импортера. 4. Банковский перевод – это поручение одного банка другому выплатить переводополучателю определенную сумму. Участниками банковского перевода являются: перевододатель-должник, банк перевододателя, принявший поручение, банк, осуществляющий зачисление суммы перевода переводополучателю, переводополучатель. Банковскими переводами производятся оплата инкассо, авансовые платежи, платежи по окончательному расчету. Банковские переводы ранее осуществлялись по почте или телеграфу, а в настоящее время по системе межбанковской телекоммуникации СВИФТ. Если банковские переводы предшествуют получению импортером товара или услуг, то они выступают в виде авансовых платежей. В случае, когда переводы осуществляются после получения товаров и услуг, они выступают расчетами по открытому счету. Авансовые платежи выгодны экспортеру, поскольку они производятся до отгрузки товара, а иногда и до их производства. Расчеты по открытому счету выгодны импортеру, поскольку он имеет возможность получить товар или услугу до их оплаты. Безусловно, что и в одном и в другом случае между контрагентами разных государств должны быть устойчивые партнерские отношения, основанные на добросовестности и доверии. В то же время банки, через которые осуществляются расчеты экономических партнеров, должны находиться между собой в корреспондентских отношениях, т.е. у них должны быть открыты счета «ностро» и «лоро». § 3. Вексель и чек в международных расчетах 1. В международных расчетах применяются переводные векселя (тратты), выставляемые кредитором на заемщика. Переводной вексель составляется в установленной форме и содержит безусловный приказ кредитора (трассанта) заемщику (трассату) об уплате в указанный в нем срок определенной денежной суммы названному в векселе третьему лицу (ремитенту) или предъявителю. Переводной вексель должен быть акцептован, т.е. заемщик обязан дать согласие на оплату указанной в нем суммы в установленный срок. Акцепт векселя производит заемщик или его банк. Таким образом, переводной вексель (или, как его еще называют, тратта) сочетает в себе свойства универсального международного кредитного и расчетного документа. При расчетах с использованием векселя экспортер передает тратту и товарные документы на инкассо своему банку, который получает валюту с импортера. Импортер получает товарные документы только оплатив или произведя акцепт тратты. Если экспортная поставка производится в кредит, срок оплаты векселя устанавливается соглашением сторон. В июне 1930 г. по инициативе Лиги Наций в Женеве были приняты три конвенции, регулирующие вексельное обращение: Конвенция, устанавливающая единообразный закон о переводном и простых векселях, Конвенция, имеющая целью разрешение некоторых коллизий законов о переводных и простых векселях, Конвенция о гербовом сборе в отношении переводного и простого векселя. СССР присоединился к Женевским конвенциям 20 ноября 1936 г. Республика Беларусь стала правопреемником в отношении указанных конвенций на основании Указа Президента Республики Беларусь от 17 июня 1997 г. № 392 «О правопреемстве Республики Беларусь в отношении Женевских конвенций 1930 г.». 2. Наиболее важна Конвенция, устанавливающая единообразный закон о переводном и простых векселях. Она состоит из текста самой Конвенции и двух приложений. В Приложении I содержатся унифицированные нормы о форме векселя, порядке его передачи, акцепте векселя, поручительстве по векселю (авале), платеже, действии векселедержателя в случае неакцепта или неплатежа, посредничестве, количестве экземпляров и копиях, сроках давности и т.д. В Приложении II содержатся перечни допустимых оговорок в отношении единообразного закона о векселях. В ст. 1 Конвенции стороны обязались ввести в действие на своих территориях единообразный закон, составляющий Приложение I к Конвенции. Согласно ст. 1 Приложения I переводной вексель должен содержать:

Если срок платежа переводного векселя не указан, он рассматривается как подлежащий оплате по предъявлению. В переводном векселе, который подлежит оплате в срок по предъявлении или на протяжении определенного времени от предъявления, векселедатель может указать, что на всю вексельную сумму будут начислены проценты. Процентная ставка должна быть указана в векселе. 3. Поскольку Конвенция, устанавливающая единообразный закон о переводном и простом векселе, не в полном объеме унифицировала вексельное право государств-участников, одновременно с ней была принята Конвенция с целью разрешить противоречия в законодательстве, касающиеся вексельного права, с помощью единых коллизионных норм. В Конвенции, имеющей целью разрешение некоторых коллизий законов о переводных и простых векселях, содержатся следующие коллизионные нормы:

Стороны могут не применять Конвенцию, если:

Конвенция о гербовом сборе в отношении переводного и простого векселя содержит норму, изложенную в ст. 1, где государства-участники обязуются не ставить обязательства по переводному или простому векселю в зависимость от соблюдения постановлений о гербовом сборе. Однако они могут приостановить осуществления этих прав до уплаты гербового сбора, а также возникшей пени. 4. Женевская конвенция, устанавливающая единообразный закон о переводном и простом векселях, 1930 г. была воспринята на европейском континенте и ряде стран Азии, Африки и Латинской Америки. В то же время Великобритания, США и другие страны общего права не присоединялись к Женевской конвенции, сохранив свой тип векселя. Основными отличиями англо-американского векселя от векселя, установленного Женевскими конвенциями, являются следующие:

Учитывая эту ситуацию Комиссия ООН по праву международной торговли (ЮСИТРАЛ) разработала проект Конвенции о международных переводных векселях и международных простых векселях, который был одобрен Генеральной ассамблеей ООН в 1988 г. Цель этой Конвенции – предложить новое единообразное регулирование вексельного законодательства путем объединения европейского векселя и англо-американского. Однако Конвенция до сих пор не набрала необходимых десяти ратификаций государств для вступления в силу. 5. Законодательство Республики Беларусь по векселям, кроме уже названного Указа Президента Республики Беларусь от 17 июля 1997 г. № 392 «О правопреемстве Республики Беларусь в отношении Женевских конвенций 1930 г.», включает Закон Республики Беларусь от 13.12.1999 г. «Об обращении переводных и простых векселей»1 и Указ Президента Республики Беларусь от 28 апреля 2006 г. № 278 «О совершенствовании регулирования вексельного обращения в Республике Беларусь».2 Закон «Об обращении переводных и простых векселей» 1999 г. основан на имплементации основных положений Женевской конвенции, устанавливающей единообразный закон о переводном и простом векселях и содержит воспроизведение ее основных норм. Указ Президента Республики Беларусь «О совершенствовании регулирования вексельного обращения в Республике Беларусь» содержит нормы, определяющие порядок выдачи, акцепта, индексирования, авалирования и оплаты простых и переводных векселей на территории Республики Беларусь. Среди лиц, которым разрешено проводить операции с простыми и переводными векселями, в Указе названы международные организации, иностранные государственные органы и организации, иностранные граждане и лица без гражданства, не имеющие постоянного места жительства на территории Республики Беларусь. За осуществление операций с простыми и переводными векселями, их копиями, а также экземплярами переводного векселя взимается гербовый сбор. При передаче международным организациям, иностранным государственным органам и организациям, иностранным гражданам и лицам без гражданства и получении от них простых и переводных векселей гербовый сбор взимается по ставке 15% от вексельной суммы, в то время как ставка гербового сбора для резидентов за проведение аналогичных операций составляет 0,1% от суммы векселя. Такая высокая ставка гербового сбора не стимулирует развитие вексельного обращения с участием иностранных юридических и физических лиц. 6. В международных расчетах используются также чеки, впервые появившиеся в виде квитанций кассиров в XVI в. При расчете с помощью чека импортер (должник) либо самостоятельно выдает чек (чек клиента), либо поручает его выписку банку (чек банка). В 1931 г. Лигой Наций была произведена унификация правовых норм, касающихся применения чеков в международных расчетах, путем принятия трех Женевских конвенций: Конвенции о единообразном законе о чеках, Конвенции, имеющей целью разрешение некоторых коллизий законов о чеках, Конвенции о гербовом сборе в отношении чеков. Республика Беларусь присоединилась к указанным конвенциям согласно Указу Президента Республики Беларусь. Чек относится к денежным документам строго установленной формы и содержит приказ владельца банковского счета (чекодателя) банку о выплате держателю чека указанной в нем суммы по предъявлению или в течение определенного срока. На чеке обязательно должны быть указаны следующие реквизиты:

Чек не используется для кредитования и поэтому он не предусматривает уплаты процентов. В отличие от векселя срок обращения чека ограничен следующими сроками: чек, оплачиваемый в стране его выставления, предъявляется к платежу в течение восьми дней; если выставление чека и его оплата происходят в разных странах, то чек предъявляется в течение двадцати дней; если страны находятся в разных частях света, срок предъявления не должен превышать семидесяти дней. В Европе и странах Средиземноморья срок обращения не должен превышать двадцати дней. Чек может быть передан другому лицу посредством совершения передаточной надписи-индоссамента на оборотной стороне чека. Платеж по чеку может быть гарантирован любым лицом с помощью слов «аваль» или «гарантирован» и подписи лица, взявшего на себя ответственность за платеж. Коллизионные нормы, содержащиеся в Конвенции, имеющей целью разрешение некоторых коллизий законов о чеках 1931 г., полностью совпадают с коллизионными нормами, содержащимися в Конвенции, имеющей целью разрешение некоторых коллизий законов о переводных и простых векселях 1930 г. |